11 февраля 2021, 12:33

Helmerich and Payne Обзор показателей 4го квартала 2020. Все по плану.

Сектор бурения потихоньку оживает. В самый разгар кризиса делал два небольших обзора. (здесь и здесь).

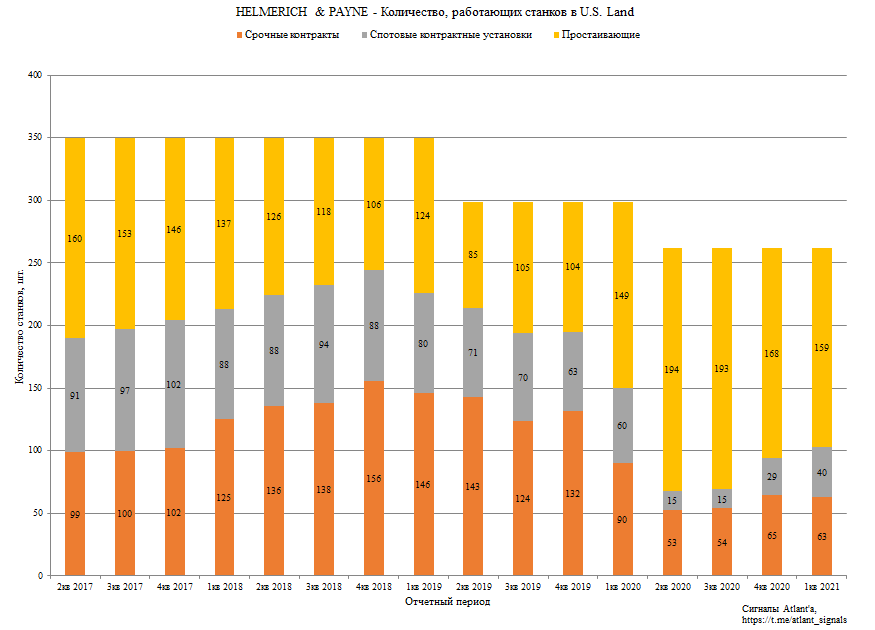

Сегмент H&P North America Solutions вышел из первого квартала 2021 финансового года с 94 буровыми установками, удвоив минимумы, наблюдавшиеся в августе 2020 года, и увеличившись примерно на 35% в течение квартала. Прогноз 105-110 буровых в 1кв 2021.

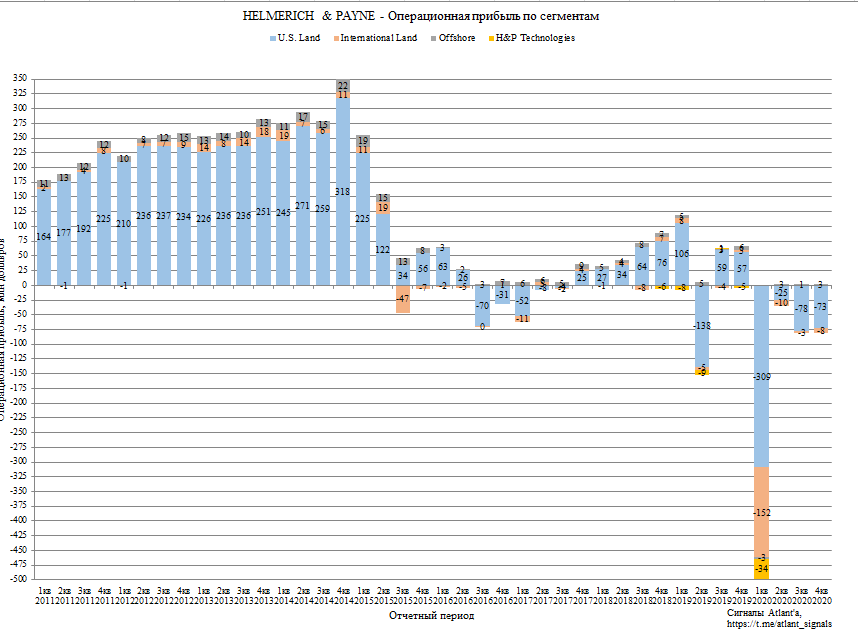

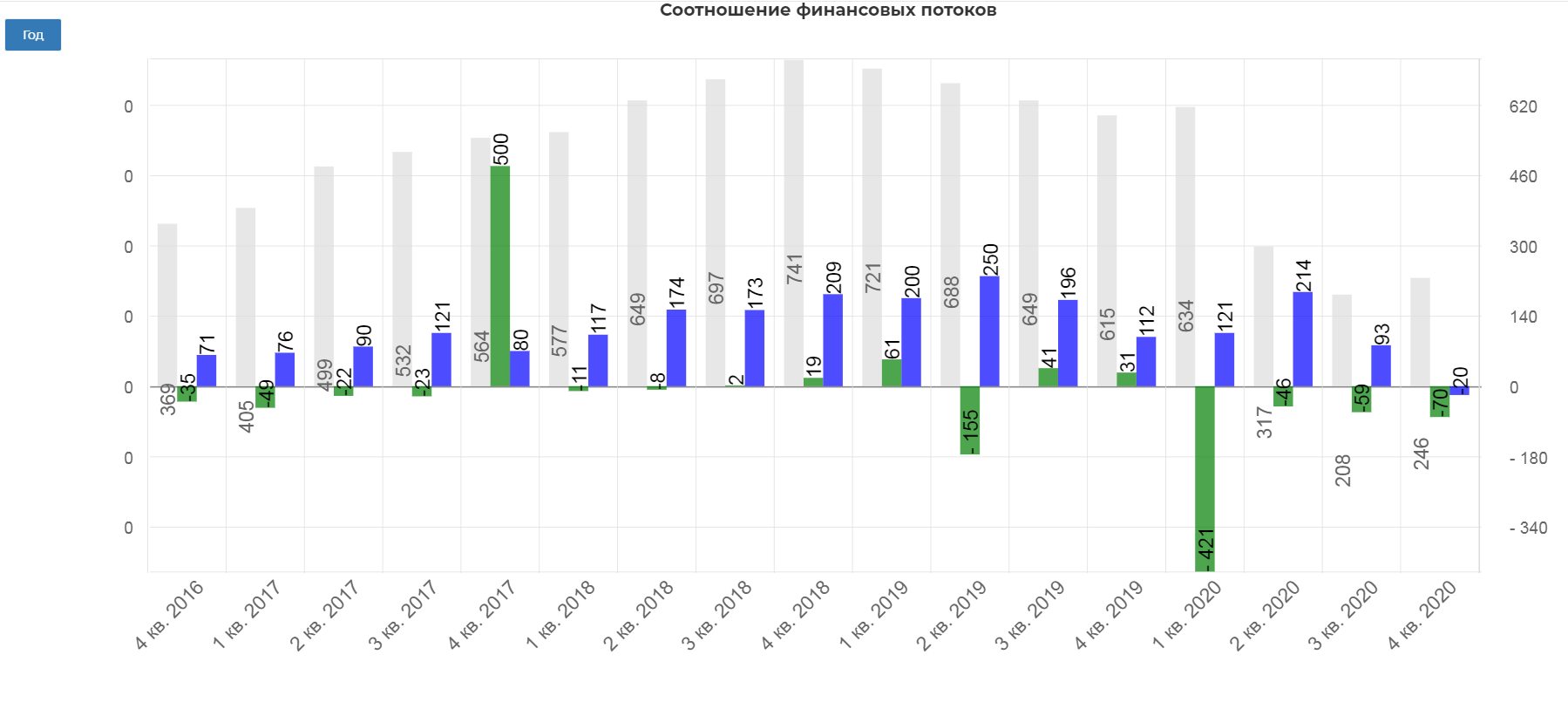

Операционный убыток North America Solutions составил $73 млн по сравнению с операционным убытком в размере $78 млн в предыдущем квартале. Снижение операционных убытков было обусловлено более высоким уровнем активности буровых установок и меньшим количеством простаивающих, но законтрактованных буровых установок в парке; однако на операционные результаты негативно повлияли затраты, связанные с реактивацией буровых установок в течение квартала.

Операционный убыток International Solutions составил $8,4 млн по сравнению с операционным убытком в размере $3,5 млн в предыдущем квартале.

Операционный доход Offshore Gulf of Mexico составил $2,7 млн. По сравнению с операционным доходом в размере $ 1,5 млн

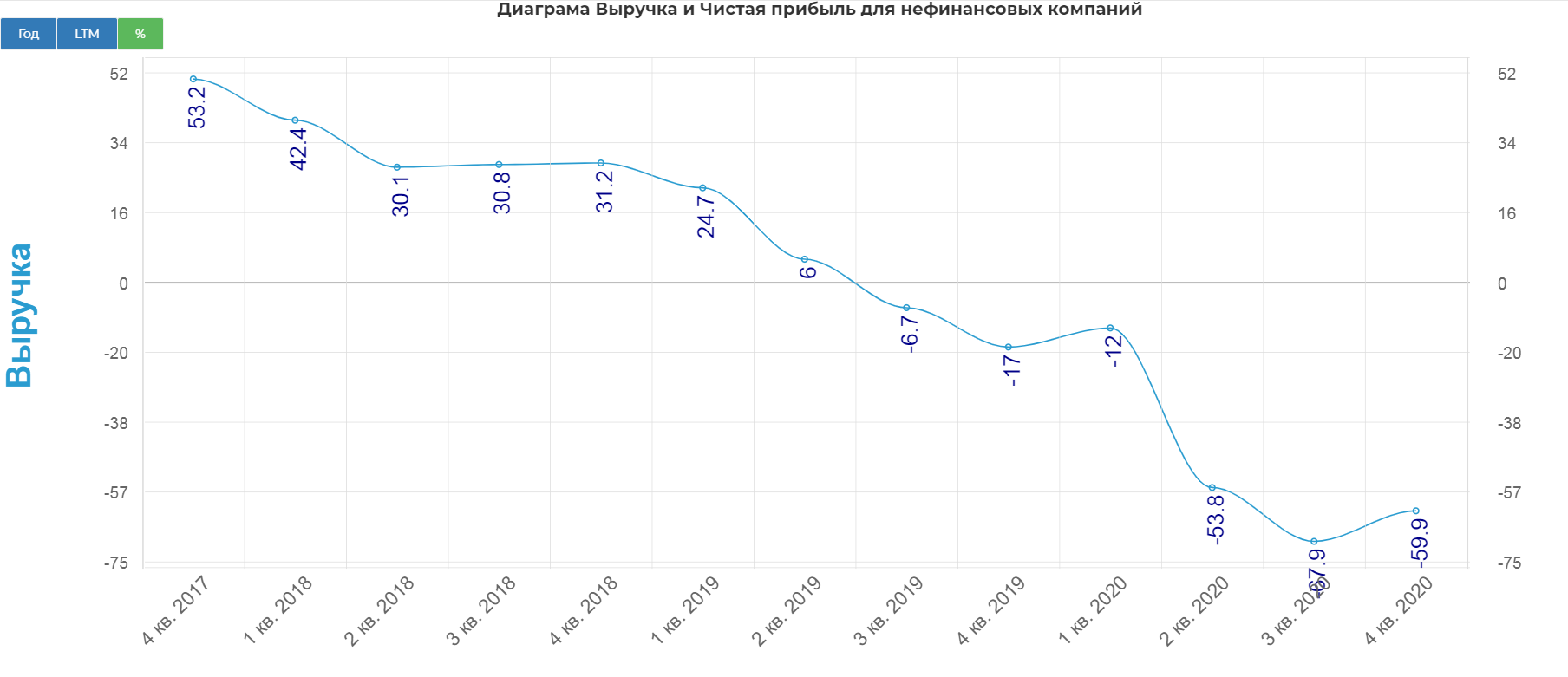

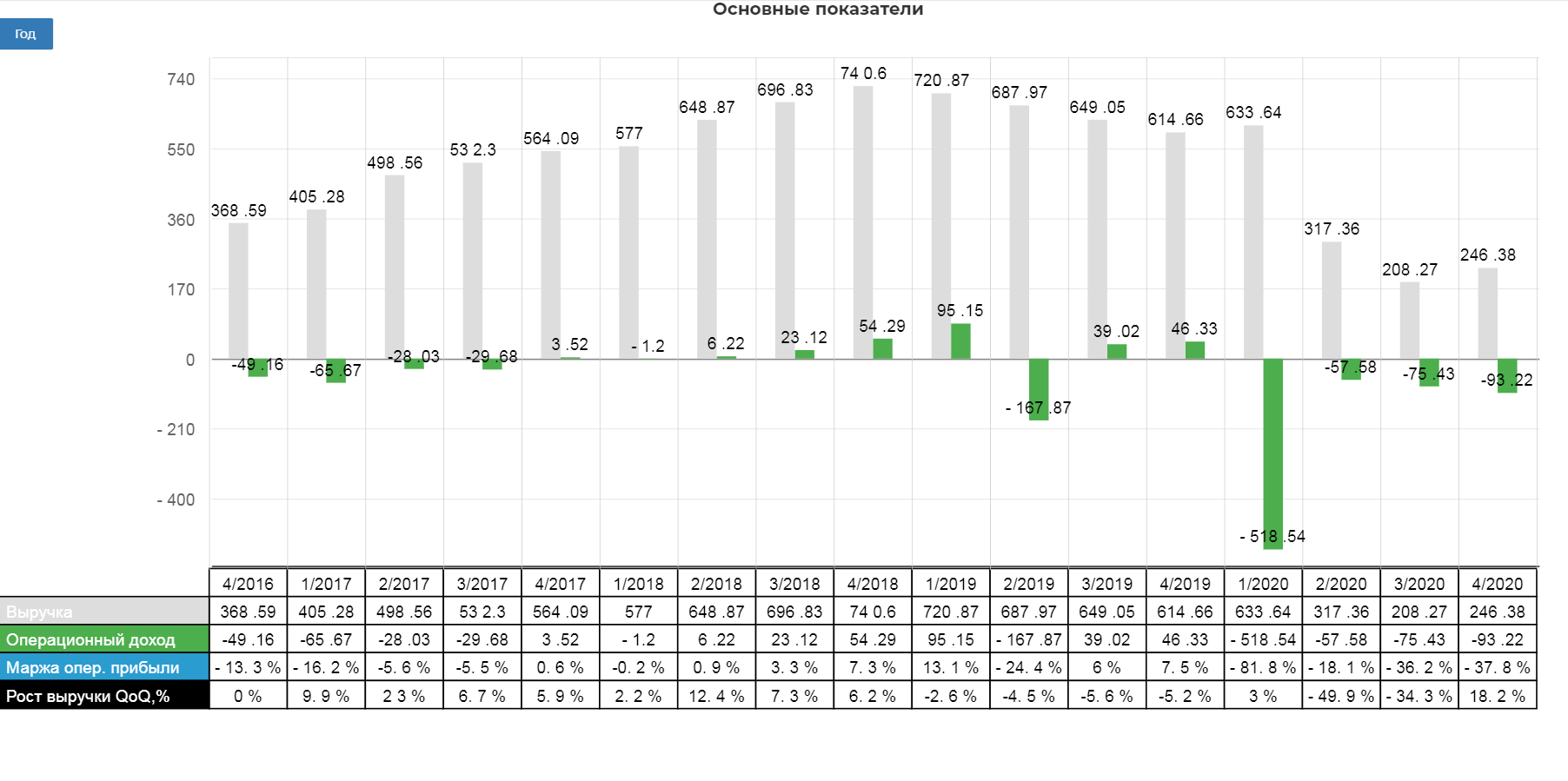

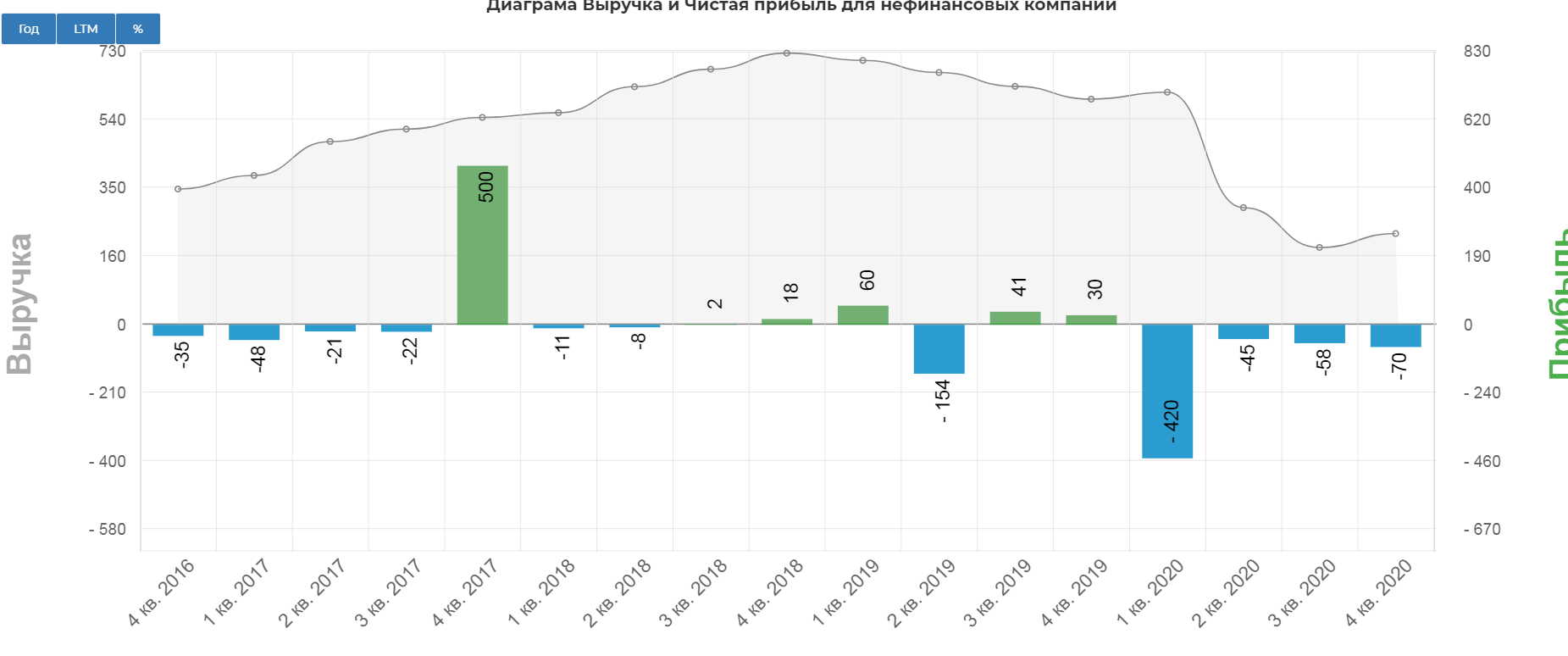

Финансовые показатели все еще слабые, но с намеком на разворот:

Выручка упала на 59,9%.

Составив 246 млн. долларов.

Чистый убыток составил 70 млн. долларов.

Бурят больше, а цены на услуги не восстанавливаются. В итоге -20 млн. долларов операционного убытка.

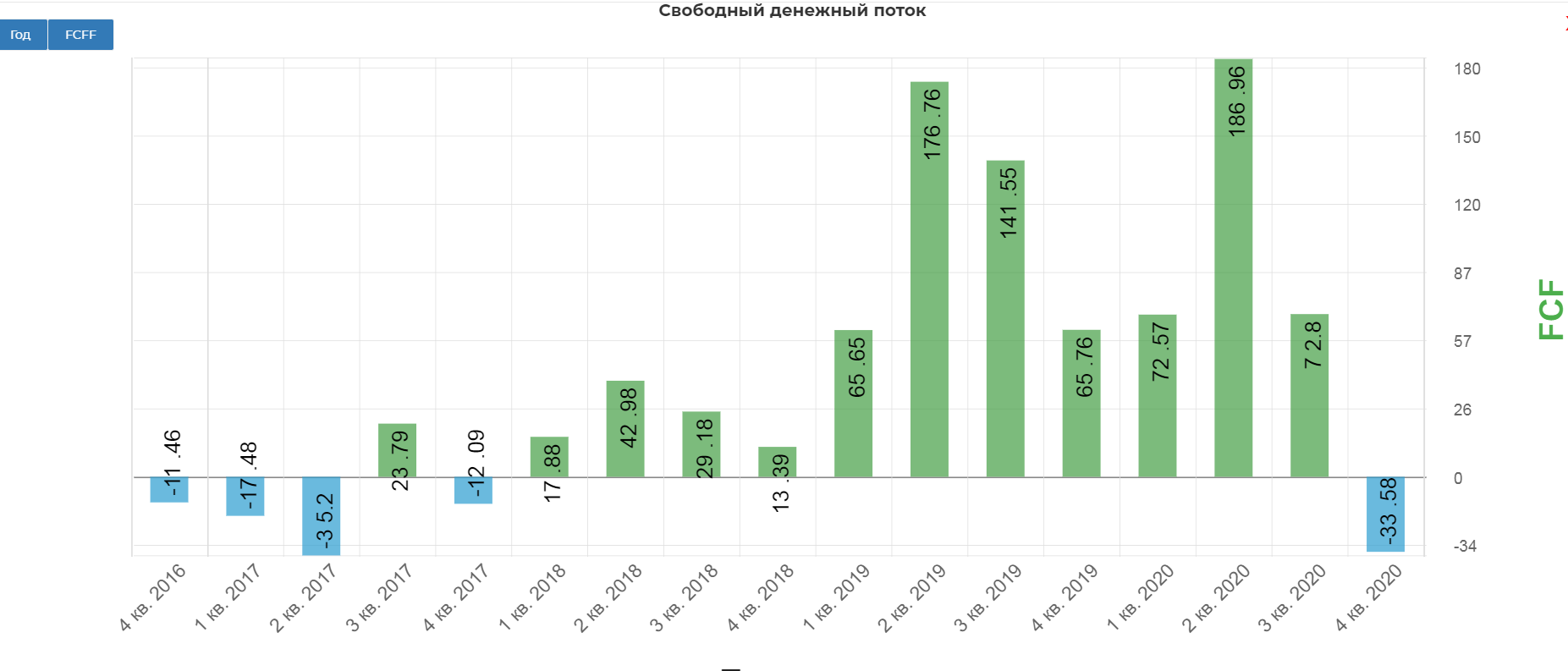

Нужно максимально быстро перепрыгнуть состояние между малым количеством бурения к максимальной активности. Свободный денежный поток составил -33 млн. долларов. Первый отрицательный квартал за долгое время.

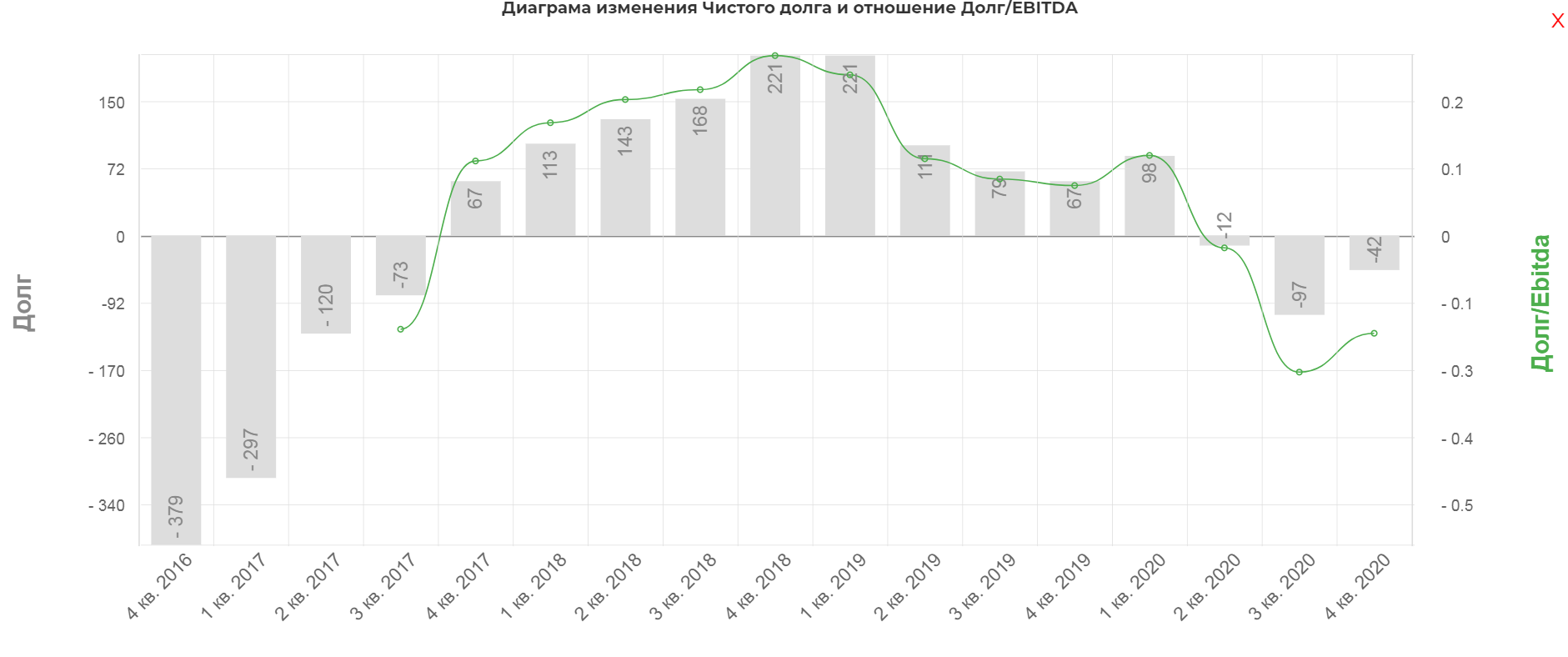

Подушки пережить трудные времена хватит.

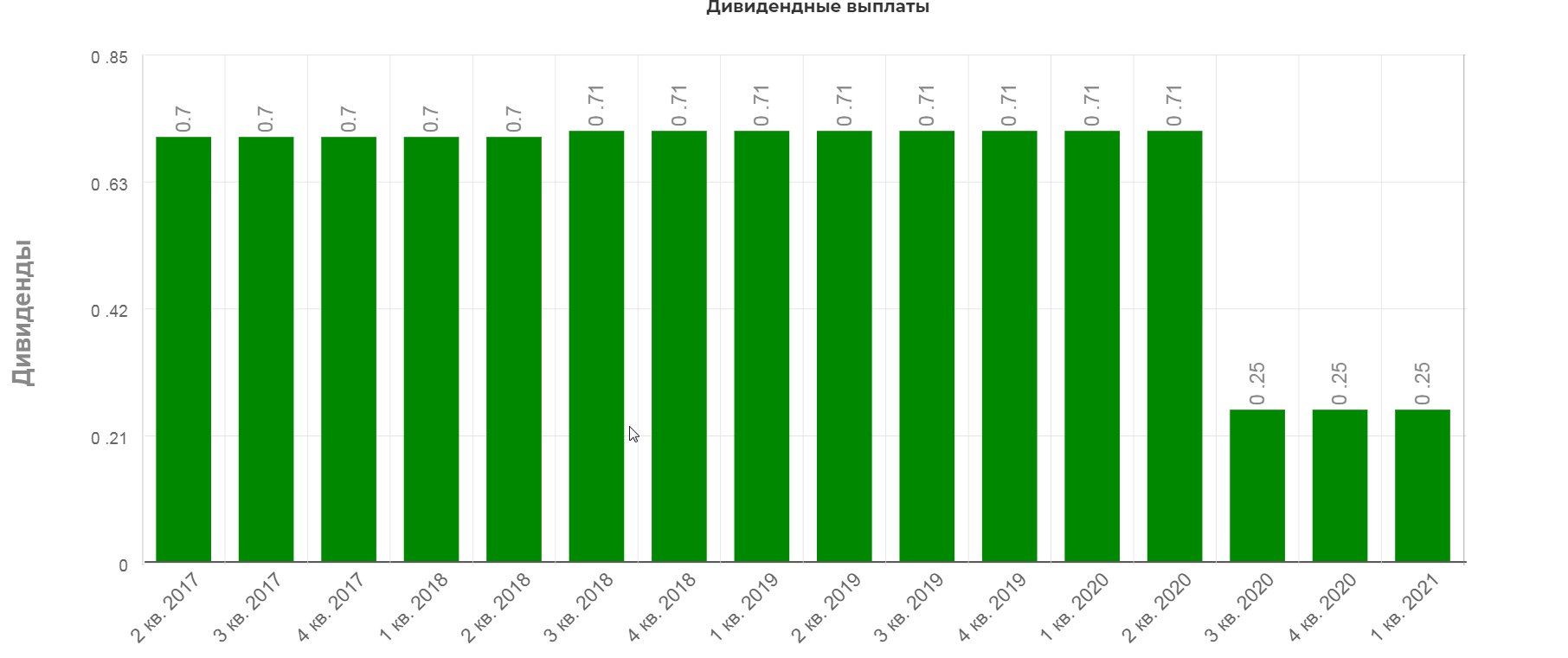

Дивиденды.

11 декабря 2020, объявили дивиденд в размере 0,25$ на акцию.

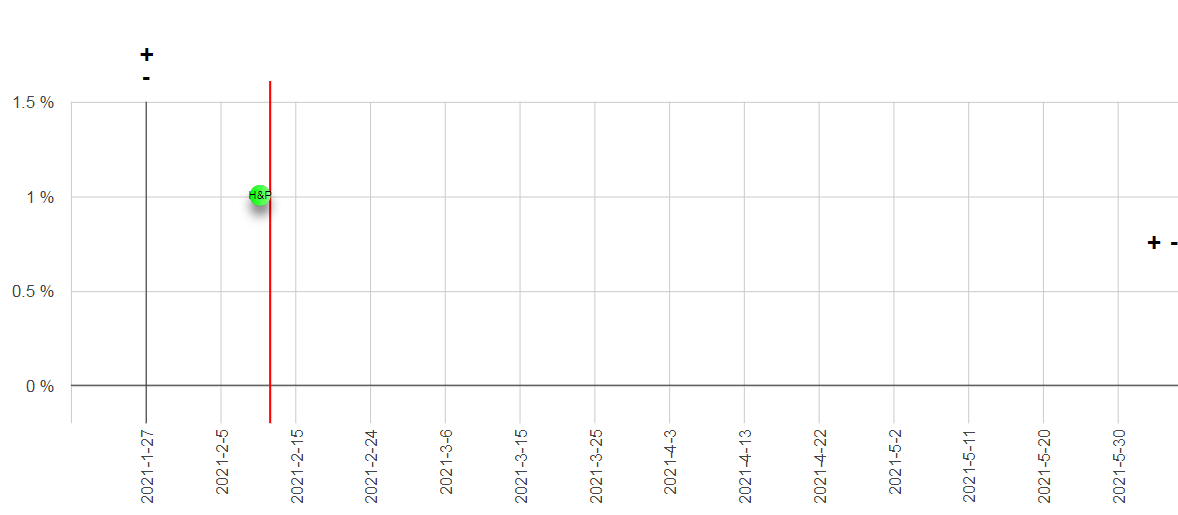

Отсечка 12 февраля. с квартальной доходностью 1%.

Перспективы Рынка

Что касается североамериканских решений, то возрождение добычи нефти и природного газа в Соединенных Штатах, вызванное нетрадиционным сланцевым бурением для добычи нефти, значительно повлияло на поставки нефти и природного газа и тип буровых установок, используемых в сухопутной буровой промышленности США. Появление нетрадиционного бурения для добычи нефти в США началось в начале 2009 года и продолжает развиваться по мере того, как E&Ps бурят более длинные боковые скважины с более жестким интервалом между скважинами. За это время мы разработали, построили и поставили на рынок новую технологию AC drive rigs (FlexRig®), существенно увеличив наш автопарк. Темпы развития нетрадиционного бурения на протяжении многих лет были цикличными и неустойчивыми, что диктовалось колебаниями цен на сырую нефть и природный газ, которые порой оказывались драматичными.

В начале марта 2020 года увеличение предложения сырой нефти в результате эскалации добычи со стороны ОПЕК+ в сочетании со снижением спроса на сырую нефть, вызванным глобальными ответными мерами и неопределенностью, связанной с пандемией COVID-19, привело к резкому снижению цен на сырую нефть. В частности, в течение 2020 календарного года цены на сырую нефть упали примерно с 60 долларов за баррель до диапазона от низких до средних 20 долларов за баррель, что в некоторых случаях было ниже, что привело к тому, что клиенты сократили свои капитальные бюджеты на 2020 год почти на 50 процентов по сравнению с уровнями 2019 календарного года. Соответственно резко снизился спрос на наземные буровые установки, так что общее количество буровых установок на 2020 календарный год составило в среднем примерно 430 буровых установок, что значительно ниже, чем в 2019 календарном году, который в среднем составлял примерно 940 буровых установок.

Мы испытали значительное снижение количества буровых установок во втором и третьем кварталах 2020 финансового года, поскольку количество буровых установок наших североамериканских решений сократилось со 195 установок на 31 декабря 2019 года до 47 установок в августе 2020 года. Однако в течение четвертого квартала 2020 финансового года на рынке наблюдалась стабилизация цен на сырую нефть в диапазоне $40 за баррель. Наряду с этой стабилизацией, наша деятельность буровой установки начала увеличиваться, и увеличилась более значительно в течение первого квартала 2021 финансового года.

Наше активное количество буровых установок, которое исключает простаивающие, но законтрактованные буровые установки, удвоилось с 47 буровых установок в августе 2020 года до 94 буровых установок на 31 декабря 2020 года. Кроме того, в первом квартале 2021 финансового года цены на сырую нефть выросли с 40 долларов за баррель почти до 50 долларов за баррель. На таких уровнях мы считаем, что наши клиенты будут иметь более надежные капитальные бюджеты, вступающие в календарный 2021 год, и мы считаем, что в 2021 финансовом году мы испытаем более высокий уровень активности буровых установок по сравнению с 2020 финансовым годом. Однако даже при повышении уровня цен на сырьевые товары сохраняются долгосрочные последствия глобальной пандемии, которая, скорее всего, сохранит цены и спрос на сырую нефть на относительно низком уровне по сравнению с доколандемическими уровнями. Следовательно, мы не ожидаем и не ожидаем, что капитальные бюджеты клиентов будут поддерживать уровень активности, подобный тому, который наблюдался до марта 2020 года.

Технический анализ.

Для восстановления к доковидным уровням есть еще запас в 50% апсайда. В данный момент акции пробивают трендовую. Для новых покупок акция не интересна, дожидаемся некоторого локального охлаждения рынка нефти, хотя в долгосроной перспективе 1-1,5 года, малые инфраструктурные вложения должны хорошо поддержать цены на нефть.

Вывод: Пока все по плану. Нефть растет и вместе с ней растет буровая активность. В ожидании нефти по 120$ компания платить крепкие дивиденды. Риска банкротства нет, так как отрасль входить в список стратегических. Показатели сектора можно изучить здесь.

Полезные ссылки

Жека Аксельрод