21 октября 2020, 14:37

НЛМК. Обзор финансовых показателей за 3-ый квартал 2020 года. Глаза боятся а руки делают. Прогноз дивидендов за 4кв 2020. Кто самый интересный в секторе для локальной инвестиции?

Инвест привет! Многие пророчили конец эпохи металлургии в 2020, но вышло все совсем наоборот.

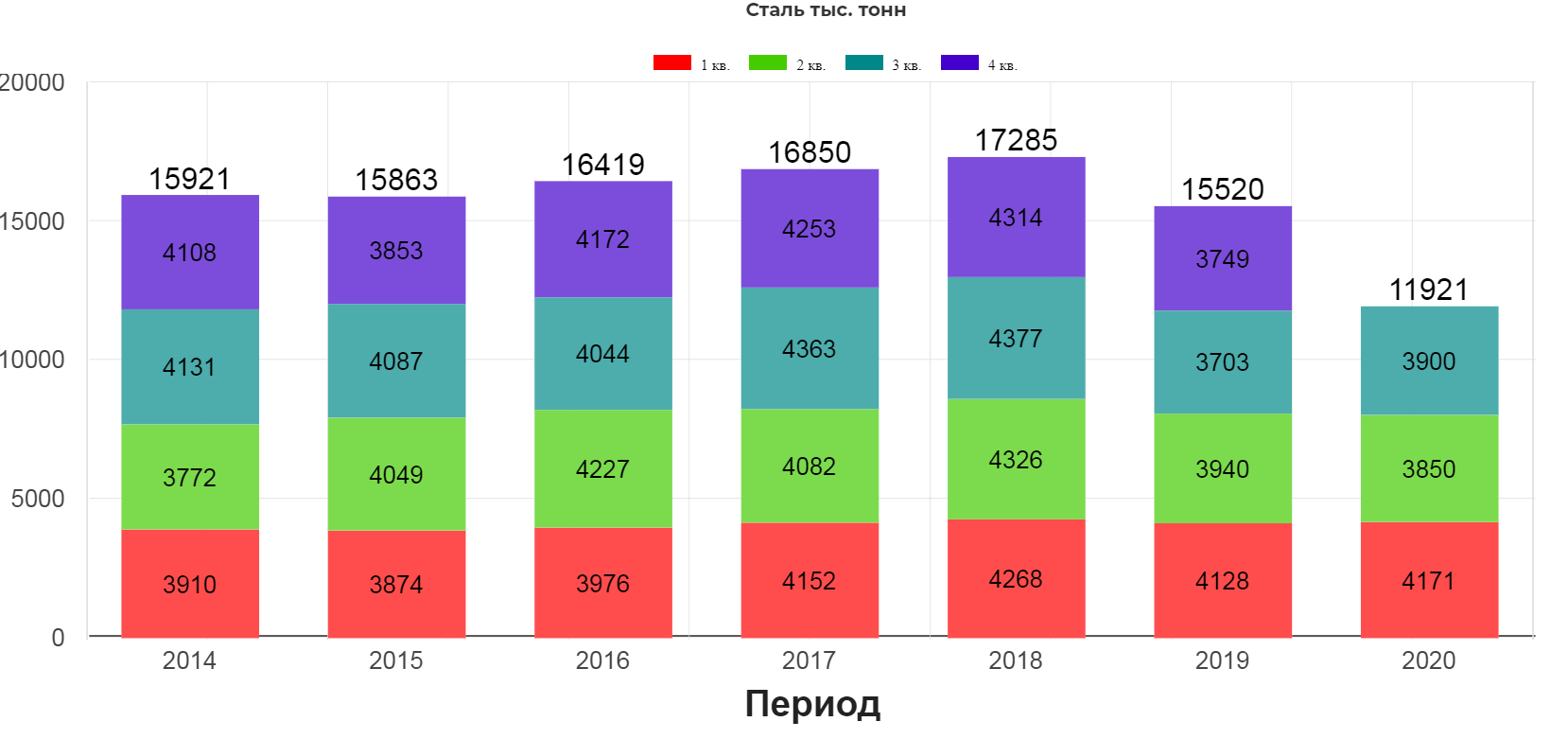

Компания прекрасно справилась с коронавирусным вызовом. Производственный отчет намекал на крепкие результаты. Производство стали за 9 мес. достигло 11,921 тыс. тонн.

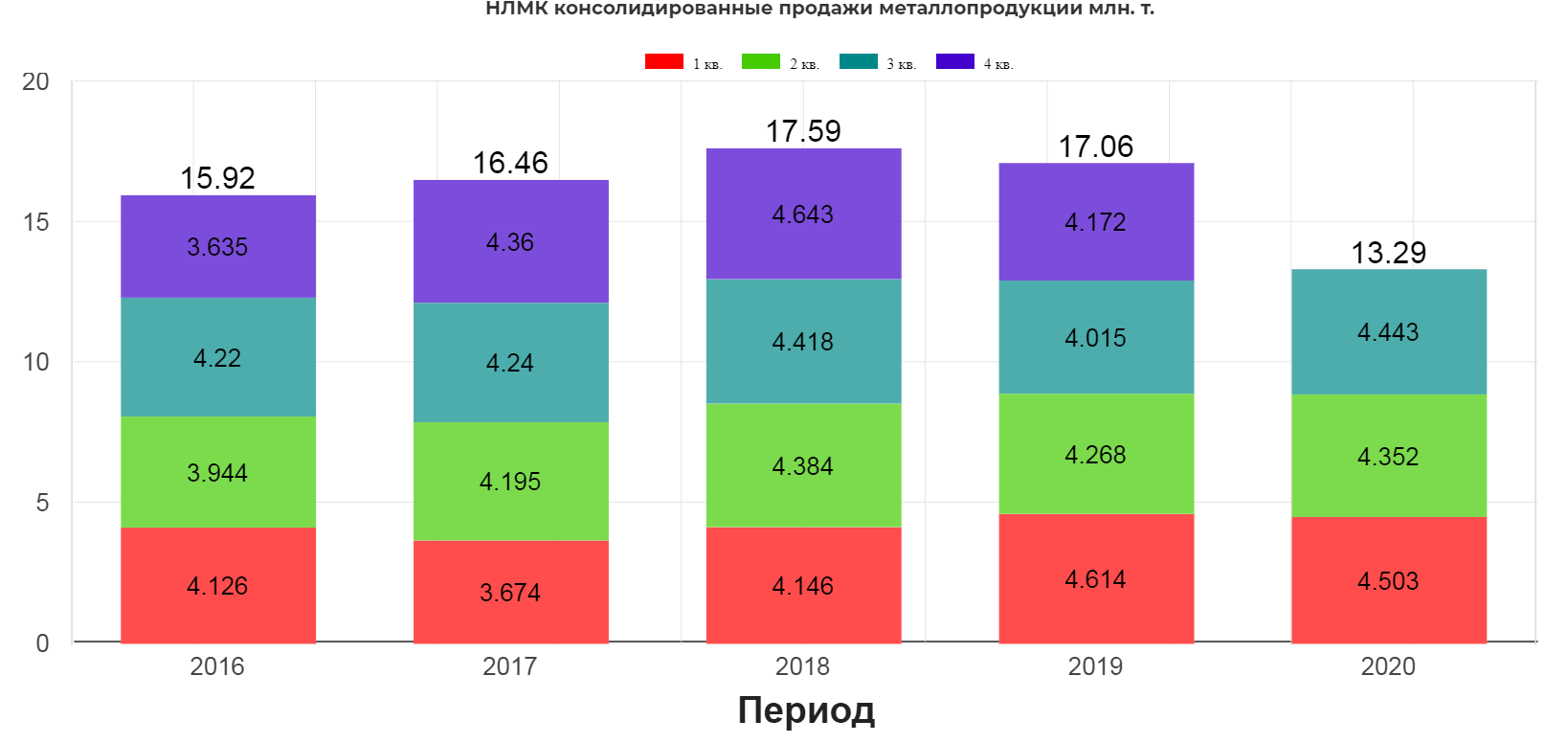

Консолидированные продажи составили 13,29 млн т продукций за 9 мес. 2020.

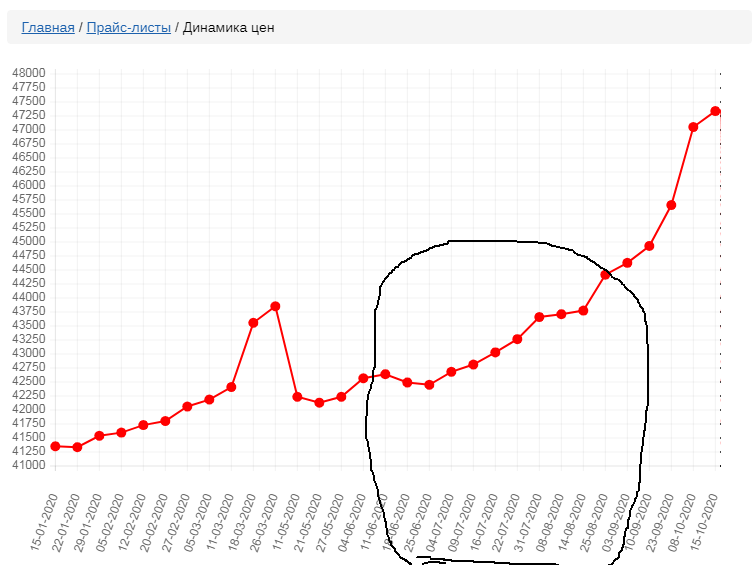

Цены на металлургическую продукцию продолжили восстановление, но полностью восстановиться не успели.

Все это позволило показать хорошие результаты с учетом коронавирусных ограничений и проблем:

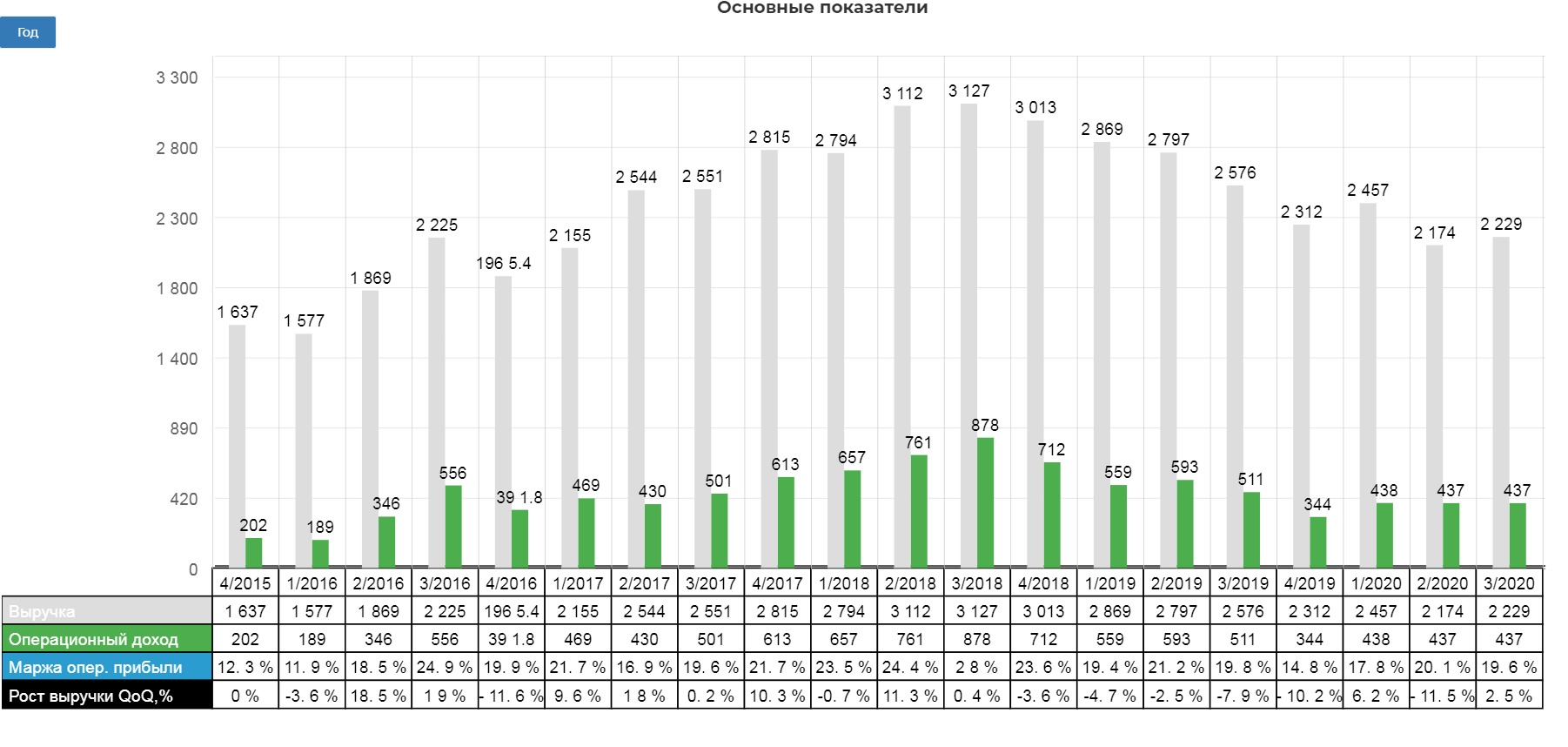

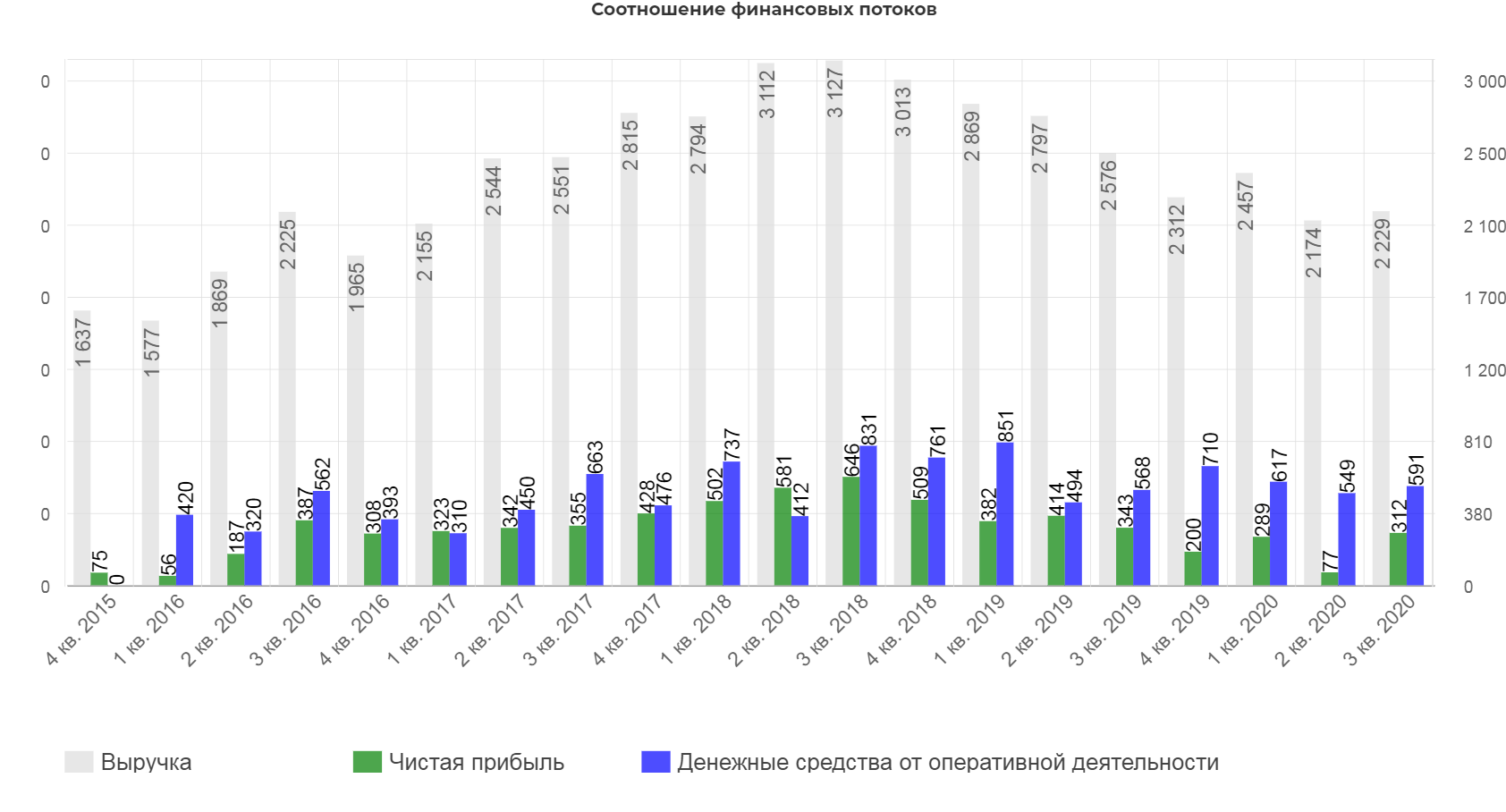

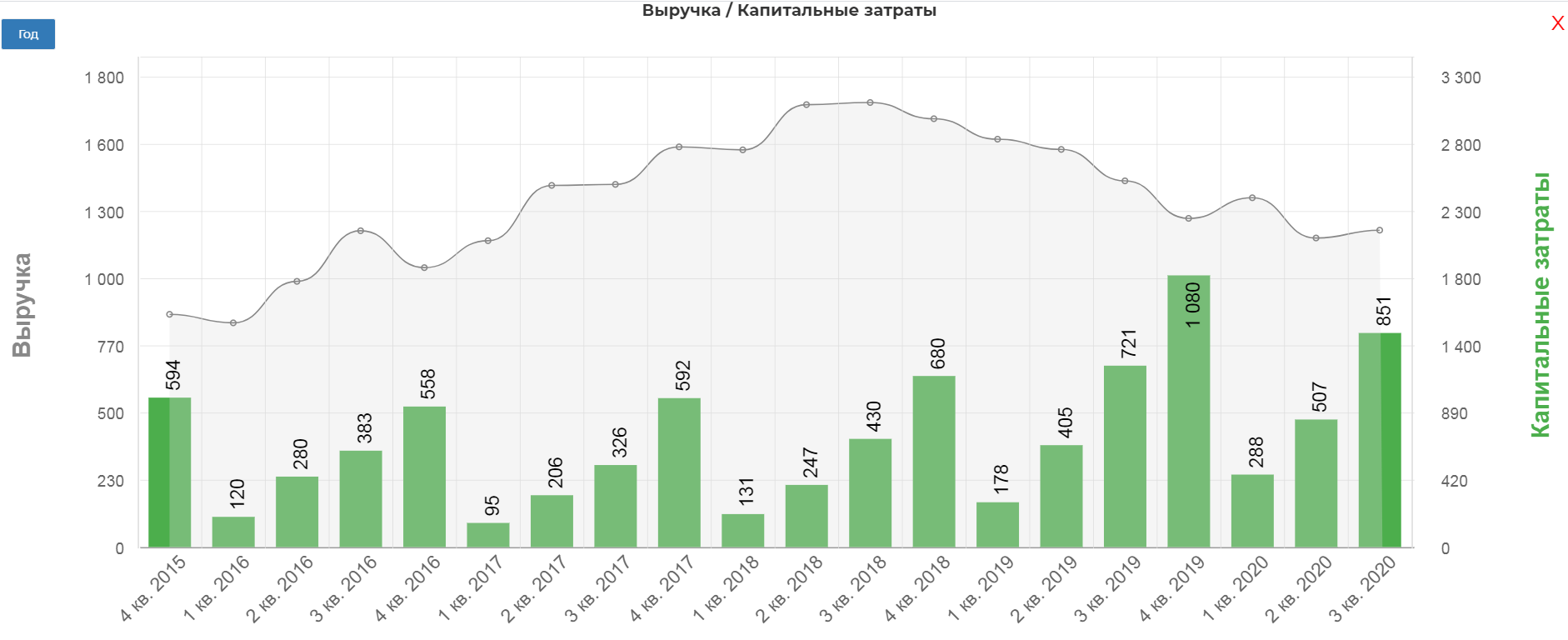

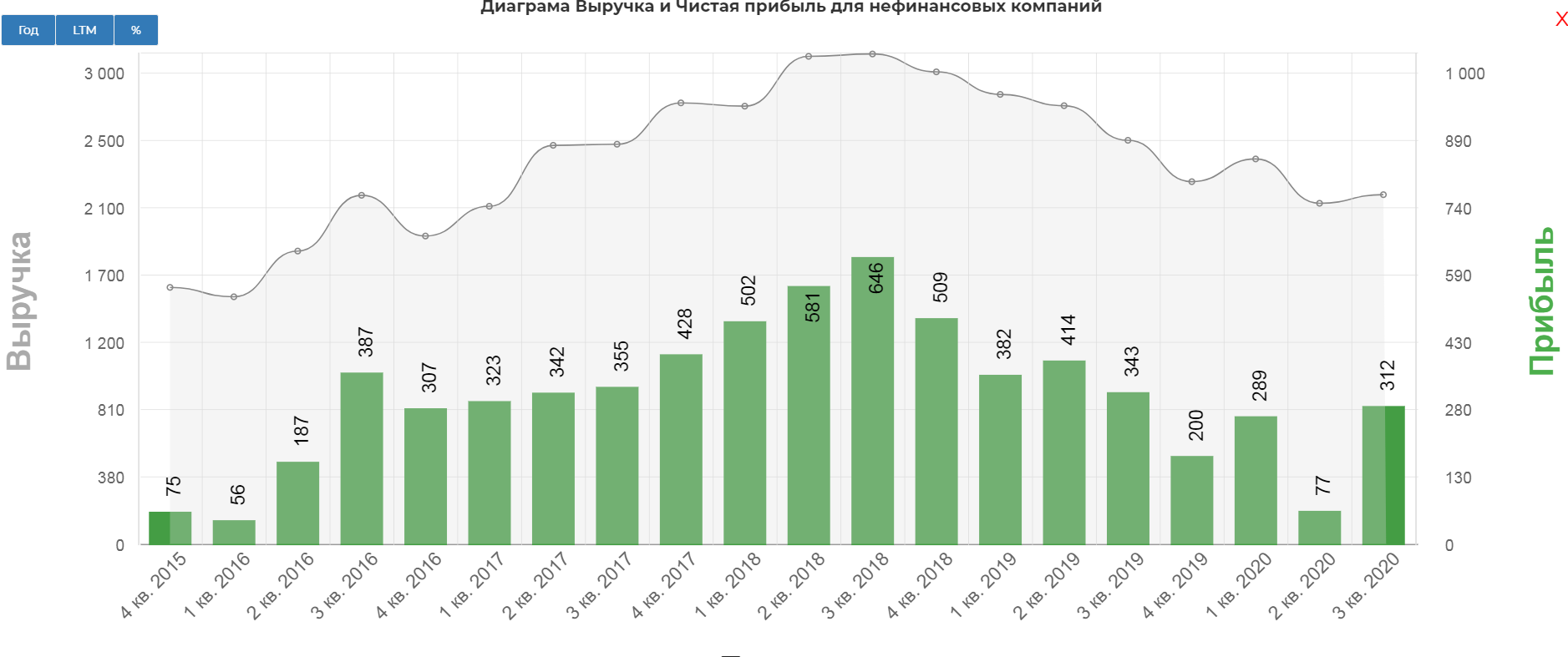

Выручка увеличилась до $2,2 млрд (+3% кв/кв) с ростом реализации металлопродукции на 2% кв/кв до 4,4 млн т. Снижение на 13% г/г было вызвано падением цен на металлопродукцию и увеличением доли полуфабрикатов в структуре продаж.

Операционная прибыль составила 437 млн. долларов, также как и во втором квартале 2020.

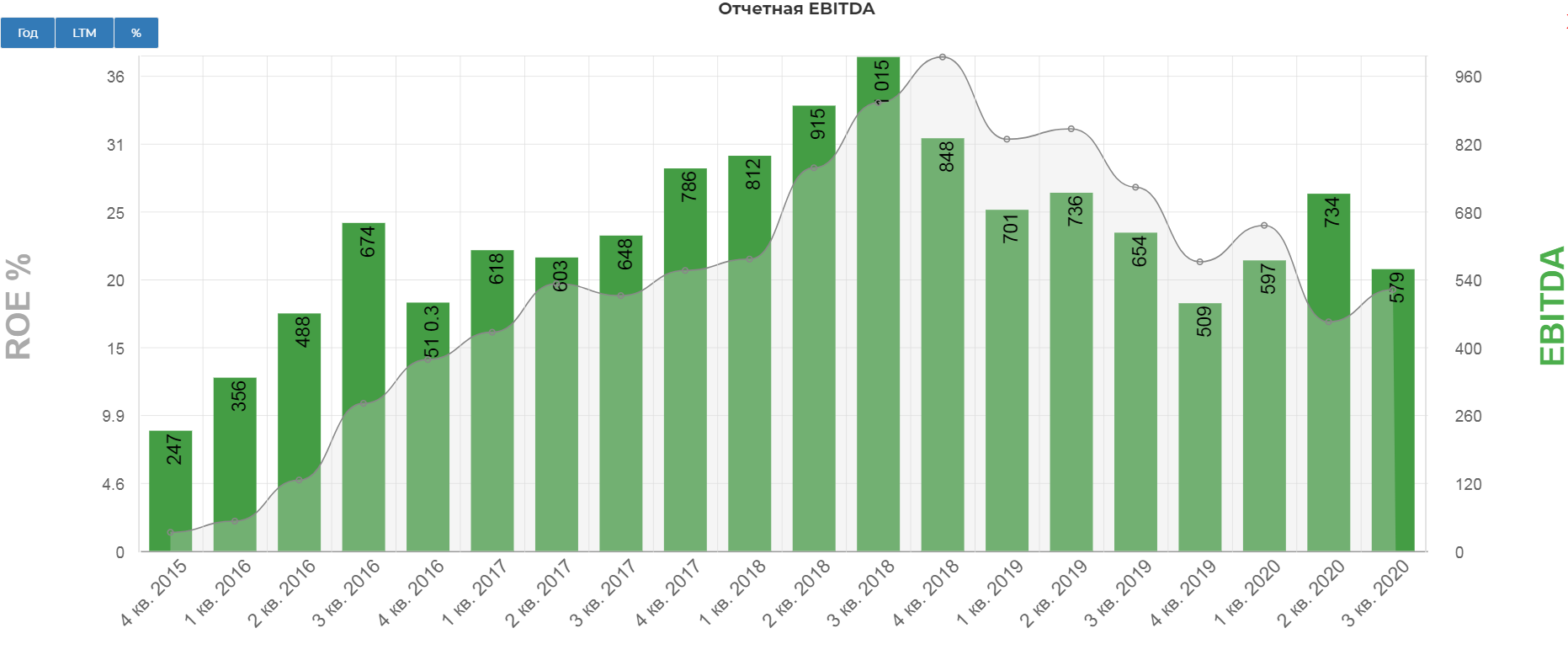

Показатель EBITDA составил $579 млн (-1% кв/кв). Увеличение продаж и улучшение структуры продуктового портфеля, а также обесценение рубля нивелировали отрицательный эффект потерь производства в период восстановления конвейерной галереи а на СГОКе в сентябре 2020 г. Рентабельность EBITDA составила 26% (-1 п.п. кв/кв; +1 п.п. г/г).

Операционный денежный поток (OCF) остался на уровне 3кв 2019 и составил 591 млн. долларов.

Капитальные затраты составили 851 млн. долларов за 9 мес. 2020 или 56 млн. долларов.

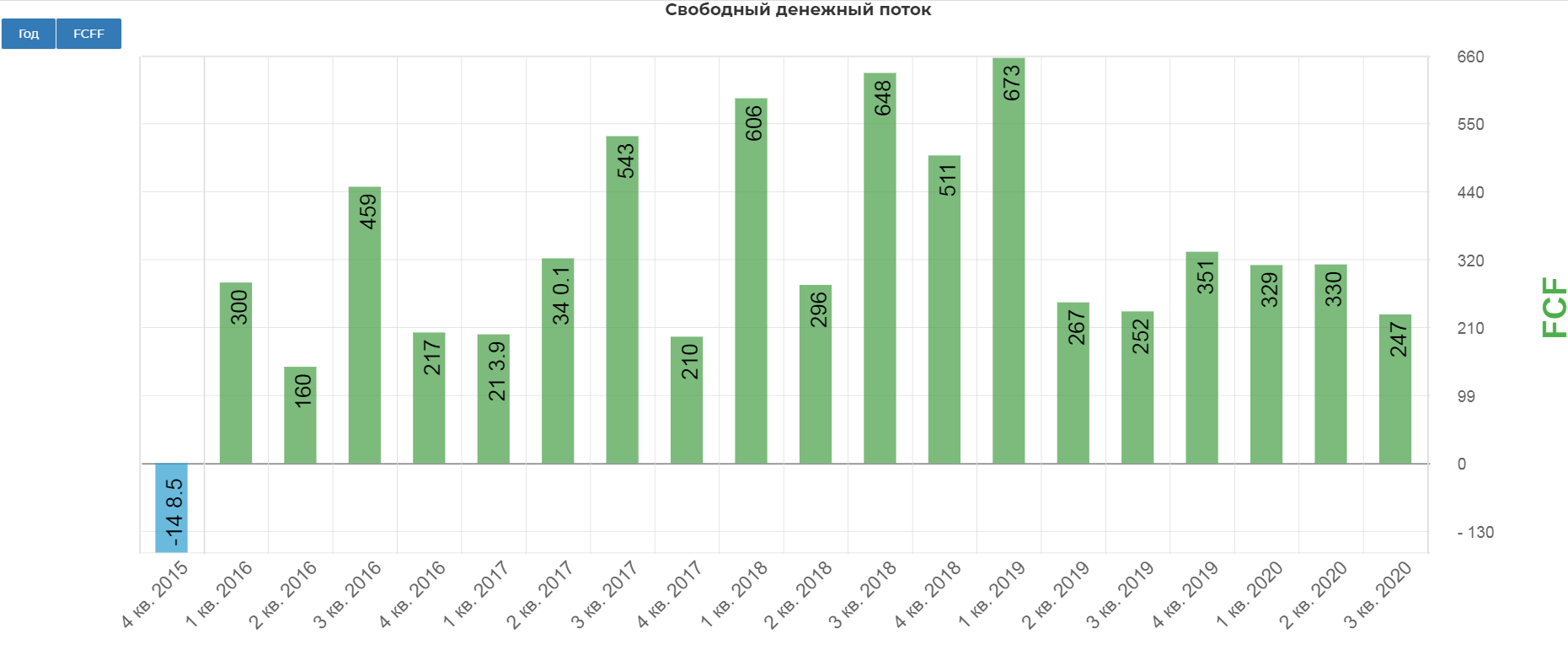

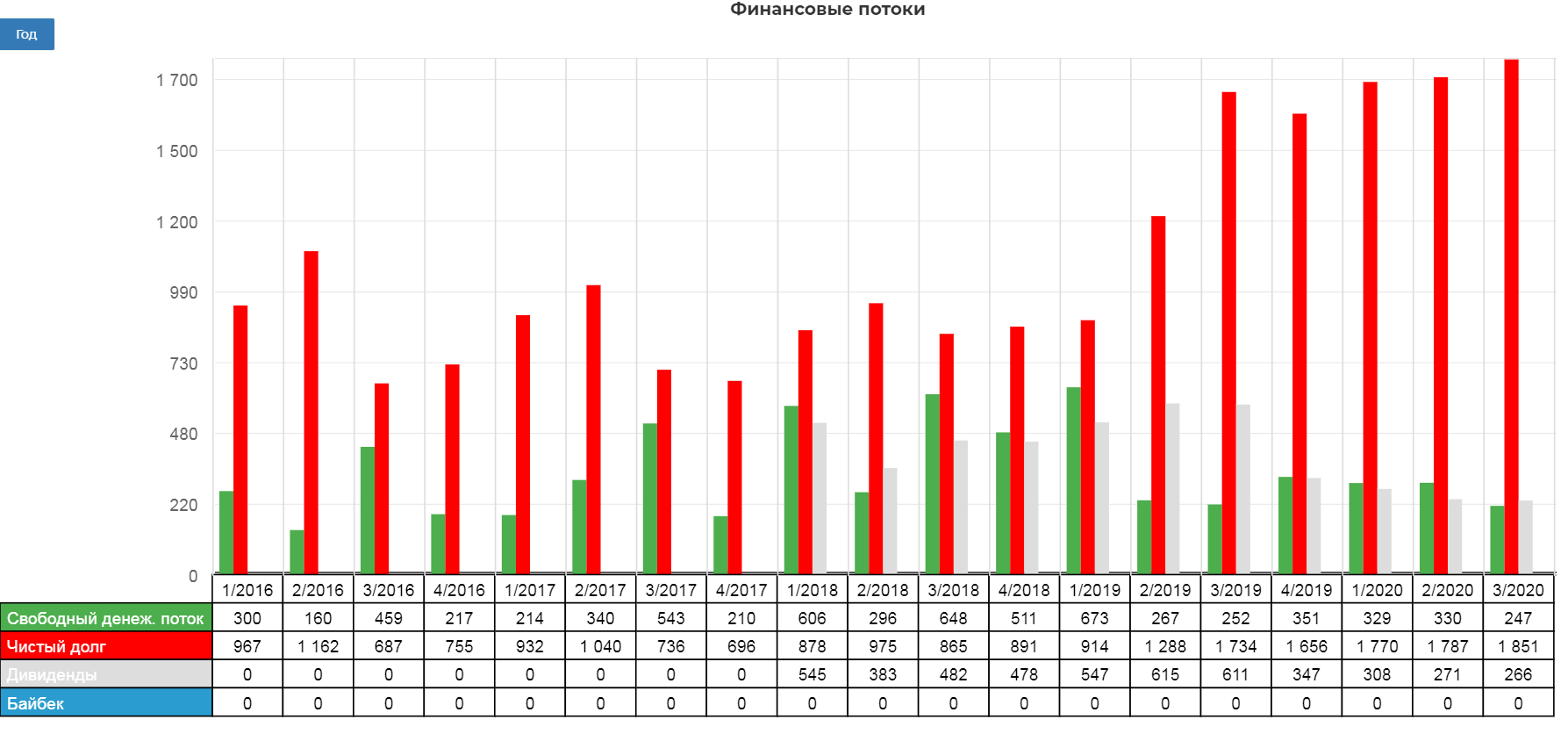

В итоге свободный денежный поток составил 247 млн. долларов, что также на уровне 3кв 2019.

Чистая прибыль выросла в 4 раза кв/кв до $312 млн на фоне низкой базы прошлого квартала, когда было проведено обесценение инвестиций в NBH (неденежная операция).

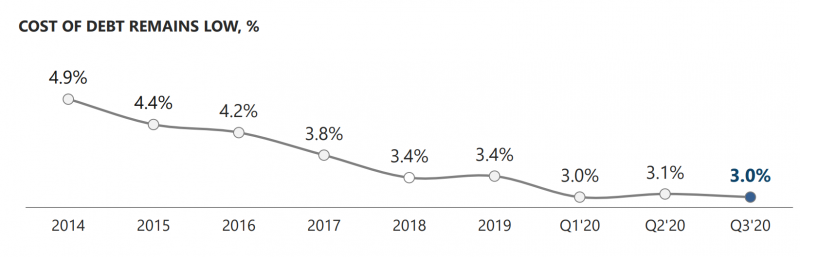

Чистый долг незначительно вырос до 1,8 млрд. долларов. Соотношение ЧистогоДолга/EBITDA составила 0,8. К соотношению привязаны дивиденды.

Занимают дешево.

Менеджмент оптимистично смотрит в даль:

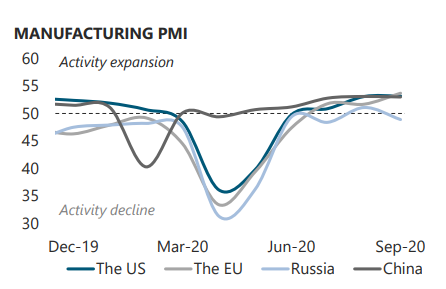

В 3 квартале 2020 года деловая активность в мире начала постепенно восстанавливаться, что привело к оживлению спроса на сталь на наших традиционных рынках сбыта и росту цен на металлопродукцию. Тем не менее, рост количества новых случаев заражения COVID-19 в ряде регионов и неопределенность касательно будущих мер противодействия пандемии могут замедлить восстановление мировой экономики.

Сильные результаты и текущая рыночная конъюнктура позволили менеджменту рекомендовать Совету директоров НЛМК по итогам 3 квартала 2020 года выплатить $500 млн в виде дивидендов. Данная сумма включает единовременные дивиденды в сумме $250 сверх дивидендной политики, направленные на компенсацию снижения дивидендов за 4 кв. 2019 года по решению Собрания акционеров 24 апреля 2020 года»

В итоге компания выпустила пресс-релиз:

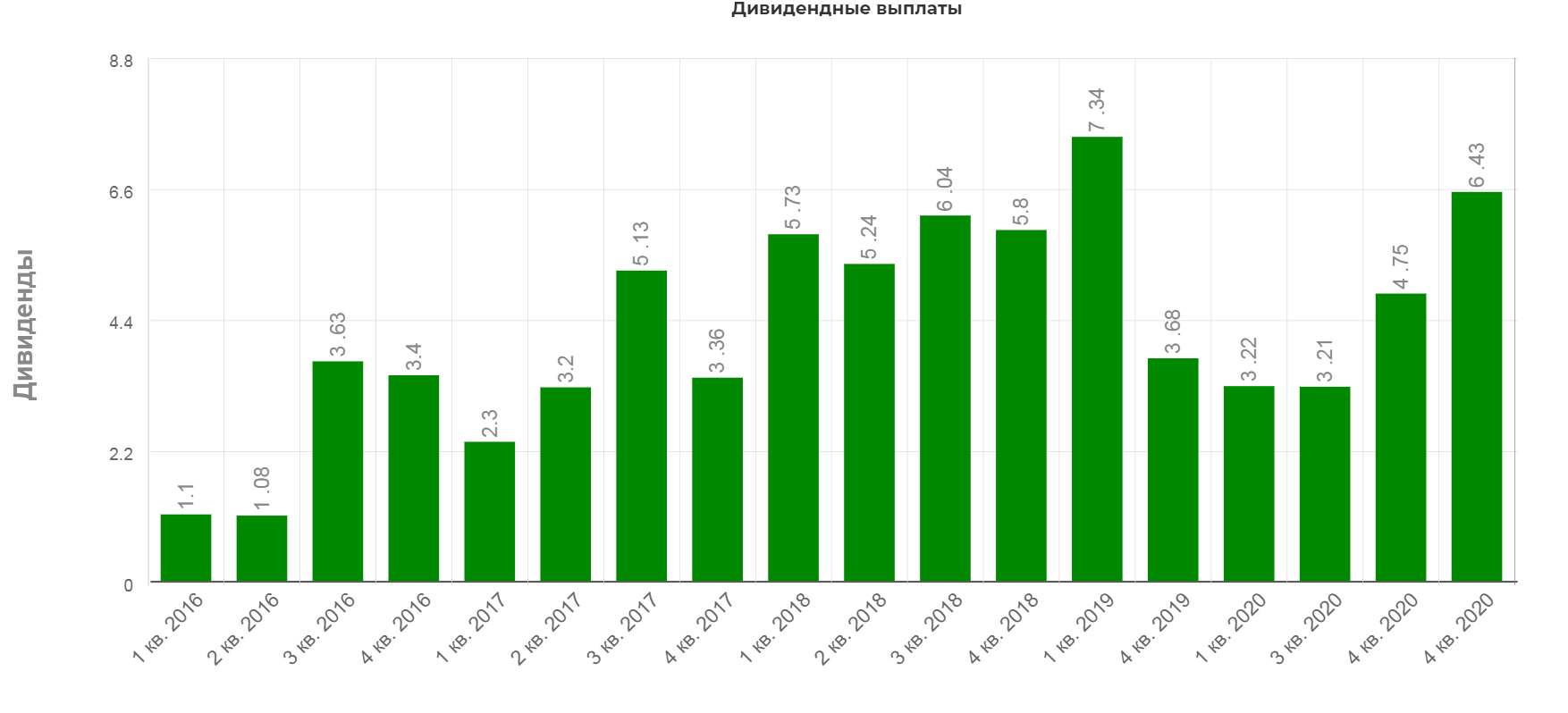

Рекомендовать внеочередному общему собранию акционеров ПАО «НЛМК» принять решение: Выплатить (объявить) дивиденды по результатам девяти месяцев 2020 года, по обыкновенным акциям денежными средствами в размере 6,43 рубля на одну обыкновенную акцию, в том числе за счет прибыли прошлых лет. Установить дату, на которую определяются лица, имеющие право на получение дивидендов: 29 декабря 2020 года.

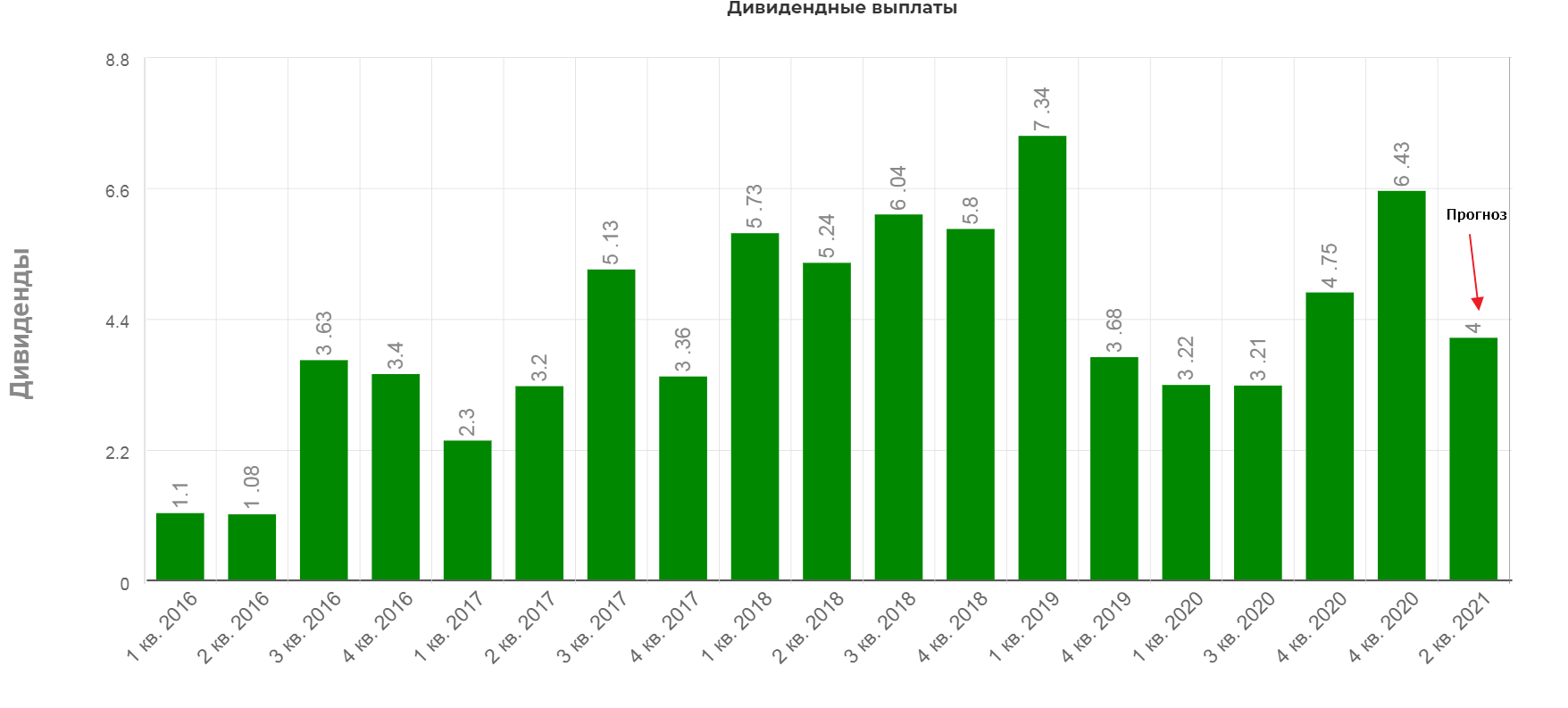

В отчете за 2кв 2020, я давал прогноз в размере 3,6р дивидендами, но компания заплатила 250 млн. долларов сверх дивидендной политики. Очень щедро.

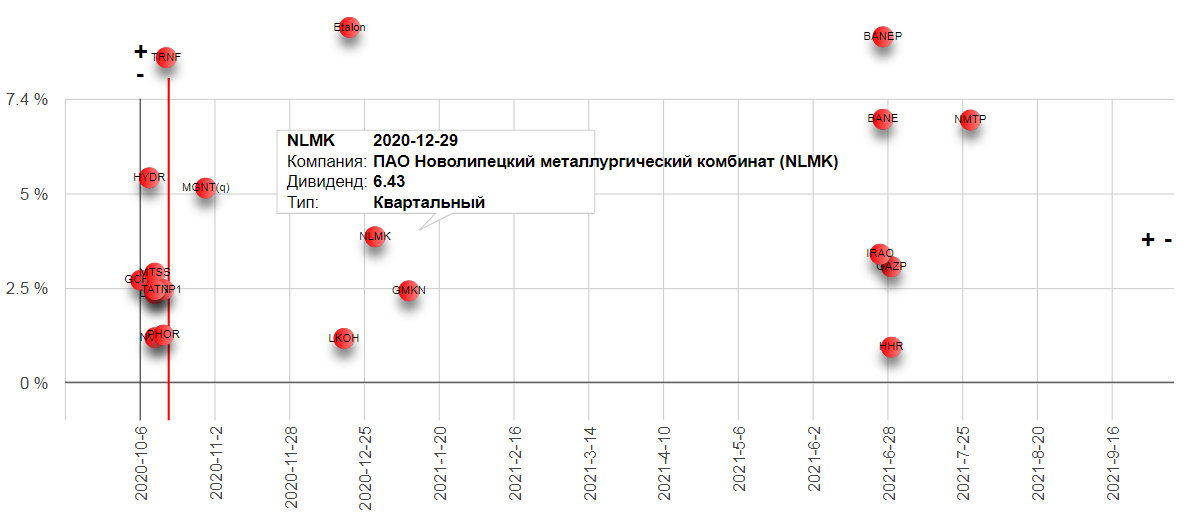

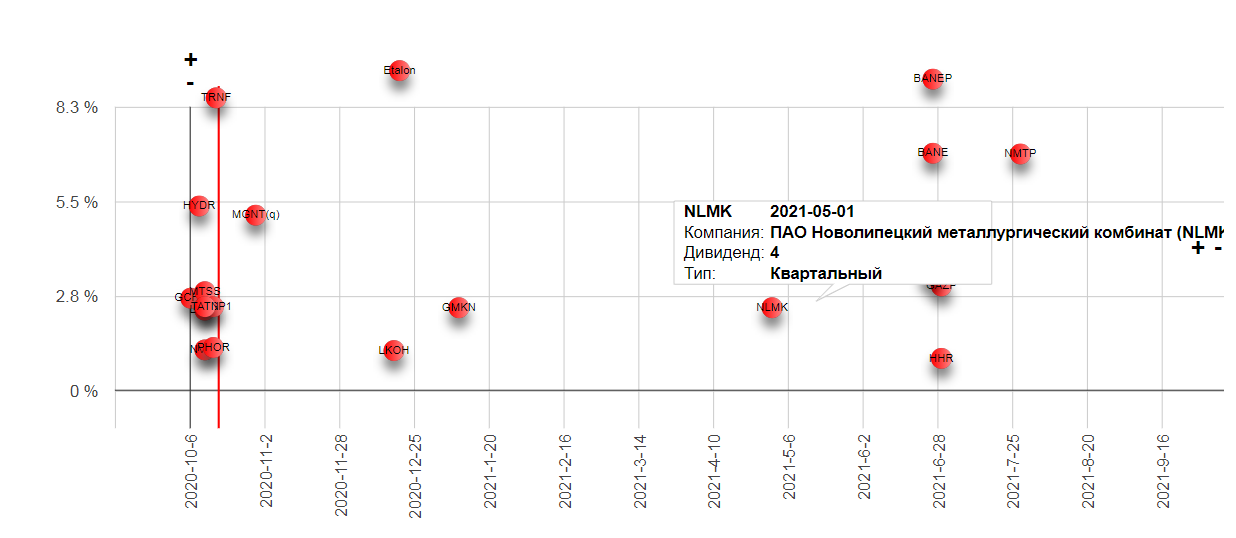

Это дает нам хорошую доходность в размере 4% за квартал.

Компания очень грамотно платит, не выходя за рамки FCF. (906 млн за 9 мес. при выплате 845 млн. долларов на дивиденды). Однако в отчете за 4кв 2020, скорее всего размер FCF превысят.

Компания очень грамотно платит, не выходя за рамки FCF. (906 млн за 9 мес. при выплате 845 млн. долларов на дивиденды). Однако в отчете за 4кв 2020, скорее всего размер FCF превысят.

Структурный эффект от реализации стратегии(подробнее тут и тут ) уже дает результаты:

Структурный эффект от проектов Стратегии 2022 за 9 мес. 2020 года составил $170 млн к базе затрат 2019 года. Эффект программ операционной эффективности на EBITDA составил $124 млн, эффект от инвестиционных проектов - $46 млн

НЛМК говорит о полном восстановлении делового климата:

Согласно дивидендной политике, компания платит 100% FCF при ЧД/EBITDA ниже 1. Менеджмент умеет проходить по лезвию, плюс в 2021 по планам прибавить до 1 млн. т. стали, что позволит удержаться ниже 1. Если не будет новых сюрпризов, то компания направит в 2021 году при консервативном прогнозе, 4 рубля дивидендов за 4 кв 2019.

Это дает 3% локальную доходность.

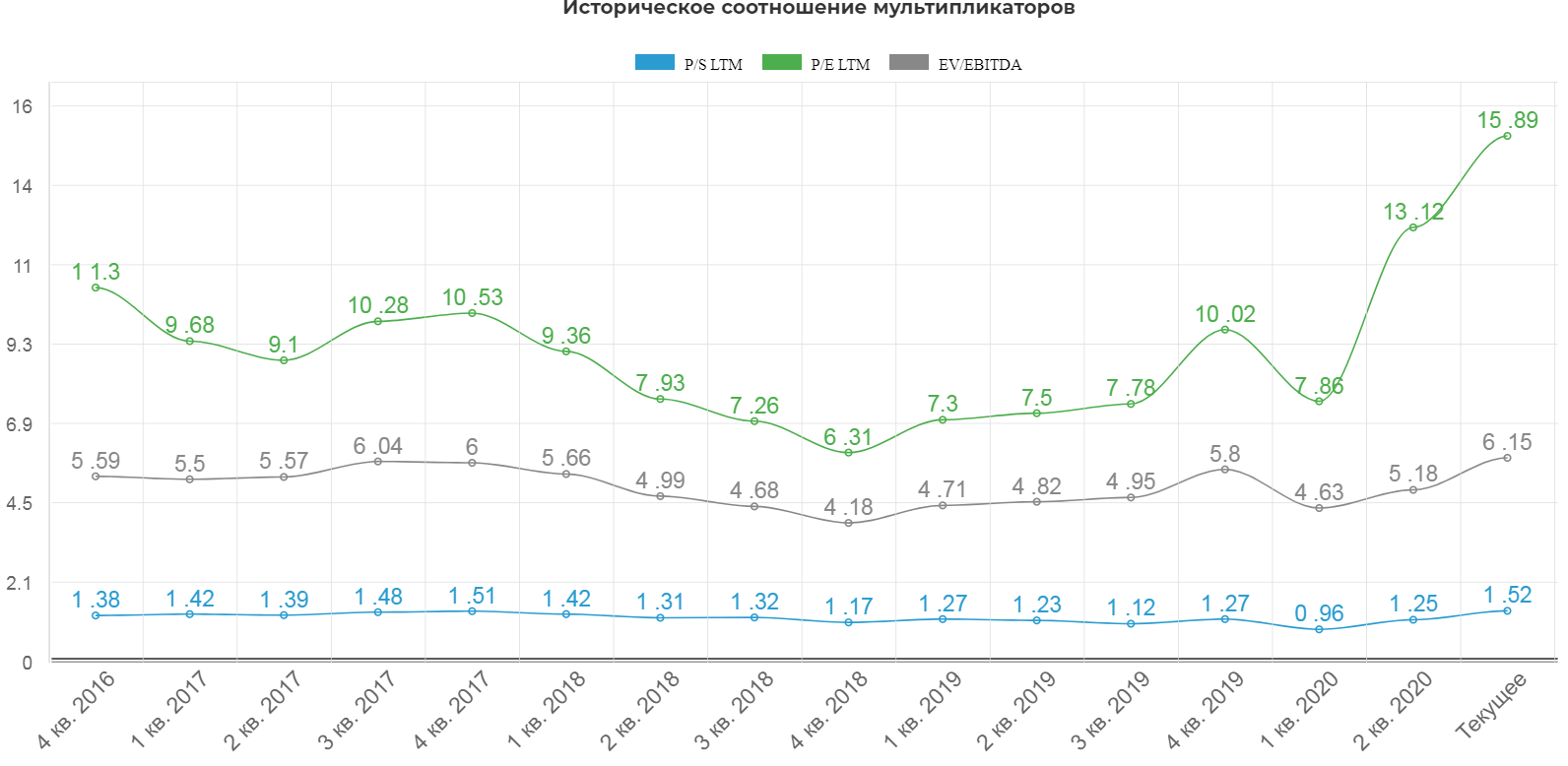

Исторически компания очень дорогая, благодаря низкой ставке и высоким дивидендам. (ссылка на сектор в базе)

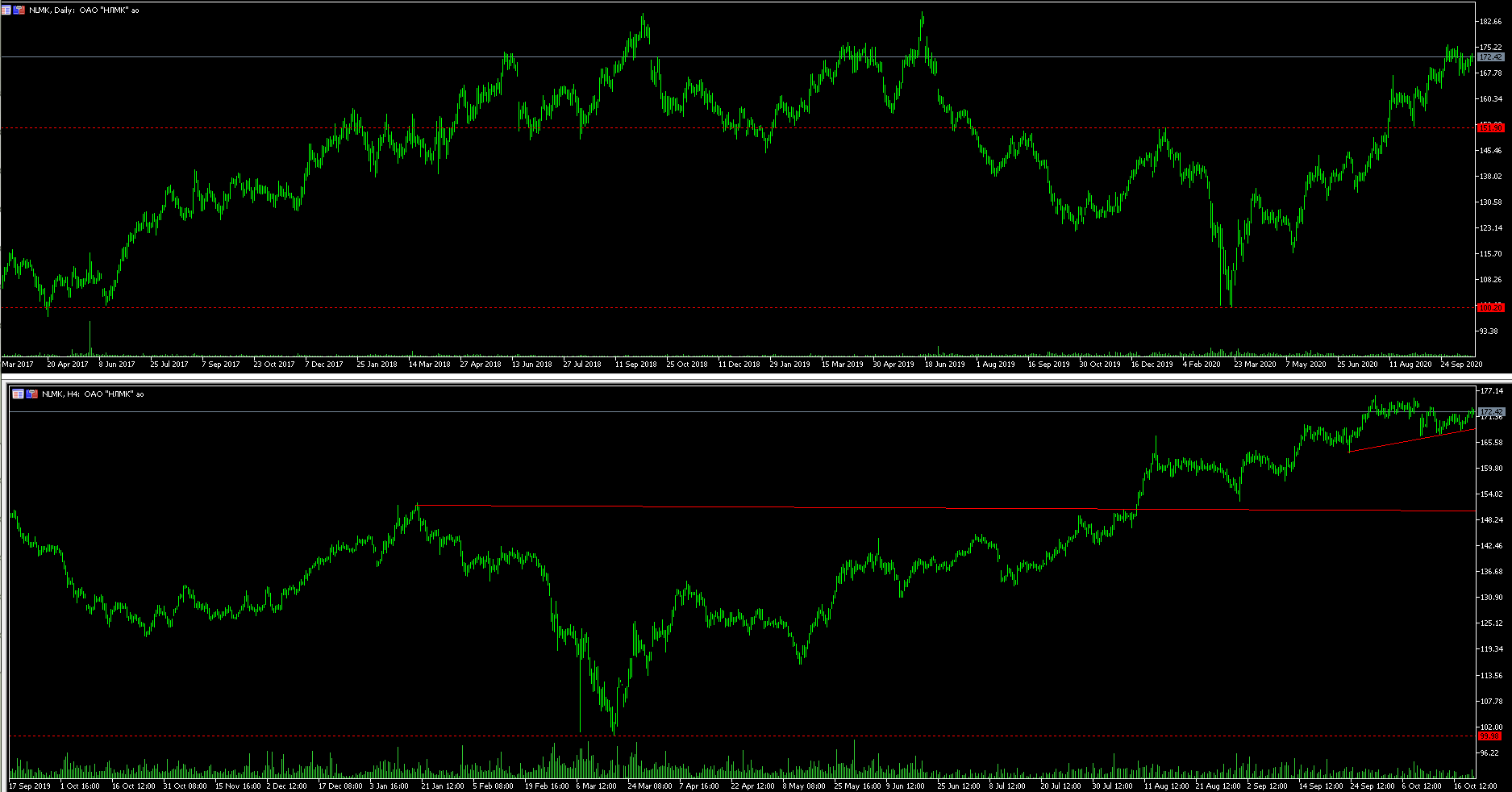

Вполне вероятно компания уйдет в район исторического хая. Не представляю, что должно случиться, чтобы компания ушла далеко вниз.

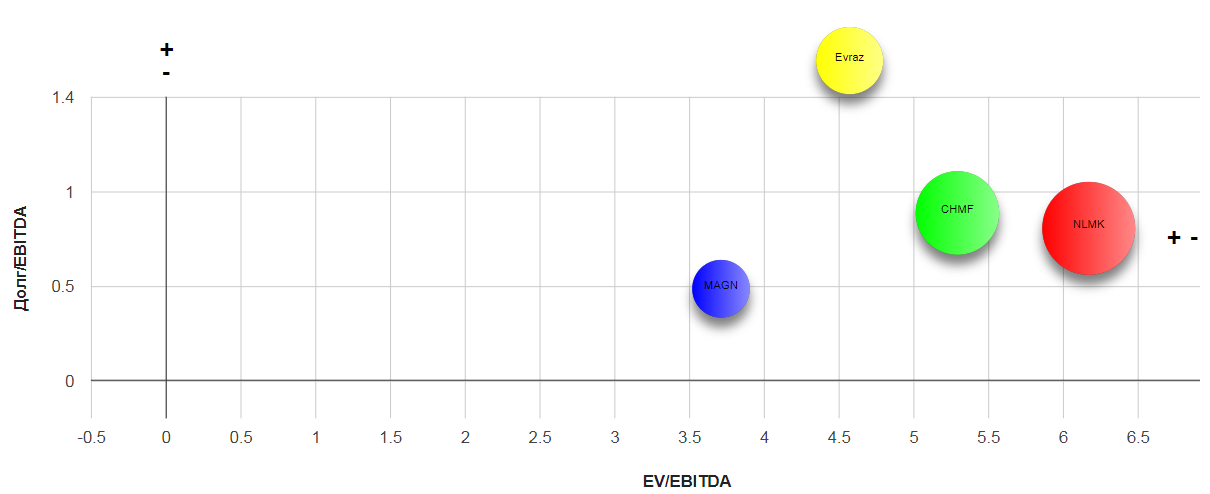

Вывод: Компания продолжает быть крепкой дивидендной коровой в ожидании окончания стратегии 2022. Локально кажется очень дорогой, пусть даже с хорошей див. доходностью. Идея рассмотреть ММК после возможного вылета из MSCI кажется уже очень интересной.

ММК действительно сильно отстал от сектора.

Полезные ссылки

Жека Аксельрод