27 августа 2020, 16:20

Лукойл. Обзор финансовых показателей за 2-ой квартал 2020 года. Хуже худшего сценария. Расчет дивидендов, прогноз дивидендов за 2полугодие. Актуальные мультипликаторы сектора.

Инвест привет! Отчет крайне слабый, но мы знаем, что дальше должно быть лучше.

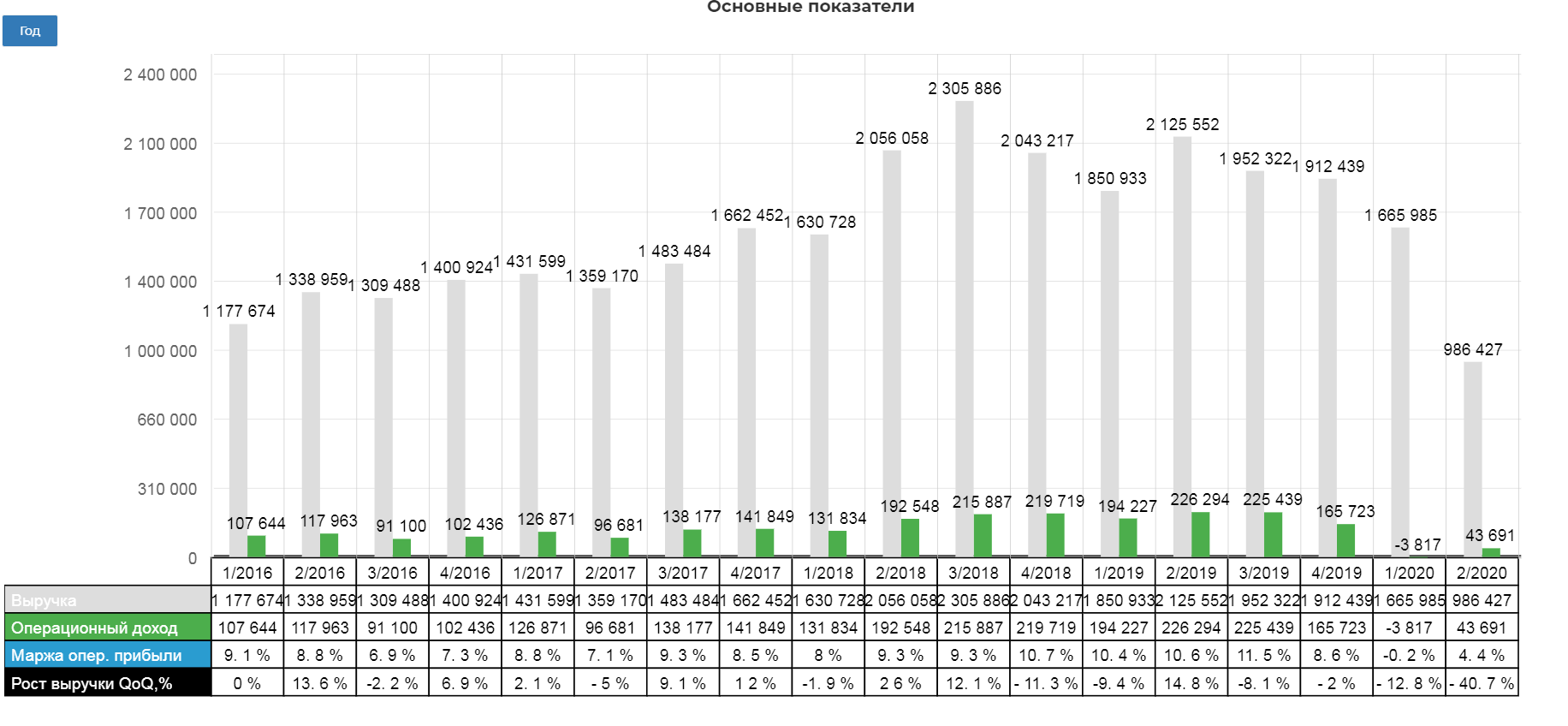

Во втором квартале 2020 года выручка от реализации составила 986,4 млрд руб., что на 40,8% меньше выручки за первый квартал 2020 года. В результате выручка за 6 месяцев 2020 года составила 2 652,4 млрд руб., снизившись на 33,3% по сравнению с аналогичным периодом 2019 года. Основное отрицательное влияние на динамику выручки в обоих периодах оказало снижение цен на углеводороды, сокращение объемов добычи углеводородов, объемов трейдинга нефтью и нефтепродуктами, а также объемов реализации нефтепродуктов через АЗС.

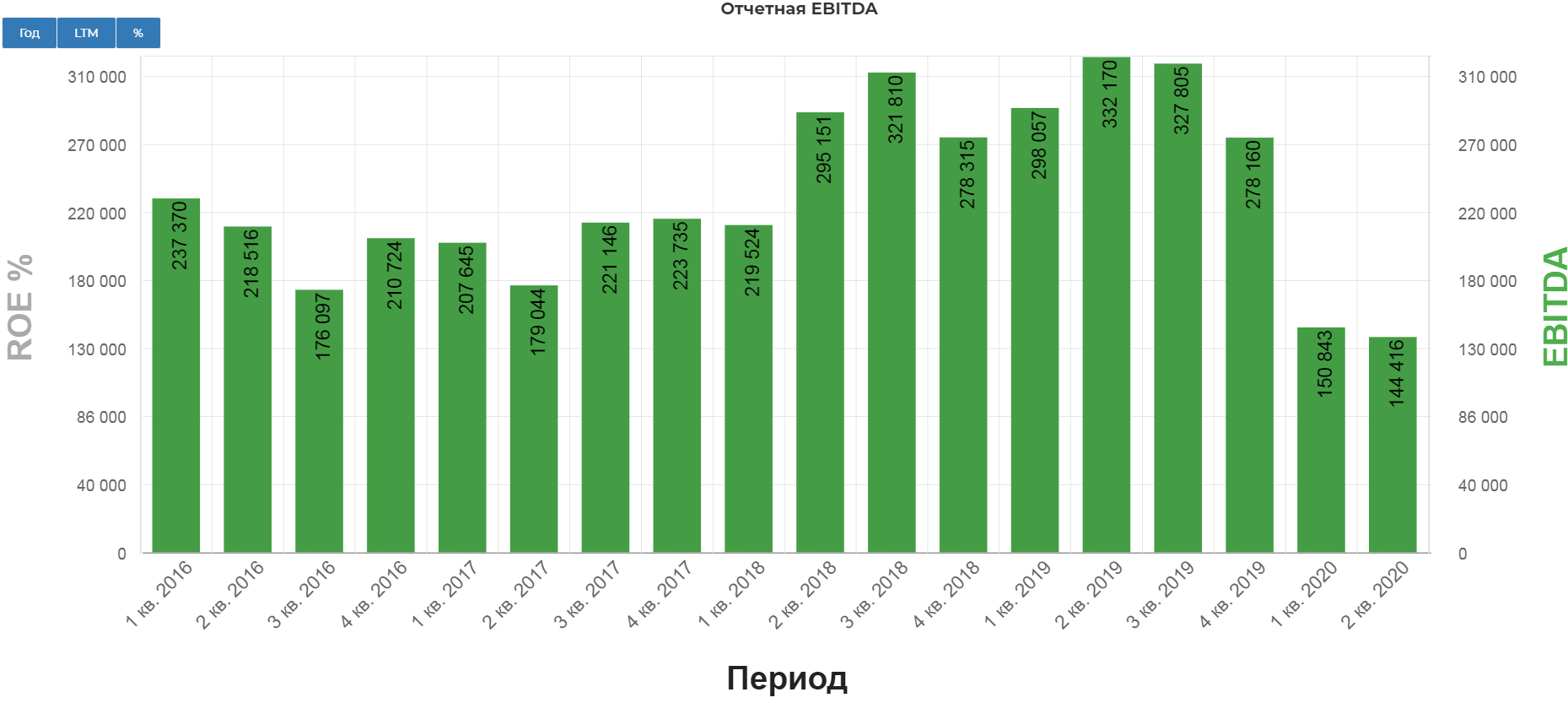

Несмотря на существенное снижение выручки, показатель EBITDA во втором квартале 2020 года снизился всего на 4,3% по сравнению с первым кварталом 2020 года, до 144,5 млрд руб., что связано с ростом показателя EBITDA сегмента «Переработка, торговля и сбыт», который почти полностью компенсировал снижение показателя EBITDA сегмента «Разведка и добыча». В годовом сравнении показатель упал на 56% в сравнении с 2кв 2019.

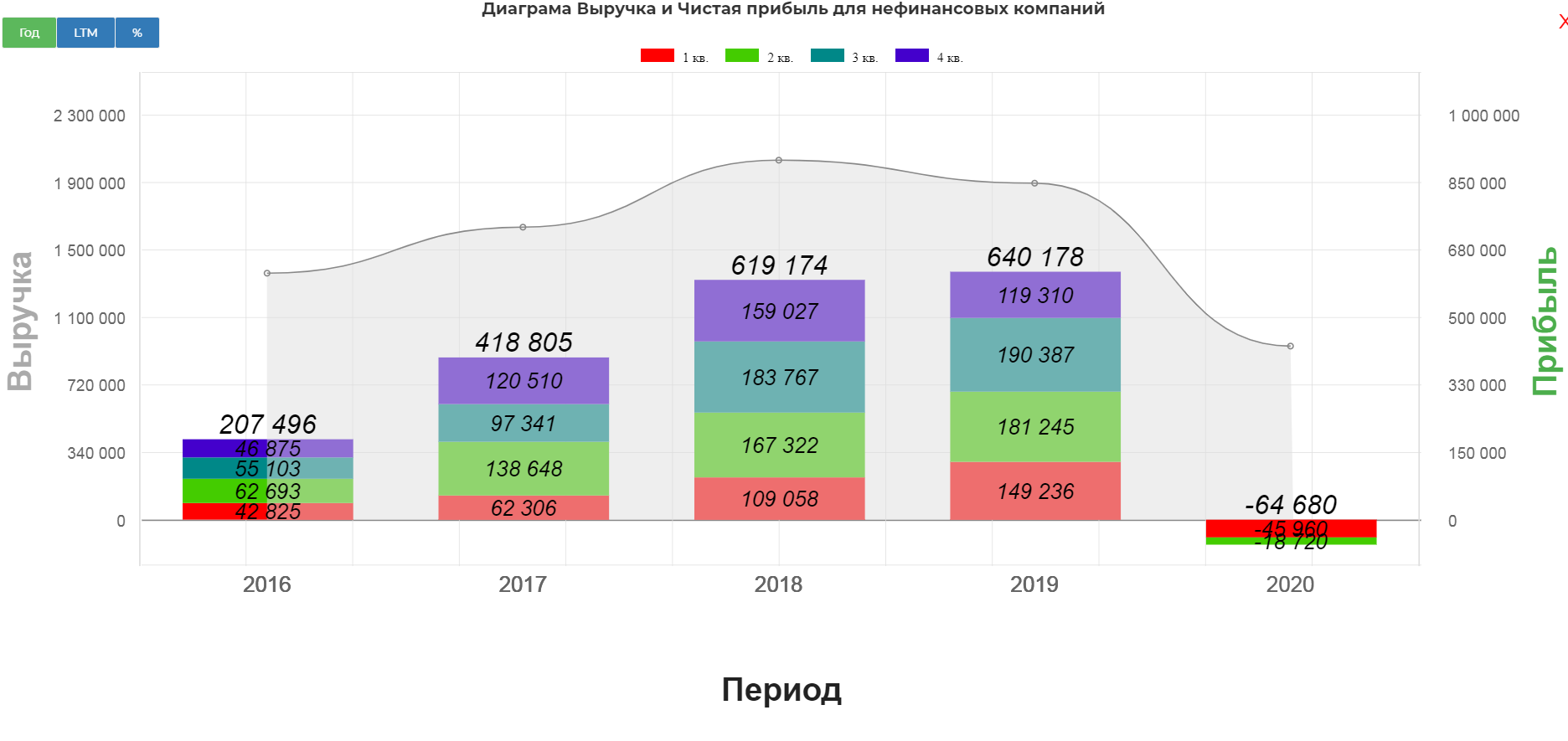

Во втором квартале 2020 года Компания показала чистый убыток, относящийся к акционерам, составивший 18,7 млрд руб

В результате чистый убыток за 6 месяцев 2020 года составил 64,7 млрд руб. по сравнению с чистой прибылью 330,5 млрд руб. за аналогичный период 2019 года.

Помимо снижения EBITDA, на величину чистого убытка за 6 месяцев 2020 года повлиял неденежный убыток по курсовым разницам в связи с девальвацией рубля, а также убыток от обесценения активов.

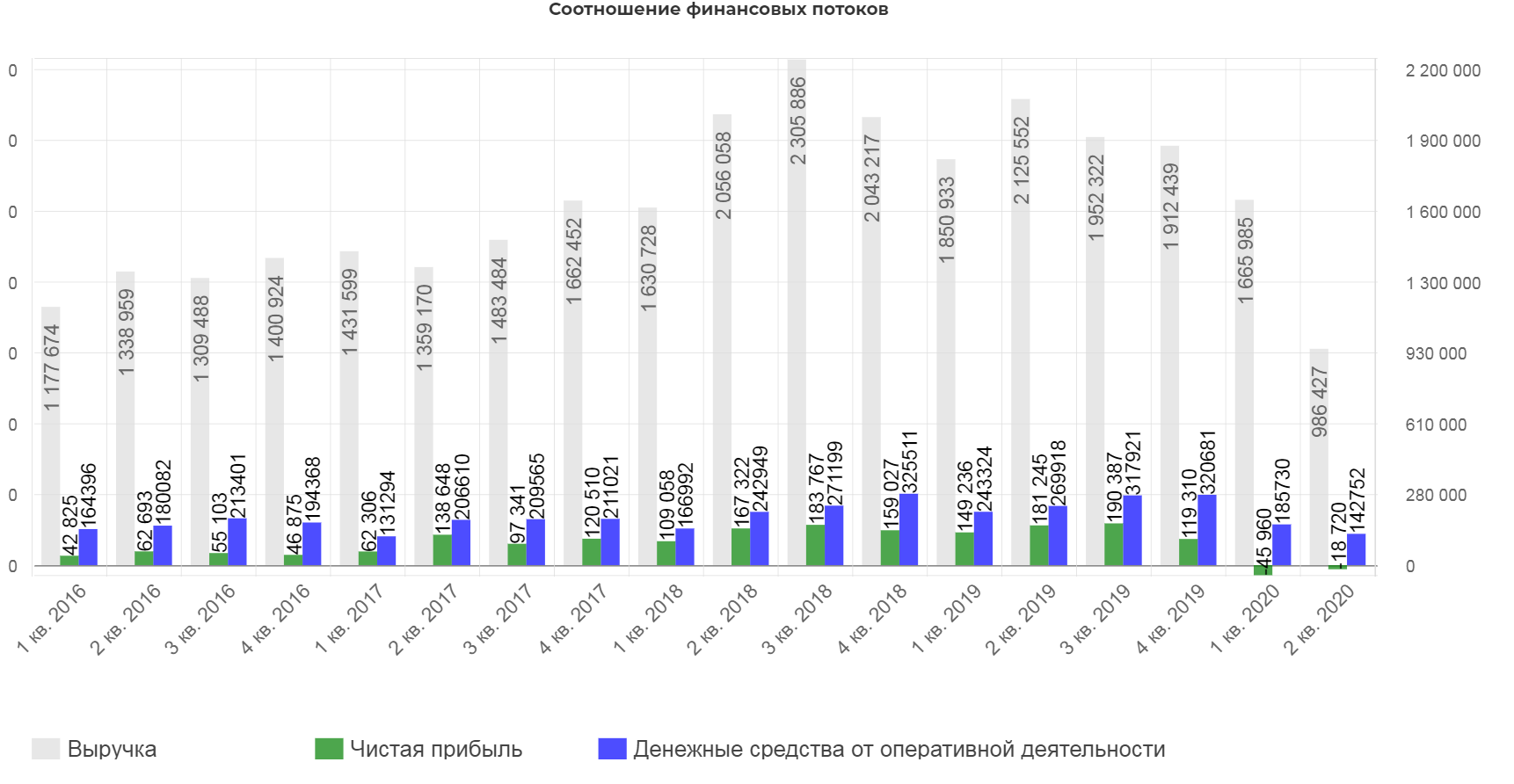

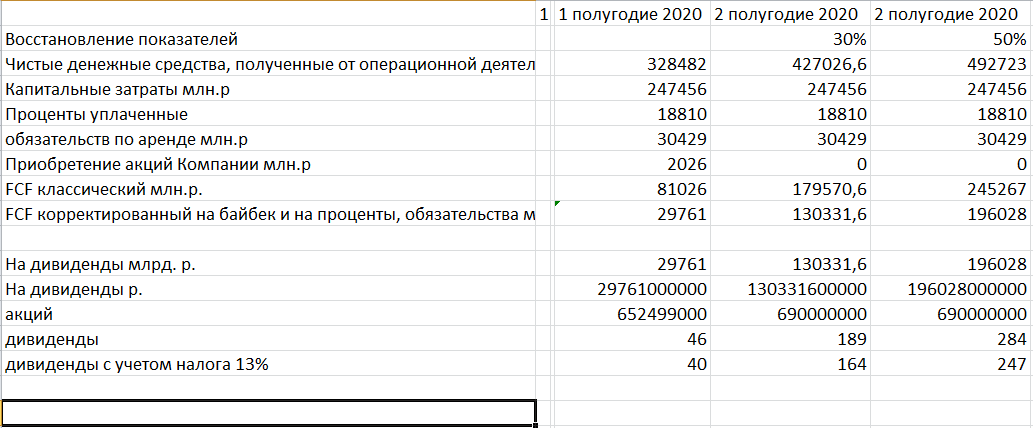

Все это на самом деле не имеет значение, так как дивиденды привязаны к скорректированному "Свободному денежному потоку". Отталкиваемся от значения "Операционного денежного потока" или OCF. Падение почти в два раза.

Во втором квартале 2020 года капитальные затраты составили 117,2 млрд руб., снизившись на 10,0% по сравнению с первым кварталом 2020 года в результате мер по оптимизации затрат. За 6 месяцев 2020 года капитальные затраты составили 247,5 млрд руб, что на 20,7% выше по сравнению с аналогичным периодом прошлого года.

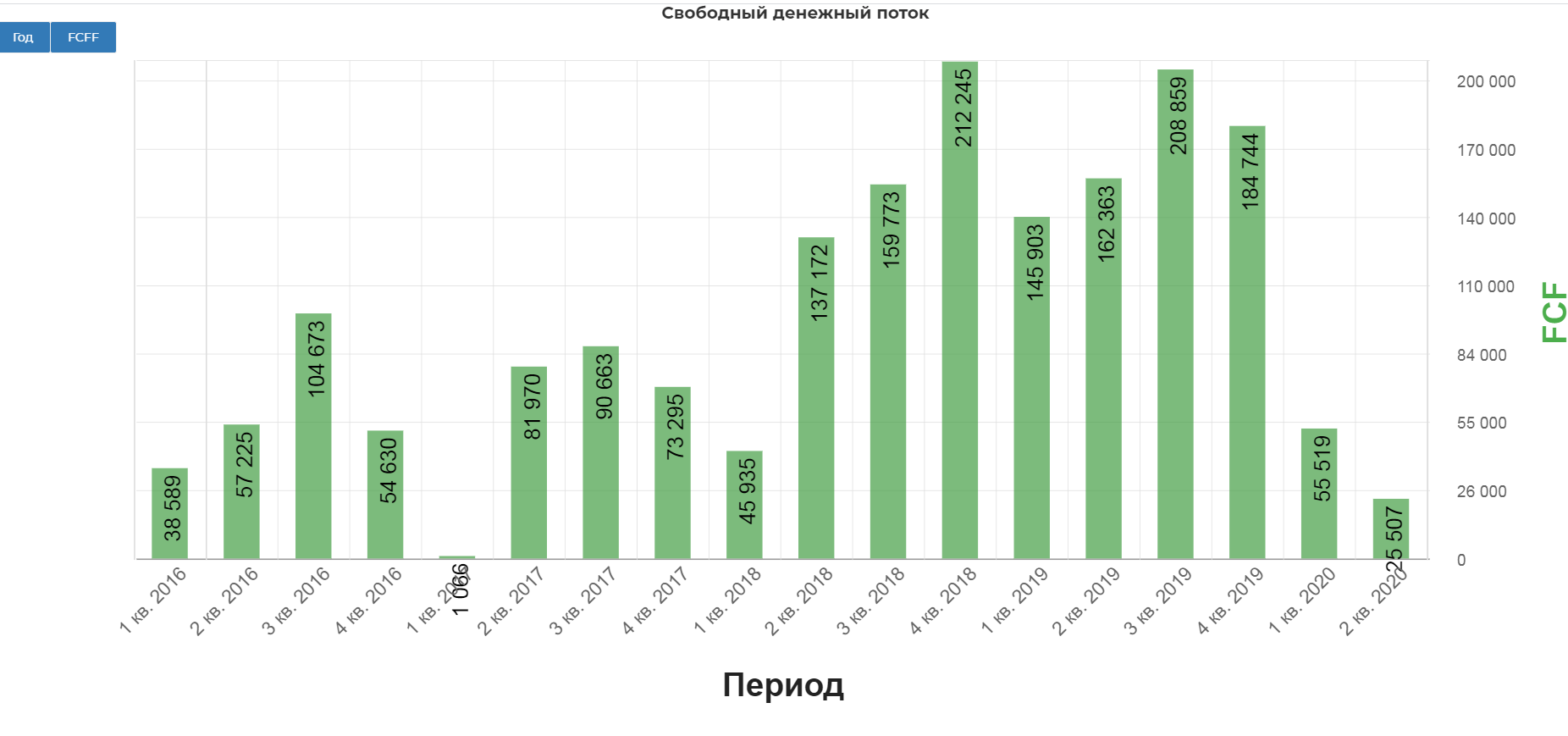

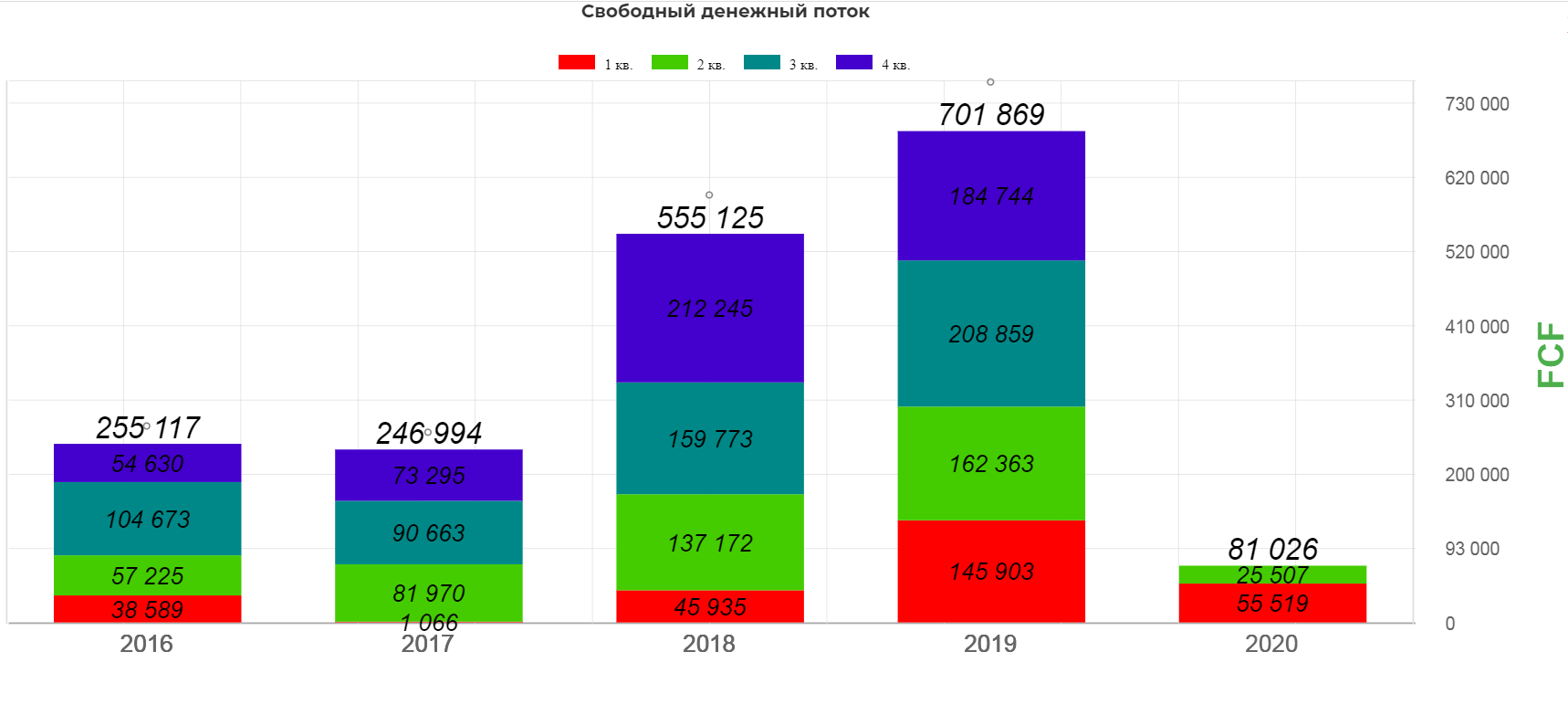

Свободный денежный поток (FCF)во втором квартале 2020 года составил 25,5 млрд руб., снизившись на 54,1% по сравнению с первым кварталом 2020 года

За 6 месяцев 2020 года свободный денежный поток составил 81,0 млрд руб., что на 73,7% ниже по сравнению с аналогичным периодом 2019 года. Снижение в основном связано с более низким операционным денежным потоком, в то время как увеличение рабочего капитала оказало дополнительное давление на свободный денежный поток во втором квартале 2020 года.

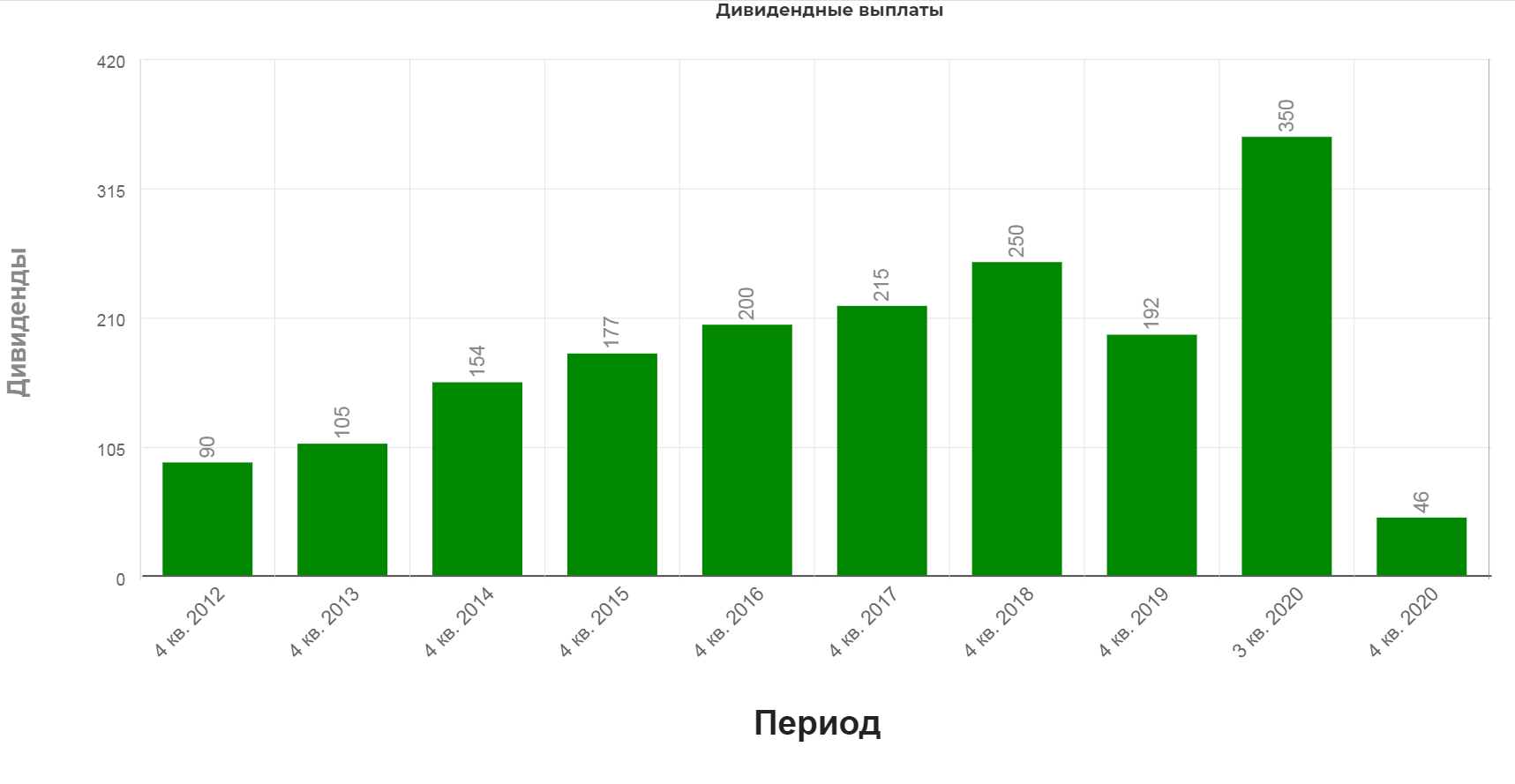

Но компания выплачивает исходят из скорректированного FCF отнимая проценты, байбэк, финансовую аренду. (как считать разбирал здесь.) В итоге размер скор. FCF составил скромные 28 млрд. рублей. Что дает нам еще более скромные 46 рублей на акцию. Дату выплаты взял 18 декабря, как была в 2019.

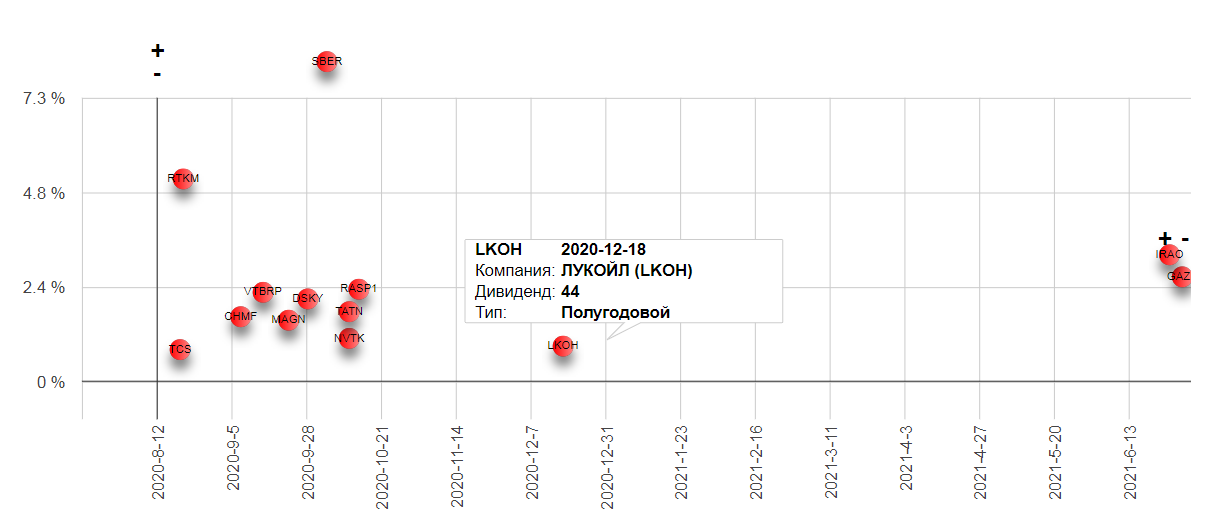

В итоге доходность грустная. Заполняем календарь дивидендов. Доступен здесь.

Все оказалось печальнее чем я думал, но рынок закладывает восстановление показателей в котировки. Поэтому попробуем просчитать различные сценарии. Мы знаем, что нефть восстановилась с 1600 рублей за бочку до 3300 рублей. График доступен здесь.

Берем восстановление показателей на 30% и на 50% от ковидного, байбэк отменяем, так как котировки не кажутся локлаьно дешевыми. Остальные показатели оставляем идентичные 1 полугодию. Выходит 187р при восстановлении на 30% и 282р при восстановлении на 50%. Требуется для уточнения прогноза более подробные планы по Капексу от менеджмента. Возможно планируется уменьшение. Также надеюсь на уменьшение размера рабочего капитала.

С технической точки зрения жду долго боковика с оглядкой на цену нефти.

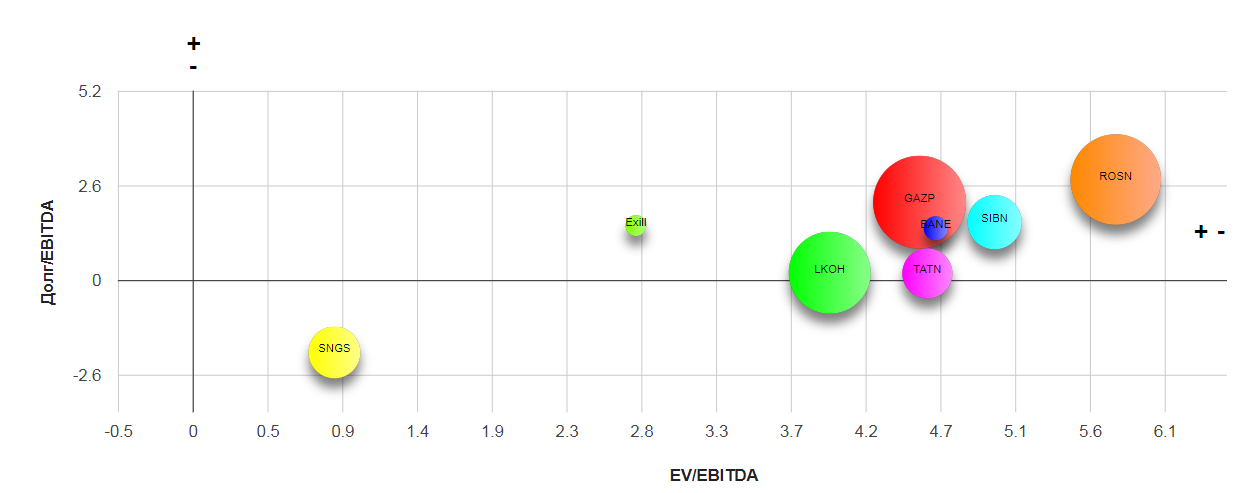

По мультипликаторам в секторе нашим фаворитом остается Сургутнефтегаз. Про это писали тут. Там же и табличка примерных дивидендов за 2020 в зависимости от курса. Самостоятельно изучить сектор можно по ссылке в базе.

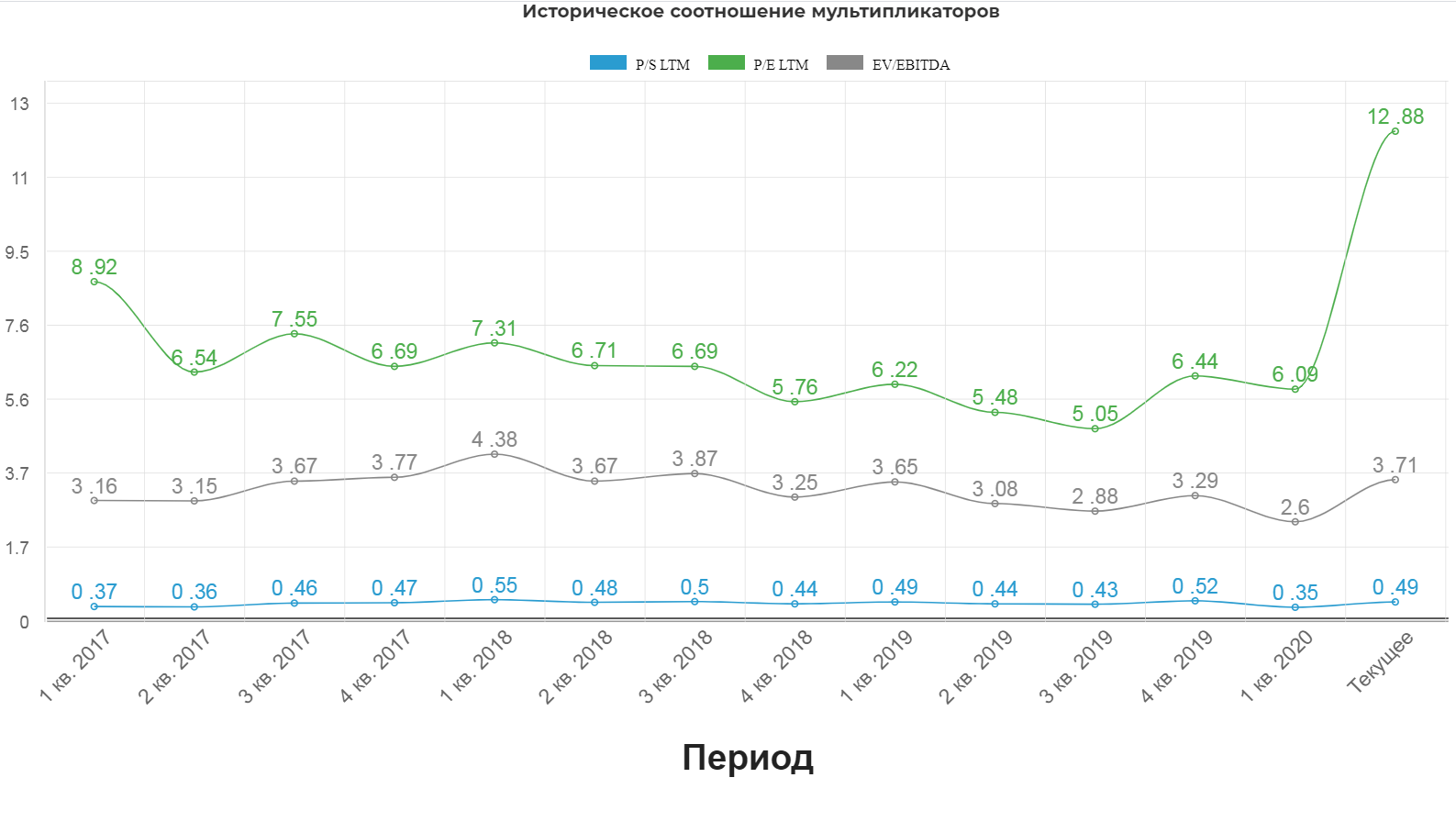

Исторические мультипликаторы высокие.

Вывод:

Впереди инвестора ждет скромная доходность с прицелом на восстановление цен на нефть. Я считаю, что через год два, цена вполне может дойти до 70$, тогда акции нефтяного сектора пойдут вверх. Локально компания кажется дорогой, но с другой стороны крупные фонды явно не интересует див. доходность, им важнее ликвидность и капитализация.

Полезные ссылки

Жека Аксельрод