01 августа 2020, 19:41

Итоги июля. Обзор портфеля.

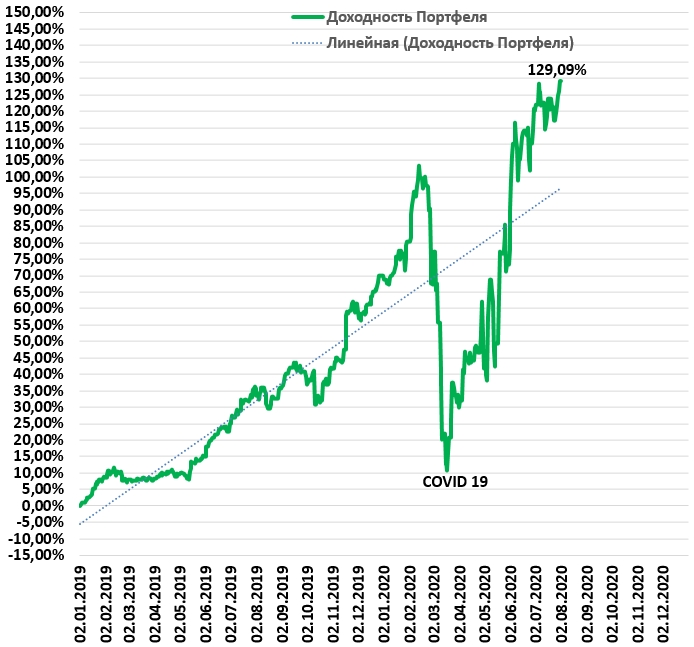

В июле портфель продолжил обновлять исторические максимумы. Накопленная доходность портфеля с начала 2019 года составляет 129,1%.

Сделки.

1. На свободный кэш (10% от портфеля) покупал акции Alaska Air по 35,41$ за акцию.

2. Затем продал данные акции по 36$ чтобы купить акции Alibaba Group по 247 $ на данной новости:

Ant Group, финтех-подразделение Alibaba, планирует IPO в Гонконге уже в 2020г, рассчитывая получить оценку более $200 млрд - RTRS

3. Продал данные акции по 262 $ за акцию. Вышла хорошая спекуляция.

4. Купил на свободный кэш акции МОМО по 20,81$ за акцию под отчет в этом месяце.

5. Акции Etalon Group продал на задёрге по 112 руб. за акцию. Идея на мой взгляд сыграла. Возможен еще один задёрг на утверждении дивидендов.

6. Взамен купил префы Сбербанка по 199,6 руб. за акцию под потенциальную выплату дивидендов этой осенью.

Сбербанк по-прежнему планирует выплатить дивиденды за 2019 года, но финальная рекомендация будет в августе.

Сбербанк сейчас обладает достаточностью капитала, которая позволяет выплатить дивиденды за 2019 год.

Вот и все мои сделки за этот месяц. Основные позиции стараюсь не трогать, а небольшой частью портфеля (10-20% от портфеля) спекулирую на различных новостях и событиях.

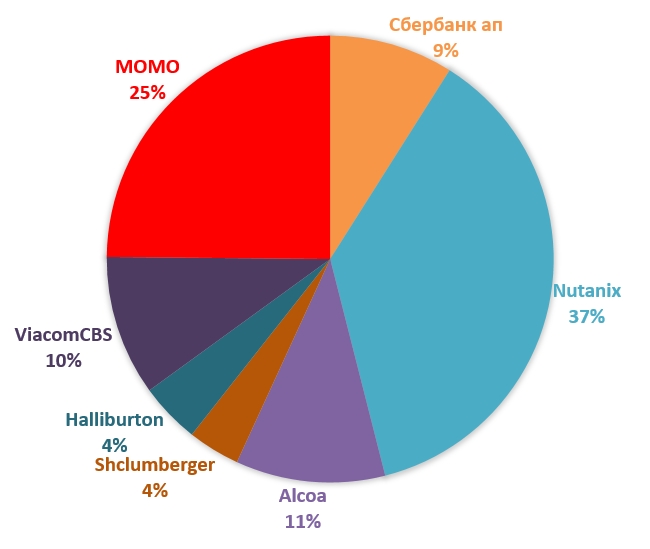

Актуальный состав портфеля выглядит так:

Отчеты компаний.

Halliburton Company (HAL) и Schlumberger (SLB) отчитались значительно лучше ожиданий аналитиков. Обе компании продолжают генерировать свободный денежный поток в размере 456 млн $ для HAL и 465 млн $ для SLB благодаря усилиям менеджмента по сокращению операционных и капитальных затрат. HAL удалось даже сократить чистый долг на 426 млн $, а вот SLB наоборот нарастили долг на 479 млн $ по сравнению с прошлым кварталом, но снизили его почти на 1 млрд $ по сравнению с аналогичным периодом прошлого года. Согласно комментариям менеджмента, текущий квартал был худшим за последнее десятилетие! И даже в столь сложный период обе компании продолжают генерировать доход. Продолжаю держать данные акции у себя в портфеле.

Alcoa (AA).

Компания отчиталась лучше ожиданий аналитиков по выручке на 3%, по скорректированному показателю EBITDA на 13,1% благодаря более высоким объемам продаж и контролю над расходами. Свободный денежный поток компании составил 211 млн $ - самый высокий показатель с 4 квартала 2018 года. Денежные средства на счетах компании выросли до 965 млн $. Выпустили облигации в размере 750 млн $ под ставку в 5,5%. Чистый долг небольшой и составляет всего 826 млн $.

Цены на алюминий практически восстановились к докризисным уровням.

Продолжаю держать данные акции.

Отчет Сбербанка уже разобрал мой коллега. С ним можно ознакомиться бесплатно на нашем сайте: https://investcommunity.ru/idea/view/446 .

Остальные компании отчитаются в конце августа. Будет очень интересно взглянуть на отчет МоМо и Nutanixa.

Полезные ссылки

Владислав Никифоров