27 июня 2020, 11:03

Топ 10 акций для подбора на коррекции.(часть 2)

Инвест привет!

Заканчиваем обзор ТОП-10 компаний под коррекцию. С первой частью можно ознакомиться здесь.

Очередная медвежья свеча на SnP 500, подтвердила наше стремление заранее определить список компаний для подбора на коррекции.

6.Газпромнефть. Показатели компании доступны по ссылке.

Одна из немногих компаний, которая не пострадала от сокращения добычи нефти ОПЭК.

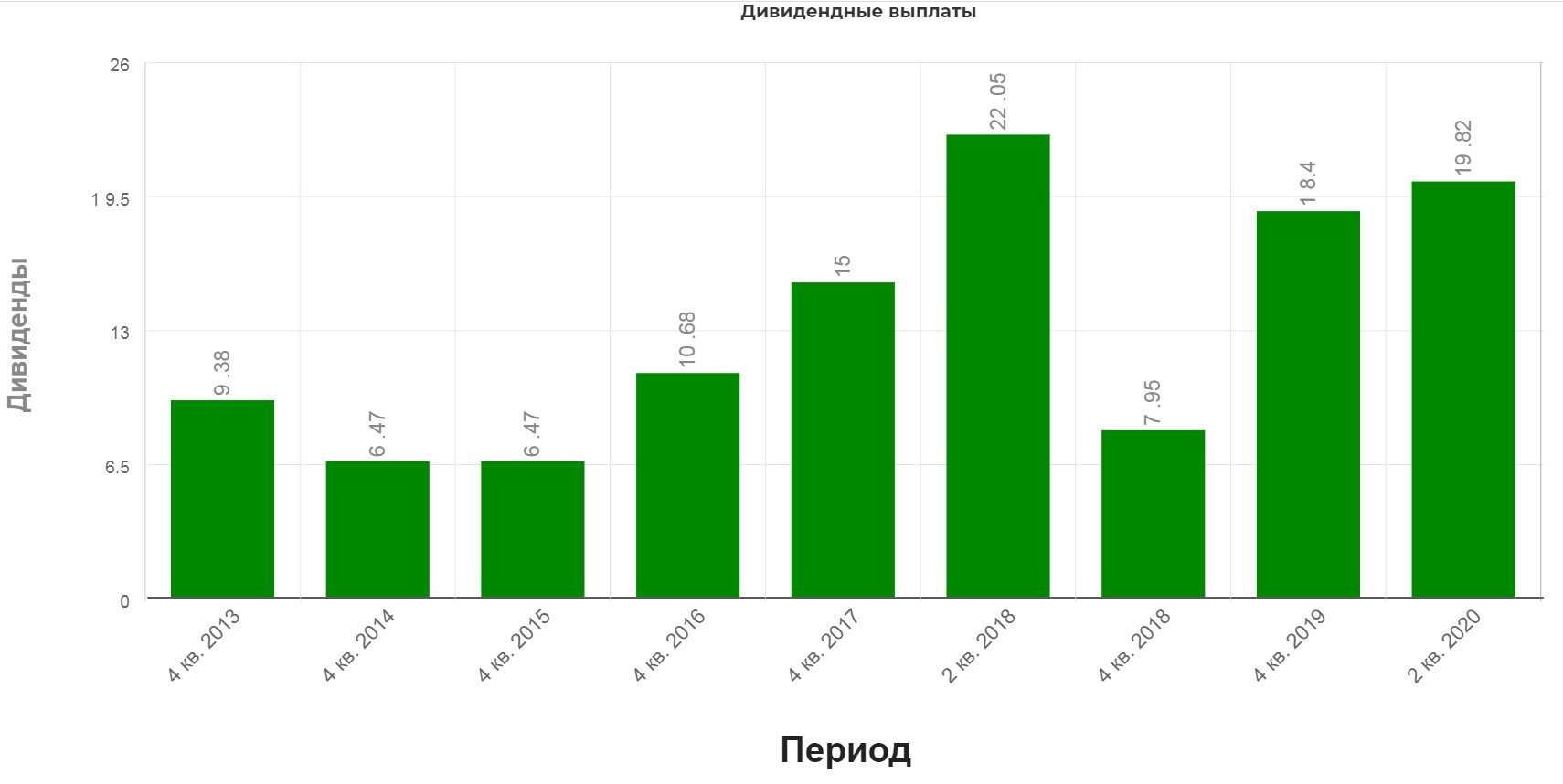

Компания с 2-го полугодия 2019 перешла на выплату дивидендов в размере 50% от прибыли, причитающейся акционерам по МСФО.

Как уже писалось в 1 части, цена на нефть в рублях вернулась примерно к 3000р.

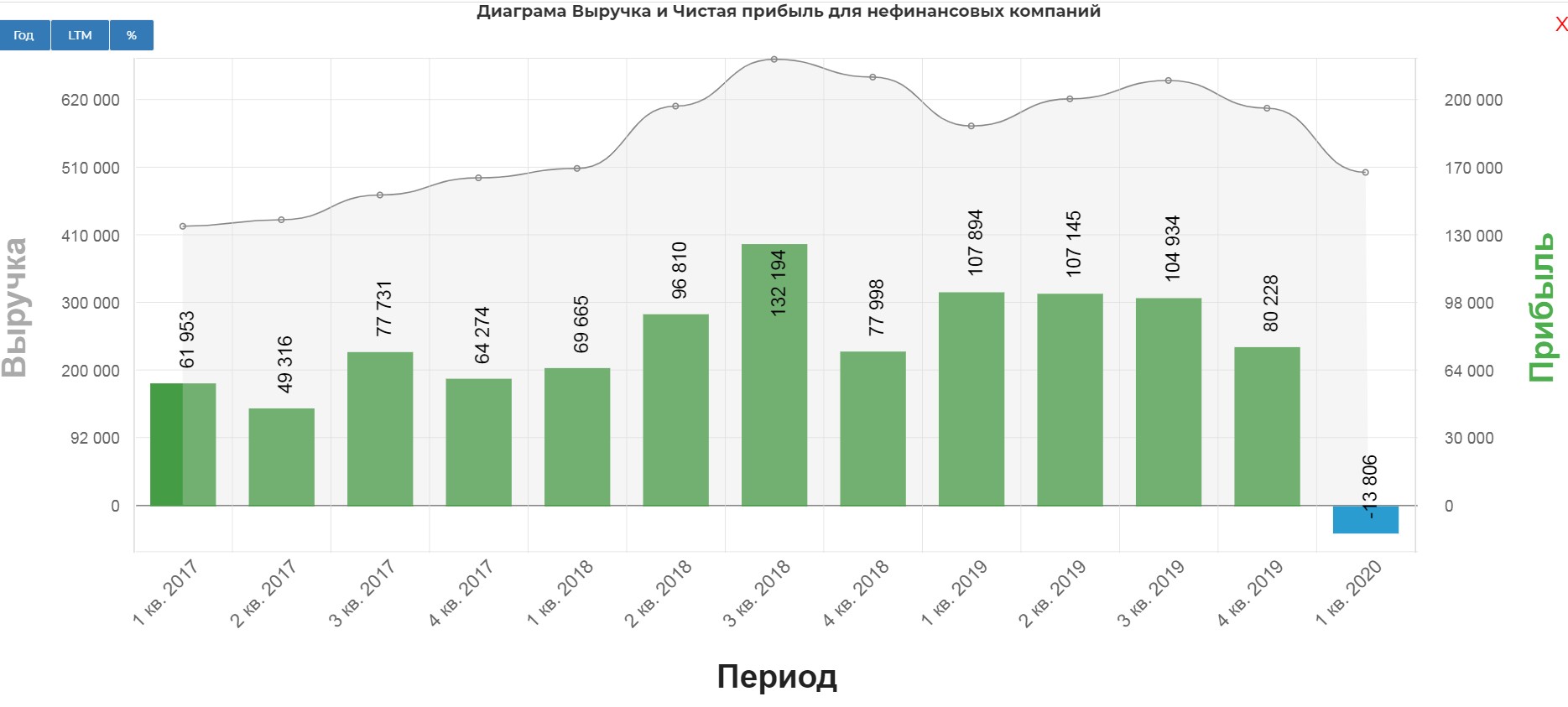

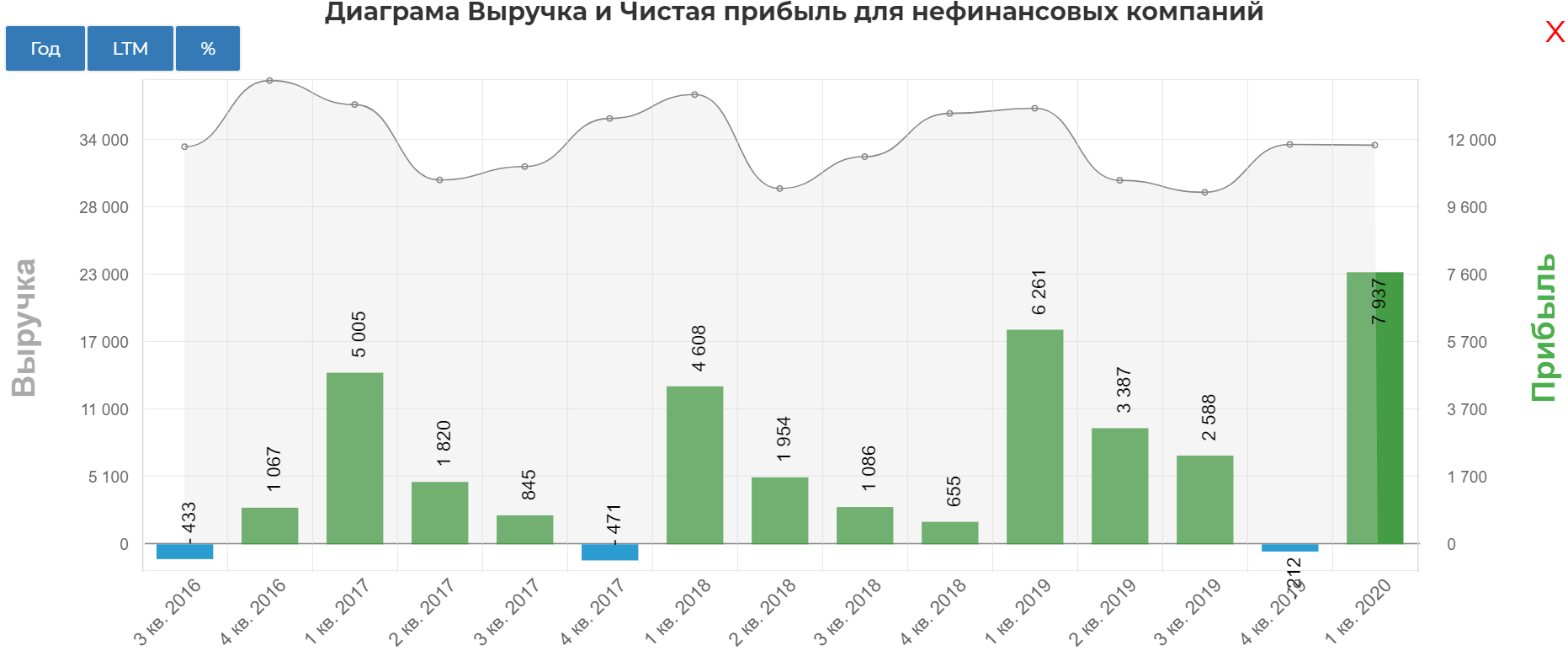

В первом квартале заработали на ноль дивидендов. Упала и выручка, и чистая прибыль. Все это под давлением роста курса доллара и повышенным налогом на добычу полезных ископаемых. (НДПИ), так как он считался по предыдущим высоким ценам в начале года. А вот во втором, НДПИ будет считаться уже по низким ценам, что увеличит чистую прибыль. Плюс уменьшилась экспортная пошлина.(разбор 1го квартала 2020)

Да и курс рубля восстановился.

Возьмем два сценария, как обычно пессимистичный и очень пессимистичный.

- Чистая прибыль за 1полугодие будет равна 38 млрд. рублей. Тогда компания выплатит дивидендами аж 4рубля. Очень печально.

- Но скорее всего будет в районе 78, что дает уже 8 рублей.

Учитывая бедственное положение материнской компании Газпрома, из расчетов дивидендов совсем могут убрать курсовые разницы. Что может увеличить дивиденды до 10рублей за 1 полугодие. Восстановление нефти до 4000 рублей, позволит платить примерно 14р на акцию за полугодие.

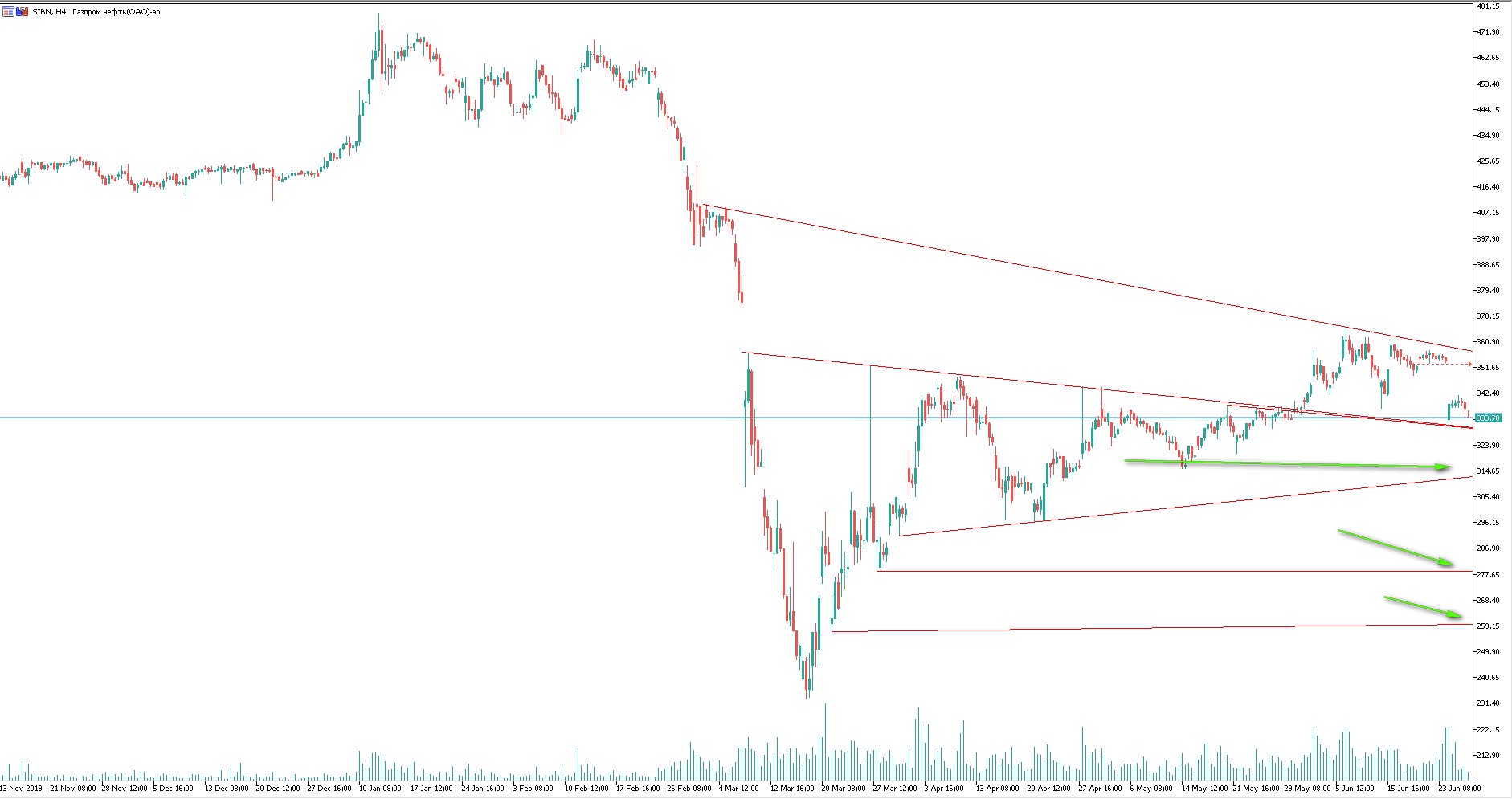

Уровни, на которых бумага интересна.

Вывод: Материнская компания очень заинтересована в выплатах дочек. Исключение валютной составляющей из дивидендной базы, позволит увеличить выплаты. Компания меньше всего пострадала от соглашения ОПЭК, но все еще сильно зависит от цен на нефть.

7. Роснефть. Показатели компании доступны по ссылке.

Основная идея в окончании поставок дешевой нефти в Китай по старым договорам, и окончания эры убытков по хэджированию. Подробнее здесь.

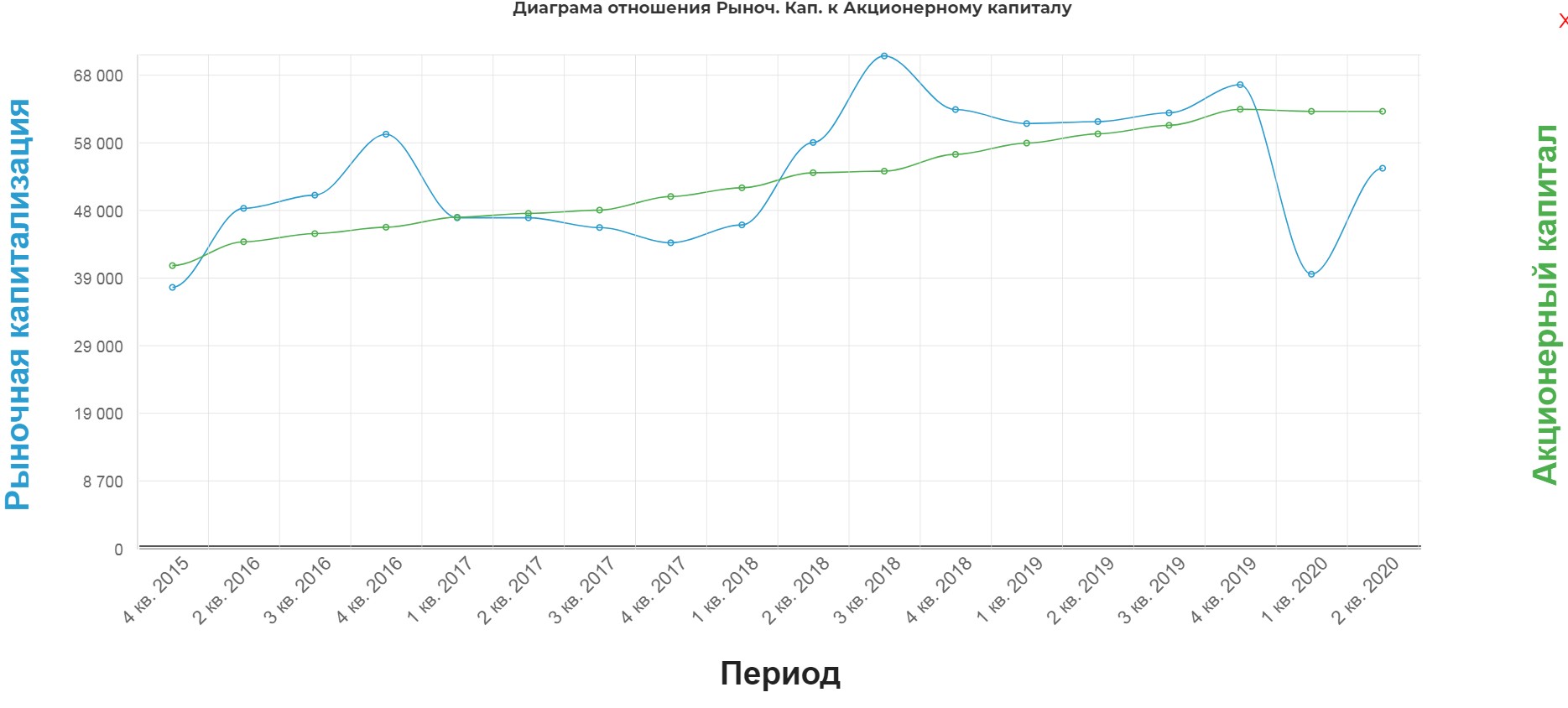

Компания торгуется дешевле своего капитала.

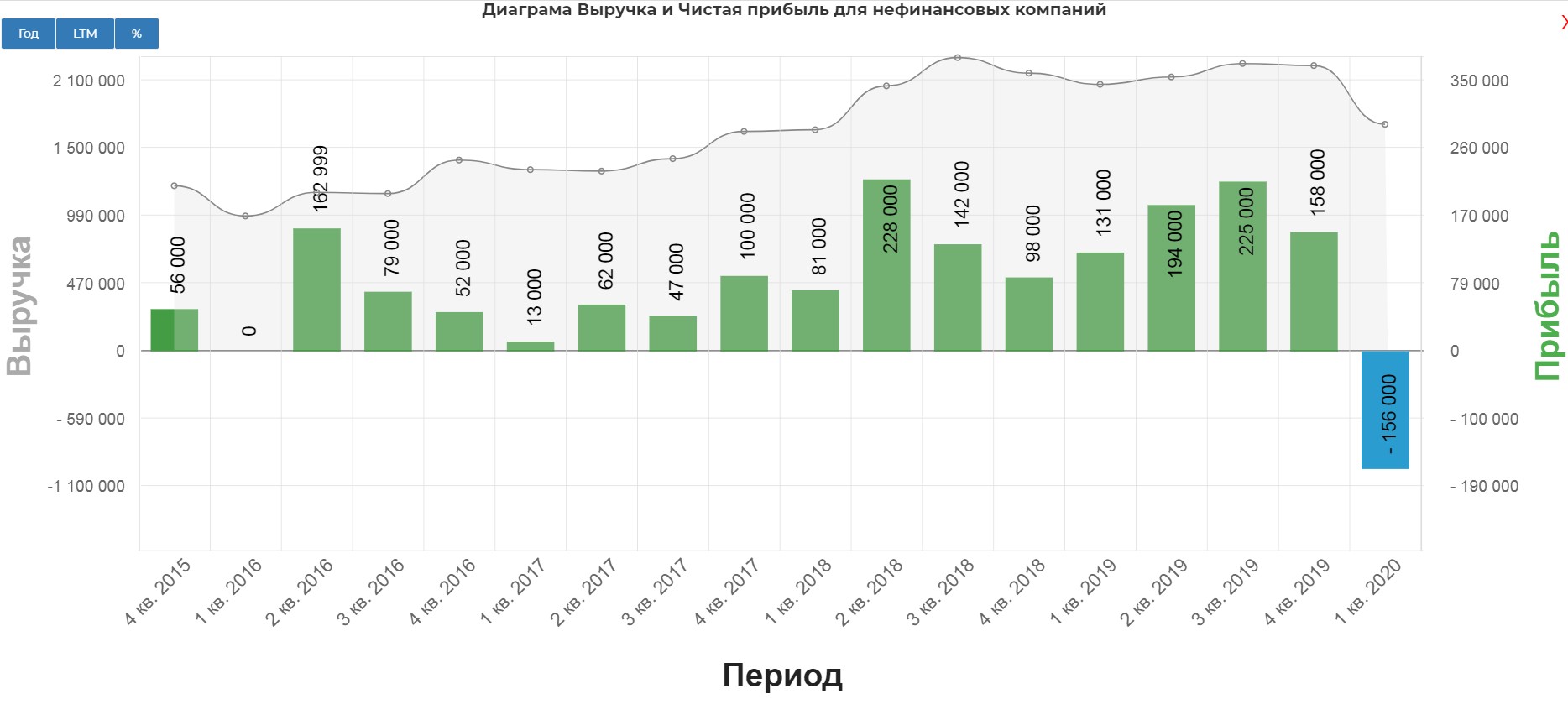

За первый квартал 2020 года, компания получила убыток по курсовым разницам. Подробный разбор результатов.

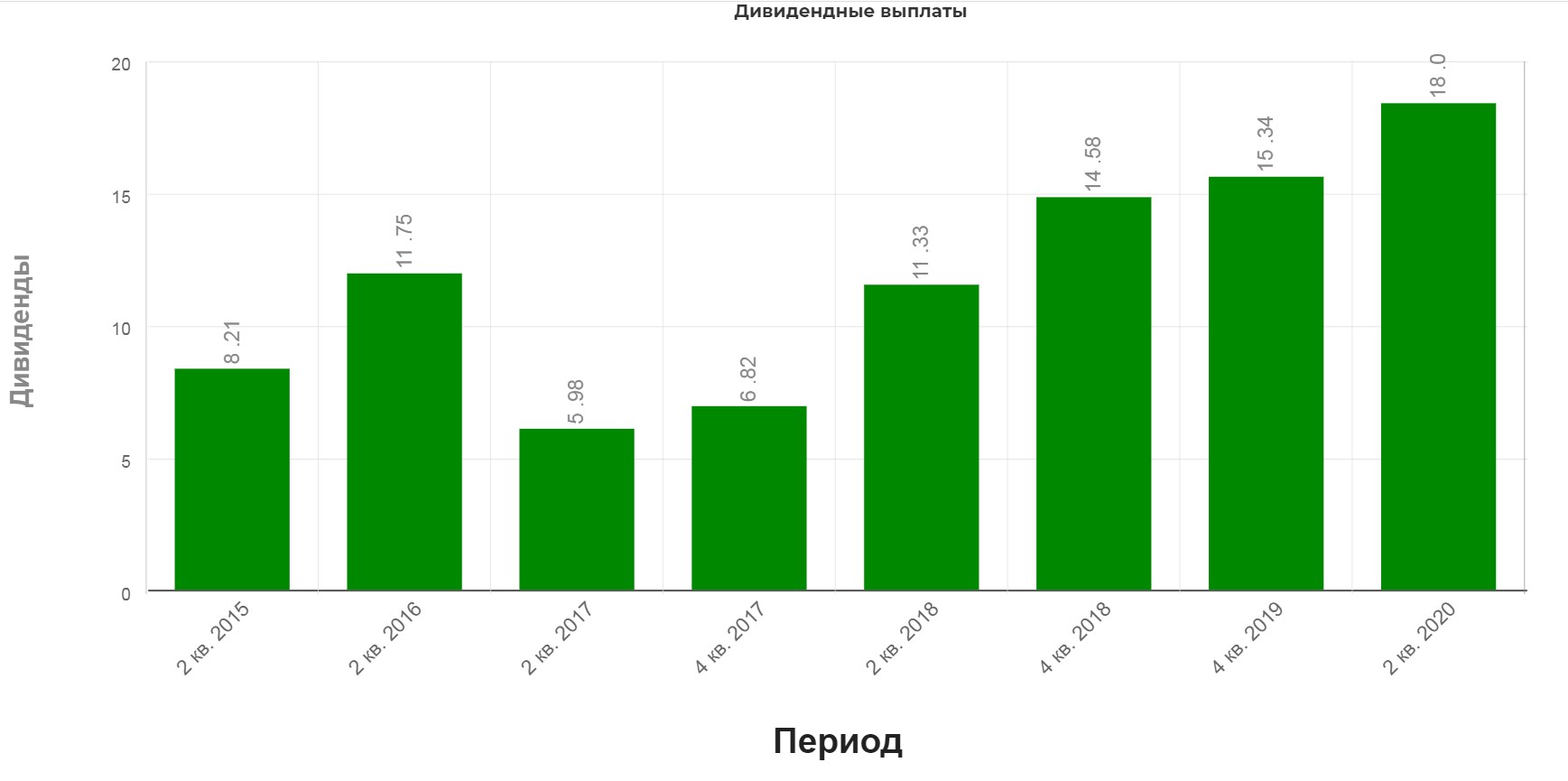

Компания выплачивает дивиденды исходя из правила 50% от ЧП. Расчет дивидендов здесь.

Исходя из текущей ситуации с ценой на нефть и курсом рубля, видятся 21р за 2020г. По выходу отчетности за 2кв 2020 будет корректироваться прогноз. За второе полугодие 2019, заплатили солидные 18р. Но за 1 полугодие 2020, точно таких высоких не будет. А вот уже за 2 полгодие 2020, за которое выплатят в 2021, уже можно на такие надеяться.

Компания выкупает акции с рынка. Программа рассчитана до конца 2020 года и на сумму до 2 млрд $. Учитывая, что программа выполняется очень медленно, уверен продлят.

Риски:

- Вторая ковидовая волна

- Отказ от дивидендов из-за сложной коньюктуры рынка.

- Новые санкции в результате очередной попытки тайной работы с Венесуэлой.(мало вероятно)

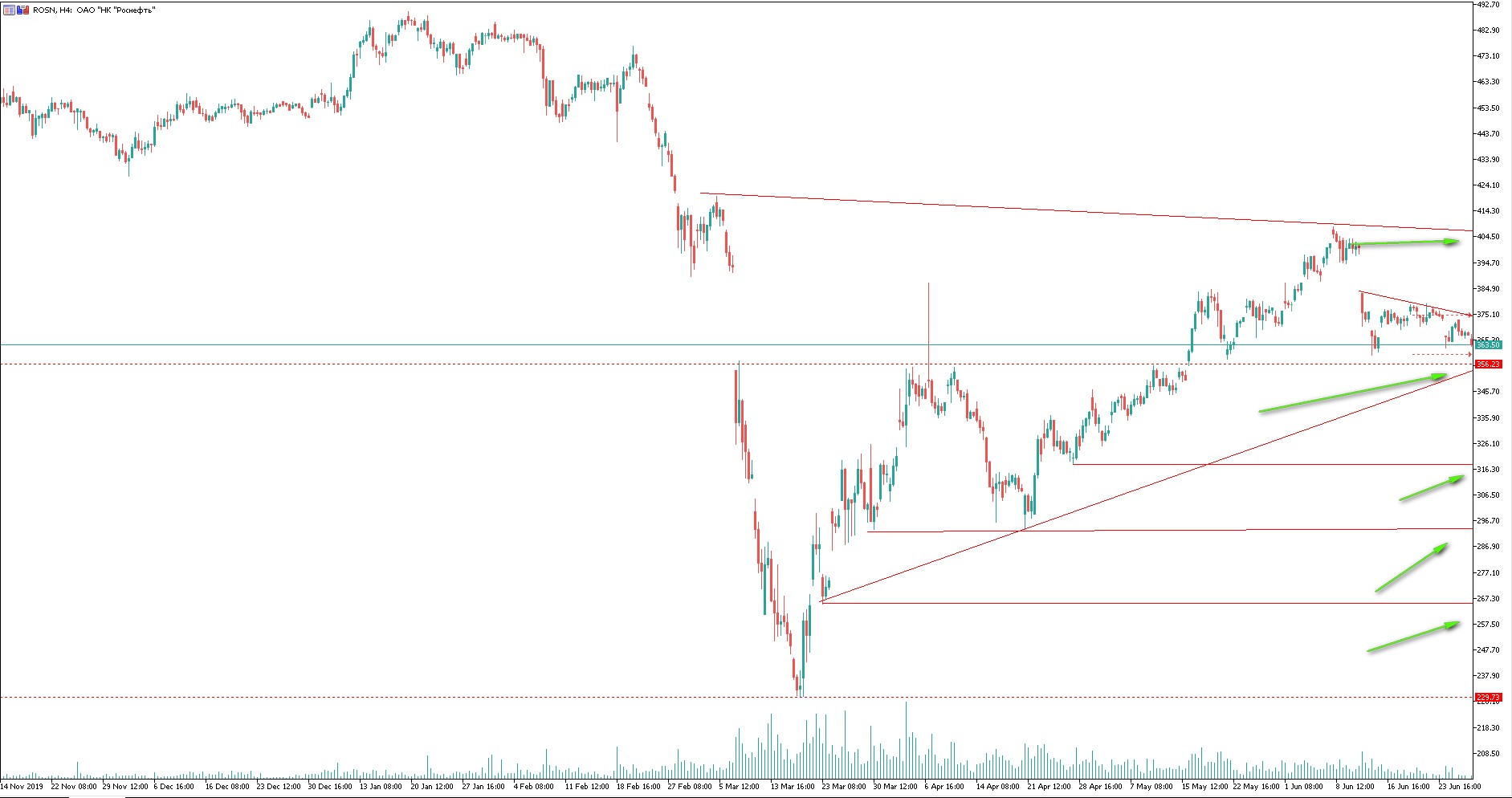

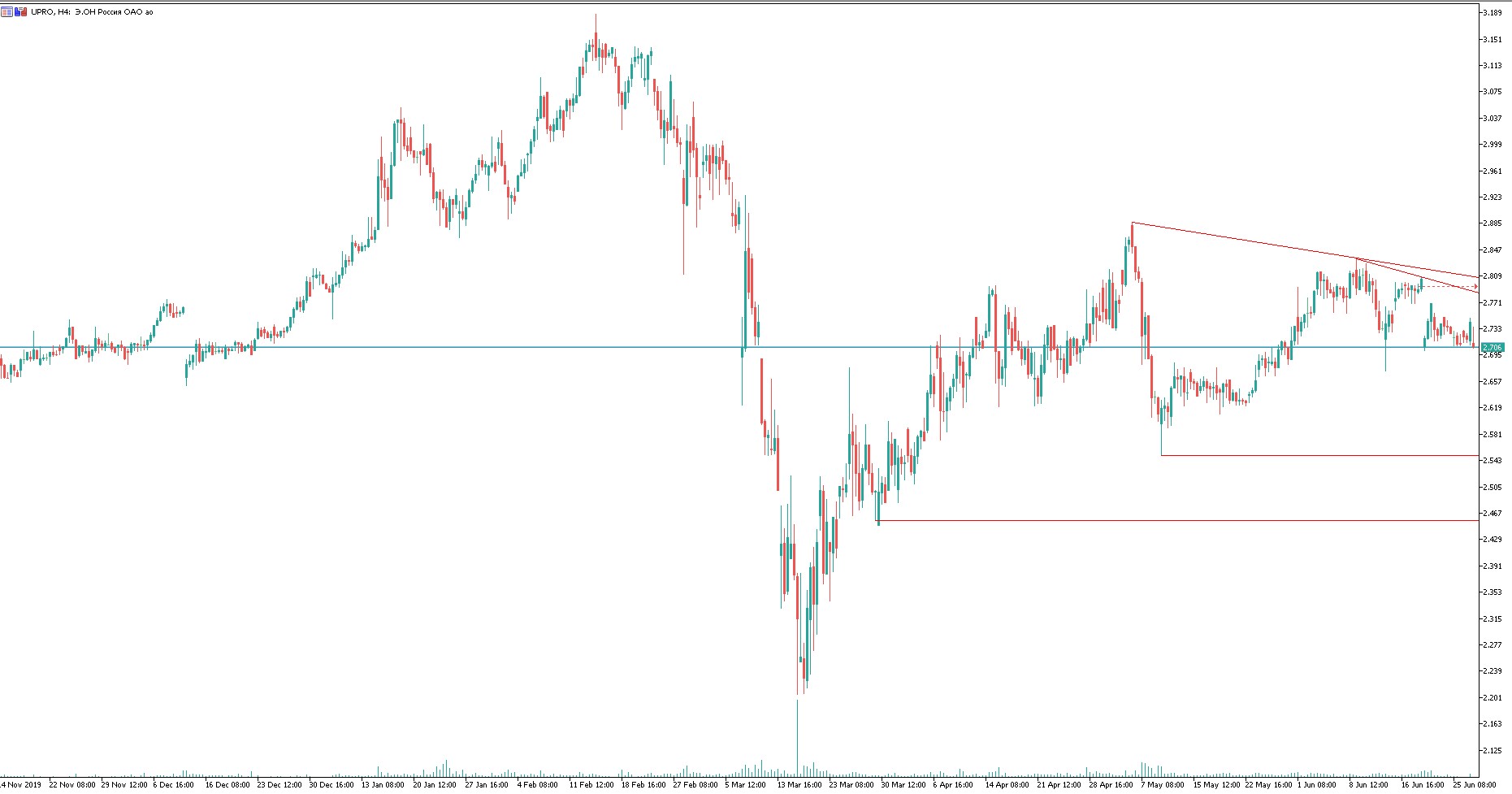

Уровни, на которых бумага интересна.

Вывод: Восстановление нефти до 60$, гашение долга, выкуп акций, снижение экспортной пошлины и НДПИ, позволит акционерам переждать трудные времена. Не стоит спешить с покупками, нужно лишь дождаться хороших уровней для долгосрочной инвестиции.

8. ОГК-2. Показатели компании доступны по ссылке.

Мы открывали даже инвестиционную идею по данно компании.

Компания завершила свою инвестиционную программу (ДПМ). Этот механизм оплаты мощности был введен для привлечения в сектор электроэнергетики инвестиций на постройку новых объектов генерации. Мощность по этим договорам оплачивается по повышенному установленному тарифу в течении определенного времени. Новые станции также более эффективные, что позволяет компании сокращать расходы на их обслуживание.

Пик платежей приходится на 2021-2022 год.

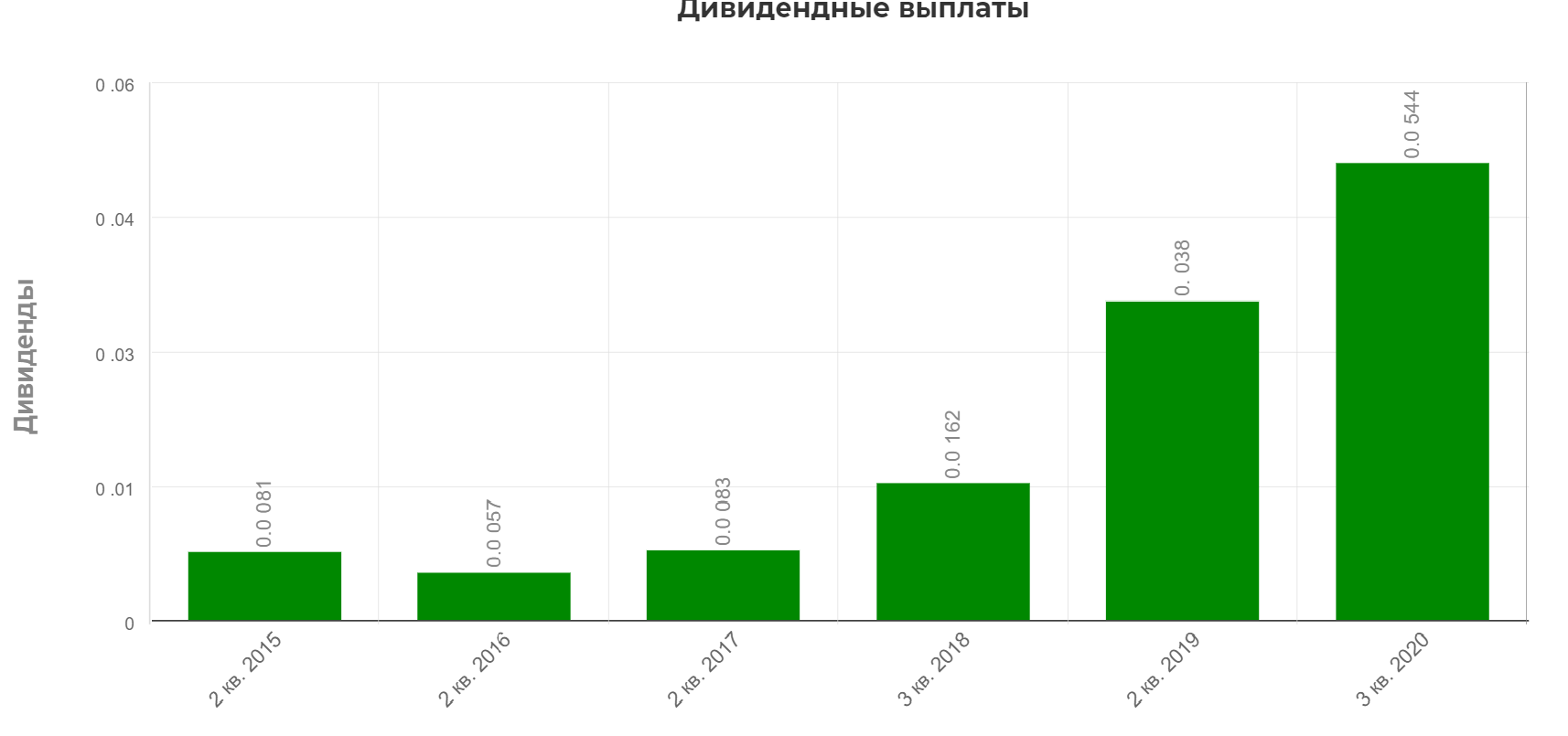

В этом году была изменена дивидендная политика. Коэффициент дивидендных выплат был увеличен с 35 до 50%, что привело к росту дивидендной доходности.

Получается такое комбо: рост показателей (из-за завершения программы ДПМ) + увеличение payout на дивиденды + снижение % ставки = рост дивидендов и капитализации компании.

Форвардная див. доходность – 2021 года может составить 10% от текущих цен.

Подробный разбор компании можно прочитать здесь.

Рекомендуемые уровни для покупки:

Риски:

Новая история с ГЭХ истерикой. Еще один проект который нужно будет поддержать. Подробнее про это здесь. Тогда мы не поддались панике, и оказались правы.

Вывод: Прекрасный актив, в выплатах которых нуждается материнская Газпром. Любые проливы следует смело рассматривать как возможность инвестиций.

9.Юнипро. Показатели компании доступны по ссылке.

Мы держим открытой иневстиционную идею по акциям Юнипро. Подробный разбор компании можно найти здесь и здесь.

Показатели компании стабильны и не подвержены сильному влиянию внешних факторов.

Без долговой нагрузки. Даже есть запас средств.

В 2020 году компания планирует вести блок Березовской ГРЭС по программе ДПМ, что позволит увеличить дивидендные выплаты на 1/3 в 2021-2022 году. Форвордная див. доходность составляет 11,7% годовых. К сожалению, ввод Березовской ГРЭС уже несколько раз переносился.

Риски:

- Очередной перенос запуска Березовской ГРЭС.

- Авария на одной из станций.

Уровни на которой акции интересны:

Вывод: Крепкий актив с прозрачной дивидендной политикой. Идеально пережил ковид.

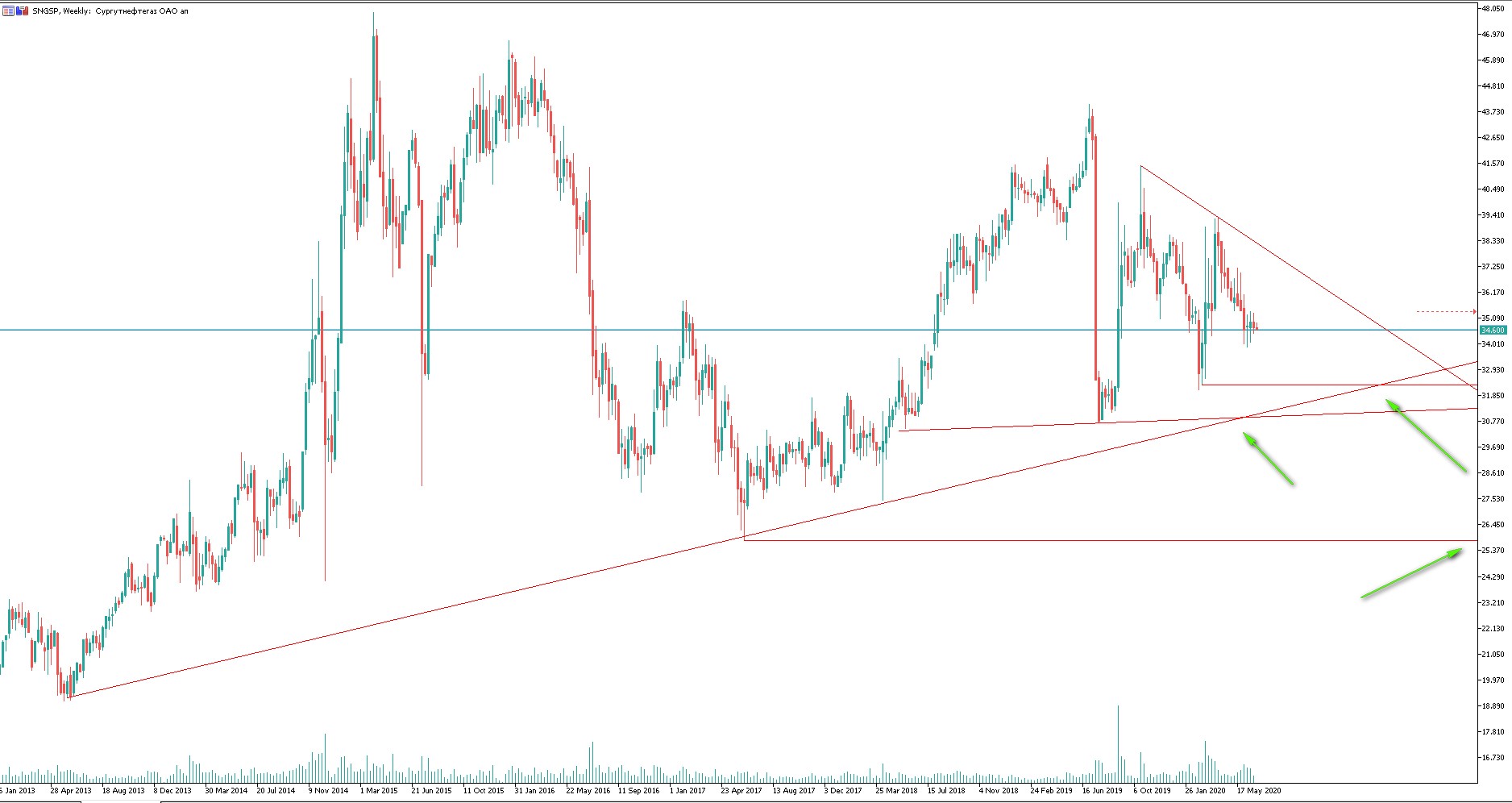

10.Сургутнефтегаз. Показатели компании доступны по ссылке.

Мы также держим инвестиционную идею по акциям компании Сургутнефтегаз.

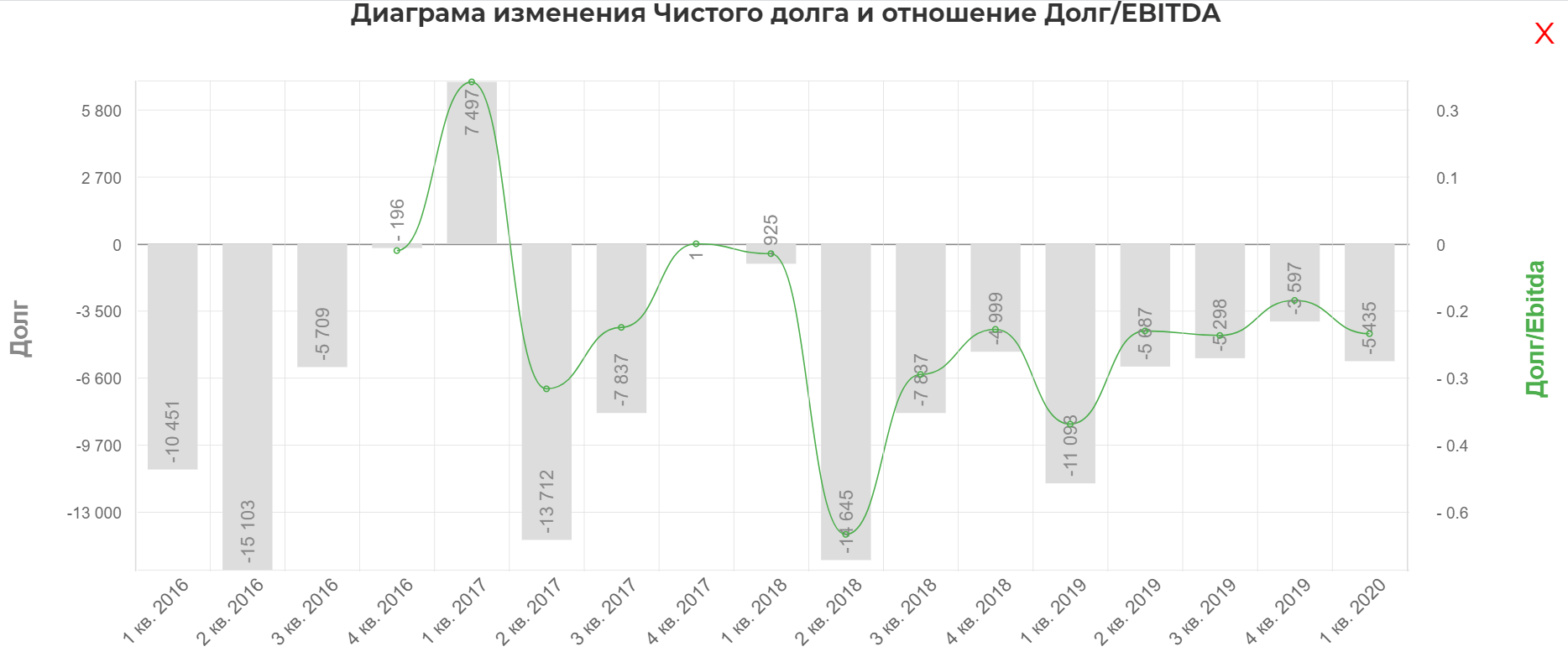

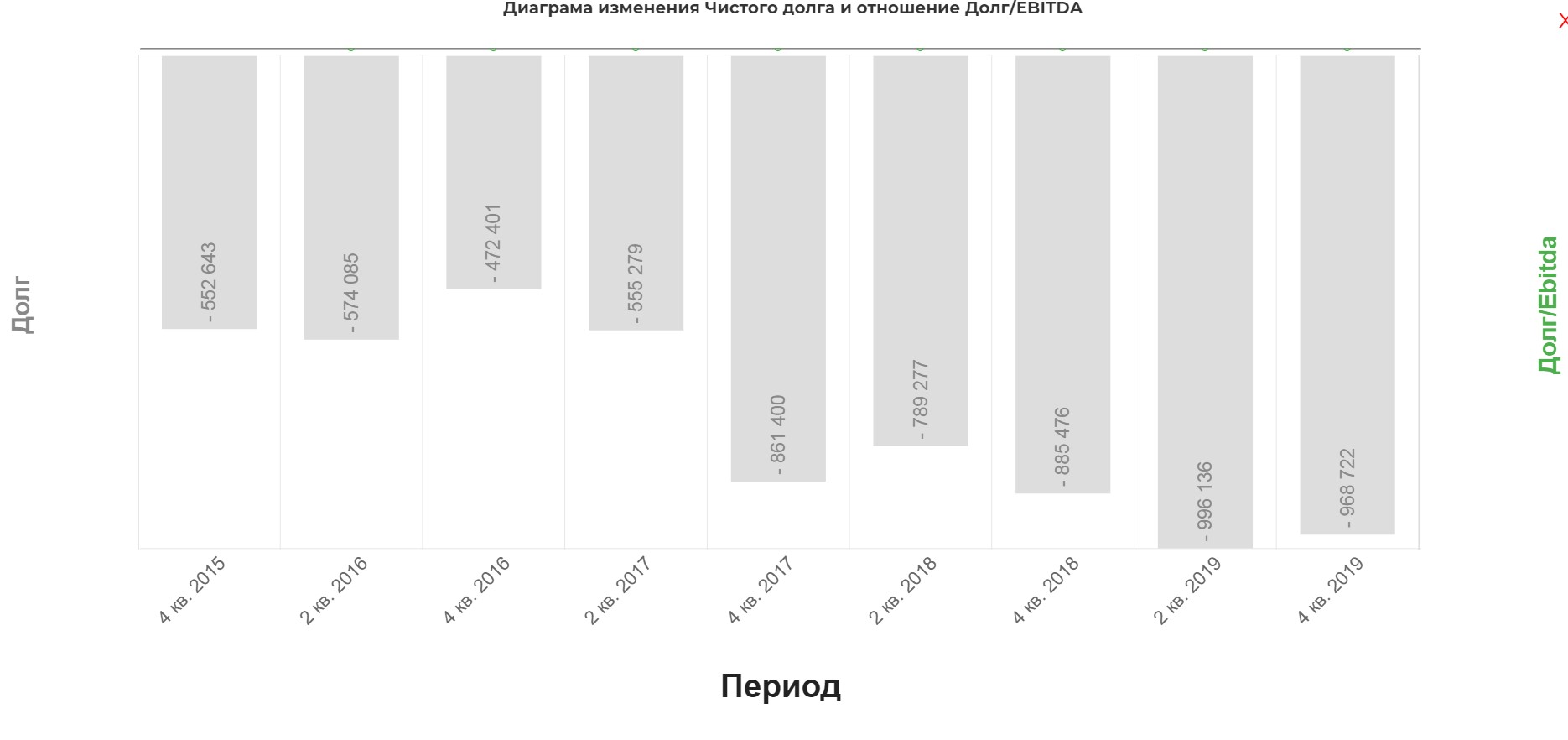

В компании имеется огромная кубышка в долларовом эквиваленте. На данный момент это почти триллион рублей, если считать через показатель чистого долга.

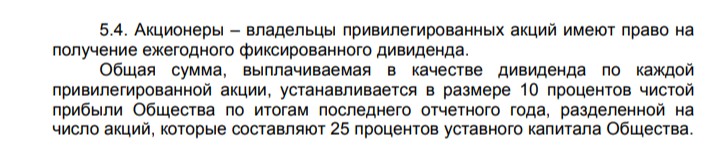

Переоценка этой кубышки от роста или падения курса рубля, сильно влияет на показатели чистой прибыли компании. А результаты компании влияют на размер дивидендов, выплачиваемых на привилегированные акции.

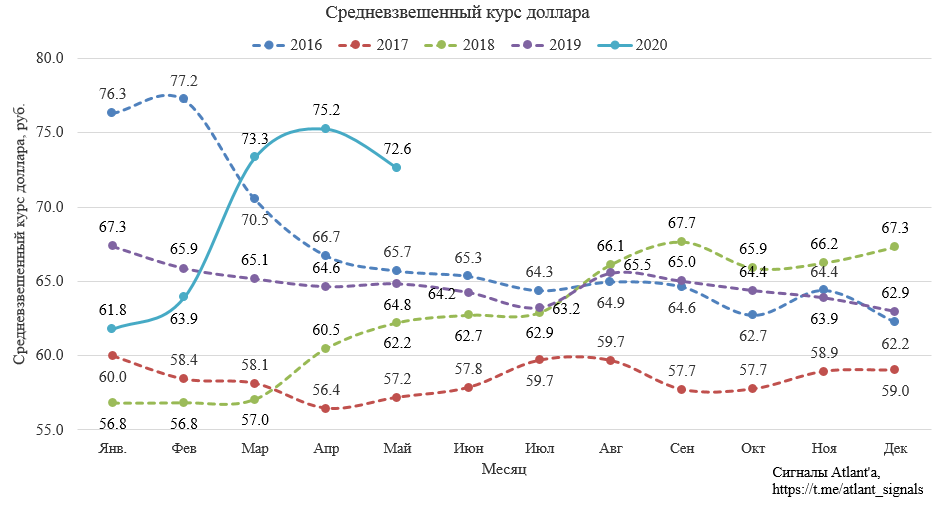

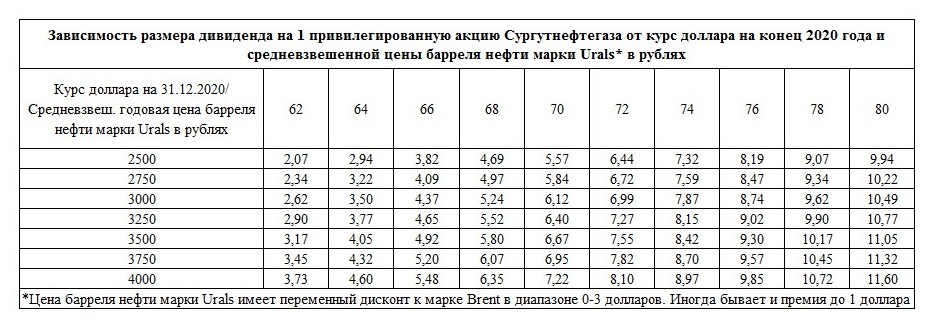

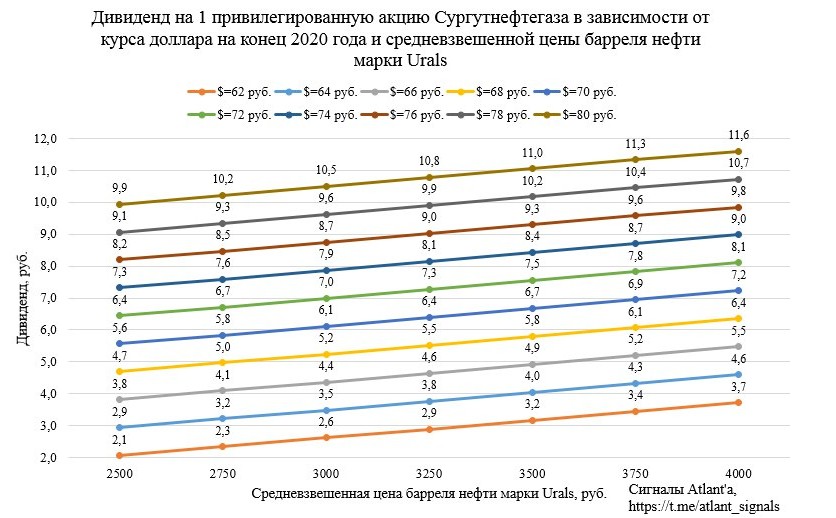

Чем сильнее разница в курсе доллара на конец года, в сравнении с предыдущим, тем выше прибыль компании за год. Мы можем с некоторой уверенностью решить, что рубль не должен укрепиться сильнее 62 за доллар. Тогда взяв цену в рублях за нефть в 3000р, можем определить нижнюю границу див. выплаты за 2020 год. Это 2,62рубля, что дает нам доходность как минимум выше депозита. (7% годовых). Но, при текущем курсе в 70р, дает нам 6р дивидендами, что уже говорит о 17% доходности.

Визуально это выглядит так.

Рассматривать отдельно производственную часть компании не имеет смысла, так как волатильность кубышки значительно сильнее влияет на показатели.

Уровни, от которых компания интересна. Прямо от текущих, тоже интересно.

Риски:

- Сильное укрепление рубля до ниже 60р за доллар. (ха-ха-ха)

- Санкции на владельцев и компанию.

Вывод: Прекрасный актив с защитой от девальвации.

Общий вывод: Наступают сложные времена. С одной стороны ставки падают, удешевляя деньги, с другой стороны информационный фон давит неопределенностью из-за коронавируса. Главное не поддаваться панике и разумно подходить к инвестициям, выбирая крепкие активы с прогнозируемой дивидендной доходностью. Ближайшее время начнется сезон отчетности, мы будем разбирать каждую компанию и корректировать прогнозы.

Полезные ссылки

Жека Аксельрод