15 мая 2020, 14:12

Роснефть. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года. Прогноз дивидендов от пессимиста.

Инвест привет!

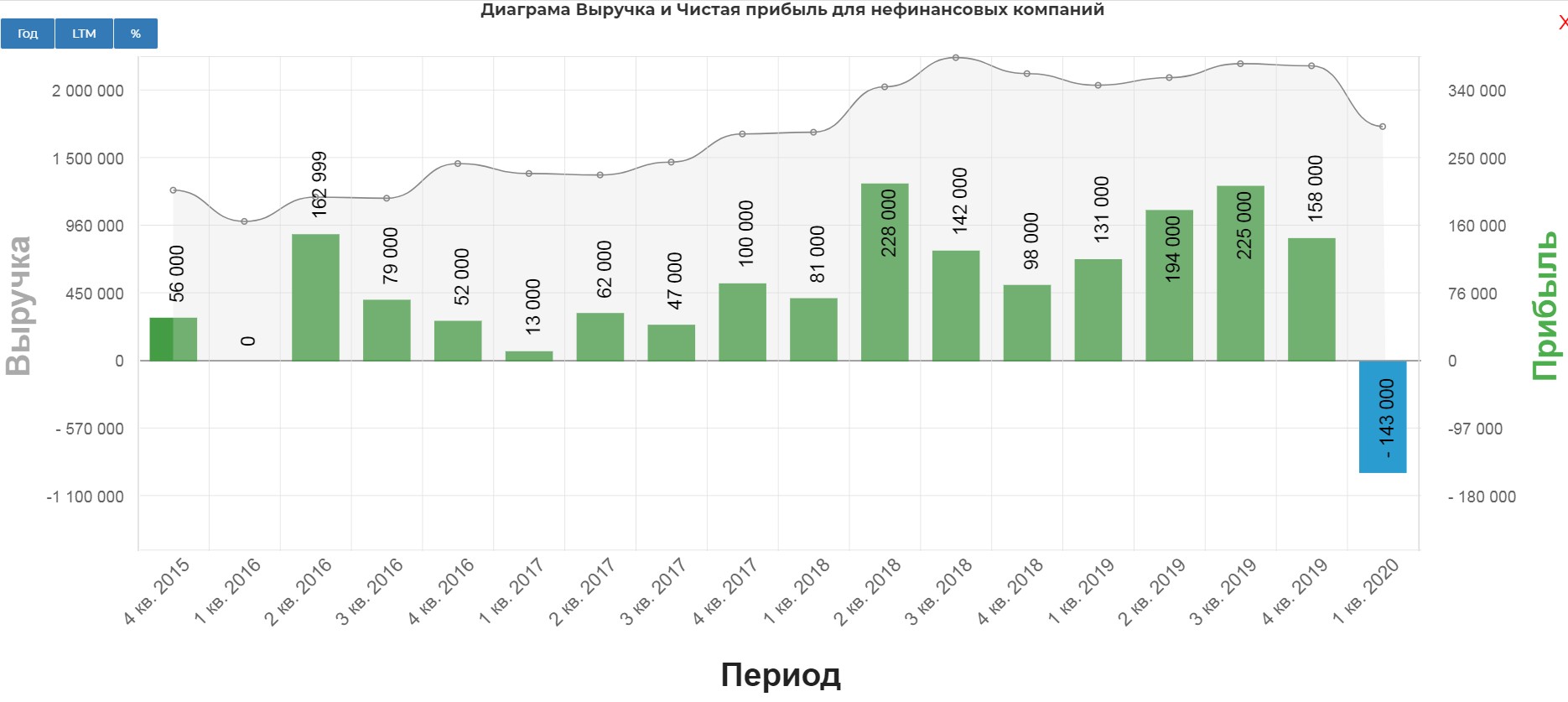

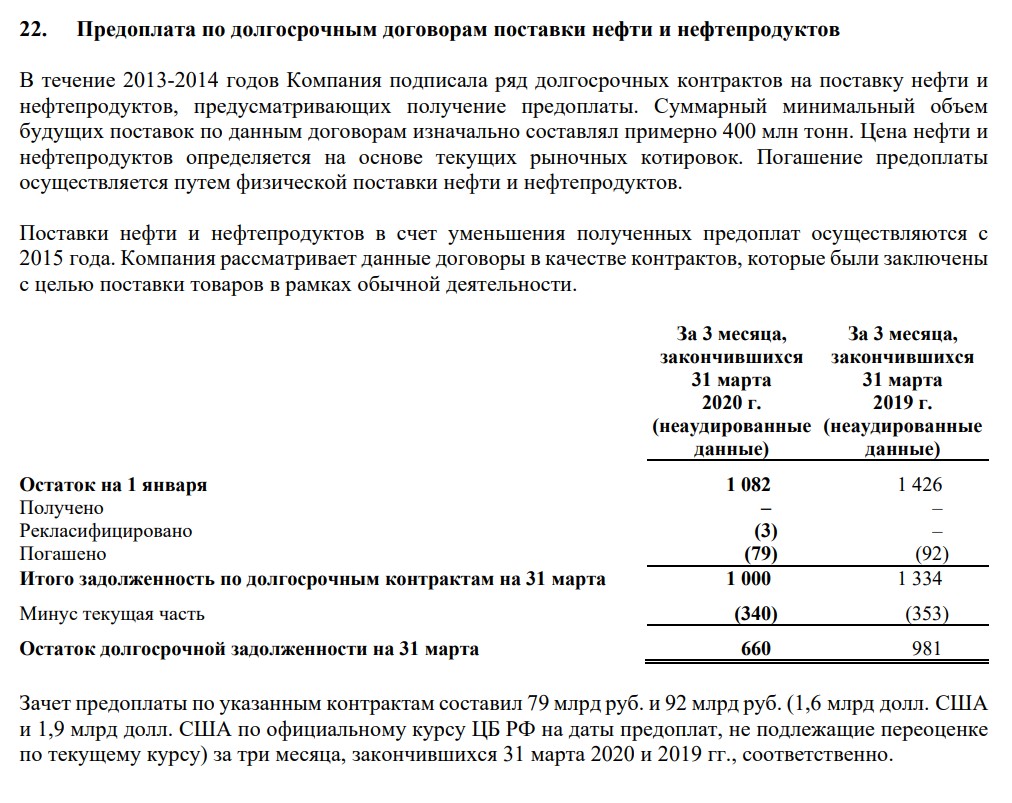

Выручка за I кв. 2020 г. сократилась на 15,0% по отношению к I кв. 2019 г., преимущественно в результате снижения мировых цен на нефть (-23,6%), что частично было скомпенсировано увеличением объемов реализации.

В отчетном квартале отрицательная чистая прибыль составила 156 млрд руб. (2 млрд долл.), что обусловлено, в основном, эффектом отрицательных курсовых разниц (177 млрд руб.) в результате ослабления курса рубля и переоценки валютных обязательств, а также сокращением операционной прибыли (на 64,8% квартал к кварталу).

В процентном соотношении выручка очень сильно обвалилась. Даже девал-животворящий не помогает. Что будет во 2ом квартале даже страшно представить.

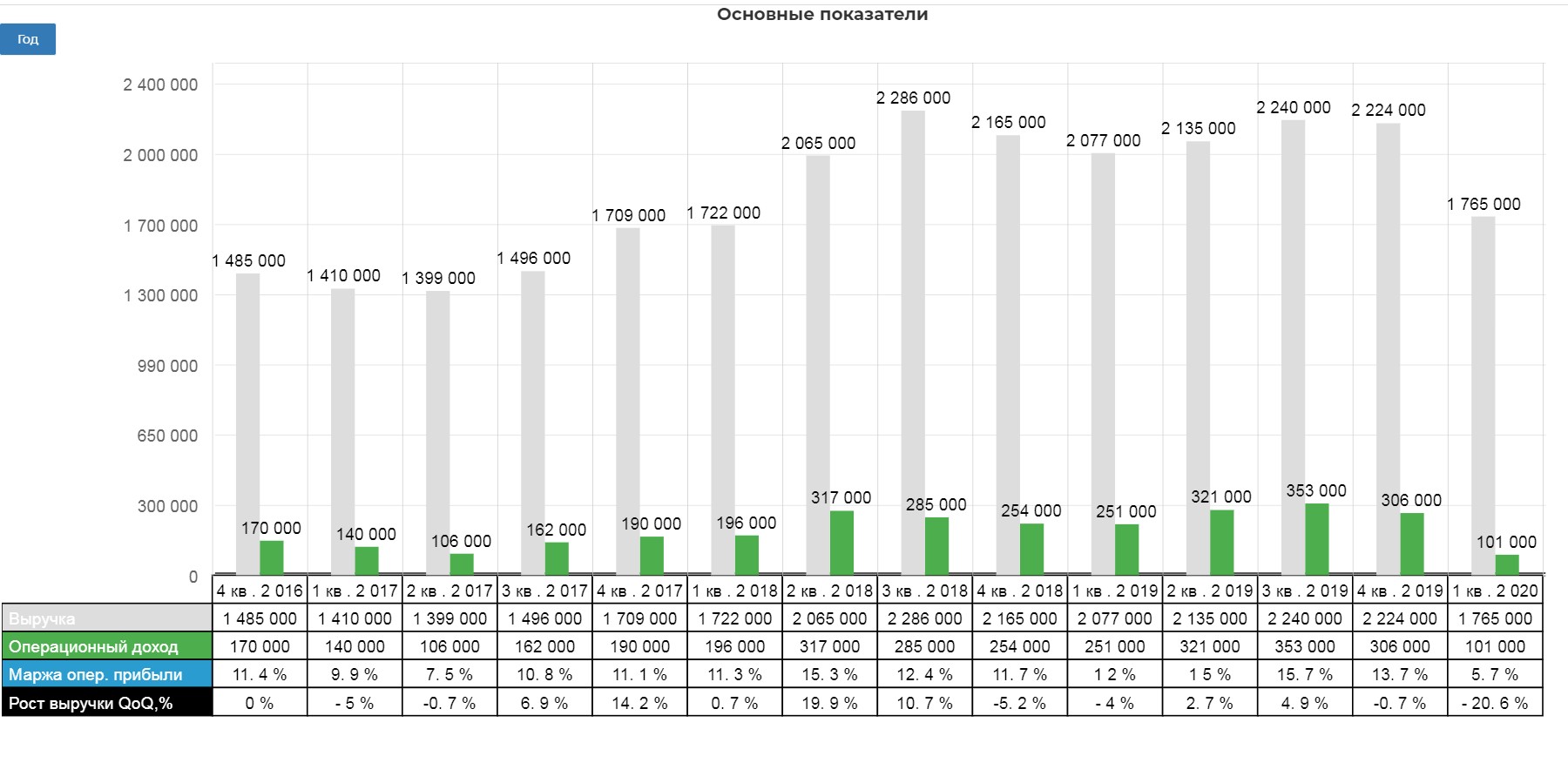

На операционном уровне падение в три раза. Так плохо было только в 2кв. 2017.

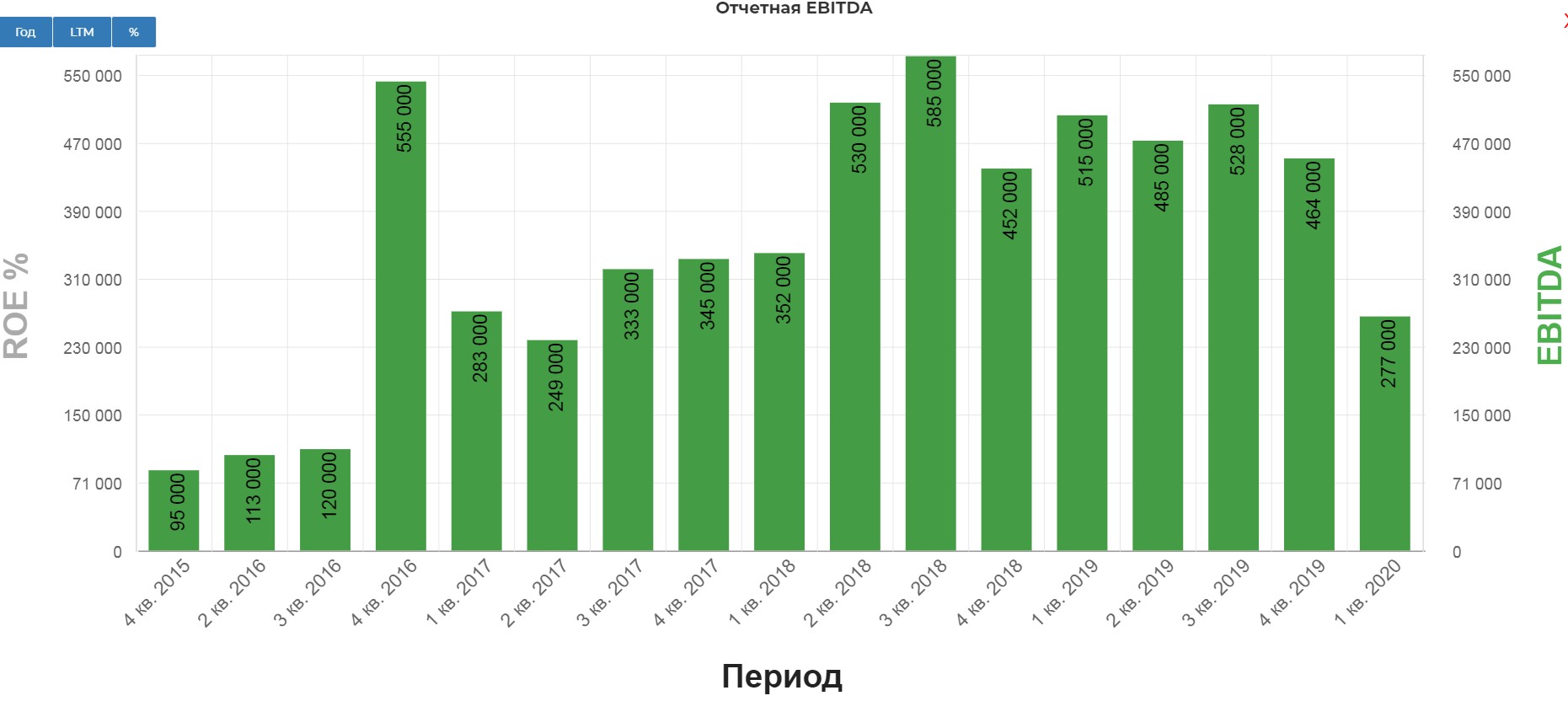

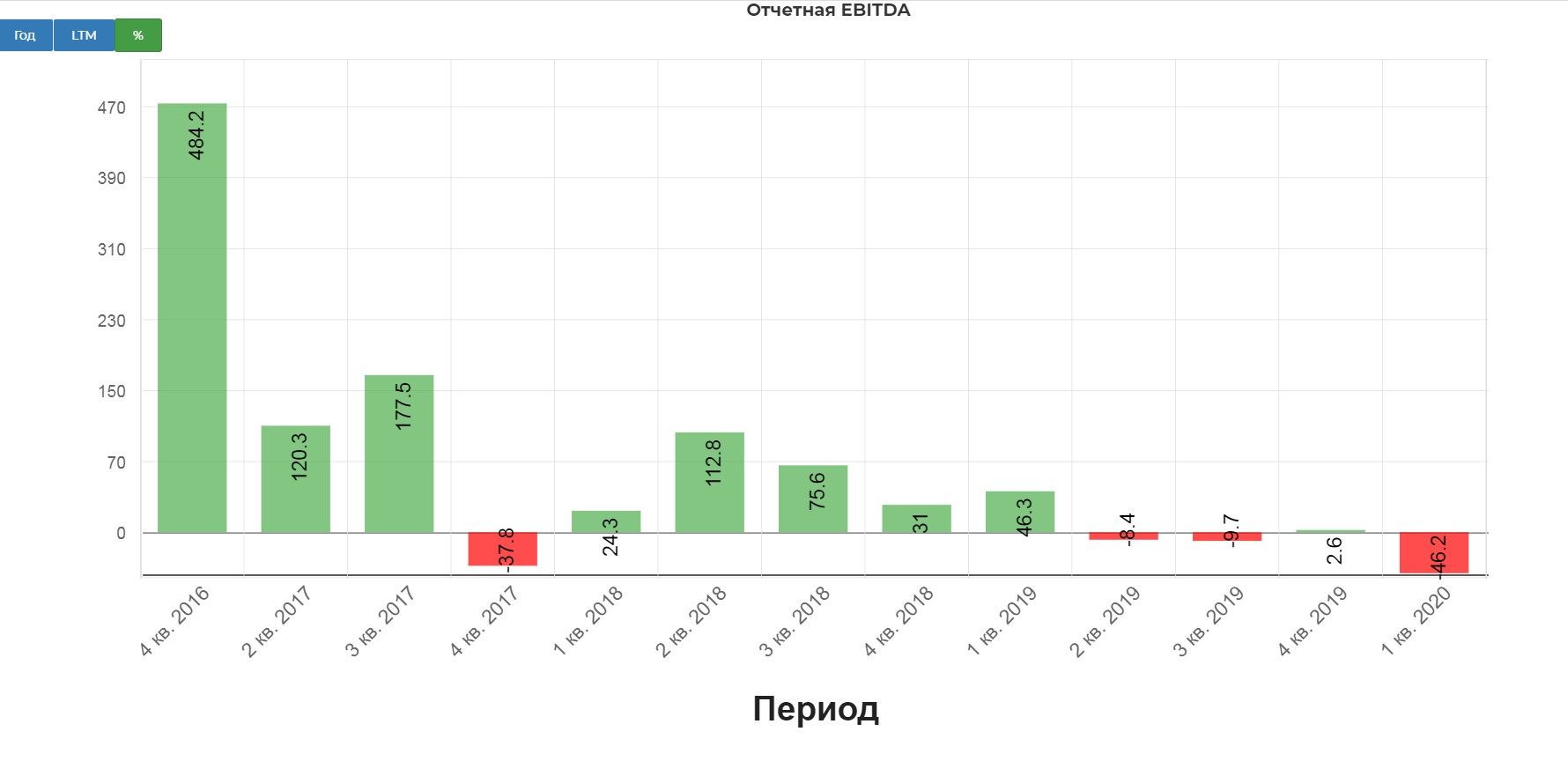

Снижение по показателю EBITDA относительно I кв. 2019 г. вызвано существенным снижением мировых цен на нефть (-23,6%), и частично скомпенсировано снижением административных расходов.

Стагнация уже 4 квартала. На данной диаграмме отображается процентный рост или падение EBITDA.

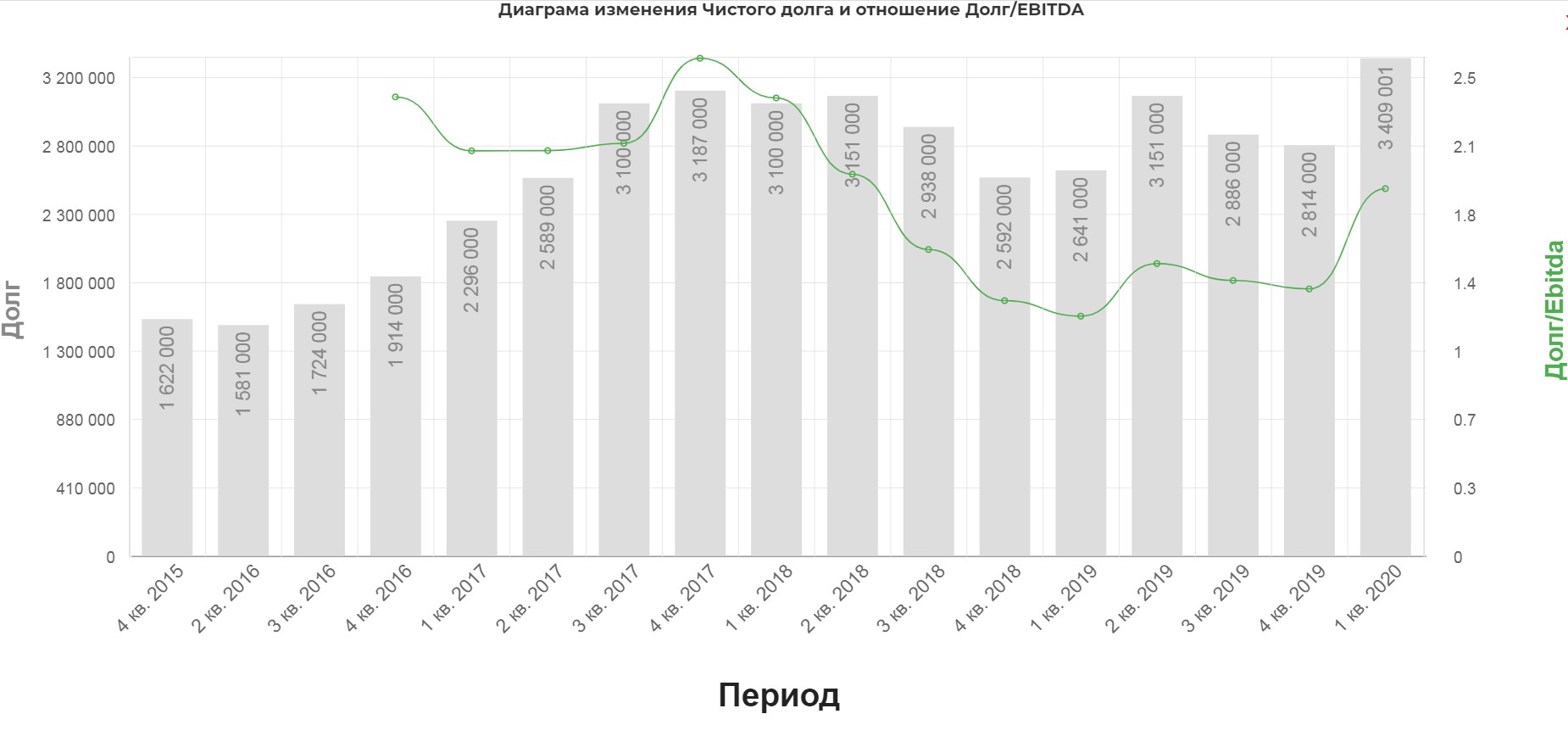

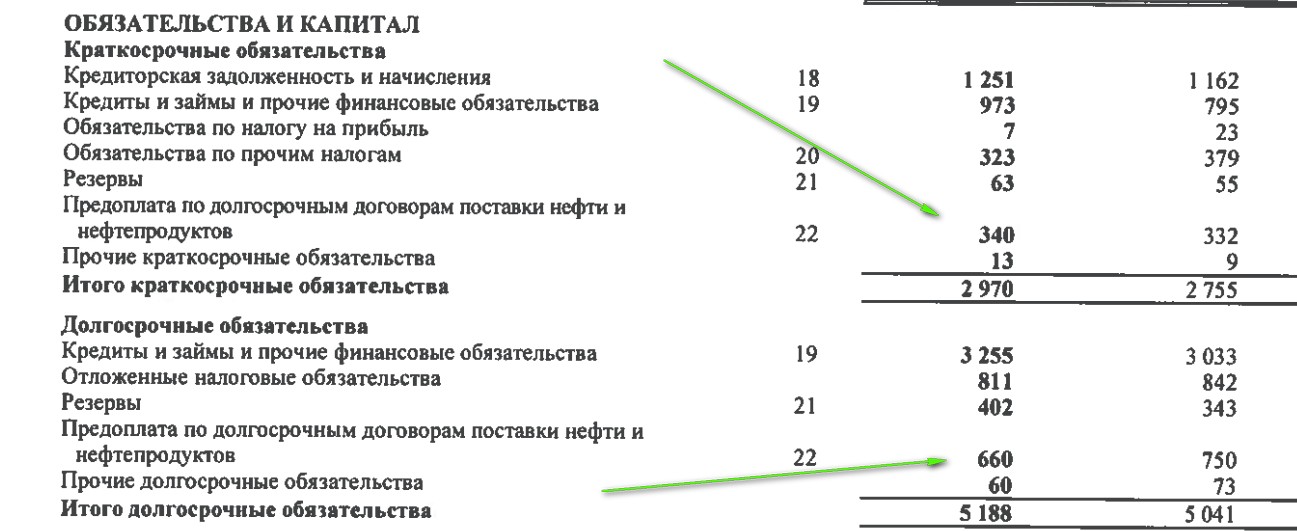

Без учета предоплат по договорам поставки нефти, долг вырос в рублях. И вырос прилично. Курсовые разницы бьют не только по ЧП.

Но контракты гасятся. Это радует.

Напомню, что это один из драйверов в компании.

В I кв. 2020 г. капитальные вложения составили 185 млрд руб. (2,8 млрд долл.), сократившись на 15,9% по отношению к IV кв. 2019 г. под влиянием сезонных факторов.

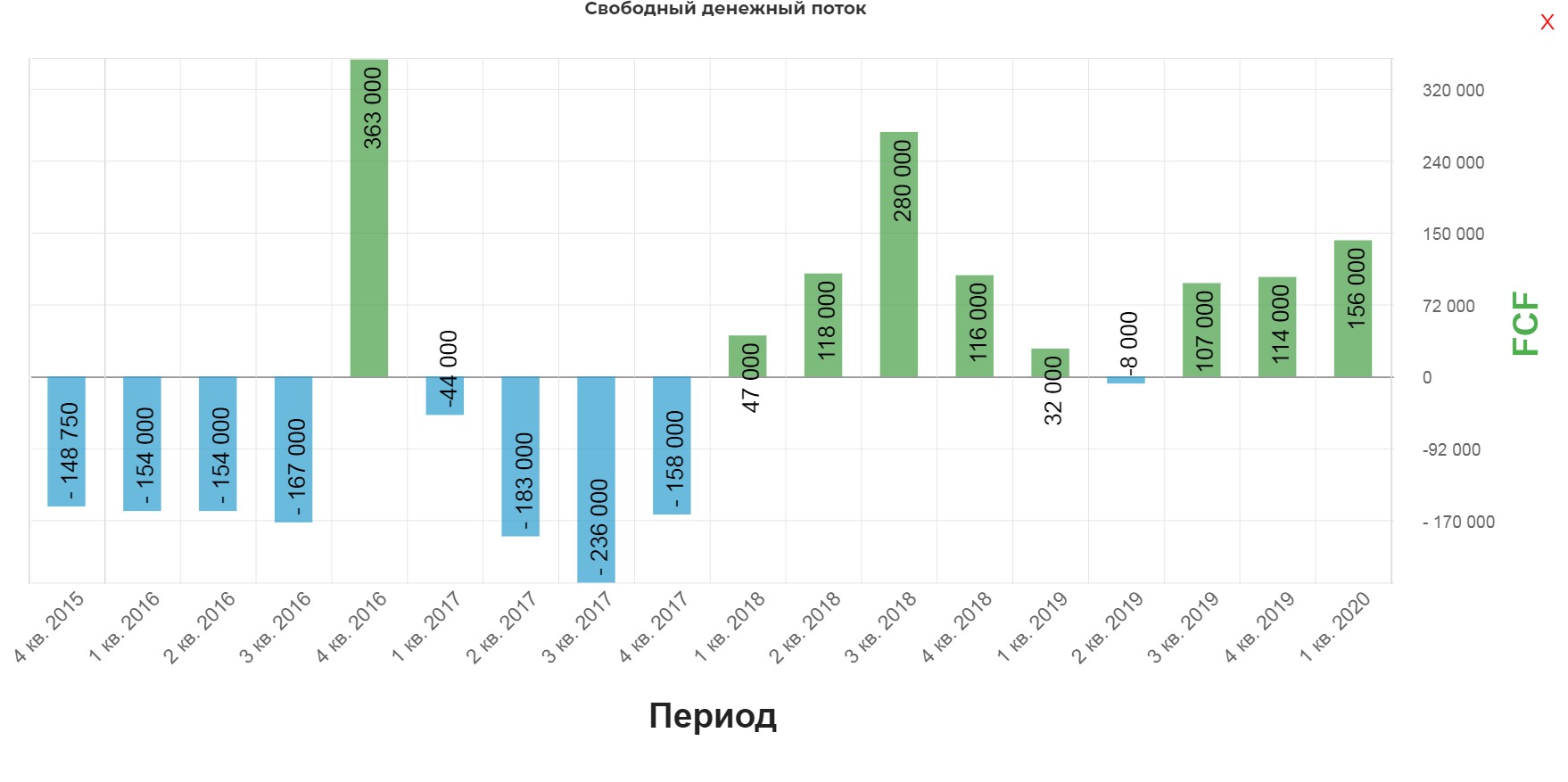

Свободный денежный поток(посчитанный самостоятельно). Удивительно высокий для такого периода. Сама компания насчитала 219 млрд. рублей. Я все же буду придерживаться консервативных расчетов, чтобы при сравнении с другими компаниями, работать в одной системе.

Дивиденды выплачиваются из политики:

Целевой уровень дивидендных выплат составляет не менее 50% от чистой прибыли ПАО «НК «Роснефть» по Международным стандартам финансовой отчетности. При этом целевой периодичностью дивидендных выплат является выплата дивидендов ПАО «НК «Роснефть» по меньшей мере два раза в год.

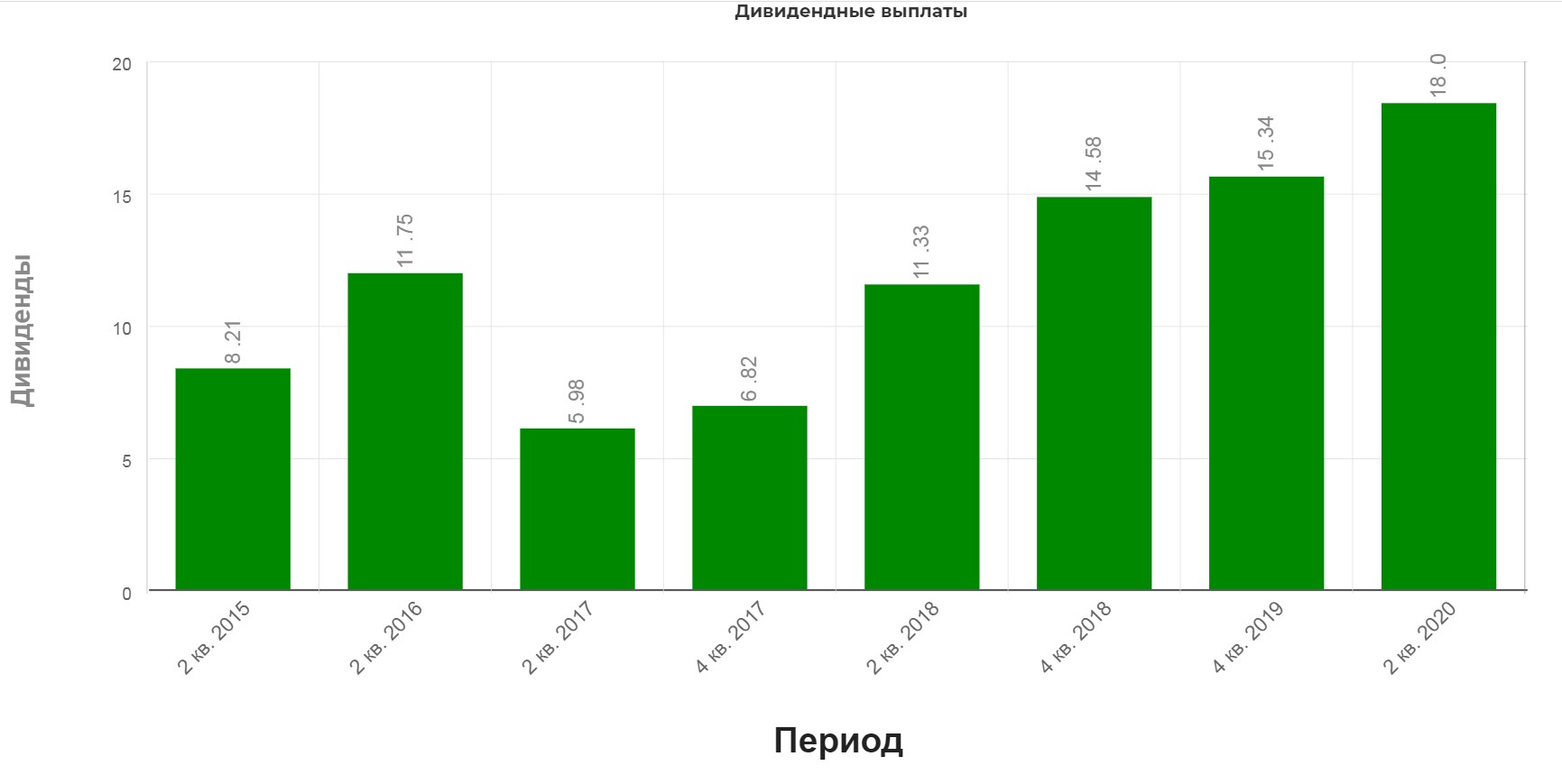

За второе полугодие 2019, компания направит 18р. в начале лета 2020.

5% сейчас это типичный банковский депозит.

А что дальше? Основной вопрос в средней рубля. Если курс уйдет ниже 70р, то переоценка будет не так сильно давить, и возможно уже во втором квартале ЧП выйдет в плюс. То, что она выйдет в плюс по результатам года сомневаться не приходится.

Есть два сценария. Как обычно плохой и очень плохой. За текущий квартал, заработали на -6 рублей. Первое полугодие, вероятно будет не радостное. Но вот за год, по результатам второго полугодия, можно хоть как-то прикинуть.

При средней нефти 30 и долларе 79 рублей, дивиденды составят 12р за 2020.(при ЧП 268 млрд)

При средней нефти 40 и долларе 69 рублей, дивиденды составят 21р за 2020 (при ЧП 455 млрд)

Сценарии, когда все хорошо, мы не рассматриваем, так как на рынке оптимистов часто наказывают. Будем грустными и пессимистичными парнями.

Фондовый рынок интересен тем, что дает возможность «склеить доходности» в отличии от долгового или депозитного. Итак, мы знаем, что летом 2020 получим 18р, а летом 2021 предполагаем, что получим 12-21р. Итого при входе в текущую отсечку и летнюю 2021, имеем 30-39р. Это дает годовую доходность от текущих 8% или 11% грязными. Что не так уж и плохо учитывая падающую ставку ЦБ, и общий позитивный фон, связанный с выходом из карантина по всему миру, что в итоге может привести к позитивному сценарию, в котором компания заиграет новыми красками.

Рекомендую интересный разбор компании от Андрея.

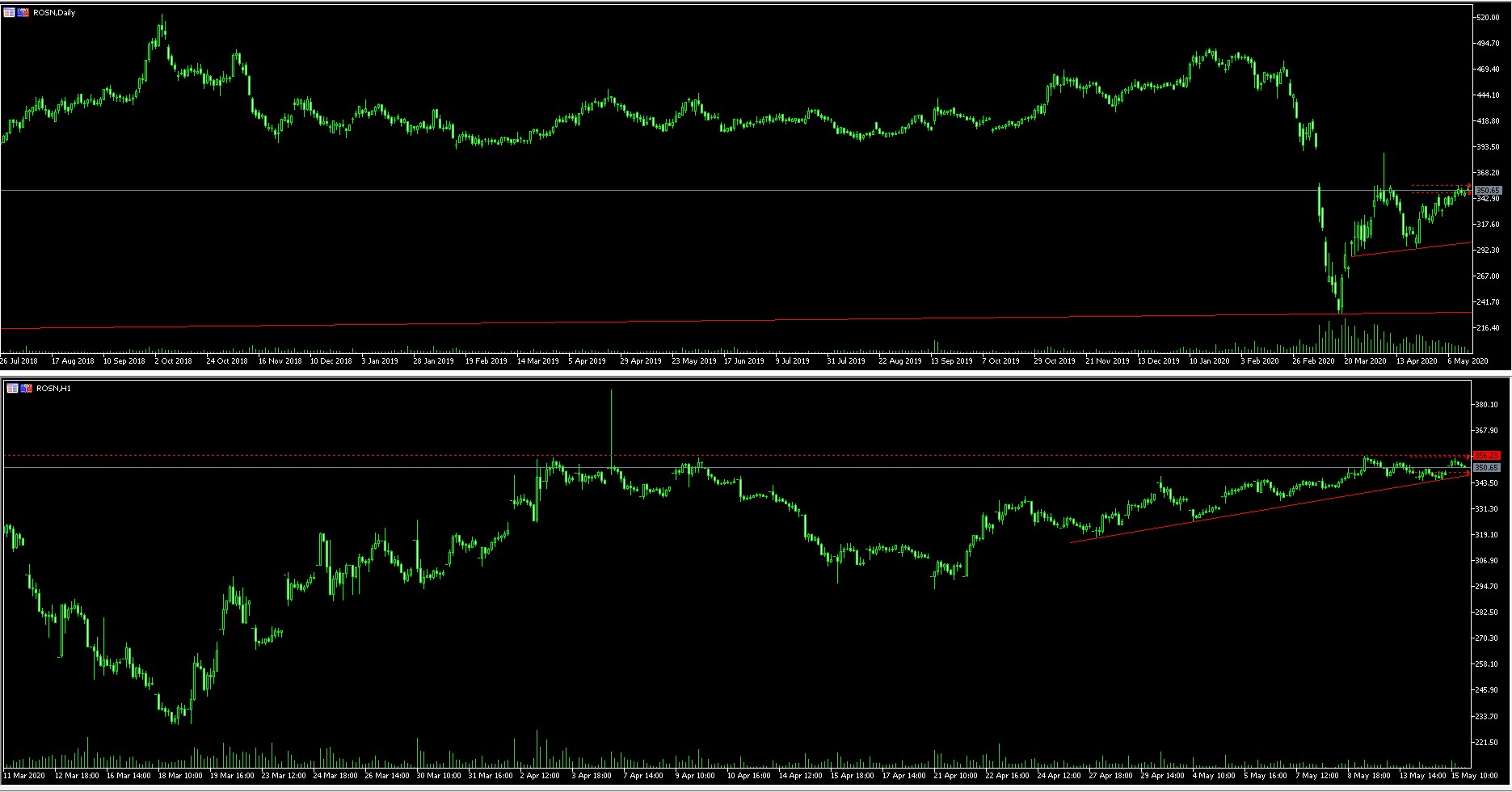

Технически имеется мощный уроыень сопротивления и трендовая снизу. Пробой этих формаций определит локальное направление.

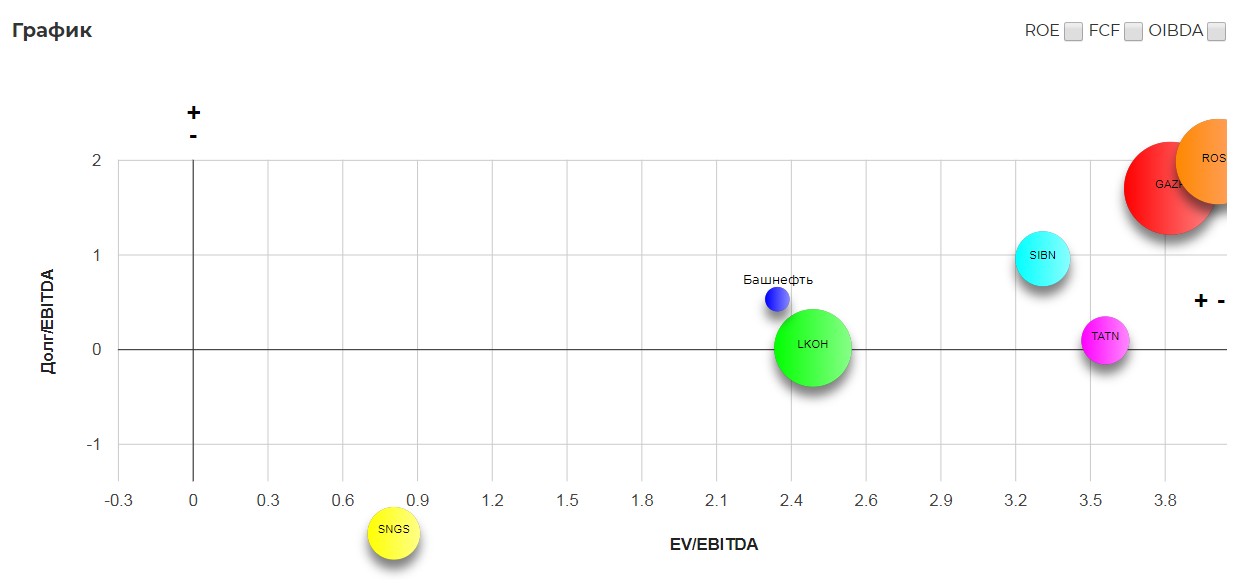

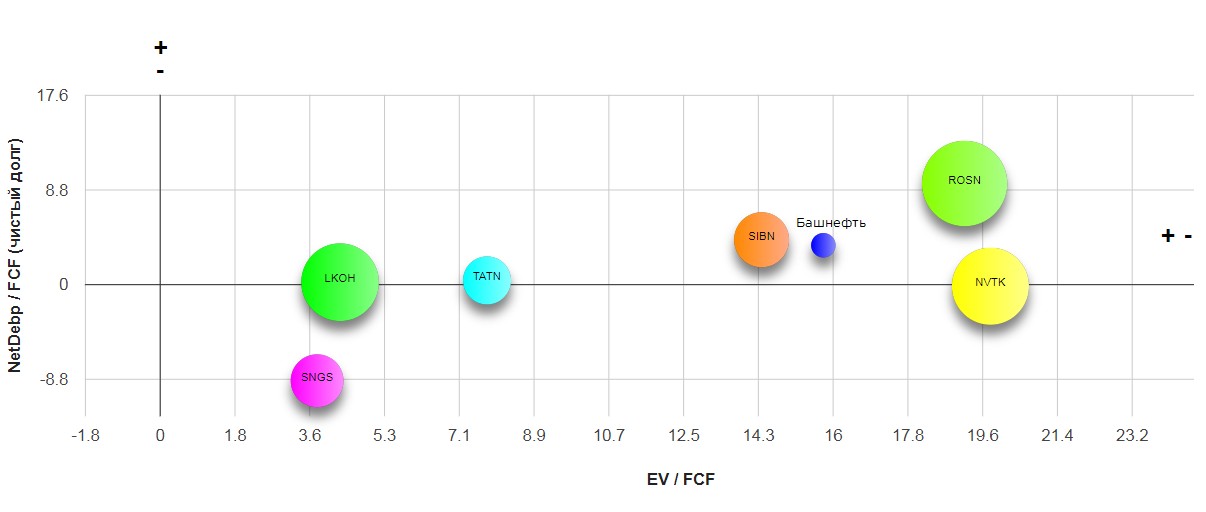

Текущий расклад в нефтянке выглядит так.

По ходу выхода отчетности буду обновлять. Локально идея с переоценкой кубышки Сургута, Лукойл и Башнефть, смотрятся самыми интересными.

PS: АКТИВЫ РОСНЕФТИ В ВЕНЕСУЭЛЕ ПРИОБРЕЛА ГОСУДАРСТВЕННАЯ РОСЗАРУБЕЖНЕФТЬ - ТОП-МЕНЕДЖЕР РОСНЕФТИ

Полезные ссылки

Жека Аксельрод