25 июня 2020, 18:34

Топ 10 акций для подбора на коррекции.(часть 1)

Традиционное заливное во всем мире в день выходного на ММВБ. Это большая коррекция или же падение в рамках флета, сказать сложно, но мы выбираем второй вариант. Поэтому нужно заранее для себя определить список интересных активов для покупки.

1.Сбербанк.Показатели компании доступны в нашей базе по ссылке.

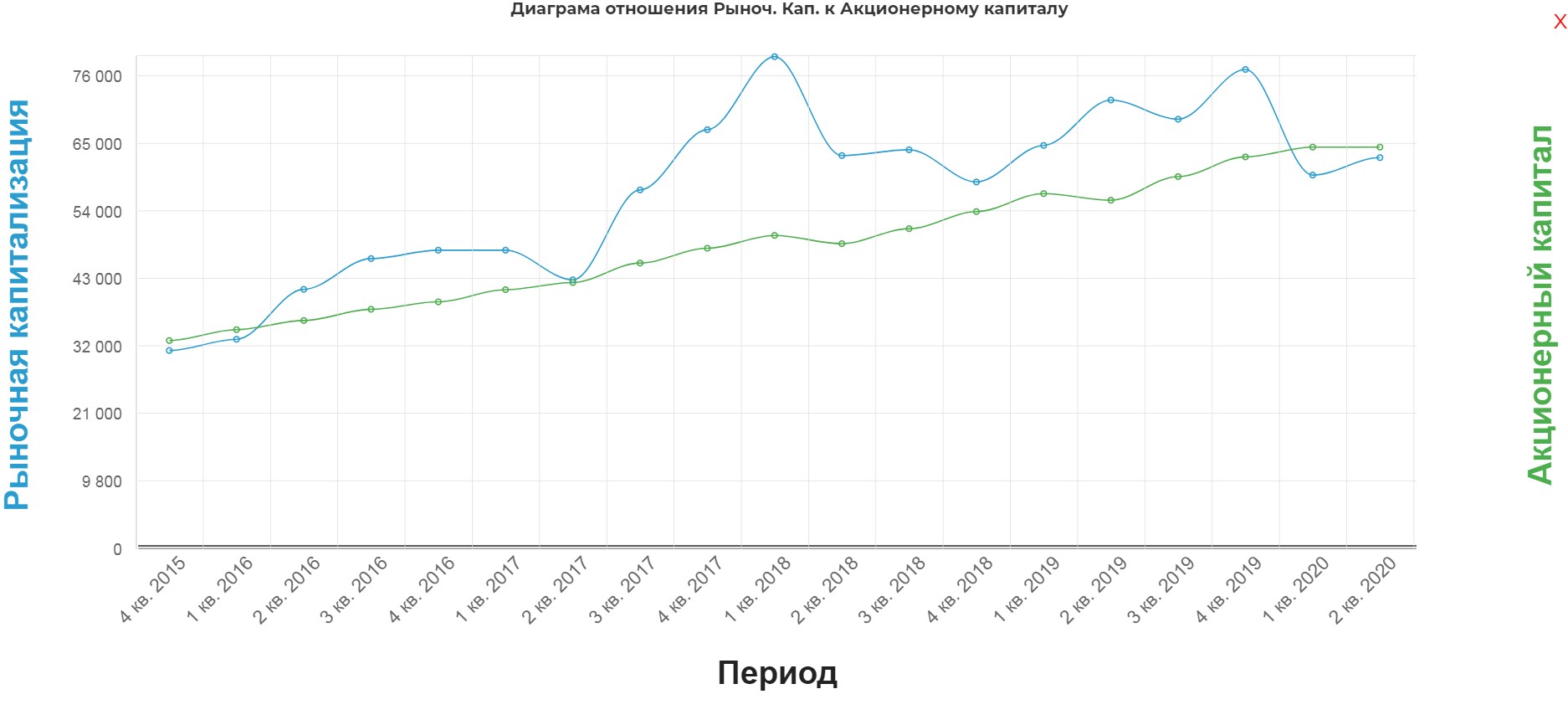

Банк торгуется по цене собственного капитала. Такое происходит не часто.

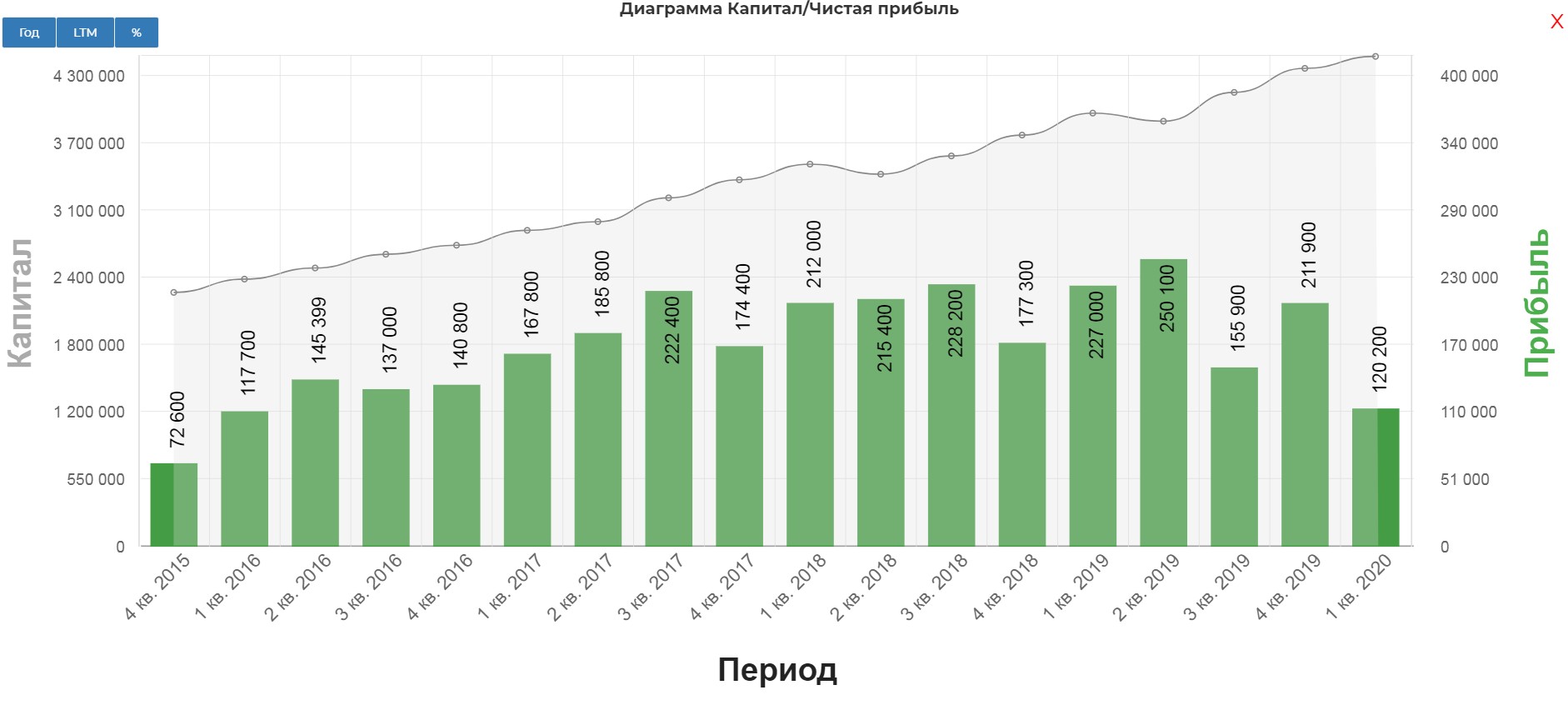

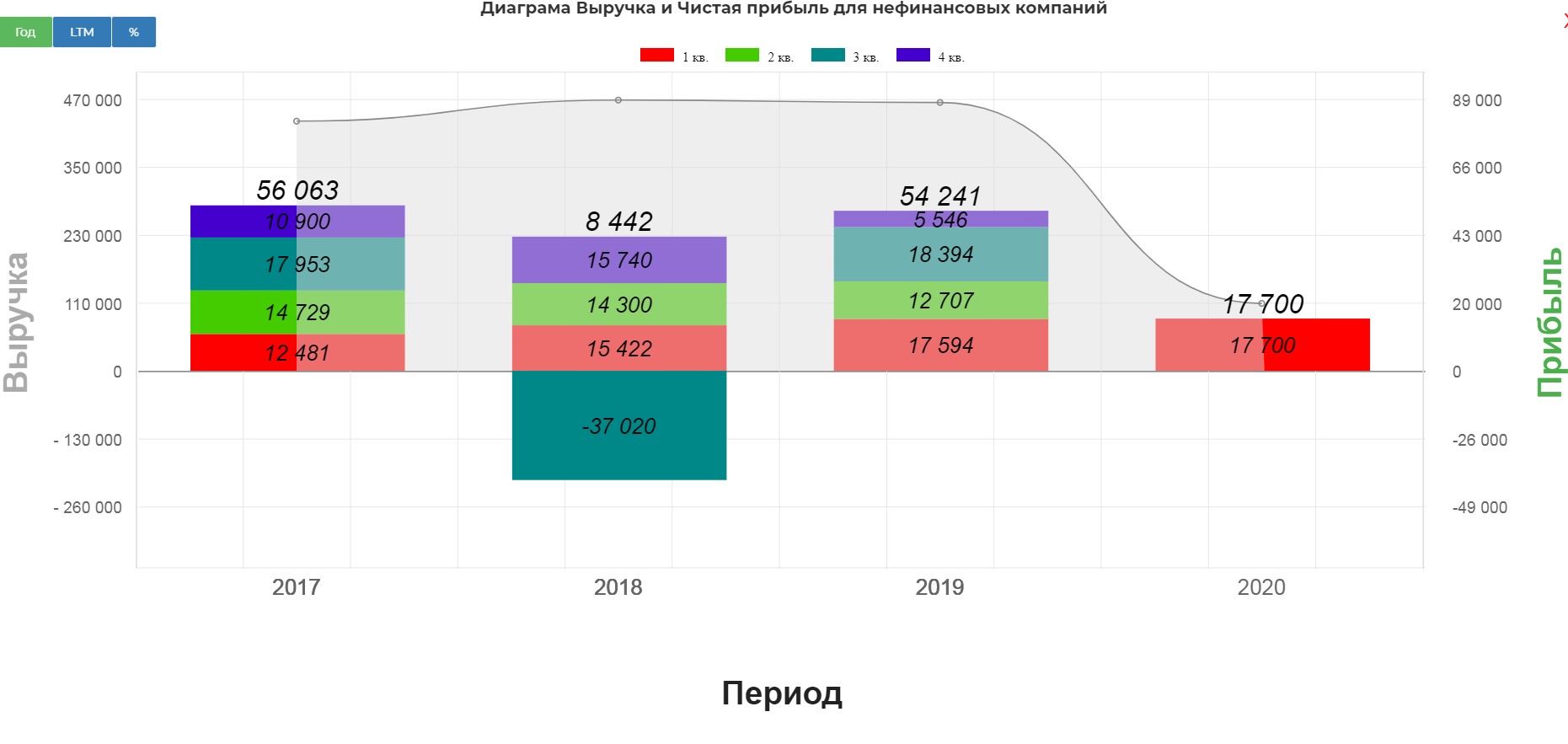

Сбербанк растит капитал даже в трудный период. Падение прибыли в 1кв, обусловлено необходимостью формирования резервов под просроченные кредиты. При стабилизации и запуске экономики, их распустят и увеличат тем самым прибыль.

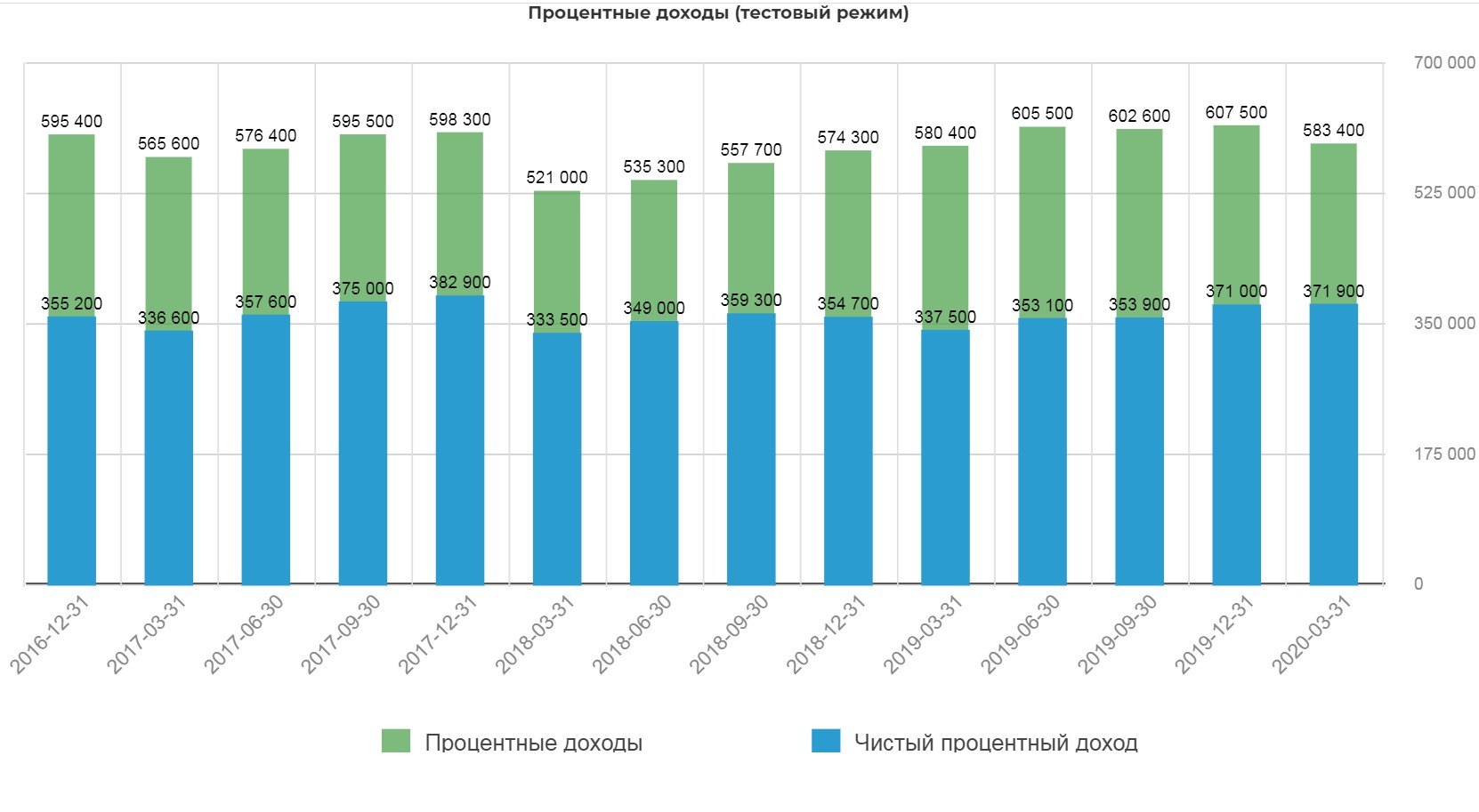

Ставка ЦБ падает, кредиты дешевеют не так быстро. В итоге разница между ставкой депозитов и кредитов растет, повышая чистые проц. доходы.

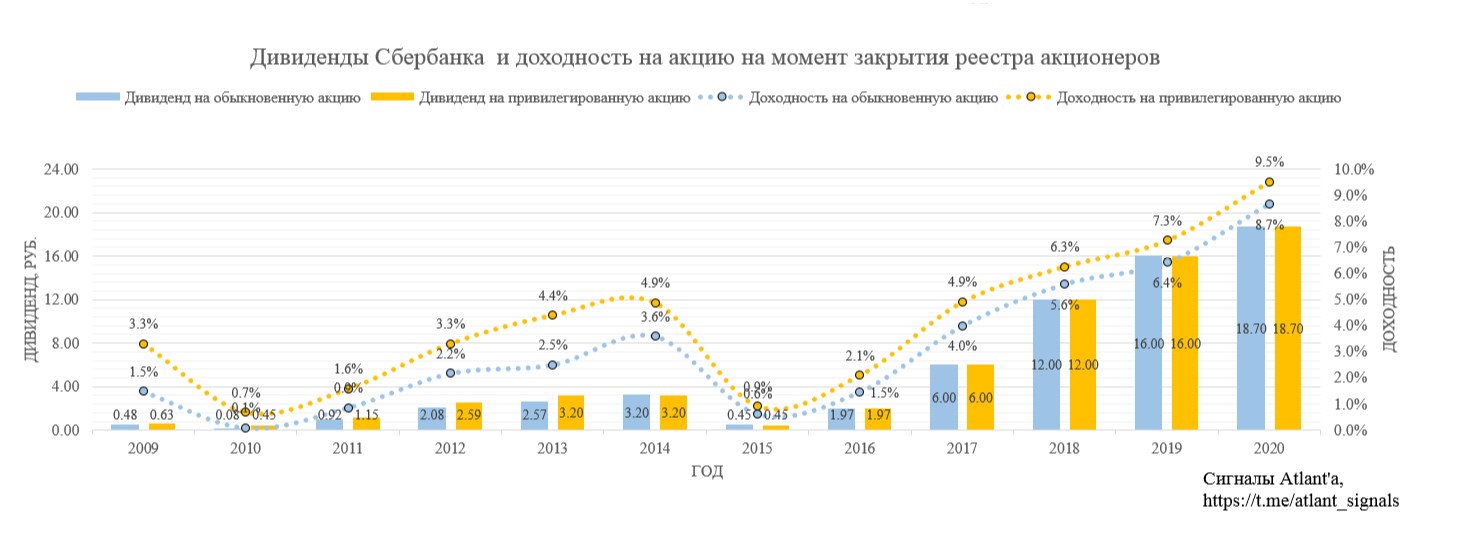

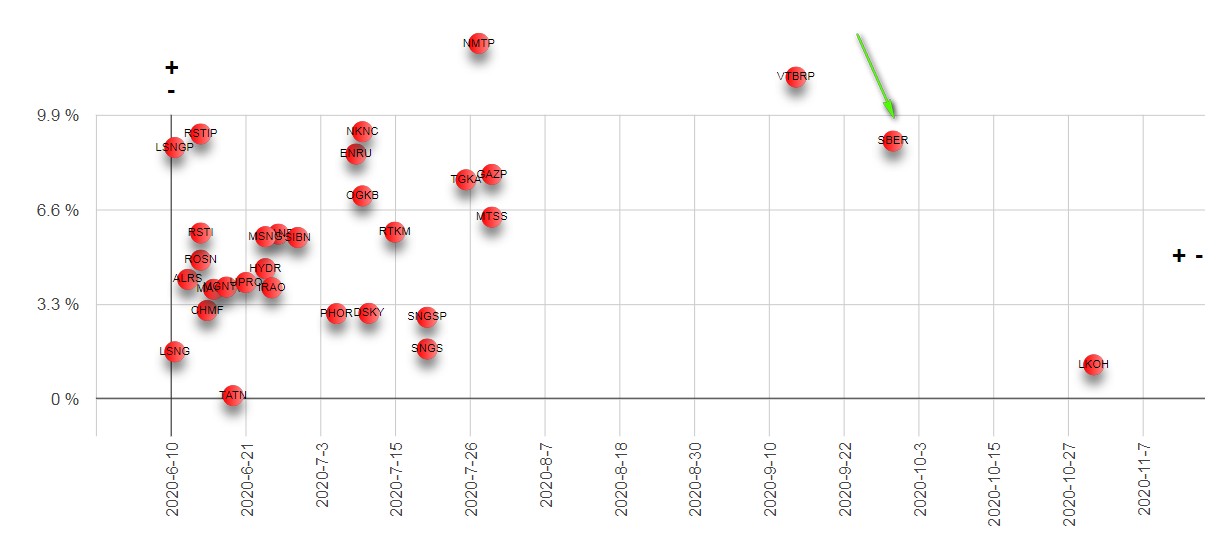

Из-за коронавируса, ГОСА банка было перенесено на 3кв 2020, что автоматически сдвинуло дивиденды. Это хороший момент для входа в компанию, так как можно получить дивиденды в сентябре-октябре и уже летом 2021 еще одни дивиденды. Грубо говоря двойные. В итоге за год выйдет как минимум 30рублей.(18р за 2019 и 12р за 2020)

Локальная доходность при ставке в 4,5% очень высокая.

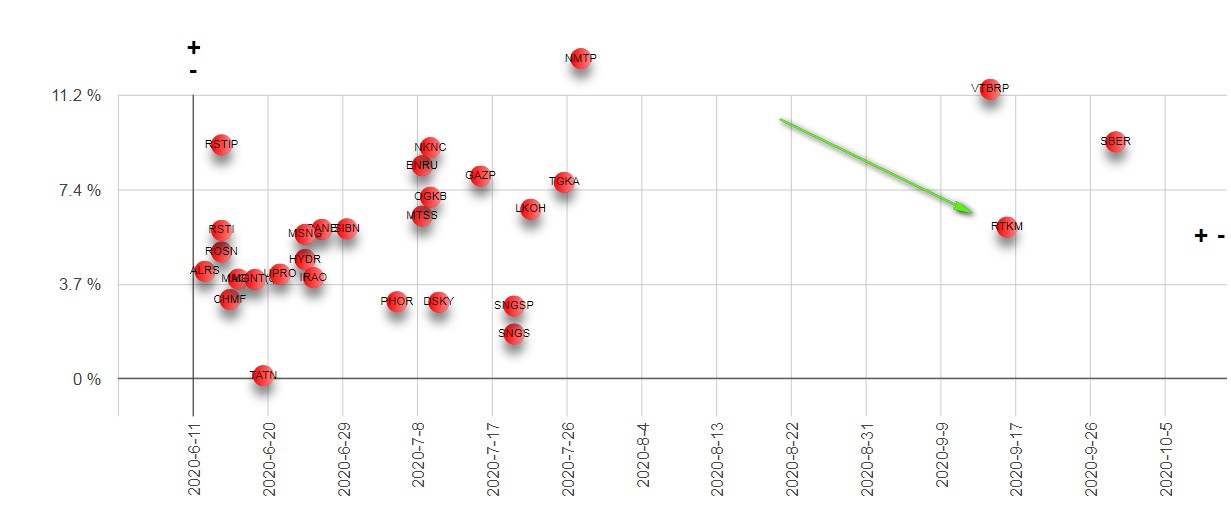

Технические точки, откуда акция смотрится интересно, указаны стрелками.

Префы дешевле обычки, поэтому они предпочтительнее для частных инвесторов.

Якорь для любого инвестиционного портфеля.

2.МТС. Показатели компании доступны в нашей базе по ссылке.

Дойная корова, набравшая вес и отдающая все и даже больше своей материнской компании АФК Система.

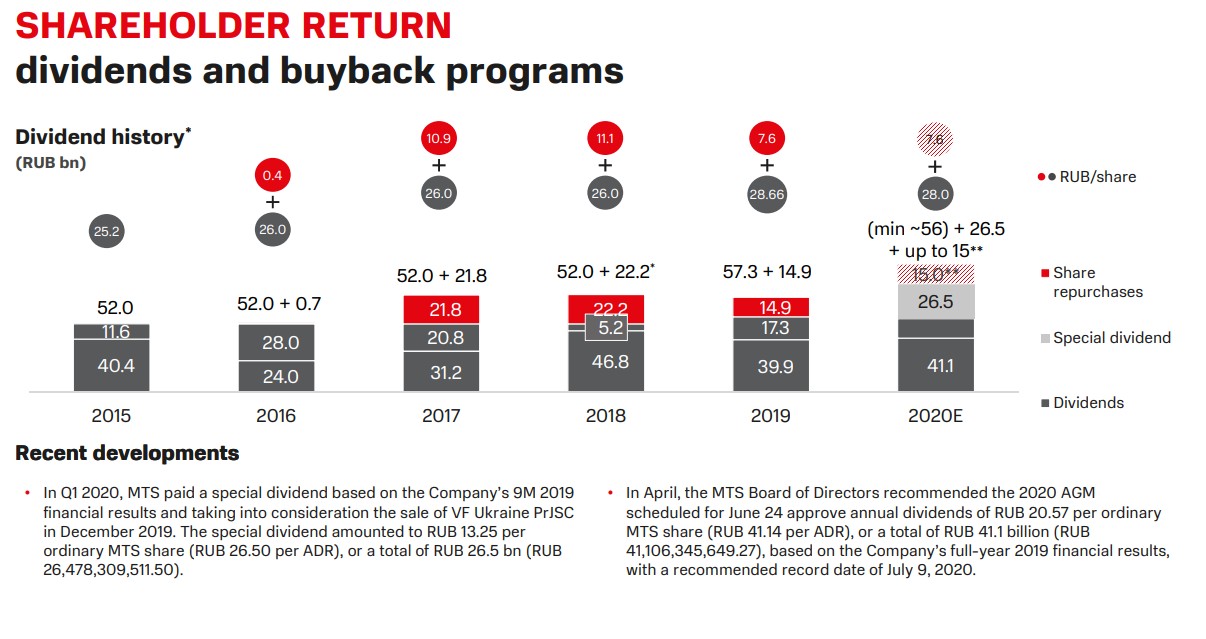

Основная идея в стабильных дивидендах и гашении выкупленых акций. Компания платит 28р за финансовый год и 7,6 рублей в виде байбэка.

Отсечка 9 июля.

Уровни, на которых бумага интересна.

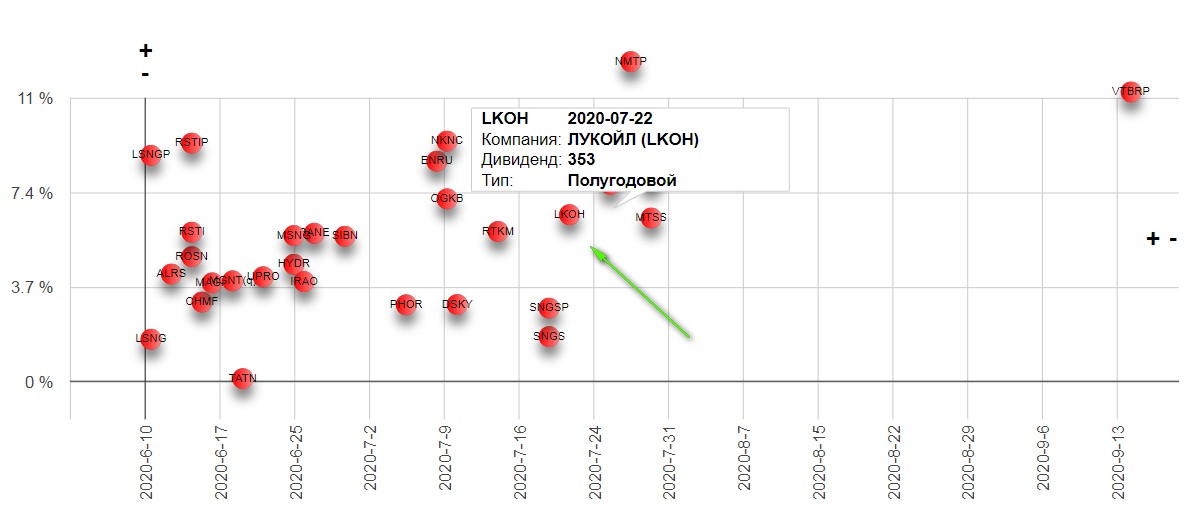

3.Лукойл.Показатели компании доступны в нашей базе по ссылке

Образец корпоративного управления частной компанией. Нефть в рублях восстановилась до 3000р, что является не самым выдающимся уровнем, но точно позволит пережить кризис.

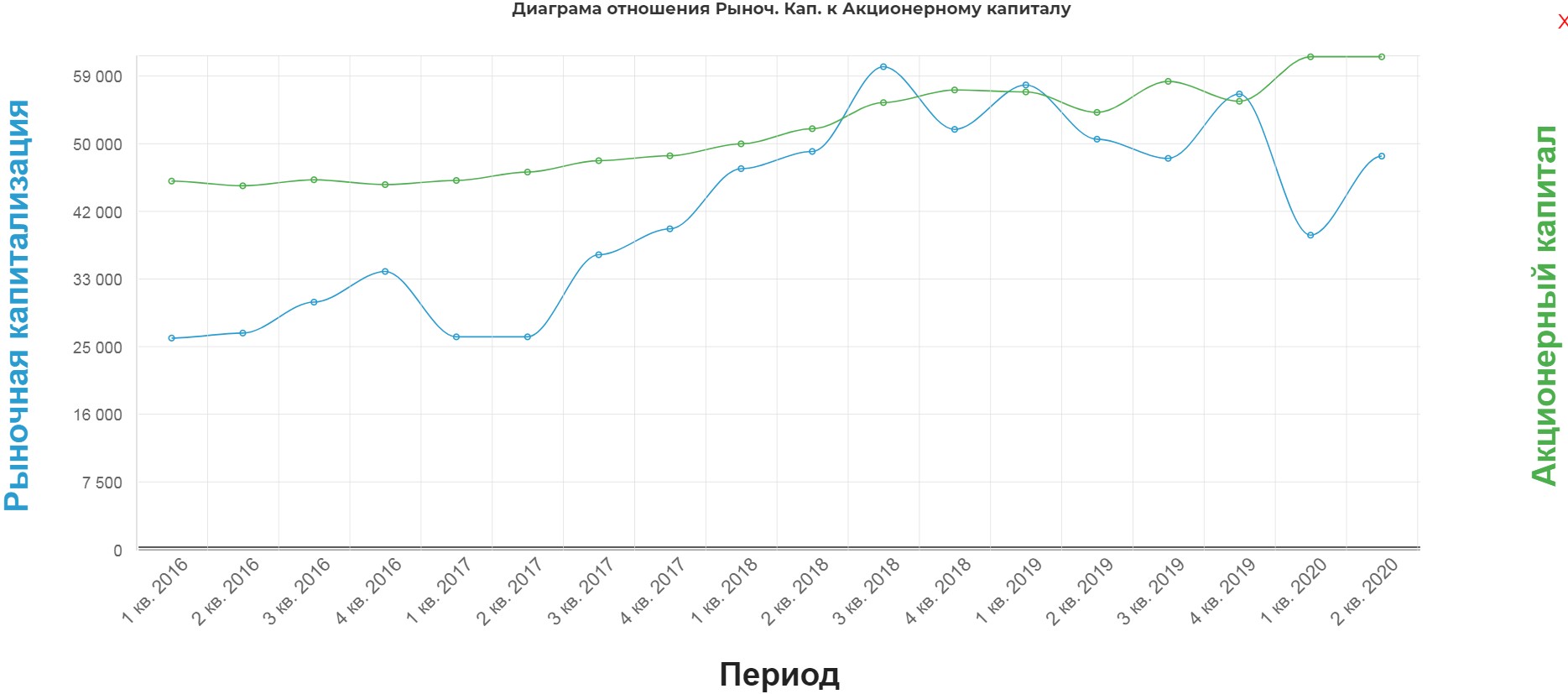

Компания отдает 100% скорректированного FCF и торгуется дешевле своего капитала! Как считать можно прочитать тут.

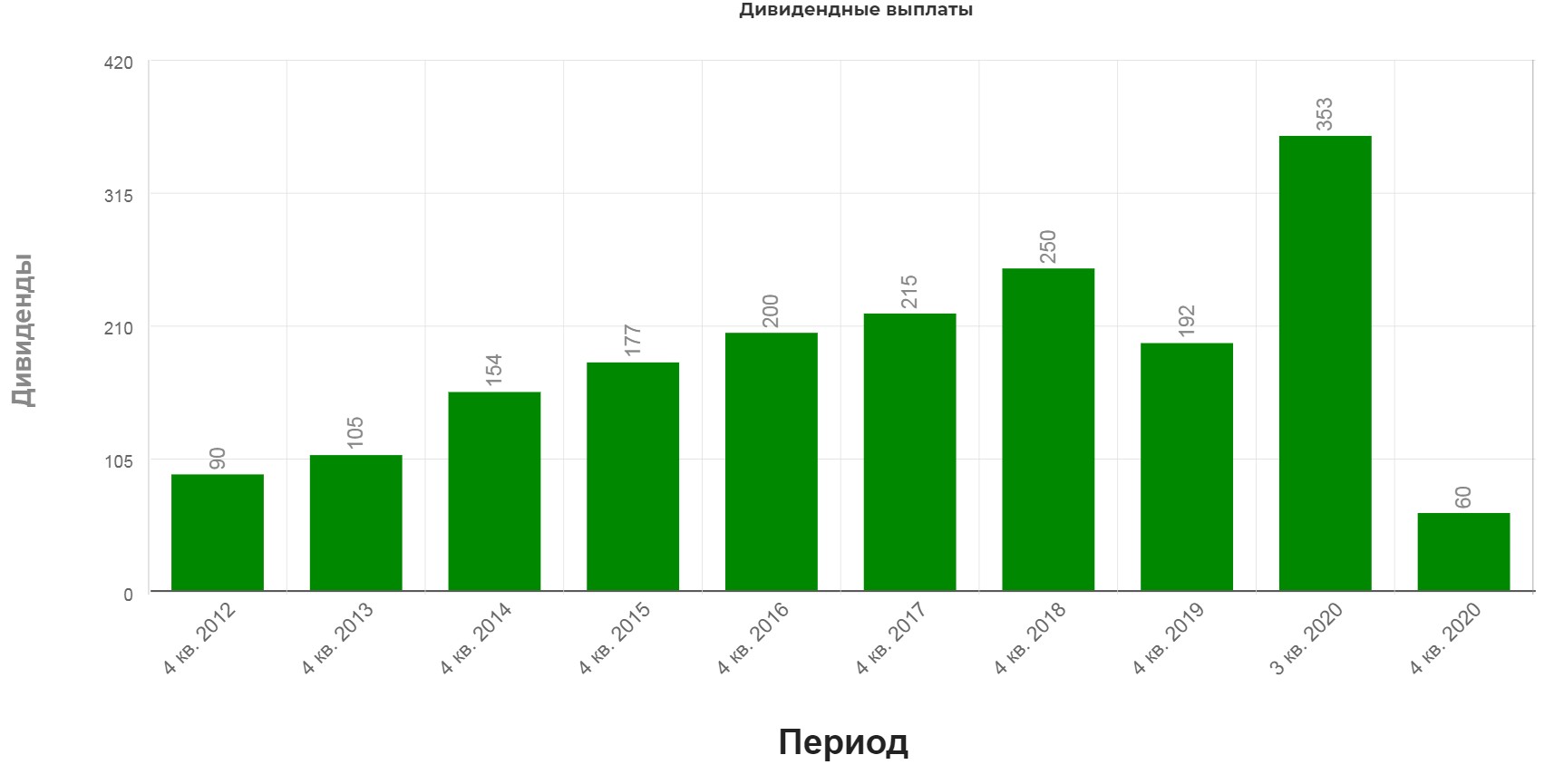

За второе полугодие 2019 выплачивают 350рублей, но нужно быть готовым к снижению дивидендов за 1 полугодие 2020. За первый квартал заработали всего лишь 60р. Подробнее здесь.

Но с учетом получения ближайших дивидендов и падении ставки, склеенная див.доходность вполне приличная. Если даже за 2ой квартал будет еще 60р, то в 2020 году вы получите 470р., что дает 8% доходность за высококлассный актив. Также стоит помнить, что при нефти 60$, компания сможет выплачивать дивиденды до 750рублей в год.

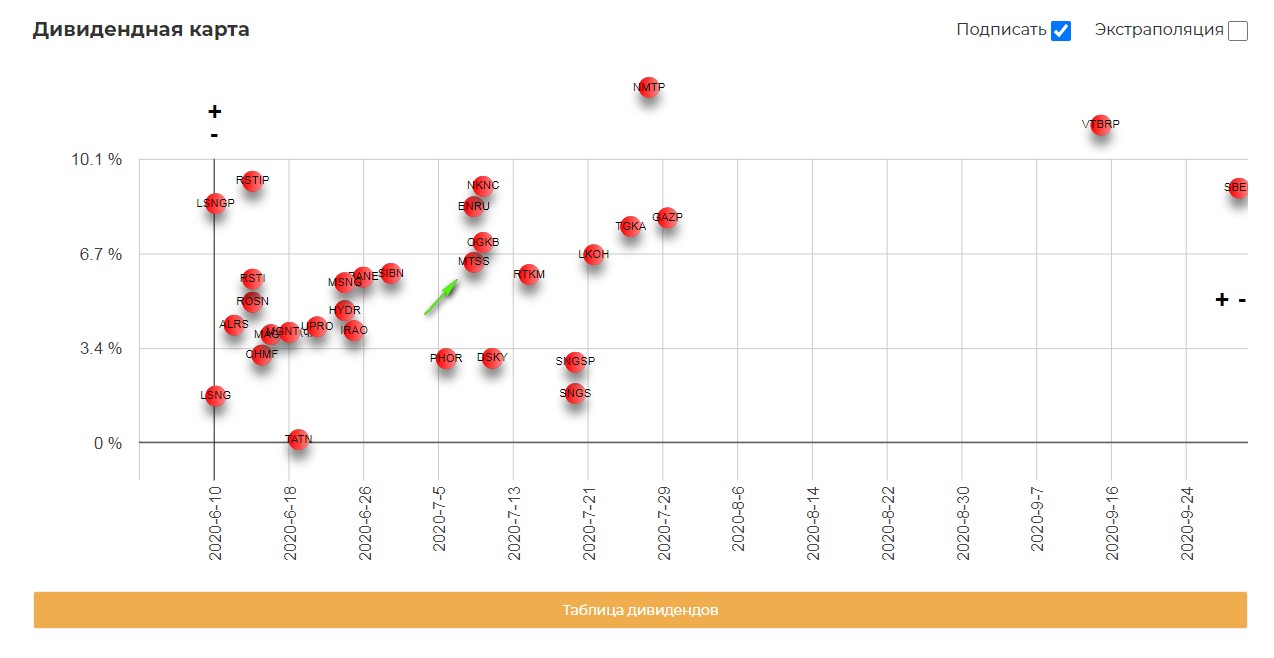

Уровни, на которых бумага интересна.

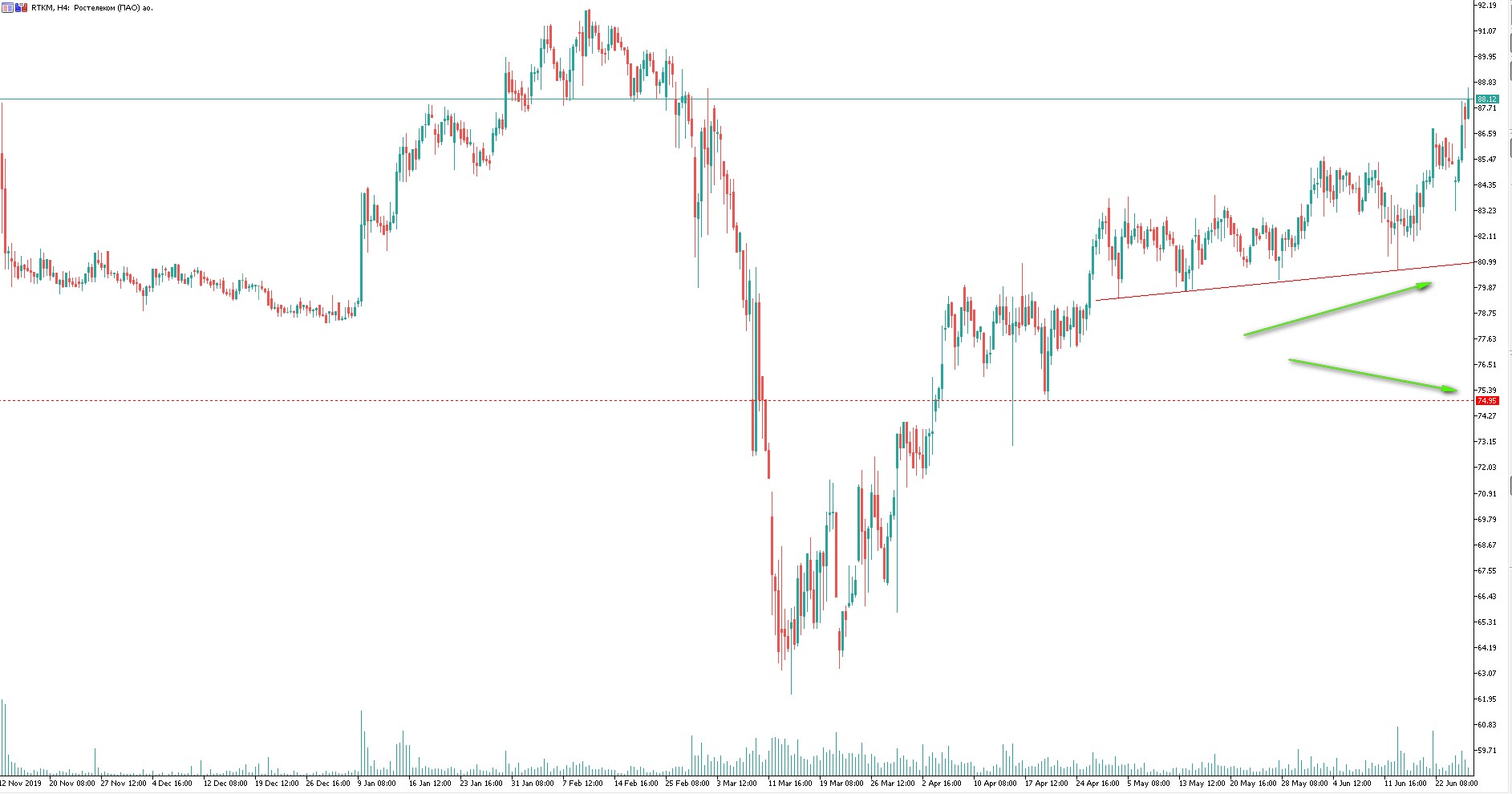

4.Ростелеком. Показатели компании доступны в нашей базе по ссылке

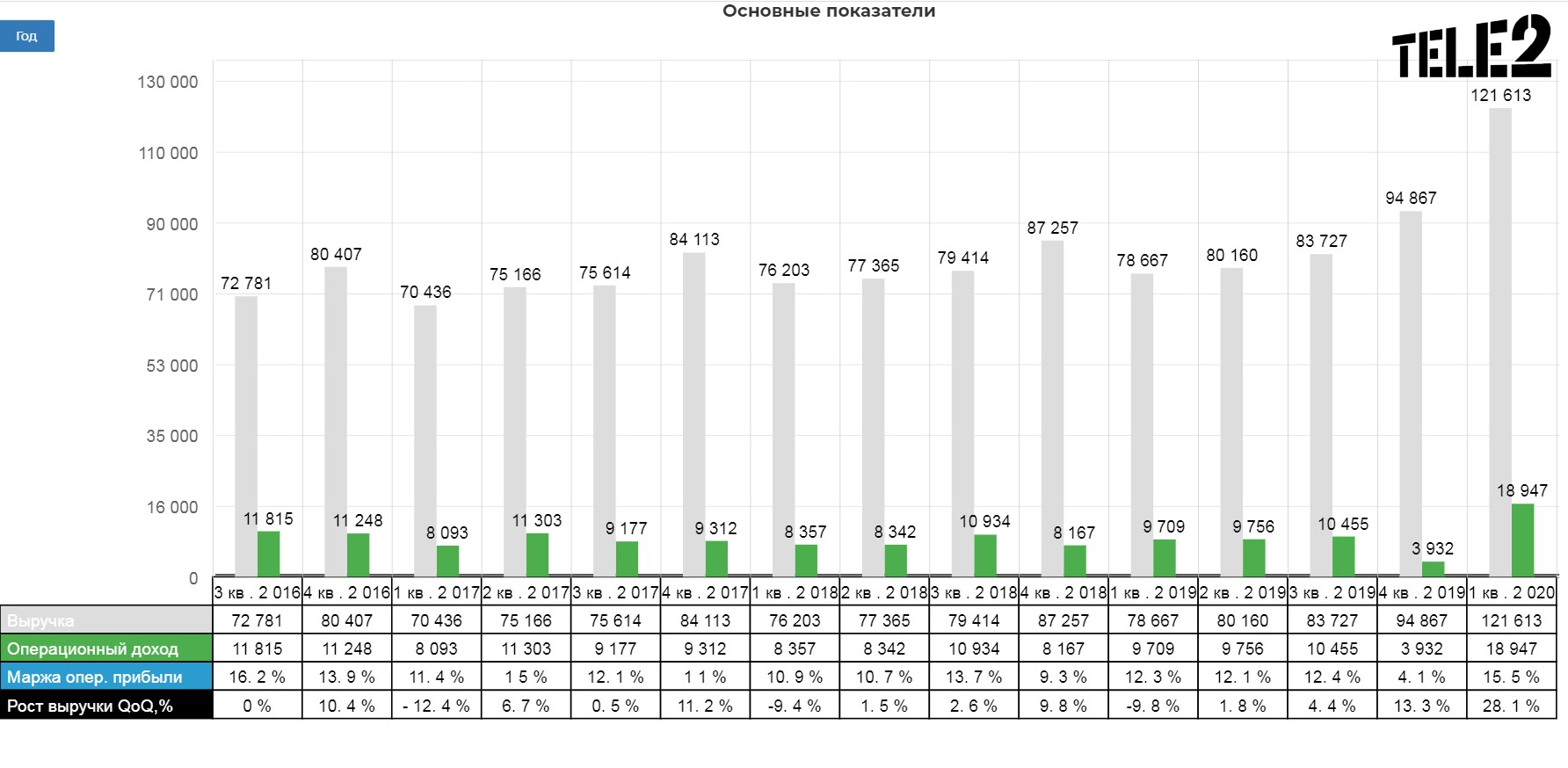

Компания не очень выгодно приобрела TELE2, но без сомнения синергия видится сильная. Подробно об эффекте присоединения было рассмотрено на отчете за 1кв 2020.

Основные драйверы:

Снижение ключевой ставки, будет снижать проценты по кредитам.

Сдвинутые дивиденды на второе полугодие 2020 и возврат к выплатам дивидендов 2 раза в год, могут дать приличную локальную доходность. (5р за 2019 +2,5р за 1 полугодие 2020)

Государственная программа «о цифровизации экономики» в которой Ростелеком главный бенефициар выгоды.

Рост свободного денежного потока, за счет снижения общего долга.

Уровни, на которых бумага интересна.

Частным инвесторам рекомендуем акции преф.

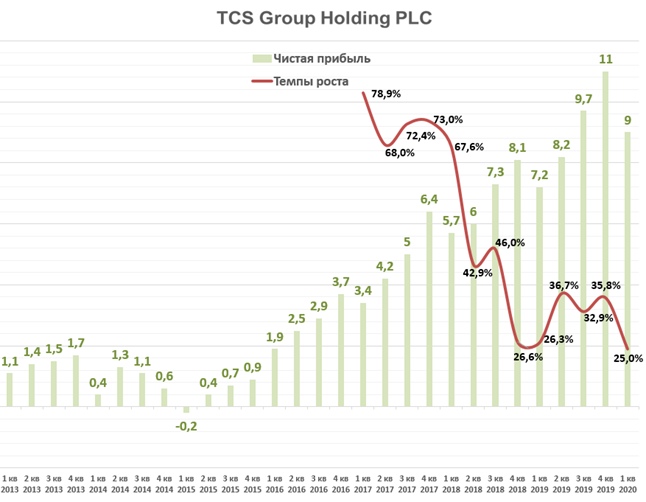

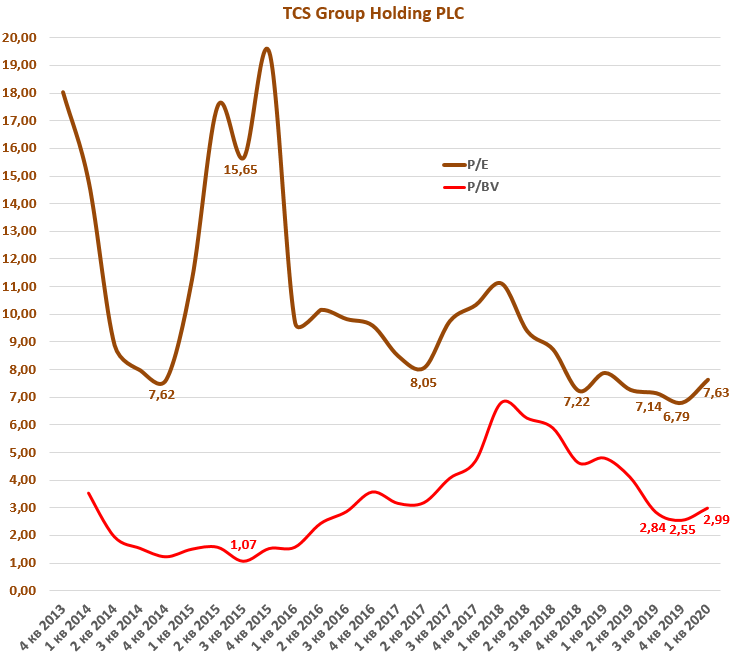

5.Тинькофф. Показатели компании доступны в нашей базе по ссылке.

Один из самых быстро растущих бизнесов в России. По нашим оценкам банк удвоит кол-вол клиентов в течении следующих 3 лет до 20 млн пользователей.

Текущая оценка компании несопоставима с темпами роста бизнеса.

Форвардный P/E на 2022 год составляет 5,8х, а дивидендная доходность при коэффициенте в 25% составит 5%. В оптимистичном сценарий компания повысит payout до 50% в 2022 году, что дает нам форвардный дивиденд в 10%.

Уровни, на которых бумага интересна.

Вывод: Все акции интересны в данный момент, какие-то больше, какие-то меньше. Но мы рекомендуем присматриваться к ним именно в момент общих коррекций. Главное правило не спешить, рынок любит терпиливых.

Полезные ссылки

Жека Аксельрод