03 июня 2020, 11:11

Аэрофлот 1кв 2020. Сколько стоит простой? Как быстро произойдет восстановление на примере Китая?

Всем инвест привет!

С Аэрофлотом у меня давние дружеские отношения. Точнее я его не люблю, а ему на меня плевать. Так и живем…

А вот сектор очень мною любим. Совсем недавно, был ряд статей по воздушным перевозкам. Компании с тех времен прилично подросли, в том числе и Аэрофлот. К слову удивительная устойчивость компании на рынке. Когда другие перевозчики сложились в несколько раз, Аэрофлот проявил достойную стойкость. На этот счет есть несколько идей, от допки подороже, до банального входа пенсионных фондов, ограниченных в выборе активов. (биржа то у нас крошечная, вот и входят во все что только можно)

Самостоятельно изучить сектор можно по ссылке. Доступно всем зарегистрированным пользователя бесплатно.

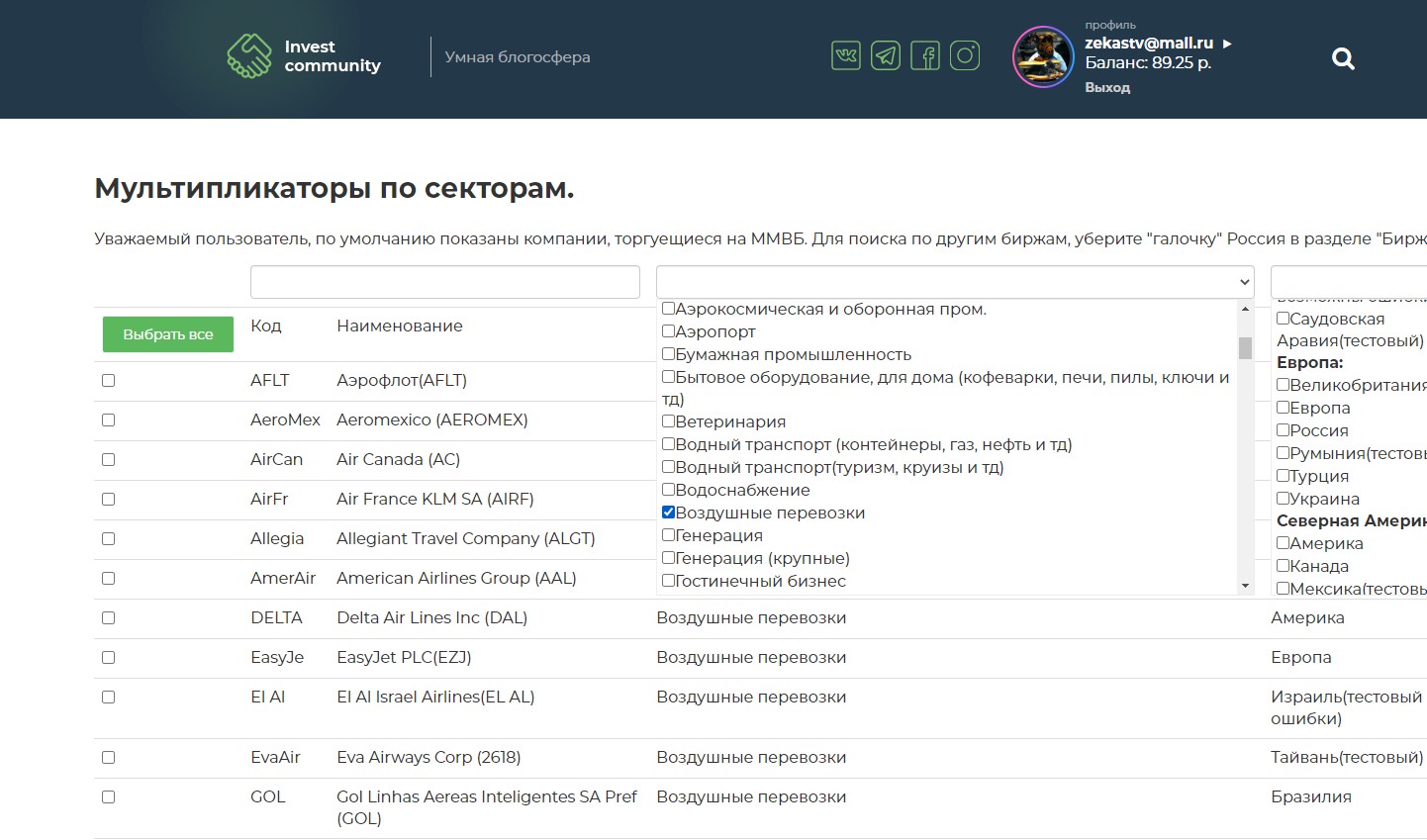

Отчет ожидаемо плох. На это указывали операционные показатели.

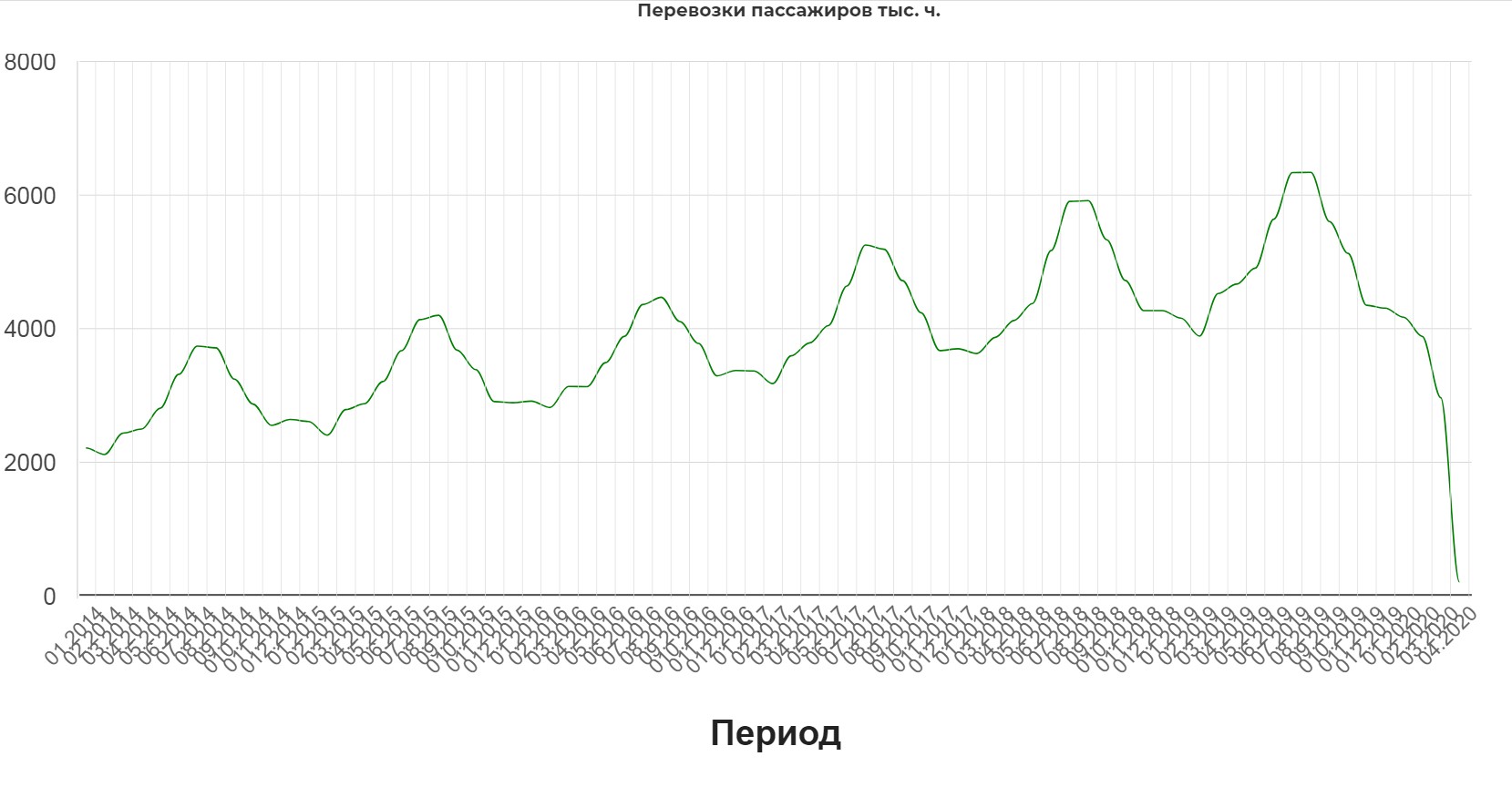

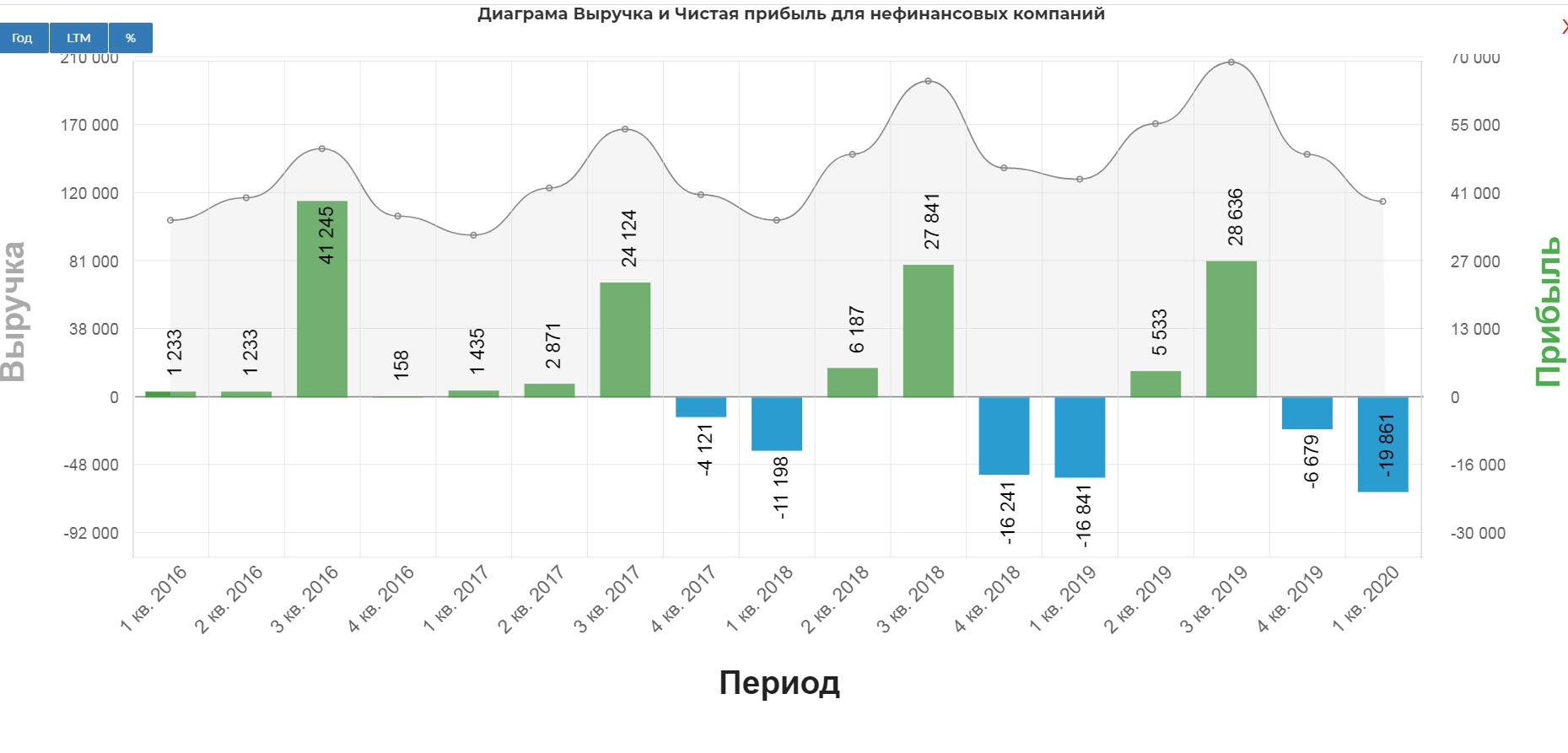

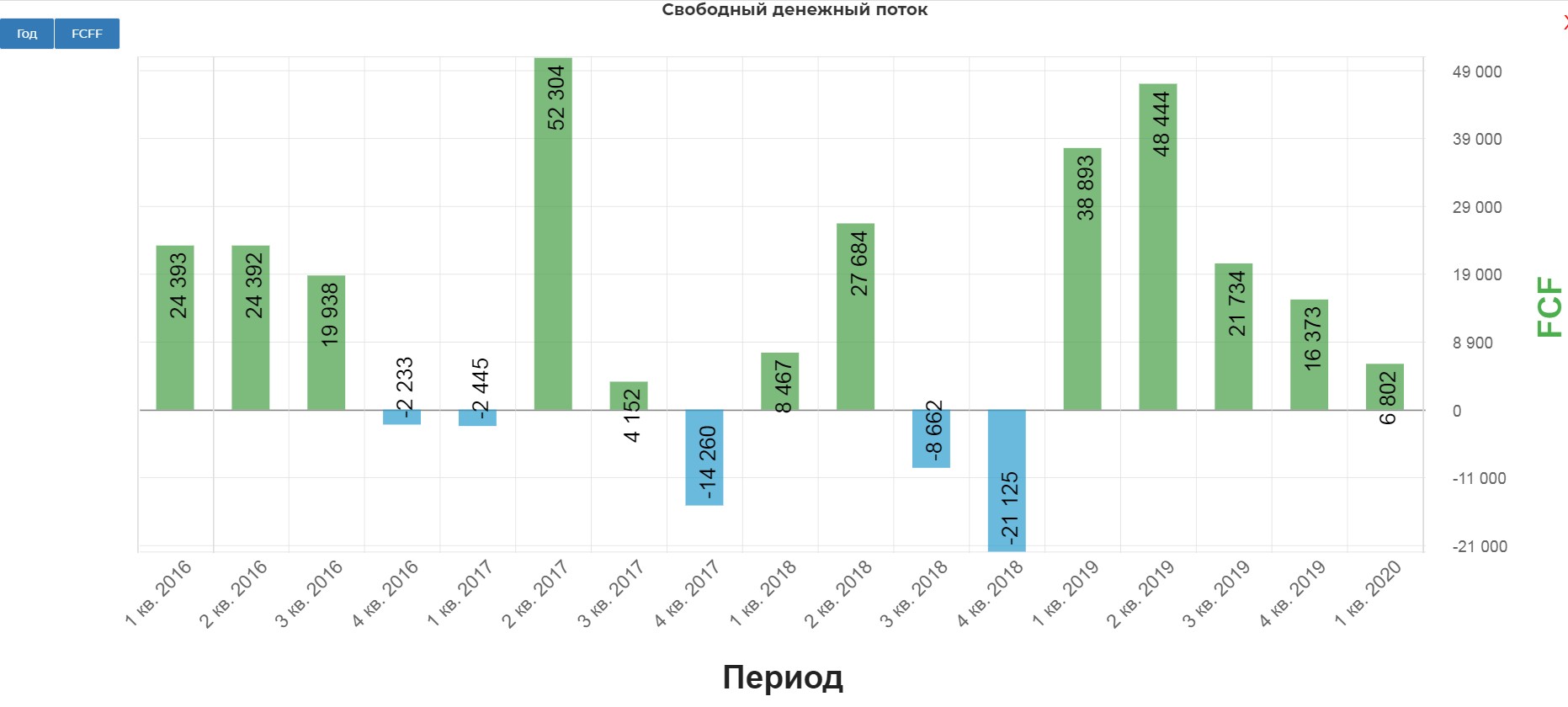

Отрицательный прирост(никто не верил, а он бывает), поломал диаграмму, видимо в будущем придется просто удалить эти столбики :) Да это ужасно, но загляните в будущее! Когда будут выходить новости, что перевозки составили +90% и более от результатов ковид-периода. Будет ли на этих уровнях хороший апсайд? Или цена уже успеет вырасти?

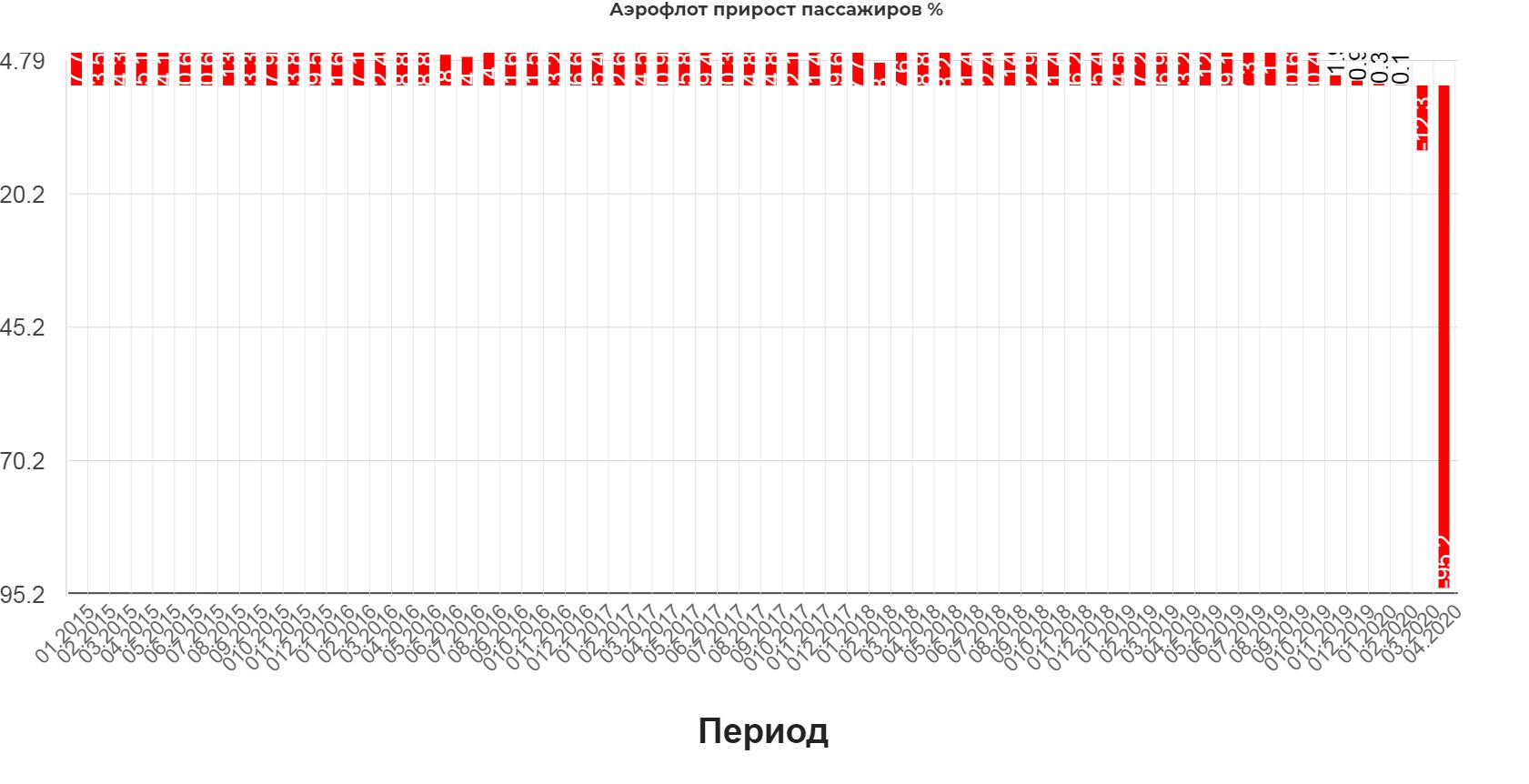

В месяц самолет в среднем летает 35 часов. Это ужасно, но опять же ожидаемо.

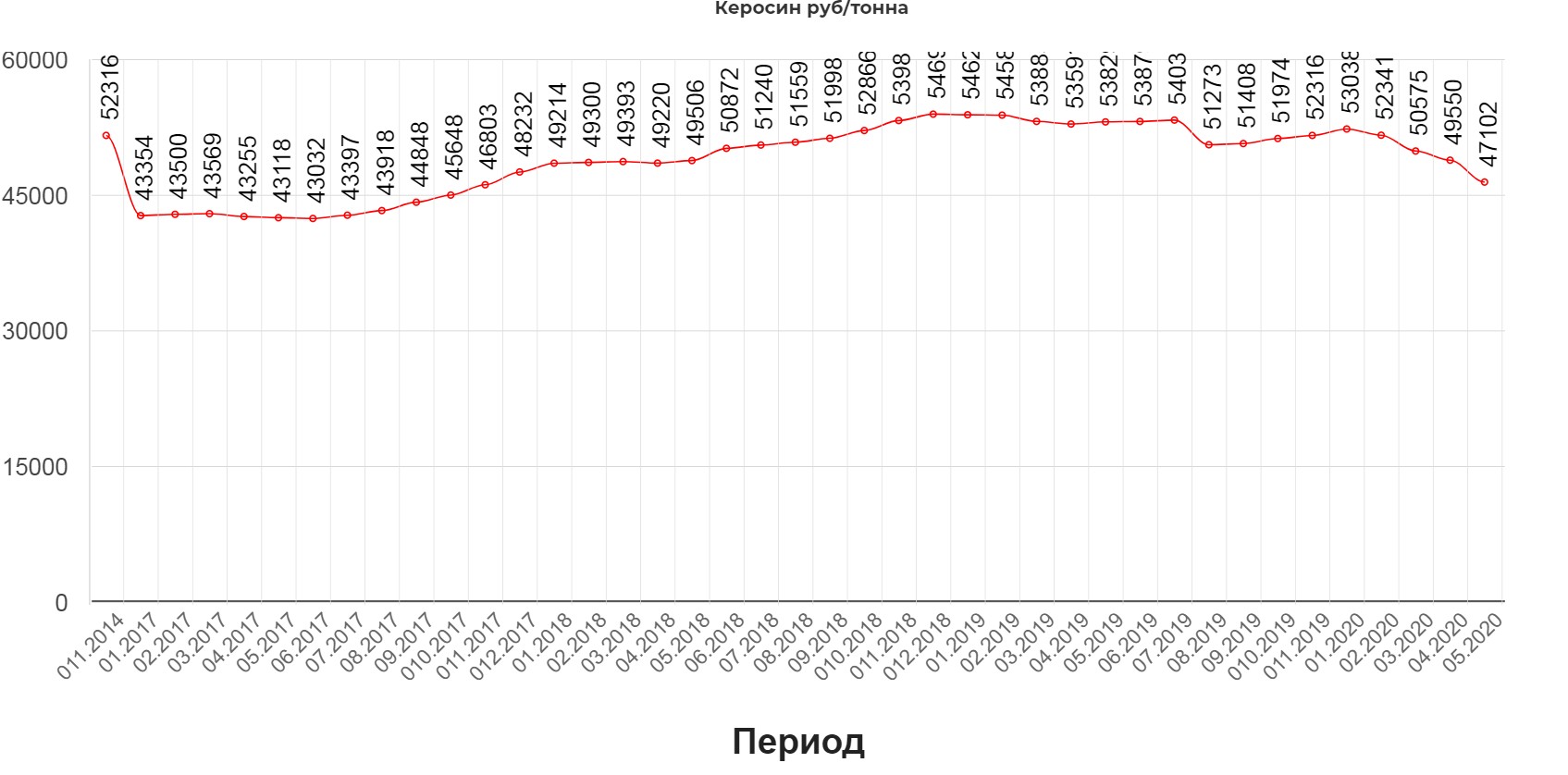

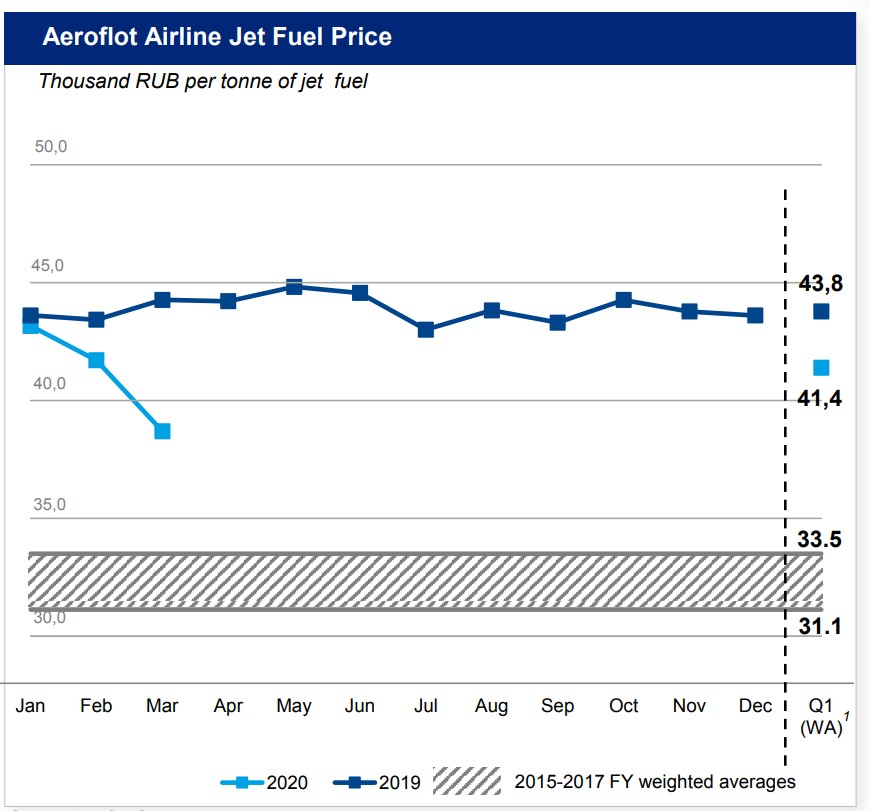

И все это происходит на фоне удешевления топлива….эх сейчас бы налетать! - думают пилоты.

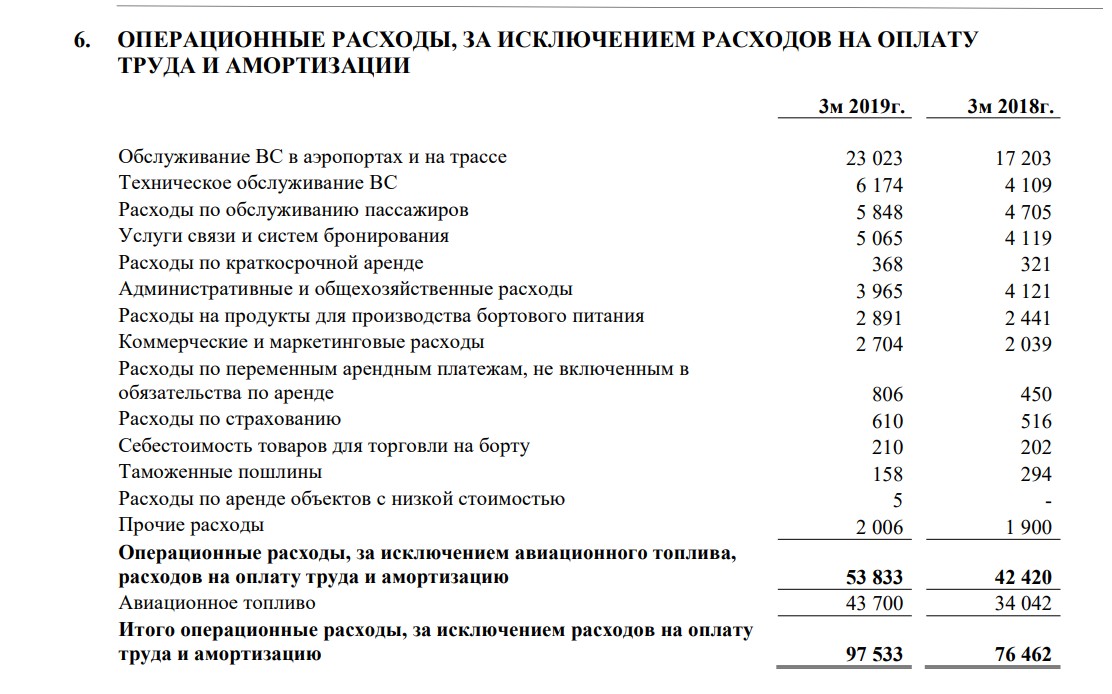

Компания указывает еще большее снижение затрат на топливо.

В этих данных и кроется ключевое понимание, почему сектор растет на плохих отчетах. Все эти отчеты ожидаемо плохи, и рынок уже заложил падение перевозок, убытки и тд. На первый план выходит вопрос скорости восстановления, действия менеджмента, общий информационный фон и состояние компаний. Если большинство параметров нам сложно определить, то состояние компании мы можем легко понять, открыв отчетность. Короче открываем!

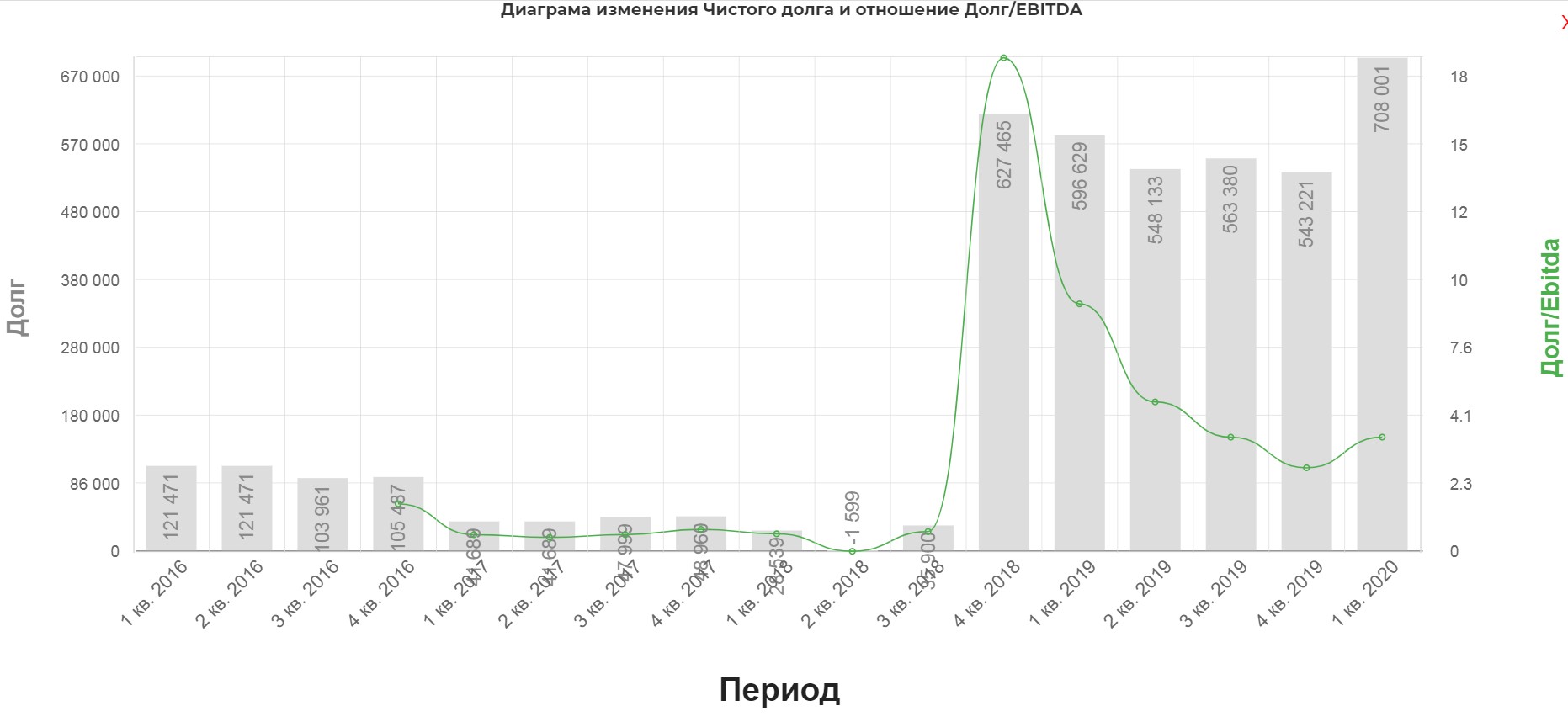

Главная страшилка в долге. Чистый долг увеличился на 30%, по большей части из-за переоценки долга в долларах и простоя.

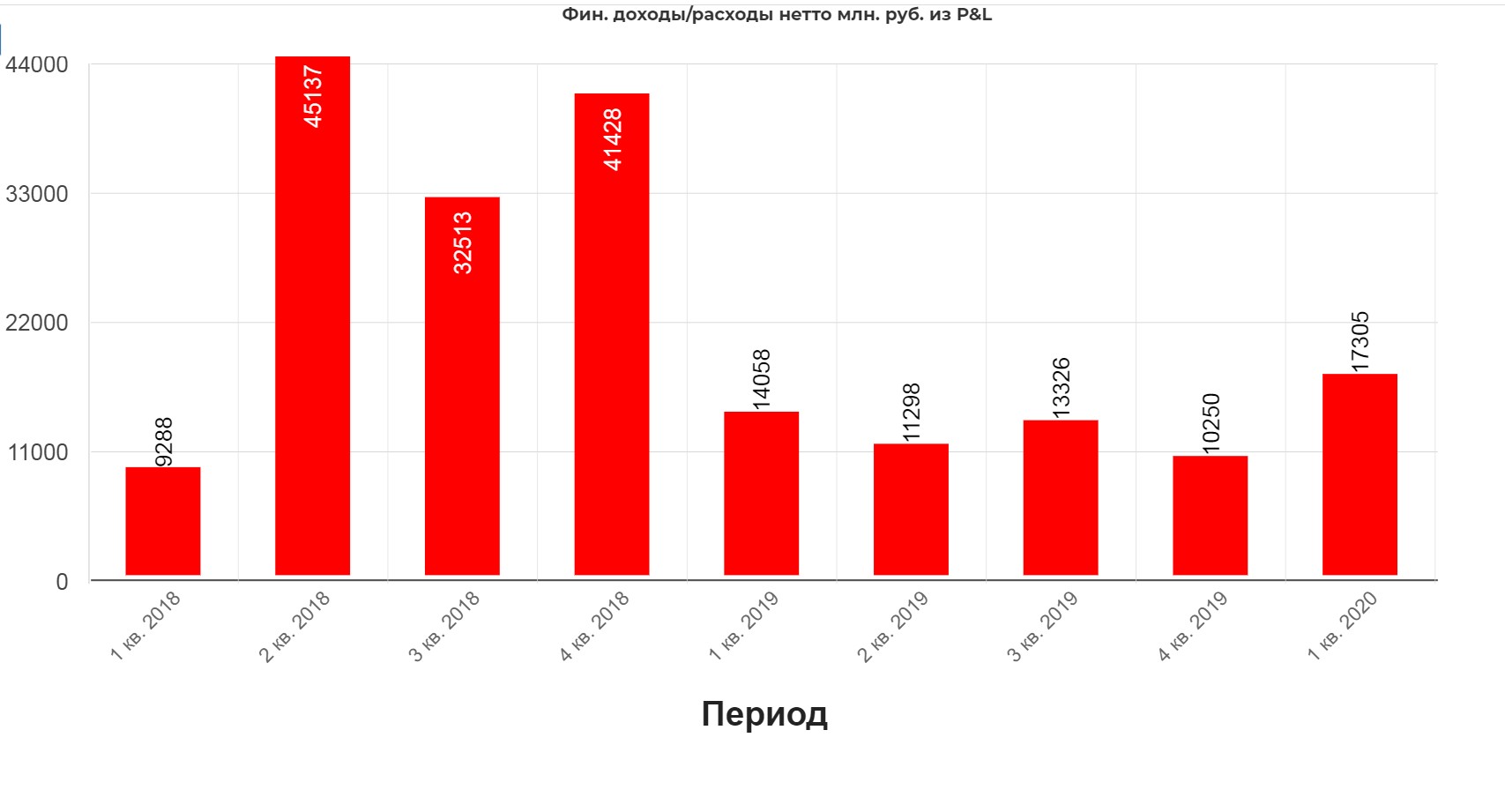

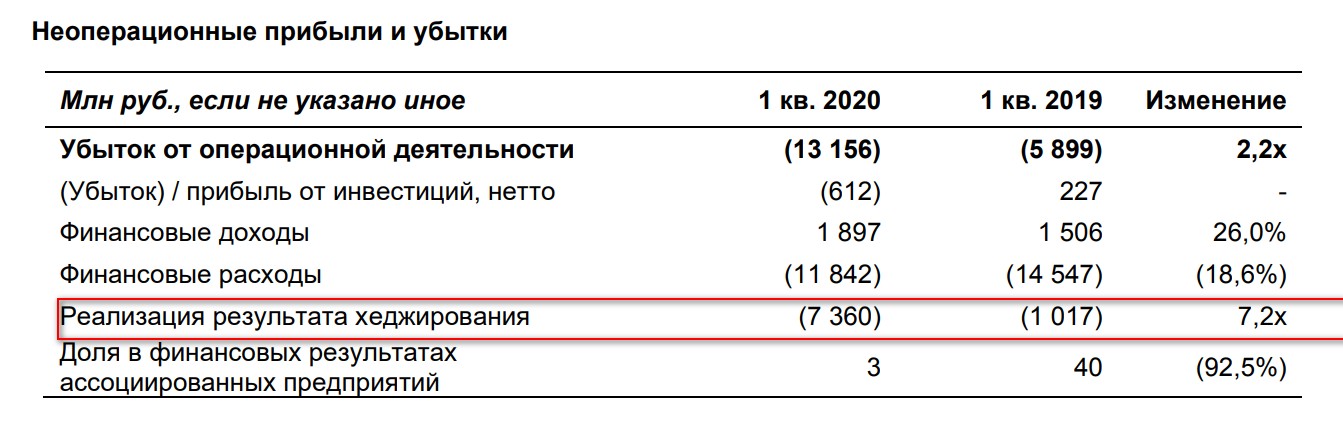

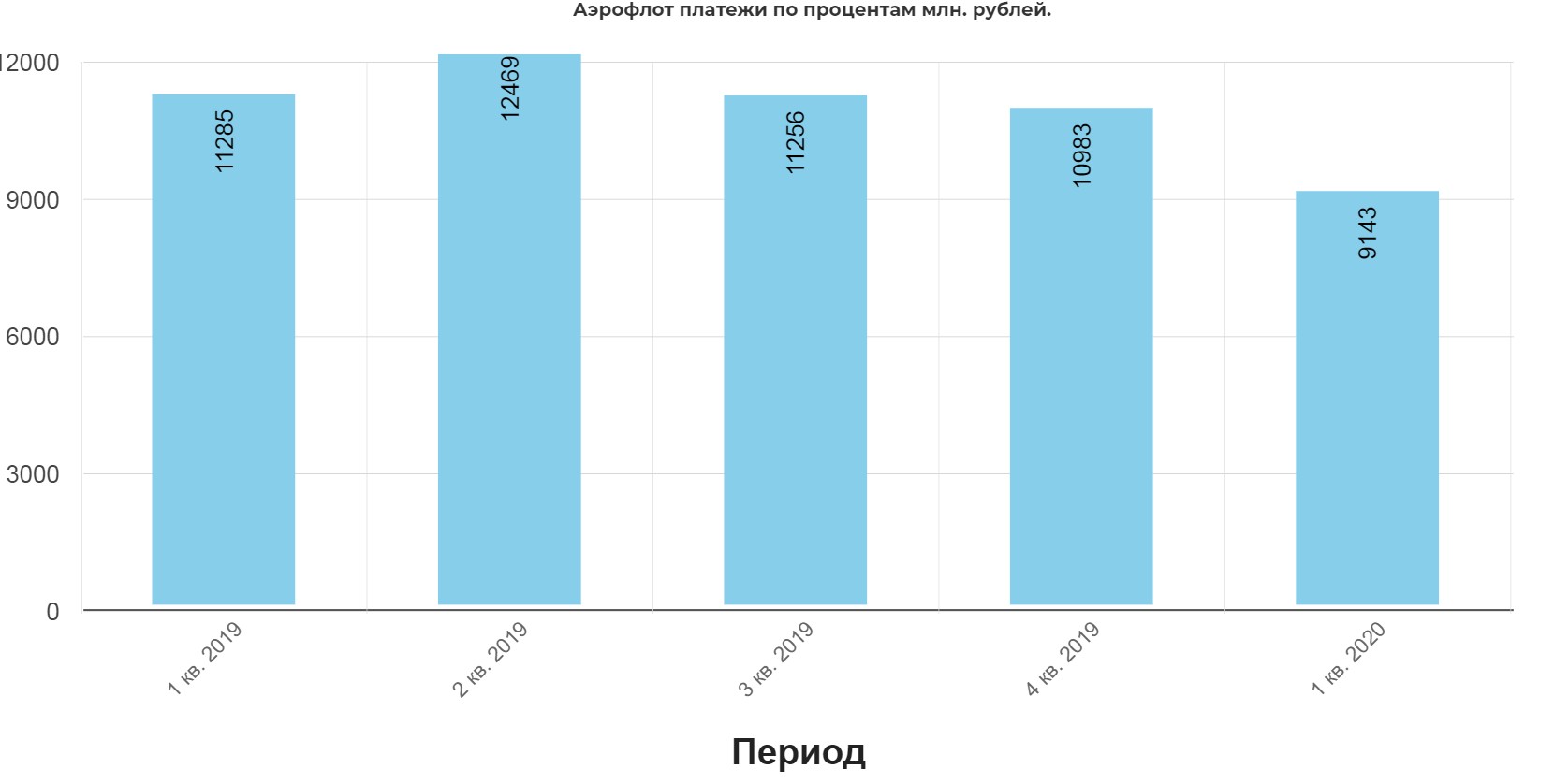

Дорого ли обходится простой? Для это обратимся к двум источникам в отчете. Страница P&L и CF. В среднем компания за последний год платит 13 млрд. по кредитам. Поэтому помощь от правительства в размере 7млрд. рублей не сильно поможет. Да и тема с компенсациями за предыдущие года как-то затухла.(про подробно это здесь )

В дополнение к всему, компания радует успешным хеджированием. Привет Полюс золоту. Видимо одни и те же специалисты «работают».

Чистые проценты составляют в среднем 11 млрд. рублей.

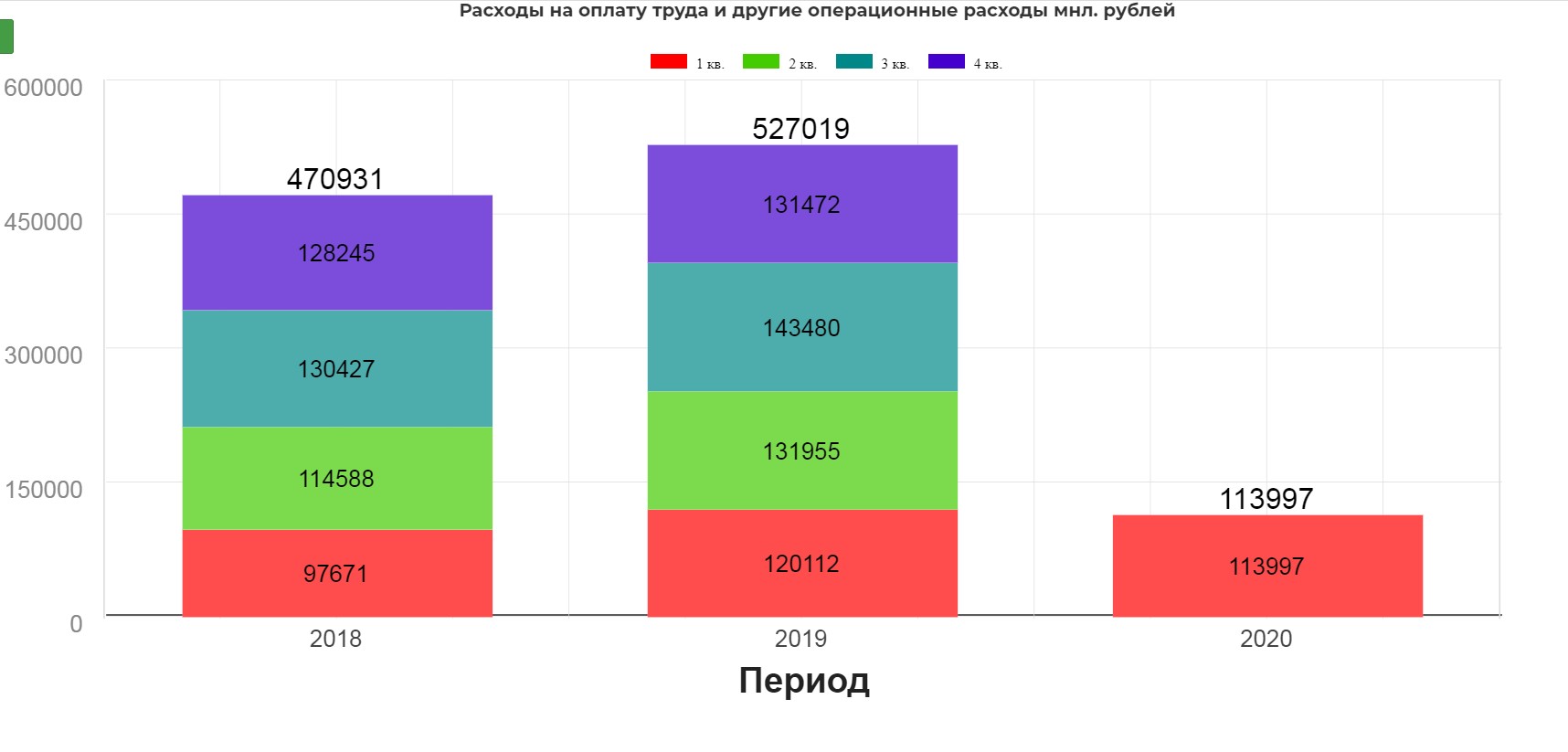

На зарплату уходит в среднем чуть более 20 млрд. рублей, это не говоря уже про остальные операционные затраты (аэропорты, обслуживание и тд), которые достигают 90 млрд. рублей.

В нем задействовано огромное количество людей, операций и тд.

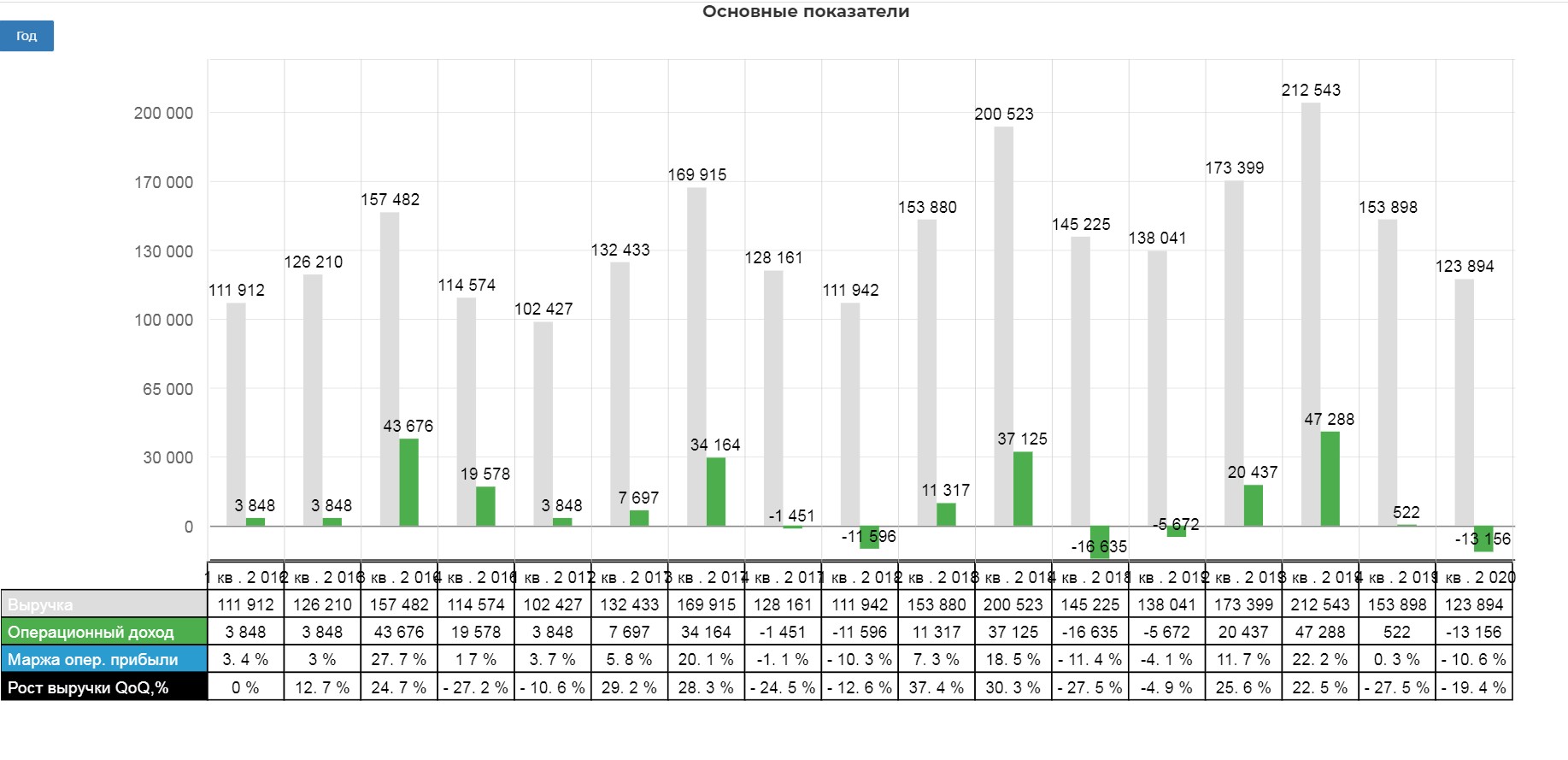

Итого затраты на зарплату и операционные расходы составляют более 100 млрд. рублей. Конечно во втором квартале меньше летали, меньше кормили, меньше страховали, но как минимум 50-70 млрд. точно потратится. Обратите внимание как сильно выросли затраты в сравнении 2019 с 2018.

В итоге простой обходится компании как минимум 30 млрд (зарплаты плюс проценты) и более 100 млрд. рублей в квартал как максимум. Это серьезно. Скорее всего долг еще прибавит, хотя курсовые эффекты во втором квартале явно будут не такими сильными.

- выручка снизилась на 10,2% по сравнению с аналогичным периодом прошлого года, до 123 894 млн руб.;

- чистый убыток составил 22 484 млн руб.;

- скорректированный чистый убыток (без учета неденежной переоценки валютных обязательств по лизингу) составил 15 774 млн руб.

Операционка страдает.

Комментарий менеджмента.

В условиях почти полного отсутствия доходов от пассажирских перевозок потребовались нестандартные решения. С учетом стабильной динамики грузового рынка Компания смогла успешно переориентировать ряд широкофюзеляжных воздушных судов под грузовые перевозки, что обеспечило положительную динамику по грузовой выручке.

Реализация указанных мер позволила сдержать размер чистого убытка по итогам первого квартала, который составил 22,5 млрд руб. Данный убыток включает 6,7 млрд руб. неденежной переоценки валютных обязательств по лизингу, частично отраженной в отчете о прибылях и убытках. Без учета данного «бумажного» эффекта чистый убыток сопоставим с аналогичным периодом прошлого года.

Компания начинает восстановление перелетов:

начиная с июня Группа «Аэрофлот» приступает к постепенному возобновлению программы полетов, в частности, с самого начала месяца возобновляет полеты авиакомпания «Победа». Менеджмент делает все возможное, чтобы Группа смогла пройти этот серьезнейший для авиации кризис и была готова к восстановлению рынка, которое, по нашим ожиданиям, начнется в самое ближайшее время»

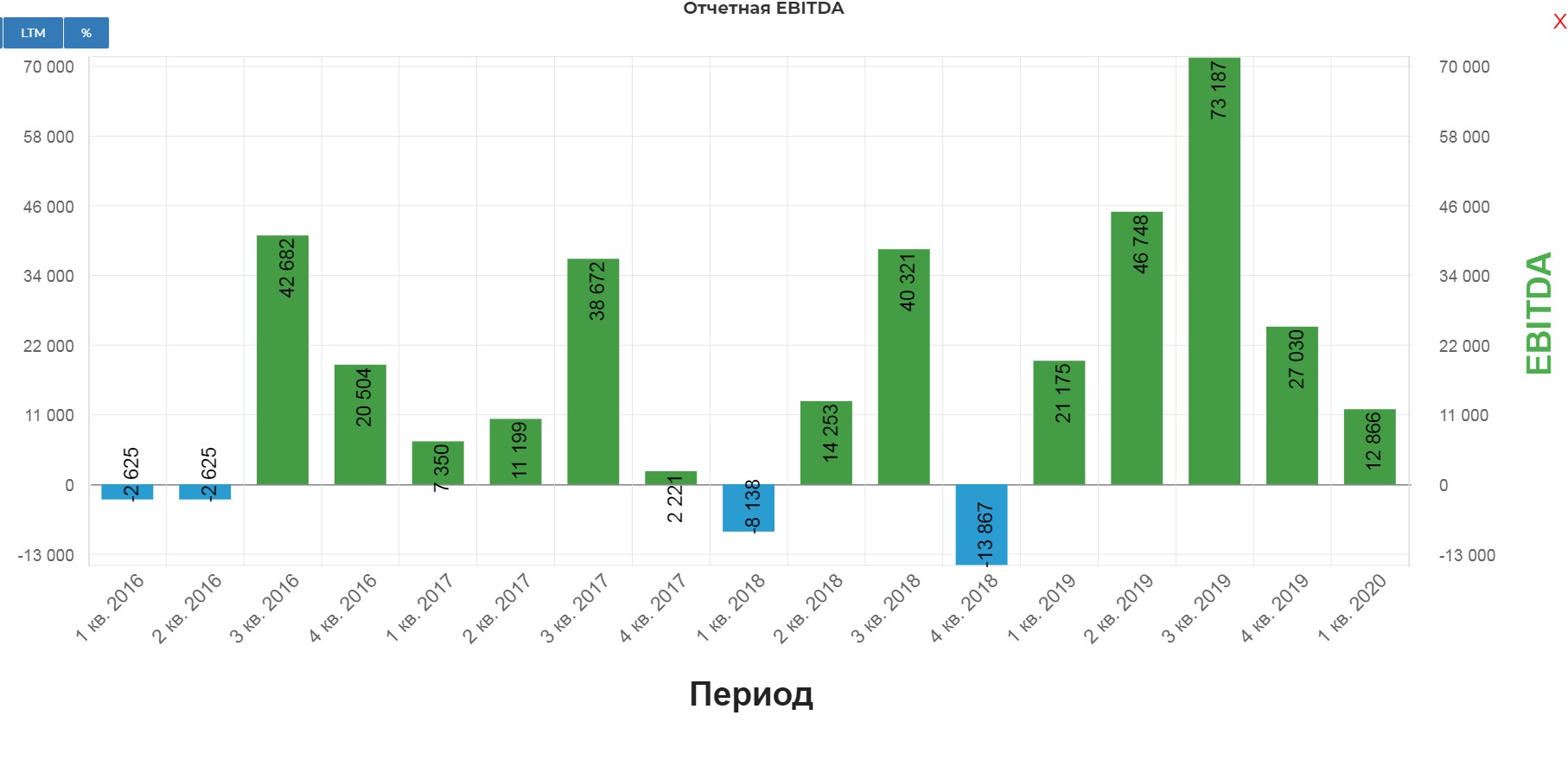

EBITDA упала до 12,8 млрд. рублей.

Это еще не самое катастрофическое падение EBITDA в процентном соотношении за последние годы.

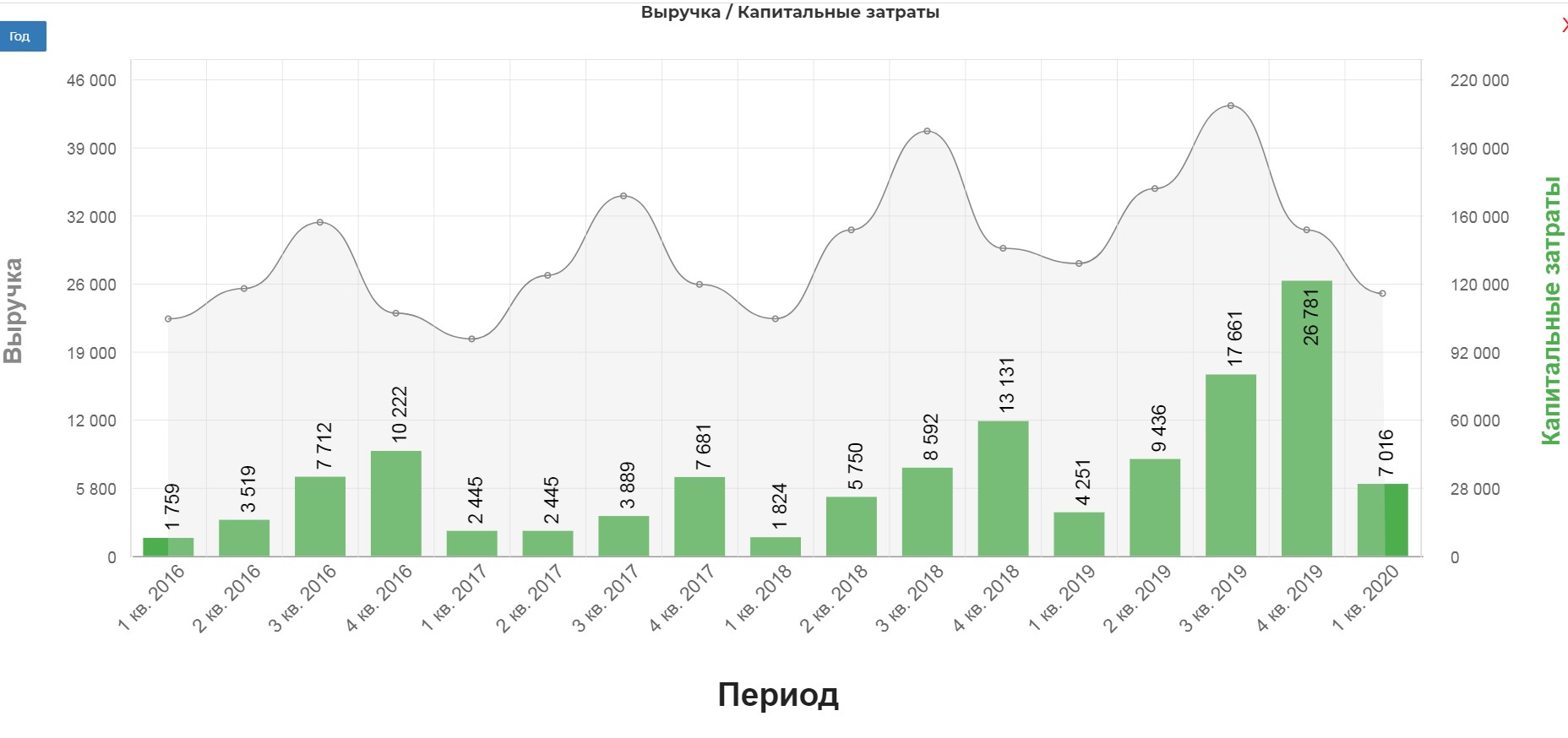

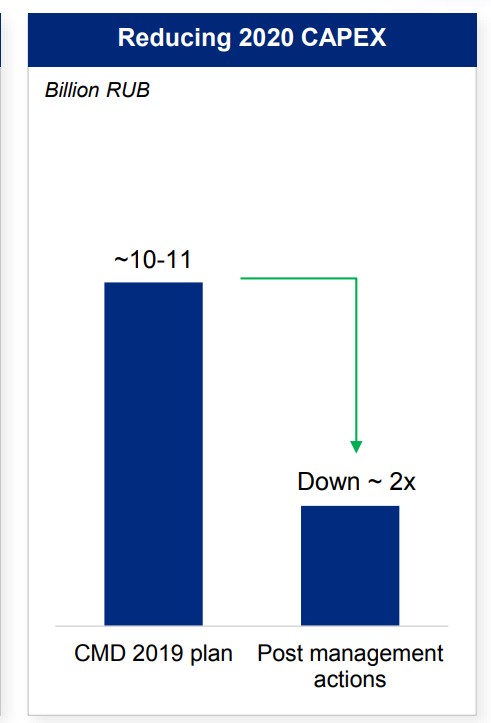

Компания успела нарастить неудачно капекс до 7млрд. рублей.

Но обещает снизить годовой в два раза.

В итоге свободный денежный поток, без учета проц. платежей, с трудом удержался в положительной зоне. С учетом 10 млрд. платежей по процентам ушел в -4 млрд.

Вопрос с дивидендами еще не закрыт, хотя очень сомнительно, что их могут выплатить. Этот вопрос разбирали по результатам 2019.

АЭРОФЛОТ ЖДЕТ РЕШЕНИЯ ГОСУДАРСТВА ПО ВЫПЛАТЕ ДИВИДЕНДОВ

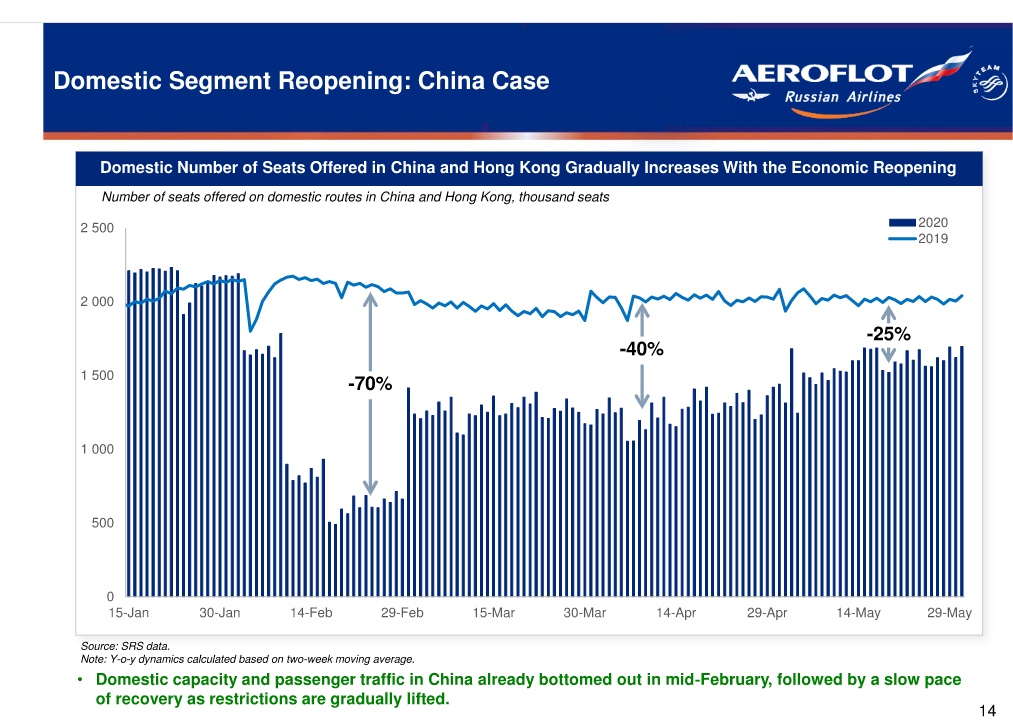

А что дальше? А дальше восстановление и не такое долгое, как может показаться. Аэрофлот указывает примером восстановление перевозок в Китае. Видно, что за 3 месяца перевозки восстановились до -25% от показателей 2019. Это важно, так как у нас долгие планы на восстановление перевозок в Америке. (планы тут).

Ну и куда же без любимой рубрики ТАшечка. Эмитент очень технично ходит по трендовым и уровням. Намеков на разворот пока не видно, первая остановка в районе 90р.

План компании на период коронавируса:

- оптимизация расходов и капекса (особые условия);

- переговоры с партнерами и поставщиками;

- перенос платежей на более поздний период по поставкам воздушных судов;

- введение ваучеров перелета, вместо возврата билетов;

- фокус на внутренние перевозки; !!!!

- фокус на грузовые перевозки.

Плюсы компании:

- сильный монополист;

- диверсификация между внутренними и внешними маршрутами.

Минусы:

- менеджмент;

- высокая долговая нагрузка;

- государство явно обижено и не бежит сломя голову помогать;

- заставляют брать в парк отечественные самолеты;

- высокая стоимость за простой;

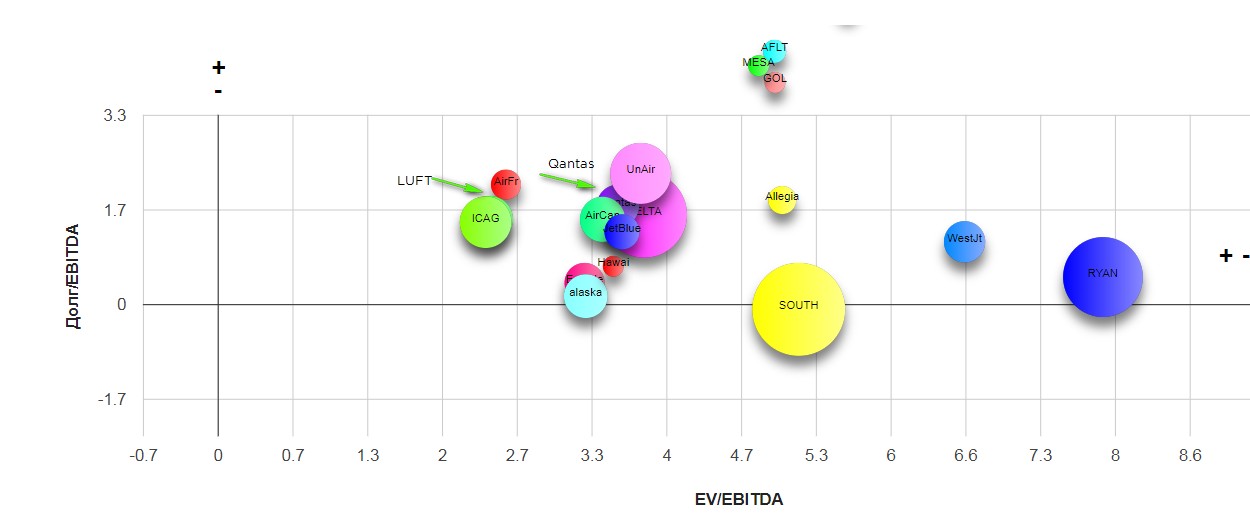

- компания локально дороже своих конкурентов.

Драйверы:

- общий позитивный фон вокруг снятия карантина;

- низкая база перевозок 1 и 2 квараталов;

- неожиданная помощь государства в виде возврата компенсаций, дешевых кредитов и тд;

- волна денег, возвращающихся на биржу;

- акцент на внутренние перевозки, как самые просты к восстановлению;

- когда-то обещают IPO Победы.

Риски:

- правительство сильно обиделось на менеджмент;

- возможная допка, как спасение от высокого долга;

- вторая, третья, десятая волна коронавируса.

По мультипликаторам компания не наш фаворит. О наших фаворитах писал здесь. Самостоятельно изучить компании в нашей базе, могут все зарегистрированные пользователи. Ссылка.

Вывод: в рамках ММВБ, и в рамках диверсификации, актив интересен под восстановление. Но в рамках других мировых бирж, есть кандидаты интереснее.

Полезные ссылки

Жека Аксельрод