11 ноября 2021, 10:27

Ритейл 3 квартал 2021 года

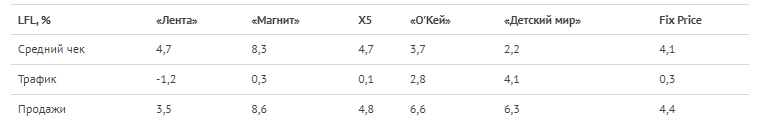

В 3-ем квартале результаты ритейлеров стали одними из самых лучших в последней истории компаний. Ситуация с трафиком и средним чеком нормализовалась. Напомню, что с апреля 2020 года наблюдался отток покупателей из сети и значительный рост цен. Люди стали покупать впрок или онлайн и меньше ходить в магазин. Тренд развернулся во 2-ом квартале этого года, когда средний чек значительно упал вместе с приростом трафика. О результатах 2-ого квартала и полугодия можно прочитать здесь.

«Детский мир»

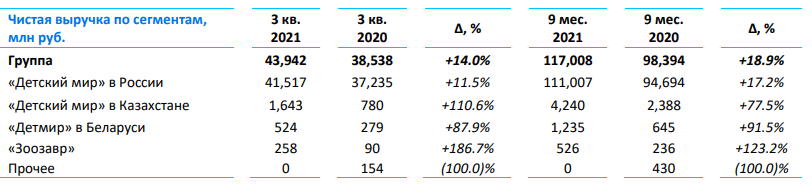

Компания продолжает демонстрировать отличную динамику выручки. Пока опубликованы лишь операционные показатели и выручка, финансовые показатели компания опубликует 8 ноября (эту часть я писал до выхода финансовой отчетности, оставлю ее без изменения). Выручка в 3-ем квартале выросла на 14% до 43,9 млрд рублей, а за 9 месяцев на 18,9% до 117 млрд рублей. Подробный обзор компании и ее стратегии можно прочитать здесь.

Пока хочу отметить, что Казахстан для компании становится все более значимым местом. Выручка в этом регионе в 3-ем квартале удвоилась. Пока это лишь 3,7% от суммарной выручки, но с такими темпами роста картина может измениться.

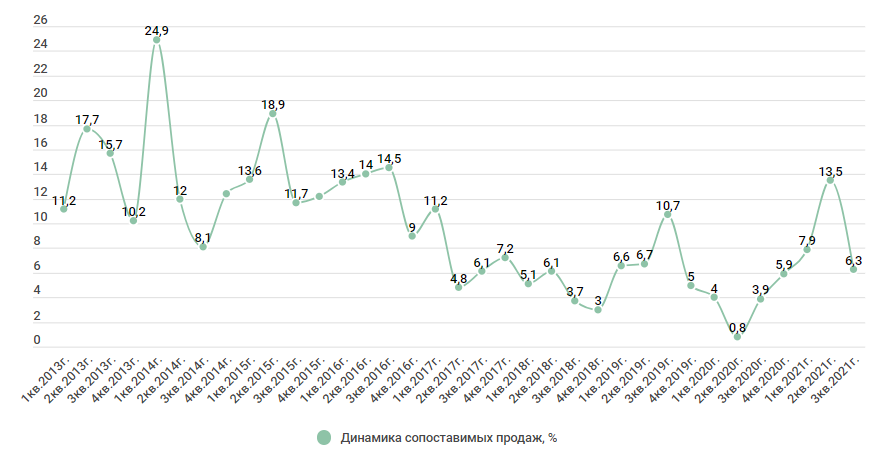

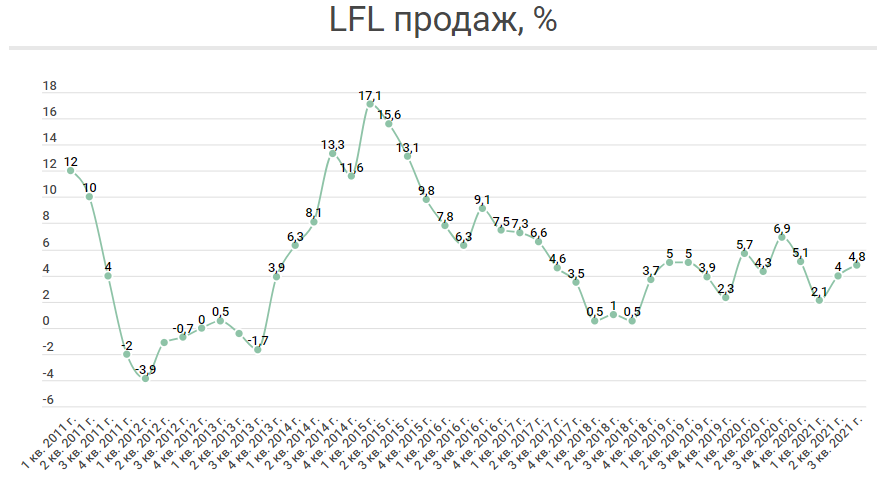

Сопоставимые продажи компании не находились в отрицательной зоне никогда. Это можно интерпретировать так, что уже открытые магазины ежегодно наращивали выручку. Далеко не каждой компании такое удавалось.

8 ноября нас ждет финансовый отчет и рекомендация дивидендов. Думаю, что это ключевой момент для возможной переоценки.

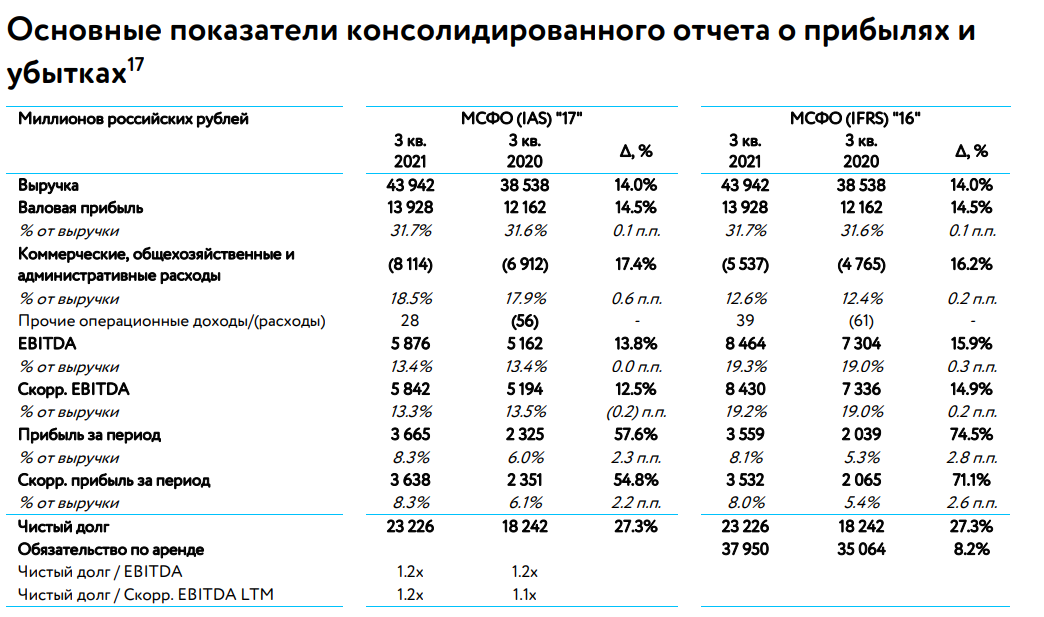

Сам по себе отчет выглядит отлично, рентабельность устояла, хотя были опасения, что из-за проблем с импортом из Китая, она может снизиться.

А вот рекомендация дивидендов неоднозначная. 3,8 млрд рублей, 60% скорректированной прибыли по РСБУ. 5,2 рубля на акцию. Скорректирована прибыль была на списание ковидного кредита в 1,255 млрд рублей, так как компания выполнила условия для его списания. По РСБУ прибыль составила 7,6 млрд рублей.

Формулировка по выплате следующая:

«Рекомендованный объем дивидендов соответствует 60% скорректированной прибыли за 9 месяцев 2021 года по РСБУ10 . По мнению Совета директоров и менеджмента, рекомендованный к выплате объем дивидендов является комфортным в условиях высокой волатильности на рынке и неопределенности в отношении сроков и дальнейших ограничительных мер из-за пандемии COVID-19 в 2021 году. Менеджмент и Совет директоров планируют обсудить итоговую дивидендную выплату, включая размер оставшейся части нераспределенной прибыли прошлых периодов, по итогам четвертого квартала».

Я ожидал, что выплатят всю прибыль по РСБУ, компания не раз это публиковала (до сих пор публикует) в своих презентациях, плюс с новым собственником по итогам 2020 года выплата именно так и произошла. Но вот последняя фраза компании относительно рекомендации выплаты по итогам 2021 года, дает основания предполагать, что к этой выплате будет «доплата».

«Менеджмент и Совет директоров планируют обсудить итоговую дивидендную выплату, включая размер оставшейся части нераспределенной прибыли прошлых периодов, по итогам четвертого квартала».

Во всяком случае я понял эту фразу так: «Мы выплатим 100% прибыли за 4-ый квартал и доплатим за 9 месяцев еще 40% от скорректированной ЧП».

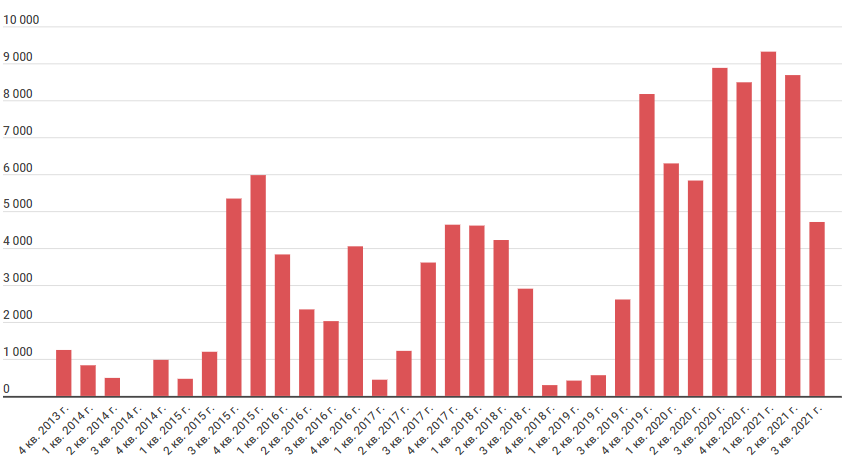

Одна из возможных причин такого изменения — резко снизившийся свободный денежный поток. В годовом выражении он выглядит так:

За 9 месяцев он даже оказался отрицательным, впервые с 2018 года. Отрицательным он стал не только из-за роста капзатрат, хотя они тоже выросли в 3 раза, до 3,7 млрд рублей за 9 месяцев. Основная причина — оборотный капитал. Рост запасов, снижение кредиторской задолженности (выплаты поставщикам). Изменение в оборотном капитале отняло 13,6 млрд рублей денежного потока. В таких условиях решение о выплате не всей прибыли можно даже назвать логичным.

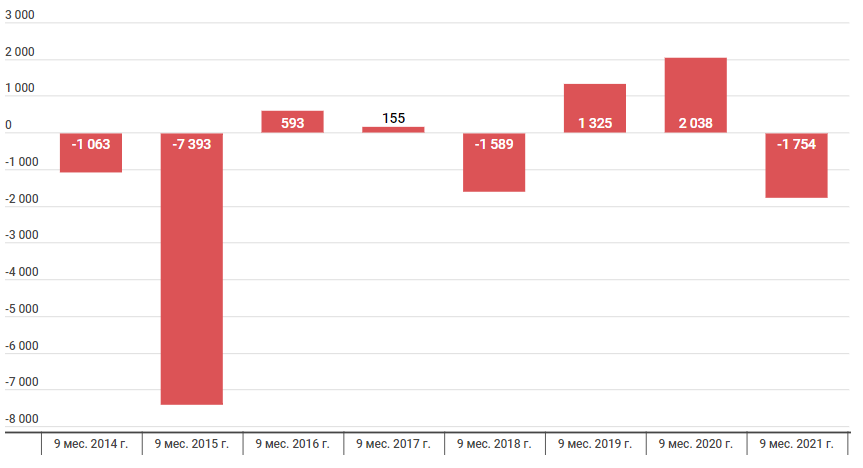

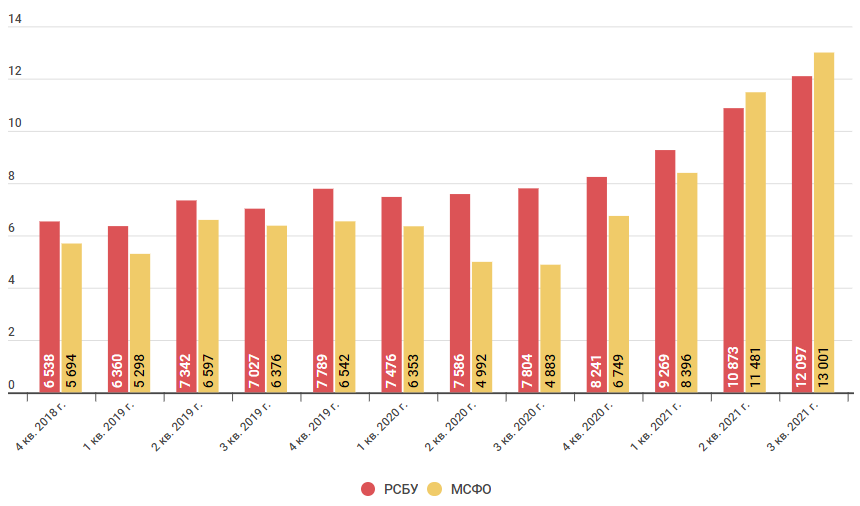

Про выплату по РСБУ надо еще отметить, что отношение прибыли по разным стандартам начало меняться. Раньше по РСБУ компания зарабатывала практически всегда больше МСФО. Это важно в контексте принятия решения по дивидендам, а они платятся с РСБУ. Когда ТОО «Детский мир-Казахстан» начнет зарабатывать 10+% от прибыли — эта история может и не пойти в прибыль по РСБУ, если, конечно, казахстанская дочка не будет платить дивиденды.

Про дивиденды также есть в статье с разбором компании, здесь лишний раз напомню, что компания уже возвращала по ним «долг». На графике ниже дивидендная история, где выплата за полугодие 2020 года выглядит аномальной. Зато дивиденд за 2019 год оказался каким-то низким. Это как раз связано с тем, что компания недоплатила в 2019 году. Решение принималось в мае: ковид шумел, магазины закрывались. Зато в августе ситуация устаканилась и из нераспределенной прибыли прошлых лет заплатили 2,5 рубля на акцию.

По смыслу, а не хронологии выплат история выглядит так:

Поэтому я предполагаю, что за год выплатят 3,5 рубля и то что накапает в прибыли за 4-ый квартал. Рекордное увеличение запасов и сохранение маржинальности дают основания предполагать, что компания способна заработать в нем как минимум не меньше прошлого года — 4,5 млрд рублей (6,1 рубля на акцию). То есть суммарно за 2021 финансовый год я все еще ожидаю минимум 14,8 рублей (не рекомендация и призыв к покупке).

«М.Видео»

«ЭсЭфАй» даже после переименования продолжает доить дочки. «М.Видео» за 9 месяцев исключением не стал, компания рекомендовала 6,3 млрд дивидендов (35 рублей на акцию).

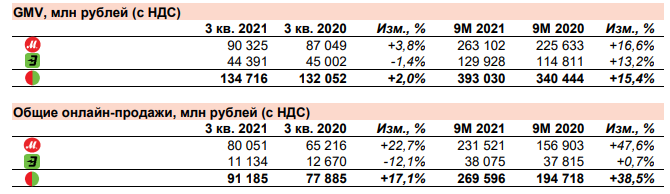

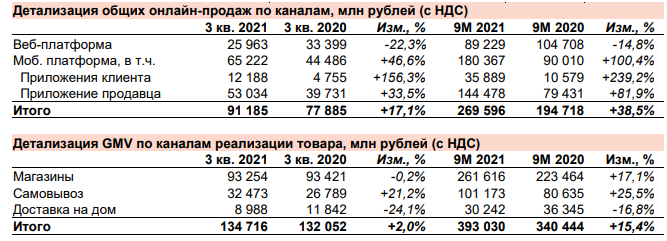

Результаты за 3-ий квартал едва ли можно назвать выдающимися: общий GMV (товарооборот) вырос на 2%. Рост GMV «М.видео» и его снижение в «Эльдорадо».

Несмотря на плохие показатели 3-его квартала, за 9 месяцев результат остается отличным из-за вклада 2-ого квартала. Компания перестала публиковать сопоставимые продажи после 3 квартала 2020 года, объясняя это ростом онлайн-направления. Но это лукавство, потому что больше половины «онлайна» компании — это продажи через приложение продавца внутри магазина.

«Обувь России»

После смены названия на «ОР групп», дела лучше не стали.

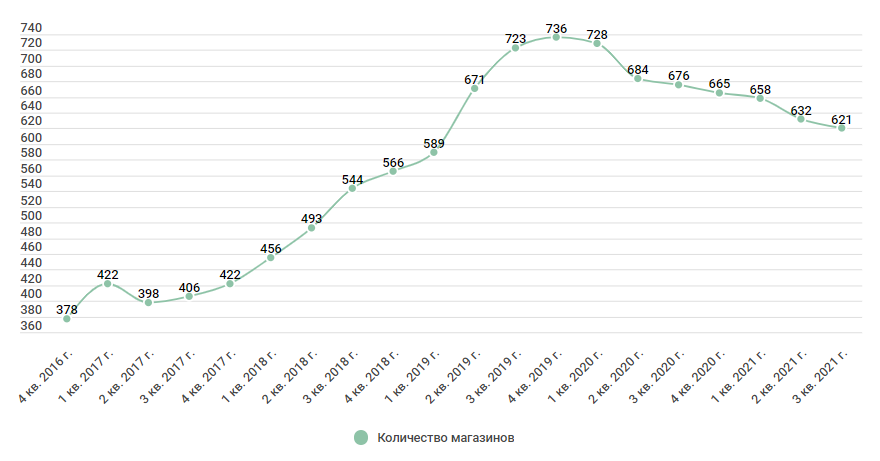

Количество магазинов продолжает сокращаться. Это само по себе не «плохо», просто компания старается работать в онлайн-формате.

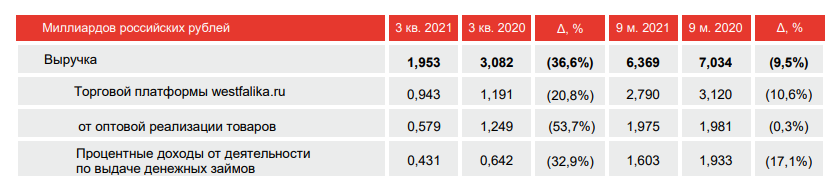

Все сегменты с отрицательной динамикой выручки. А я напомню, что 2020-ый год компания считает провальным из-за ковида.

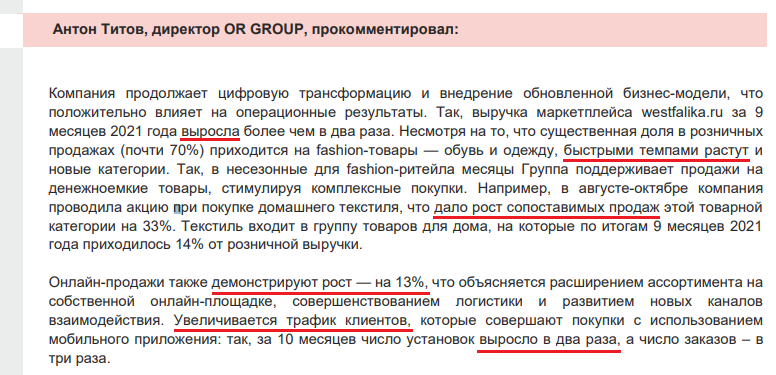

Комментарий, где первые два абзаца говорят как все хорошо. Хорошо только в тексте.

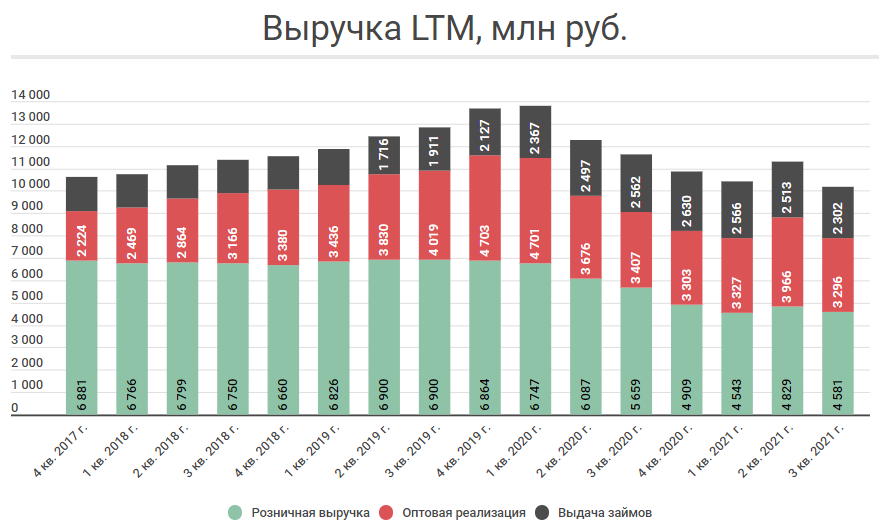

Годовая выручка снова вернулась к минимумам.

Одно из самых ожидаемых событий компании — размещение через SPAC своего бизнеса по выдаче займов на канадской венчурной бирже, которое пока не состоялось. Но отдельно хочется отметить неудачи в этом сегменте. Как видно выше, процентные доходы сократились в 3-ем квартале на 32,9%. А вот портфель сократился на 10%, до 2,6 млрд рублей. Вопросы по резервированию возникали и по итогам полугодия. Размер просроченных займов >90 дней в этих сегментах превышает начисленные резервы.

Вероятно, таких вопросов в годовом отчете будет еще больше, так как процентные расходы сокращаются быстрее портфеля.

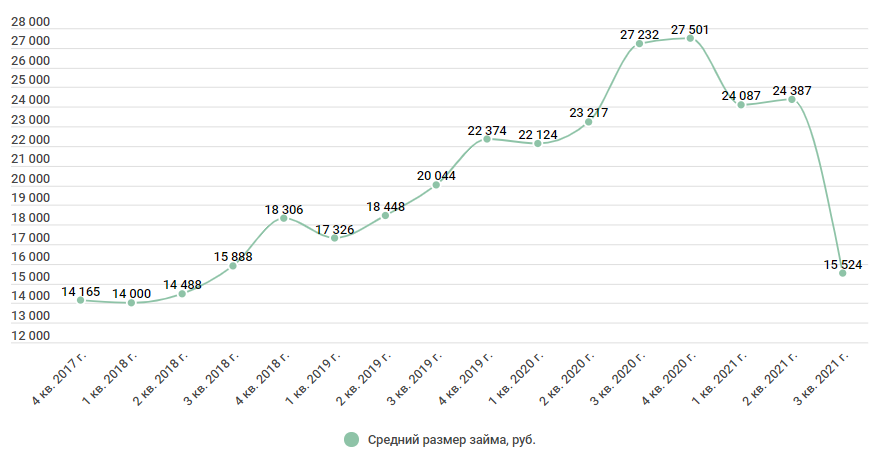

Отдельно отмечу динамику среднего размера займа.

«Белуга»

У Белуги крайне скудная статистика за кварталы — основная часть показателей публикуется по полугодиям. Но и из нее можно сделать некоторые выводы. Результаты алкогольного дистрибутора и производителя в 3-ем квартале и за 9 месяцев остались на уровне прошлого года. Общие отгрузки за 3 квартал и 9 месяцев — выросли на 0,4% и 1% соответственно. Отгрузка собственных брендов сократилась на 3,4% в 3-ем квартале, а партнерские бренды выросли на 25,3%. Их доля в общей структуре продаж составляет 16,7%. Эта доля ежегодно увеличивается. Например в 2019 году было 10%, в 2020 году 10,7%.

Ритейл-сегмент более любопытный и на нем основан фокус компании на ближайшие годы. Количество магазинов в 3-ем квартале превысило 800 штук. Напомню, что в конце 2-ого квартала их было 713. А в конце 3-его квартала прошлого года было 620 магазинов.

Из любопытного, на недавнем интервью Александр Мечетин рассказал, что на Дальнем Востоке у компании 400 магазинов (половина сети). Любопытно, так как покупатель, на которого они рассчитывают — это средний уровень дохода и выше. Но как раз фокус ближайших лет на экспансии в Москве и Санкт-Петербурге. Поэтому здесь можно ожидать сохранения высоких темпов роста.

За 9 месяцев работы выручка «Винлаб» выросла на 27,4%, за полугодие этот сегмент показывал рост в 24,1%, то есть в 3-ем квартале выручка ускорилась. К сожалению конкретных цифр за 3-ий квартал и 9 месяцев компания не публикует.

С другой стороны, Москва и Санкт-Петербург уже достаточно освоенные регионы для такого рода магазинов. Поэтому компании придется конкурировать за место под солнцем. Кстати, Мечетин в интервью сказал, что «КиБ» не является в полной мере конкурентом, так как это больше формат полноценного магазина. Но думаю, что это не совсем так, потому что позиционирование и фокус компании «Красное и Белое» все равно ближе к алкоголю.

«Лента»

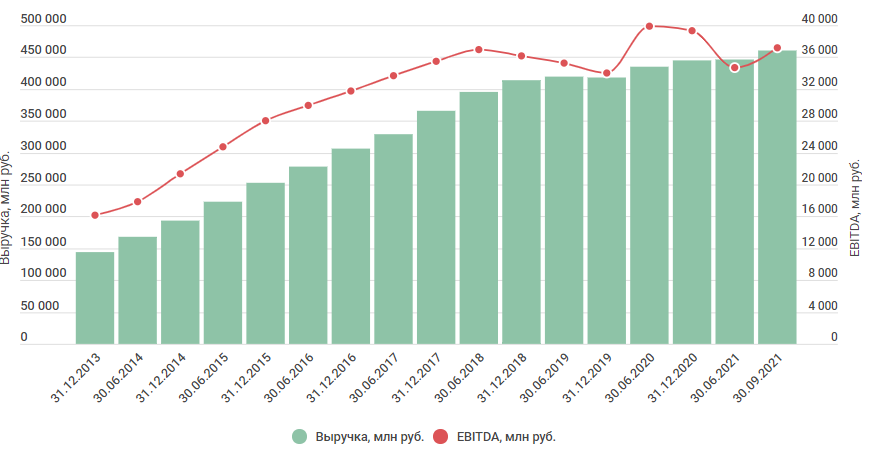

Для «Ленты» также было не свойственно публиковать финансовые результаты по итогам 3-его квартала. Компания обычно публиковала только выручку и связанные с ней вещи (количество магазинов, трафик, чек). Тем не менее компания опубликовала такую отчетность.

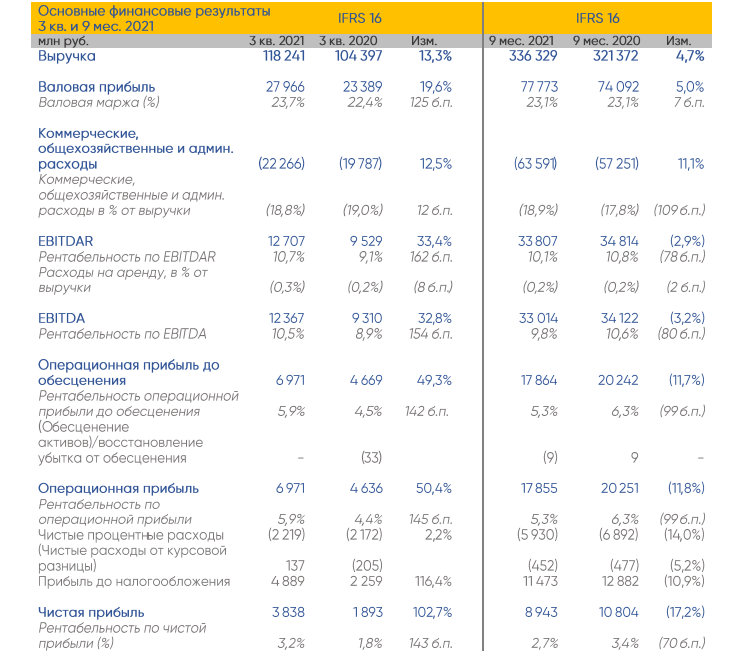

Результаты 3-его квартала выглядят достаточно неплохо: выручка выросла двузначными темпами, EBITDA выросла практически на треть, а чистая прибыль удвоилась. Но за 9 месяцев картина не такая оптимистичная из-за провального отчета за полугодие (писал о нем в обзоре).

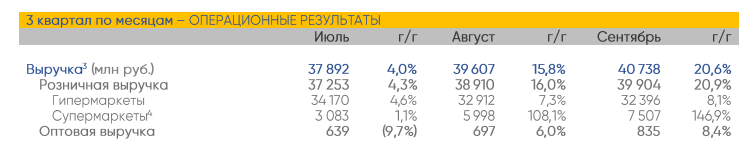

Напомню, что в начале августа компания закрыла сделку по приобретению сети Билла за 225 млн евро (в СМИ изначально писали про 215 млн евро, почему-то добавилось 10 млн евро), а в конце августа по покупке пермской сети «Семья» за 2,45 млрд рублей. С момента их приобретения началась консолидация, то есть влияние новых приобретений отработало примерно на 2/3 их мощности и стоит ожидать дальнейшего ускорения выручки в 4-ом квартале. По месяцам динамика выручки выглядела следующим образом:

Учитывая, что во 2-ом полугодии 2020 года результаты «Ленты» едва ли можно назвать выдающимися (рост выручки составил 5%), то вполне можно ожидать здесь некоторого позитива, когда итоговый результат по темпам роста окажется вблизи 10%. Про новые приобретения не могу не отметить, что компания раскрыла их результаты по сравнению с прошлым годом. Это важно, особенно на фоне «Магнита», который решил показать сколько выручки у «Дикси» только с момента их приобретения (без внутренней репрезентативной динамики) и без публикации прибыли, но у «Ленты» также этот момент не указан. Результаты приобретенных компаний оказались хуже прошлогодних, не исключено, что из-за смены собственника.

Новые приобретения, безусловно, повлияли на долговую нагрузку. По IAS 17 долг вырос с 57,1 млрд на конец 2020 года до 71,5 млрд. Но отношение к EBITDA остается в пределах нормы. 1,9 по IAS 17 и 2,97 по IFRS 16. По IFRS 16 значение можно интерпретировать как высокое, но арендные обязательства не оказывают такую нагрузку на итоговую прибыль как кредиты и займы, поэтому здесь можно давать некоторые поблажки. На конец 2020 года по IAS 17 и IFRS 16 это соотношение составляло 1,5 и 2,1 соответственно. Едва ли 2021 год для компании кончится с наличием свободного денежного потока, за 9 месяцев он отрицательный на 13,4 млрд рублей. Но возврат в положительную зону в 2022 году ожидать стоит. За 2020 год положительный FCF составлял около 20 млрд рублей. А здесь добавятся еще съеденные торговые сети. Поэтому прогноз директора компании Руда Педерсена по поводу начала выплат дивидендов 2022 году можно считать реалистичными.

Текущая рыночная капитализация составляет 106 млрд рублей, если предполагать что половины FCF, а сам размер FCF оставить на уровне 2020 года — это 9,3% дивидендной доходности. Не густо для прогноза, но это половина FCF (нет смысла предполагать больше, когда Чистый долг/EBITDA вблизи 2) и сам прогноз консервативный. Вместе с Биллой и «Семьей» результат может улучшиться и это добавит пару процентов к доходности. Но и этот прогноз можно считать условным, так как «Лента» славится своими переносами дивидендов на следующий год. Поэтому нельзя исключать, что в 2022 году возникнет какой-то M&A и эта байка про «компания начнет выплаты в следующем году» останется актуальной.

Пока можно точно говорить об оживлении после провала 1-ого полугодия.

График: EBITDA съела слона в 2020 году.

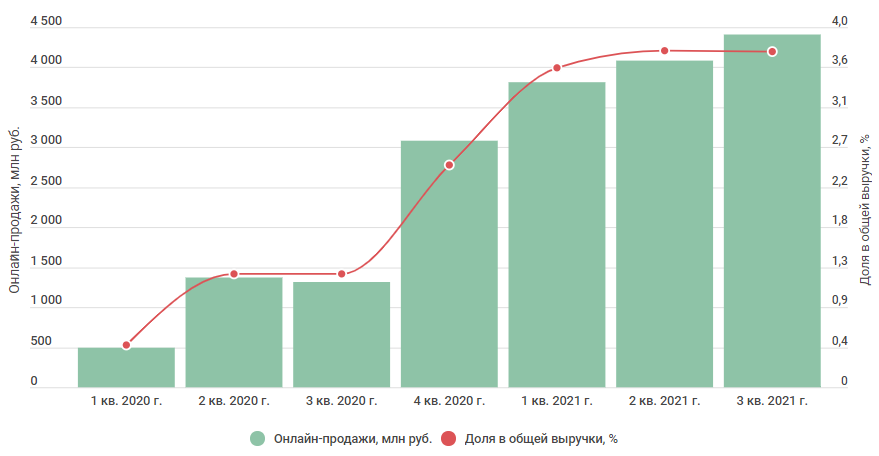

На втором месте относительно трат на M&A у компании стоит вопрос развития онлайн-направления. Хотя здесь стоит сказать, что в 3-ем квартале выручка сегмента выросла на 237%. Это сравнение с кварталом репрезентативным, когда уже каждая сеть говорила про инвестиции в этот сегмент. Пока это 3,7% от суммарной выручки, но такие темпы легко могут изменить картину за ближайшие пару лет.

Отставание от X5 сократилось до 2,4 раз (в прошлом году это было 3,2). Казалось бы, вне конкуренции, потому что Х5 — гигант, а «Лента» карлик на их фоне с выручкой в 5 раз меньше. Но Лента еще может дать бой гиганту в этом, пока еще слабо освоенном сегменте. Одно из вероятных событий по M&A — объединение ритейл активов Алексея Мордашова. «Лента» может купить «Утконос» и с этим приобретением начнется полноценная конкуренция с Х5. Но «Утконос» после успешного 2020 года перестал публиковать о себе какие-либо результаты по выручке. В 2020 году выручка составляла 14,6 млрд рублей, но сеть показывала убыток в 3,9 млрд рублей и EBITDA в минус 3,7 млрд рублей (со слов финансового директора компании по ее рентабельности в -25%). Моя гипотеза заключается в том, что эта сделка может возникнуть, когда убыток Утконоса не будет выделяться в результатах «Ленты». Но, к сожалению, отсутствие информации в 2021 году, я бы трактовал как возможное ухудшение финансового положения сети (хвастаться нечем, вот и ничего не публикуют).

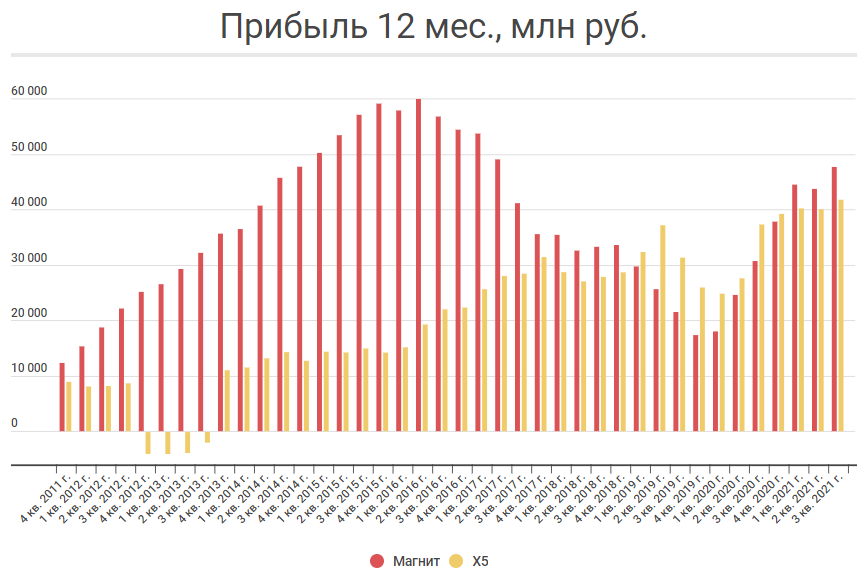

«Магнит»

Также ритейлер для которого M&A активность оказала влияние на результаты. Консолидация результатов «Дикси» началась с 22 июля и добавила 53,3 млрд рублей к выручке (+12%). Но и без «Дикси» «Магнит» отработал отлично, показав лучшую динамику сопоставимых продаж в секторе (+8,6%). Вместе с ростом выручки, мы увидели рост рентабельности EBITDA и прибыли.

«Дикси» и что меня смущает в этой сделке

Компания дает мало информации про то как отработал «Дикси», но есть некоторые заявления, которые смущают:

«Валовая прибыль в 3 квартале 2021 г. увеличилась на 26,6% год к году до 115,4 млрд руб. Валовая маржа сократилась на 21 б. п. год к году до 23,6% в результате консолидации бизнеса «Дикси», который оперирует на более низком уровне коммерческой маржи. Это было частично компенсировано повышением рентабельности промо мероприятий, снижением потерь, логистических затрат и положительным влиянием структуры форматов».

«В результате показатель EBITDA составил 35,0 млрд руб. Рентабельность по EBITDA составила 7,2% в связи со снижением коммерческих, общехозяйственных и административных расходов, оставшись на прежнем уровне по сравнению с прошлым годом и увеличившись с 7,1% в прошлом квартале благодаря росту плотности продаж, снижению потерь и логистических затрат, что было частично нивелировано отрицательным эффектом от консолидации бизнеса «Дикси» с более низкой рентабельностью».

«Несмотря на то, что сеть «Дикси» требует дополнительного внимания и улучшения рентабельности, первое детальное погружение в ее бизнес дает нам уверенность в том, что мы сможем получить существенную синергию в среднесрочной перспективе».

«Более низкая рентабельность» повторяется несколько раз в тексте. А теперь немного оценочных суждений. Дано: 97 млрд рублей за «Дикси» (было 87,6, увеличили до 97). Выручка «Дикси» в 2020 году составляла 298,8 млрд рублей. Можно сделать предположение, что в 2021 году она останется примерно на том же уровне, потому что часть магазинов в сделку не вошли (часть не включили по договоренности, часть из-за ФАС). В 2020 году у «Дикси» было 2612 магазинов, до «Магнита» доехали только 2438 (39 супермаркетов «Мегамарт» уцелели). То есть сохранение можно назвать хорошим сценарием, потому что в таком случае мы предполагаем, что выручка остальных магазинов выросла на 7%. А это удалось по сопоставимым продажам только самому «Магниту».

Перейдем к вычленению долговой нагрузки. Как я и предполагал, весьма вероятно, что на «Дикси» кредитов нет (точно говорить не могу, попытаюсь объяснить как посчитал), либо их не очень много (<10 млрд рублей). Я оставлю вариант 10 млрд чистого долга. Дальше скучные и нудные два абзаца про то, как я рассуждал и вычленял эту долговую нагрузку. Их можно пропустить и сразу перейти к оценке по мультипликаторам.

В середине 2019 года (последний отчет «Дикси») у компании было 71,6 млрд арендных обязательств и 25,8 чистого долга (кредиты минус кэш), дивиденды компания не платила и была способна гасить долги. В отчете «Магнита» мы видим рост чистого долга (без аренды) на 97,7 млрд рублей (плюс минус сумма сделки) и рост арендных обязательств на 86,3 млрд рублей. Свои магазины «Магнит» тоже открывал (+2,5% относительно 2-ого квартала) это плюс около 9 млрд рублей. Соответственно с арендными обязательствами «Дикси» — примерно 77 млрд рублей. С середины 2019 года вероятно инфляция сделала активы дороже. Но в той отчетности у компании 2508 магазинов «Дикси», 41 «Мегамарт» и 117 «Виктория» Сейчас это ниже по торговой площади примерно на 14%. Возможно ли, что арендные обязательства за 2 года выросли на 22,5%? Начиная со 2-ого полугодия 2020 года арендные ставки росли высокими темпами (ввод новых площадей сократился, а спрос восстановился), поэтому в теории возможно, но с натяжкой.

97,7 млрд изменение в чистом долге у «Магнита» (без аренды) относительно 2-ого квартала — примерно соответствует сумме сделки. Но надо учитывать и денежный поток самого «Магнита». Капзатраты у него выросли до 16,4 млрд, но сам «Магнит» даже в консервативном сценарии генерировал положительный денежный поток. В консервативном варианте «Магнит» зарабатывает 22 млрд операционного денежного потока (вычел выплаты по аренде и не учел возможное изменение оборотного капитала). То есть FCF за 3-ий квартал составил порядка 5,6 млрд (повторю, что это весьма консервативный вариант, на деле думаю что там все 10). Отсюда и возникло предположение, что 97,7 - 5,6 (или 10 млрд) FCF сопоставимы с размером затрат «Магнита» на приобретение.

Оценка сделки по мультипликаторам.

EV = 97+10 (чистый долг «Дикси» без аренды) = 107 млрд рублей

EV/EBITDA (по годовой рентабельности «Магнита» на середину 2021 года в 7,08%) = 5,06

P/E (по годовой рентабельности «Магнита» на середину 2021 года 2,4%) = 13,5

Вроде нормальные показатели (но и не дешевые).

А теперь вспоминаем «более низкая рентабельность». Сколько это?

Я бы рассчитывал на 6,2% (в отчете за 1-ое полугодие 2019 года она была 4,2%). И 2% по чистой прибыли (в отчете за 1-ое полугодие 2019 года было 0,65%). Дела пошли в году за 2 года. Просто я оптимист.

И эти мультипликаторы имеют немного другой вид.

EV/EBITDA = 5,8

P/E = 16,2

Вопросы к сделке все еще актуальны. Потому что переплатили за возможную синергию, которой пока нет. Без «Дикси» «Магнит» выглядел бы лучше. А так долг/EBITDA (IAS 17) стал 1,9, в конце 2020 года был 1,1. По IFRS 16 он стал 3,5, был 2,7. Хоть нагрузка и соответствует нагрузке «Ленты», но ее изменение более существенное. Неужели не было варианта потратить деньги, кроме формата «магазин у дома». Попытаюсь объяснить логику этой сделки: во всем виноват Сергей Николаевич Галицкий. Его стратегия развития заключалась в том, что он избегал экспансии в Санкт-Петербурге и Москве. Потому что экономия и формат работы был через регионы. «У нас самая высокая рентабельность в отрасли» — коронная фраза Сергея Николаевича.

Теперь новый менеджмент не придумал ничего оригинальней, чем зайти в эти регионы через M&A. M&A «Дикси», который подражатель «Магнита» (в 2013-2016 годы магазины отличались только цветом). С тех пор «Дикси» лучше выглядеть не стал. Хоть это и Санкт-Петербург и Москва, но это все равно «магазин у дома».

Купили подражателя своей компании образца 2015 года с премией за возможную синергию. Браво. С другой стороны, «Магнит» 2021 года — это подражатель X5 образца 2019 года. По GMV онлайн-сегмента отстает от выручки онлайн X5 в 3,7 раз. А это GMV, где включается НДС и партнерская выручка, то есть разрыв в выручке больше.

Важно отметить, что в целом мне не кажется компания какой-то переоцененной или я негативно смотрю на нее. Это самая большая сеть по инфраструктуре:

25315 магазинов;

45 распределительных центров. Например, X5 часть складов арендует у Raven, у «Магнита» же все свое;

5144 грузовиков;

Крупнейший работодатель в стране с 346,5 тыс. сотрудниками.

Но их стратегия и операционные решения как вызывали вопросы в 2016 году (упорство Галицкого и нежелание меняться), так и сейчас вызывает: «увеличим количество магазинов на 2000 штук». В промежутке еще возникали попытки выхода на аптечный рынок. Хотя по заявлениям представителя крупнейшего аптечного дистрибутора («Протек») в России количество аптек в несколько раз больше необходимого количества. При этом говорить о том, что все плохо, особенно с финансовой точки зрения тоже нельзя. Вот что компания ставит себе в заслугу:

С этими цифрами не поспоришь. Результаты с 2020 года значительно улучшились.

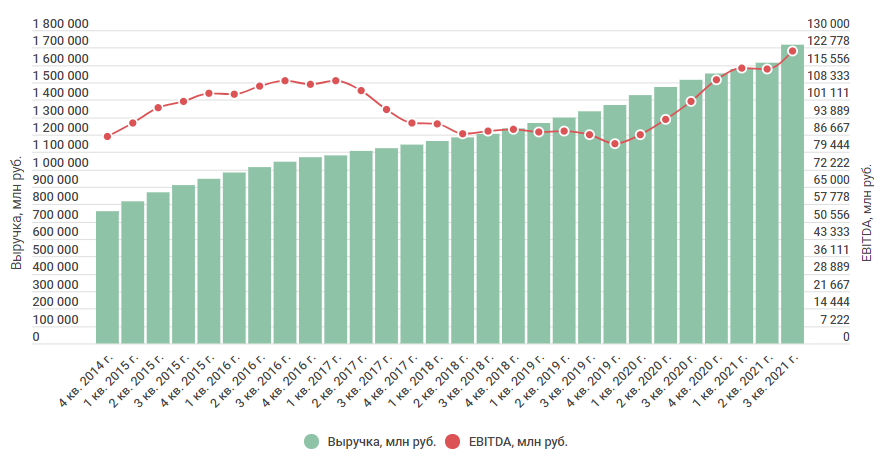

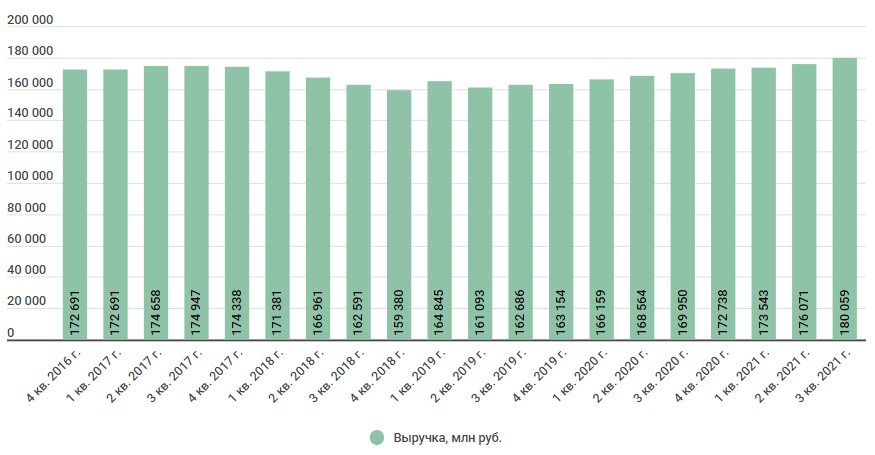

X5

Крупнейшая сеть по размеру выручки в России опубликовала стандартный для себя отчет. Выручка в 3-ем квартале выросла на 11,7%. Сопоставимые продажи выросли на 4,8% в 3-ем квартале. По сопоставимым продажам картина схожа с «Детским миром». С тех пор как «Магнит» обогнал X5 по выручке в 2013 году у компании не было квартала, когда сопоставимые продажи сократились.

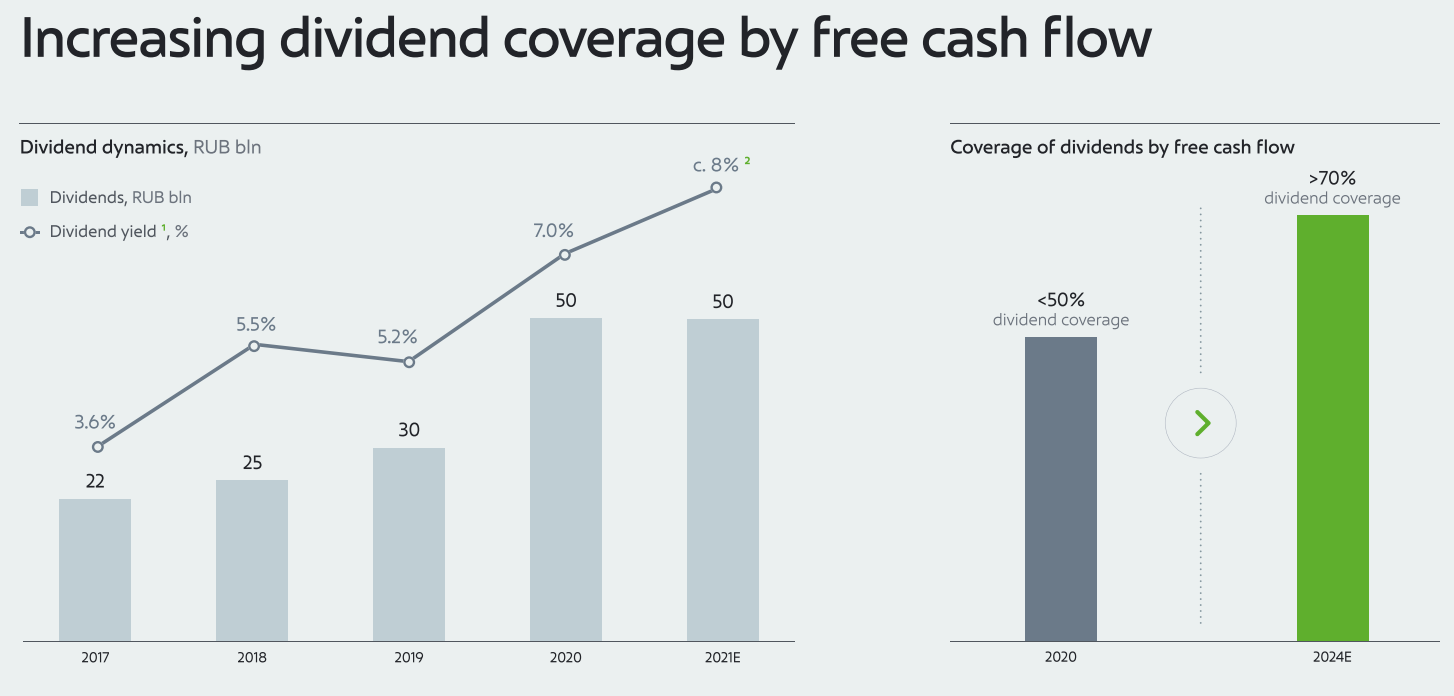

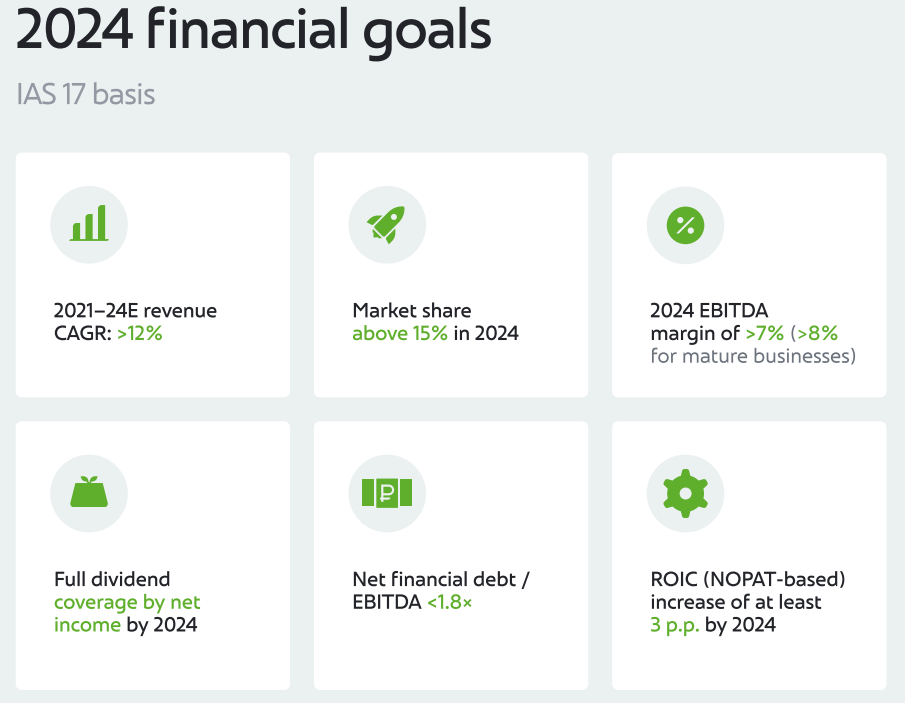

Основной мой скепсис в майской статье относительно перспектив компании был основан на том, что компания пытается и расти, и платить высокие дивиденды, которые превышают ее прибыль. На презентации новой стратегии компания сделала ряд заявлений, исходя из которых общая картина немного меняется.

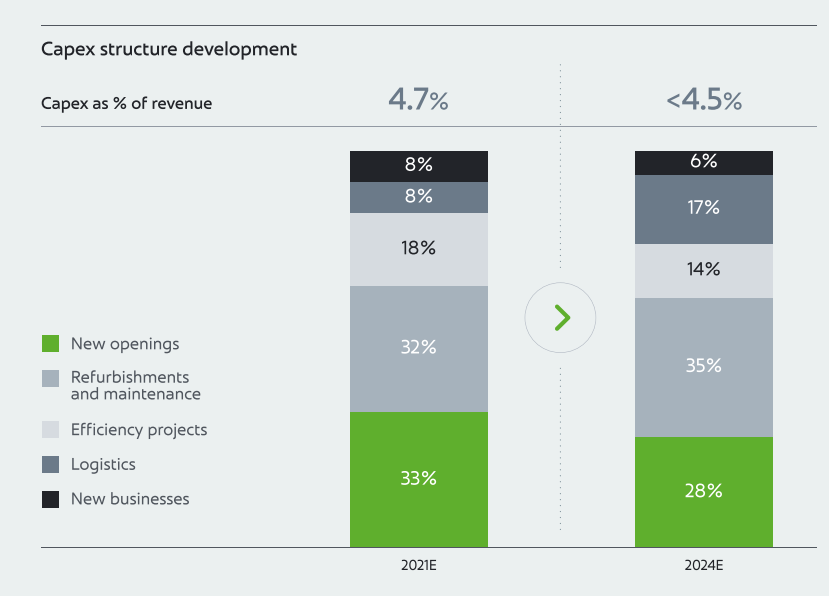

Компания планирует нарастить свободный денежный поток путем снижения доли капзатрат. Сами капзатраты в 3-ем квартале снизились и мы уже увидели рост FCF, хотя до покрытия заветных 50 млрд рублей еще есть куда расти.

Планируют снизить капзатраты на открытие и увеличить затраты на логистику.

Рентабельность в целом должна быть не хуже этого года. То есть при росте выручки и сохранении маржинальности можно будет не уйти в большой долг. На конец 3-его квартала он 1,5х EBITDA (IAS 17), что предполагает его увеличение — как уже написал, поток до сих пор не покрывает этот размер, а значит он будет расти ближайший год минимум. А дальше компания способна начать переход в режим дойной коровы: снижать долг, снижать процентные расходы, увеличивать дивиденд.

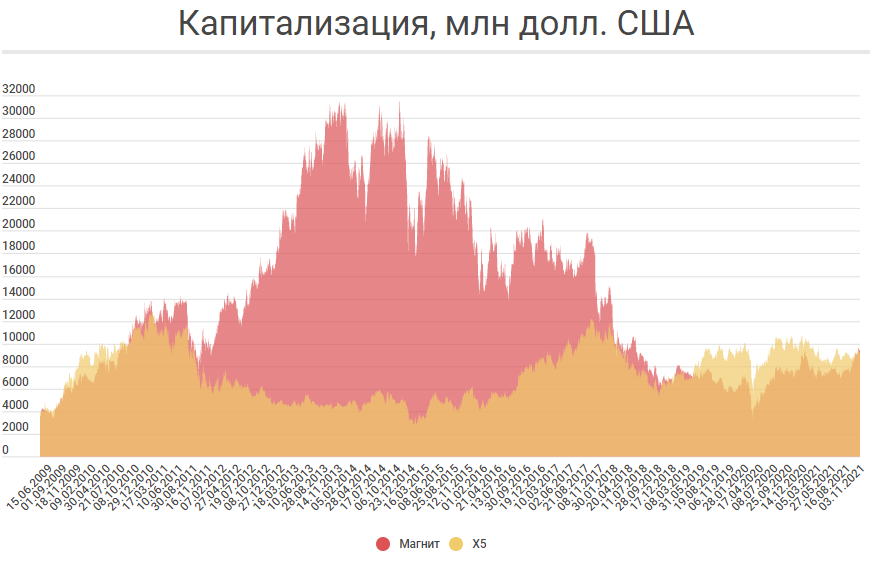

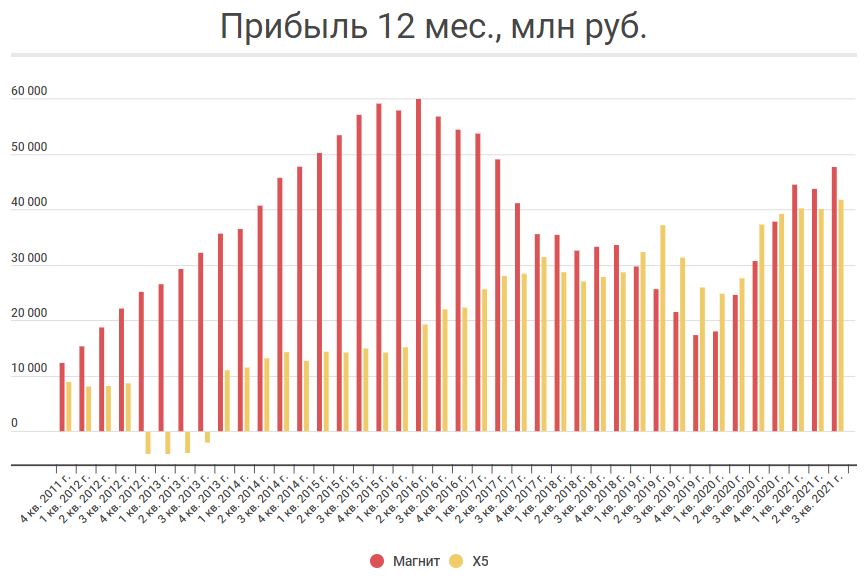

Возможно, одно из самых скучных перевоплощений из компании роста на рынке. Во всяком случае — точно не так драматично как у «Магнита», который недавно вновь стал дороже X5.

Причем в условиях снижения долговой нагрузки — это скорее говорит о том, что X5 дешев. По прибыли «Магнит» впереди конкурента, как и по капитализации.

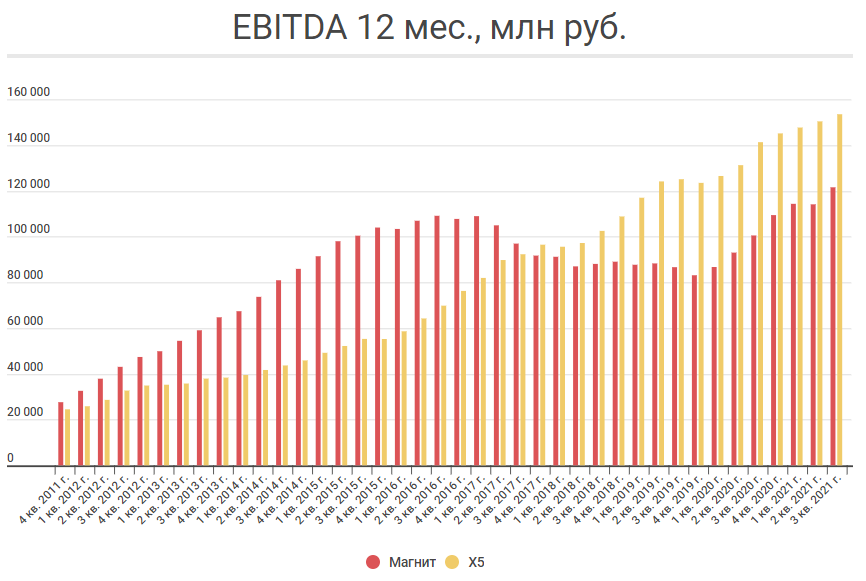

Но «Магнит» увеличил долг на низкомаржинальную сеть. А по EBITDA X5 впереди, отставание по прибыли — это как раз долговая нагрузка.

Но «Магнит» увеличил долг на низкомаржинальную сеть. А по EBITDA X5 впереди, отставание по прибыли — это как раз долговая нагрузка.

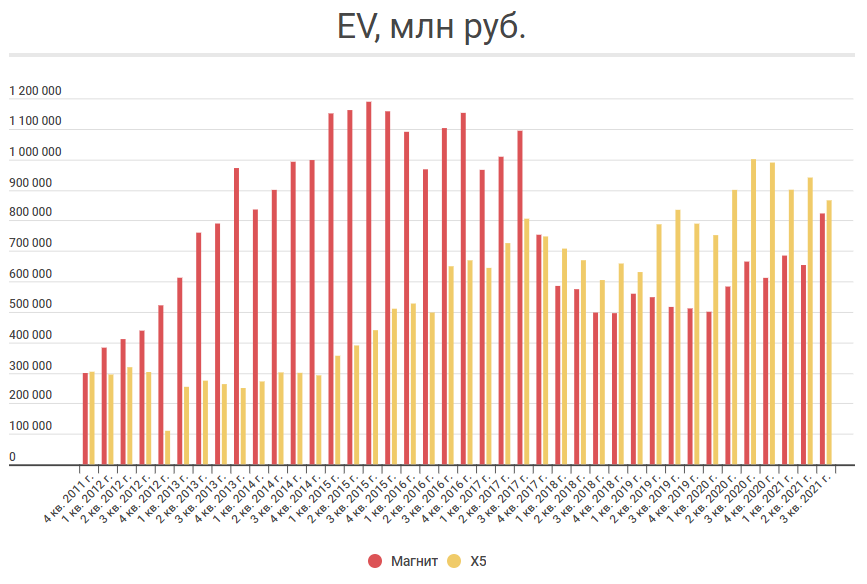

Если сравнивать капитализацию вместе с долгом (без аренды), то картина следующая:

На графике котировка на последнюю дату квартала, на 8 ноября EV «Магнита» 916 млрд рублей (682 млрд капитализация и 234 млрд долга), у X5 890 млрд (660 млрд капитализация и 230 млрд долг). Причем «Магнит» не отменял дивиденды, поэтому долг должен еще вырасти.

Среднесрочно и далее X5 выглядит интересной компанией, за счет понятного плана и понятного драйвера: рост FCF — снижение долга — рост дивидендов.

O'key

O'key отчитывается о прибыли только по итогам полугодий, а сейчас выпустил только пресс-релиз об операционных результатах и выручке за 9 месяцев. Результаты выглядят неплохо.

Напомню, что компания последние несколько лет не может начать полноценно расти. При этом до 2019 года выручка снижалась, тренд, конечно развернулся, но до сих пор рост был ниже 5%. Сейчас темпы ускорились до двузначных значений.

Годовая выручка компании:

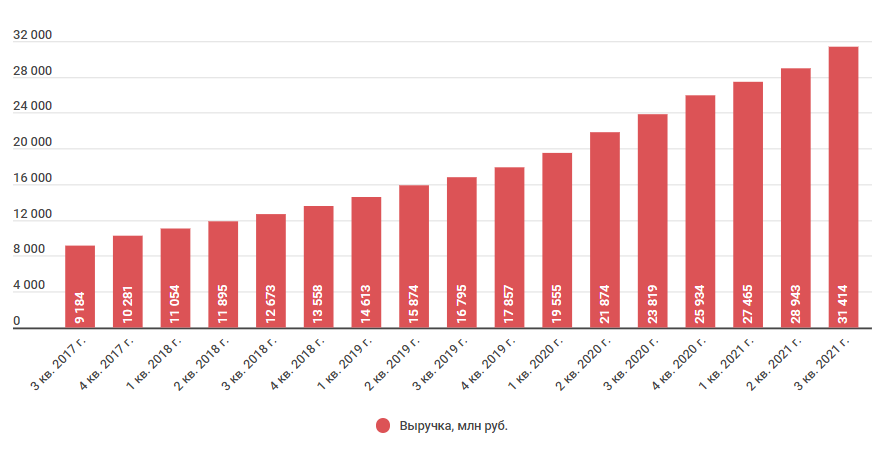

Главная причина такого разворота — сеть дискаунтеров «Да!», выручка которой выросла в 3-ем квартале на 40% и занимает уже 20% от общей выручки компании. Годовая выручка дискаунтера выглядит так:

Пока такому прорыву рано радоваться, потому что рентабельность этой сети была ниже в 1-ом полугодии, чем у гипермаркетов «О'кей» (4,3% по EBITDA у «Да!» и 8,1% у гипермаркетов). Но при этом у гипермаркетов она снижается (было 8,6% в 1-ом полугодии 2020 года, стало 8,1%), а у дискаунтеров растет (было 3,6%, стало 4,2%). Дискаунтеры как формат стали достаточно востребованы после 2020 года. Например, дискаунтер «Светофор» стал лидером по приросту в 2020 году. А в 2021 году крупнейшие X5 и «Магнит» анонсировали появление этого формата и у них. У Магнита - «Моя цена», у X5 - «Чижик» (компания планирует ближайшие несколько лет открыть более 3 тысяч магазинов). Здесь развитие такого формата у O'key оказалось кстати. Не уверен, правда, что у такого формата возможна высокая рентабельность, и что у «Да!» она дойдет до размера гипермаркетов.

O'key ежегодно выплачивает дивиденды. Эта выплата несистемна, в разные годы рекомендация выходила в разном месяце. Но в этом году компания ее пока не публиковала. Учитывая, что эти выплаты по размеру коррелируют с динамикой финансовых результатов, улучшение ситуации в компании может привести к росту выплат. В конце 2020 года компания заплатила 2,27 рублей на акцию — это минимум за последние 10 лет.

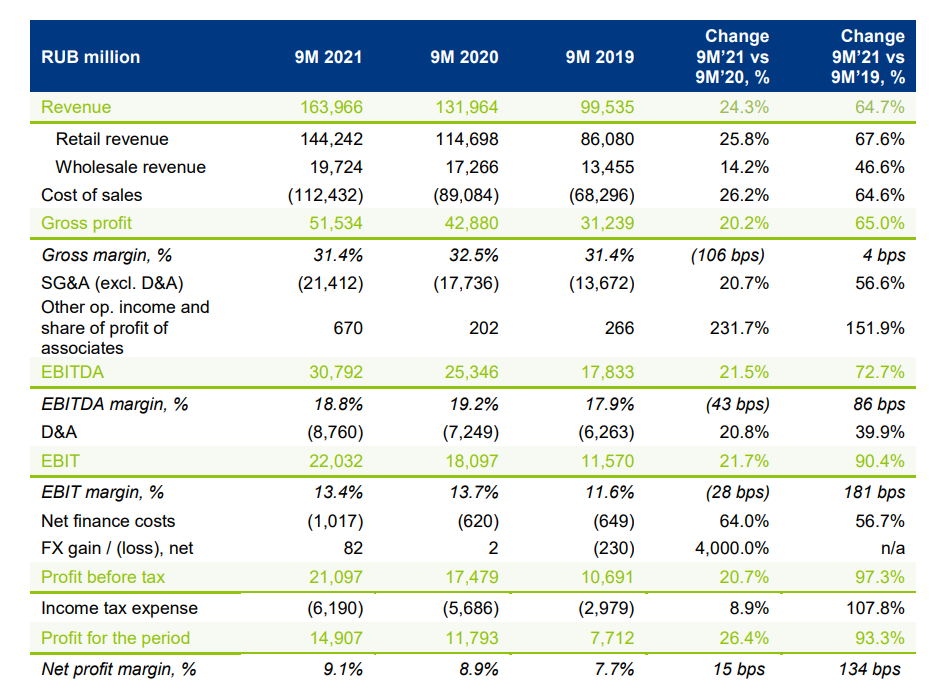

FIx Price

Дорогая компания за счет высоких темпов роста, которые еще в начале года, при выходе на IPO превышали 30%. Год еще не закончился, а выручка за 3-ий квартал уже выросла на 17,8%. Сопоставимый рост показала и EBITDA, и валовая прибыль. Но нужно отметить, что прибыль выросла на 84,2%. В основном за счет отсутствия курсовых разниц, которые были в 2020 году.

За 9 месяцев, конечно, общая картина динамики результатов все еще выглядит оптимистично.

Компания стартовала на Московской бирже с капитализации в 630 млрд рублей, с тех пор котировки немного упали и компания подешевела до 510 млрд. Но это все еще достаточно близко к гигантам X5 и «Магнит», которые на старте торгов FixPrice стоили даже дешевле. На мой взгляд, только от динамики и зависит эта капитализация. За 3 квартал выручка составила 57,9 млрд рублей, выросла с 49,1 млрд рублей (+8,8 млрд). Выручка «Магнита» составила за тот же период 489,3 млрд при росте на 106 млрд (без «Дикси» было бы 52,8 млрд. У X5 рост составил 56,9 млрд рублей, до 543,6 млрд. Хоть капитализация обоих гигантов уже стала выше на четверть — это все еще не такая уж и большая разница.

Но если уйти от оценки рынком, к эффективности примерно ноль вопросов. LFL показатели хоть и замедлились, но в положительной зоне: трафик, чек и общая динамика. Долг самый низкий среди вышеперечисленных компаний, 0,5x EBITDA. Свободный денежный поток положительный и он растет. Рентабельность сохраняется на высоком уровне (13,4% EBIT margin для ритейлера это все равно очень много, хотя и ниже чем 13,7%).

Но это все еще 24,6 годовых прибылей за компанию с ростом не сильно выше «Детского мира» (14% vs 17,8%), который стоит 7,8 прибылей. И это смущает.

Ритейлеры на подходе

Вкусвилл

Вкусвилл зарегистрировал выпуск ценных бумаг и готовится стать публичным. Предположительная оценка компании от 3 до 5 млрд долларов.

Компания позиционирует себя как магазин здорового питания. Вот что она указывает как миссию на своем сайте:

«Мы, компания «ВкусВилл», предлагаем людям натуральные здоровые продукты, честное отношение, а также дарим положительные эмоции. Мы получаем удовольствие от работы, а также помогаем нашим партнерам развиваться вместе с нами».

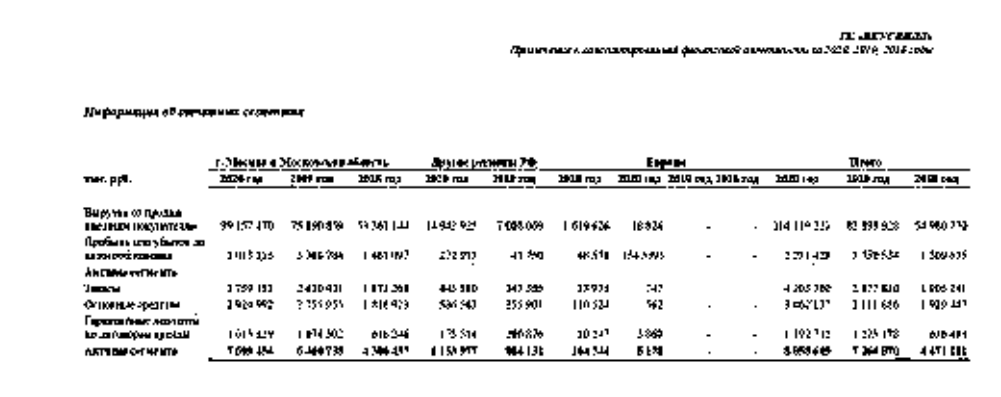

Компания опубликовала проспект, где раскрыта годовая отчетность за 2020 год по МСФО. К сожалению, отчетность такого качества, что большинство подробностей внутри нее разобрать не удалось. Ничего не видно. По личным ощущениям — это худшая отчетность из тех, что я видел у публичных компаний. А Вкусвилл претендует на оценку в несколько миллиардов долларов.

Кажется третий сегмент таблицы называется «Европа», но это не точно.

Но основные показатели рассмотреть все таки можно. Выручка за 2020 год выросла на 38,2% до 114,3 млрд рублей, а вот чистая прибыль сократилась в 2,9 раз. Выглядит неоднозначно.

Но здесь есть много нюансов. Основное — формат деятельности. Прибыль снизилась из-за роста расходов на зарплаты. Они выросли на 54% до 13,7 млрд рублей.

Компания переориентировалась и сделала фокус на онлайн и доставку. За 2020 год этот сегмент занял 11,5% от всей выручки (13,1 млрд рублей). Жаль, что компания не опубликовала более свежие отчеты, но согласно недавней информации из СМИ сейчас эта доля составляет уже 25%. А общий размер выручки, согласно тому же источнику, за полугодие превысил 20 млрд рублей.

Про преображение в онлайн-магазин полезных продуктов в интервью рассказывал владелец сети Андрей Кривенко. Забавно, что в интервью что-то со звуком и местами очень плохо слышно. Отчет не видно, интервью не слышно — прекрасно.

Предположительная оценка выглядит очень дорого. Как и все последние IPO российских компаний. По P/S выше 3. По P/E даже говорить не хочется, потому что весьма вероятно, что с ростом онлайна прибыль вовсе исчезла, по прибыли 2020 года это выше 370 (верхняя граница оценки). Караул как дорого, FixPrice даже рядом не стоит со своим «дорого».

Но как я уже писал выше — все не так однозначно.

Во-первых, у компании нет долга, только обязательства по аренде. Деятельность очень похожа на «М.Видео» до прихода «Сафмара», когда компания отлично оперировала оборотным капиталом и им не приходилось привлекать кредиты.

Во-вторых, денежный поток. Он за 2020 год вырос до 9,8 млрд рублей с 6,6 млрд (платежи по аренде вычел). Уровень капзатрат не высокий — 3 млрд рублей за год. По P/FCF компания уже стоит 36,7 (по нижней границе 22). Уже не так безумно.

Ждем подробностей IPO, более свежую отчетность. Желательно читаемую.

MERCURY RETAIL HOLDING

Компания, которая управляет сетью «Красное и Белое» и «Бристоль».

Компания в конце октября объявила о намерении провести IPO. ГДР компании будет продавать текущий акционер Mercury Retail Group (так и запутаться можно), но это компания, которая принадлежит владельцам «Красное и Белое», «Дикси» и «Бристоль». Сергей Студенников (49%), Игорь Кесаев (37,25%) и Сергей Кациев (7,69%). Кстати, «Магнит» покупал «Дикси» именно у Mercury Retail Group — то есть компания, выходящая на IPO денег за эту сделку не получила.

3 ноября объявили ценовой диапазон: от 12 до 13 млрд долларов. 10 ноября должны были стартовать торги, но не вышло. Компания перенесла IPO с формулировкой:

«В связи со сложившимися рыночными условиями».

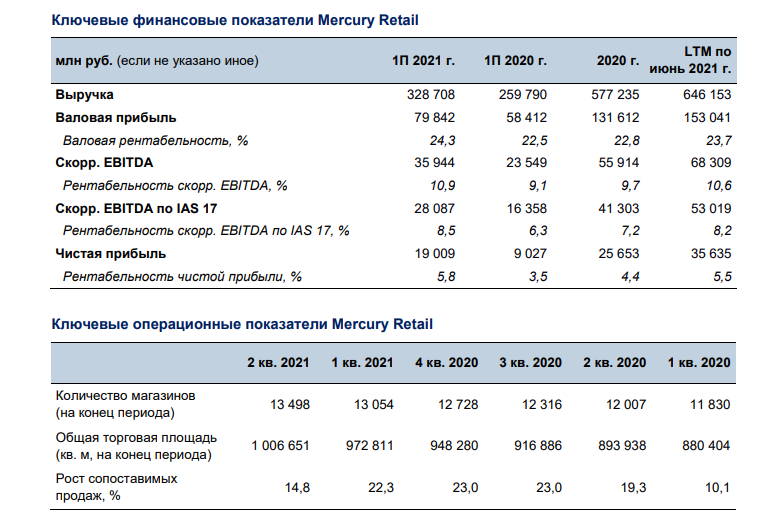

До начала движения к публичному статусу у компании не было подробной отчетности, публиковали только выручку, количество магазинов. Сейчас она вышла в более подробной форме, за 1-ое полугодие 2021 года. Хотя это все еще не полноценная аудированная отчетность по МСФО.

Показатели растут очень высокими темпами для такого размера компании. 26,5% рост выручки за 1-ое полугодие.

Прибыль за полугодие выросла в 2,1 раз до 19 млрд рублей. Годовая прибыль составила 35,6 млрд рублей. Если бы IPO состоялось — это был бы самым дорогой ритейлер, занимающий 3-ю позицию среди продуктовых сетей. Но хотя по выручке «Меркурий» и отстает от «Магнита» и X5 (в 2,5 и в 3,2 раза соответственно), по прибыли разрыв уже не такой большой, меньше 20%.

Здесь и далее я сравниваю ритейлеров по результатам 1-ого полугодия, для большей репрезентативности. «Меркурий» же наверняка 3 квартал не стоял на месте.

Рентабельность прибыли выше более чем в 2 раза. Но если смотреть на EBITDA — разрыв вновь становится существенным. У X5 за полугодие было 79,1 млрд рублей (в 2,8 раз больше), у «Магнита» 57,9 (в 2 раза).

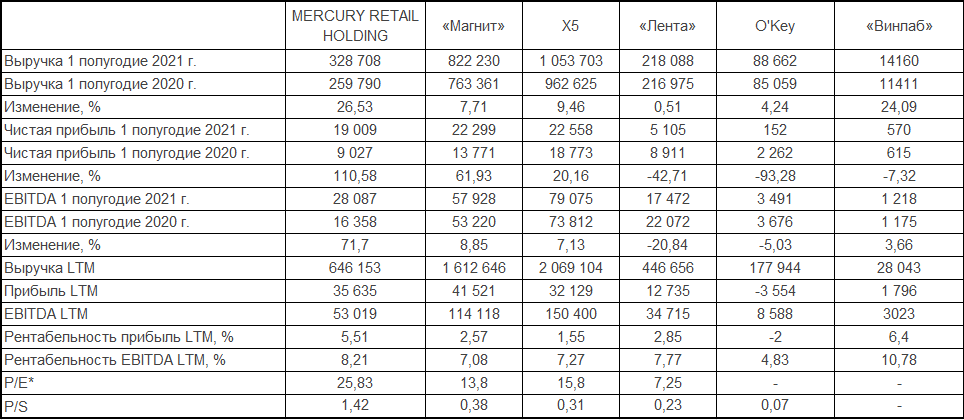

Сравнительная таблица сетей

* Мультипликаторы использовал исходя из максимальной границы оценки у «Меркурия», у остальных использовал относительно последних известных мультипликаторов. В сводную таблицу были также добавлены результаты «Винлаб» — дочки «Белуги», так как это часть компании, то мультипликаторы посчитать нельзя. Тем не менее капитализация всей группы 66,7 млрд рублей, а доля выручки и EBITDA в группе составляют 46% и 32% соответственно. То есть по среднему отношению можно предположить P/E и P/S 14,6 и 0,93 соответственно.

По сравнительной таблице можно сделать несколько выводов:

1) У «Меркурия» самая высокая рентабельность среди конкурентов. У «Винлаба» EBITDA бралась по стандарту «МСФО 16», в ней показатель EBITDA завышается примерно на миллиард (очень грубая прикидка, поэтому в расчете не учитывал. Это разница в амортизации между 2019 и 2018 годом, когда еще был другой стандарт.

2) У «Меркурия» самые высокие темпы роста выручки.

3) По P/S оценен в разы дороже. По P/E разница не такая существенная, но исходя из двузначного разрыва по EBITDA от «Магнита» и X5 здесь может таиться какая-то коварная деталь вроде положительных курсовых разниц или какой-то переоценки. Плюс не ясен уровень долговой нагрузки, есть информация из статьи Коммерсанта, что он составляет 0,4х EBITDA. Но уровни рентабельностей там указаны выше, чем опубликовала компания. Хотя большие процентные расходы могут отнять большую часть EBITDA. У конкурентов соотношение Долг/EBITDA выше в несколько раз.

4) Как же дешево по P/S стоит O'key, хоть он и низкомаржинальный, и с убытком.

Резюме

Для большинства компаний возросшая инфляция оказала положительный эффект на итоговый результат. Чистая прибыль практически всех ритейлеров росла темпами превышающими рост выручки. Долговую нагрузку компаний можно охарактеризовать как среднюю (аренду не считал), поэтому рост ставок хоть и оказывает дополнительное давление, критичным его едва ли можно называть.

Субъективно и коротко про каждую компанию.

«Детский мир» — нравится, ожидаю высоких дивидендов и роста результатов.

«М.Видео» — не интересно, хотя практически монополист. Не нравится мажоритарий (а кому он нравится?).

«Обувь России» — рисков больше, чем возможностей. Повторюсь, это субъективно.

«Белуга» — надо смотреть, котировки сильно выросли. Долгосрочно кажется интересной историей роста. Кстати, Мечетин, на интервью сказал, что free float раньше фактически был пару процентов (было много иностранных фондов с небольшими долями). Поэтому такая волатильность. Сейчас после SPO ситуация должна устаканиться.

«Лента» — отчет хороший, но результаты полугодия пока тянут вниз. Скорее нейтрально.

«Магнит» — без «Дикси» было бы лучше. Но в целом нравится даже больше «Ленты», но меньше X5.

X5 — понравилась презентация на CMD, общая идея выглядит понятно и просто. Снижаем долг — увеличиваем прибыль — увеличиваем дивиденды.

O'key — очень дешево. Раньше у меня была гипотеза распродажи компании по частям. Пока результаты «Да!» отличные — такой сценарий кажется маловероятным. Но с ростом результатов и возможного разворота прибыли, кажется что уж совсем похоронили сеть.

Fixprice — по эффективности все великолепно. Но это все оценено дорого.

Полезные ссылки

Анатолий Полубояринов