06 ноября 2021, 22:12

Распадская. Обзор операционных показателей за 3-й квартал 2021 года. Прогноз дивиденда за 2-е полугодие

Распадская опубликовала производственные результаты за 3-й квартал. Это третий операционный отчет Новой Распадской с учетом ЮКУ. Компания для удобства пересчитала прошлые периоды так, если бы ЮКУ была в составе с начала 2020 года. У объединенной компании вырос объем добычи, объем реализации и средняя цена реализованного концентрата.

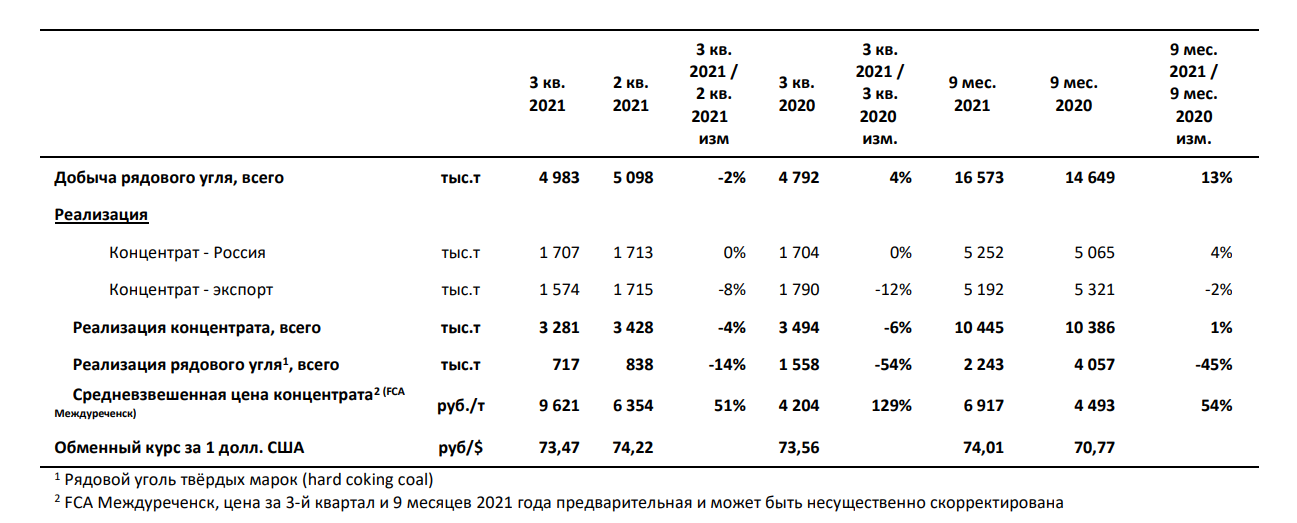

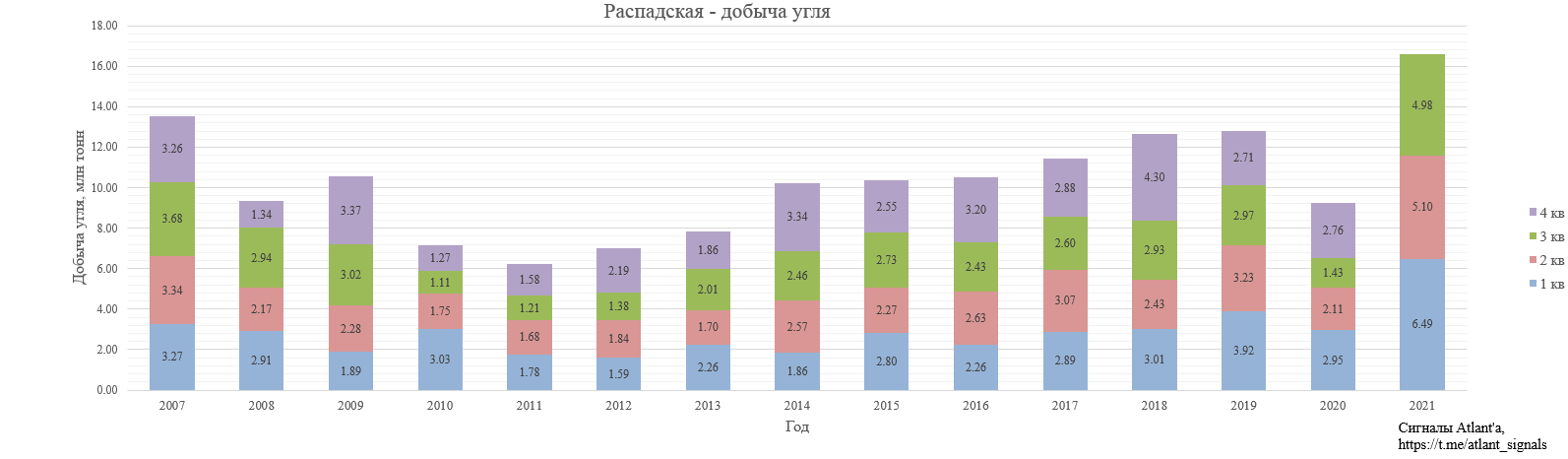

В 3-м квартале 2021 года суммарная добыча по всем предприятиям Компании составила 4,9 млн тонн (-2% кв/кв). Снижение обусловлено плановыми перемонтажами лав на шахтах «Осинниковская», «Ерунаковская-VIII», «Усковская», а также на шахте «Распадская». Кроме того, шахта «Распадская-Косовая» была вынуждена временно снизить объем добычи из-за сложных горно-геологических условий. Остальные активы смогли увеличить объем добычи в отчетном периоде.

При этом относительно прошлого года у объединенной компании добыча выросла на 4%.

Если сравнивать с результатами до покупки ЮКУ, то рост относительно прошлого года составляет 247%.

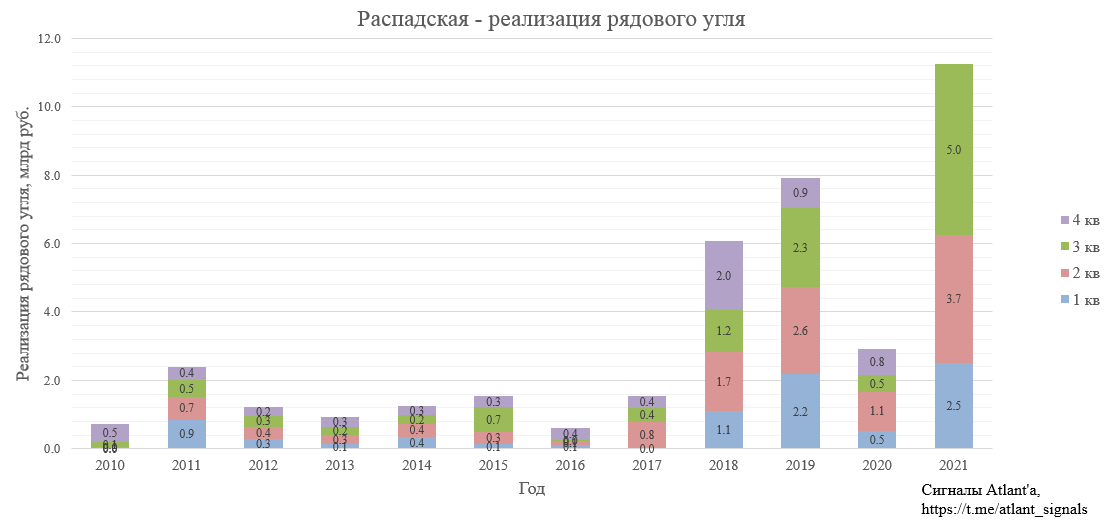

В 3-м квартале реализация рядового угля объединенной компании снизилась на 14% квартал к кварталу, и снизилась на 54% год к году.

Если сравнивать с результатами до покупки ЮКУ, то рост относительно прошлого года составляет 337%.

Приблизительная выручка от реализации рядового угля объединенной компании составила 5,0 млрд рублей и выросла на 10% относительно прошлого года. Рост к предыдущему кварталу составил 34%.

Если сравнивать с результатами до покупки ЮКУ, то рост относительно прошлого года составляет 946%.

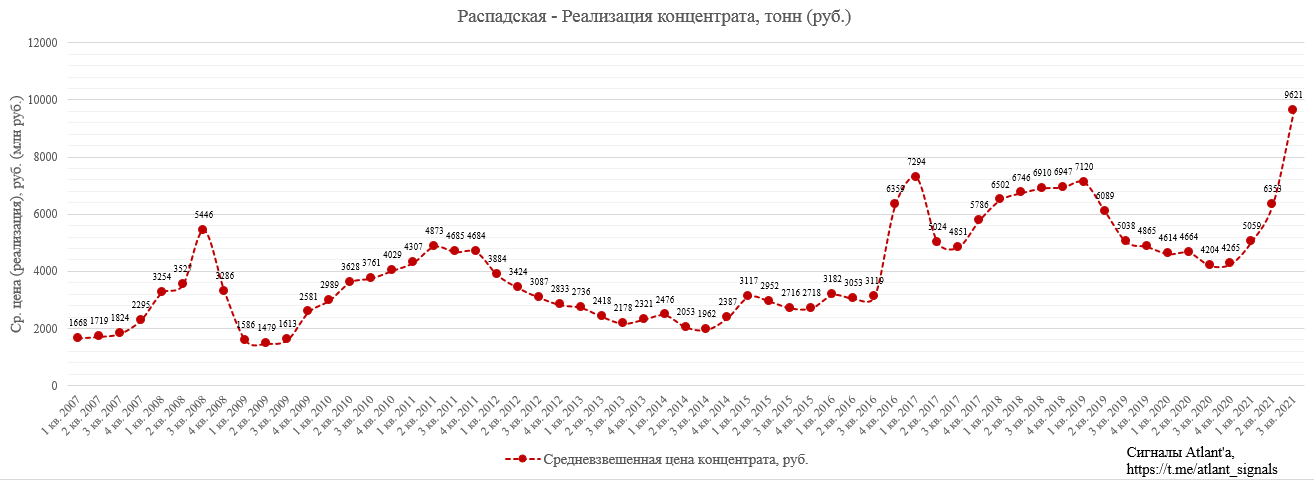

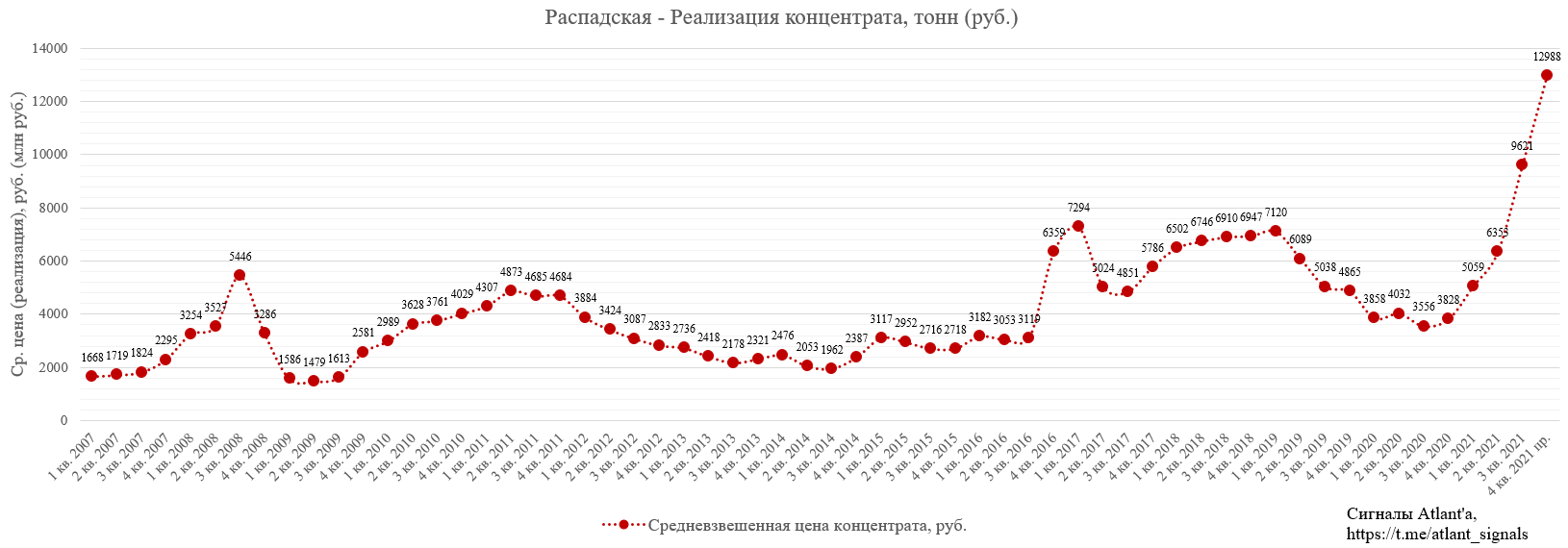

Средневзвешенная цена реализации концентрата объединенной компании в 3-м квартале выросла на 129% к прошлому году и выросла на 51% к прошлому кварталу. В отчетном периоде средневзвешенная цена реализации угольной продукции выросла кв/кв по всем направлениям отгрузки на фоне увеличения мировых котировок.

Если сравнивать объединенную компанию с Распадской без ЮКУ, то рост составил 170% к прошлому году.

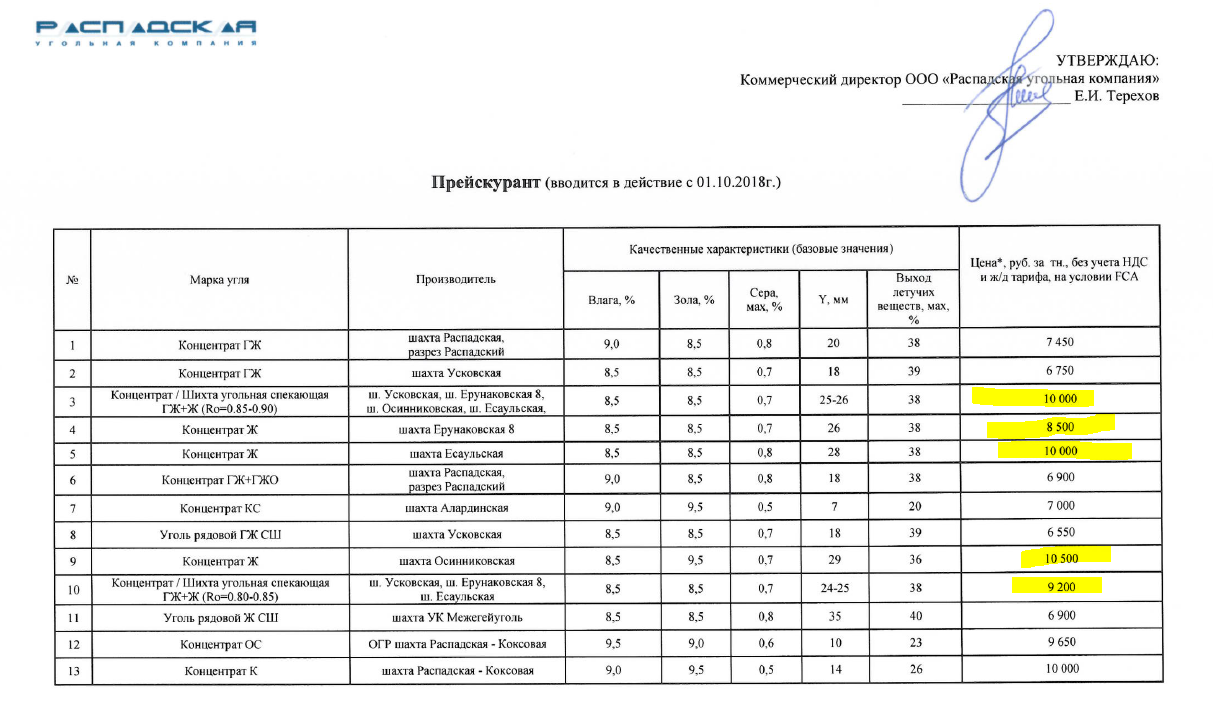

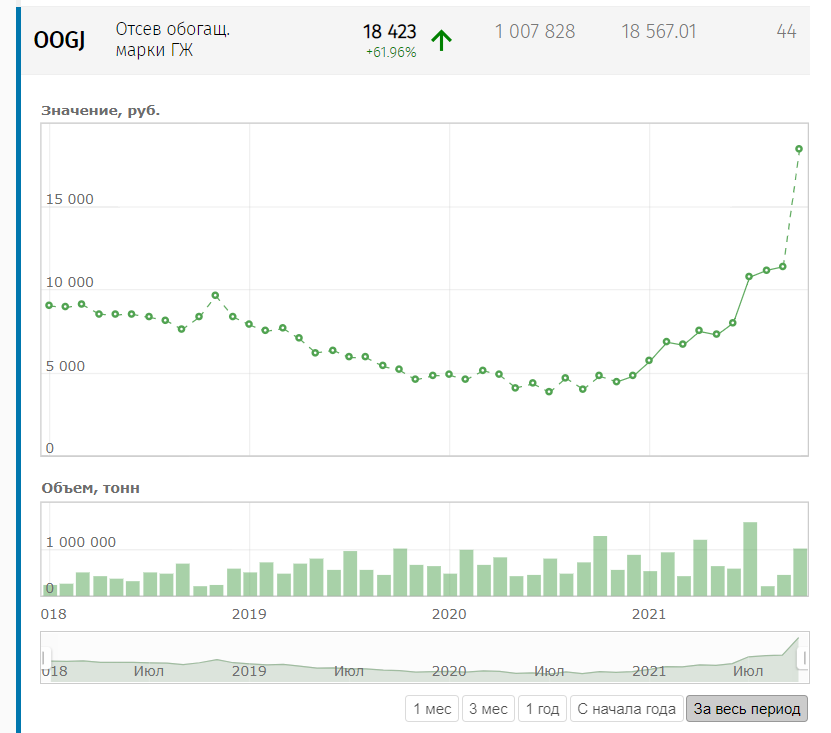

При этом стоит отметить, что средневзвешенная цена Новой Распадской выросла относительно Распадской без ЮКУ. Например, в 3-м квартале 2020 года у компании с ЮКУ ср. цена 4204 руб. за тонну, а без ЮКУ - 3556 руб. Это связано с тем, что на шахтах ЮКУ добывалось большое количество угля марки Ж, который имеет стоимость выше углей Распадской.

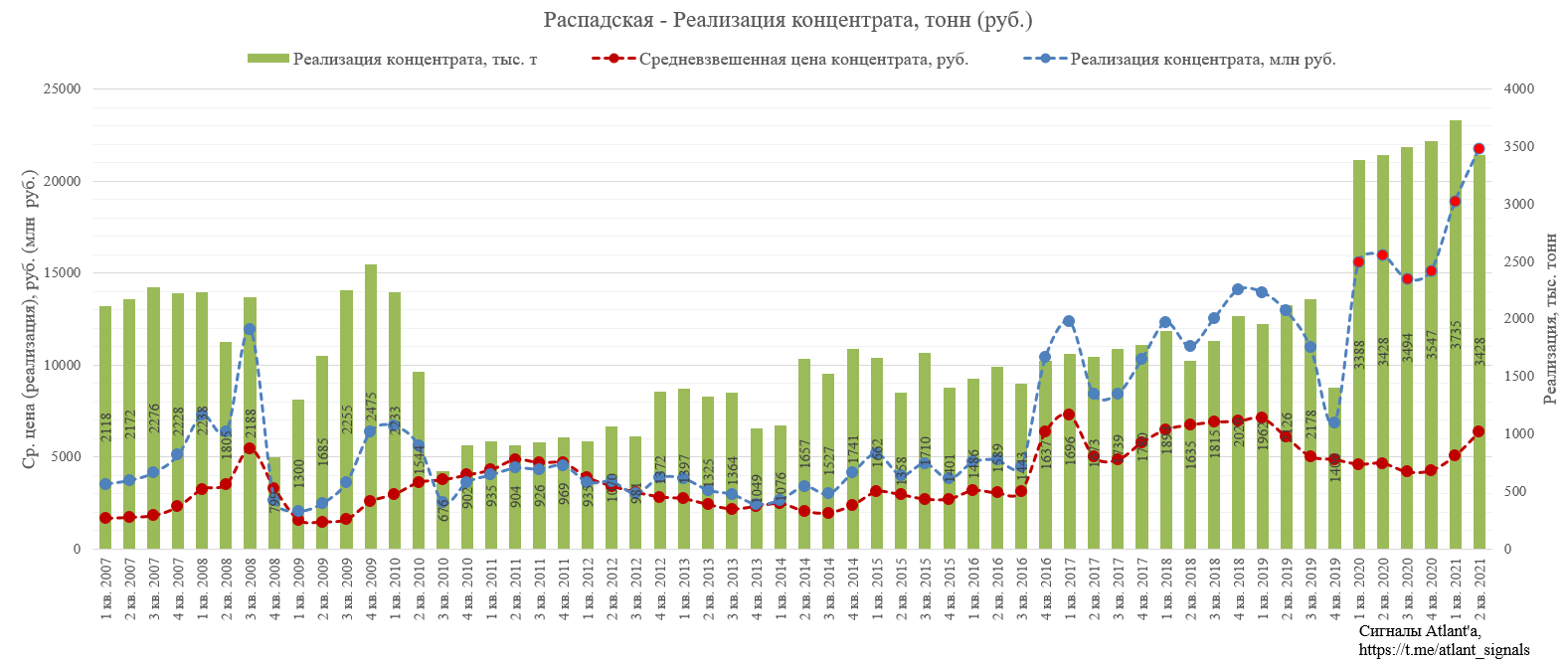

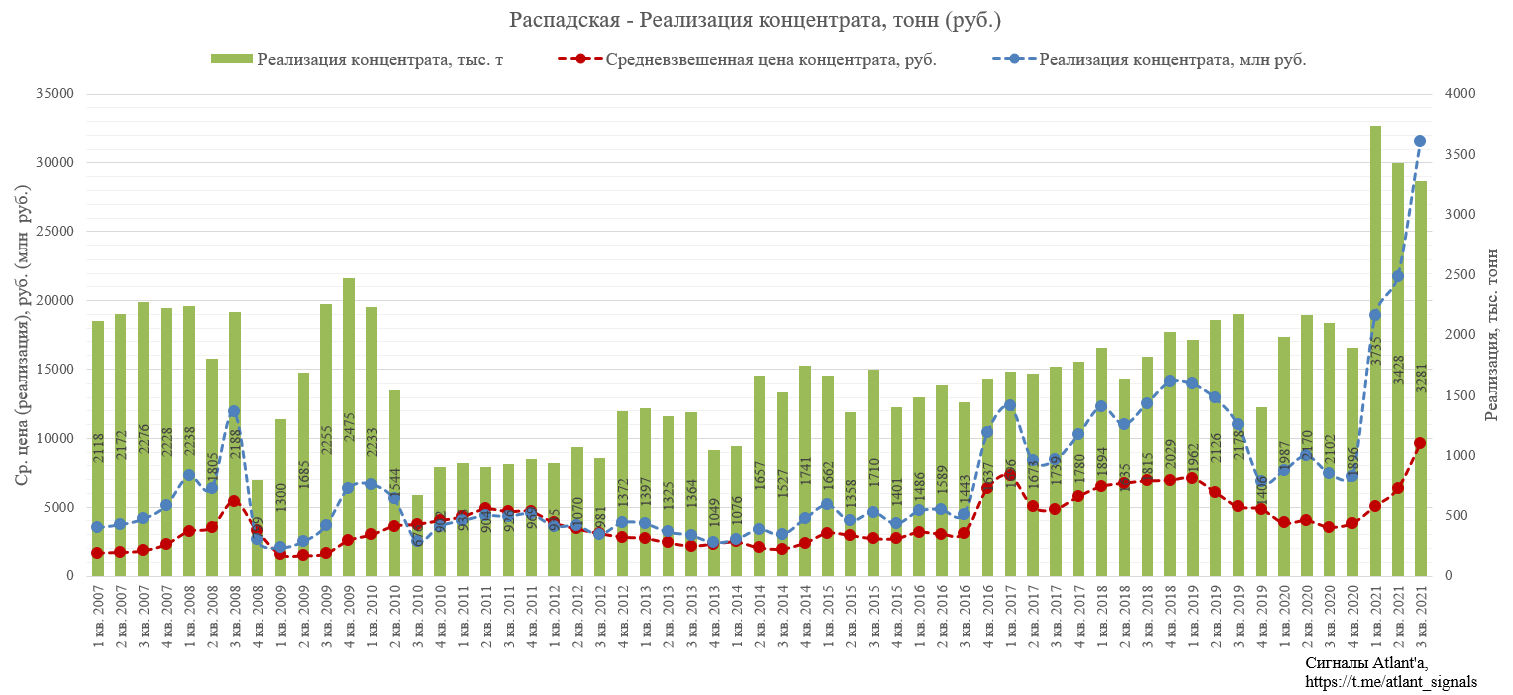

Объем реализованного концентрата объединенной компании в 3-м квартале снизился на 6% к прошлому году и на 4% к прошлому кварталу. Это было связано с точечными сбоями в поставках вагонов и транспортировке, связанные с увеличенной нагрузкой на логистические сети, стали одной из причин сокращения отгрузок по сравнению с прошлым кварталом. Также на отгрузки повлиял частичный дефицит угля, обусловленный концентрацией перемонтажей на шахтах в отчетном периоде.

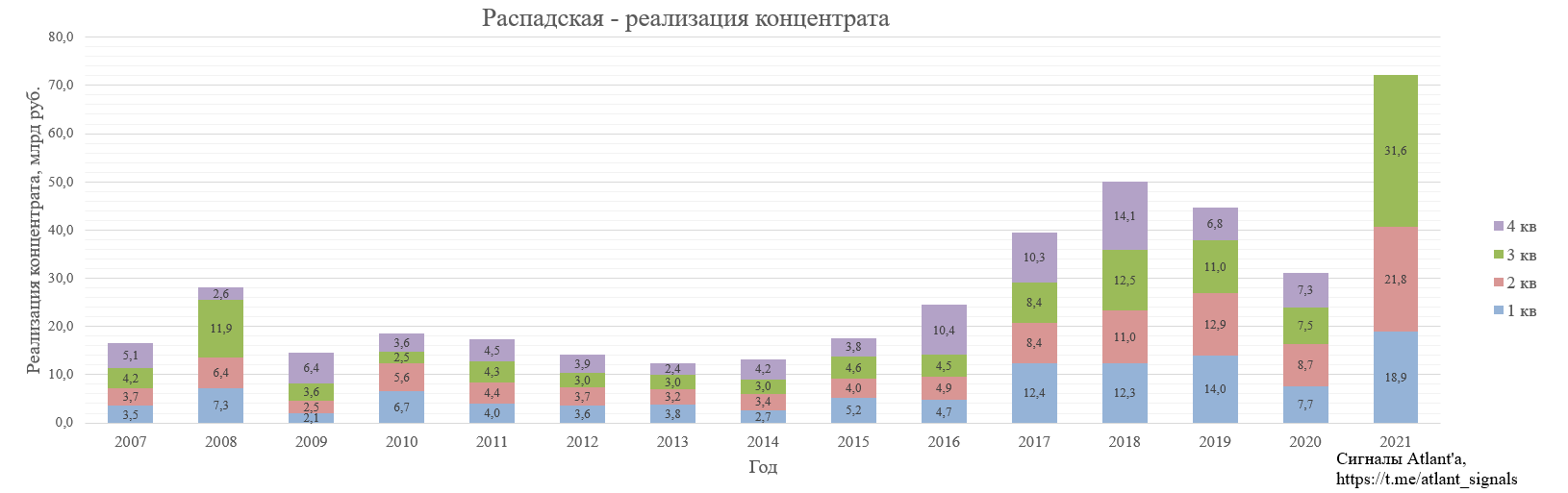

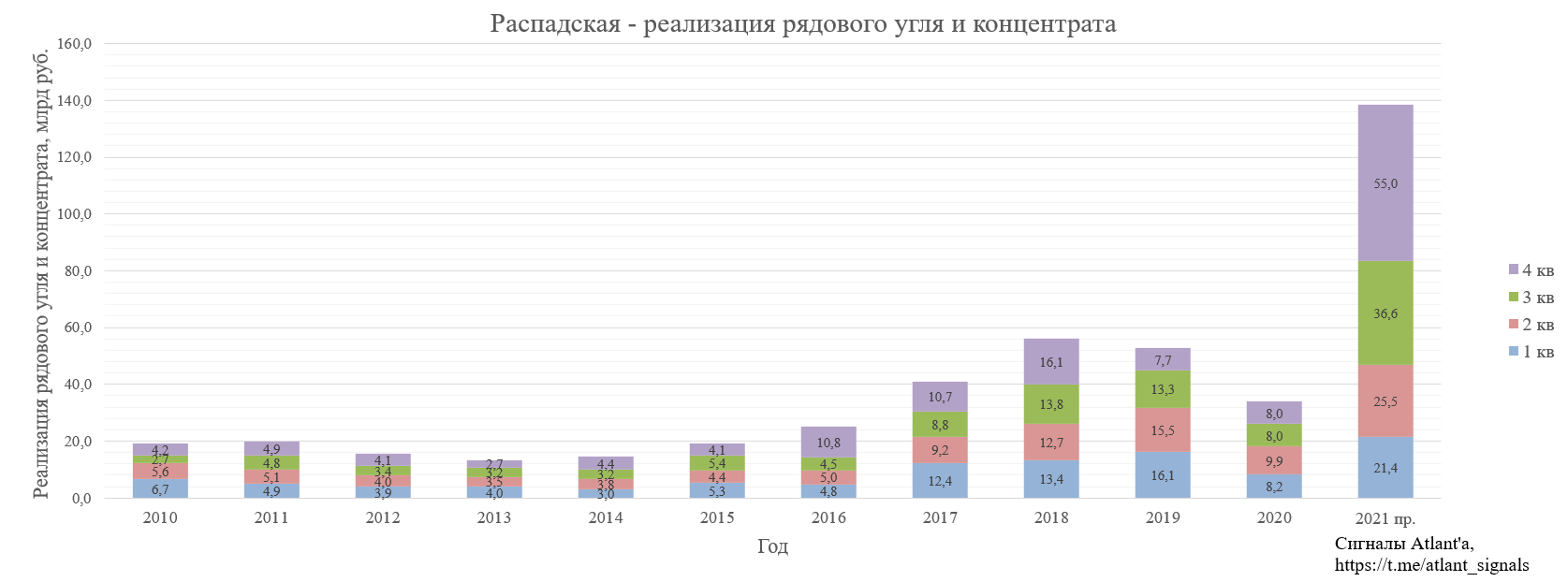

В итоге выручка от реализации концентрата объединенной компании в 3-м квартале составила 31,6 млрд руб. и выросла на 115% к прошлому году (14,7 млрд руб.). Это график я построил для того, чтобы понять, как объединенная компания отработала 3-й квартал относительно себя в прошлые отчетные периоды.

Если сравнивать объединенную компанию с Распадской без ЮКУ, то рост объема продаж составил 56% к прошлому году.

В итоге выручка от реализации концентрата объединенной компании в 3-м квартале по сравнению с Распадской без ЮКУ выросла на 322% к прошлому году (7,5 млрд руб.).

В годовом срезе это выглядит так. На графике предыдущие периоды показаны без влияния результатов ЮКУ.

Приблизительная суммарная выручка от реализации рядового угля и концентрата в 3-м квартале выросла на 360% к прошлому году и на 43% к прошлому кварталу. На графике предыдущие периоды показаны без влияния результатов ЮКУ.

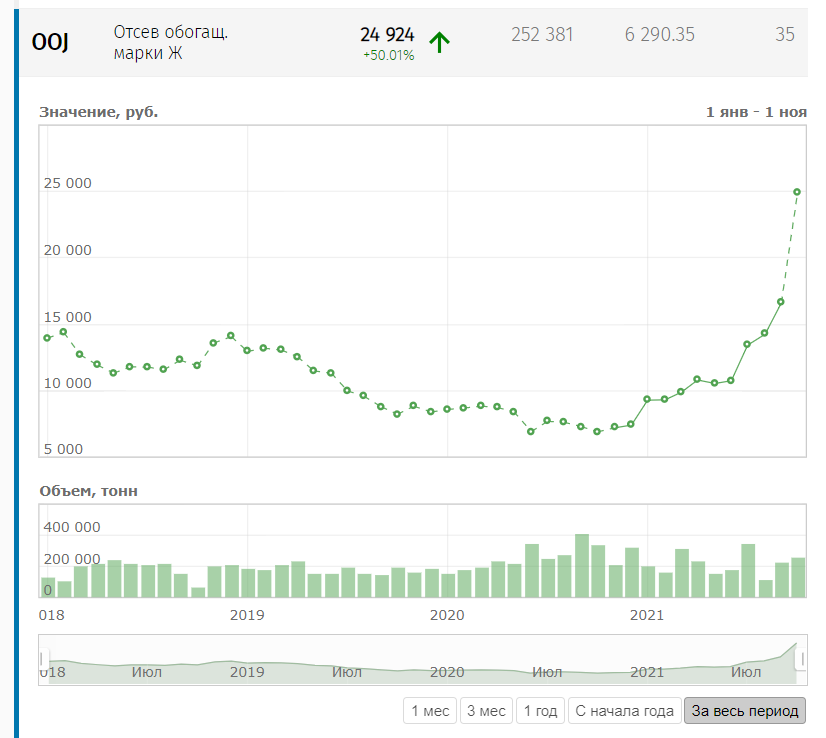

Как мы видим, показатели компании продолжили улучшаться на фоне роста цен на продукцию. На данный момент цены в РФ в октябре на основные марки продукции компании выше, чем в 3-м квартале. При этом в среднем рост более 50%.

Динамика цен на Санкт-Петербургской бирже в 3-м квартале совпала с ростом цен реализации Распадской. Следовательно, можно ориентироваться на эти данные при расчете прогнозных показателей за 4-й квартал. Для прогноза примем, что в итоге цены реализации в 4-м квартале будут на 35% выше, чем в 3-м. При этом в отличии от энергетического угля, мировые котировки коксующегося угля практически не среагировали на снижение цен в Китае.

Евраз заявил, что в 4-м квартале производство вырастет относительно 3-го квартала. Предположим, что в таком случае продажи будут на уровне 1-го квартала 2021 года. Тогда выручка компании от продажи угля и концентрата составит около 55 млрд рублей.

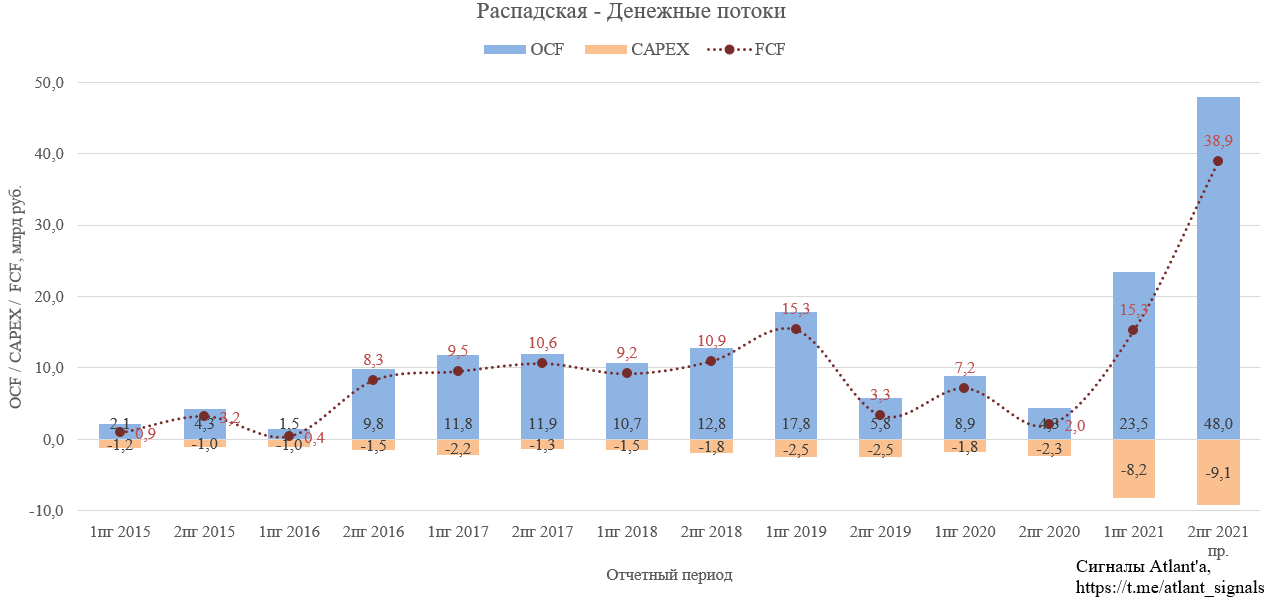

Определим прогнозный размер свободного денежного потока за 2-е полугодие, чтобы посчитать предполагаемый дивиденд.

Для расчета примем, что во 2-м полугодии влияние оборотного капитала на FCF будет равно 0. Размер капитальных затрат возьмем по верхней границе, то есть 240 млн долларов за 2021 год, и конкретно 127 млн во 2-м полугодии (9,1 млрд рублей). Денежный поток от операционной деятельности с учетом роста цен и объема реализации составит около 48,0 млрд рублей.

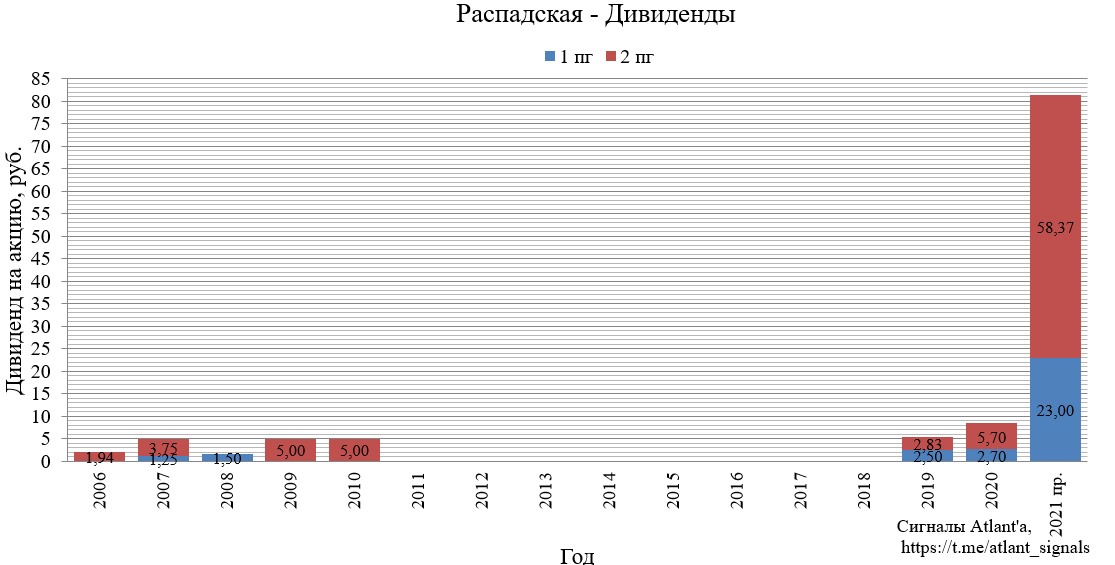

Тогда свободный денежный поток во 2-м полугодии будет равен 38,9 млрд рублей, что в свою очередь эквивалентно дивиденду в размере 58,37 рублей.

Итого за весь 2021 год дивиденд составит 81,37 рубля, при этом 1-е полугодие было с относительно невысокими ценами. Во 2-м полугодии цены реализации будут рекордными для компании, то есть потенциально, если бы такие цены были целый год, то дивиденд мог достигать 115 рублей.

К моменту закрытия реестра акционеров под выплаты дивидендов за 2-е полугодие 2021 года (в мае-июне 2022 года) рынок уже сможет оценить предполагаемый дивиденд за 1-е полугодие 2022 года. Если к тому моменту цены останутся на уровне средних за 2-е полугодие, а суммарный дивиденд за два полугодия (2П2021+1П2022) будет около 116 рублей, то акции могут вырасти до 580 рублей, дивидендная доходность будет высокой (будет дисконт из-за ожиданий рынка отката цен, так как отрасль циклическая) и составлять около 20%.

С ценой акции 580 рублей стоимость компании с учетом форвардных финансовых показателей будет оцениваться около 3,3 EBITDA LTM, что является справедливой оценкой для акции из данного сектора на пике цикла.

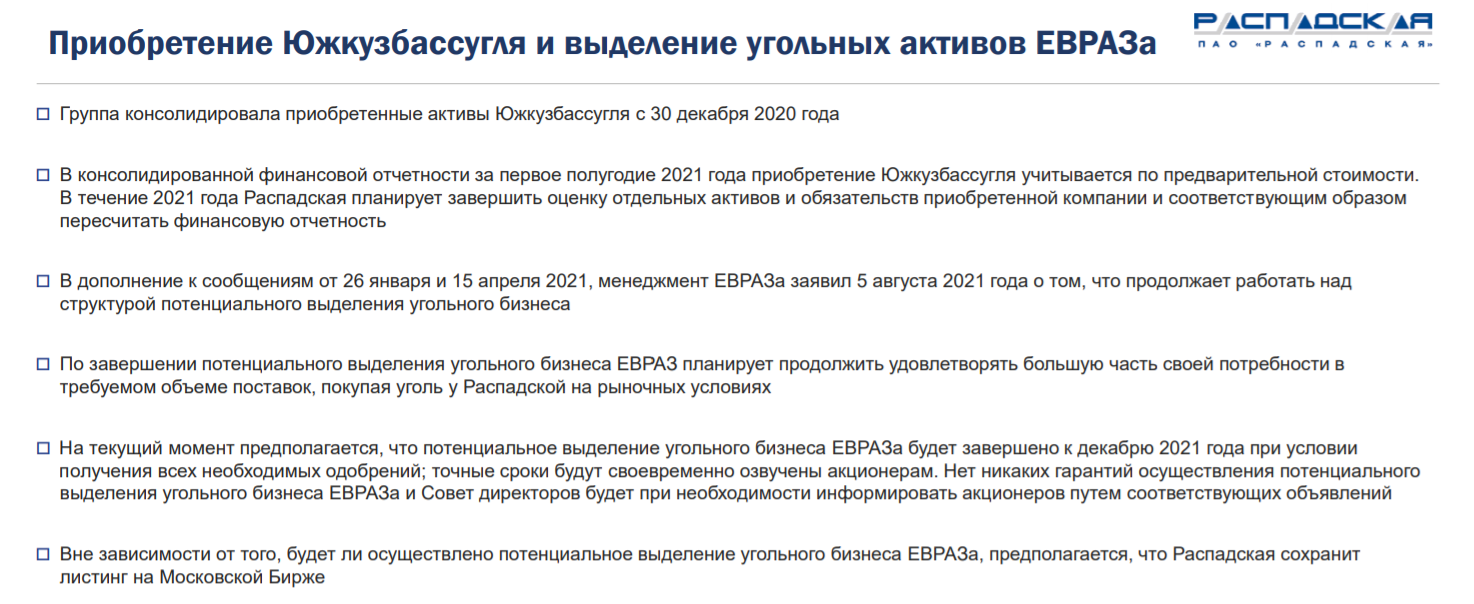

До конца 2021 года Распадская скорее всего будет выделена из Евраза.

Данное событие приведет к росту фрифлоата, что положительно скажется на ликвидности акции и откроет дорогу фондам для закупки. Однако может возникнуть и некоторый навес из желающих продать акции Распадской в стакан. На текущий момент из-за малого фрифлоата почти никто из фондов не владеет акциями компании.

Продолжаю держать акции, текущая ситуация на рынке угля благоприятна для Распадской. Отчет за 2-е полугодие будет ударным.

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Полезные ссылки

Aleksei Midakov