20 октября 2021, 22:46

Идентификация Шадрина

«Цена – это то, что ты платишь. Стоимость – это то, что ты получаешь. Не имеет значения, говорим ли мы об акциях или носках, я предпочитаю покупать качественный товар в тот момент, когда он недооценен» (Уоррен Баффетт).

Сегодня поговорим о том, как я выбираю акции в свой портфель, определяю цели, о знаменитой ПД и так далее. Я привел ту же цитату Баффетта, что приводил весной 2015 г. – в своем исследовании в двух частях по той же тематике - Целевая цена – «дорожная карта» инвестора

Наверное, с тех времен так подробно про свою теорию отбора и не писал. Кому интересно прочитайте. Ух, чего там только не на придумывал.

Честно сказать, понятия - «целевая цена», «потенциальная доходность (ПД)», «upside» я жуть как не люблю. И вот почему.

Апсайды акций это всё довольно виртуальные вещи, основанные на прогнозах, которые могут быть ошибочными, они приводят к механизации процесса отбора акций. И даже если прогнозы сбудутся, то рынок может никак не отреагировать на это. И наоборот, прогнозы могут и не сбыться, а акции вырасти.

Да, это упрощает процесс принятия решений. Человек вообще не любит много думать, и избегает всяких сложностей.

Конечно, ПД приходится использовать и сейчас, но помню, что это не самое главное. Могу не продать акцию с более низкой ПД ради высокой ПД. Бывало и не раз, что, купив акцию с самым большой ПД, но дальше растет только ПД, а котировки – нет. И никогда не стану продавать бумаги только по причине роста акции или покупать только из-за падения. Это напоминает уничтожение цветов ради сорняков. Те, кто, так делают – убивают альфу своих портфелей. Видел такое и не раз.

Лучше ориентироваться на суть идеи, ставить на определенные события – например, начало выплаты больших дивидендов по завершении инвест.программы, пик сырьевого цикла, ввод новых мощностей, погашение казначейских бумаг и т.д. Больше думайте!

Когда событие происходит и уже не очень важно какая цена в этот момент, она, может быть, в разы выше тех изначальных целей, когда только заходил в акцию. Так что цели важнее, наверное, при входе, а не выходе.

Как говорил Уоррен Баффетт, что «когда толстяк входит в комнату мне не надо знать его точный вес, чтобы понять, что он толстяк». Ищите своих «толстяков».

И кстати, в тот раз, когда я писал про целевую цену – это была одна из низких точек рынка за последние 10 лет. Сейчас рынок в 2 раза выше в долларах.

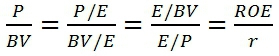

Что изменилось за 7 лет? Тогда еще использовал критерии Грэхема и только-только подошел к использованию отличной формулы стоимостного инвестирования:

где P — капитализация компании;

BV — балансовая стоимость;

Е — чистая прибыль компании;

ROE (=Е/ BV) — рентабельность собственного капитала;

R — требуемая доходность (в данном случае текущая доходность долгового рынка с учетом поправочного коэффициента х1.5, ввиду того что будущая доходность от долевых ценных бумаг не определена, и инвестор в праве требовать несколько большую доходность по ним).

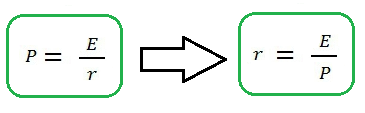

Уже из данной формулы можно получить еще два важных равенства:

Минусом моего анализа тогда было то, что я использовал лишь фактические показатели компаний, не строя совсем прогнозов. Да и по ставке было упрощено – для всех компаний одно значение (умножал доходность десятилетних ОФЗ на 1,5). Но тогда и это отлично работало (может и сейчас работает, я не проверял).

Сейчас в отборе акций использую прогноз финансовых показателей на 3-5 лет и формулу выше, но в несколько другом виде.

Прогнозирование финансовых показателей компаний – это отдельная тема. Задача – построить прогноз чистой прибыли и дивидендов на будущие 3-5 лет. Строится прогноз операционной деятельности, расчет выручки, себестоимости, долг, курсовые и т.д. Здесь нужно глубокое погружение в компанию. Нужно найти всю информацию о компании, текущие мощности, планы развития, как работает бизнес. Всё зависит от конкретной отрасли и компании. Конечно, без макроэкономики это невозможно – нужно еще спрогнозировать инфляцию, курс доллара, цены на нефть, металлы, уголь и т.д. Это всё архисложные задачи. И не факт, что часы, проведенные за этим занятием, окупятся в дальнейшем (хотя результат инвестирования вроде подтверждает их небесполезность).

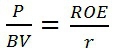

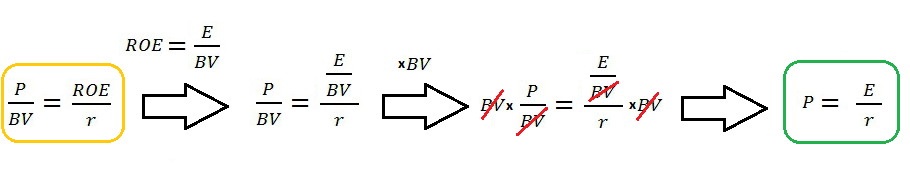

Формулу выше я несколько упростил. И она заиграла иначе, стало более понятной. Я убрал из нее собственный капитал, ведь, по сути, он являлся в определенном смысле ширмой. В реальности капитал был и не важен.

Можете даже перепроверить, посчитав двумя способами. Он как бы есть, но его и нет.

Вот как была получена новая формула

В итоге нужна только чистая прибыль и ставка r. И всё.

Кузнец Капитал нам не нужен))

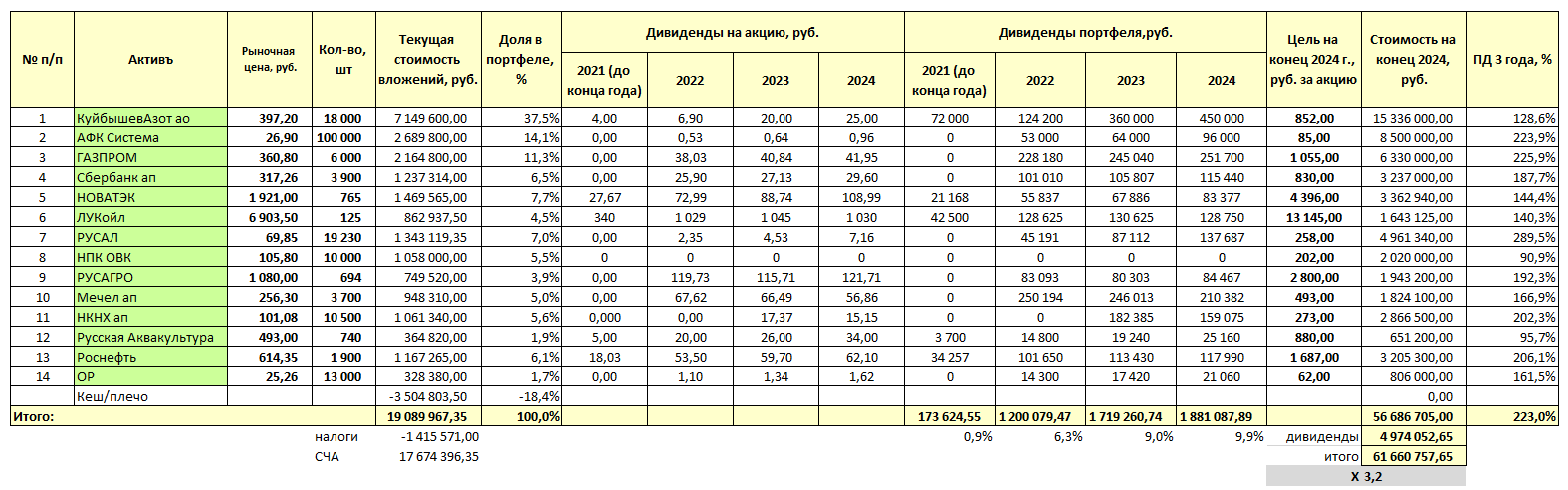

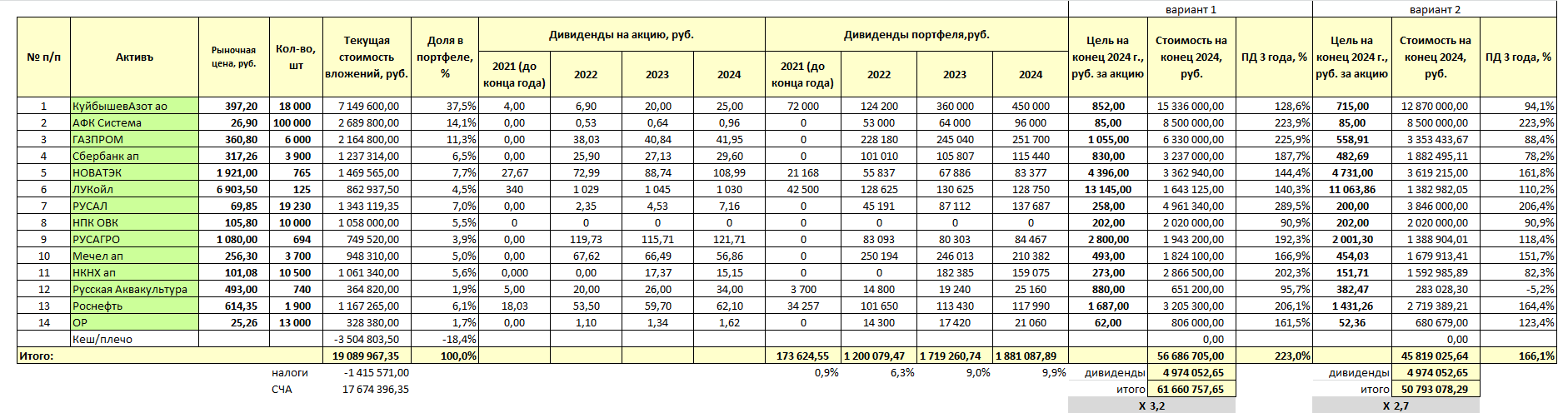

По своему портфелю уже приводил в платной закрытой группе прогнозы по целевой цене через 3 года и дивидендам, и в итоге получаем ту самую ПД.

ПД (потенциальная доходность) – это ожидаемая совокупная доходность от владения акцией. Определяется с помощью расчета будущей цены акции и дивидендов, предполагаемых к получению за определенный отрезок времени. Будущая цена акции вычисляется исходя из прогнозного размера прибыли в будущем и процентной ставки r.

Очень как-то оптимистично. Утроение портфеля за 3 года от текущих уже немаленьких значений. Повторюсь, что эти ПД я использую для покупки акций, а если они завышены, то может получится плохо. Но правда, я решил не покупать акции, если ПД у них ниже +100% за 3 года. Недавно, это было у Ленты и Мечел ап, но по итогам 1П 2021 поднял прогнозы. Ленту недавно продал. Сейчас ОВК и РусАква после взлетов котировок тоже имеют ПД ниже +100%.

Либо я ошибаюсь с прогнозами (с этим сложно что-то поделать), или есть ошибка со ставкой r.

По каждой компании r определяется в зависимости от цены долга (облигации, кредиты) и особенностей отдельной компании (страновые риски, ликвидность акций, отрасль, уровень корпоративного управления). Процентная ставка r – это необходимая доходность от владения акцией, тот справедливый уровень, который предполагает получить инвестор. Это значит, что если мы требуем от акции 10%, и она приносит 1 тыс. руб. прибыли в год, то справедливая оценка будет равна 10 тыс. руб.

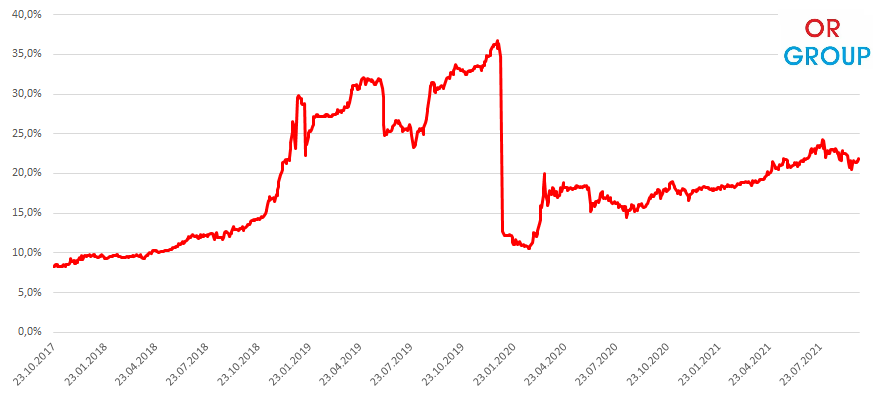

У меня появилась идея проверить, а как себя вела ставка r ретроспективно (спасибо Белоусову)?!

Предположим, что рынок в прошлом довольно точно прогнозировали размер чистой прибыли хотя бы на год вперед (хотя этот момент можно подвергнуть сомнению, и дальше на исторических данных это будет заметно). И применяя формулу выше, мы уже из E и P находим r.

Проверил это на акциях своего портфеля и сопоставил со ставкой r, которую применяю для расчета целевой цены. В расчете брал с 1 января eps (E) уже текущего года, хотя еще не были известны итоги за 9 месяцев предыдущего года, но так как рынок всегда смотрит в будущее, это нормально. Например, значения r за 2020 год – это прибыль за 2020 год, делённая на фактическую цену акции. Конечно, более правильнее – брать скользящие значение прогноза прибыли на следующие 12 месяцев, но это более сложнее в расчетах. Пока так. Возможно, небольшое искажение вносили дивидендные гэпы, но нам важен порядок значений. Но гораздо важнее было сделать точный прогноз. По некоторым компаниям в начале года такие ошеломительные ставки r, понятно становится, что рынок не ожидал такой прибыли.

Фактически ставка r – это обратная величина от всем известного коэффициента P/E. И если у вас ставка r равна 30-50%, то это значит акция торгуется за 2-3 ближайших годовых прибыли.

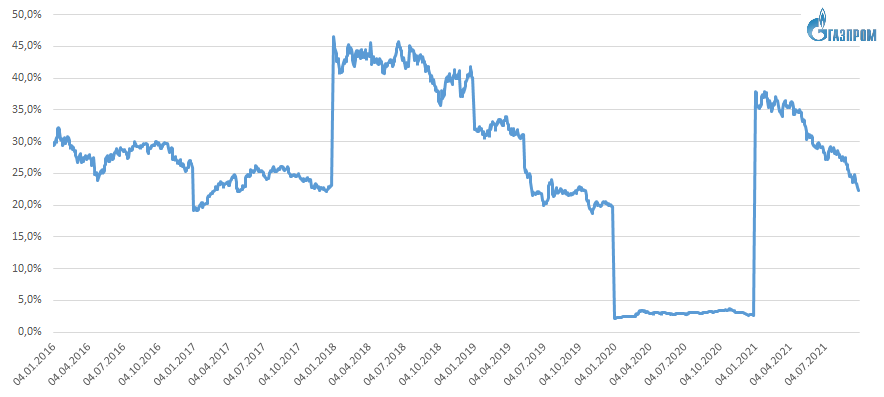

ГАЗПРОМ

Начну с Газпрома. Ставка r на истории выглядит с 2016 года следующим образом

2020 год – это год почти нулевой прибыли в пандемийный год. А так r всегда выше 20%. Среднее значение за почти 6 лет равно 25,4% против применяемой 8,9%.

Конечно, Газпром ранее имел другую дивидендную политику, но ставка 8,9% — это очень оптимистично. С другой стороны, это лишь P/E=11. Разве не может стоить столько самая голубая из голубых фишек на нашем рынке. Будем считать цель 1055 руб. оптимистичной оценкой.

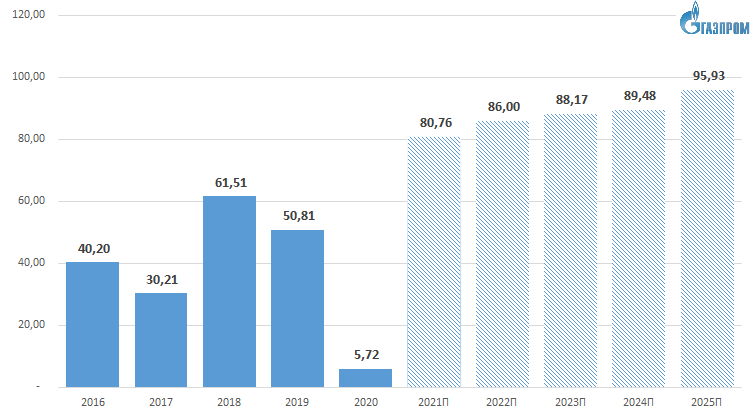

Можно взять среднее между 25,4% и 8,9% — это 17,2%. И попробовать от этой ставки посчитать цель по Газпрому. Прогноз по прибыли Газпрома на акцию у меня сейчас вот такой (жду рост нефти до $85-90 за барр. в 2023-2025 гг., что при текущей цене $85):

Рублей прибыли на одну акцию Газпрома

Думаю, после новой отчетности за 9 мес. 2021 г. – прогнозы будут еще выше.

Сейчас бушует инфляция в мире, но что будет 1 января 2025 г., возможно, уже всё устаканится и мы вернемся к нормальной инфляции в 4%, тогда ставка 17,2% для Газпрома это перебор?

Исходя из этой ставки цель получается 559 руб. вместо 1055 руб.

Можно еще проверить через дивиденды – это наш рынок любит больше всего. Какая будет дивидендная доходность (ДД) Газпрома? В 2024 году сейчас жду дивиденд 42 руб. на акцию (это дивиденд за 2023 год) – довольно консервативно. Получается ДД равна 7,5%. Вполне реально, правда, при инфляции 4% — это будет опять дешево.

С учетом всех рисков, и помня, про инвест.программу Газпрома и волатильность сырьевых рынков, возможно, инвестор и может требовать с Газпрома доходность 17,2%. Тогда цель 560 руб. можно считать консервативной.

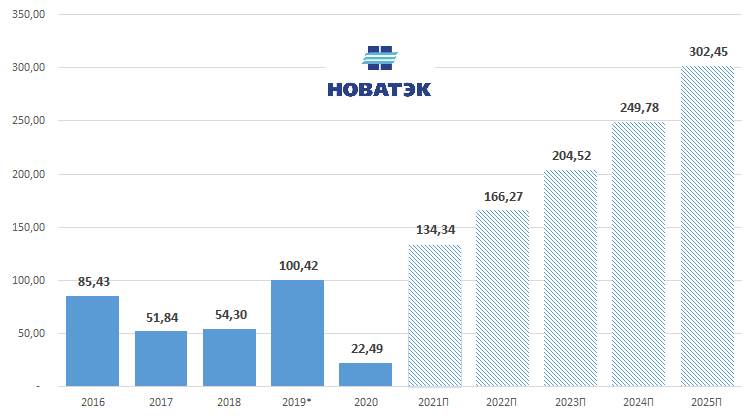

НОВАТЭК

По НОВАТЭКу есть такой момент, как «скрытая ценность», а именно «виртуальная» переоценка долей СП по мере их запуска в работу (поэтому, возможно, будет определенное искажение в расчетах), об этом я писал большой пост пару лет назад – Дешёвый дорогой «НОВАТЭК»: часть 1 и часть 2. В целом вектор развития без изменений.

Ставка r НОВАТЭКа на истории

И прогноз размера прибыли

*в 2019 г. прибыль без учета продажи долей в бизнесе

Здесь также как и в Газпроме нашел среднее между используемой ставкой 8,8% и средней на истории 7,6%, получилось 8,2%. Кстати, в этом случае ситуация противоположная Газпрому – здесь ставка на истории ниже расчетной. Вот, что значит газовая компания «здорового инвестора».

В итоге цель еще выше - 4 731 р. ДД равна 2,3%, норм для этой компании. Добавлю, что в НОВАТЭКе расчеты ПД ведутся по скорректированной прибыли, но на окне 3-5 лет она сходится бухгалтерской чистой прибылью – выше 1 триллиона рублей в год после 2025 года.

По такой же схеме проверим и остальные акции.

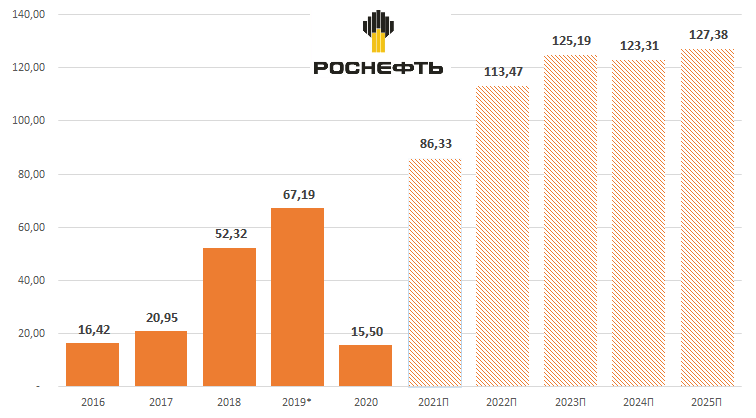

Роснефть

Ставка r

Прогноз чистой прибыли на акцию

Средняя ставка r на истории 10,0% не сильно отличается от расчетной 8,9%, цель получилась 1431 р. вместо 1687 р. ДД равна 4,3%. И, кстати, Роснефть явно сейчас дешевле, чем торговалась ранее.

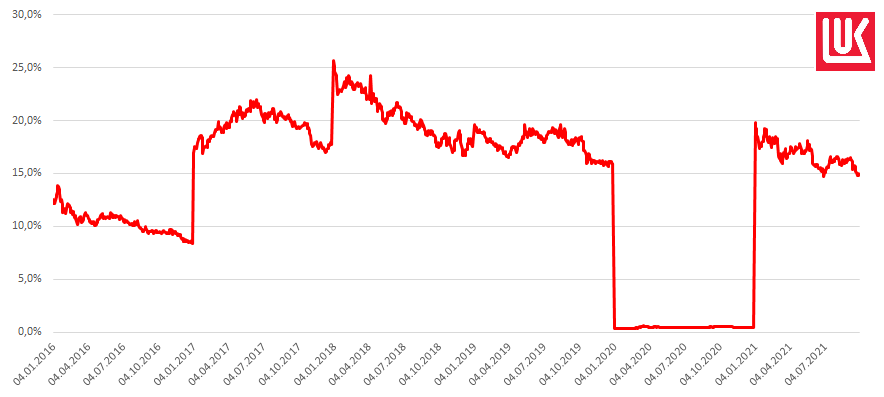

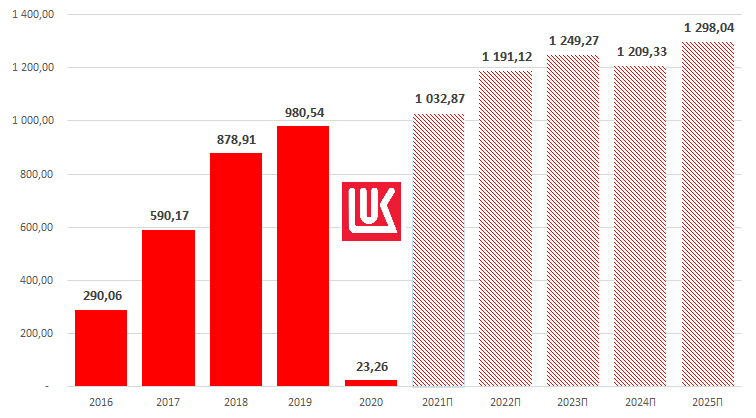

ЛУКойл

Ставка r

Прогноз чистой прибыли на акцию

14,1% против 9,4% корректирует цель с 13,1 тыс. руб. к 11,1 тыс. руб. (использую среднее значение в 11,7%). ДД в 9,3% меня поражают в начале 2025 года. Почему-то рынок от ЛУКойла требует премии за риск даже больше, чем у Газпрома?!

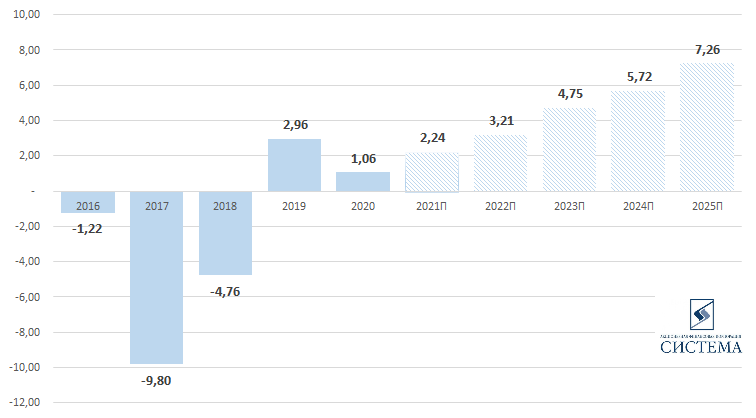

АФК Система

Ставка r

Прогноз чистой прибыли на акцию

По АФК Система данная проверка будет не применима по двум причинам. Во-первых, нет длительной положительной истории по прибыли, и во-вторых, и самое главное, это способ определения справедливой стоимости акций Системы – я отношусь к ней, как к инвестиционному фонду и правильнее оценивать каждый отдельный актив. Но в любом случае, замечу, что последние 2 года ставка r на истории – 8-10% близка к расчетной 9,2%.

Цели 80-100 руб. к 2025 году, более, чем реальные ориентиры. Так что цель – 85 руб. менять не буду (цель стоит 85 руб., но жду, конечно, 100 руб.).

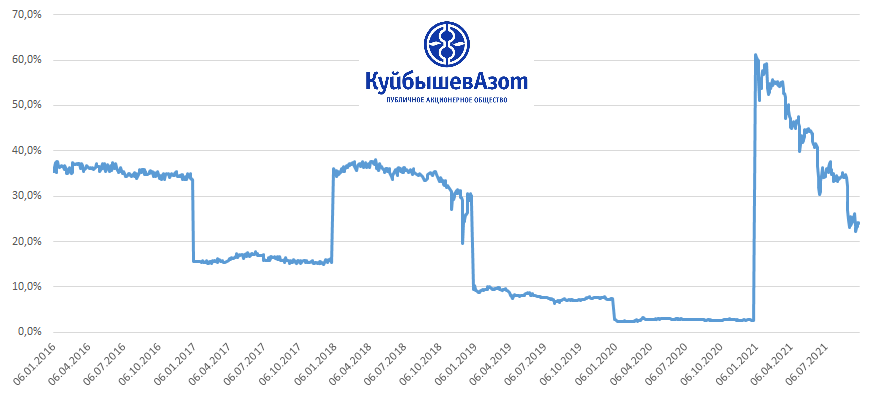

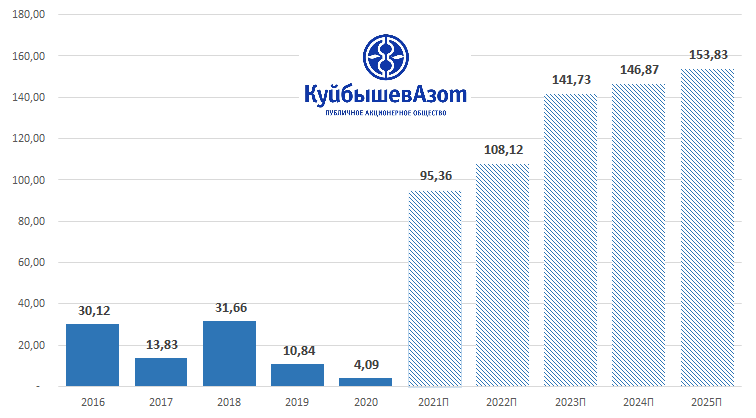

КуйбышевАзот ао

Ставка r

Прогноз чистой прибыли на акцию

Это моя позиция #1 в портфеле в данный момент. Но посещают мысли регулярно, «поделиться» долями в пользу АФК Система и НКНХ ап. Хотя Баффетт в 80-90-е держал спокойно Кока-Колы на 40% портфеля.

Что будет расти лучше, мы узнаем только в будущем, например, 1 января 2025 года, будет там понятно, в чем было выгоднее находиться. В данный момент приходятся оперировать одними условностями – прогнозами прибыли, ставкой r и уровнем ПД. Одно могу сказать, они сейчас все «толстяки» (КУАЗ, НКНХ и Система).

Средняя ставка r на истории у КУАЗа равна 21,6% против используемой 12,5%. Конечно, основная проблема компании – её малая ликвидность и низкая известность среди инвесторов, тот же брокер Тинькофф не дает доступа к её покупке. Да и таких цен на газ и удобрения никто не ждал.

Цель по компании была бы еще выше (сейчас 852 руб.), если бы компания была в лучшем состоянии по уровню корпоративного управления. Компании предстоит пройти большой путь. Нужна хорошая дивидендная политика, достойные дивиденды на уровне отраслевых аналогов (Акрон, Фосагро), решение вопроса с казначейским пакетом (25% капитала).

Если использовать ставку r 17,1% (кстати, почти равна скорректированной ставке r у Газпрома), то цель будет 715 руб., что так же очень привлекательно. Ожидаемая ДД тогда в начале 2025 г. равна 3,5%. Правда, дивиденды в 2024 году пока ставлю лишь 25 руб. (это очень консервативно, может быть выше 35-40 руб.). В расчетах я не учитываю квазиказначейские акции, считая их уже погашенными.

Возможно, с таким прогнозом прибыли не стоит вообще суетиться, рынок сделает всё сам. Надо просто подождать. Цели могут быть изменены и на более высокие уровни, если в компании начнутся подвижки, то сразу цель станет 1200 руб. Главное, чтобы прогнозы сбылись, и компания пошла навстречу акционерам :)

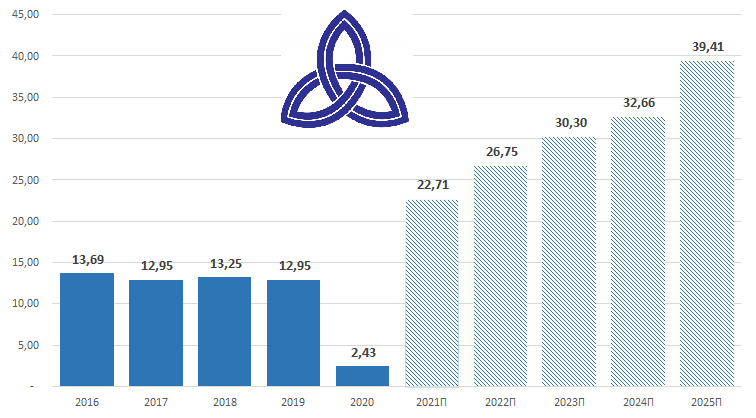

НКНХ ап

Ставка r

Прогноз чистой прибыли на акцию

Средняя 31,6% - заслуга прошлых лет. Применяю скорректированную r 21,6%. Цель вместо 273 руб. – 152 руб. Скорее всего, к НКНХ ап я несколько суров, но с учетом всех рисков, это нормально.

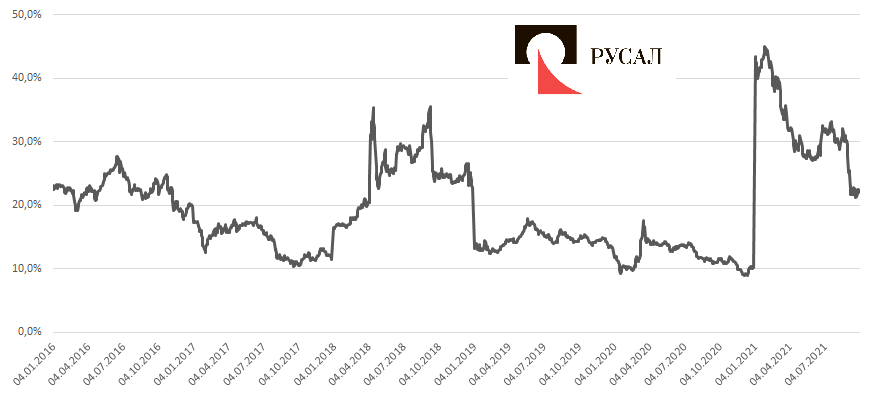

РУСАЛ

Ставка r

Прогноз чистой прибыли на акцию

Ставка r на истории выше расчетной, что скорректировало цель с 258 руб. до 200 руб., что также неплохо. Здесь основная идея в нераскрытой ценности пакета НорНикеля.

Кстати, сейчас палладий упал, а алюминий вырос и акцент перешел от НН к самому Русалу, и появилась более интересная идея в акциях Эн+. Такая вот интересная матрешка. Но поучаствовать рублем в Эн+ не удалось – нет свободных денег, может позже, если останется ПД.

Да, и надо в портфеле сокращать число бумаг – сейчас 14, оптимум 8-12. Баффетт говорил – зачем вам седьмая бумага, если у вас уже есть шесть замечательных, седьмая – еще никого не сделала богатой…))) Этот сложный вопрос выбора приоритетов.

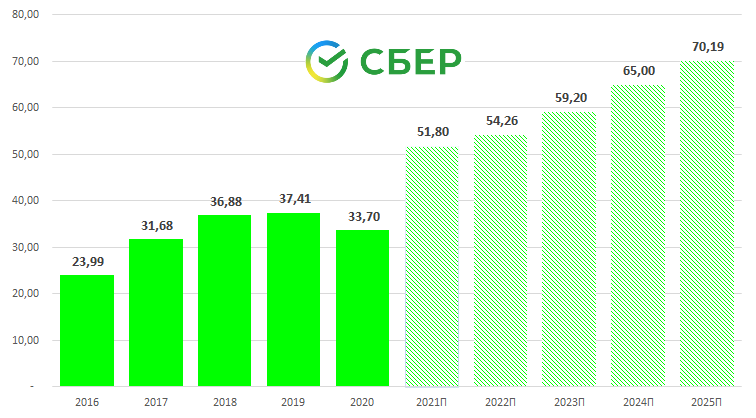

Сбербанк ап

Ставка r

Прогноз чистой прибыли на акцию

Удивительно, что инвесторы закладывают такую премию для Сбербанка. Коррекция цели с 830 руб. до 483 руб. ДД на начало 2025 года равна 6,1%. Вполне.

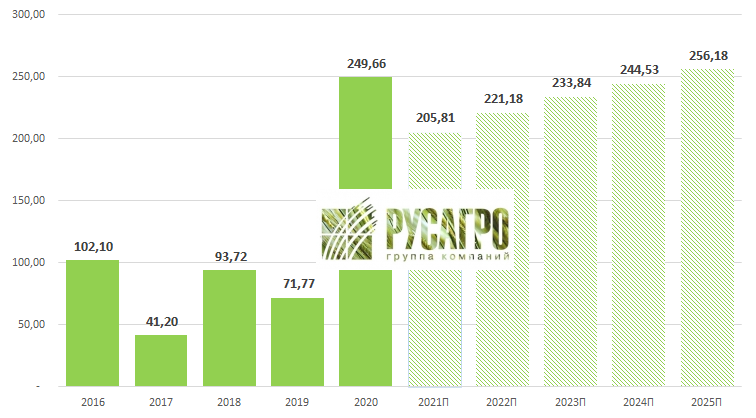

РУСАГРО

Ставка r

Прогноз чистой прибыли на акцию

Компания перешла на новый уровень по прибыли в прошлом году, что очень хорошо. Цель с учетом исторической r, скорректирована с 2800 р. до 2001 р.

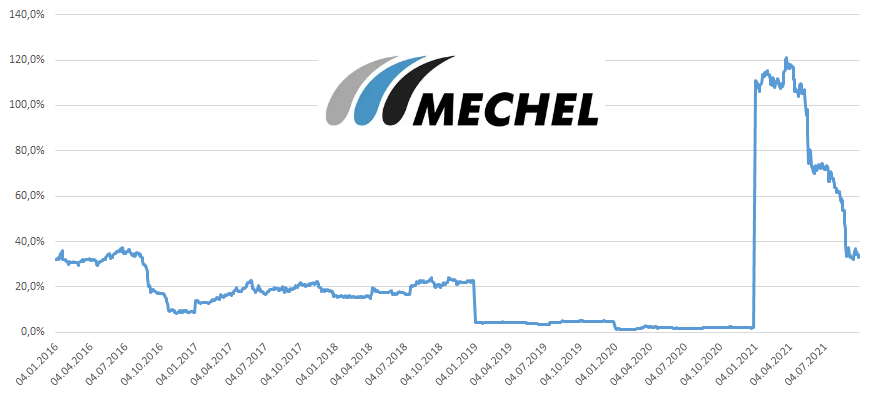

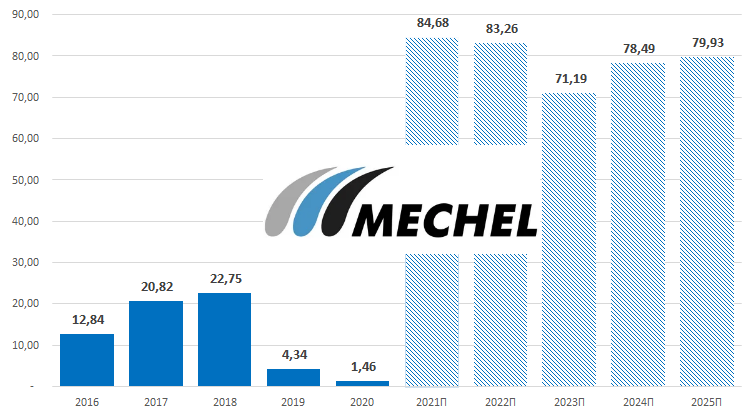

Мечел ап

Ставка r

Прогноз чистой прибыли на акцию

По префам Мечела история особая – здесь прогноз целевой цены производится от денежного потока по дивидендам. И даже если использовать среднее значение между расчетной и исторической r – получается цель 454 руб., очень близко к текущей цели в 494 руб. Главное, что ожидаемый уровень прибыли был на уровне 70-80 руб. на акцию. ДД около 12-15% для Мечела преф нормально. И кстати, Мечел имеет отрицательный капитал по МСФО.

Заметьте, как рынок переоценил бумаги став понимать, какая прибыль и соответственно дивиденды светят по итогам 2021 года. А что будет, если эти дивы станут стабильными?

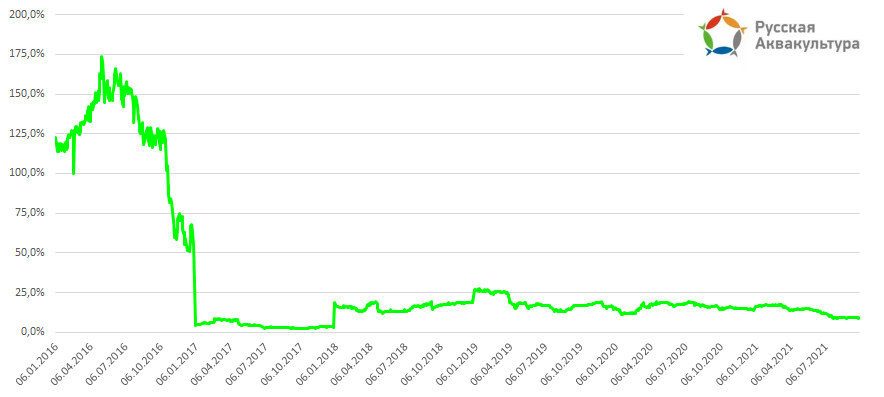

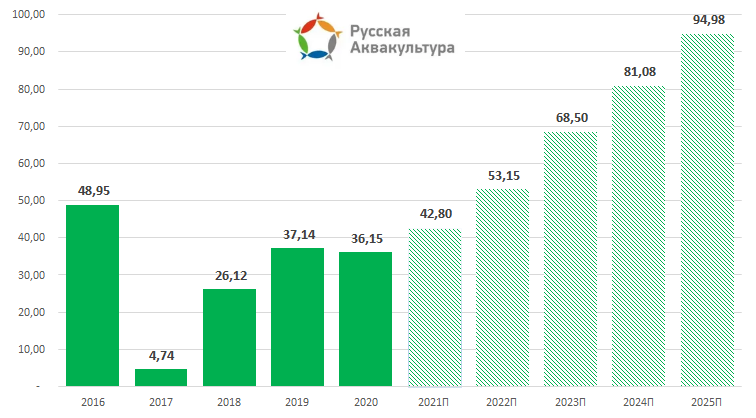

Русская Аквакультура

Ставка r

Прогноз чистой прибыли на акцию

Ошеломительная история роста акций, сейчас скорректированная цель 382 руб. уже ниже текущих котировок на рынке. Я не успел сформировать нормальную позицию в РусАкве, теперь остается лишь держать, при достижении ЛДВ готов расстаться. Но акции могут быть выше, если прогнозы по росту бизнеса и прибыли сбудутся, да и прибудет с вами сила Воробьева :)

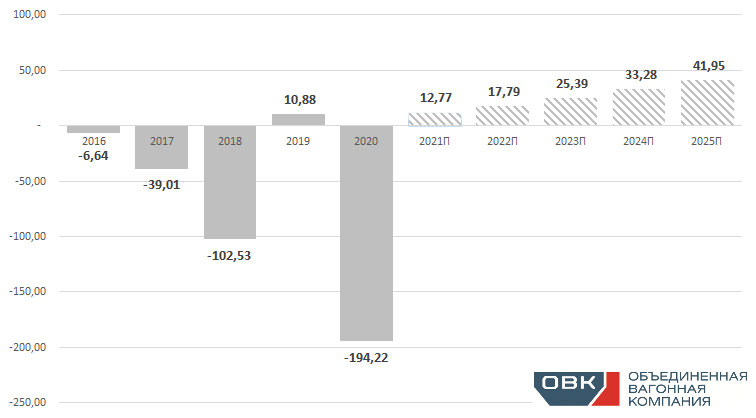

Остались еще две треш-истории. ОВК и ОР, по ним, конечно, есть ПД, но ставка была совсем в другом, это продажа стратегу и вывод на IPO своей микрофинансовой дочки. Можно назвать их спекуляциями. Однако сделаем то же самое, что и с другими.

НПК ОВК

Ставка r у данной компании не получится найти, так как последние годы прибыли не было, особенно прошлый 2020 год – когда новая команда списала просто всё что можно или нельзя.

Прогноз чистой прибыли на акцию

Компании нужно показывать рост прибыли, чтобы «хорошо продаться». Цель 202 руб.

ОР Групп

Ставка r

Прогноз чистой прибыли на акцию

Опасная компания с огромными запасами и совсем не халяльным бизнесом по выдаче кредитов под 167% годовых. Сами понимаете, что в этой истории всеми расчетами можно лишь пренебречь. Здесь идея циничная до крайности, чистая спекуляция – ожидаю рост котировок на проведении IPO МКК Арифметика. И дольше мне бы не хотелось оставаться акционером ОР.

Кстати, цель скорректировалась с 62 руб. до 52 руб. Рынок довольно справедливо учитывает все риски сейчас. На графике r наглядно видно, как доверие снижалось от месяца к месяцу – инвесторы требовали всё большую ставку r, а еще точнее – цена падала всё ниже и ниже.

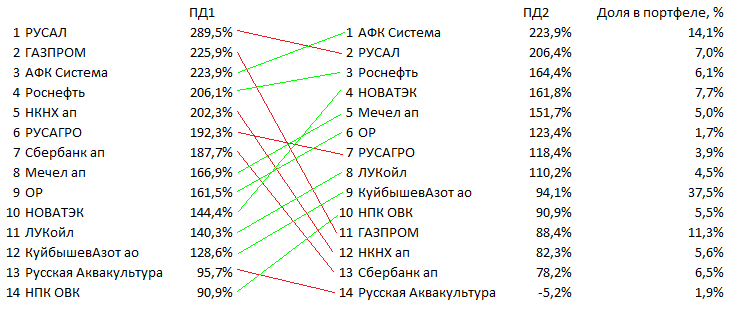

Подытожим. У части компаний заметна значительная разница между применяемой r и r на истории. Это Газпром, Сбербанк ап, НКНХ ап, Русагро, РУСАЛ и РусАква. Возможно, рынок не мог ожидать такой прибыли в будущем, или я сейчас закладываю ужасно оптимистичный прогноз по ставке r. А «разумный инвестор = рынок», учитывая все риски, закладывает себе гораздо большую норму прибыли. Ведь покупать акции Газпром сейчас под ставку доходности 17,2% это более разумно, чем под 8,9%, когда можно найти ОФЗ почти с такой же доходностью. Возможно, причина еще в прежней истории, по данным компаниям было не так и весело ранее. У остальных акций небольшие изменения, а по НОВАТЭК, так и вообще рынок смотрит еще лучше.

Добавлю, еще один момент, что по-хорошему в формуле из r надо еще g вычитать, который как бы характеризует долгосрочный темп роста прибыли. И этим параметром можно объяснять различия в ставках.

Итоговая таблица по портфелю с скорр. целями для сравнения.

Уже не х3,2, а х2,7… по факту тоже самое. Не 62 млн руб., а 51 млн руб., но даже если будет 40 млн руб., это тоже очень хорошо. Норматив х2 за 3 года никто не отменял :)

У нас будет возможность проверить точность прогнозов. Правда, стоит еще раз напомнить, что по некоторым компаниям главное в идеи «спрятанной ценности» – НОВАТЭК, Русал, Система и КуйбышевАзот.

Рейтинги ПД и текущие доли портфеля

Всё равно очень оптимистично, по мне, так мы сейчас в начале сырьевого суперцикла, и возможно, всё так и будет. Либо я уже в ловушке, продавать-то, не собираюсь…

Буду смотреть на обе ПД. Напомню, что главное, не ПД, а думать своей головой.

Живи. Люби. Инвестируй!

Следующая высота 5000 п. по Мосбирже

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

16.10.2021

Полезные ссылки

Александр Шадрин