07 июня 2019, 14:10

Татнефть 1кв 2019 МСФО А есть ли пузырь?

Татнефть наказал огромное количество шортистов. Больше кладбище пожалуй только у Газпрома.

ЧИСТАЯ ПРИБЫЛЬ ТАТНЕФТИ В I КВ. СОСТАВИЛА 60, 2 МЛРД ПРОТИВ 42 МЛРД ГОДОМ РАНЕЕ, ВЫШЕ ПРОГНОЗА - ОТЧЕТ

Компания прибавляет, и отдает все на дивиденды. Какие шорты?

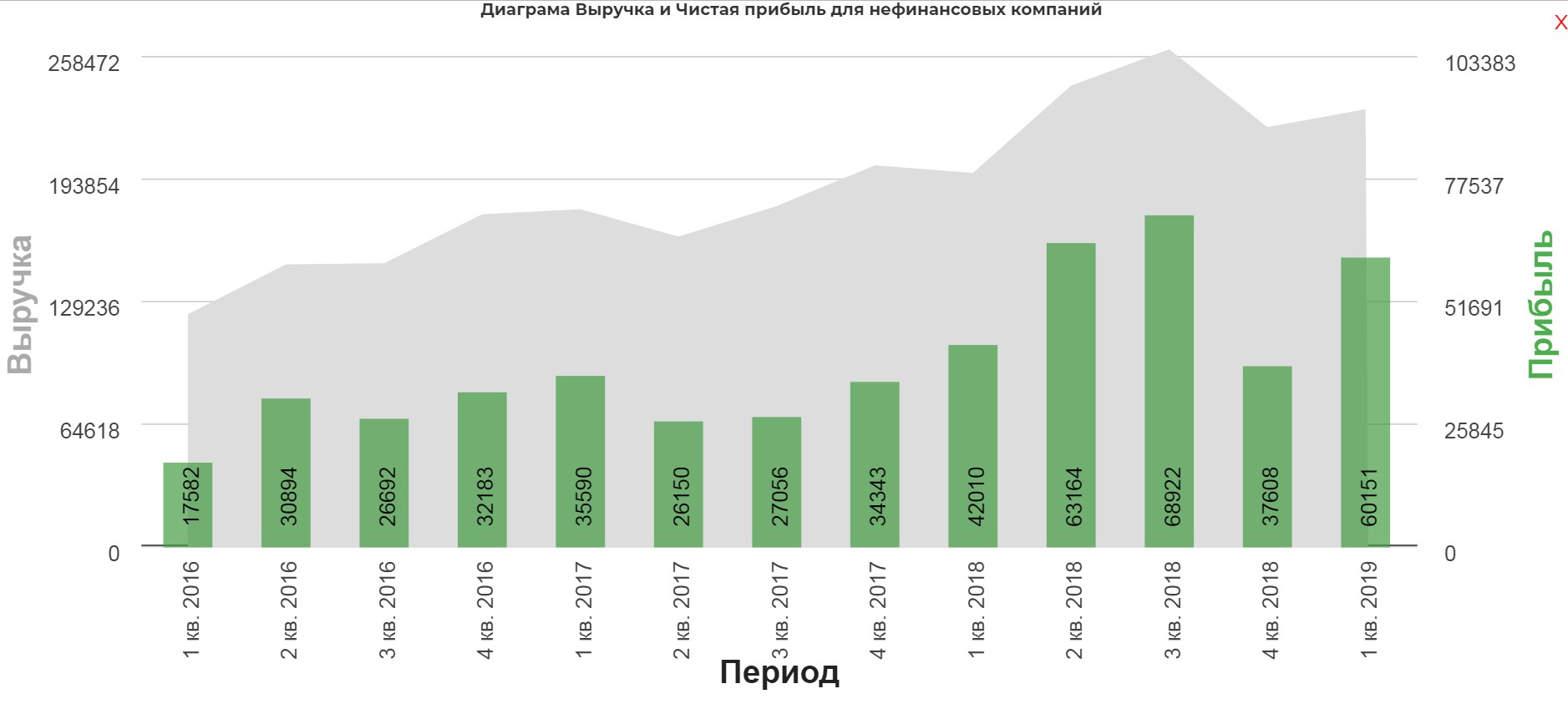

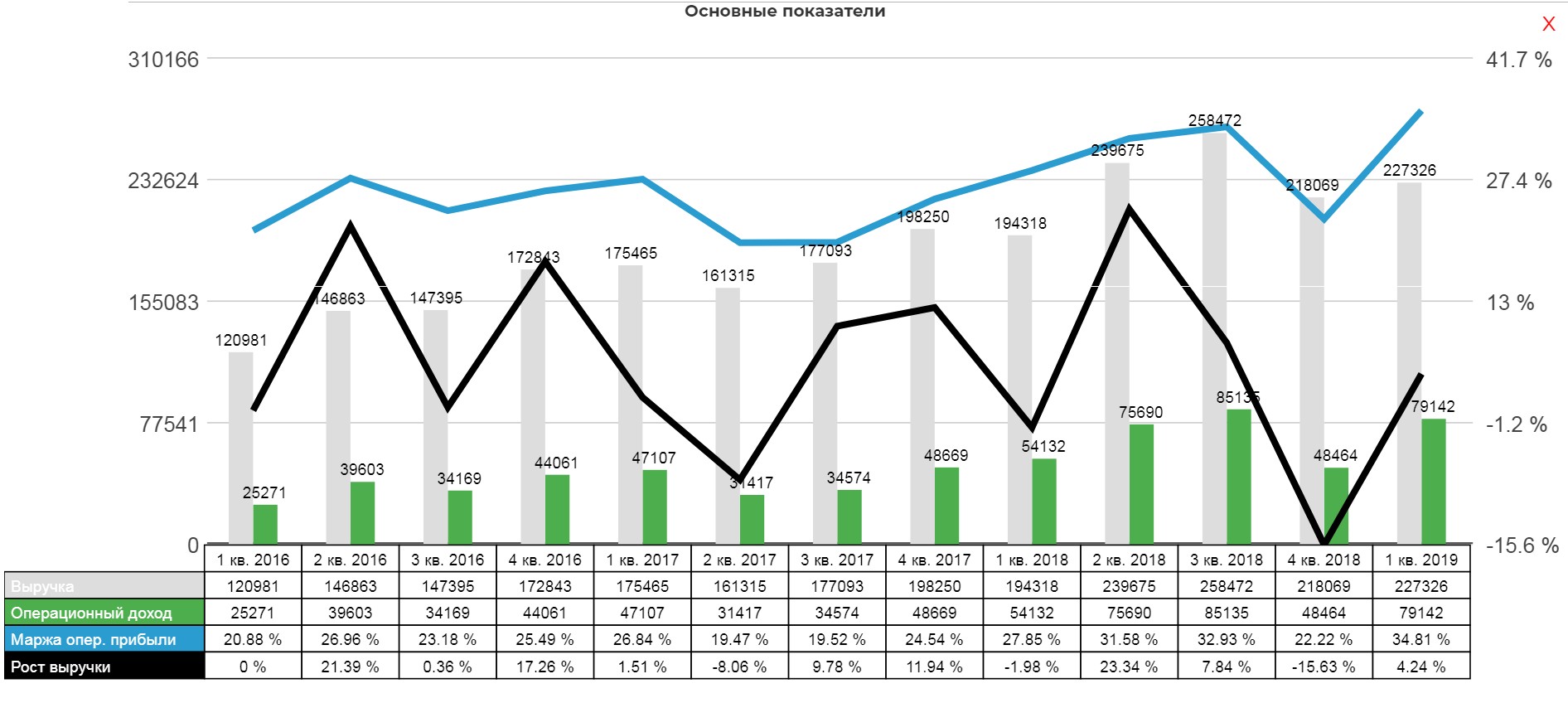

Консолидированная выручка от реализации и прочие доходы от небанковской деятельности за вычетом экспортных пошлин и акцизов за первый квартал 2019 года составили 227 326 млн. рублей (3 438 млн. долл. США) по сравнению с 188 345 млн. рублей (3 311 млн. долл. США) за первый квартал 2018 года. Чистая прибыль акционеров Группы в первом квартале 2019 года составила 60 151 млн. рублей (910 млн. долл. США) по сравнению с 42 010 млн. рублей (739 млн. долл. США) чистой прибыли акционеров Группы, полученной в первом квартале 2018 года.

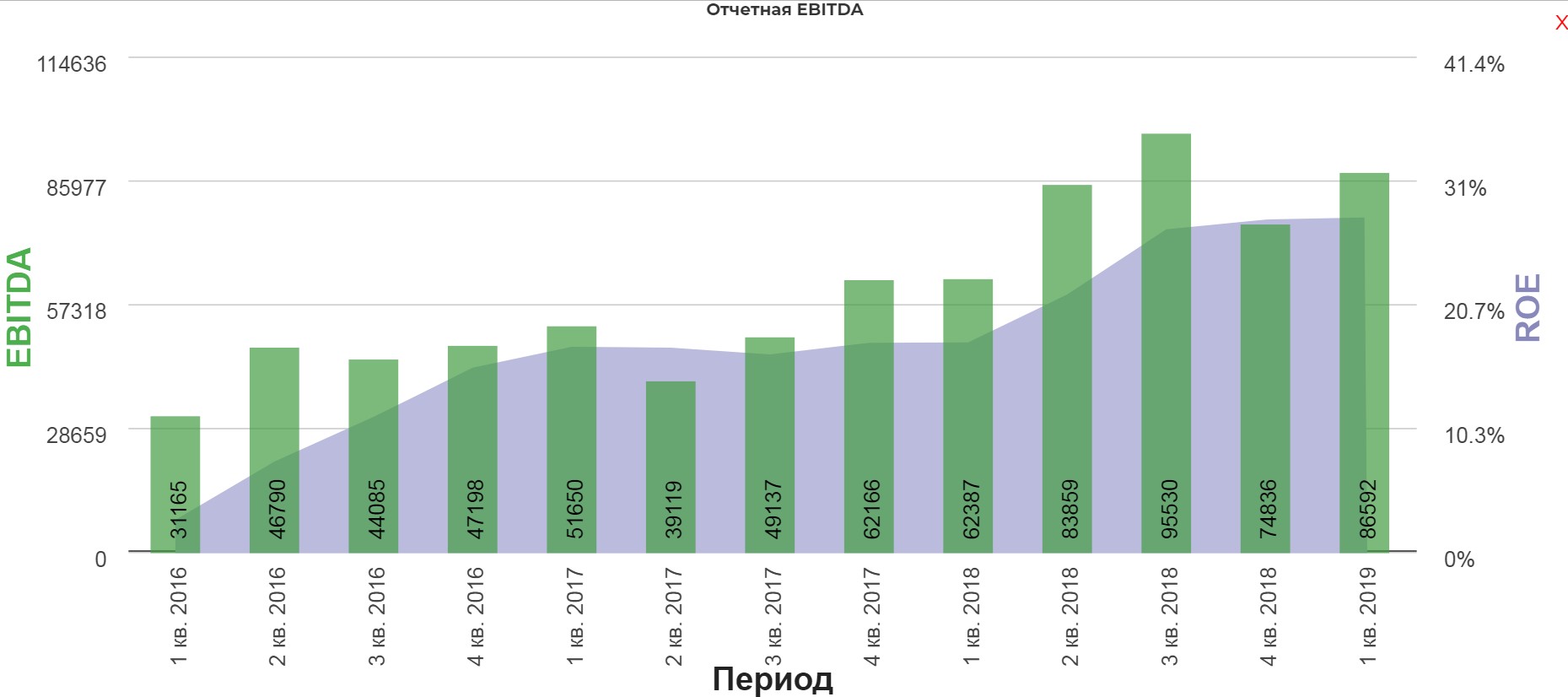

Показатель EBITDA (не является финансовым показателем, предусмотренным МСФО) за первый квартал 2019 года составил 87 419 млн. рублей (1 322 млн. долл. США) по сравнению с 61 167 млн. рублей (1 075 млн. долл. США) за первый квартал 2018 года.

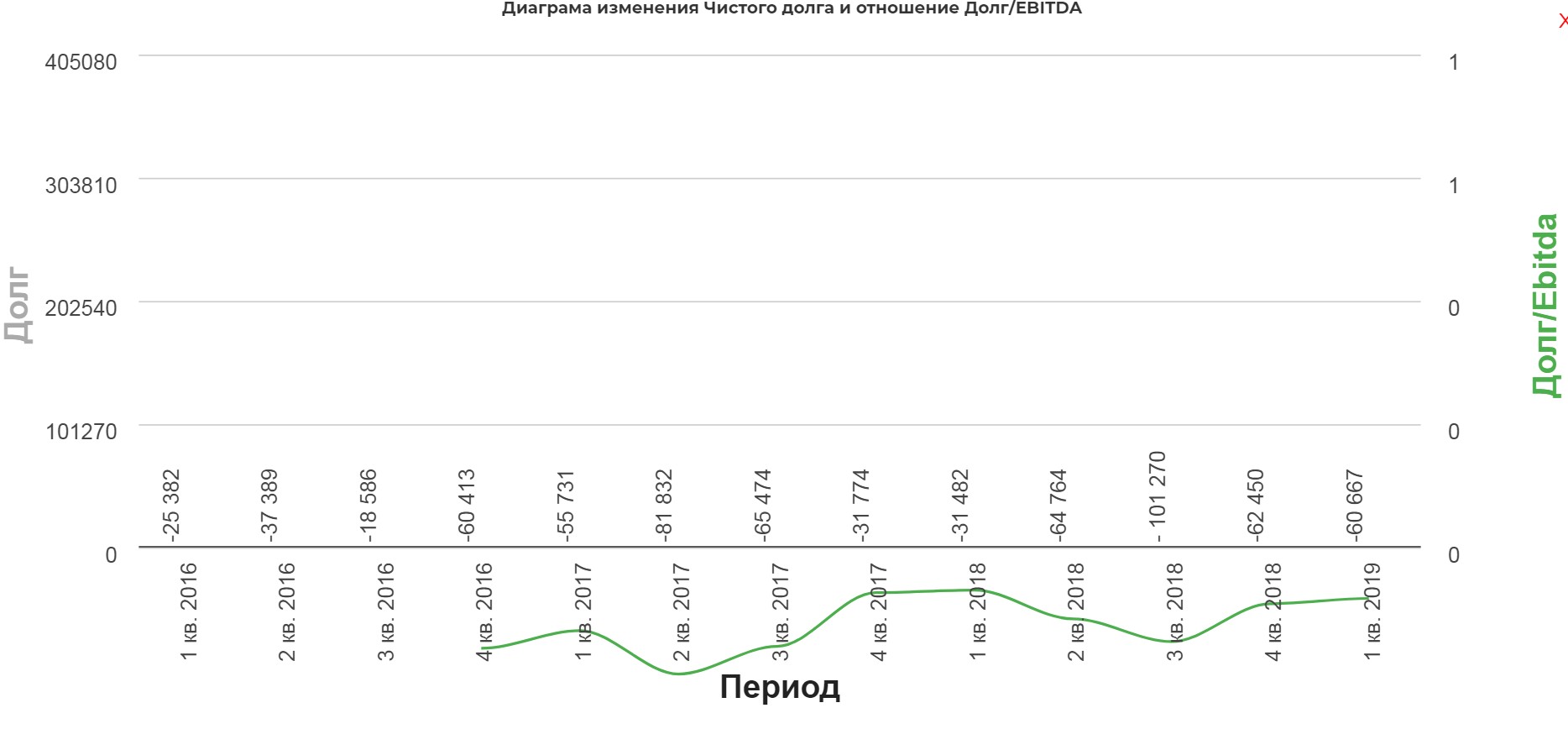

Долг отсутсвует.

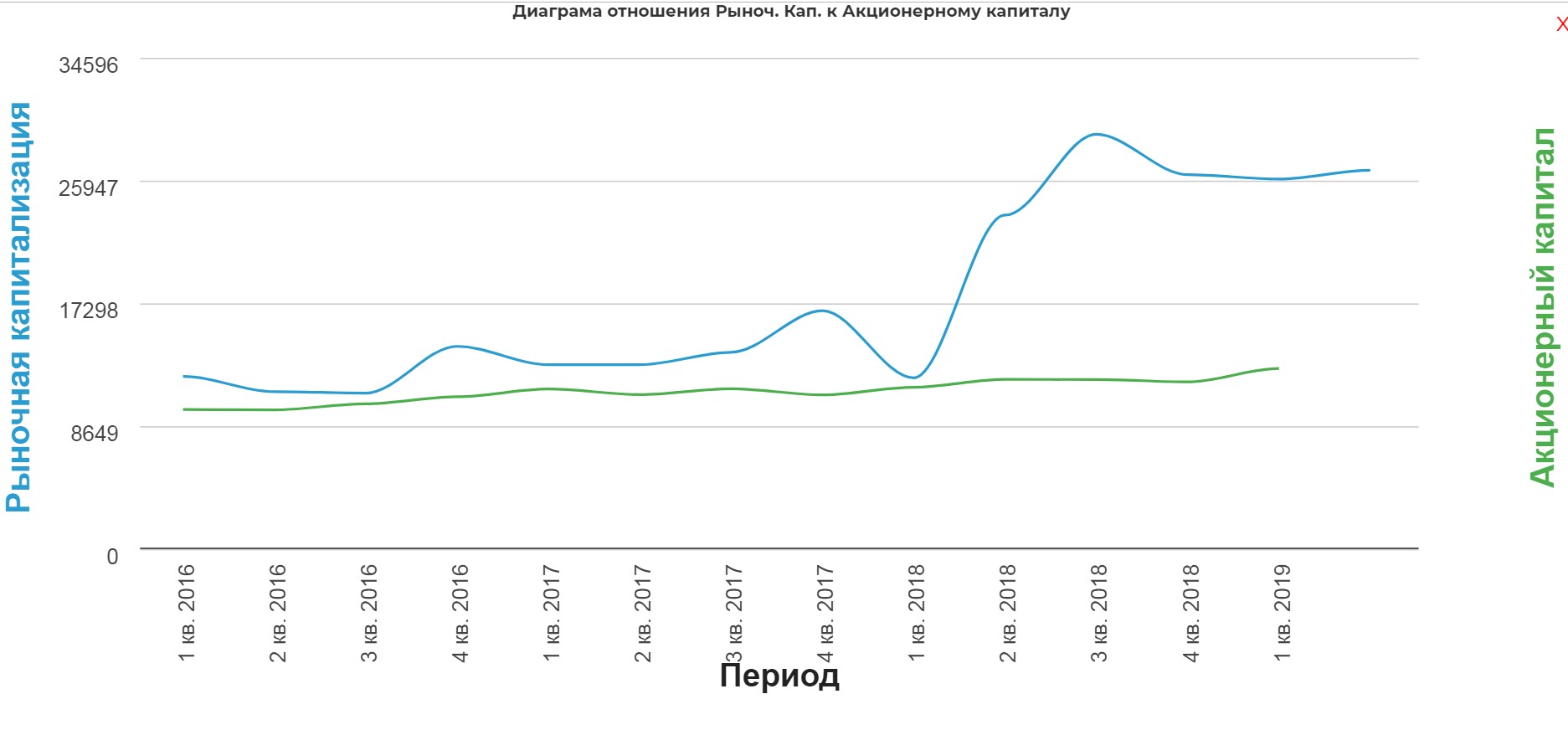

Капитализация серьезно оторвалась от капитала.

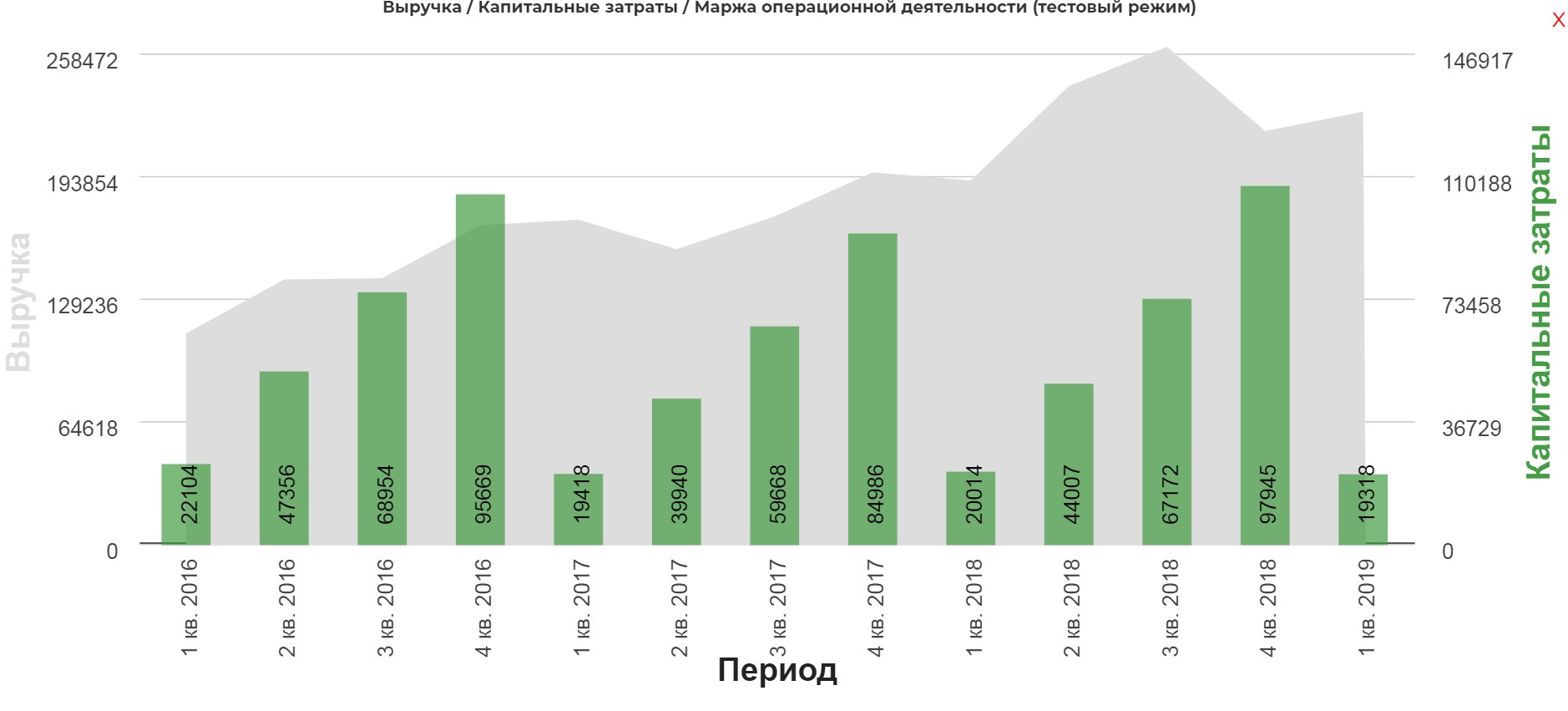

Капекс "завис", при росте выручки дает рост FCF

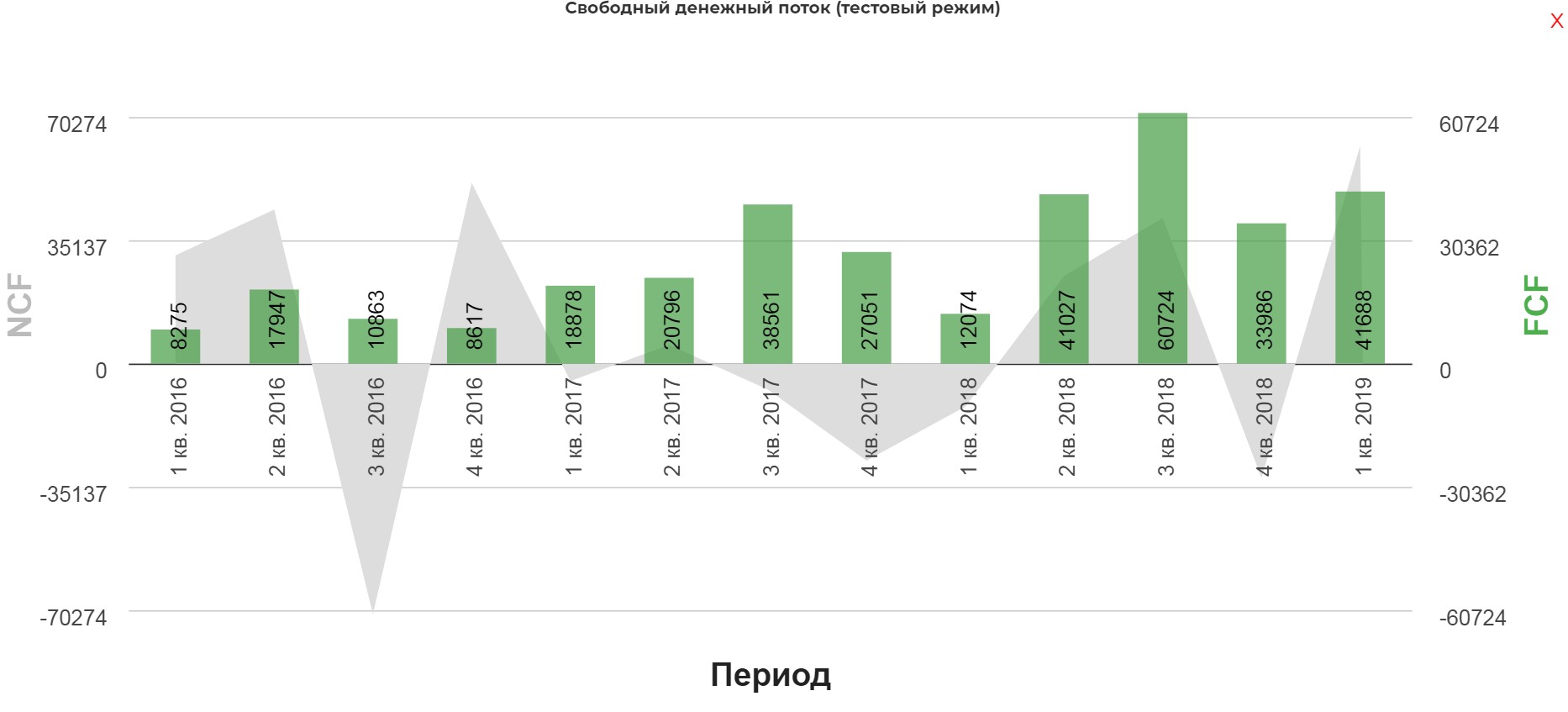

Тот самый FCF, на самом деле компания отдает не весь денежный поток.

Многие говорят чуть ли не 130%. Не верьте:

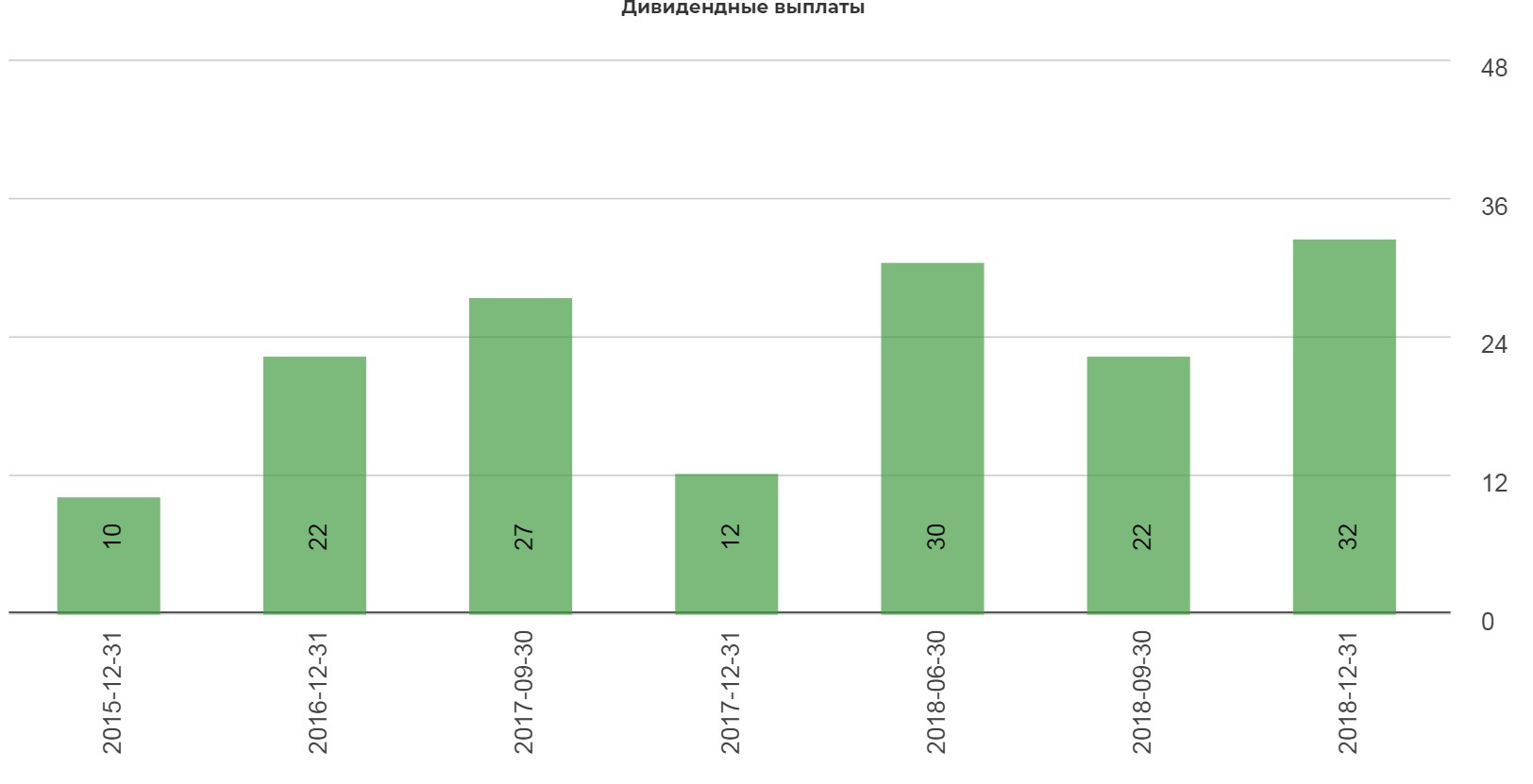

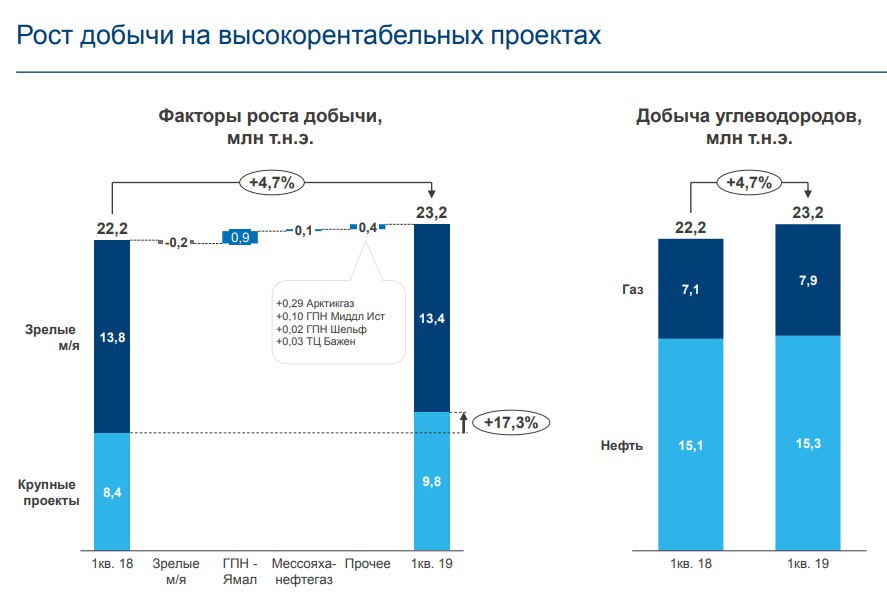

Вот он основной драйвер роста:

На операционном уровне все стабильно.

Есть ли пузырь?

Есть пузырь в оценки компании отностиельно добычи. Газпромнефть добывает в 3 раза больше, а стоит в два раза дешевле.

Татнефть

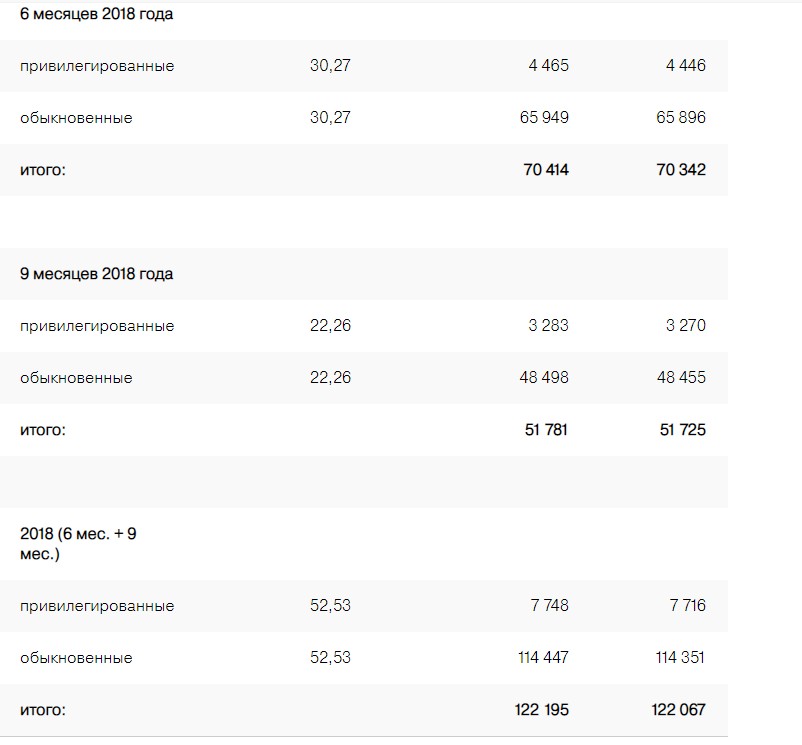

Конечно высокие дивиденды являются одной из главных причин роста котировок.

Совет директоров ПАО «Татнефть» при определении рекомендуемого общему собранию акционеров размера дивиденда (в расчете на одну акцию) основывается на размере чистой прибыли по РСБУ или МСФО, в зависимости от наличия опубликованной финансовой отчетности за соответствующий период, и исходит из того, что целевым уровнем совокупных средств, направляемых на выплату дивидендов, является не менее 50% от чистой прибыли, определенной по РСБУ или МСФО, в зависимости от того какая из них является большей. При определении рекомендуемого размера дивиденда Совет директоров, учитывает обязательства и инвестиционную программу, а также потребность в оборотном капитале и необходимых резервах для нормальной деятельности ПАО «Татнефть».

Однако компания стремится отдавать большую частьFCF на дивы. Ключевая фраза стремится. Компания чего-то опасается? Одна из причин в заинтересованности в росте капитализации кроется в этом:

Москва. 3 апреля. ИНТЕРФАКС - "Татнефть" запустила опционную программу для менеджмента, сообщил журналистам глава компании Наиль Маганов.

"Да, она уже работает", - сказал он.

Между тем, глава "Татнефти" уточнил "Интерфаксу", что опционная программа утверждена на 5 лет.

Н.Маганов не раскрыл журналистам детали этой программы, но отметил: "Вознаграждение ключевого управленческого персонала зависит от достижения показателей, заложенных в стратегию "Татнефти" до 2030 года за счёт закрепления КПЭ (ключевых показателей эффективности)".

А что по планам?

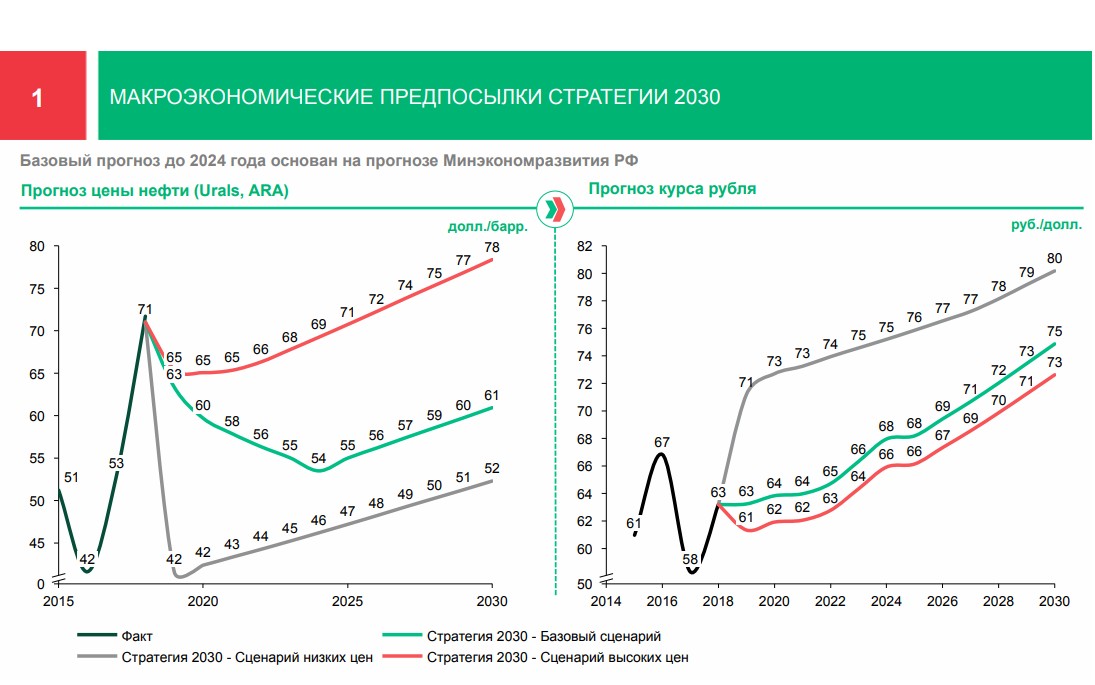

Компания уверена, что у рубля перспектив не много. Вероятно правы.

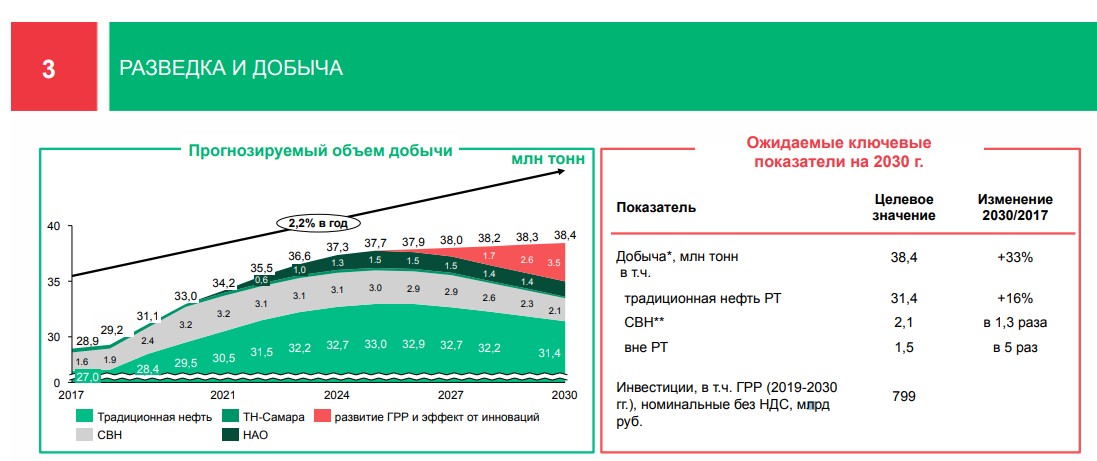

Добычу будут наращивать на 2% в год.

В компании есть шинный бизнес. Доля в 22% рынка, серьезные планы.

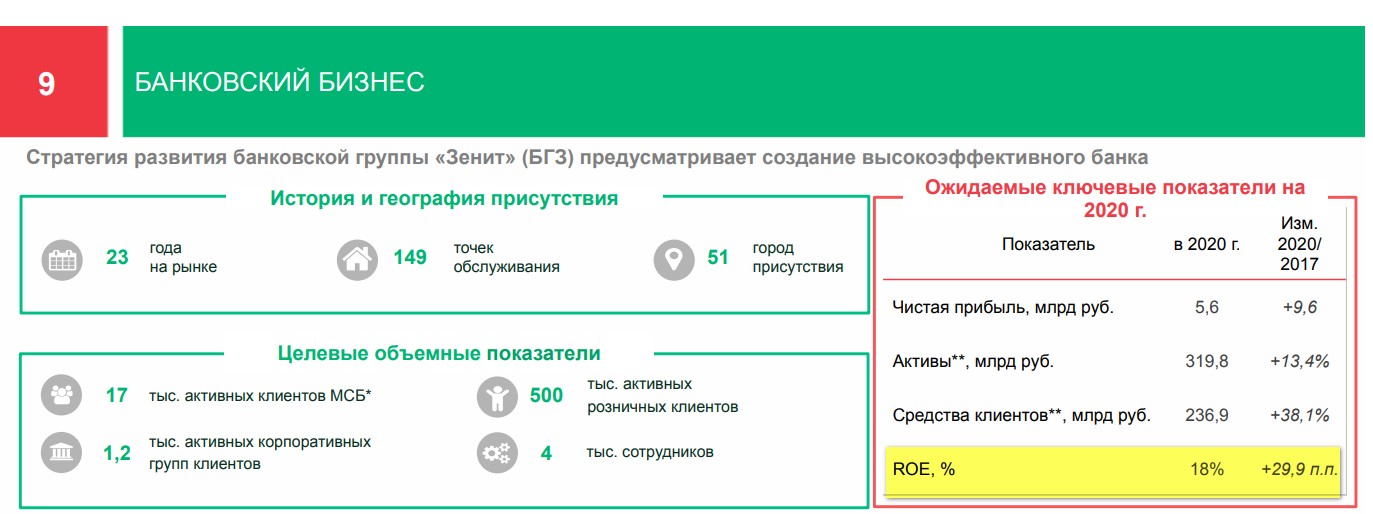

Структура отчета Татнефти сложна наличием банка Зенит, иногда сегмент прилично влияет на отчетность.

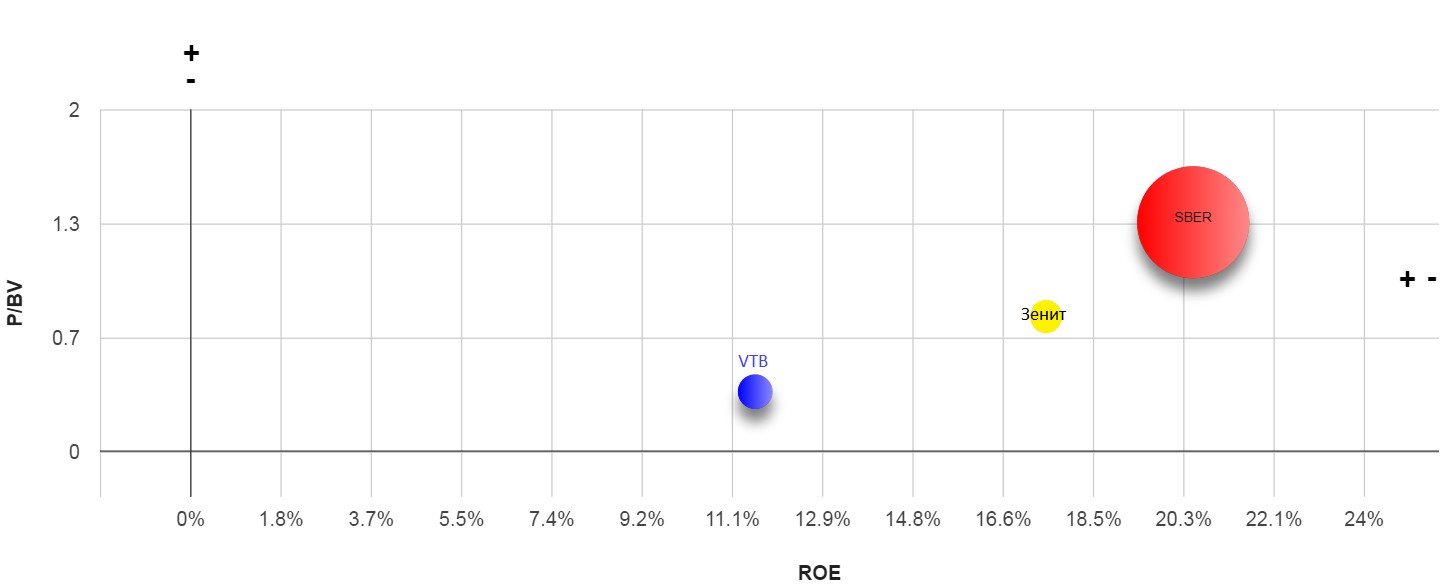

Обратите внимание рентабельность 18%!

Значение P/BV произвольное для банка Зенит

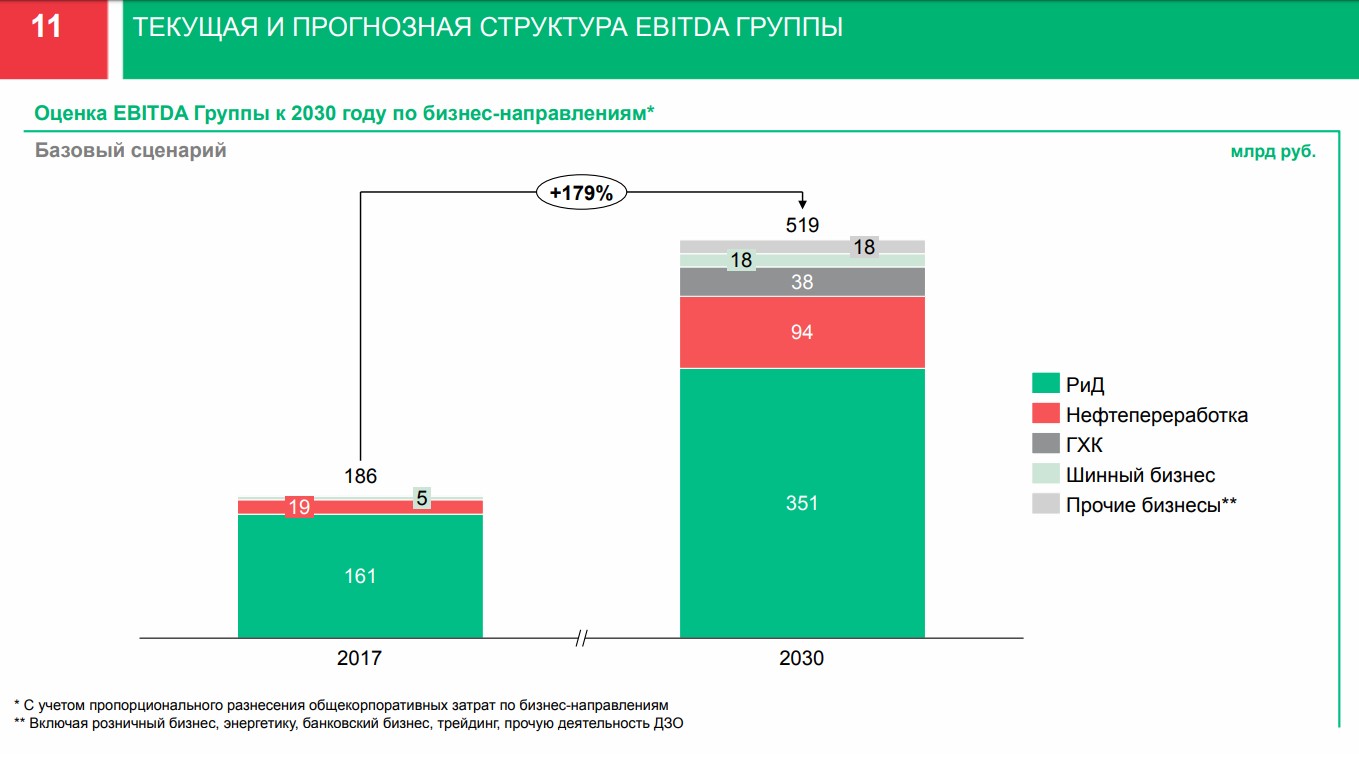

Прогнозирую удвоение EBITDA к 2030

Самое главное. Планы по росту денежного потока. По прогнозу в 2022 он должен быть на 100млрд больше. Таким образом дивиденды будут расти и дальше, если прогноз будет сбываться. А через 10 лет размер FCF утроится! Такая мощная дивидендная поддержка, спасет от любого сокращение позиции фондов в долгосрочном плане. Уж точно не стоит шортить префы!

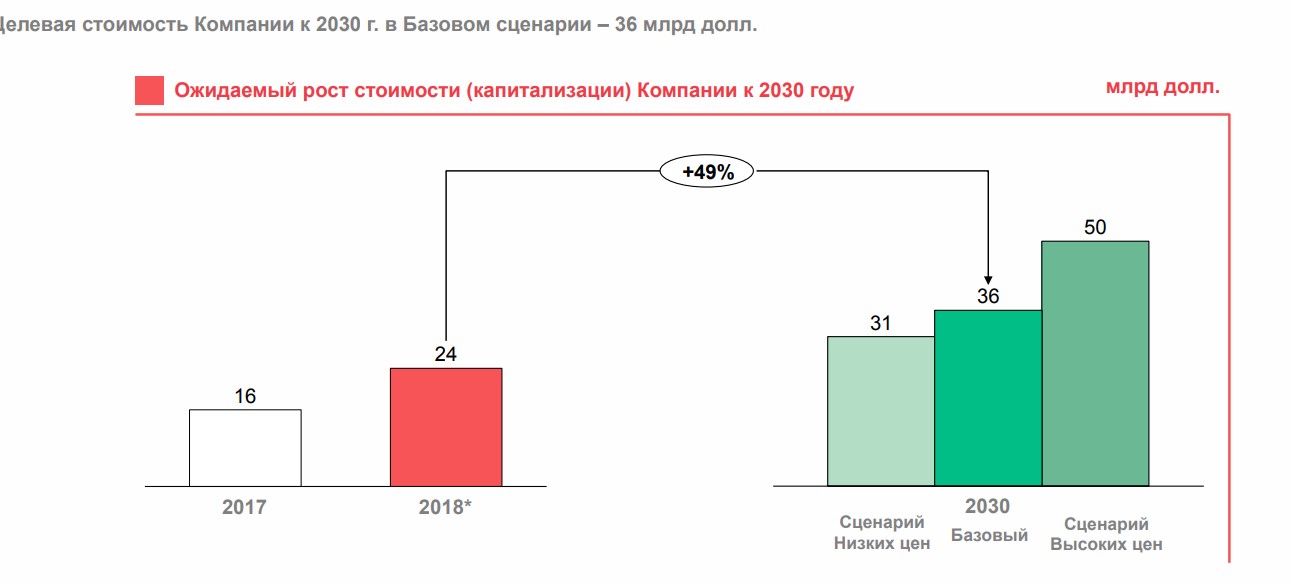

Планы по капитализации компании достаточно скромные +50% к текущим котировкам, что с учетом выплаты дивидендов, выглядят очень даже хорошо.

Положительные стороны компании

- Компания делится FCF с миноритарием

- В одной лодке с Татарстаном 4,5%

- Высокий уровень free-float

- Отрицательный долг

- Компания экспортер, доля экспорта более 50%

Слабые стороны:

- Смущает высокий уровень дивидендных выплат. Стремление отдавать весь FCF, компания не видит возможностей для роста? Тоже не угодишь….мало дают плохо, много дают тоже плохо..

- Зависимость обычки от индексных игр и места в MSCI.

Риски:

- Нарушение прогнозов роста FCF и высоких выплат на дивиденды.

- Перекупленность относительно других компаний сектора. Любое снижение дивидендов может вызвать паническое снижение котировок.

Полезные ссылки

Жека Аксельрод