28 мая 2019, 15:45

Время покупать Rusal?

Открывая котировки Русала в день отчета за 1 кв 2019 года, я немного удивился такой бурной реакцией на отчет, который, по предварительным данным, ожидался весьма слабым. Внезапно мультипликаторы компании перевернулись и перестали быть низкими. Русал вдруг стал очень дорогим и инвесторы начали на перегонки продавать свои акции. И вот компания уже стоит значительно дешевле, чем до снятия санкций.

Увидев такую картину, вместо того, чтобы в панике продать данный актив, я решил открыть эксель, понастроить графиков и перечитать презентации компании. Собрав немного материала, я решил поделится своими расчетами и заодно поинтересоваться у читателей мнением касательно данной компании.

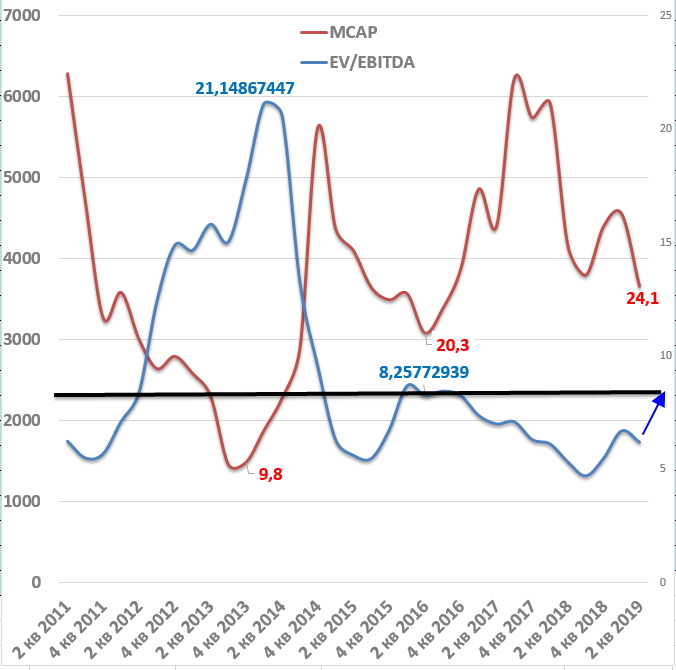

Для начала я решил сравнить капитализацию компании и то, сколько она стоит годовых прибылей по историческим меркам.

Поскольку данный актив является цикличным, то, когда капитализация компании находится на историческом максимуме – мультипликаторы становятся низкими (см. металлургов сейчас), а когда капитализация на историческом минимуме – мультипликаторы становятся высокими (см. производителей удобрений год назад).

На данной диаграмме видно, что такая связь прослеживается и в Русале.

Поскольку цены на алюминий продолжаю искать свое дно, то логично можно предположить, что в следующих кварталах ебитда и дальше будет падать, раздувая мультипликаторы компании (как я это показал синей стрелочкой).

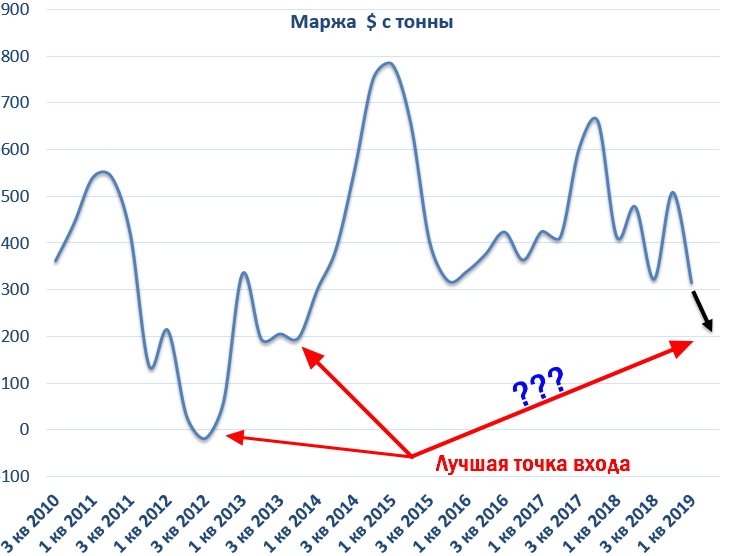

Далее я решил посмотреть сколько компания зарабатывает с каждой тонны произведенной продукции. Получился вот такой график.

Поскольку Русал – компания с самой лучшей себестоимостью в мире, то, когда у компании дела идут плохо, – маржа сжимается и через какое-то время цена на алюминий начинает расти, за счет того, что другие производители сидят в огромных убытках закрывая неэффективные мощности.

На текущий момент при средней цены реализации алюминия в 1950$ в 1 кв 2019 года исходя из данных Русала 20% компаний в Китае убыточны, за пределами Китая эта цифра составляет 50%. Напомню, что текущая цена алюминия составляет 1800$. Не сложно представить в каком положении сейчас конкуренты Русала.

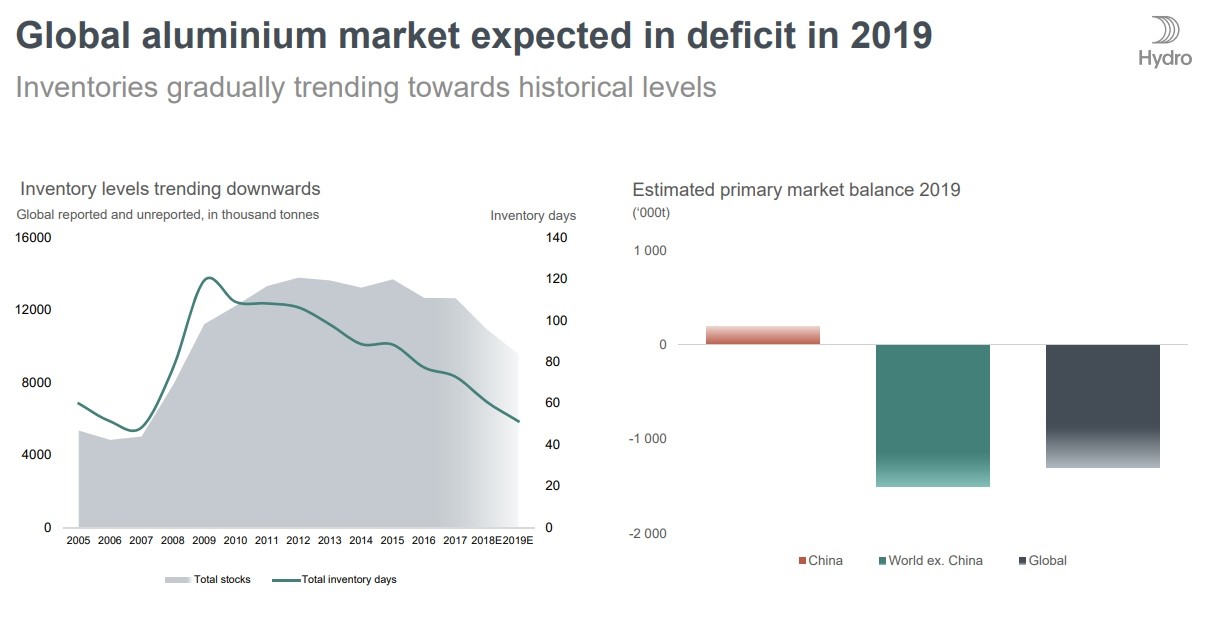

Также компания пишет, что запасы сократились на 200 тыс. тонн до 1,074 тыс. тонн. В презентации Norsk Hydro я нашел вот такую диаграмму по общим запасам алюминия.

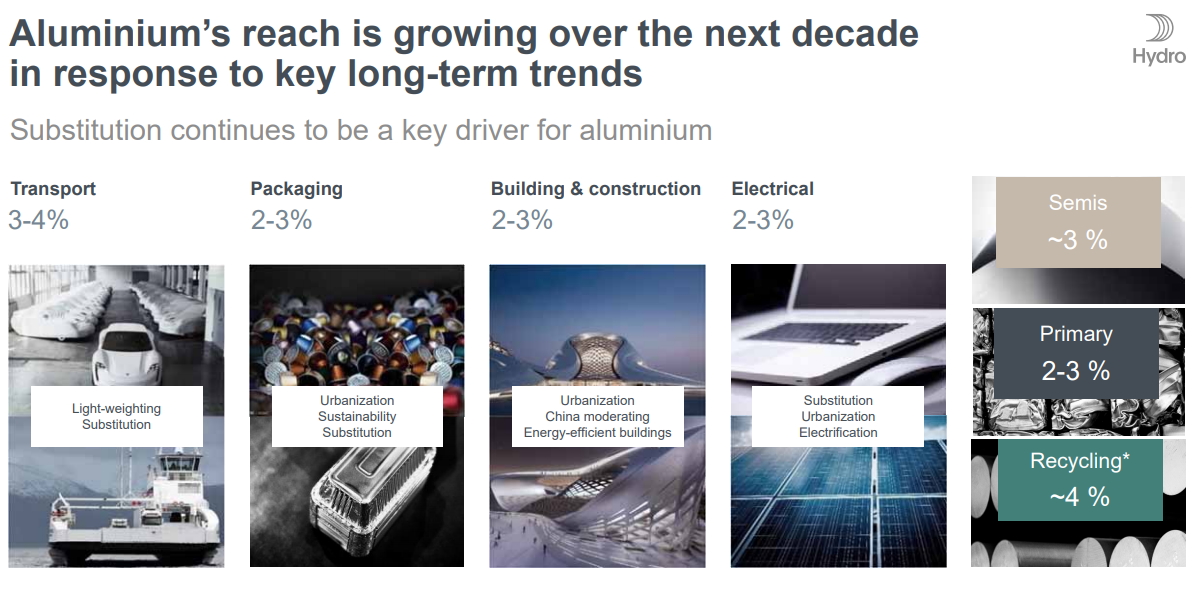

При этом обе компании ожидают рост спроса на алюминий на 2-3% в год. Хотя до момента напряжённости между Китаем и США, прогноз был выше.

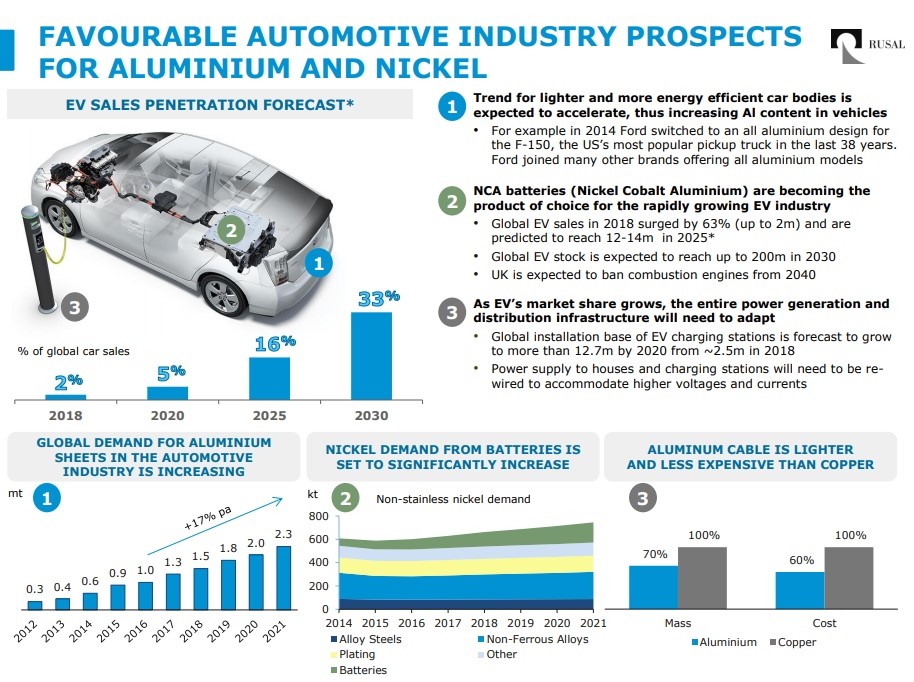

Спрос ожидаемо будет расти за счет бума электромобилей, так как содержание алюминия в EV автомобиля с каждым годом растет из-за фокуса на экономии топлива и более строгих стандартов выбросов.

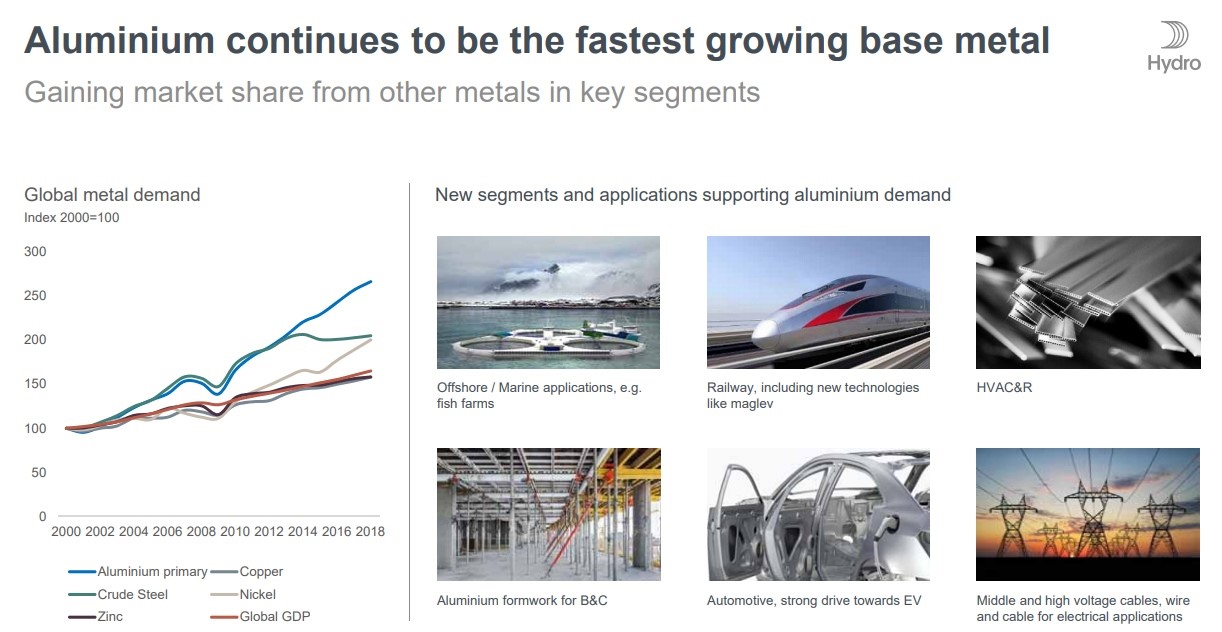

Вот еще один интересный слайд из презентации показывающий, как рос спрос на данный метал.

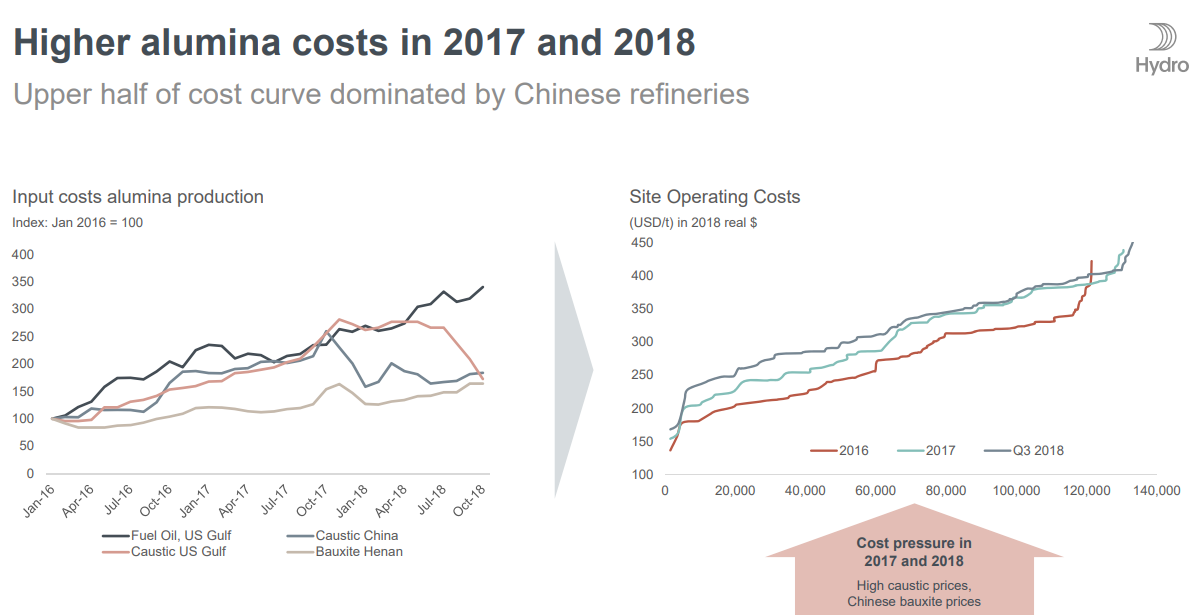

В презентации также есть кривая затрат Norsk Hydro, тренд очевиден.

Прочитав презентации обоих компаний, можно сделать следующие выводы:

- Спрос стабильно растет;

- Предложение не успевает покрывать спрос;

- Запасы находятся на уровне 2008 года;

- Большинство компаний при текущих ценах убыточны;

- Затраты на производство растут.

На мой взгляд, чем дольше цена алюминия останется на низком уровне, тем долгосрочно Русал больше выиграет от этой ситуации.

На данный момент на котировки алюминия давит торговая война между Китаем и США, а также санкции из-за которых Русал пропустил период заключения контрактов. Возможно именно сейчас лучшая точка входа в акции, если вы верите, что существует дефицит на рынке алюминия.

Даже при текущих ценах компания приносит вполне хорошие деньги для акционеров. В добавок рынок в упор не видит, принадлежащий Русалу пакет акций ГМК НорНикеля, который полностью перекрывает дивидендами % по кредиту.

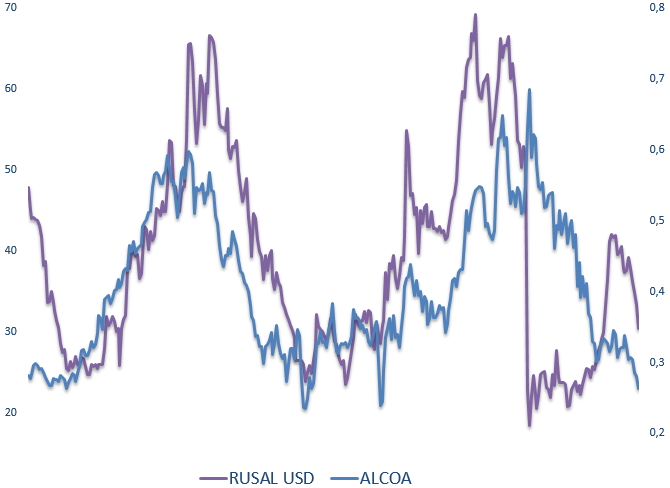

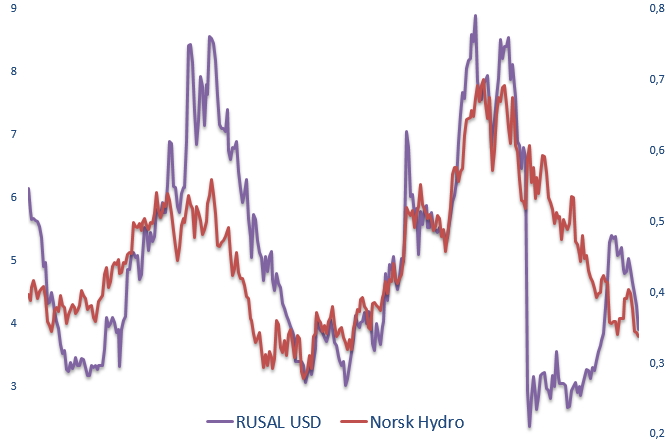

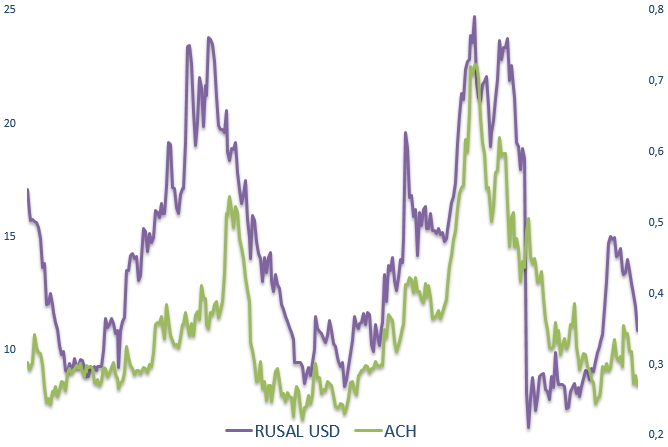

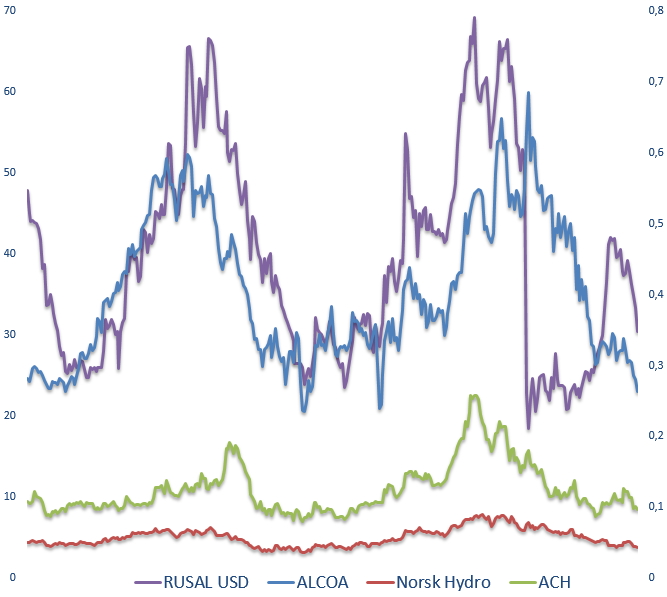

Добавлю еще сравнение котировок Русала со своими основными конкурентами с 1 января 2013 года (когда все компании прошли дно котировок).

Общая диаграмма выглядит так:

Все алюминиевые компании на данный момент торгуются у исторических минимумов. Потенциал падения еще есть, но текущие цены уже весьма вкусные.

Хотелось бы найти информацию из других источников касательно ситуации на рынке алюминия, если кто-то из читателей может поделиться интересными статьями или обзорами экспертов в данной области, буду благодарен.

Данный обзор не является индивидуальной инвестиционной рекомендацией, автор статьи не осуществляет деятельность по инвестиционному консультированию.

Полезные ссылки

Владислав Никифоров