03 июня 2021, 19:03

Производитель насосов HMS Group PLC (Группа ГМС) вышел на Московскую биржу

25 мая 2021 года на Московской бирже начали торговаться Глобальные депозитарные расписки (GDR) одной из крупнейших частных машиностроительных компаний России – Группы ГМС (HMS HYDRAULIC MACHINES & SYSTEMS GROUP PLC) под тикером HMSG. Бумаги включены в котировальный список первого уровня, торги и расчеты осуществляются в рублях. Одна ГДР включает в себя пять акций компании. HMS Group PLC намерена сохранить первичный листинг на Лондонской фондовой бирже, где её ГДР торгуются с 2011 г.

Главное

- На данный момент Группа ГМС – это зрелый устойчивый бизнес с умеренным уровнем кап. затрат, гибкой дивидендной политикой и отсутствием планов на M&A в ближайшее время. Продукция компании имеет широкий круг применения – от подводной лодки до коммунального хозяйства.

- Согласно дивидендной политики компании целевой уровень дивидендных выплат в районе 50 % от прибыли, приходящейся на акционеров компании, с учетом таких капитальных ограничений, как долговая позиция, наличие ликвидности, а также прогнозы по финансовым результатам компании. Ожидаемая дивидендная доходность в ближайшие 12 месяцев составляет 7,6%. Потенциально дивидендная доходность может вырасти в 1,5-2 раза при улучшении финансовых показателей в будущем.

- Если Группе ГМС удастся восстановить финансовые результаты, главным образом, в сегменте «Нефтегазовое оборудование», то, по нашему мнению, ценные бумаги компании имеют достаточно привлекательный потенциал роста. Главным драйвером для переоценки бумаг Группы ГМС будет являться кратный рост дивидендов.

- ГДР компании на Лондонской фондовой бирже находились в спящем режиме, проходили разовые сделки, выход на Московскую биржу оживил интерес к бумагам, оборот составляет 5-7 млн руб. в день.

- Имея привлекательную относительную оценку и умеренные показатели рентабельности, депозитарные расписки компании претендуют на попадание в наш портфель Smart Estimate (эффективных и относительно недооцененных компаний). Препятствием для попадания расписок HMS Group plc в портфель дивидендных акций является относительно низкий уровень индекса стабильности дивидендов (DSI). По модели долгосрочной оценки потенциала роста бумаг компании мы даем рейтинг выше среднего – оценка 14 из 20.

О компании

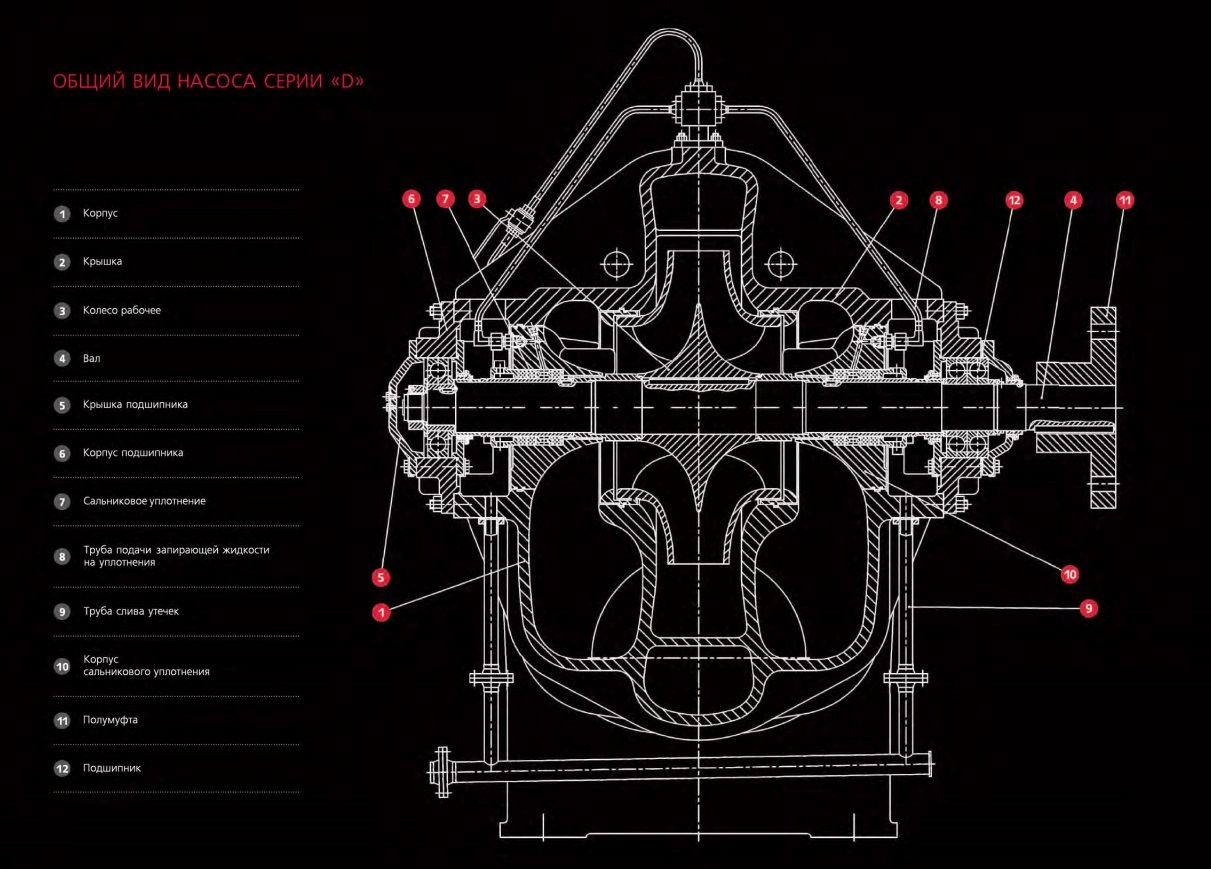

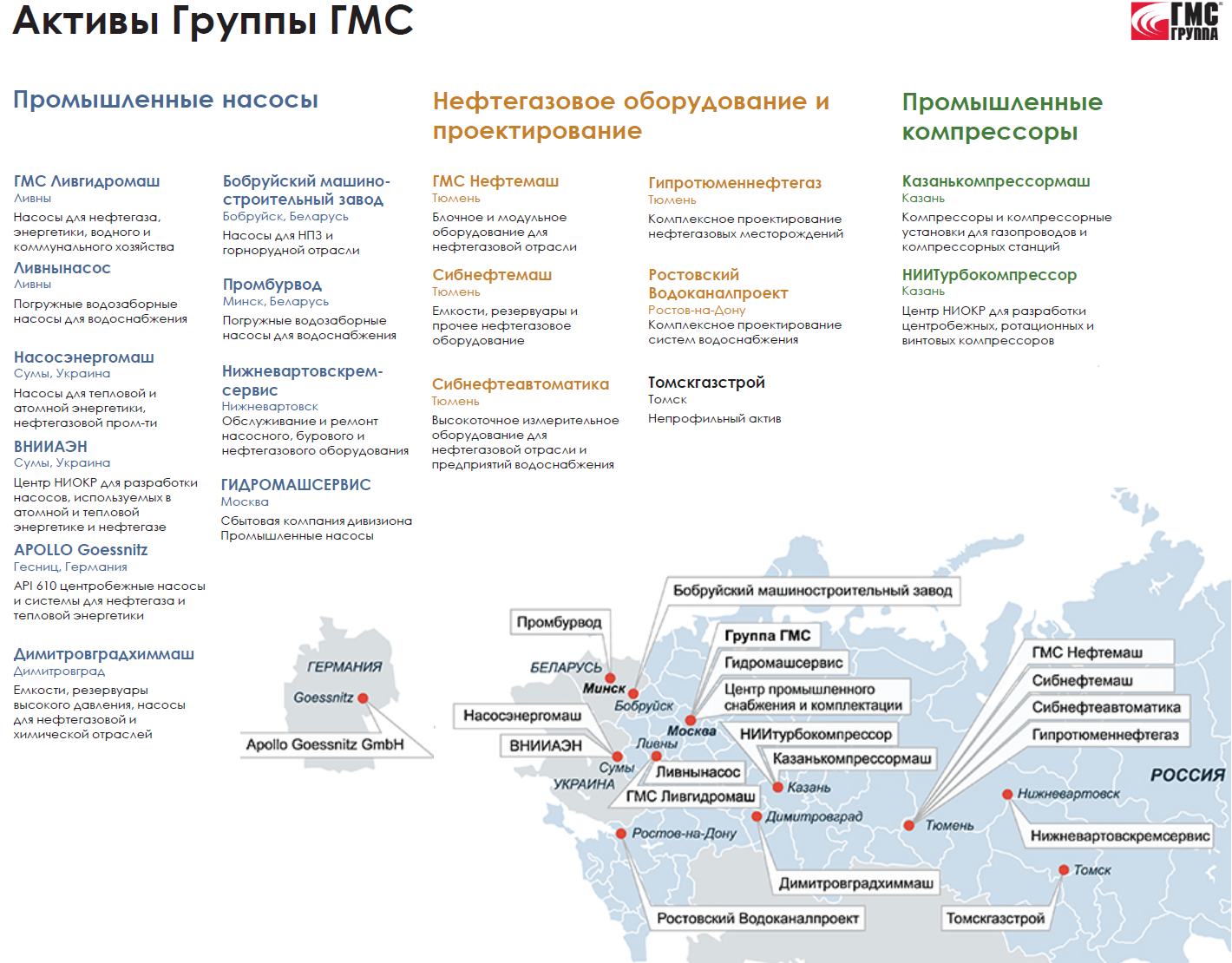

Группа ГМС является одним из ведущих в России и СНГ производителей насосного, компрессорного и модульного нефтепромыслового оборудования для нефтегазового комплекса, энергетики, жилищно-коммунального и водного хозяйства, а также инжиниринговой компанией, выполняющей широкий перечень проектных, строительно-монтажных и пусконаладочных работ по комплексному обустройству объектов нефте- и газодобычи, объектов водного хозяйства. Персонал Группы ГМС 13 тысяч сотрудников.

Группа ГМС осуществляет свою деятельность через 17 дочерних и 1 зависимое общества, расположенных в России, Украине, Беларуси и Германии.

История компании

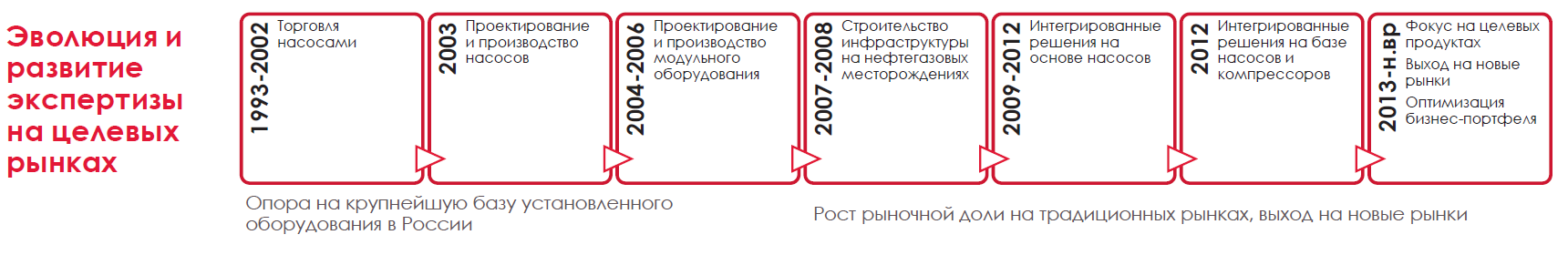

Группа ГМС ведёт свою историю с основанного в 1993 году ЗАО «Гидромашсервис» (с 2015 г. - АО «Гидромашсервис»), основной деятельностью которого была поставка насосного оборудования в Россию и страны СНГ (в первую очередь в Белоруссию, Украину, Молдавию, Киргизию), где находились традиционные поставщики определенных типов насосов для российского рынка.

К 1995 году АО «Гидромашсервис» стало одним из ведущих игроков, специализирующимся на комплектных поставках насосного оборудования для нефтегазового комплекса, энергетики, жилищно-коммунального и водного хозяйства. Также в период с 1997 по 2003 годы Гидромашсервис принимал участие в реализации программы ООН по Ираку «Нефть в обмен на продовольствие», поставляя в страну насосное и нефтегазовое оборудование, а также выступая генеральным подрядчиком при сооружении гидротехнических объектов.

Начав, как торговая компания, Группа ГМС с 2003 года стала выступать в качестве одного из крупнейших в России и СНГ интегратора производственных, проектных и сервисных активов в области насосного и нефтегазового машиностроения.

В период с 2003 до 2013 года в структуру Группы ГМС вошли крупные специализированные производители насосного, компрессорного и блочно-модульного нефтепромыслового оборудования, а также ряд проектных, строительно-инжиниринговых и сервисных компаний:

2003 - Ливгидромаш (с 13.04.2015 – «ГМС Ливгидромаш»)

2004 - Нефтемаш (с 26.08.10 «ГМС Нефтемаш») и Бавленский завод электродвигатель (c 01.10.2010 «ГМС Бытовые насосы»)

2005 - Сумский завод «Насосэнергомаш» (Украина)

2005 - Ливнынасос

2006 - Нижневартовскремсервис

2006 - Томскгазстрой

2007 - ВНИИАЭН (Украина)

2008 - Завод Промбурвод (Беларусь), НПО «Гидромаш» (Украина)

2008 - Институт «Ростовский Водоканалпроект»

2009 - ИПФ «Сибнефтеавтоматика»

2010 - Гипротюменнефтегаз. НПО «Гидромаш» объединено с Сумским заводом «Насосэнергомаш»

2011 - Сибнефтемаш

2011 - Бобруйский машиностроительный завод (Беларусь)

2011 - Димитровградхиммаш

2012 - Казанькомпрессормаш и Apollo Goessnitz GmbH (Германия)

2013 - НИИ турбокомпрессор им. В.Б. Шнеппа

Зачастую собственники поглощаемых компаний становились акционерами Группы ГМС.

Большинство предприятий Группы ГМС ведут свою историю с конца 40-х - середины 60-х годов прошлого века, например, Ливгидромаш бы введен в действие в 1947 году, Нефтемаш начал свою работу в 1965 году как ремонтно-механический завод объединения «Тюменнефтегаз», а Сумский завод «Насосэнергомаш» ведет свою историю с 1949 года, сейчас это одно из самых крупных в машиностроительном комплексе Украины предприятий, которое специализируется в изготовлении насосного оборудования. По инициативе академика П.Л. Капицы в 1947 году было начато строительство «Казанского компрессорного завода» (ныне Казанькомпрессормаш).

В течение 2010-2011 года структура Группы ГМС была изменена, что позволило ей в феврале 2011 года разместить глобальные депозитарные расписки (GDR) в рамках первичного публичного размещения акций (IPO) на Лондонской фондовой бирже.

IPO

Публичная структура Группы ГМС - HMS Group plc (HMS Hydraulic Machines & Systems Group plc) зарегистрирована в Республике Кипр, её акции торгуются на Лондонской фондовой бирже (LSE) в форме глобальных депозитарных расписок. Сейчас одна ГДР равна пяти акциям компании (на момент проведения IPO в 2011 году одна ГДР равнялась одной акции компании). HMS Group plc не планирует проводить дополнительный выпуск ГДР. Те же расписки, что торгуются в Лондоне, начали торговаться и на российской площадке.

В феврале 2011 года Группа ГМС в ходе IPO разместила 37% капитала (2/3 от объема размещения продали акционеры ГМС, треть пришлась на новые акции). ГМС привлекла $360 млн, а капитализация компании составила $967 млн: акционеры компании выручали $240 млн, и сама компания – около $120 млн (без учета 10%-го опциона для банков – организаторов IPO: JPMorgan, Morgan Stanley и Renaissance Capital). Большую часть полученных средств Группа потратила на погашение долга (3,3 млрд руб.), остальное – на операционные нужды.

Оценка полученная при IPO в 2011 году была довольно высока, цена размещения одного ГДР c учетом сплита составила $41,25, спустя десять лет они торгуются на уровне $4,7-5,7.

Акционеры

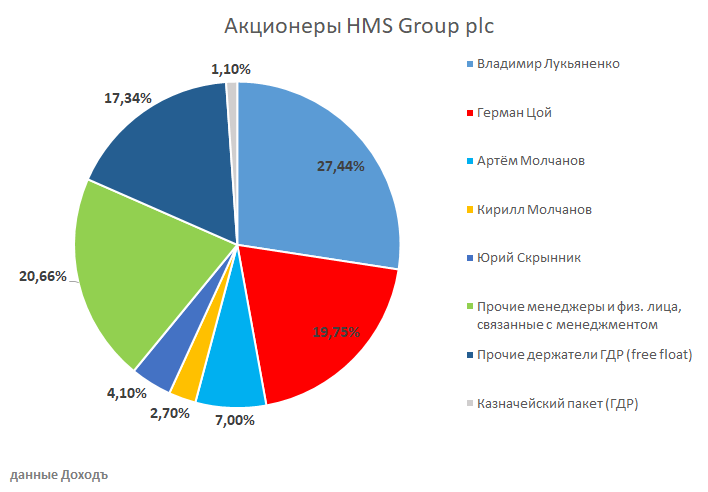

В данный момент акционерный капитал HMS Group plc распределен между АО «ГМС Холдинг» (бенефициарами являются основатели компании и менеджмент) - 71,5% доля владения и держателями ГДР - 28,5%.

Если судить по эффективной доли владения Владимиру Лукьяненко (стал акционером компании в 2005 году) принадлежит 27,44%, Герману Цою – 19,75%, топ-менеджерам Артёму Молчанову (7%), Кириллу Молчанову (2,7%), Юрию Скрыннику (4,1%) и прочим менеджерам и физическим лицам, связанным с менеджментом 20,66%, доля free float - 17,34%.

Отец крупнейшего акционера Владимир Лукьяненко-старший легендарная личность советского прошлого: организатор промышленности, доктор технических наук, профессор (1997), министр химического и нефтяного машиностроения СССР (1986—1989), кандидат в члены ЦК КПСС (1986—1990), член ЦК КПСС (1990—1991), Герой Социалистического Труда (1985), Герой Украины (2004) и руководитель Сумского машиностроительного завода им. М. В. Фрунзе с 1989 года.

Казначейские бумаги составляют 1,1%.

Добавим, что казначейский пакет акций используется при реализации опционной программы компании, согласно которой по итогам каждого года распределяется 7,5% прибыли, приходящиеся на акционеров компании среди менеджмента путем выдачи акций компании по рыночной цене. В случае нехватки казначейских акций под опционную программу они покупаются на биржевом или внебиржевом рынках. Опционная программа действует с 2017 г., в последние два года по ней не было выплат в связи отсутствием прибыли.

Бизнес-модель компании

На данный момент Группа ГМС – это зрелый устойчивый бизнес с умеренным уровнем кап. затрат, гибкой дивидендной политикой и отсутствием планов на M&A в ближайшее время:

- приобретены основные производственные и проектные мощности;

- имеется технологическая документация и сертификаты;

- установлены долгосрочные отношения с клиентами.

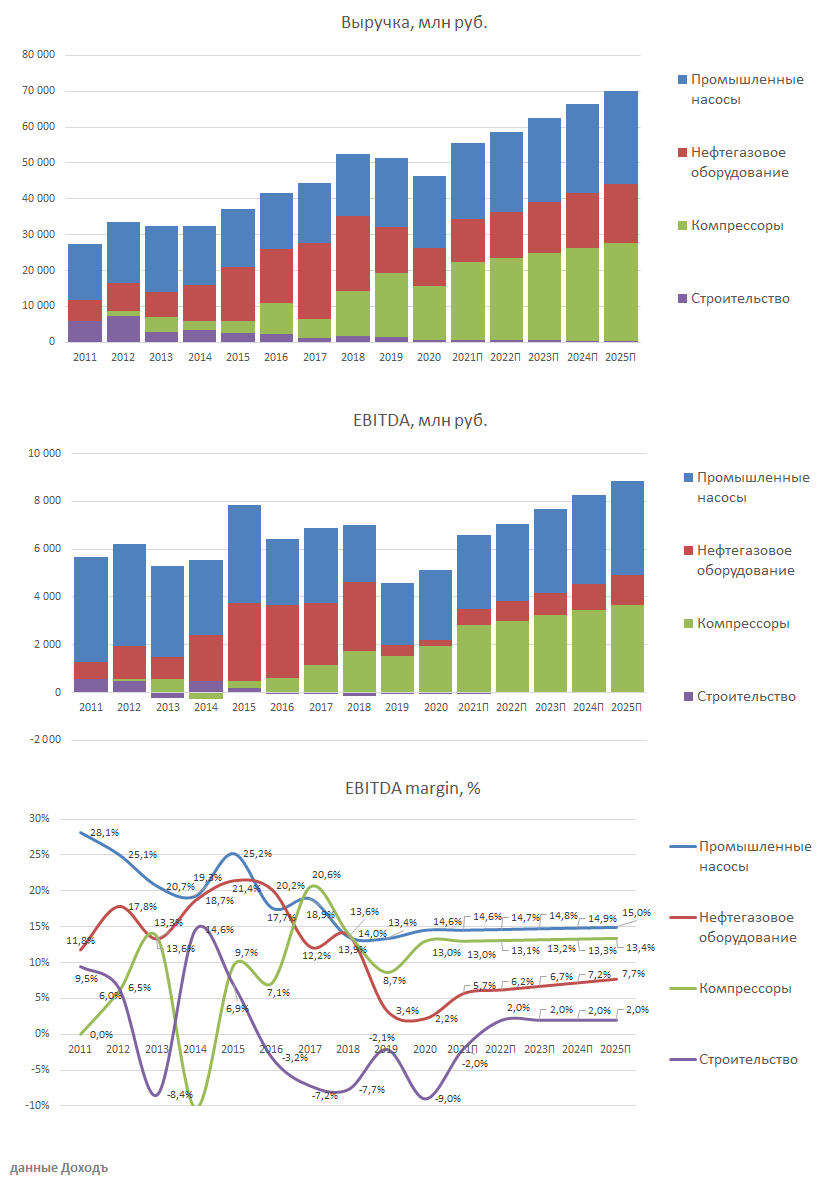

Компания включает в себя четыре основные сегмента:

1. Промышленные насосы

2. Нефтегазовое оборудование

3. Компрессоры

4. Строительство

Группа ГМС ранее приняла решение о сокращении сегмента Строительство, по итогам 2020 года её доля снизилась до 2% от общей выручки.

Продукция Группы ГМС имеет широкий круг применения – от подводной лодки до коммунального хозяйства.

Целями Группы ГМС на данный момент являются:

- увеличение экспорта в СНГ и дальнее зарубежье;

- нацпроект «Экология»: новые рынки, обеспеченные финансированием и с ограниченной конкуренцией, на которых у Группы ГМС уже есть опыт работы и компетенции;

- дальнейшее развитие бизнеса в области СПГ.

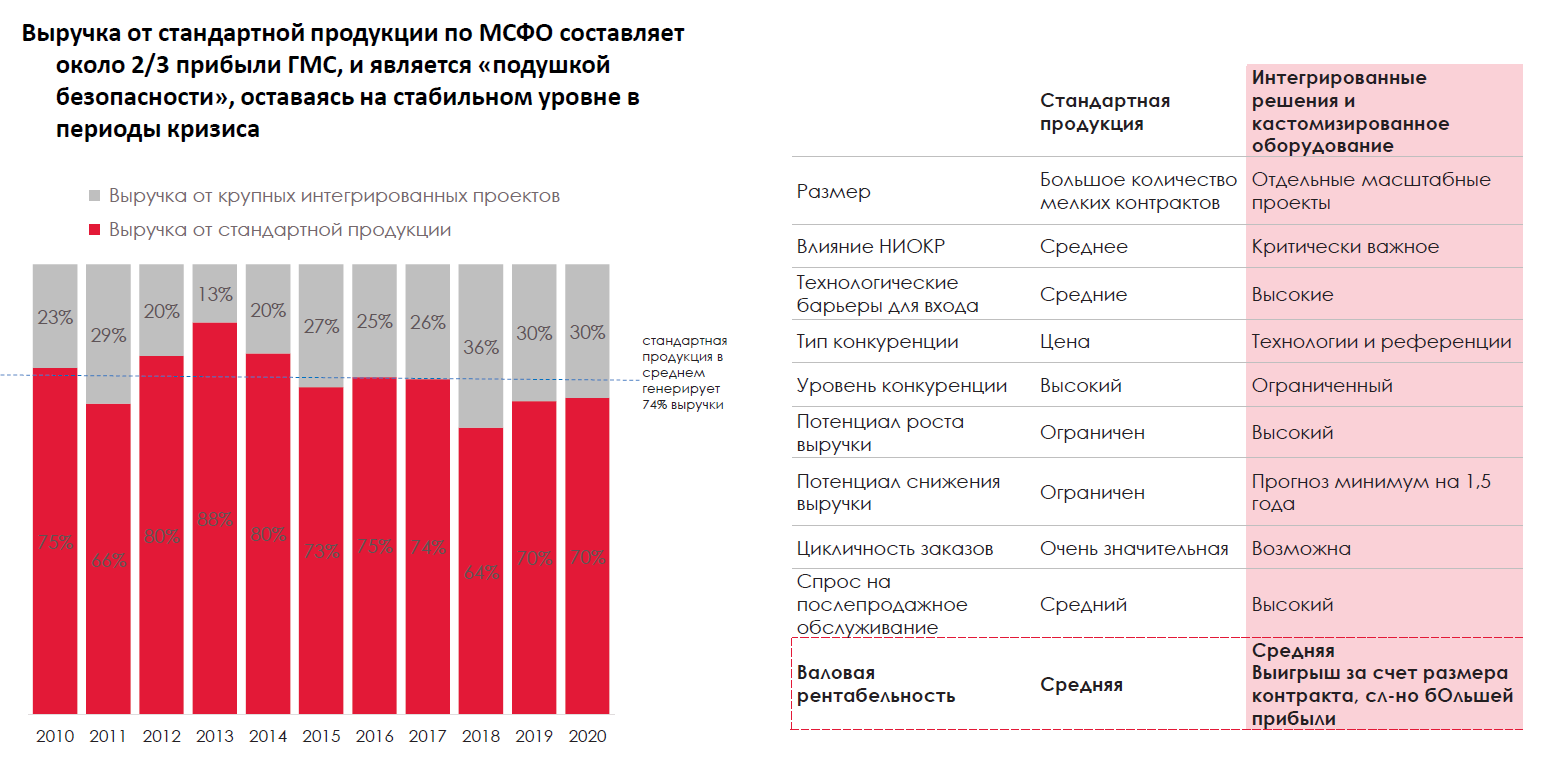

Бизнес-модель Группы ГМС основана на сочетании крупных проектов и стандартной продукции.

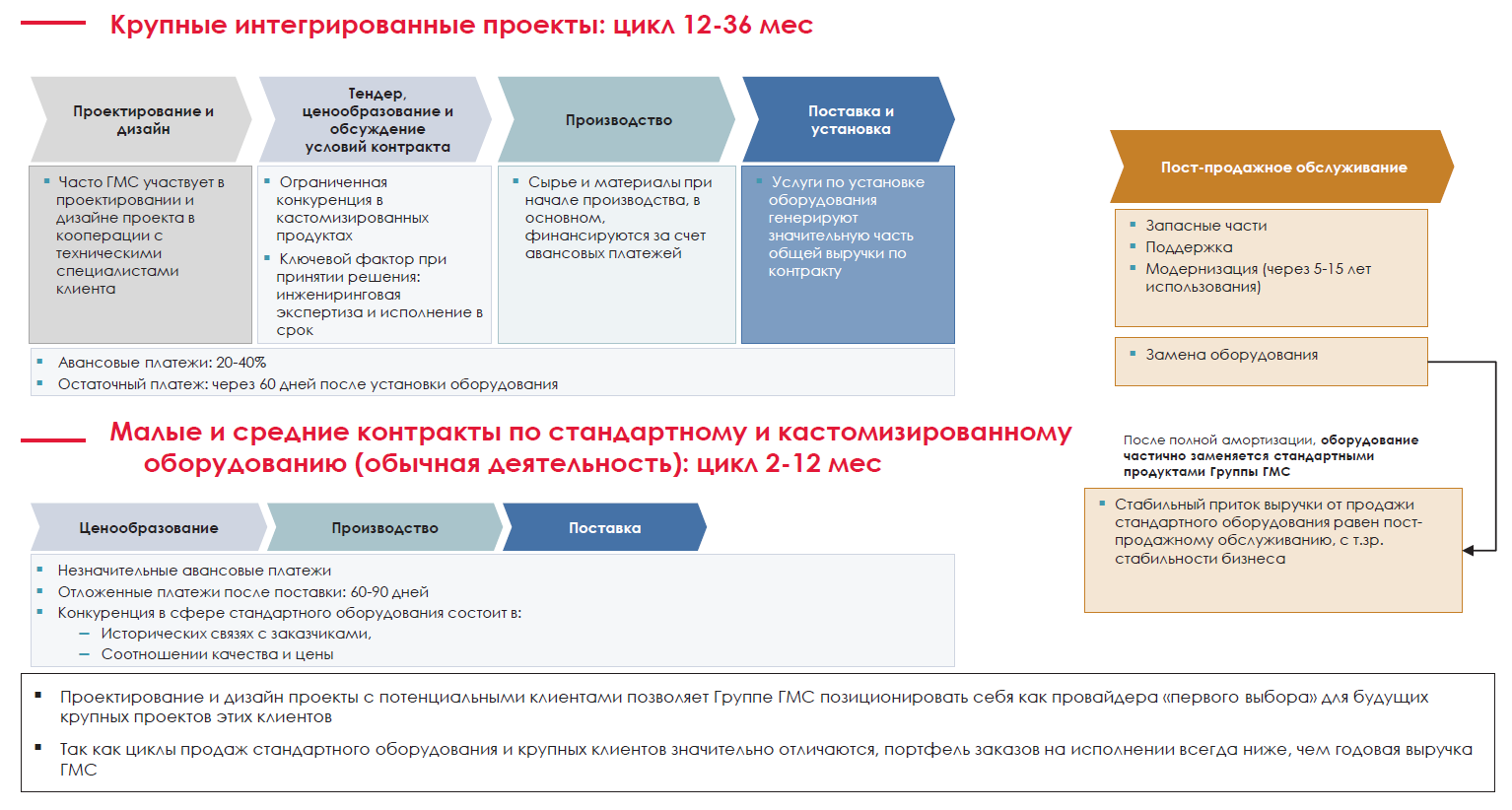

Отличительные особенности крупных интегрированных проектов и обычной деятельности (стандартная продукция).

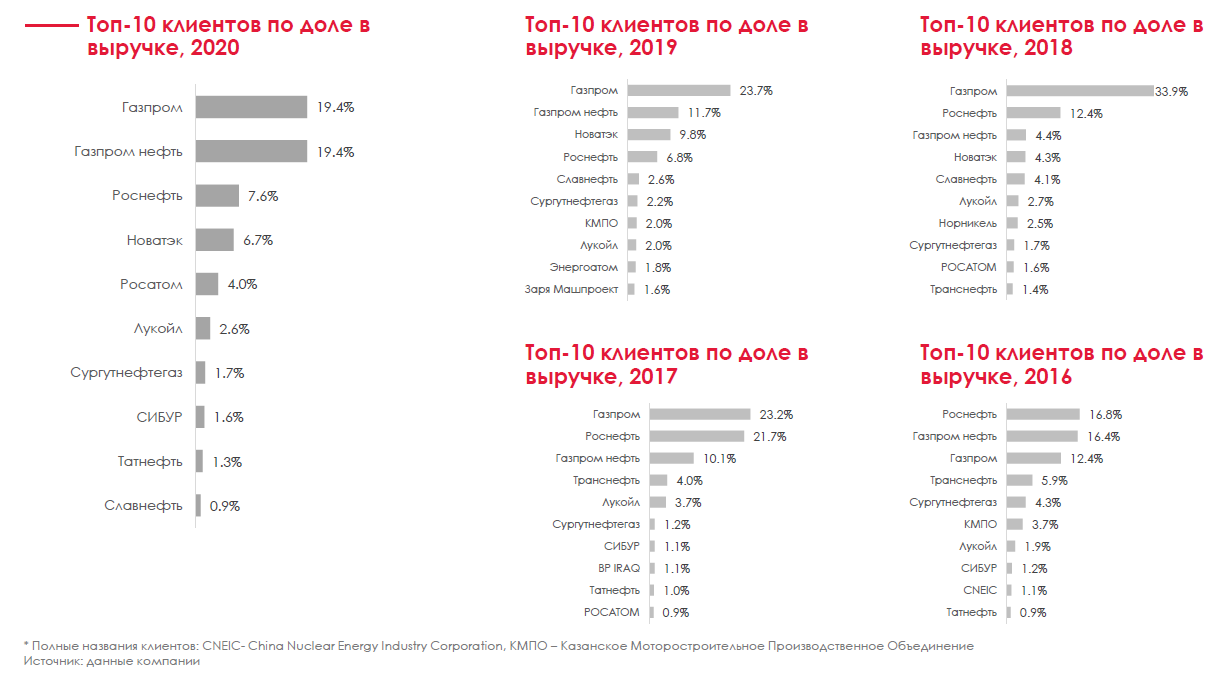

У ГМС устоявшаяся база крупных клиентов, ее композиция меняется с течением времени, отражая новых клиентов, завершенные проекты. Основные клиенты – это нефтяники, более половины выручки приходится на четверку компаний: Газпром, Газпром нефть, Роснефть и НОВАТЭК.

Ранее в топ-4 покупателей входила и компания Транснефть, но в 2016 году был запущен новый производитель магистральных насосов – «Транснефть Нефтяные Насосы» – это СП Транснефти с челябинской группы компаний «КОНАР» и итальянской Termomeccanica Pompe.

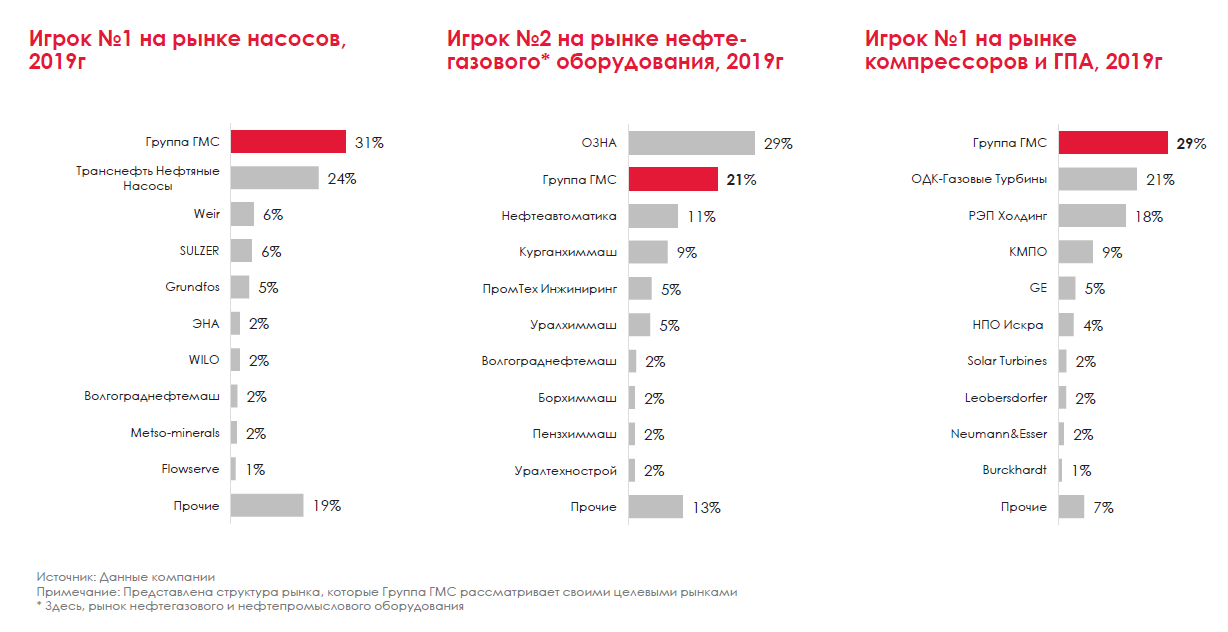

Группа ГМС продолжает оставаться лидером на рынках своего присутствия в России.

К достижениям Группы ГМС за несколько последних лет можно отнести:

- выход на рынок газоперекачивающих установок для Газпрома. Увеличение выручки от продажи Газпрому не только компрессоров, но и газоперекачивающих установок;

- два новых крупных клиента – стратегическое сотрудничество с Газпром нефть и НОВАТЭК;

- увеличение бизнеса по насосам для атомных станций и нефтепереработки;

- выход на рынок СПГ проектов (компрессоры, насосы, специальное оборудование)

- реализация пилотного проекта по экологии (БОСК).

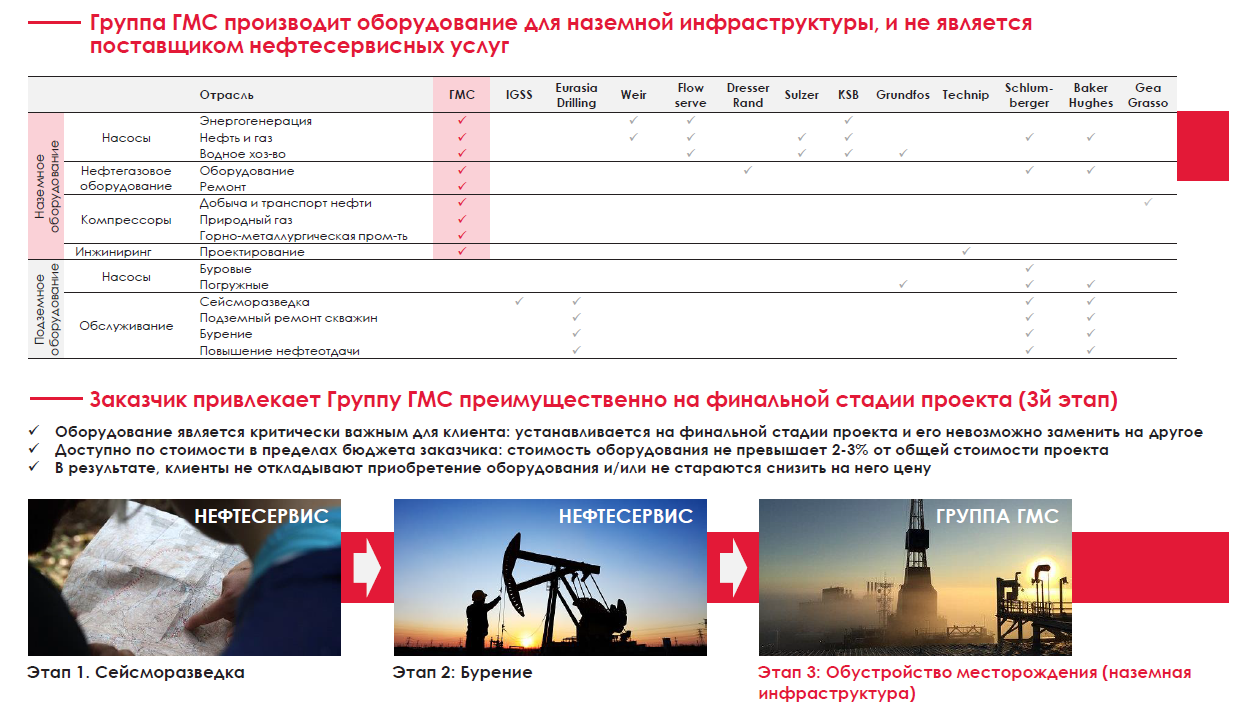

Отдельно стоит отметить, что Группа ГМС является поставщиком оборудования нефтегазовым компаниям, но не является поставщиком нефтесервисных услуг. На этом моменте представители компании регулярно акцентируют свое внимание.

Основная часть поставщиков, как и производства и продаж Группы приходится на Россию и СНГ, что обуславливает низкий риск сбоев трансграничных поставок. Оборудование, производимое ГМС, критически важно для клиентов, на него приходится низкая доля затрат (2-3 %) в общей стоимости проекта, оно устанавливается на финальных стадиях и для него отмены не характерны.

Ряд крупных проектов, в которых участвует Группа ГМС, имеет стратегический для России характер. Обустройство наземной инфраструктуры месторождения в кратко- и среднесрочном периоде не зависит от колебания цен на углеводороды и объема их добычи.

Оборудование для крупных проектов производится на заказ. Заказчик не может снизить цену на такое оборудование, как на типовую услугу, так как каждый раз требуется нетиповое оборудование.

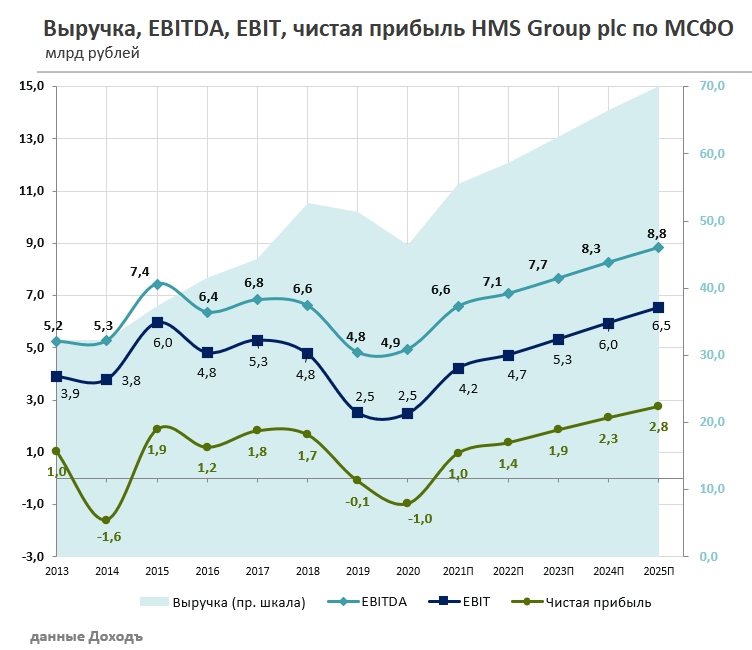

Финансовые результаты

Снижение выручки в 2020 году связано с отсутствием крупных рентабельных контрактов в портфеле ГМС Нефтемаш (сегмент «Нефтегазовое оборудование») в дополнение к COVID-19.

Отметим, что и результаты в 2019 годы были неудовлетворительными, по тем же причинам – снижением числа крупных проектов в сегменте «Нефтегазовое оборудование». В 2020 году сегмент «Промышленные насосы» показал рост выручки и EBITDA, а по сегменту «Компрессоры» зафиксировано падение выручки, прежде всего из-за меньшего признания выручки по крупным проектам по сравнению с 2019 г. и рост EBITDA за счет более высокой рентабельности по крупным проектам. По «Строительству» произошло ожидаемое снижение выручки и EBITDA.

История показателей и прогноз в разрезе сегментов.

Мы закладываем весьма консервативно практически отсутствие роста маржинальности деятельности компании при более стремительном росте выручки.

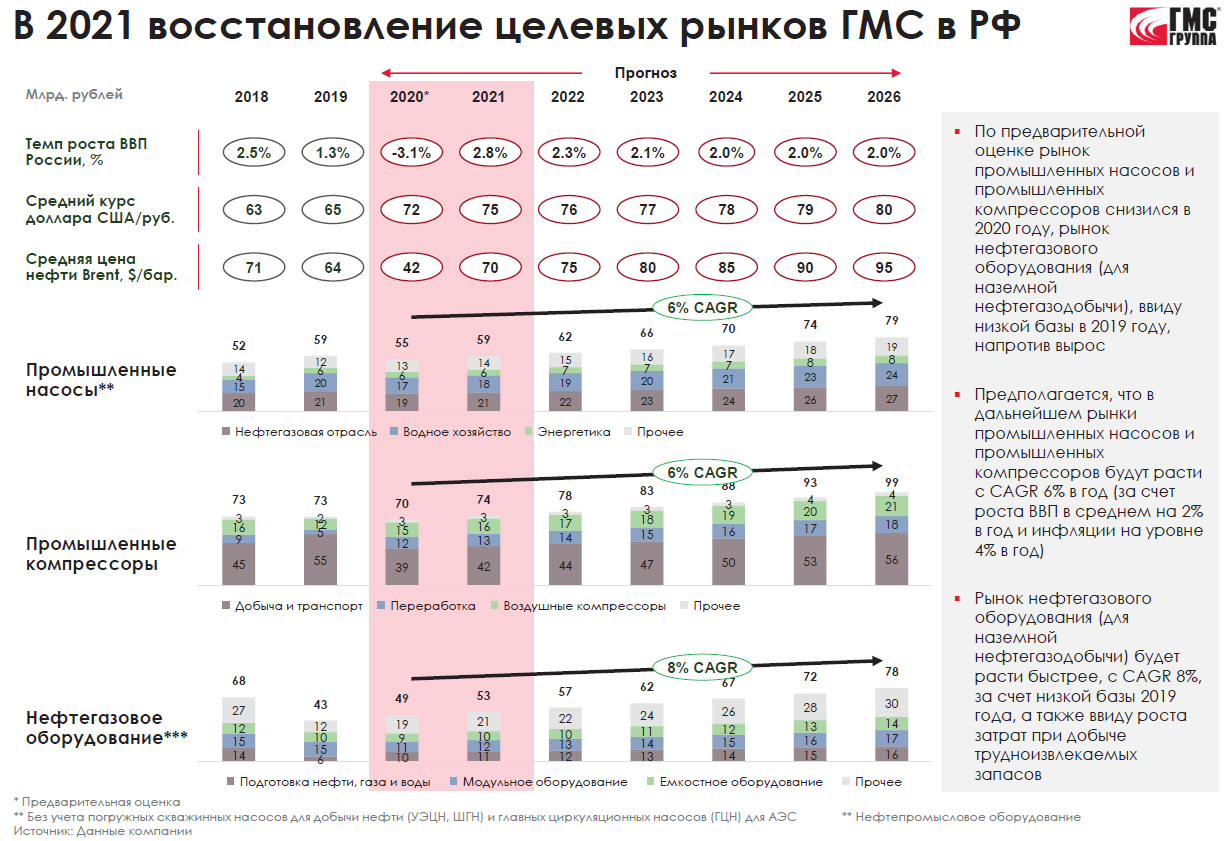

Группа ГМС ожидает восстановление отрасли (рост на 6-8% в год). Можно ожидать, что компания будет расти на среднем уровне или даже опережать его.

У компании есть огромные шансы на восстановление финансовых показателей на уровень 2016-2018 гг., что в итоге приведет к росту дивидендных выплат в 2-3 раза относительно 2020 года.

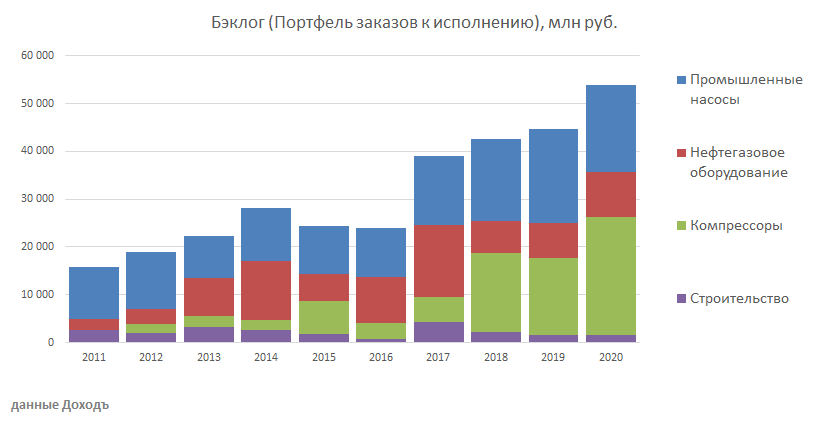

На конец 2020 года Бэклог компании (Портфель заказов к исполнению) вырос до 53,9 млрд руб.

Помимо этого, есть информация, что в 1 квартале 2021 года был подписан крупный контракт на 7,5 млрд руб. (без НДС), который окажет существенное влияние на показатели ГМС Нефтемаш в 2021 году. Также был подписан контракт на 8 млн евро (~700 млн руб.) на поставку процессных API насосов для зарубежной инжиниринговой компании, конечным заказчиком которой является российская компания. Во 2-3 кварталах 2021 года Группа ГМС будем участвовать в нескольких крупных тендерах.

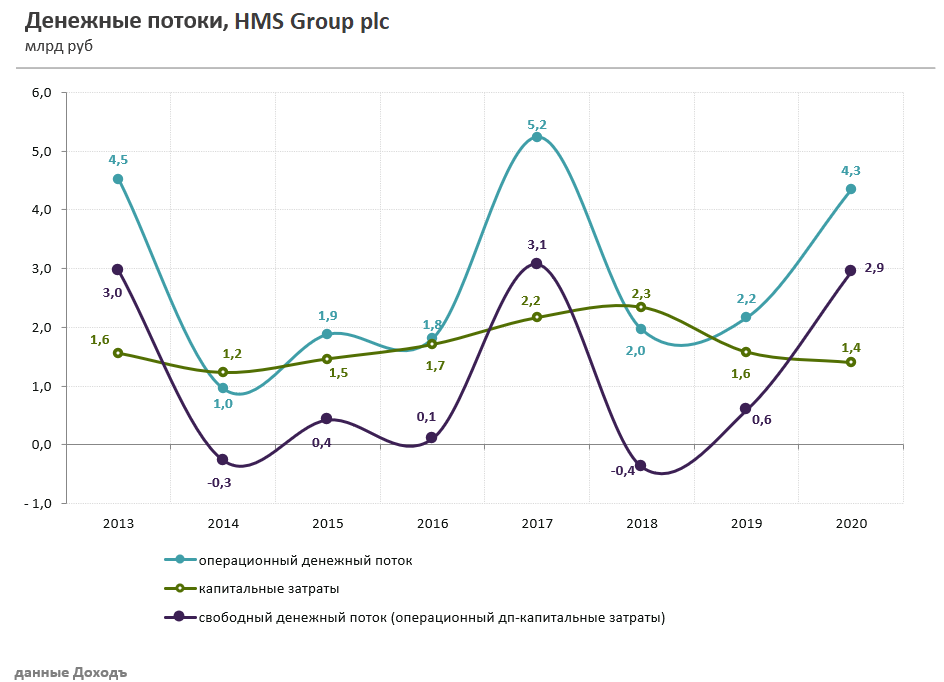

Долг и свободный денежный поток

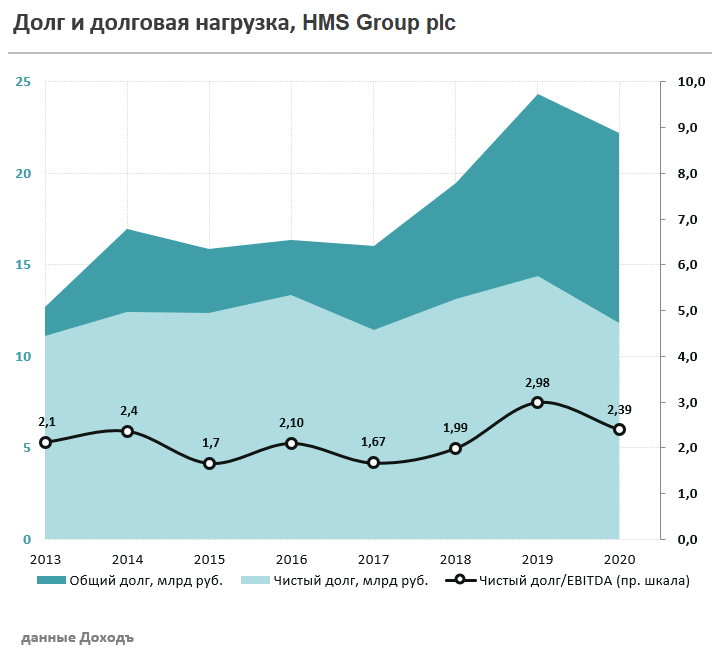

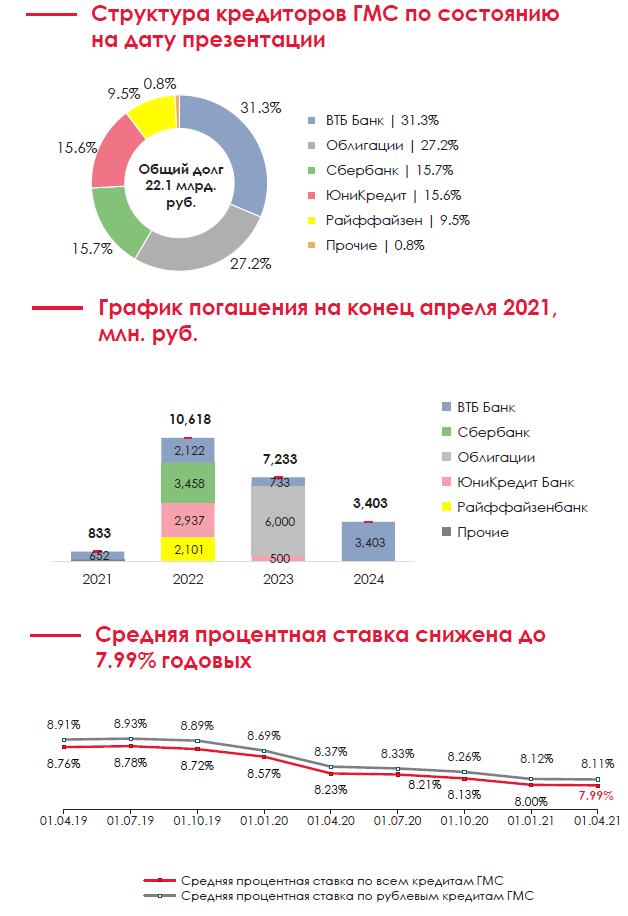

Долговая нагрузка Группы ГМС находится на комфортном уровне. Чистый долг Группы по состоянию на конец 2020 года составил 11,8 млрд руб. При этом соотношение Чистый долг/EBITDA составило 2,39x.

В компании целевым уровнем коэффициента Чистый долг/EBITDA является 2,5x, несмотря на какие-либо экстраординарные события и M&A. При превышении показателя в 2.5х начинаются ступенчатые ограничения по размерам дивидендов. Максимальный уровень долга не более 25 млрд. руб.

Долг Группы ГМС на 98% рублевый, диверсифицирован по структуре кредиторов. Компания стремится иметь минимальный краткосрочный долг.

Отметим падение операционного и свободного денежных потоков в 2018-2019 гг. на фоне стабильных капитальных затрат.

Так как компания завершила свою крупномасштабную инвестиционную программу уровень капитальных затрат находится на одном уровне 1,5-2,0 млрд. руб. Кроме того. Группа ГМС может сократить свои вложения в основные средства при тяжелых рыночных условиях, и готова к этому в будущем, если необходимо как было в 2009, 2014 и 2019-2020 гг.

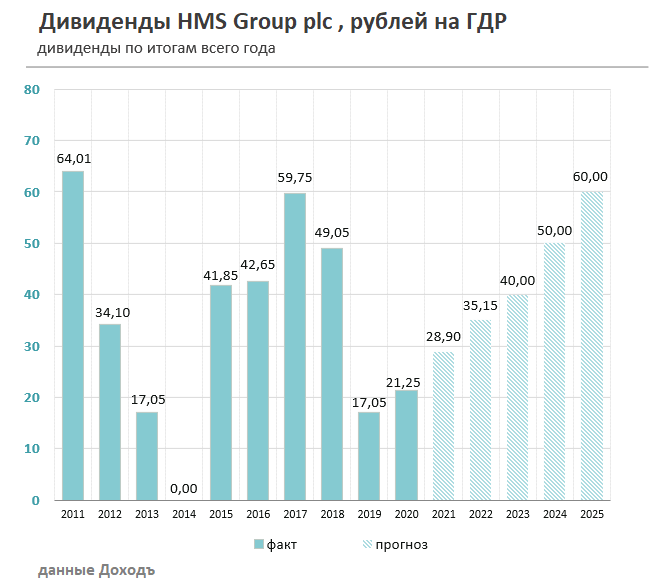

Дивиденды

Согласно дивидендной политики компании целевой уровень дивидендных выплат в районе 50 % от прибыли, приходящейся на акционеров компании, с учетом таких капитальных ограничений, как долговая позиция, наличие ликвидности, а также прогнозы по финансовым результатам компании. Ограничения по размеру Чистый долг/EBITDA:

2,5х: Размер дивидендов не более 1 млрд руб. в год;

3.0х: Размер дивидендов не более 500 млн руб. в год;

3,5х: Запрет на выплату дивидендов и новые кредиты.

Если необходимо, то компания готова отложить дивидендные выплаты на некоторое время (как было в 2014 году). Совет директоров 21 апреля 2021 рекомендовал выплату дивидендов в совокупном размере 498 млн. руб. (21,25 руб. на одну ГДР) за предыдущий убыточный 2020 год, исходя из прогноза хороших финансовых результатов 2021 года. Наш прогноз по дивидендам уже по итогам 2021 год находится на уровне 28-30 руб. Ожидаемая дивидендная доходность в ближайшие 12 месяцев составляет 7,6%. Потенциально дивидендная доходность может вырасти в 1,5-2 раза при улучшении финансовых показателей в будущем.

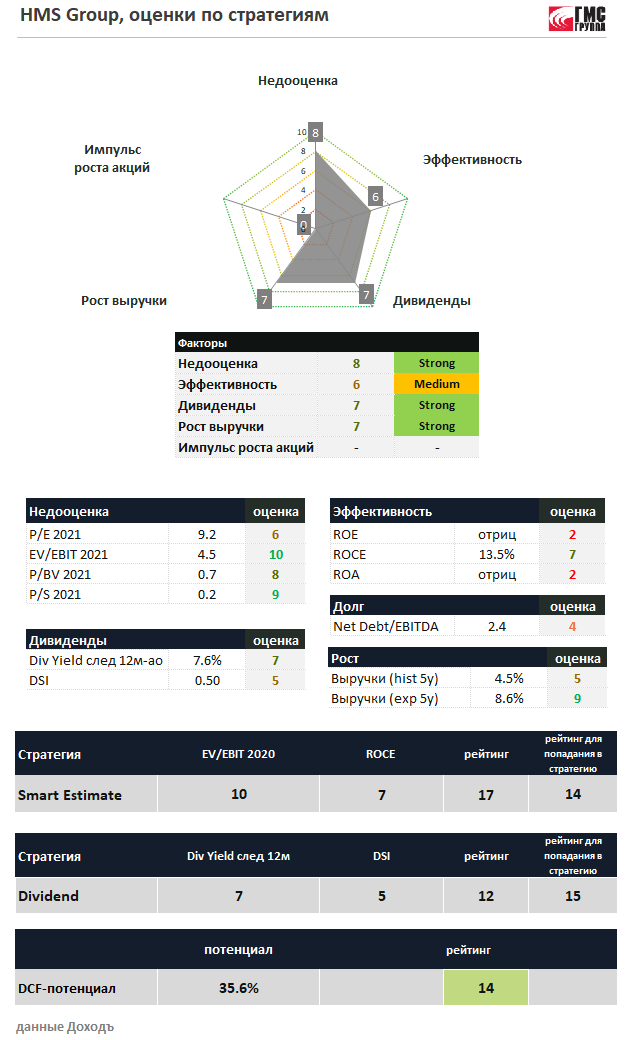

Оценки и мультипликаторы

Если Группе ГМС удастся восстановить финансовые результаты, главным образом, в сегменте «Нефтегазовое оборудование», то, по нашему мнению, ценные бумаги компании имеют достаточно привлекательный потенциал роста. Главным драйвером для переоценки бумаг Группы ГМС будет являться кратный рост дивидендов. ГДР компании на Лондонской фондовой бирже находились в спящем режиме, проходили разовые сделки, выход на Московскую биржу оживил интерес к бумагам, оборот составляет 5-7 млн руб. в день.

Имея привлекательную относительную оценку и умеренные показатели рентабельности, депозитарные расписки компании претендуют на попадание в наш портфель Smart Estimate (эффективных и относительно недооцененных компаний). Препятствием для попадания расписок HMS Group plc в портфель дивидендных акций является относительно низкий уровень индекса стабильности дивидендов (DSI). По модели долгосрочной оценки потенциала роста бумаг компании мы даем рейтинг выше среднего – оценка 14 из 20.

Не является индивидуальной инвестиционной рекомендацией.

HMS Group PLC в сервисе Анализ акций

Читайте также:

Segezha Group выходит на биржу. Наше мнение

IPO Fix Price: монетизация успеха

Группа компаний «Мать и дитя» вышла на МосБиржу. Наша оценка

Подпишитесь:

Полезные ссылки

Александр Шадрин