24 мая 2021, 16:43

Газпром нефть. Обзор финансовых показателей МСФО за 1-й квартал 2021 года

Компания опубликовала производственные и финансовые результаты за 1-й квартал 2021 года.

Начнем с производственных показателей.

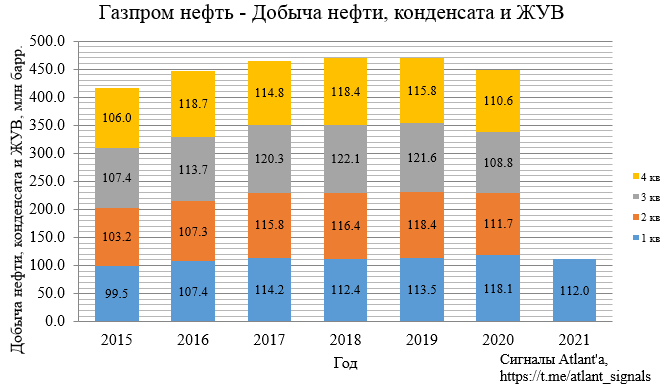

Добыча нефти, конденсата и жидких углеводородов снизилась на 5,1% относительно прошлого года, и выросла на 1,3% относительно предыдущего квартала. Снижение относительно прошлого года вызвано ограничениями ОПЕК+.

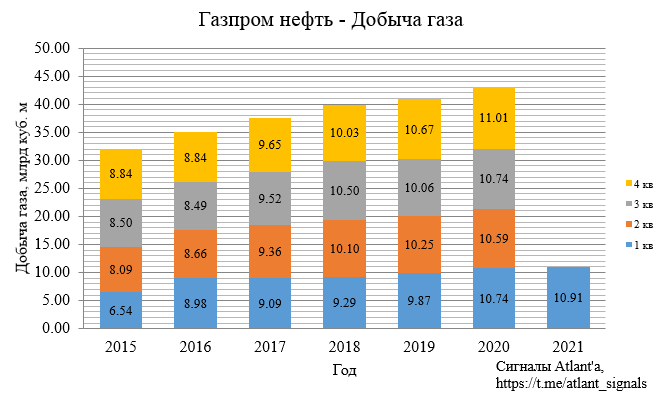

Объем добычи газа по Группе вырос на 1,6% год к году вследствие ввода установки комплексной подготовки газа на Восточно-Мессояхском месторождении с июля 2020 г., а также роста добычи нефти и газа на месторождениях нефтяных оторочек. Объем добычи газа по Группе снизился на 0,9% квартал к кварталу преимущественно вследствие меньшего количества дней в 1-м квартале

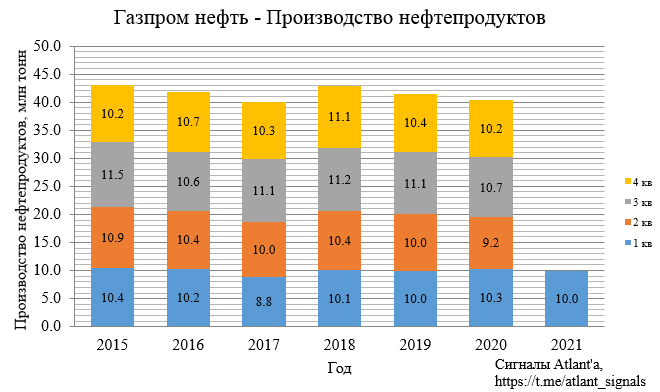

Производство нефтепродуктов снизилось на 2,9% относительно прошлого года, и на 2,3% относительно предыдущего квартала. Уменьшение год к году вызвано снижением спроса на нефтепродукты в условиях пандемии COVID-19, что было частично компенсировано ростом объема переработки нефти на Московском НПЗ за счет запуска комплекса «Евро+»

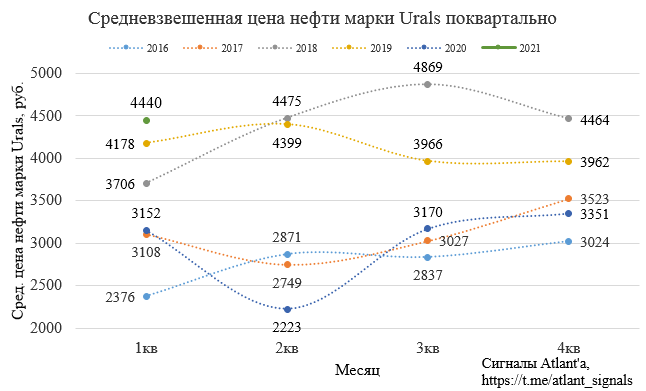

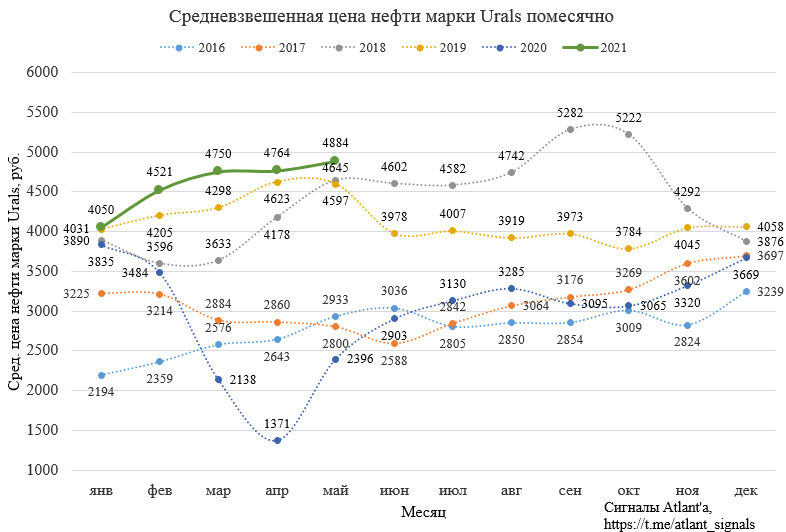

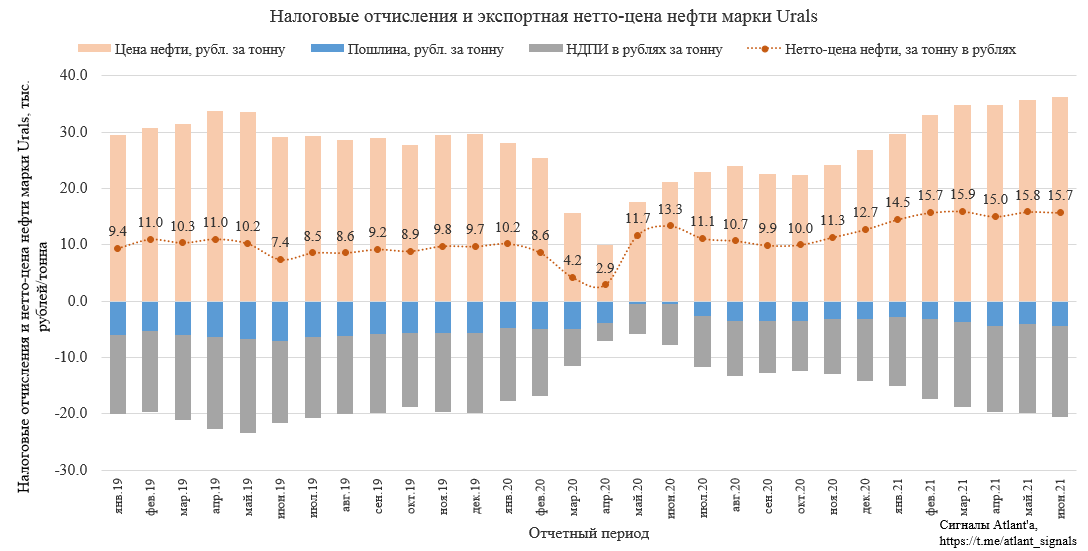

Финансовые показатели продолжили свое восстановление благодаря росту цен на нефть. В 1-м квартале средневзвешенная биржевая цена нефти марки Urals составила 4440 руб., что является максимальным показателем с 4-го квартала 2018 года.

В месячном разрезе видно, что скорее всего рублевая цена барреля нефти марки Urals во 2-м квартале будет еще выше, чем в 1-м.

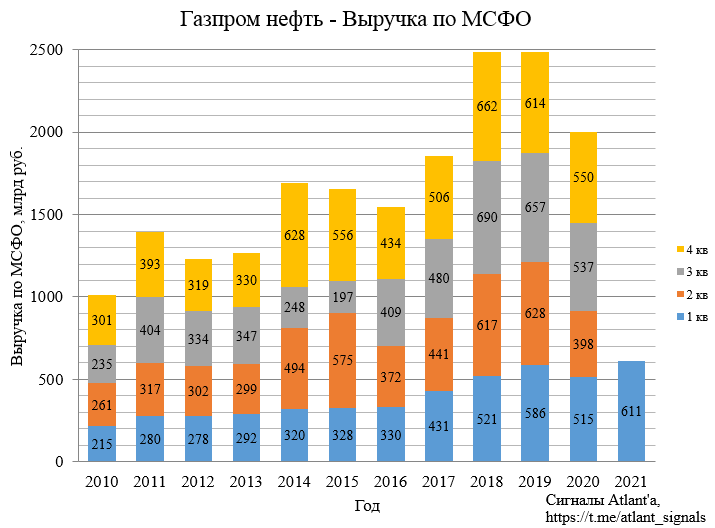

Выручка выросла на 18,7% относительно прошлого года, и на 11,1% относительно предыдущего квартала.

Рассмотрим выручку посегментно.

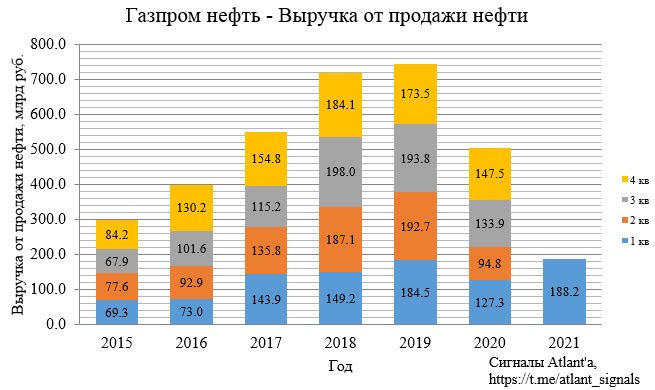

Выручка от продажи нефти выросла на 47,9% относительно прошлого года, и на 27,6% относительно предыдущего квартала.

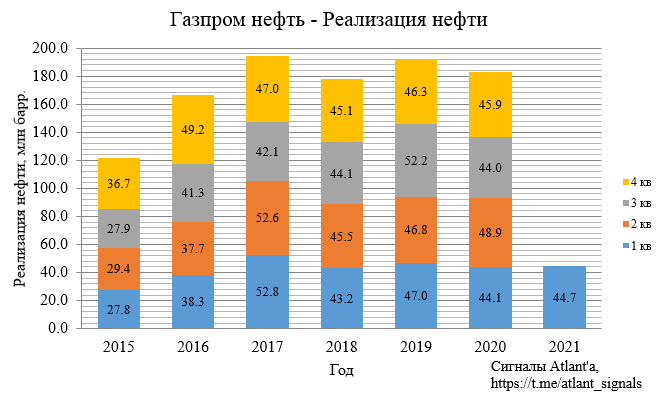

При этом объем продаж нефти вырос всего на 1,5% относительно прошлого года, и снизился на 2,6% относительно предыдущего квартала.

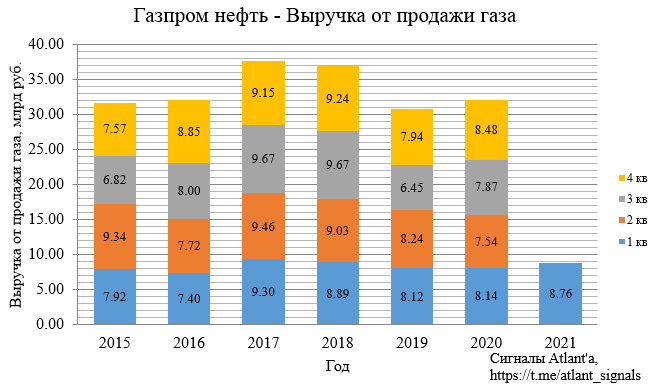

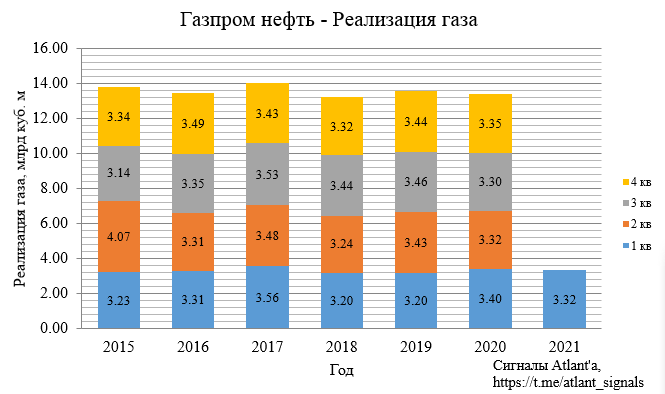

Выручка от продажи газа выросла на 7,6% относительно прошлого года, и на 3,3% относительно предыдущего квартала. Влияние данной статьи дохода на финансовый результат компании не велик, продукция реализуется на внутреннем рынке, где цены относительно стабильны и не зависят от внешней конъюнктуры.

Объем реализуемого газа снизился на 2,4% относительно прошлого года, и снизлся на 0,9% относительно предыдущего квартала.

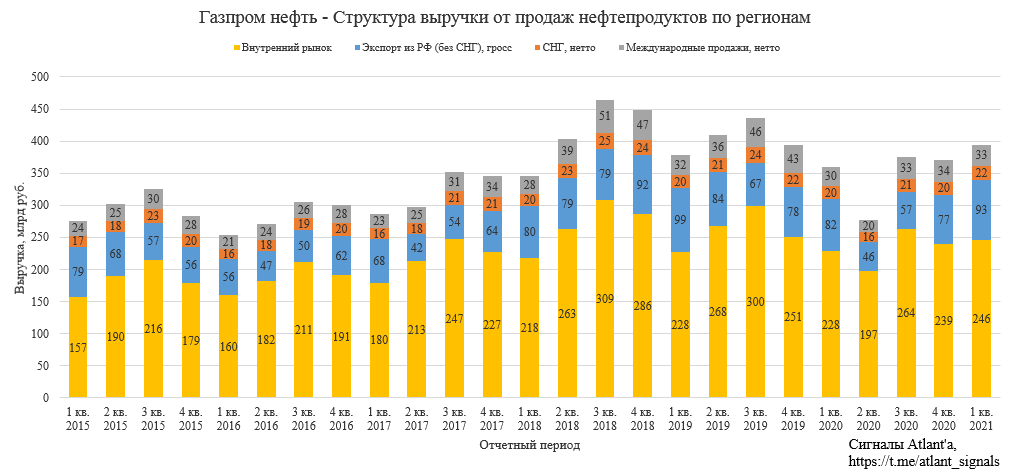

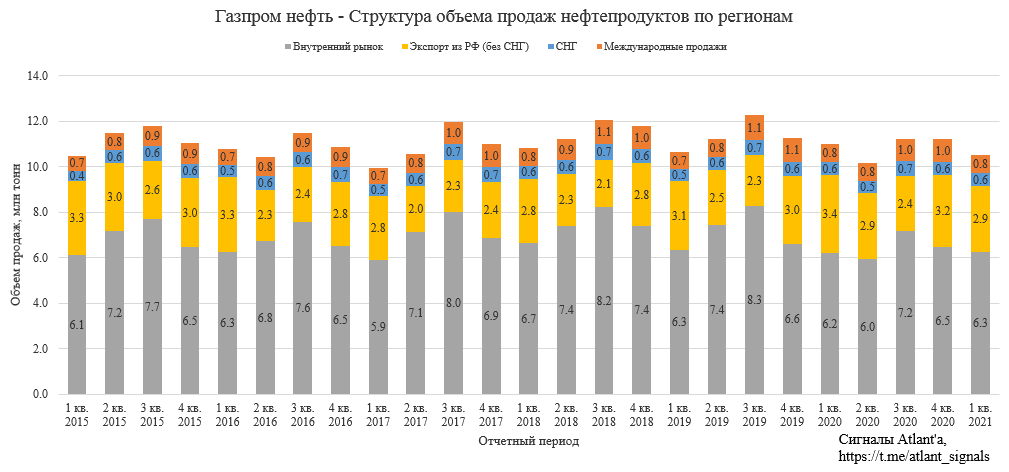

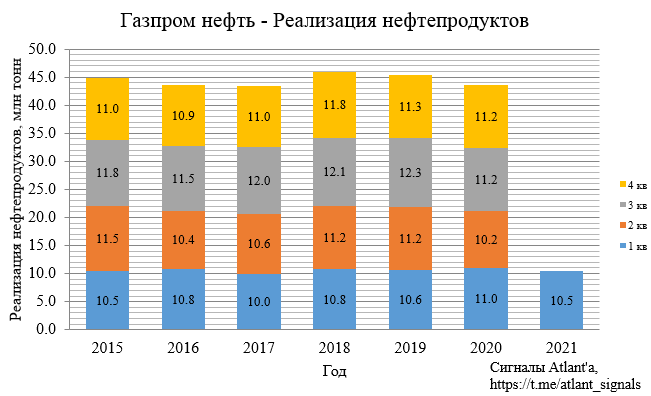

Выручка от продажи нефтепродуктов выросла на 9,5% относительно прошлого года, и на 6,4% относительно предыдущего квартала. Рекордный результат для 1-го квартала.

Если смотреть по структуре выручки от продаж нефтепродуктов по регионам, то можно заметить, что для 1-го квартала рекордные значения у всех сегментов, кроме Экспорта из РФ.

Причиной не максимального значения выручки от экспорта нефтепродуктов является сниженный объем продаж в этом сегменте, вызванный ограничениями, введенными на фоне пандемии COVID-19. Во 2-м квартале ограничения по большей части будут уже сняты, что положительно повлияет на потребление нефтепродуктов в Европе.

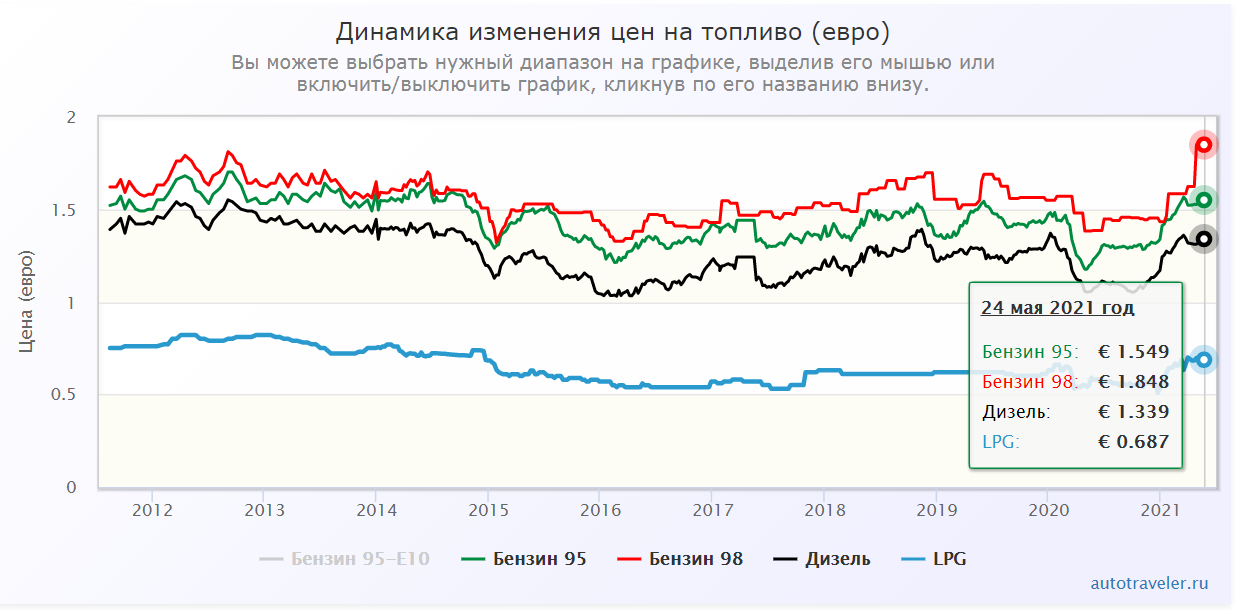

На графике ниже видно, что цены реализации нефтепродуктов на всех рынках восстановились. При этом цены в России достигли максимальных значений, цены в других сегментах пока только продолжают восстановление.

Но судя по всему во 2-м квартале цены будут еще выше. Например, цены на топливо в Германии близки к рекордным.

В целом объем реализуемых нефтепродуктов снизился в 1-м квартале на 4,3% относительно прошлого года, и на 6,2% относительно предыдущего квартала.

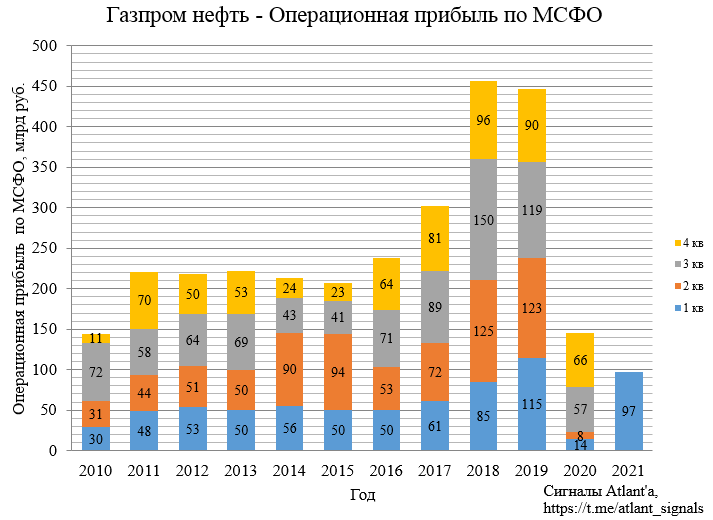

Операционная прибыль продолжает восстанавливаться, показатель вырос на 586,4% относительно прошлого года, и на 46,5% относительно предыдущего квартала.

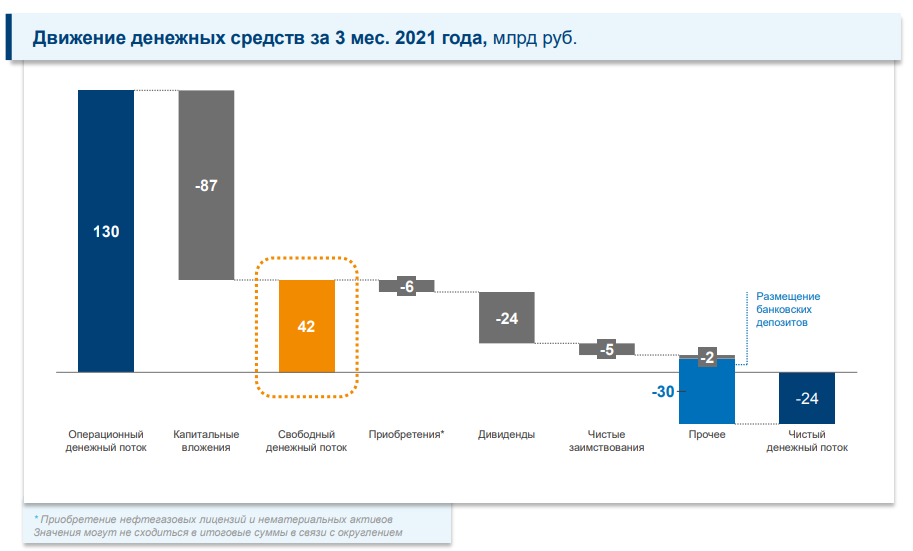

Компания по итогам 1-го квартала показала положительный свободный денежный поток в размере 42 млрд рублей. Это случилось благодаря эффективной операционной деятельности и оптимизация инвестиций.

Капитальные вложения в 1-м квартале составили 87 млрд рублей. Газпром нефть ожидает капзатраты в 2021 году порядка 420 млрд руб., то есть в оставшиеся кварталы компания будет в среднем тратить по 111 млрд рублей. Более высокий CAPEX будет компенсирован ростом операционного денежного потока.

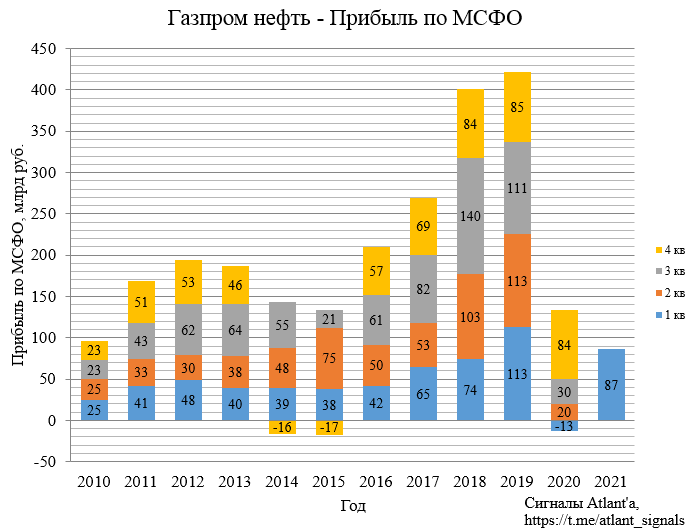

Компания закончила 1-й квартал с прибылью 87 млрд рублей, против убытка в 13 млрд годом ранее. Рост относительно предыдущего квартала составил 3,6%.

Компания направляет на дивиденды 50% от прибыли МСФО, приходящейся акционерам, она составила 84 млрд рублей. Таким образом за 1-й квартал 2021 года дивиденд составил 8,92 руб.

Исходя из того, что цены нефть продолжили рост, а потребление нефтепродуктов восстановится из-за снятия ковидных ограничений, дивиденд по итогам 2021 года может составить около 40 рублей.

За 2-е полугодие 2020 года компания выплатит 10 рублей, закрытие реестра акционеров 25 июня.

Экспортная нетто-цена нефти во 2-м квартале будет немного выше, чем в 1-м, либо на примерно том же уровне. Что вместе с послаблениями ограничения ОПЕК+ на добычу должно положительно сказаться на финансовом результате компании.

ОПЕК+ СОГЛАШАЕТСЯ НА ПОСТЕПЕННОЕ УВЕЛИЧЕНИЕ НА 350 000 БАРРЕЛЕЙ В СУТКИ В МАЕ, 350 000 БАРРЕЛЕЙ В СУТКИ В ИЮНЕ И ОКОЛО 400 000 БАРРЕЛЕЙ В СУТКИ В ИЮЛЕ - ИСТОЧНИКИ

Продолжаю держать акции компании, высокая форвардная дивидендная доходность должна переоценить акции компании до 450-500 рублей с горизонтом один год.

Также одним из драйверов является возможное SPO, которое по моему мнению, в случае продолжения роста цен на нефть, может случиться в 2022 году.

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Полезные ссылки

Aleksei Midakov