07 мая 2021, 13:06

Газовые перспективы Газпрома

В этой статье не будем подробно описывать основной бизнес компании Газпром ввиду его большого разнообразия. Но сложившиеся сейчас условия обязывают Василича обратить внимание на возможные инвестиционные перспективы ПАО «Газпром».

Кратко про Газпром

Стоит напомнить, что в структуру Газпрома входят такие публичные компании как Газпромнефть, МОЭК, Мосэнерго, ТГК-1, ОГК-2. Последние две Василич уже затрагивал в своих предыдущих постах (ОГК-2: раз два, ТГК-1). Есть даже доля в еще одной публичной газовой компании – 10% Новатека.

Большими мазками можно выделить следующие основные направления:

Добыча и продажа газа (ядро Газпрома)

Продажа продуктов нефтегазопереработки (в основном представлена Газпромнефтью и другими непубличными компаниями)

Добыча и продажа сырой нефти и газового конденсата (также в основном это Газпромнефть)

Продажа электрической и тепловой энергии (группа "Газпромэнергохолдинг" (ГЭХ) и входящие в него крупные "внучки" МОЭК, Мосэнерго, ТГК-1, ОГК-2)

Все остальные "мелкие" направления: строительный, банковский и другие виды деятельности мы намеренно опускаем.

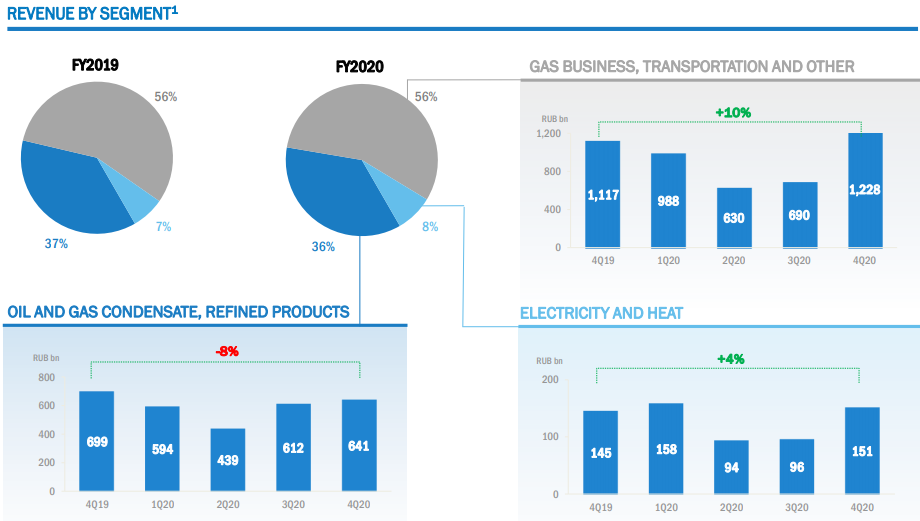

Структура выручки ПАО "Газпром"

В текущей статье, мы рассмотрим основной бизнес Газпрома, а именно, добычу и продажу газа, так как продажи нефти и продуктов нефтегазопереработки стоит рассматривать отдельно через бизнес Газпромнефти, а продажу электрической и тепловой энергии - через результаты дочек ГЭХа, так как сам ГЭХ не является публичным.

Ядро Газпрома - газовый бизнес

Если смотреть данные из отчетности Газпрома за 2020 год, то основная непосредственная деятельность по продаже газа делится на 3 категории: продажи газа внутри страны (~47% объема), продажи газа в страны дальнего зарубежья (Европа, Китай, ~46%), продажи газа в страны бывшего Советского Союза (БСС, ~7%).

Попробуем примерно оценить себестоимость продаж газа в Европу в 2020 году. Для этого воспользуемся следующими грубыми оценками:

- себестоимость добычи 20$/тыс м3

- НДПИ 14$/тыс м3

- себестоимость транспорта по РФ 27$/тыс м3

- себестоимость транзита в Европу 24$тыс м3

- экспортная пошлина 18$/тыс м3

Стоит также отметить, что себестоимость, как и в других статьях, рассматриваем без учета амортизации.

Для оценки себестоимости продаж газа внутри страны необходимо корректно учитывать стоимость транспортировки, т.к. она будет сильно варьироваться в зависимости от удаленности места поставки от места добычи газа. Тогда средняя себестоимость транспортировки по РФ будет ниже нашей грубой оценки в 27$/тыс м3. Но для получения "оценки сверху" этих значений будет достаточно. Итого, себестоимость продаж газа внутри РФ не будет превышать 20+14+27=61 $/тыс м3 или в рублях (средний курс доллара в 2020 году 72,1) 4400 руб/ тыс м3.

Газпром так раскрывает среднюю цену продаж газа на внутреннем рынке в 2020 году:

Данные отчетности ПАО "Газпром" за 2020 год

Таким образом, можно сделать качественный вывод, что продажи газа на внутреннем рынке имеют минимальную или сравнимую с нулем маржу.

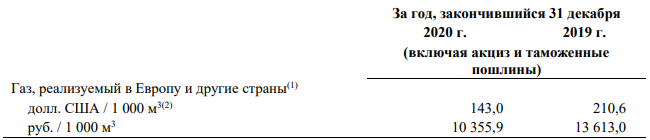

Для сравнения себестоимость продаж в Европу грубо можно оценить как 61+24+18=103 $/тыс м3 или примерно 7400 руб/тыс м3 по курсам 2020 года, а средние цены продаж в Европу в 2020 году по данным ПАО "Газпром" составили 10356 руб/тыс м3:

Данные отчетности ПАО "Газпром" за 2020 год

В страны бывшего Советского Союза (БСС) в 2020 году средняя цена продаж составила 136,7 $/тыс м3, что компенсируется меньшим транспортным плечом. Надо отметить, что в предыдущие года дисконт для БСС по отношению к Европе составляли бОльшую величину (более 50 $/тыс м3), что было обусловлено различными скидками и долгосрочностью периодов контрактов.

Еще раз напоминаем, что расчеты очень грубые и относятся только к параметрам 2020 года, так как для получения реальных оценок необходимо учитывать цены и конкретное транспортное плечо фактических объемов поставок газа, а также соответствующие налоги и пошлины. Но произвести качественную (а не количественную) оценку перспектив газового бизнеса такие цифры позволяют.

Итак, получается, что определяющими прибыль и свободный денежный поток газового сегмента компании являются именно объемы экспорта газа, который идет по всем известным «потокам».

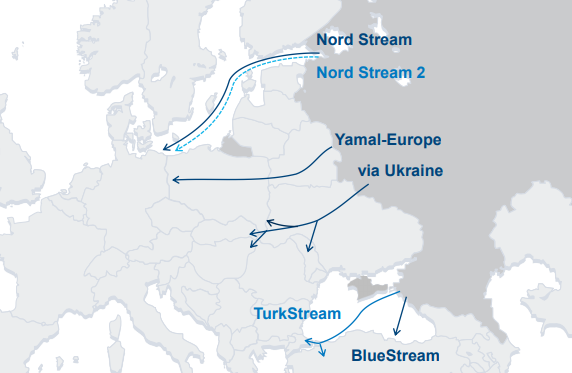

Транспортные потоки газа в Европу (из материалов презентации компании).

Поставки в Европу:

Через ГТС Украины, основным транзитным потоком здесь является газопровод «Уренгой Помары-Ужгород». Максимальная возможная мощность через ГТС Украины составляет около 120 млрд м3 в год, но фактическое состояние ГТС ввиду отсутствия полной диагностической информации не совсем понятно.

Через ГТС Белоруссии, основной транзитный газопровод «Ямал-Европа», максимальная мощность около 37,9 млрд м3 в год

Северный поток-1, газопровод по дну Балтийского моря, максимальная мощность 55 млрд м3 в год

Голубой поток, газопровод в Турцию по дну Черного моря, максимальная мощность 16 млрд м3 в год

Турецкий поток, еще один газопровод по дну Черного моря в Турцию и европейские страны, максимальная мощность 31,5 млрд м3 в год

Еще есть потоки небольшой мощности: в Финляндию 6 млрд м3 в год газопровод «Санкт-Петербург — Финляндия», и в Южную Осетию – газопровод «Дзуарикау — Цхинвал» мощностью 0,25 млрд м3 в год.

Поставки в Азию:

- Сила Сибири, газопровод в Китай, введенный в декабре 2019 года, максимальная мощность 38 млрд м3 в год

Строящиеся и проектируемые экспортные газопроводы:

Северный поток-2, скандально-известный санкционный газопровод по дну Балтийского моря максимальной мощности 55 млрд м3 в год. Ожидаем его запуска к новому отопительному сезону в Европе.

Союз Восток, еще один проектируемый газопровод в Китай через Монголию. Предполагаемая мощность около 50 млрд м3 в год.

Уникальные обстоятельства

Как уже выше было упомянуто, сейчас сложились уникальные обстоятельства, которые просто не позволяют не обратить внимание Василича на Газпром:

1. 2020 год для Газпрома был тяжелейшим: пандемия COVID-19 и минимальные экспортные цены на газ за последние 10 лет, снижение объемов экспорта газа и максимальные уровни наполнения подземных газовых хранилищ (ПХГ) в Европе. за счет теплых зимних сезонов 2018/2019 и 2019/2020.

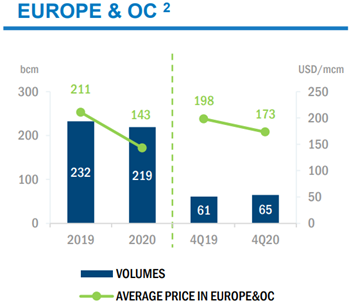

Цена и объемы поставок газа в страны дальнего зарубежья в 2019 и 2020 годах

2. Одновременно зимний сезон 2020/2021 в Европе был холодным и, самое главное, длительным, аж до середины апреля. Это привело к серьезному снижению объемов газа в ПХГ Европы до минимальных (29,9%) за 5 лет уровней и существенному росту цен на газ, а также росту объемов поставок газа в Европу Газпрома в 4 квартале 2020 года и 1 квартале 2021. В отдельных странах Европы уровни наполнения ПХГ ниже 20%.

3. 2020 год и сокращение предложения из-за пандемии COVID-19 привели к началу подъема цен на практически все сырьевые товары. Цены на газ здесь не являются исключением. Цена склеенного месячного фьючерса на природный газа растет с середины лета 2020 года:

Цена фьючерсного контракта на месяц вперед в Европе

Фьючерс показывает стоимость в Евро 1 Мегаватта*час энергии, получаемого из природного газа. Для перевода в привычные $/тыс. м3 необходимо разделить на коэффициент перевод 0,09554 и умножить на курс евро в долларах:

23,962 €/MWh=23,962/0,09554*1,204=302 $/тыс. м3

4. В Азии цена на газ также растет, подстегивая панику на европейском рынке. По данным Интерфакс фьючерс на азиатский индекс JKM (Japan Korea Marker - отражает спотовую рыночную стоимость газа, поставляемого в Японию, Южную Корею, Китай и Тайвань) на июнь вырос до 321 $/тыс. м3.

5. В Европе бОльшими темпами вопреки ожиданиям аналитиков сокращается собственная добыча газа. Добыча газа в Европе в 2019 году сократилась на 6,2% по сравнению с 2018 годом. Наибольшие темпы падения добычи показывает газовое месторождение Гронинген в Нидерландах (из-за постоянных землетрясений в 2022 году планируется полная остановка добычи). В 4 квартале 2020 года сокращение добычи природного газа в ЕС ускорилось до 23%: 54 млрд кубометров по сравнению с уровнем добычи в 70 млрд кубометров в 2019 году. Конечно, часть этих сокращений компенсируется ростом поставок СПГ. Но в отличии от СПГ, поставки трубопроводного газа физически привязаны к месту поставок и имеют бОльшие гарантии, что высоко оценивается потребителями Европы, а теперь и Китая. С предложением СПГ тоже могут быть проблемы, так как в том же США объемы СПГ непосредственно зависят от объемов добычи сланцевой нефти, которые также упали в 2020 году.

6. Газ – это один из бенефициаров текущего экологического тренда. Здесь как минимальный углеродный след в отличии от угля, нефти и нефтепродуктов, так и минимальные по затратам возможности производства экологически чистого водорода.

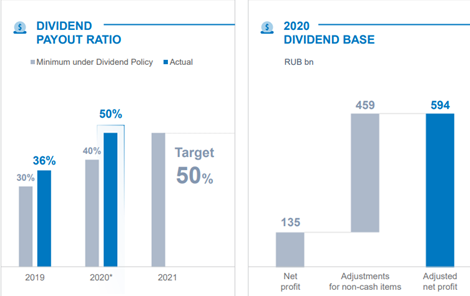

7. Менеджмент Газпрома стал более открытым к инвесторам в последние два года. Все чаще звучат тезисы про увеличение отдачи акционерам в виде повышения дивидендных выплат, поддержку капитализации компании. Доказательством этого послужило увеличение payout до размера 50% от скорректированной на неденежные статьи чистой прибыли по МСФО уже за 2020 год. На год раньше, чем планировалось. За 2020 год payout должен был быть 40%, а уже за 2021 - 50%.

Презентация компании

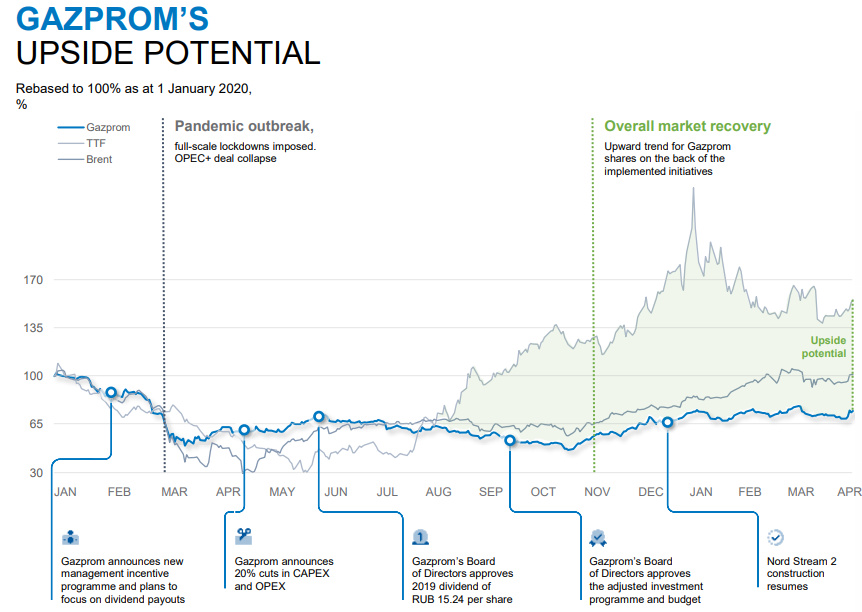

При этом даже на текущий момент цены на газ не отыграли все перечисленные обстоятельства и перспективы восстановления и затем повышения спроса на газ. А цена акций Газпрома еще толком не отыграла даже падение из-за пандемии COVID-19.

Данные презентации ПАО "Газпром". Investor Day 2021.

Перспективы увеличения экспорта газа

Для оценки перспектив Газпрома, необходимо оценить не только перспективы роста цен на газ, важно понять перспективы роста бизнеса.

Потребление и поставки газа на внутренний рынок России будут расти по мере развития программы газификации регионов (+21,8 млрд м3 газа к 2026 году ). Но нас эта часть как маломаржинальная, хоть и составляющая около 50% объема поставок газового сегмента, не сильно интересует.

А вот экспорт газа является самой маржинальной частью газового бизнеса, и как раз перспектива роста объемов экспортных поставок газа представляет наибольший интерес. Если оценивать очень грубо, то рост объемов поставок газа в Европу и Китай на 10% влечет за собой увеличение финансовой отдачи от всего газового сегмента также на 10%, а не на 5 исходя из всего объема поставок, так как основная маржа газового бизнеса сосредоточена именно в экспорте. За базу возьмем результаты 2020 года, т.е. поставки на экспорт 250 млрд м3 газа (Дальнее зарубежье + поставки в страны бывшего Советского союза).

Где и каких изменений в объемах поставок газа на экспорт можно ожидать в ближайшие годы?

Поставки в Европу:

Ввод в эксплуатацию «Северного потока-2». В 2022 году с учетом Европейского законодательства можно ожидать половину загрузки мощности, т.е. 27,5 млрд м3 (+11% к результатам 2020 года), и постепенное увеличение до 55 млрд м3 (+22%),

Постепенная загрузка «турецкого потока», связанная с постепенным вводом Трансанатолийского газопровода в Турции (TANAP) и Трансадриатического газопровода в Южной Европе (TAP). В 2020 году по Турецкому потоку было поставлено около 12 млрд м3 газа, так что можно ожидать увеличение объемов поставок до 31,5 млрд м3 газа (+7,8%).

Восстановление загрузки «Голубого потока» в Турцию. В 2020 году по нему было поставлено 8,76 млрд м3 газа, при максимально возможной загрузке в 16 млрд м3 (+2,8%). Увеличению загрузки также будет способствовать развитие газопроводов «Южного газового коридора» Европы.

Проекты «Южного газового коридора» Европы

Отдельно стоит упомянуть экспортные поставки газа в Европу через ГТС Украины. В 2020 они составили 56 млрд м3 газа, снизившись по сравнению с 2019 году практически на треть. Почему-то все считают, что восстановления объема поставок в связи с вводом «Северного потока-2» не будет, а некоторые даже утверждают, что они снизятся до нуля. Во-первых, контрактами Газпрома предусмотрен минимальный объем транзита газа в Европу через ГТС Украины в 40 млрд м3 газа до 2024 года. Во-вторых, экономического смысла прекращения поставок газа в Европу совершенно нет: необходимо учитывать растущий спрос на газ в связи с отказом Европы от угля и атома (по экологическим соображениям), а также учесть набранные темпы сокращения собственной добычи газа в Европе. Будем считать, что в этом направлении в нейтральном варианте объемы поставок останутся на уровне 2020 года, хотя более логично ожидать их роста.

Поставки в Китай:

Увеличение поставок по «Силе Сибири» с 4,1 млрд м3 в 2020 до 38 млрд м3 в 2024 году (+13,6%). Увеличение обусловлено постепенным вводом ресурсных баз поставок Чаяндинского и Ковыктинского месторождений.

В дальней перспективе (2030 год +) запуск газопровода «Союз Восток» в Китай мощностью 50 млрд м3 газа (+20%).

Поставки в страны бывшего Советского Союза:

Восстановление поставок с 31,2 млрд м3 газа в 2020 до привычных 38 млрд м3 газа (+2,7%).

Итого, постепенный рост объемов трубопроводного экспорта газа в среднесрочной перспективе (до 2025 года) составит 22+7,8+2,8+13,6+2,7=+49% относительно результатов 2020 года. С учетом наших грубых допущений, это даст финансовый эффект для всего газового сегмента, без учета роста цен на газ примерно на +50%.

В долгосрочной перспективе рост объема экспорта газа составит: 49+20=+69% или рост финансовых показателей всего газового сегмента на 70%.

И это мы не учитываем СПГ-проекты Газпрома в Усть-Луге, Портовой и на Дальнем Востоке.

С учетом всего вышесказанного, Газпром можно с натяжкой отнести к категории растущих активов с потенциалом роста отдачи от газового бизнеса на 50% (относительно 2020 года) в среднесрочной перспективе (до 2025 года) без учета роста цен.

Немного цифр и прогнозы дивидендов за 2021

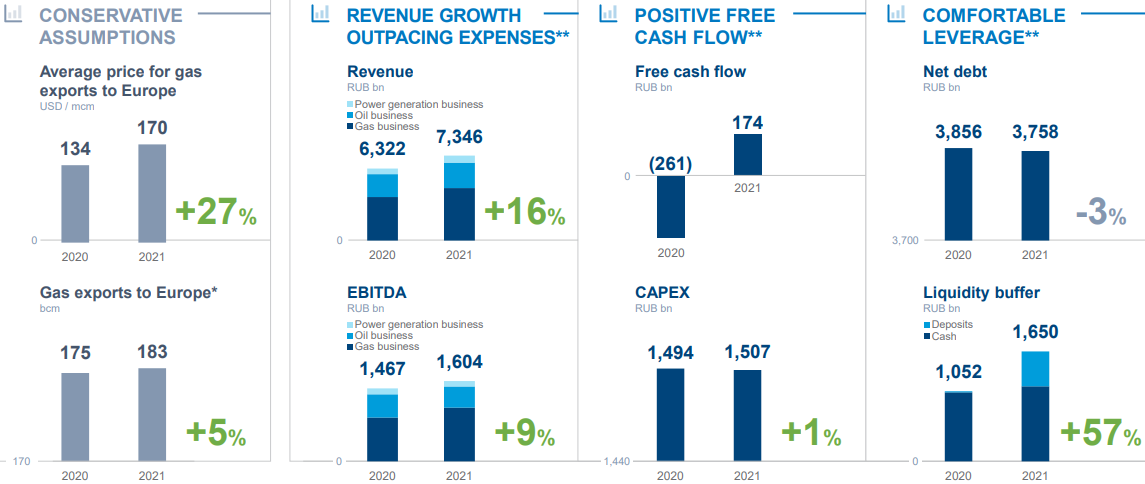

29 апреля Газпром провел День инвестора. Цифры, озвученные менеджментом, позволяют сделать грубые оценки финансовых результатов за 2021 год.

Презентация компании

Размер инвестиций Газпрома в 2021-2022 годах составят 1,5-1,6 трлн руб. В 2021 в бюджете установлен размер 1,507 трлн руб.

Текущий портфель экспортных контрактов имеет следующую структуру:

56,1% – контракты на день и на месяц вперед,

30,9% – контракты на квартал и на сезон (на год) вперед,

13,0% – контракты с индексацией на цену нефти.

По словам главы Газпром-Экспорт Елены Бурмистровой в текущем году средние цены на экспорт газа в Европу ожидаются на уровне 200–206 долл./тыс м3 (против заложенных в бюджет 170 $/тыс м3). В 1к21 средняя экспортная цена составила 184 $/тыс м3.

Объемы экспорта в Европу должны увеличиться на 5%

Оценка дополнительной EBITDA от новых проектов в 2021–2030 годах ожидается в 3 трлн руб.(утроение EBITDA? возможно не правильно записал цифры). В долгосрочной перспективе компания ожидает роста EBITDA и свободных денежных потоков, которые в будущем полностью покроют дивидендные выплаты.

Чистый долг/EBITDA снизится с 2,6 по итогам 2020 года до 1,8 в 2021 даже с учетом повышения дивидендных выплат за 2020 год.

В 2020 году Газпрому удалось уменьшить операционные расходы на 2,3 млрд $. Компания будет стремиться и дальше оптимизировать расходы.

Как видим, средняя цена продаж газа стремится к параметрам 2019 года (211 $/тыс м3) и даже нацеливается на 2018 год (246 $/тыс м3), как впрочем и цена нефти. Исходя из данных со Дня инвестора, а также с учетом возможного сохранения экономии операционных затрат при средневзвешенном курсе доллара 75 руб/$, наши расчеты показывают достаточно грубую оценку размера скорректированной чистой прибыли 2021 года в 1340-1500 млрд руб.

50% payout даст оценку дивидендных выплат за 2021 год в размере 28-31 рублей на акцию или 12-13%% дивидендной доходности к текущим ценам акций Газпрома, что обеспечит рост дивидендных выплат в 2-2,5 раза к размеру рекомендаций за 2020 год.

Согласитесь, потенциал роста дивидендных выплат впечатляет!

Важно, что сам Газпром анонсирует рост свободного денежного потока и выплату дивидендов из свободного денежного потока. Напомним, что это означает, что компания будет операционно зарабатывать столько денег, что их будет хватать и на инвестиции в размере 1,5-1,6 трлн руб, и на выплату дивидендов в 2021 году в размере 0,3 трлн. руб, а в 2022 году в размере ~0,7 трлн руб.

Риски

Как обычно обращаем Ваше внимание на риски. У Газпрома их немало.

Риски замедления мировой экономики: сокращение спроса на энергоносители, удорожание заемного капитала.

Риски, связанные с политикой ЕС, направленной на диверсификацию источников поставок газа и увеличение доли биржевой торговли газом.

Санкционные риски со стороны США, ЕС и других стран. Текущий объект внимания - "Северный поток-2".

Риски, связанные с политическими отношениями с транзитными странами. Прежде всего, это Белоруссия и Украина. "Северный поток-2" как раз является шагом по диверсификации экспортных маршрутов. Существующие у Газпрома СПГ-проекты также снижают данный риск.

Риски конкуренции природного газа и сланцевого газа на рынках Европы и Китая. Данный риск не только может снизить объем экспорта природного газа из России, но также и отрицательно повлиять на цены.

Риски, связанные с развитием возобновляемых источников энергии. Аналогично сланцевой добычи газа влияние идет как на объемы поставок, так и на цену газа.

Эксплуатационные и производственные риски, связанные с утратой ресурсной базы, добычной и транспортной инфраструктур, экологические штрафы и др. Надо отметить, что в отличии от горнорудного производства здесь эти риски существенно ниже.

Риски государственного регулирования газовой отрасли. Вариантов воздействия на бизнес Газпрома несколько: во-первых, государством регулируется цена на газ в России и тарифы на транспортировку газа (как мы уже убедились, продажа газа в России для Газпрома является маломаржинальной). При недостаточном росте цен на газ и тарифов на транспортировку газа по сравнению с возможным ростом себестоимости внутристрановая часть газового сегмента может стать убыточной; во-вторых, это валютное регулирование и изменение налогового законодательства; в-третьих, потенциальное изменение правил таможенного контроля и увеличение пошлин.

Кредитные риски. Долг у Газпрома большой (~4,9 трлн. руб) и его надо обслуживать (~ 200 млрд руб. процентных платежей и необходимость рефинансирования в будущем).

Выводы

2020 год был сложным для Газпрома по ряду причин и является своеобразной точкой отсчета с низкой базы.

В 2021 году складываются уникальные условия для роста цен на природный газ, роста объема поставок газа и увеличения отдачи акционерам.

Определяющими прибыль и свободный денежный поток газового сегмента компании являются именно экспортные объемы поставок газа.

Проекты по развитию экспорта газа позволяют отнести Газпром к категории растущих активов с потенциалом роста отдачи от газового бизнеса на 50% в среднесрочной перспективе даже без учета эффекта роста цен и проектов СПГ.

Грубая оценка финансовых результатов Газпрома за 2021 год позволяет аккуратно рассчитывать на рост дивидендных выплат в 2-2,5 раза относительно рекомендаций за 2020 год.

Газпром обладает целой вереницей разнообразных рисков, которые необходимо обязательно учитывать.

Василич в Telegram и Вконтакте

Данные аналитические материалы Канала не являются индивидуальной инвестиционной рекомендацией и могут быть использованы только в информационных целях. Авторы не дают гарантий относительно полноты приведенной в них информации и ее достоверности, а также не несут ответственности за прямые или косвенные убытки от использования данных материалов не по назначению. Материалы не могут рассматриваться как основание для покупки или продажи тех или иных ценных бумаг.

Полезные ссылки

Андрей Васильевич