27 апреля 2021, 12:41

Русал. Обзор операционных показателей за 1-ый квартал 2021 года.

Одна из наших топовых ИИ№12.

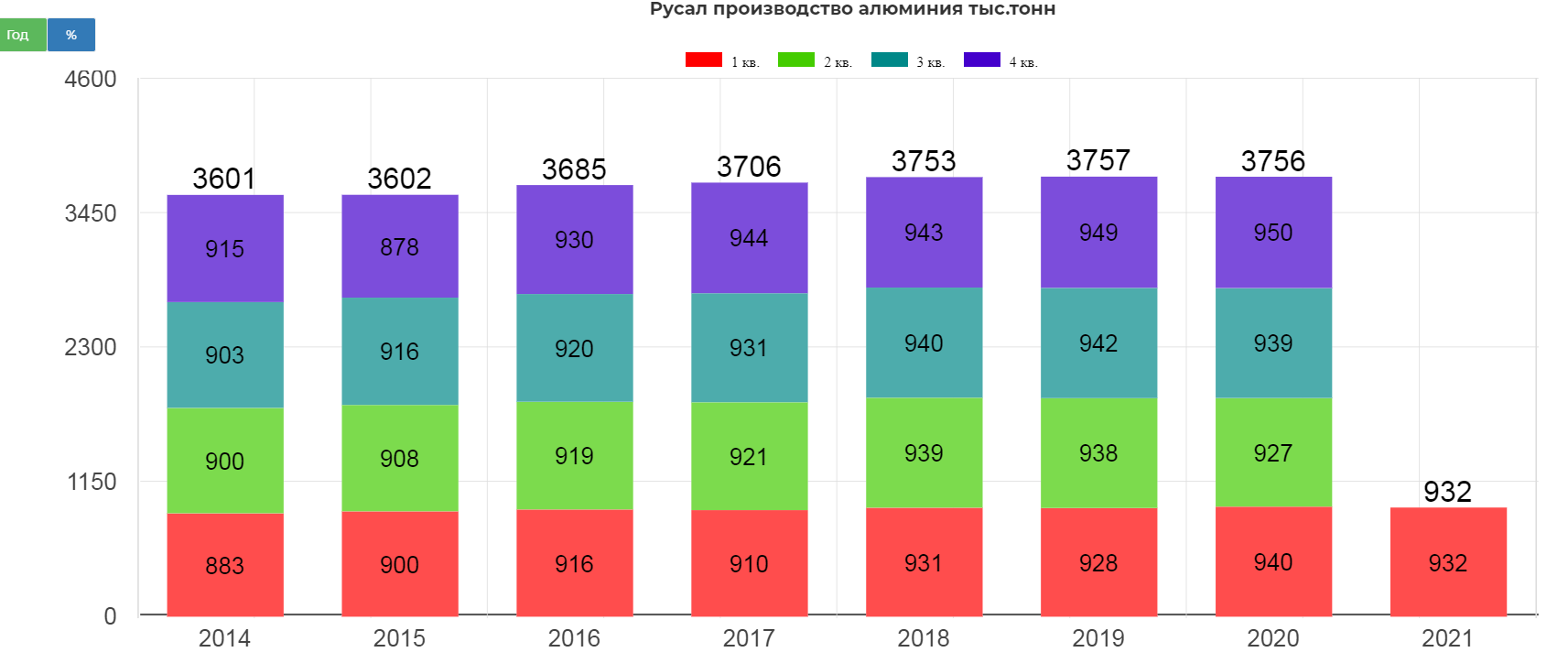

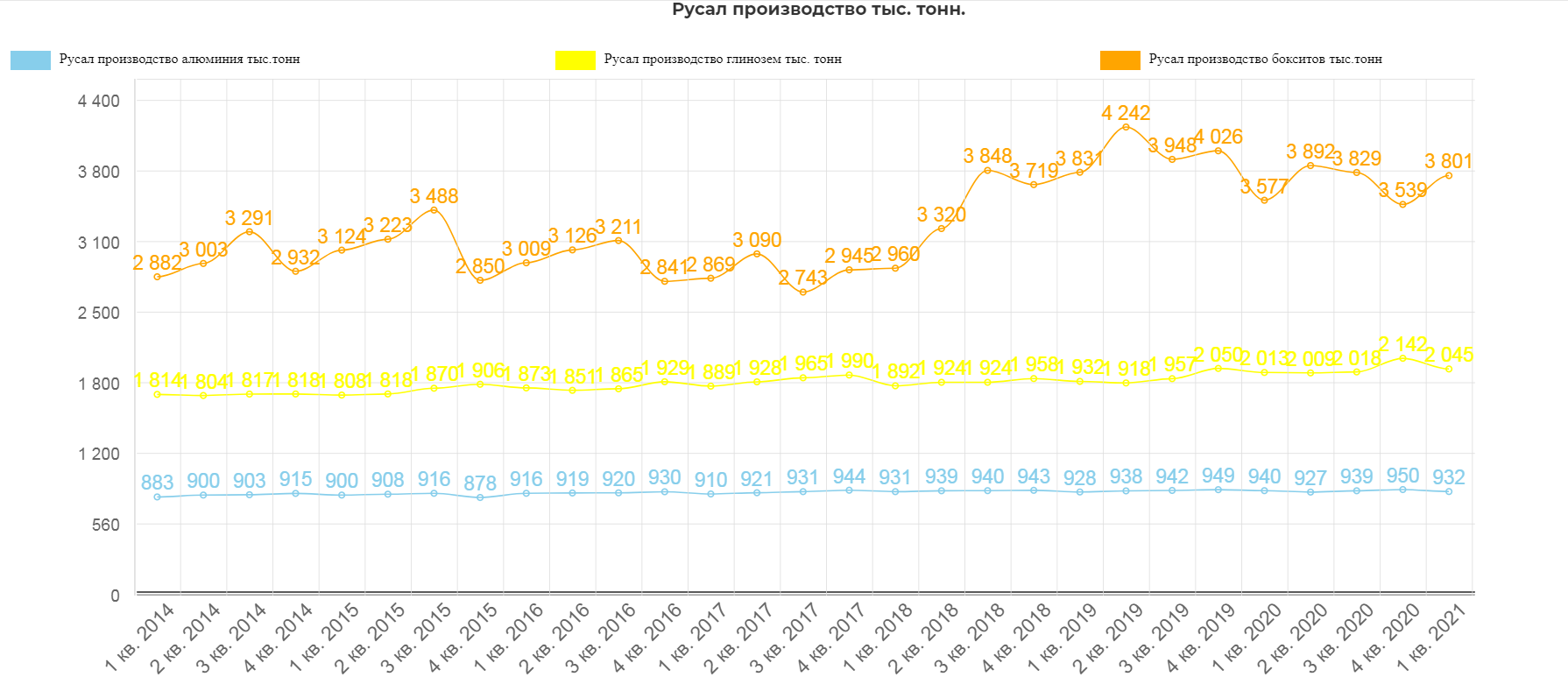

Объем производства алюминия в 1 квартале 2021 года составил 932 тыс. тонн (-1,9% по сравнению с предыдущим кварталом). Тут все ровно.

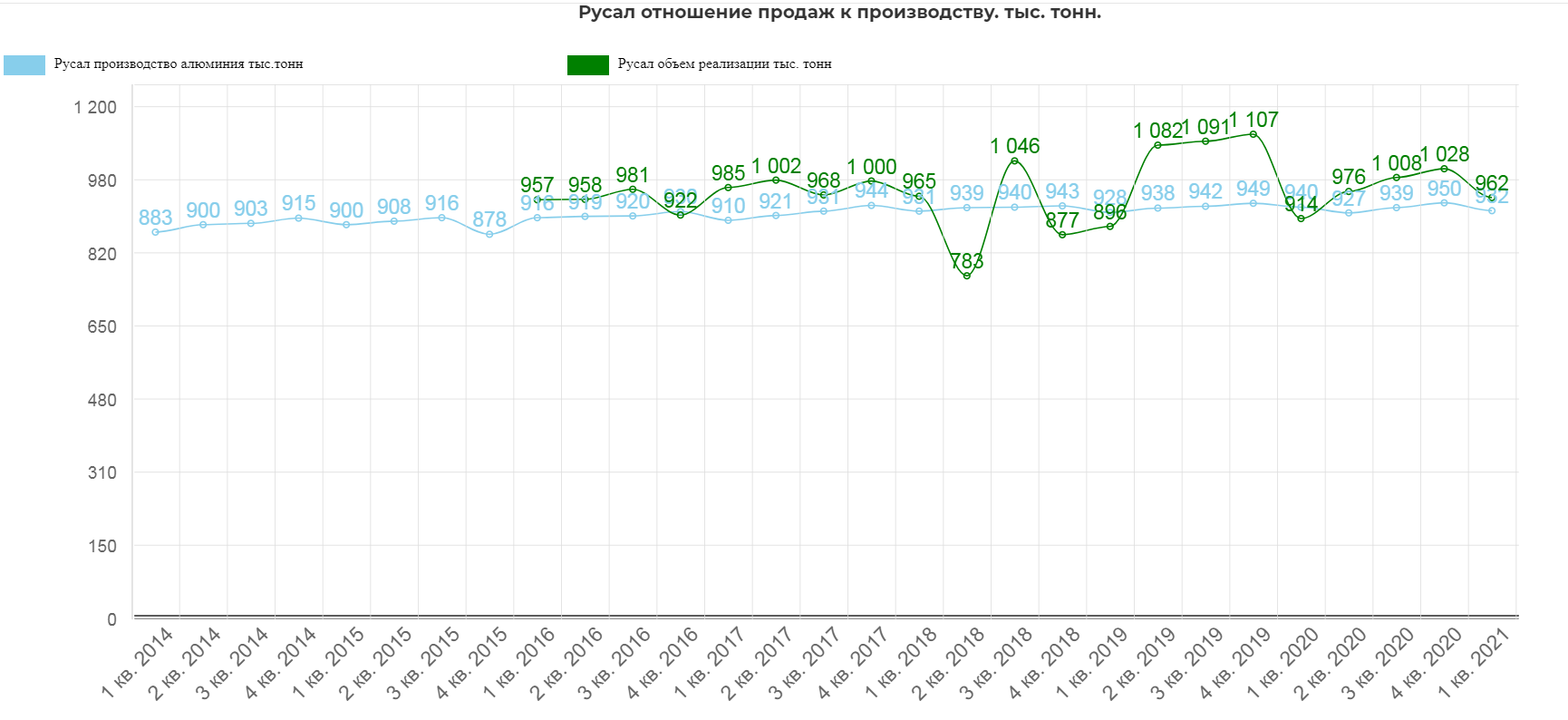

В 1 квартале 2021 года объем продаж алюминия составил 962 тыс. тонн (-6,4% по сравнению с предыдущим кварталом). Усилившийся спрос в 4 квартале 2020 года привел к сокращению запасов металла в цепочке поставок ниже оптимального уровня.

Продали чуть больше, чем произвели.

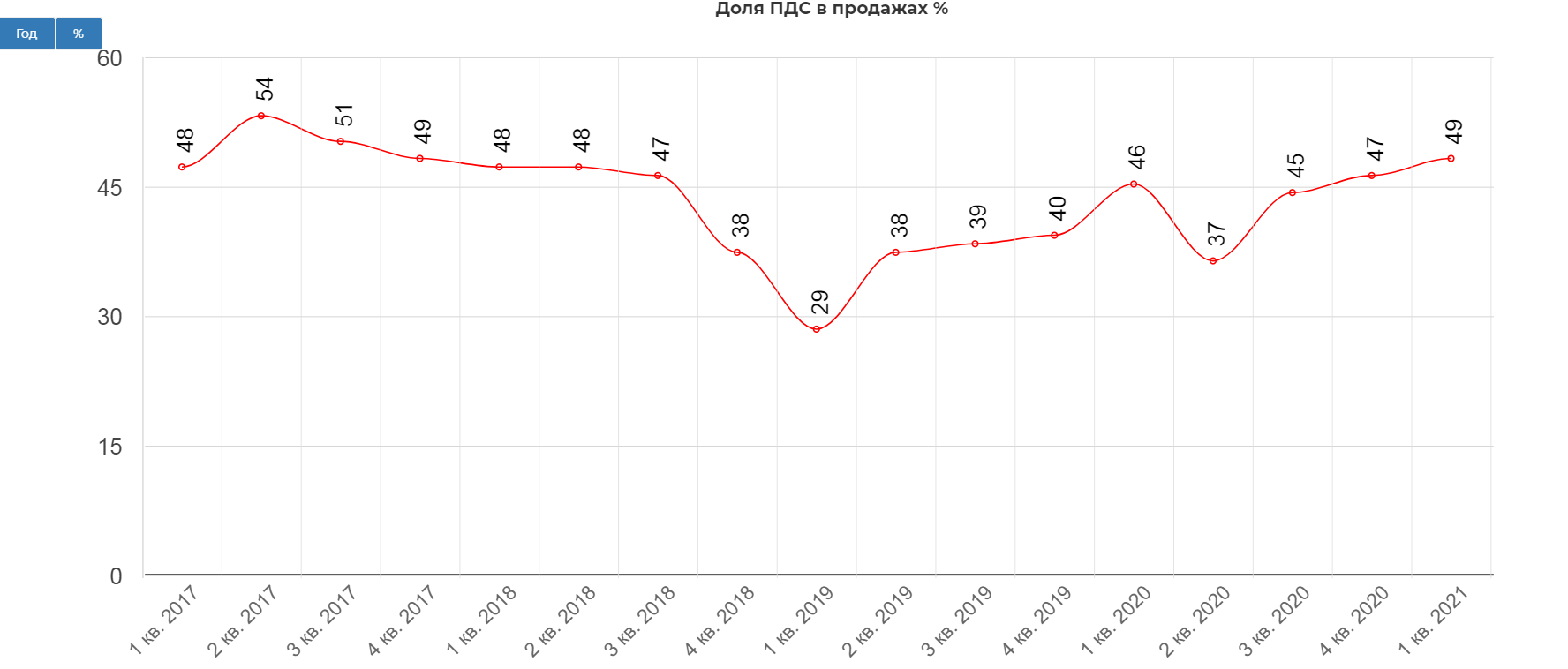

Компания продолжила наращивать долю ПДС в общей структуре продаж: доля выросла до 49% по сравнению с 47% в 4 квартале 2020 года.

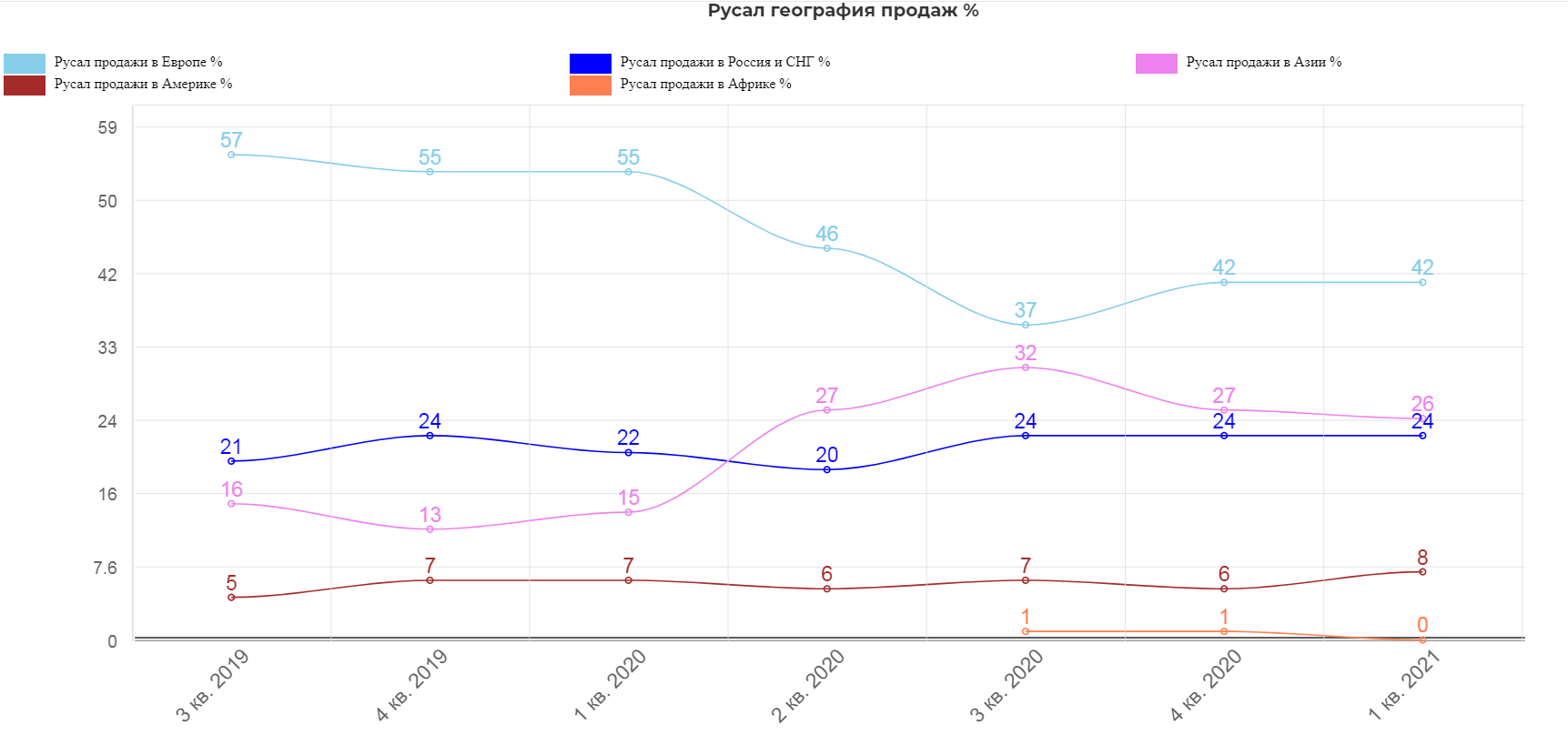

В 1 квартале 2021 года география региональных продаж практически не изменилась по сравнению с предыдущим кварталом. На европейский рынок пришлось 42% от общего объема продаж (-1 процентный пункт по сравнению с предыдущим кварталом), доля продаж в Азии так же незначительно снизилась – до 26% (по сравнению с 27% в 4 квартале 2020 года). Сдвиг произошел в сторону американского рынка, где продажи выросли до 8% (по сравнению с 6% в 4 квартале 2020 года).

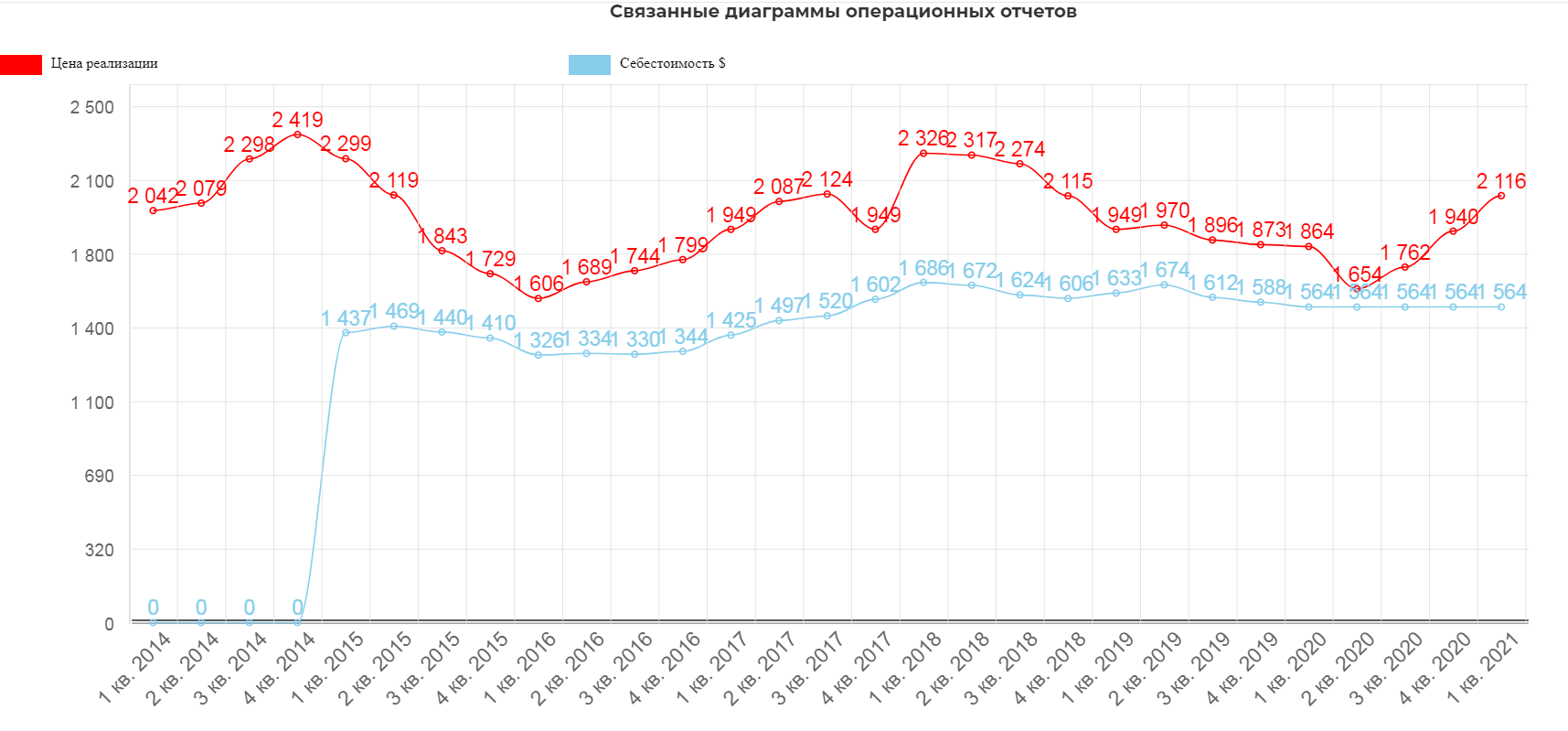

В 1 квартале 2021 года средняя цена реализации алюминия увеличилась на 9,1% по сравнению с предыдущим кварталом – до 2 116 долл. США за тонну. К сожалению себестоимость перестали публиковать, но не думаю что она сильно повысилась от последней публикации.

Подробные производственные показатели.

В 1 квартале 2021 года производство глинозема снизилось на 4,5% по сравнению с предыдущим кварталом – до 2 045 тыс. тонн.

В 1 квартале 2021 года производство бокситов увеличилось на 7,4% по сравнению с предыдущим кварталом – до 3 801 тыс. тонн.

Все кроме алюминия немного упало.

Обзор рынка и прогноз.

- В 1 квартале 2021 года продолжилось восстановление объемов мирового производства от уровней отчетных периодов 2020 года, просевших в результате пандемии COVID-19. Резкий рост спроса и ожидания сбоев поставок в краткосрочной и среднесрочной перспективе оказали существенное влияние на цену LME и премии;

- К концу 1 квартала 2021 года премии на алюминий на всех региональных рынках без учета Китая выросли на 130-150% в годовом выражении под влиянием быстро восстанавливающегося спроса и в связи с увеличением тарифов на транспортировку;

- В 1 квартале 2021 года глобальный спрос на первичный алюминий вырос на 11% по сравнению с предыдущим годом (с корректировкой, учитывающей количество дней) – до 16,4 млн тонн. Совокупный спрос без учета Китая увеличился на 5,2% – до 7,2 млн тонн, при этом спрос в Китае вырос на 15,4% – до 9,2 млн тонн. Среди отраслей конечного потребления алюминия наиболее быстрый рост демонстрирует транспортная промышленность. Запуск новых моделей, включая электромобили, реализация пакетов стимулирования по внедрению в производство практик в области защиты окружающей среды, социального обеспечения и управления (ESG) способствуют расширению применения алюминия в таких секторах, как упаковка, возобновляемая энергетика, энергоэффективное строительство.

Однако! Спрос вырос на 11%, а предложение выросло на 5,9%.

Мировой объем производства алюминия продолжил расти в 1 квартале 2021 года, увеличившись на 5,9% в годовом выражении – до 16,75 млн тонн, преимущественно благодаря росту производства в Китае на 9,6% – до 9,8 млн тонн. При этом производство в остальном мире выросло только на 1% – до 7 млн тонн.

В то же время недавнее заявление Правительства КНР о намерении пройти пик выбросов углекислого газа к 2025 году, а также снизить использование угля и потребление энергии на единицу ВВП может вызвать сбой поставок в определенных провинциях, зависящих от угольной генерации, и привести, помимо прочего, к сокращению производства алюминия. В целом строгие меры в области защиты окружающей среды, социального обеспечения и управления в Китае и объявленное сокращение китайских мощностей производства алюминия до 45 млн тонн могут кардинально изменить глобальную алюминиевую отрасль, существенно сократив предложение металла на рынке.

Важный комментарий со стороны Алкоа, так как она отчитывается по финансовым показателям ежеквартально.

Выручка увеличилась примерно на 500 миллионов долларов, увеличившись на 20% последовательно и на 21% в годовом исчислении из-за более высоких цен на алюминий и глинозем.

Скорректированная EBITDA, без учета специальных статей, составила $521 млн, увеличившись последовательно на 44% и на 62% по сравнению с первым кварталом 2020 года.

Как минимум этого стоит ожидать от Русала.

Также часть аналитиков топит за рост:

В настоящее время рынок цветных металлов контролируют «быки», так что для цены алюминия мало препятствий для выхода на максимум апреля 2018 г. $2718 за т», - отмечает аналитик Энди Фарида. Эксперты полагают, что основными факторами поддержки цены алюминия являются озабоченность вероятностью снижение его производства в Китае в связи с экологическими программами страны, увеличение спроса на металл и повышение премий к его продажным ценам. Так, премия к цене алюминия P1020A в Роттердаме составила $190-200 на стоимость тонны, выйдя на максимум с 2015 г.

Вывод: похоже у компании все отлично, главное теперь, чтобы правительство с проката в алюминий не полезло. Продолжаю держать акции компании.

Полезные ссылки

Жека Аксельрод