03 мая 2021, 19:00

Подробный разбор компании Группы Черкизово. Операционный и финансовый отчеты. Факторы влияющие на прибыль.

Компания Черкизово это агропромышленный вертикально интегрированный аграрный холдинг. Бизнес компании это полный цикл производства мясной продукции до прилавка. Начиная от выращивания зерна для корма, и заканчивая переработкой мяса, и доставкой его до прилавка.

Все производство сосредоточено на территории РФ.

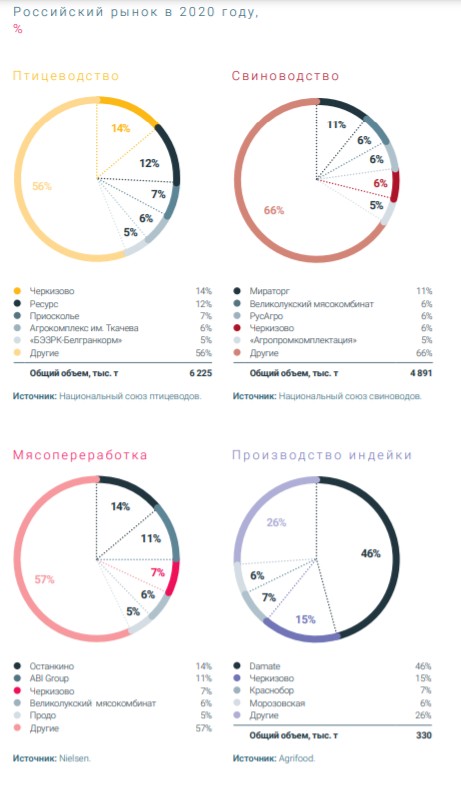

На данный момент Группа Черкизово является 1 производителем мяса , 1 производителем мяса птицы ,4 производителем мяса свинины и 2 производителем мяса индейки в РФ

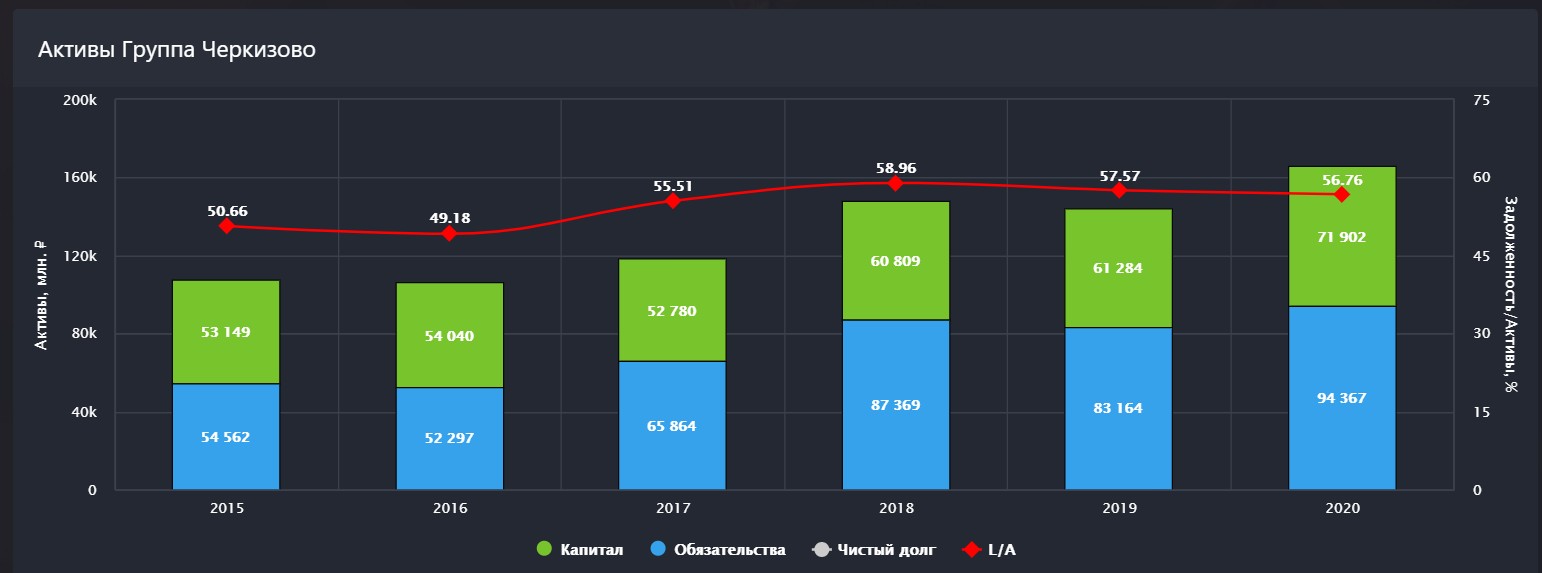

Активы компании.

На 31 декабря 2020 года активы компании составляют 166 269 миллионов рублей. Что делает ее одной из самых крупных агропромышленных компаний в России. В собственности компании находятся 300.000 гектаров земли, 9 комбикормовых заводов, 9 птицеводческий заводов , 5 предприятий по мясопереработке, 2 предприятия по убою, 5 свинокомплексов, 1 совместное предприятие по производству мяса индейки.

Обязательства и Капитал

Обязательства компании составляют 94 367 миллионов рублей.

Из них Краткосрочные и Долгосрочные кредиты и займы составляют 69 029 миллионов рублей.

Так же компания получает государственные субсидии в 1 105 миллиона рублей , в виде льготной процентной ставки по кредитам(не превышающей 5% в год ), деноминированным в рублях. Данной льготной ставкой компания пользуется с 2017 года.

При этом большая часть долга компании номинировал в рублях. Краткосрочный на 100% долгосрочный примерно на 95%.

С учетом государственных субсидий процентные расходы за 2020 год составляют 4 023 при операционной прибыли в 18 701

Это позволяет компании легко обслуживать свои долги, и в случаи необходимости нарастить кредиторскую задолженность.

Обязательства/активы составляет 56%.

Судя по данным мы можем наблюдать плавный рост как капитала, так и обязательств. Что говорит о сбалансированном развитии компании. Она увеличивает свои активы , не только за счет увеличение заемных средств, но так же и за счет увеличение капитала

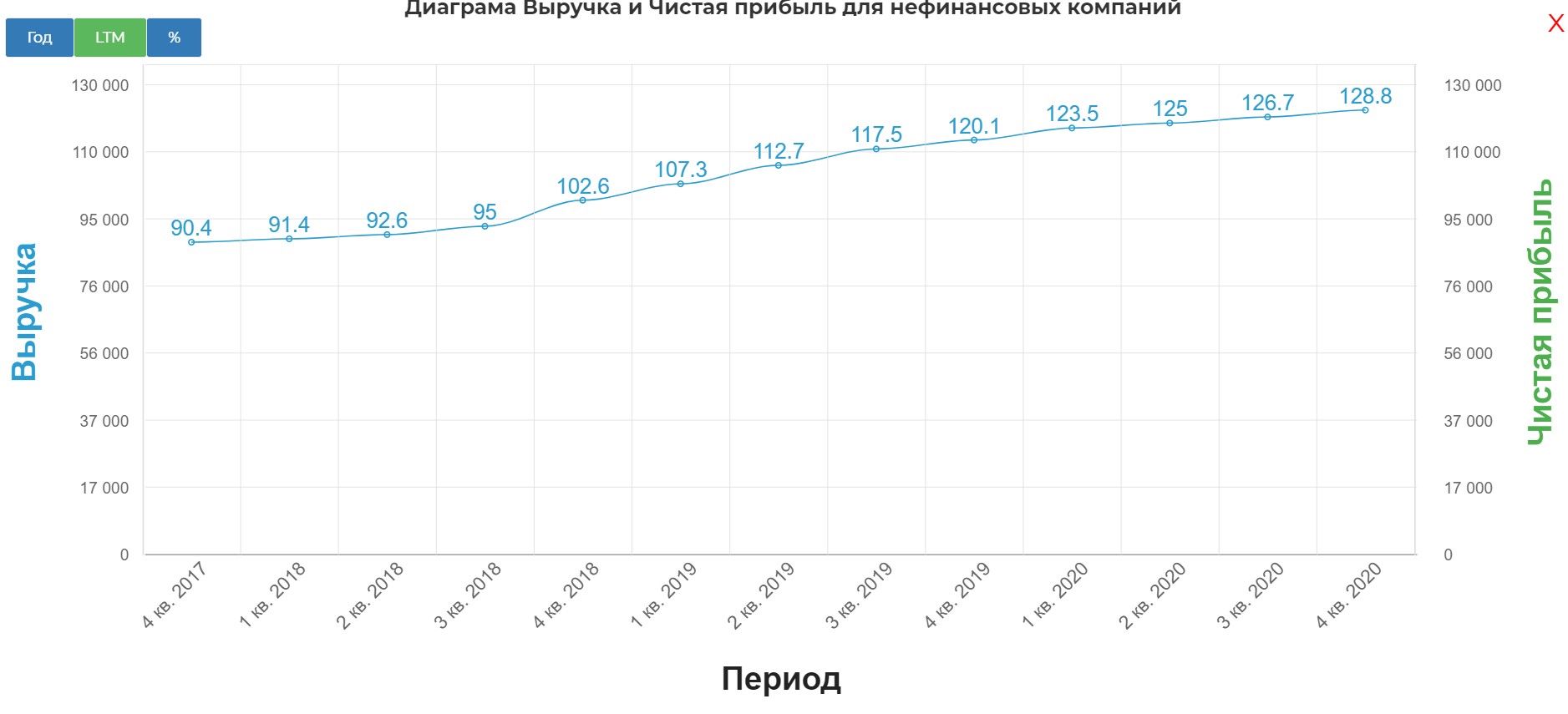

Выручка компании

Мы наблюдаем стабильный рост выручки, без снижений и даже кризис 2020 не как не отразился на выручки компании.

За 2020 год выручка составила 128 803 .

Так же хотелось бы уделить особое внимание двум сегментам выручки

Экспорту.

Компания активно наращивает экспорт своей продукции ( 2019 - 5 724 ; 2020 - 9 972 ). Доля выручки от экспорта за 2020 год составляет 8%.

В 2020 году начало поставок халяльной продукции на Ближний Восток и продукции из индейки в Китай, что будет являться явным фактором роста.

HoReCa

Доля выручки HoReCa в компании составляет 3%( в 2019 -5%). Снижение связано именно с кризисным годом. Многие фудкорты не работали, или работали не на полную мощностью.

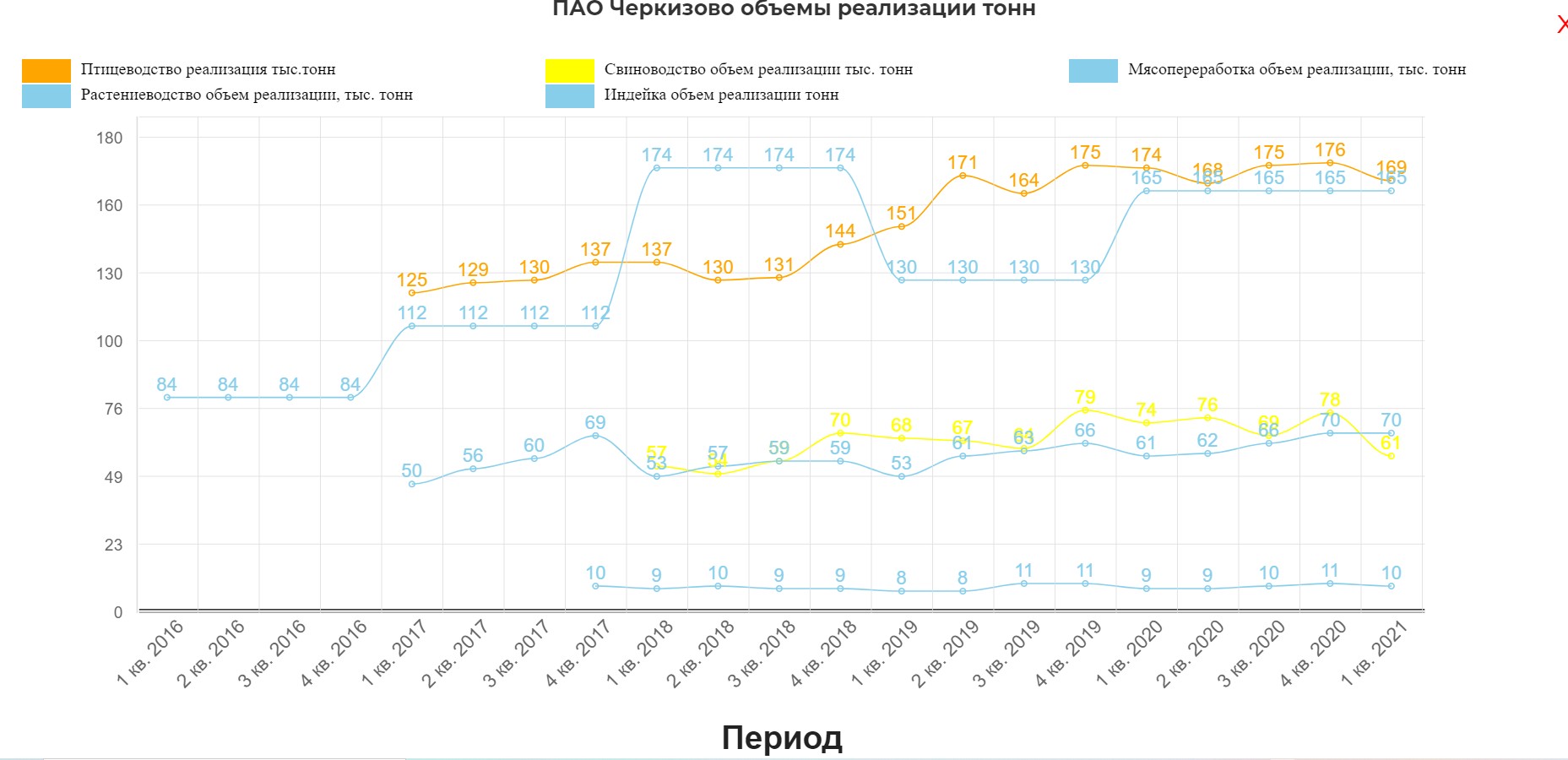

Сегменты выручки

Основным сегментом выручки 53% составляет курица. Далее следует мясопереработка 23%, Свинина 15%, Растениеводство 9%.

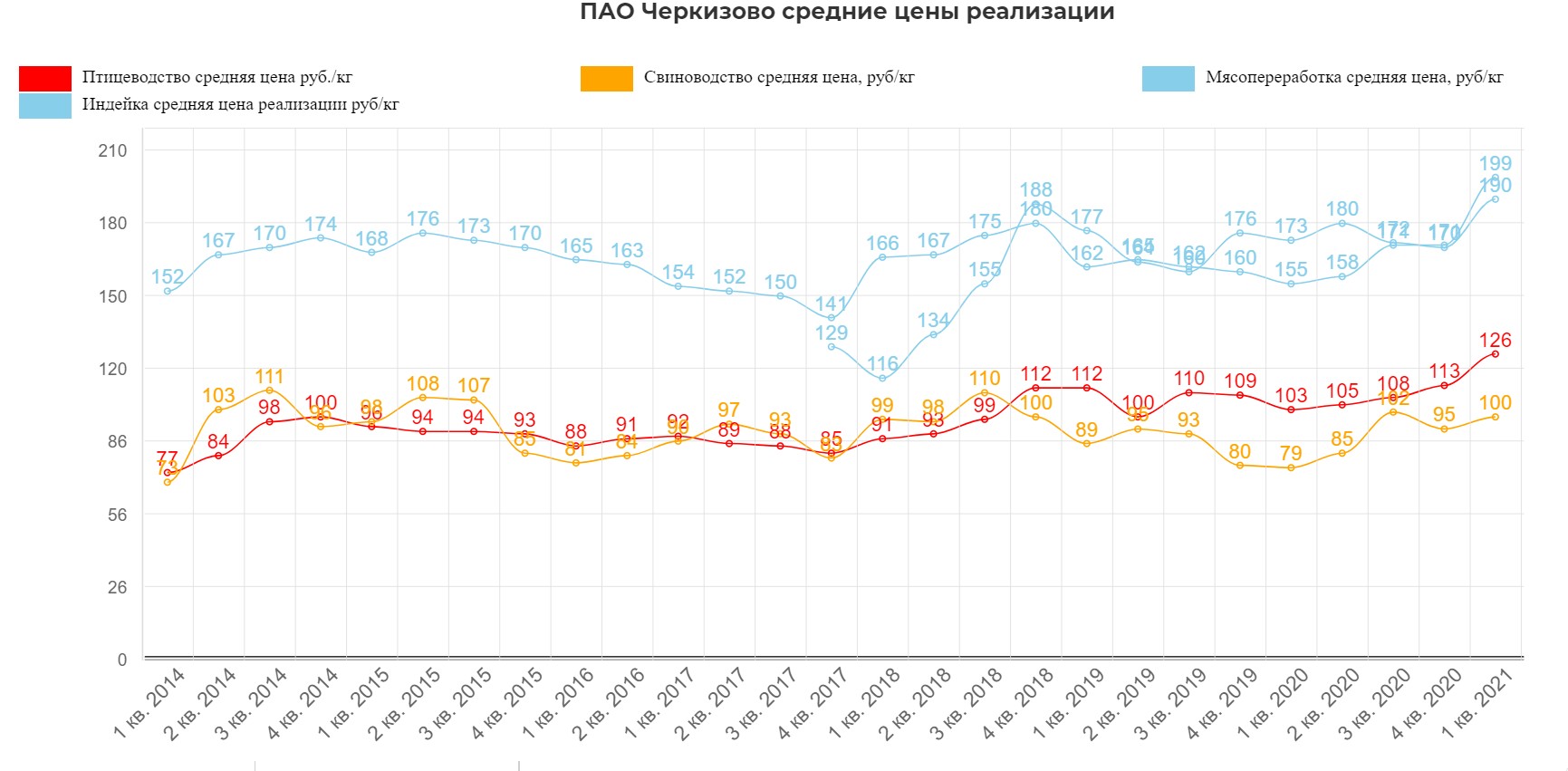

Как мы видим из графиков рост выручки происходит в больше мере за счет увеличения объёма реализации продукции, а не за счет роста ее цены. Происходит плавный рост производства всех сегментов, за исключением растениеводство, которое имеет сезонность ( возможны плохие урожаи) в виду своей особенности.

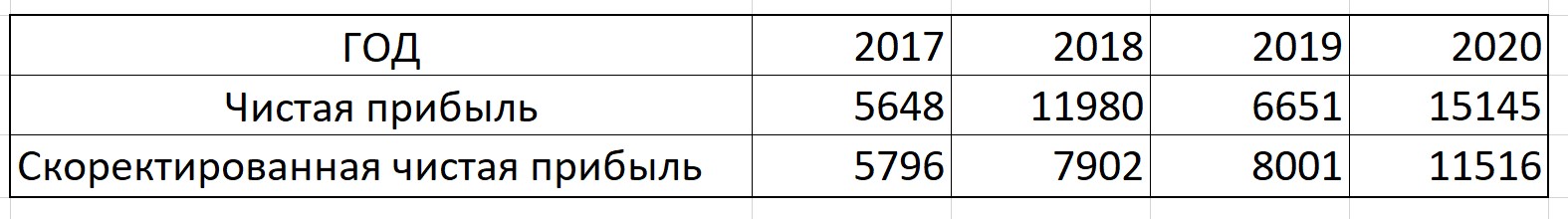

ПРИБЫЛЬ

Чистая прибыль так же растет, но не так стабильно как выручка. Основное влияние на это оказывают 2 фактора

Фактор 1

Если посмотреть на график реализации растениеводства, то можно обнаружить корреляцию с прибылью. Компания не обеспечивает себя кормовой базой на 100%.(самообеспеченность по кормокомпонетам 40-60%). При плохом урожае или увеличения цены на корма так же сильно увеличивается себестоимость. Радует что компания знает об этой проблеме , и предпринимает активные действия в этом направлении.

Фактор 2

Также в выручке компании есть 2 переменные статьи .

Чистое изменение справедливой стоимости биологических активов и Чистая переоценка непроданного урожая.

Если убрать данные статьи из чистой прибыли, то получим плавный рост идентичный выручки

Если мы будем рассчитывать Р/Е по текущей капитализации при цене акции 2242,5р за акцию и скорректированной чистой прибыли , то получим 11,68%. Почти 12% годовых, с учетом текущих реалиях и постоянно растущем бизнесе для меня кажется очень не плохо.

Менеджмент .

Можно сказать что данная компания это семейный бизнес и основными акционерами является семья Михайловых которым в общей сложности принадлежит 67% компании. Основные акционеры находятся в совете директоров , и напрямую заинтересованы в развитии данного бизнеса.

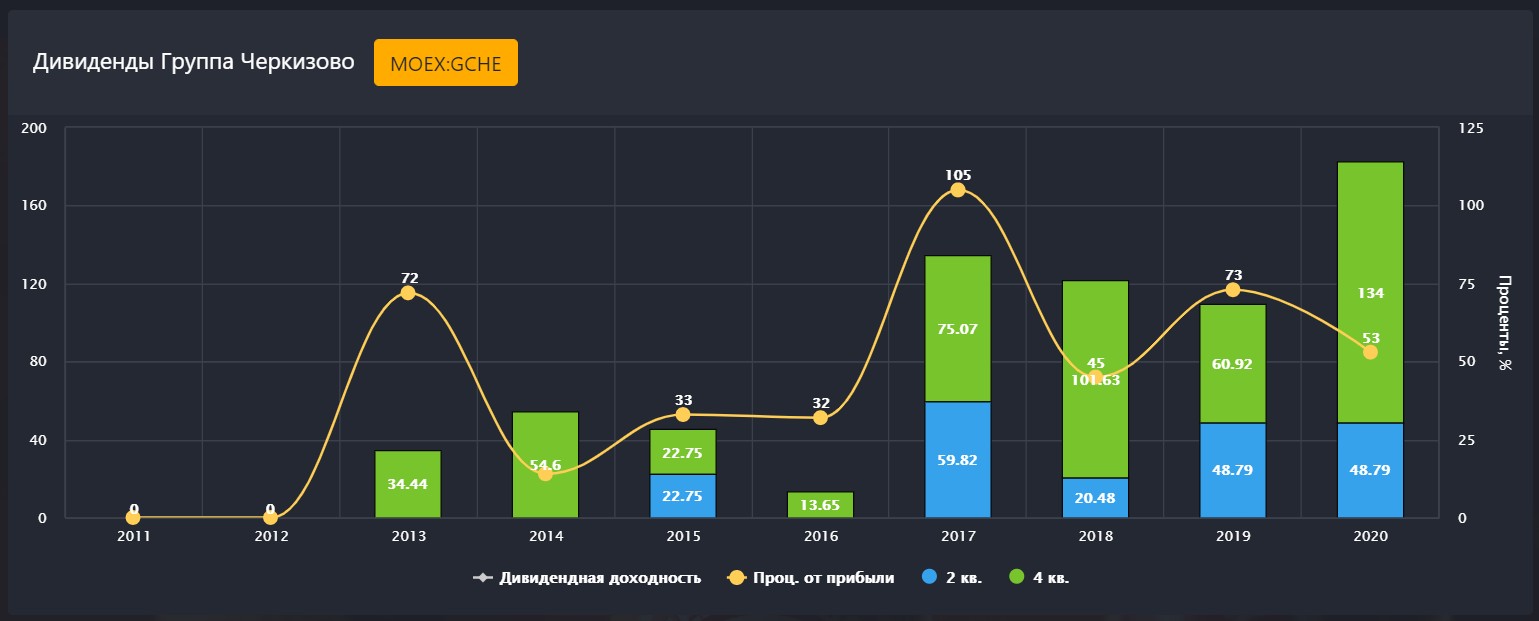

Дивиденды.

В действующей редакции Положения о Дивидендной политике минимальный размер целевой суммы средств, направляемых на выплату дивидендов, составляет 50% от консолидированной чистой прибыли за отчетный период .

Факторы роста и дальнейшие перспективы.

Если посмотреть на российский рынок мясной продукции, то компании есть куда расти, даже на российском рынке. А продукция на экспорт , при основной себестоимости в рублях даст хорошие конкурентные преимущества, и валютную выручку.

Строительство маслоэкстракционного завода (МЭЗ) с датой запуска в 2022 году. Объём инвестиций в проект 7,2 млрд руб

В 2020 году Черкизово завершила сделку по приобретению завода по производству полуфабрикатов у компании Cargill.Основными потребителями продукции завода это Макдональдс. Что даст компании нарастить свое присутствие в направлении HoReCa, особенно когда будут сняты ограничения в связи с пандемией.

Строительство 2 очереди СП Тамбовская индейка. Планируемая дата запуска - середина 2021 года. Объём инвестиций 6 млдр рублей.

Плюсы компании:

+ Производство в технологичном плане достаточно современно.

+ Нет сильных волатильности цен на продукцию. В отличии от сырьевых компаний.

+ Активное расширение Экспорта продукции

+ Стабильная компания, которую не затронул даже кризис.

РИСКИ

-низкая покупательская способность населения, а так же демография (основной рынок на данный момент это РФ)

-Эпидемиологические. Возможность эпидемии и убой скота , в результате чего компания может получить разовые убытки.

- Себестоимость сильно зависит от цен на сырье. (Компания не обеспечивает себя зерном на 100%)

Вывод: Изучая ПАО Группа Черкизово у меня сложилось впечатление , что компания находится если не в начале, то в середине своего пути. Можно сказать что это агропромышленная компания, которая действительно идет с ногу со временим. Вводит в производства современные технологии. Видит и признает свои слабые места, а главное пытается их исправить. Компания не сосредотачивается на какой то одной сфере, а пытается создать сбалансированный бизнес. И в последние годы ей это действительно удается. Если ей удасться закрепится на иностранных рынках, то мы в России получим еще одного экспортера.

Полезные ссылки

Павел Репин