20 апреля 2021, 11:52

Ленэнерго. Обзор операционных показателей за февраль и март 2021 года. Прогноз финансовых показателей за 1-й квартал 2021 года

Начнем обзор с рассмотрения операционных показателей Ленэнерго за февраль и март 2021 года.

Передача электроэнергии.

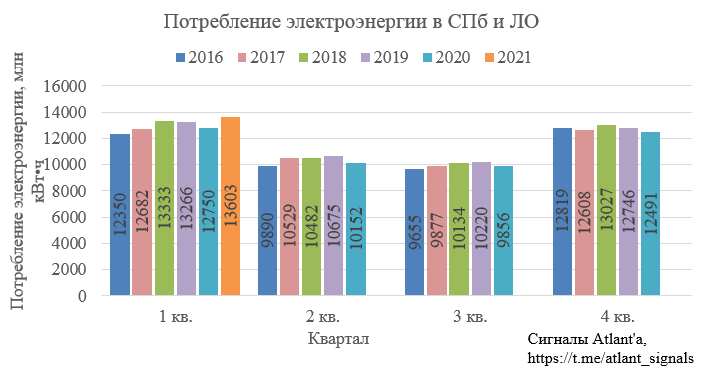

Потребление электроэнергии в энергосистеме г. Санкт-Петербурга и Ленинградской области в феврале 2021 года составило 4479 млн кВт•ч, что на 7,6% больше объема прошлого года.

Потребление в марте составило 4502 млн кВт•ч, что на 6,8% больше объема прошлого года.

Потребление в 1-м квартале 2021 года составило 13603 млн кВт•ч, что на 6,7% выше объема потребления за аналогичный период 2020 года.

Технологическое присоединение.

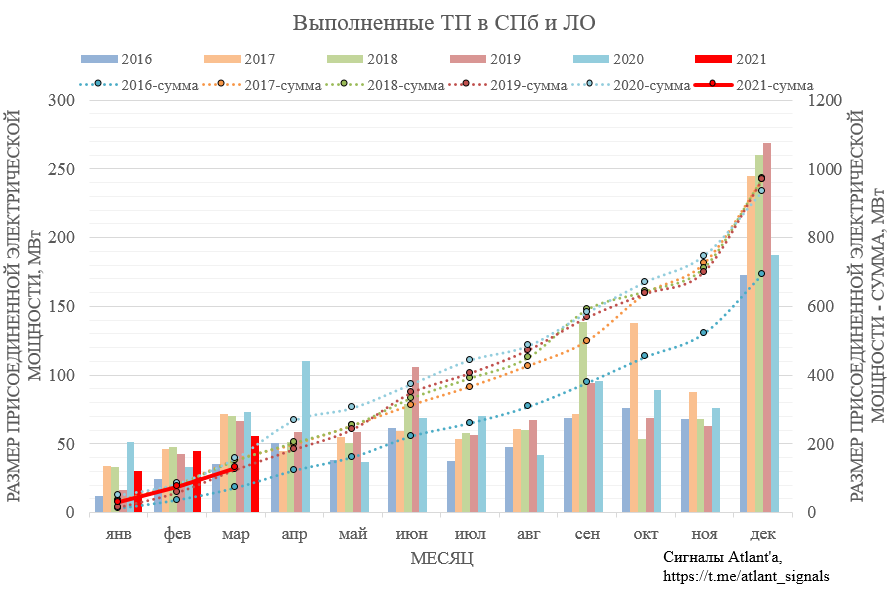

Объем присоединенной электрической мощности в феврале составил 45 МВт, в прошлом году данный показатель был равен 33 МВт.

Предварительный объем присоединенной электрической мощности в марте составил 56 МВт, в прошлом году данный показатель был равен 73 МВт.

Всего за 1-й квартал 2021 года предварительно было присоединен 131 МВт, против 158 МВт годом ранее.

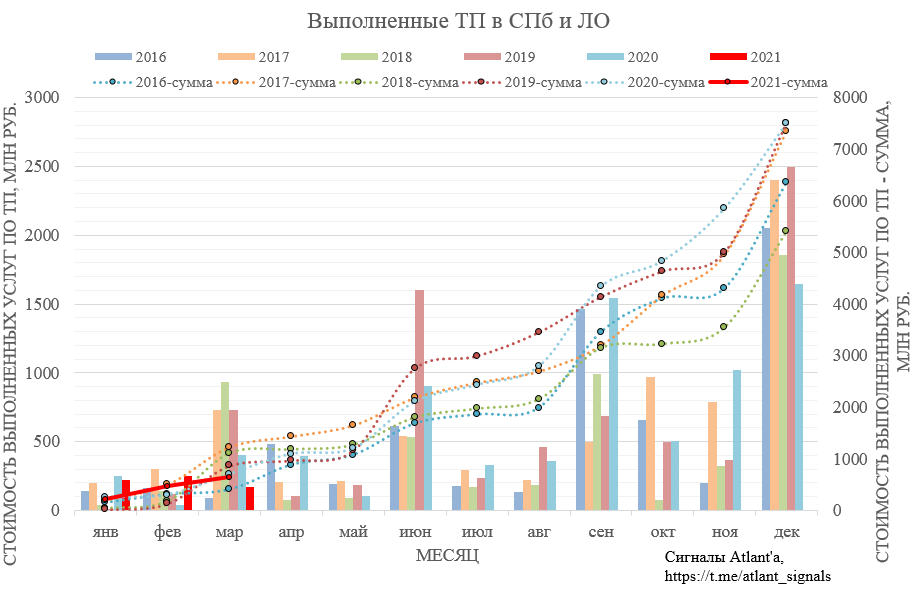

Сумма договоров технологического присоединения, выполненных Ленэнерго в феврале, составила 249 млн рублей, в прошлом году данный показатель был равен 42 млн рублей.

Предварительная сумма договоров технологического присоединения, выполненных Ленэнерго в марте, составила 170 млн рублей, в прошлом году данный показатель был равен 401 млн. рублей. Как обычно, он будет скорректирован в большую сторону после публикации данных за следующий месяц.

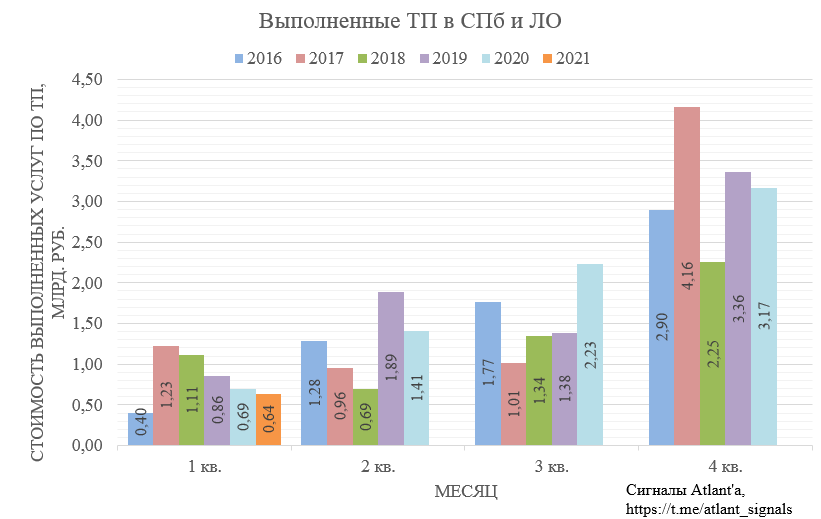

Предварительная сумма выполненных договоров по ТП в 1-м квартале 2021 года составила 638 млн рублей, против 694 млн рублей годом ранее.

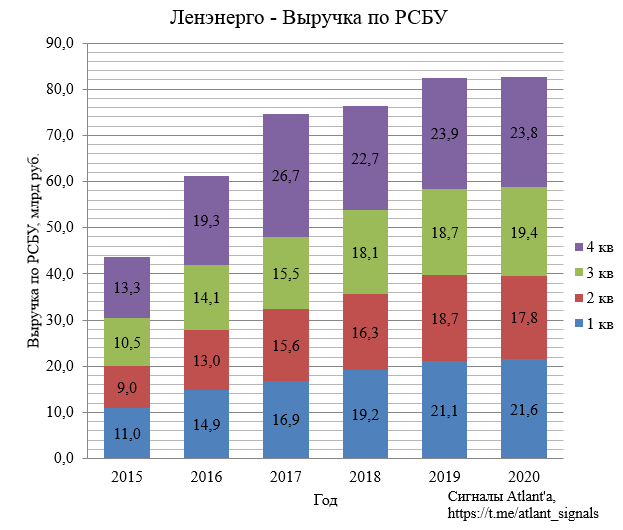

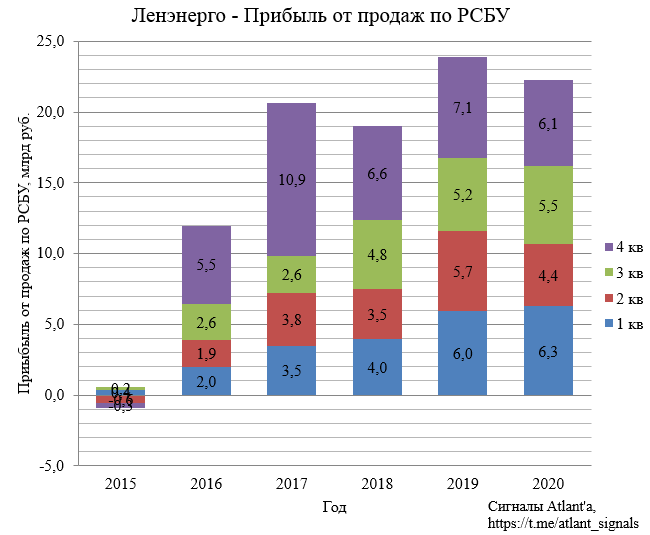

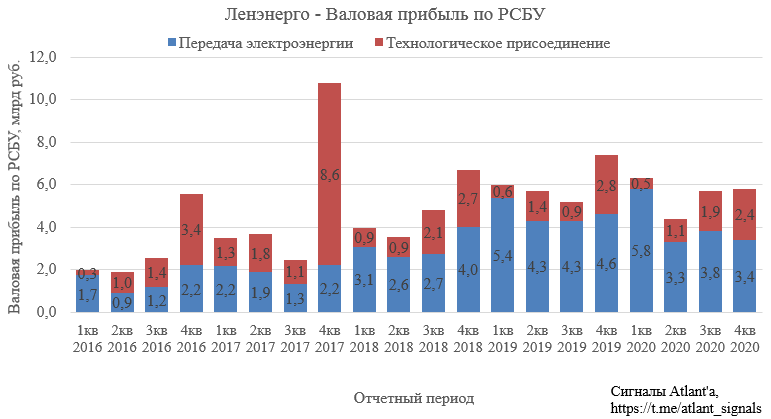

Перед прогнозом финансовых показателей за 1-й квартал 2021 года вкратце рассмотрим отчет РСБУ Ленэнерго за 4-й квартал 2020 года.

Выручка в 4-м квартале снизилась на 0,4% по отношению к аналогичному периоду прошлого года.

Прибыль от продаж в 4-м квартале снизилась на 14,3% по отношению к аналогичному периоду прошлого года.

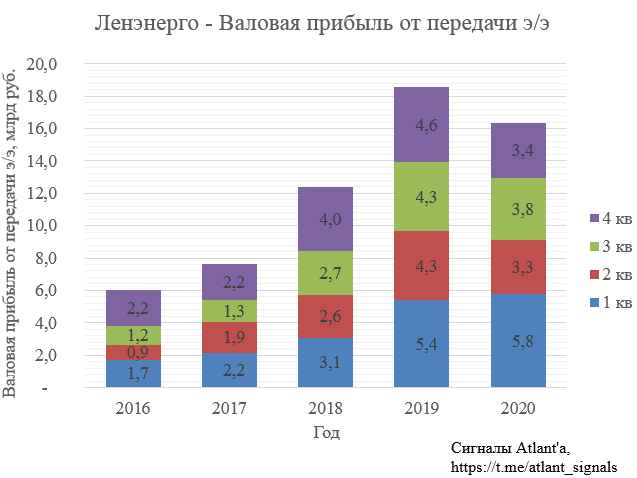

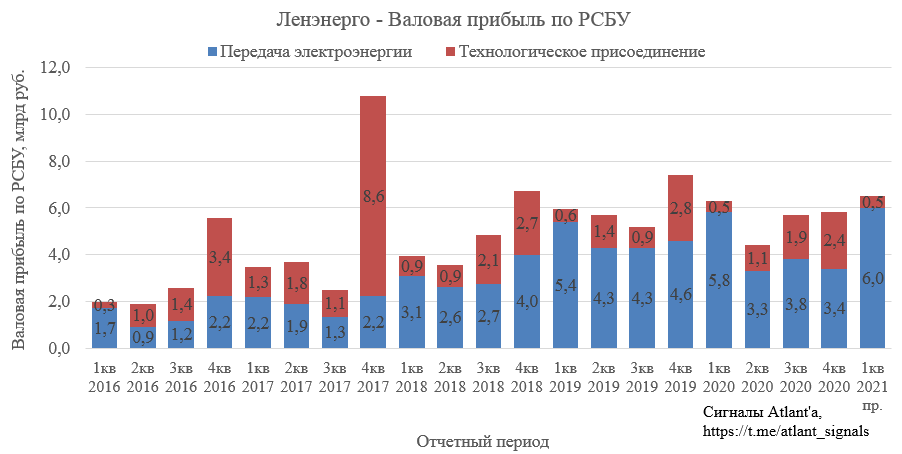

Снижение прибыли от продаж было вызвано меньшей валовой прибыли как от передачи электроэнергии так и от технологического присоединения.

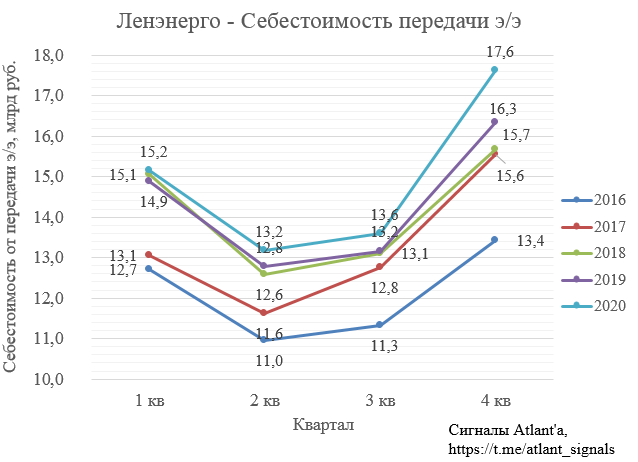

Валовая прибыль от передачи электроэнергии в 4-ом квартале снизилась на 26,2%. По итогам года валовая прибыль от передачи электроэнергии снизилась на 11,8%.

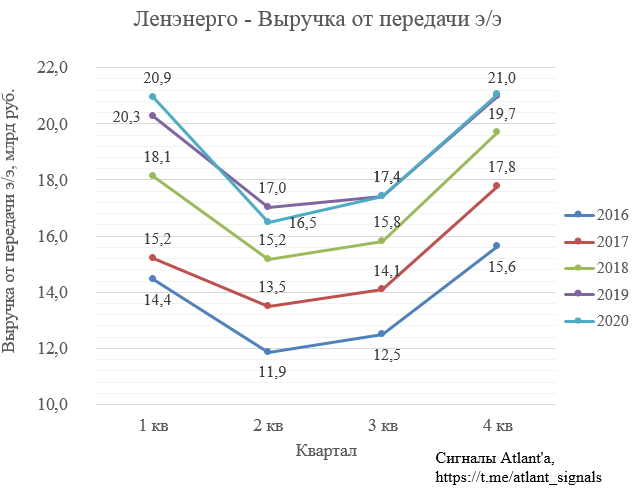

При этом выручка от передачи электроэнергии осталась на уровне прошлого года. Отсутствие роста вызвано снижением энергопотребления на фоне ограничительный мер, связанных с коронавирусом.

Но себестоимость при этом выросла. Рост себестоимости при неизменной выручке связан с тем, что большая часть затрат компании постоянна и не зависит от величины передачи электроэнергии. Также на 4-й квартал пришлись отложенные расходы, о которых компания упоминала в отчете за 3-й квартал. В целом в 2020 году себестоимость росла из-за дополнительных затрат, связанных с обеспечением работы в условиях пандемии, а также увеличения амортизации собственных средств, которые компания записала себе не баланс после реорганизации.

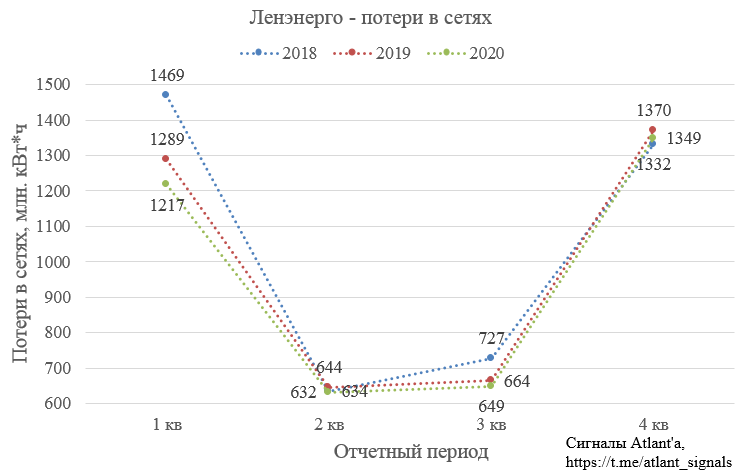

При этом объем потерь в сетях оказался ниже предыдущего года, во многом это заслуга уменьшения энергопотребления.

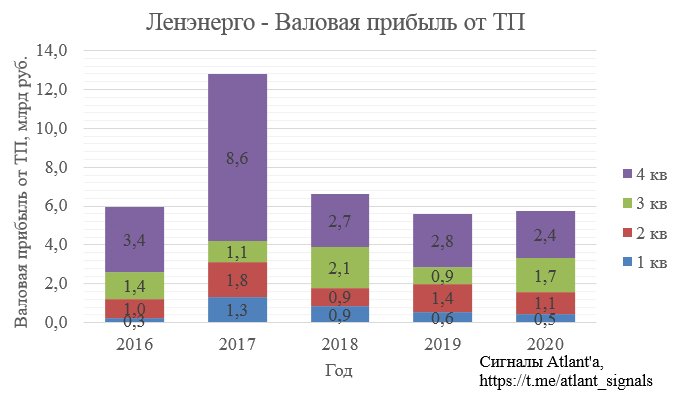

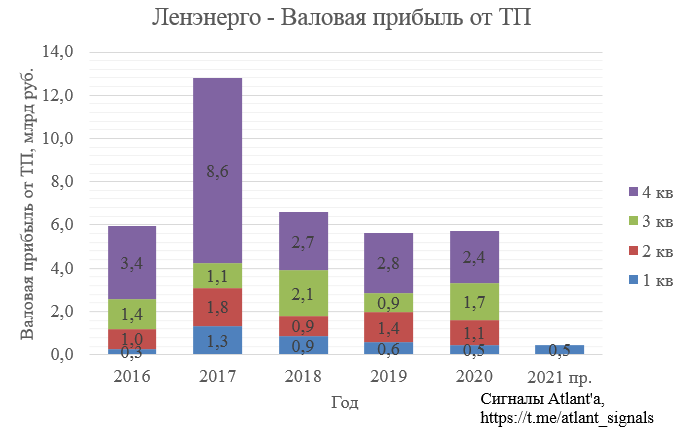

Валовая прибыль от технологического присоединения составила 2,4 млрд рублей. Снижение относительно 4-го квартала 2019 года составил 14,3%. По итогам года валовая прибыль от ТП выросла на 2,1%.

В итоге суммарная валовая прибыль от передачи электроэнергии и технологического присоединения составила 5,8 млрд рублей.

Сальдо прочих доходов и расходов оказалось на 0,4 млрд рублей хуже, чем годом ранее.

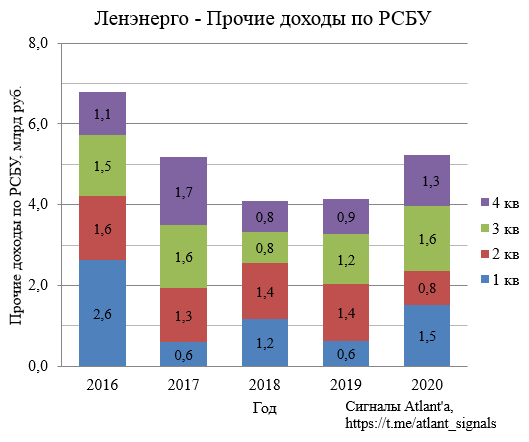

Прочие доходы в 4-ом квартале выросли относительно прошлого года.

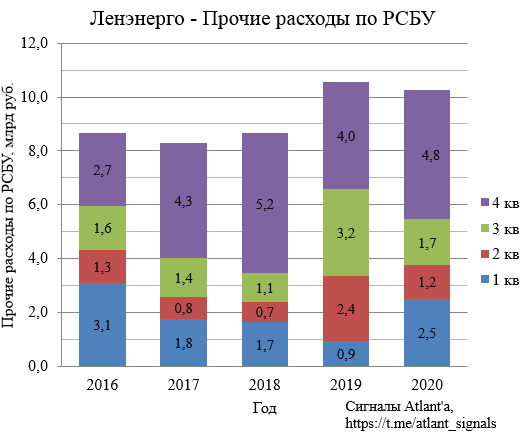

Однако прочие расходы выросли еще больше.

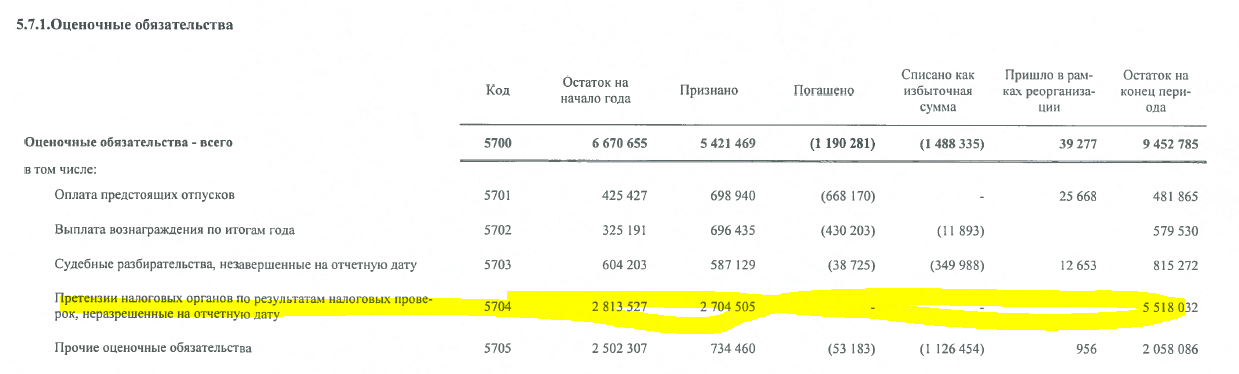

Рост прочих расходов в основном связан с увеличением резервов по оценочным обязательствам по налогу на имущество. На данный момент накопленный резерв по данной статье составляет более 5,5 млрд рублей. Есть вероятность, что в итоге данные резервы будут распущены в будущем.

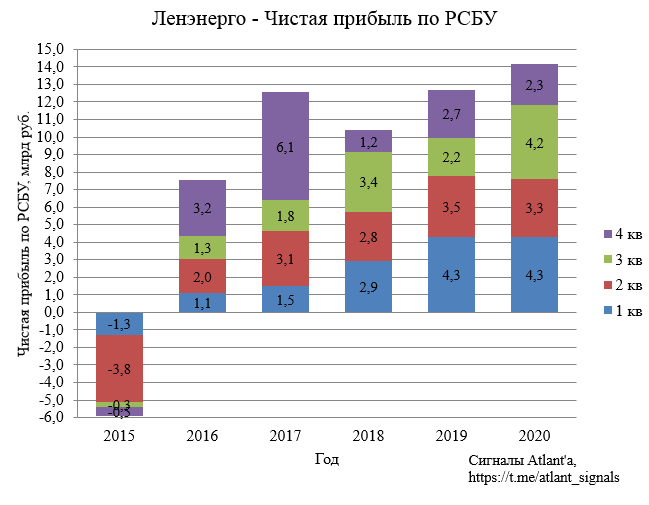

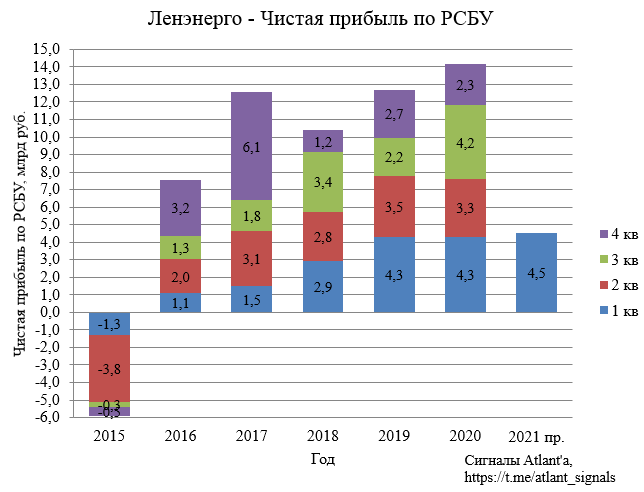

Прибыль за 2020 год составила 14,15 млрд рублей против 12,61 млрд рублей, которые были заложены еще в доковидном финансовом плане. После начала пандемии прогноз был и вовсе снижен до 9,25 млрд рублей. Как видим, компания превзошла собственный доковидный прогноз с запасом, хотя было сниженное энергопотребление и повышенные расходы.

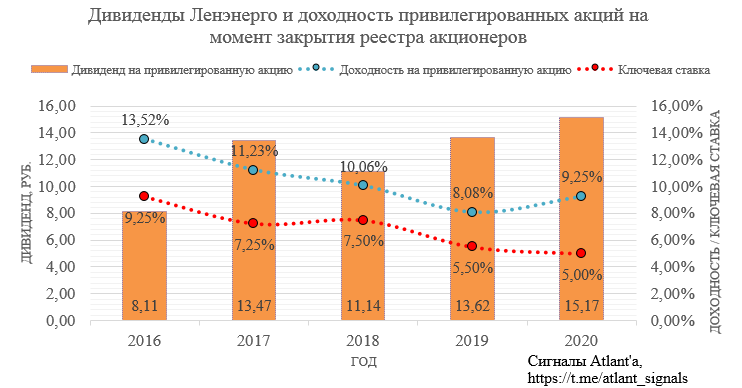

Дивиденд за 2020 год составит 15,17 рубля, что при текущей цене акции дает доходность 9,25%. При этом ключевая ставка к моменту закрытия реестра акционеров под выплату дивидендов скорее всего вырастет до 5,00%. Предположим, что рынок будет закладывать дальнейшее повышение до 5,50%. В таком случае акция вырастет до дивидендной доходности, близкой к прошлому году, то есть до 185 рублей.

В новом финансовом плане компания ожидает получить прибыль за 2021 год в размере 12,8 млрд рублей, то есть ниже, чем за 2020 год. Думаю, что компания скорее всего снова перестраховывается и по факту прибыль будет выше. Для этого есть несколько причин:

1) с 1 июля снова будут повышены тарифы в Санкт-Петербурге и области. В этот раз повышение будет невысоким, в пределах 2-3%, но тем не менее;

2) энергопотребление будет выше, чем заложено в финансовом плане;

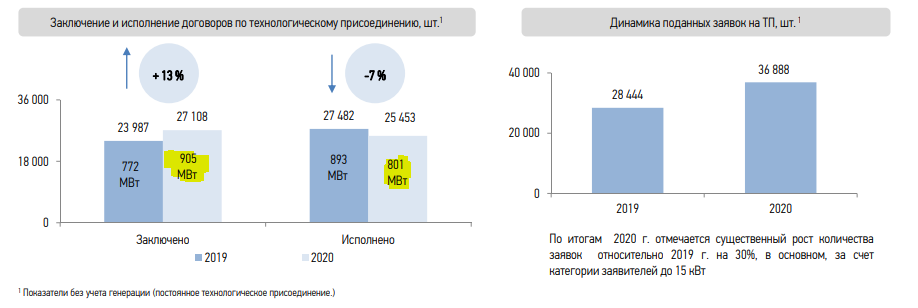

3) компания в 2020 году заключила договоров по ТП на мощность бОльшую, чем по факту исполнила. То часть работ было перенесено на 2021 год, что должно привести к росту выручки и валовой прибыли по данному виду работ в текущем году.

Теперь попробуем сделать прогноз по прибыли за 1-й квартал 2021 года.

С учетом объема потребления получим валовую прибыль от передачи электроэнергии немного выше уровня прошлого года, то есть в размере 6,0 млрд рублей.

Предварительная сумма договоров по ТП, выполненных в 4-м квартале, составила 0,64 млрд рублей, что на 0,05 млрд рублей меньше, чем годом ранее. Предположим, что после выхода уточненных данных показатели выровняются. В таком случае валовая прибыль от ТП останется на уровне прошлого года.

Тогда суммарная валовая прибыль в 1-м квартале от двух основных видов деятельности составит 6,5 млрд рублей, что на 0,2 млрд выше, чем годом ранее.

Примем, что отрицательное сальдо прочих доходов и расходов останется на уровне прошлого года и составит 1,0 млрд рублей.

Тогда чистая прибыль за 1-й квартал составит приблизительно 4,5 млрд рублей.

Продолжаю держать привилегированные акции компании. В ближайшее время планирую частично сократить позицию. У компании есть драйверы в виде более быстрого возврата сглаживания по Ленинградской области, покупки ЛОЭСКа и роспуска резервов, созданных по налоговыми претензиями. Но суды по тарифам и налоговым претензиям (тут следим за тем, как проходит суд МОЭСКа с налоговой) затягиваются и решение по ним скорее всего будет уже в следующем году. А пока актив будет приносить дивидендную доходность выше среднерыночных значений.

Некоторые инвесторы видят риски в выкупе акций в процессе перехода ПАО Россети на единую акцию, но на мой взгляд это абсолютно выдуманная история и никто не планирует так делать. Скорее стоит обратная повестка о приватизации дочерних компаний Россети. Вот последние новости по теме:

Москва. 20 апреля. ИНТЕРФАКС - Минэнерго РФ считает преждевременным привлекать частных инвесторов в "дочки" ПАО "Россети", пока не решены регуляторные проблемы электросетевого комплекса, сообщил на круглом столе в Госдуме замглавы ведомства Павел Сниккарс.

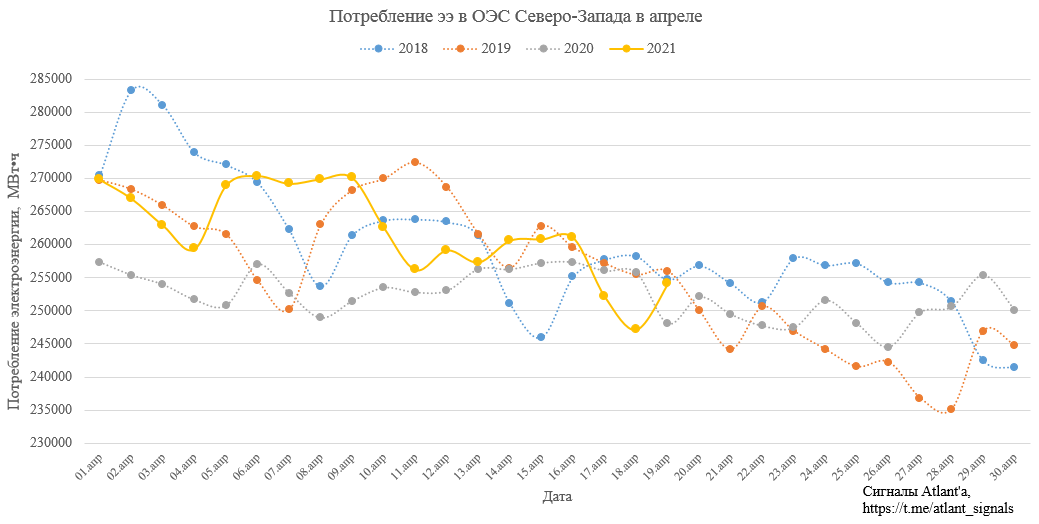

P.S. Текущее потребление электроэнергии в апреле в ЕЭС Северо-Запада на данный момент на 3,2% выше, чем годом ранее.

Всем удачи и успехов!

Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Полезные ссылки

Aleksei Midakov