16 апреля 2021, 16:08

Северсталь. Обзор финансовых и операционных показателей за 1-й квартал 2021 года

Северсталь представила операционные результаты за 1-й квартал 2021 года.

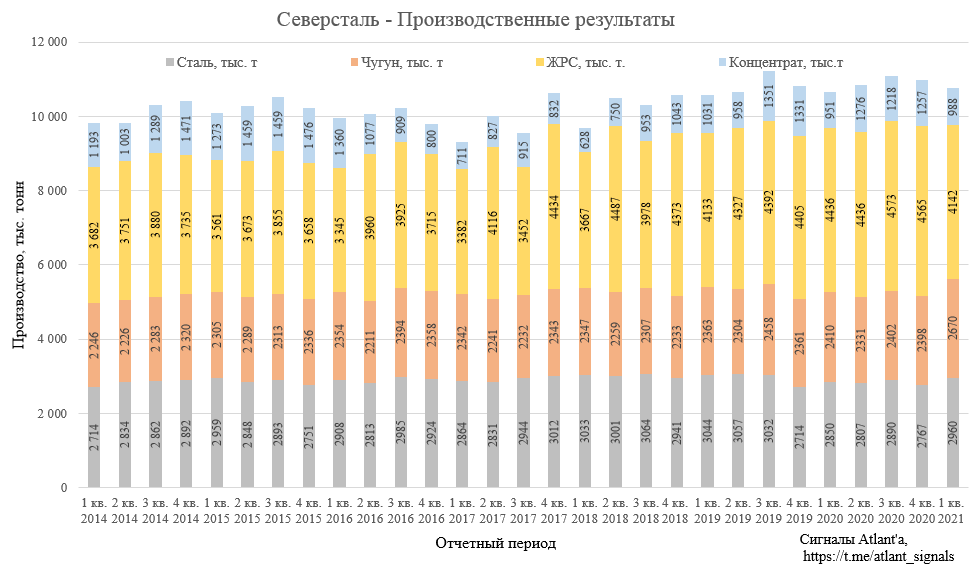

Производство стали увеличилось на 7% и составило 2.96 млн тонн (4 кв. 2020: 2.77 млн тонн), вследствие увеличения в 1 кв. 2021 количества плавок и их веса.

Объем производства чугуна в 1 кв. 2021 года увеличился на 12% по сравнению с предыдущим кварталом до 2.67 млн тонн (4 кв. 2020: 2.40 млн тонн) благодаря запуску доменной печи №3.

Объемы продаж концентрата коксующегося угля на «Воркутауголь» снизились на 21% до 0.99 млн тонн (4 кв. 2020: 1.26 млн тонн) в результате снижения объемов производства концентрата 1Ж из-за перемонтажа лав, что было частично нивелировано увеличением производства концентратов 2Ж и ГЖО.

Объем производства ЖРС сократился на 9% и составил 4.14 млн тонн (4 кв. 2020: 4.57 млн тонн) в результате сокращения производства на «Олконе» и «Карельском окатыше» из-за сезонных факторов.

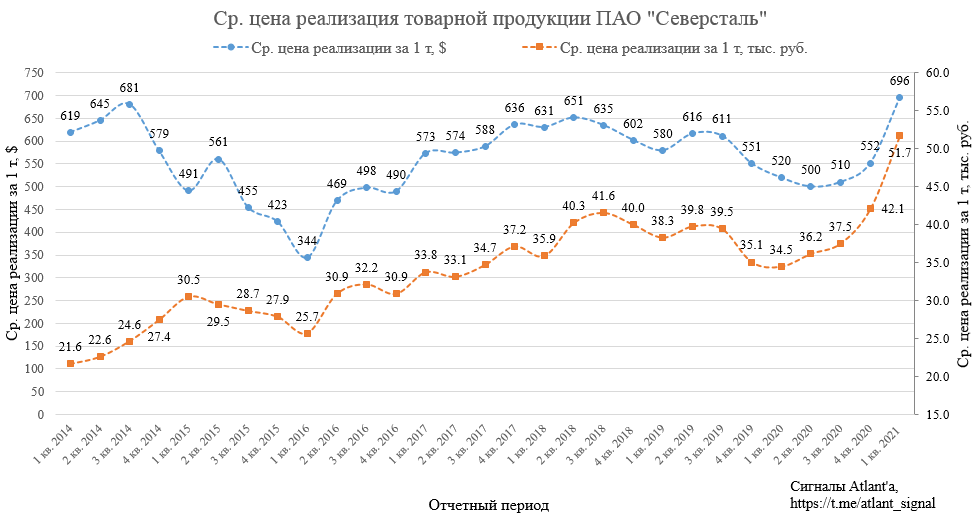

В своем вчерашнем прогнозе я закладывал, что цена реализации Северстали вырастет на 25,2% относительно прошлого квартала и составила 691 доллар за тонну. По факту оказалось, что ср. цена реализации за 1 тонну выросла до 696 долларов за тонну, то есть на 26,3%. Цены в рублях выросли на 22,8% с 42,1 до 51,7 тыс. руб.

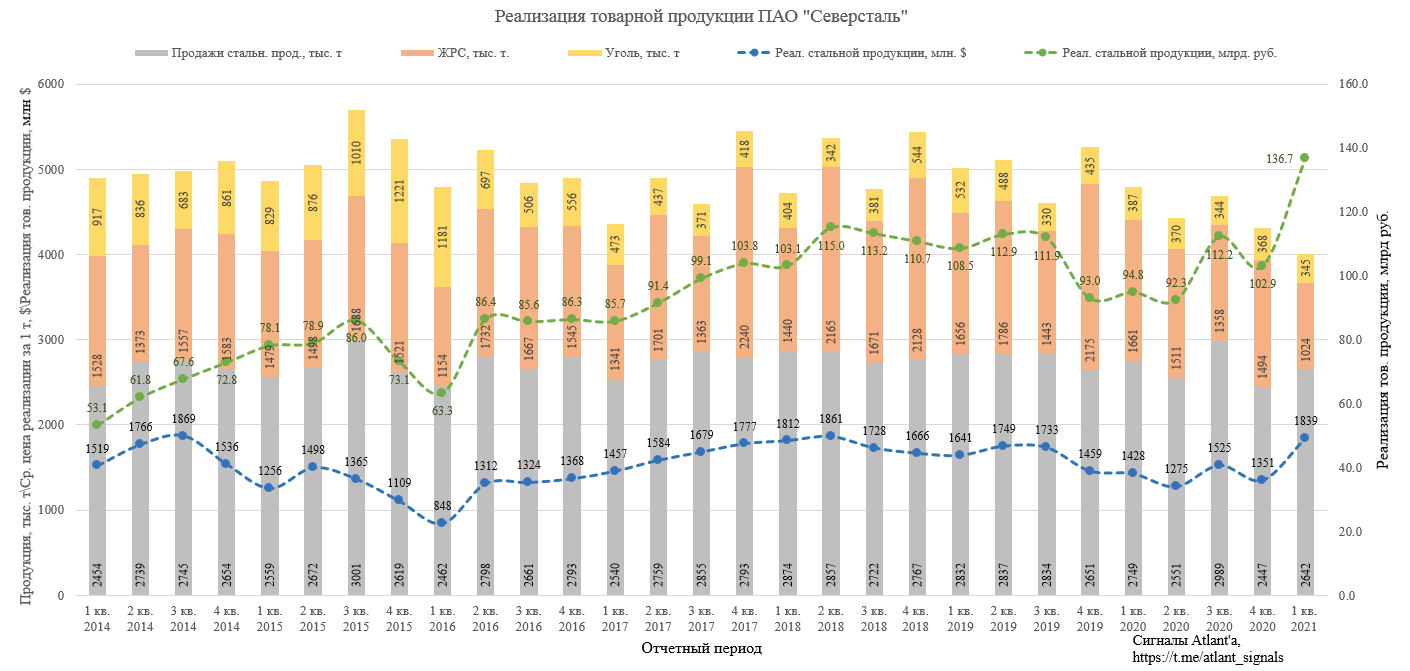

Вопреки прогнозу менеджмента объем продаж стальной продукции вырос относительно предыдущего квартала на 8,0% и составил 2642 тыс. тонн. Относительно 1-го квартала 2020 года снижение составило 4,9%.

Выручка от реализации стальной продукции в 1-м квартале составила 1839 млн долларов. Это на 36,1% больше, чем в предыдущем квартале, и на 28,8% больше, чем в 1-м квартале 2020 года. Показатель близок к рекордным значениям со времен продажи американских активов. В следующем квартале рекорд скорее всего будет побит.

В рублевом эквиваленте выручка от реализации стальной продукции в 1-м квартале составила 136,7 млрд рублей, что на 32,8% больше, чем в предыдущем квартале (102,9 млрд руб.), и на 44,2% больше, чем в 1-м квартале 2020 года (94,8 млрд руб.).

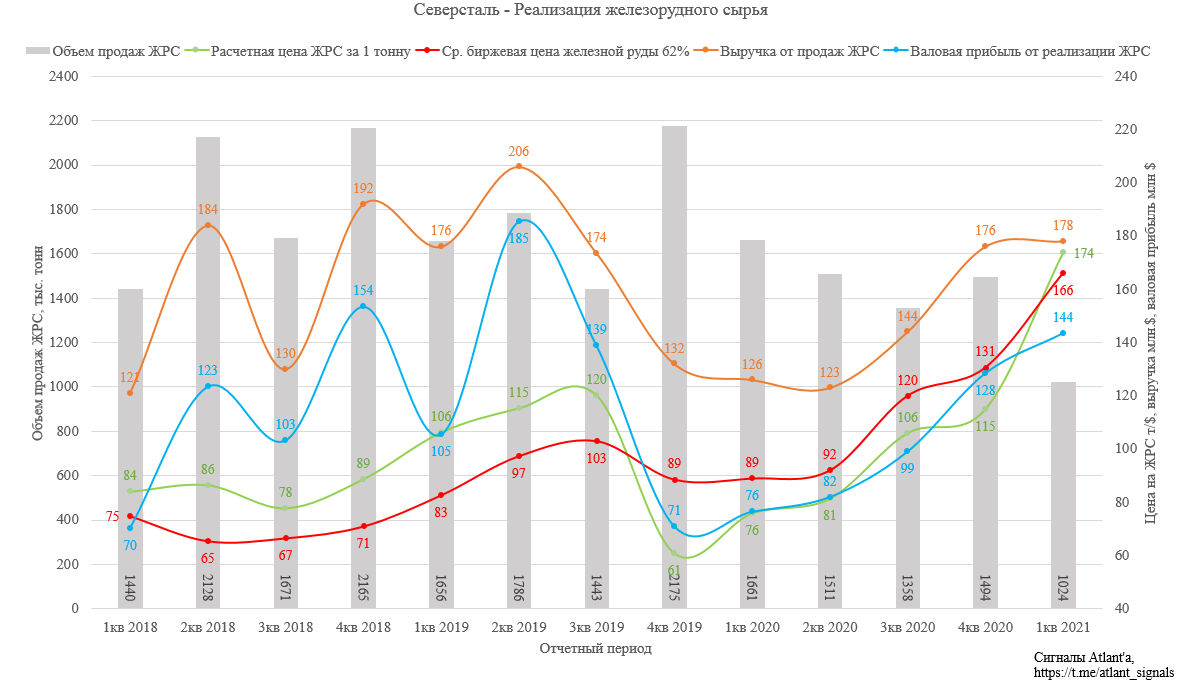

Цены на реализованное железорудное сырье продолжали рост вслед за мировыми бенчмарками. Дисконт к биржевым ценам сошел на нет, видимо дело было в долгосрочных контрактах. Объем продаж ЖРС сократился вследствие накопленных складских запасов. Валовая прибыль от реализации ЖРС 3-м лицам выросла с 128 до 144 млн долларов.

На графике расчетная цена ЖРС - это средневзвешенная цена реализации сырья (окатыши+концентрат) компанией.

Перейдем к финансовым показателям.

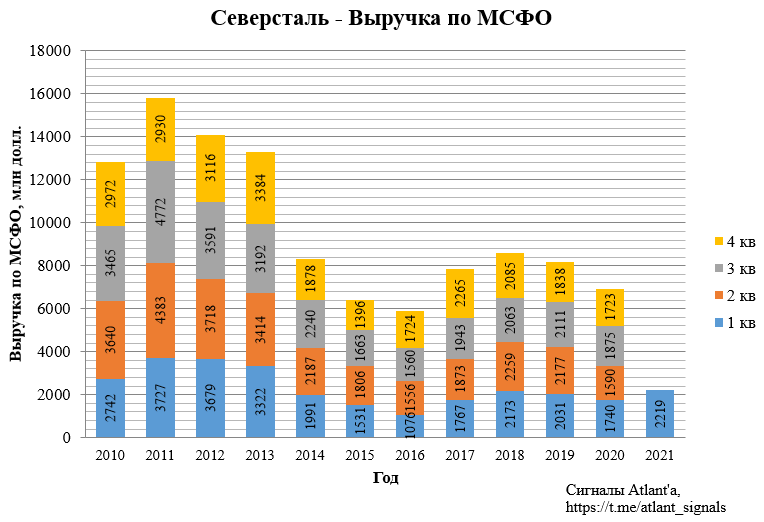

Выручка составила 2219 млн долларов и выросла на 28,8% к предыдущему кварталу и на 27,5% к 1-му кварталу 2020 года.

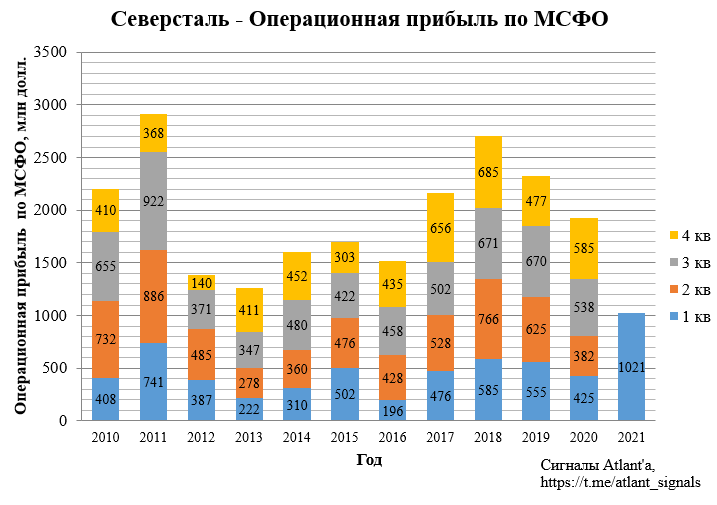

Операционная прибыль составила рекордные 1021 млн долларов и выросла на 74,5% к 4-му кварталу 2020 года и на 140,2% к 1-му кварталу 2020 года.

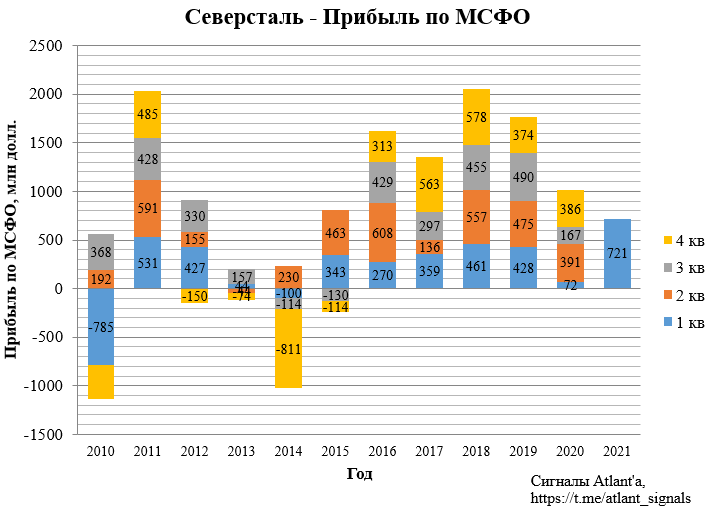

Прибыль составила 721 млн долларов и выросла на 86,8% к 4-му кварталу 2020 года и на 901,4% к 1-му кварталу 2020 года.

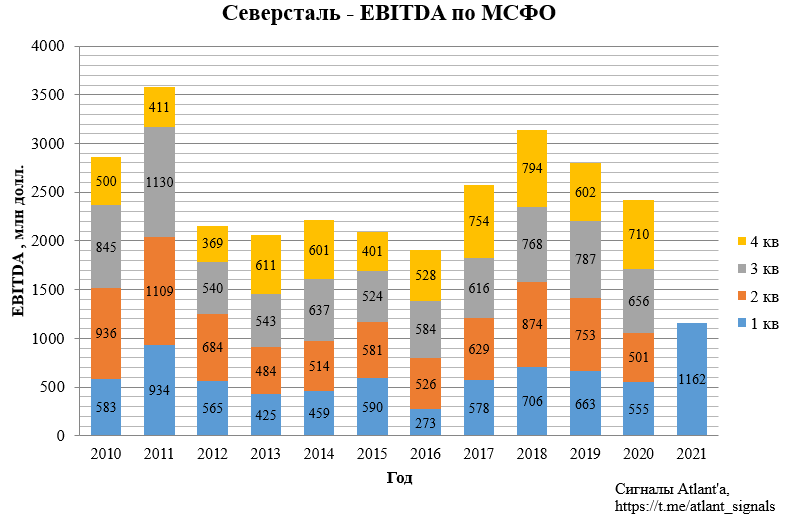

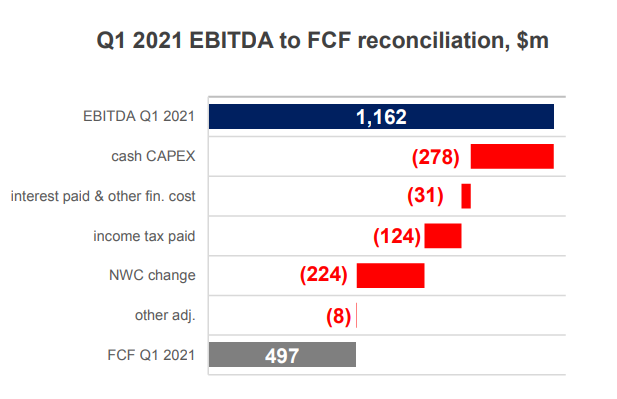

Показатель EBITDA составил рекордные 1162 млн долларов и вырос на 63,7% к 4-му кварталу 2020 года и на 109,4% к 1-му кварталу 2020 года.

Капитальные затраты составили 278 млн долларов против закладываемых мной 335 млн. Напомню, что на 2021 год компания запланировала CAPEX 1350 млн долларов.

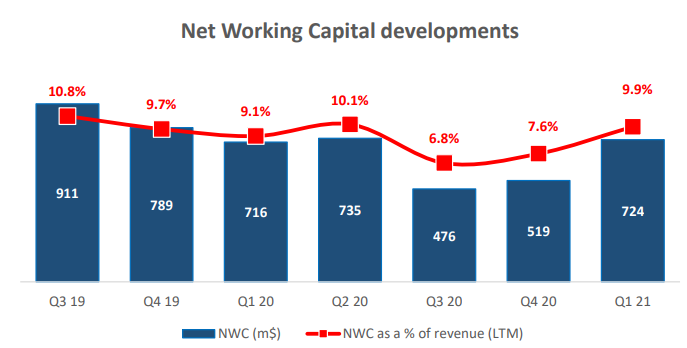

В своем расчете FCF я закладывал, что отток в оборотный капитал составит 75 млн долларов, по факту оказалось 224 млн, тем самым его размер стал близок к средним значениям.

В итоге меньшие капитальные затраты и больший отток в оборотный капитал привели частично компенсировали друг друга и мой прогноз по свободному денежному потоку оказался близок к реальности.

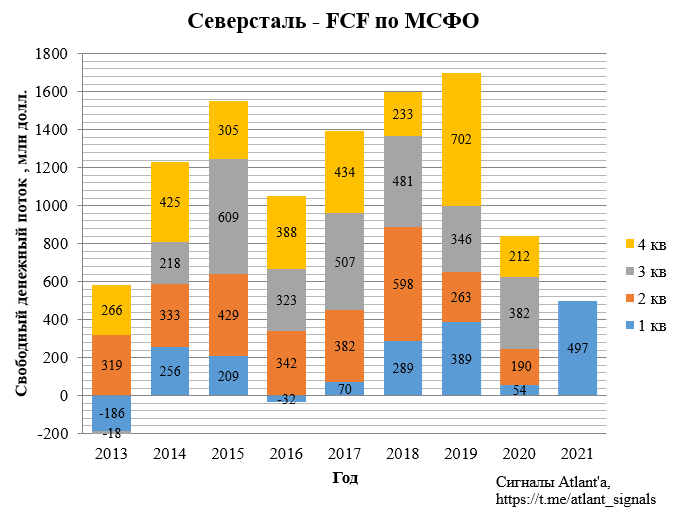

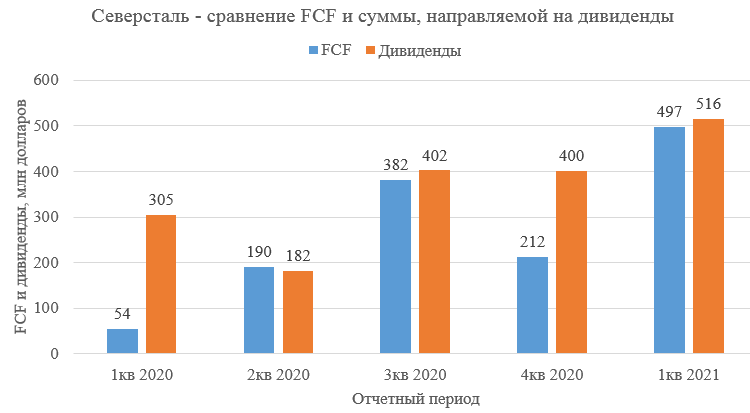

FCF составил 497 млн долларов (мой прогноз был 463 млн) и вырос на 134,4% к 4-му кварталу 2020 года и на 820,4% к 1-му кварталу 2020 года.

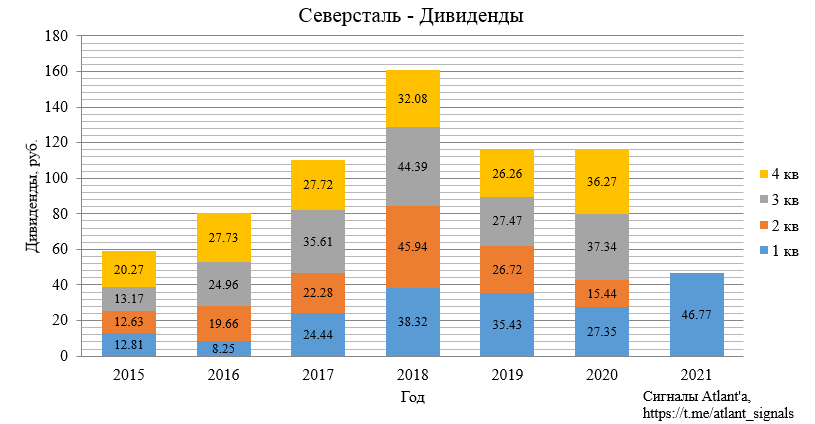

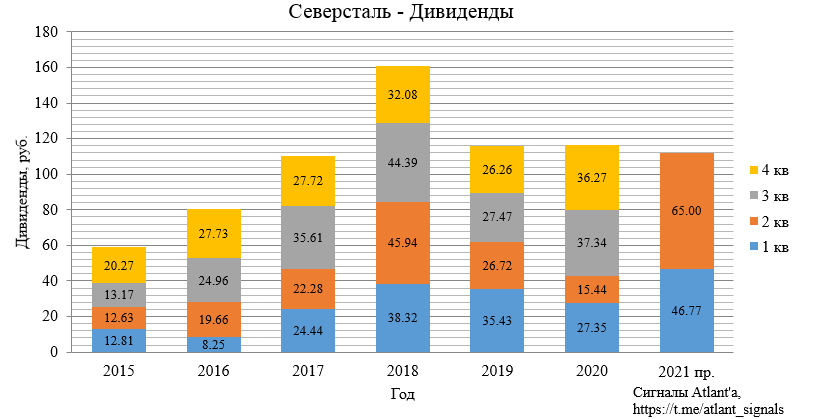

Компания объявила дивиденд за 1-й квартал в размере 46,77 руб. на акцию (мой прогноз был 42 и 54 рубля в зависимости от корректировки FCF на величину экстракапекса), текущая доходность 2,7%, отсечка 1 июня. Таким образом, в июне акционеры одновременно получат дивиденды как за 4-й квартал 2020 года, так и за 1-й квартал 2021 года, то есть 83,04 руб.

Компания направит на дивиденды около 516 млн долларов, что выше свободного денежного потока на 19 млн. Если бы компания сделала корректировку на экстракапекс в полной мере, то есть все, что больше 200 млн в квартал не уменьшало дивидендную базу, тогда на выплату акционерам пришлось 497+78=575 млн долларов. Но Северсталь решила данную корректировку оставить на следующие кварталы, где капитальные затраты будут еще выше.

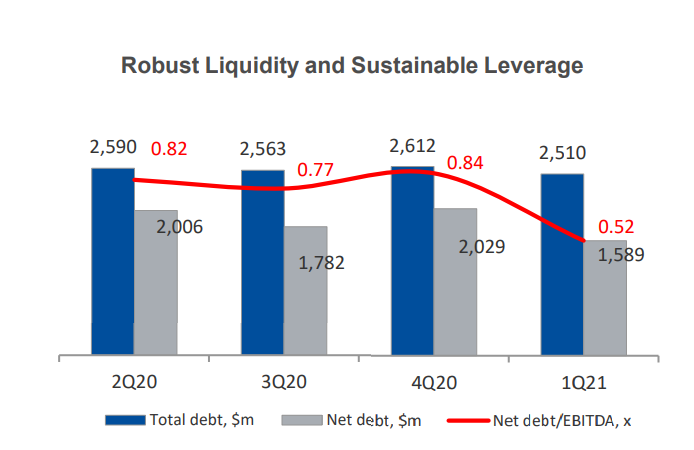

Текущая долговая нагрузка снизилась благодаря ударному 1-му кварталу.

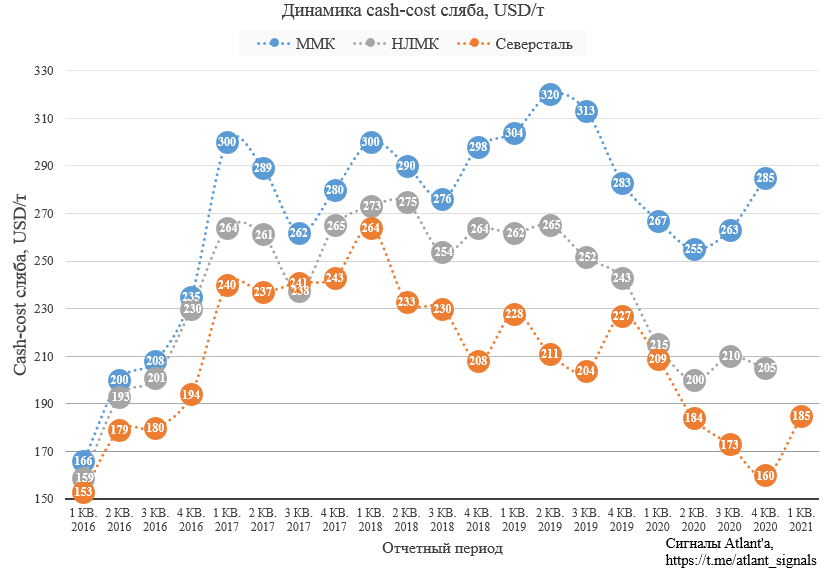

Себестоимость 1 тонны сляба выросла на 25 долларов. Причиной тому послужил рост цен на уголь и увеличение НДПИ в 3,5 раза с 1 января 2021 года.

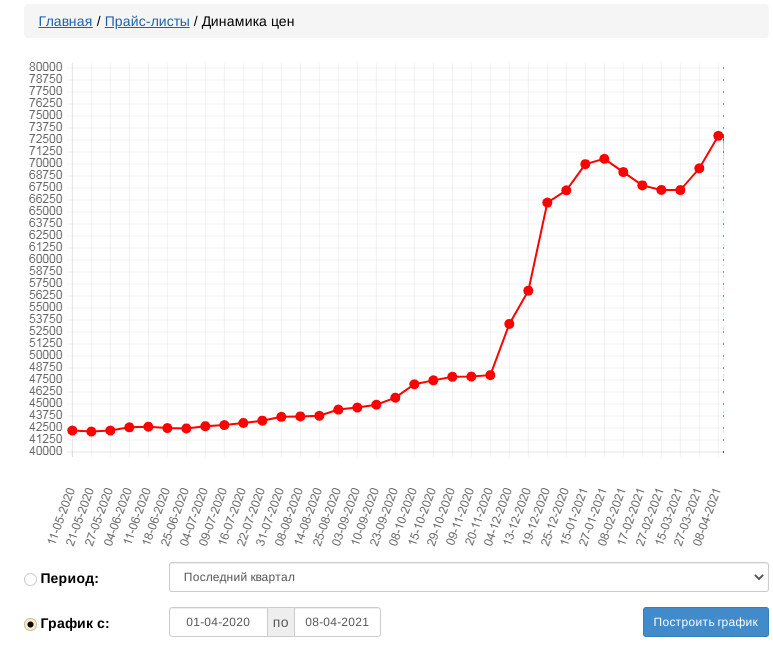

Рублевый индекс цен на данный момент на историческом пике и на 70% выше, чем годом ранее.

Во 2-м квартале не будет такого негативного влияния со стороны оборотного капитала на FCF. Дивиденд за следующий отчетный период жду в районе 65 рублей.

Продолжаю держать акции.

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Полезные ссылки

Aleksei Midakov