05 апреля 2021, 17:03

Инвестиционная идея №22 Фундаментальные и технические драйверы роста угольной компании ARLP

Период: долгосрочный

Риск: высокий.

Стратегия: покупка под возобновление выплаты дивидендов.

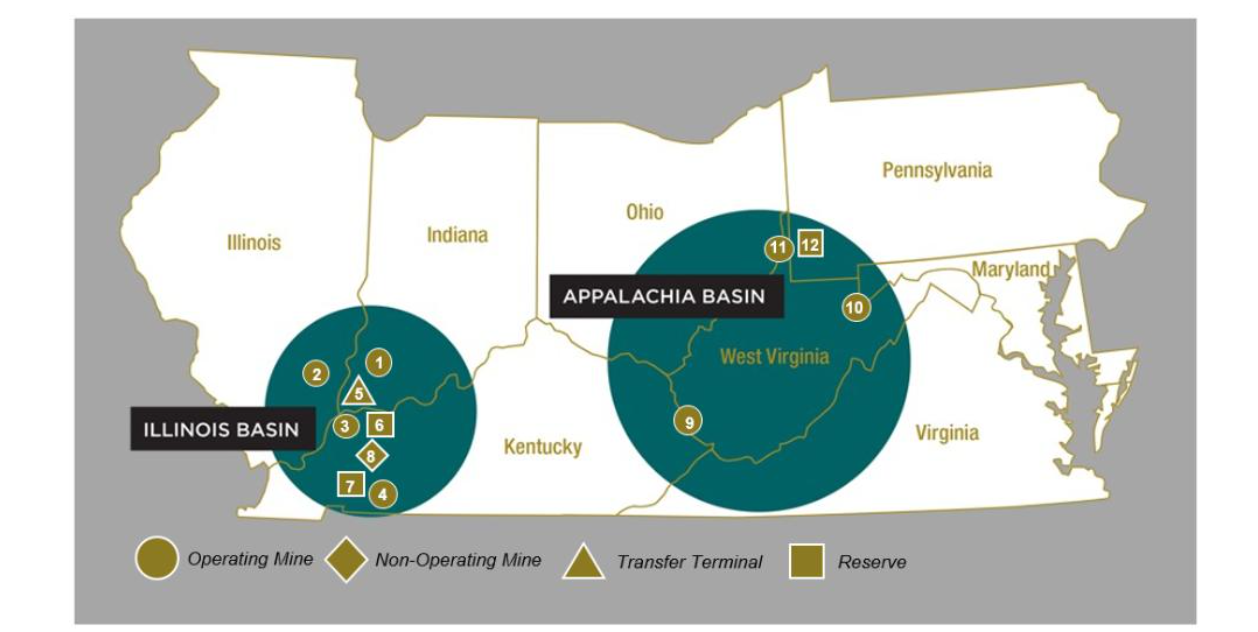

Alliance Resource Partners, L.P. - это компания из США, основной доход который приходится на добычу энергетического угля. На данный момент добыча осуществляется на 7 шахтах: 4 в Illinois Basin (ILB), 2 в Northern Appalachia (NAPP) и 1 в Northern Appalachia (CAPP). По состоянию на 31 декабря 2020 года у компании около 1,7 млрд тонн запасов угля в штатах: Иллинойс, Индиана, Кентукки, Мэриленд, Пенсильвания и Западная Вирджиния.

На карте изображены объекты компании, участвующие в угольном бизнесе:

1) GIBSON COMPLEX;

2) HAMILTON COMPLEX;

3) RIVER VIEW COMPLEX;

4) WARRIOR COMPLEX;

5) MOUNT VERNON;

6) HENDERSON/UNION;

7) DOTIKI;

8) SEBREE-ONTON COMPLEX;

9) MC MINING COMPLEX;

10) METTIKI COMPLEX;

11) TUNNEL RIDGE COMPLEX;

12) PENN RIDGE.

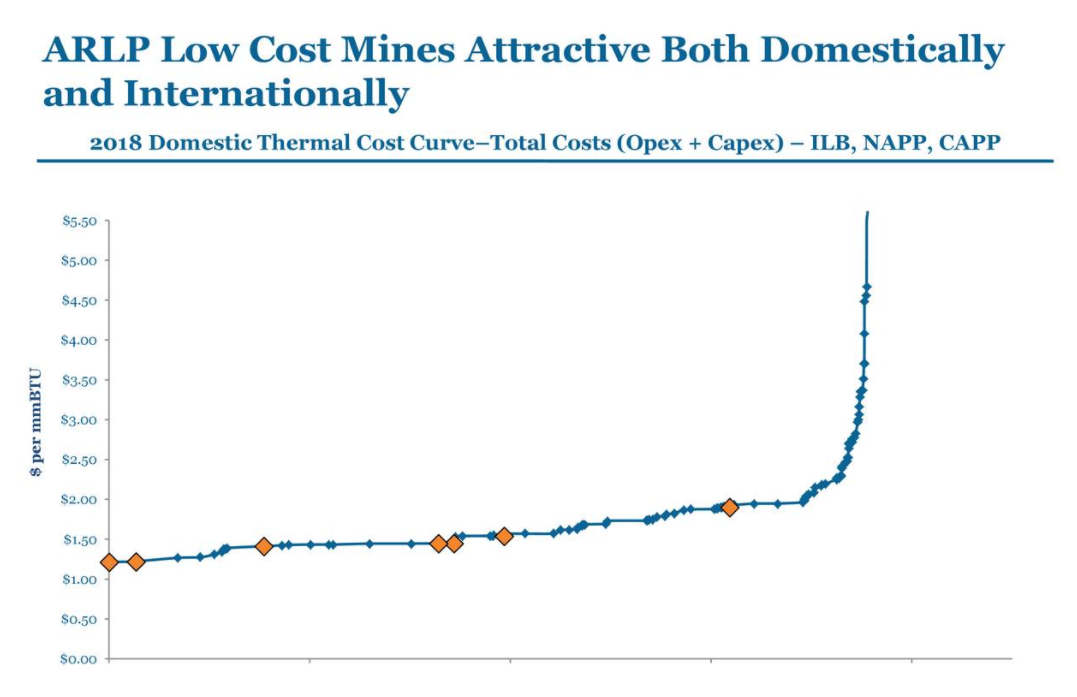

Компания не балует инвесторов презентациями, по информации 2018 года 3 шахты находятся в 1-м квартиле по себестоимости добычи, еще 3 шахты - во 2-м квартиле и одна шахта в 4-м.

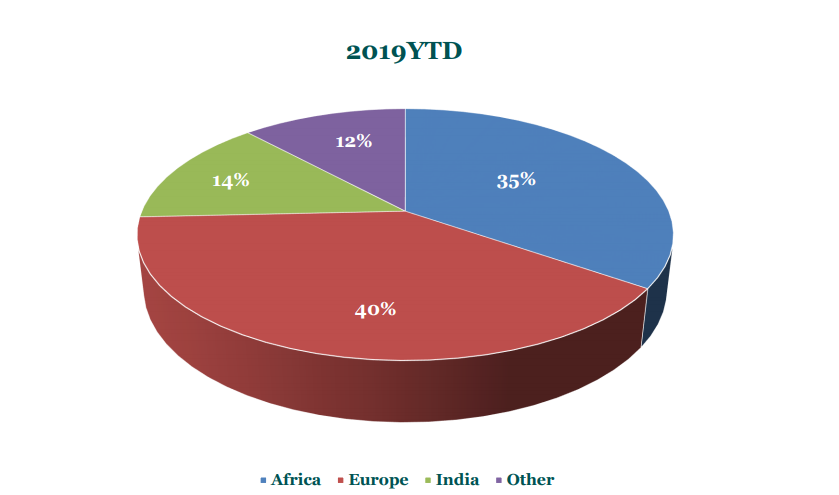

Компания реализует часть угля на экспорт. За 2020, 2019 и 2018 годы экспорт составил 3,3%, 17,9% и 27,8% соответственно. При этом часть экспортируемого угля реализуется как металлургический. За 2019 год нет информации какой именно объем был реализован в качестве металлургического. На графике видно, что в 2020 году на фоне коронакризиса экспорт практически сошел на нет.

Экспорт осуществляется на все материки, но основные потребители сосредоточены в Африка, Индии и Европе.

Текущие мировые бенчмарки способствуют возобновлению экспортного направления в 2021 году. Более 90% производных финансовых инструментов на уголь в мире оцениваются на основе котировок API 2 и API 4.

Цена API 2 является основным ориентиром цены для физических и внебиржевых (OTC) угольных контрактов в северо-западной Европе. Текущая стоимость достигла мартовских значений 2019 года.

API 4 – это эталонная цена на уголь, экспортируемый из ЮАР с терминала Ричардс Бей, которая используется в контрактах на поставку физических объемов и во внебиржевых контрактах, является наиболее ликвидной и прозрачной котировкой угля на базисе fob в мире. Котировки данного фьючерса уже достигли значений конца 2018 года.

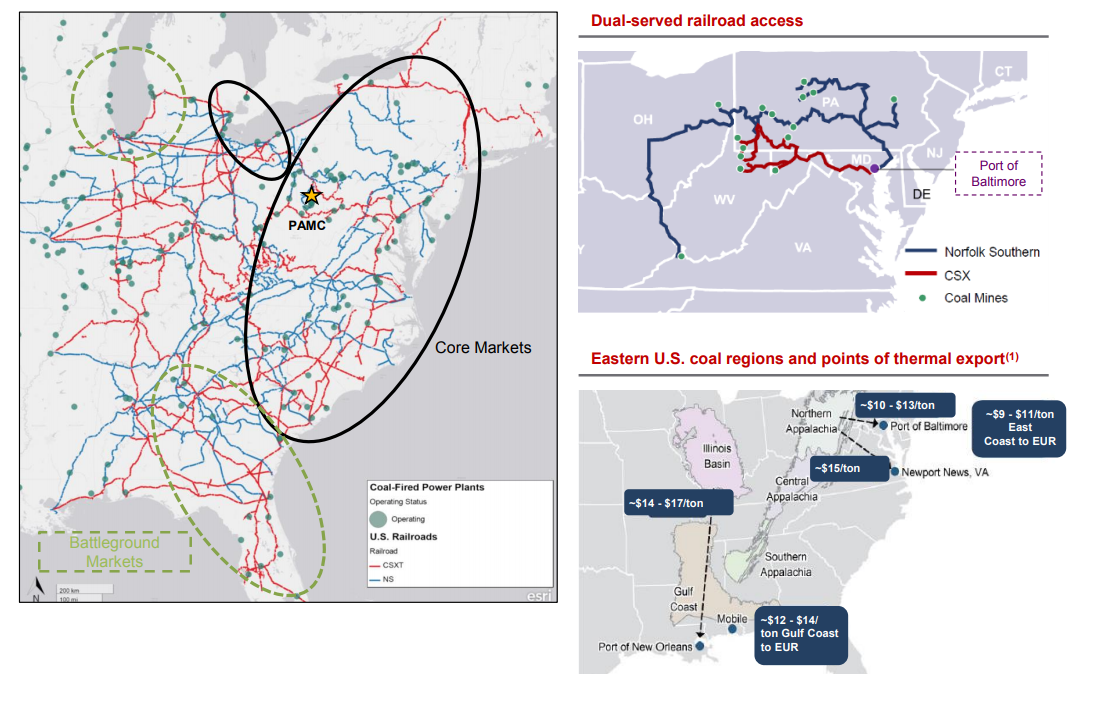

Для понимания стоимости транспортировки угля на экспорт прикладываю слайд из презентации Consol Energy.

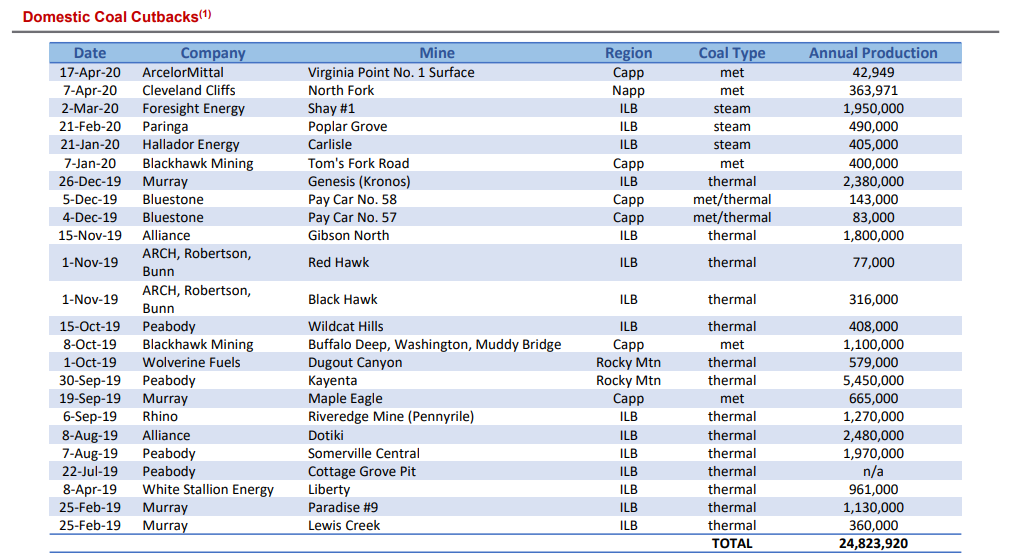

2019 и 2020 годы были тяжелыми для американского рынка угля. С начала компании приспосабливались к уменьшению электрогенерирующих мощностей на базе угля, в результате которого его запасы постоянно росли. К несчастью отрасли зима 2020 года выдалась теплее обычного. В итоге с начала 2019 года до апреля 2020 года были закрыты шахты с общей добычей около 25 млн тонн в год энергетического и металлургического угля.

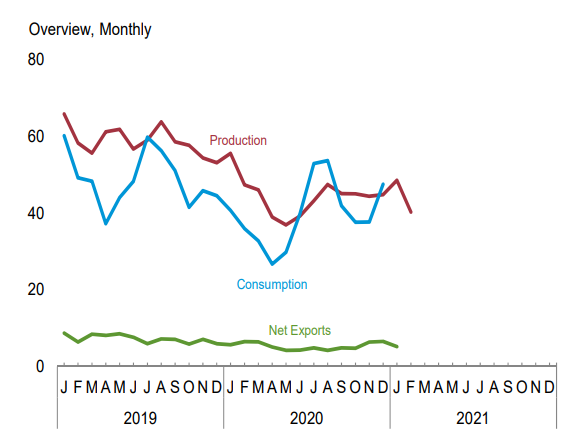

Затем пришел COVID-19, энергопотребление упало, а закрытие/банкротство шахт ускорилось, кто мог - просто снижал временно добычу. Под конец 2020 года произошло некоторое восстановление и стабилизация. Потребление угля в декабре 2020 года стало выше, чем производство.

При этом еще часть объема экспортируется. Благодаря этому запасы угля начали немного снижаться, но в целом объемы на складах все еще велики.

Угольная генерация в январе 2021 года произвела электричества больше, чем годом ранее, тем самым второй месяц подряд идет рост относительно прошлого года. Важно, что в декабре 2019 и январе 2020 года на потребление электроэнергии пандемия коронавируса никак не влияла, то есть речь идет о естественном восстановлении угольной генерации на фоне высоких цен на газ.

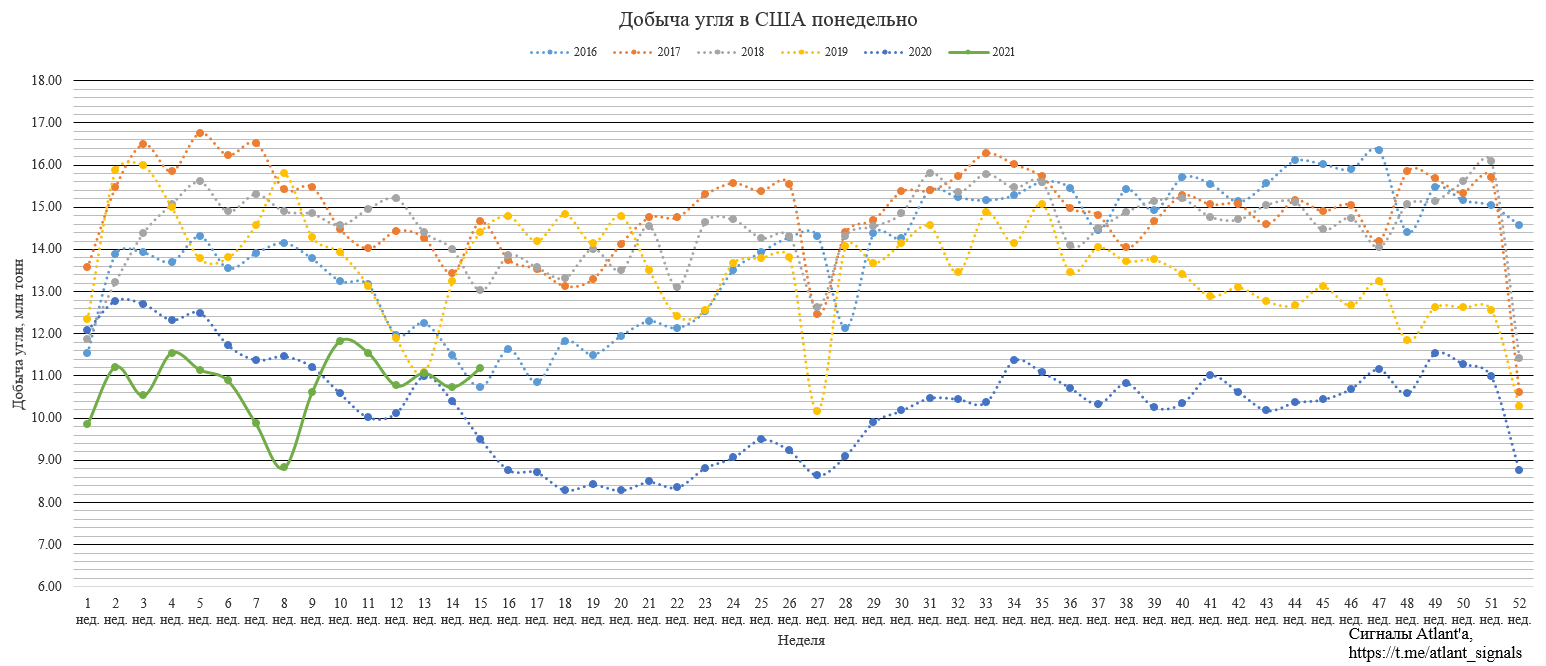

Текущая недельная добыча угля (энерг.+мет.) в США выше 2020 года. Но в это время в прошлом году уже вовсю буйствовал коронавирус. Относительно 2019 года в среднем текущая добыча приблизительно на 20-30% меньше. Низкая добыча должна привести к дальнейшему снижению запасов. Ожидается, что общий внутренний спрос на уголь увеличится на 10% в 2021 году по сравнению с 2020 годом, в то время как предложение увеличится только на 5%

Помимо угольного бизнеса Alliance Resource Partners получает доход в виде роялти от добычи нефти и газа на месторождениях, лицензии на которые принадлежат компании.

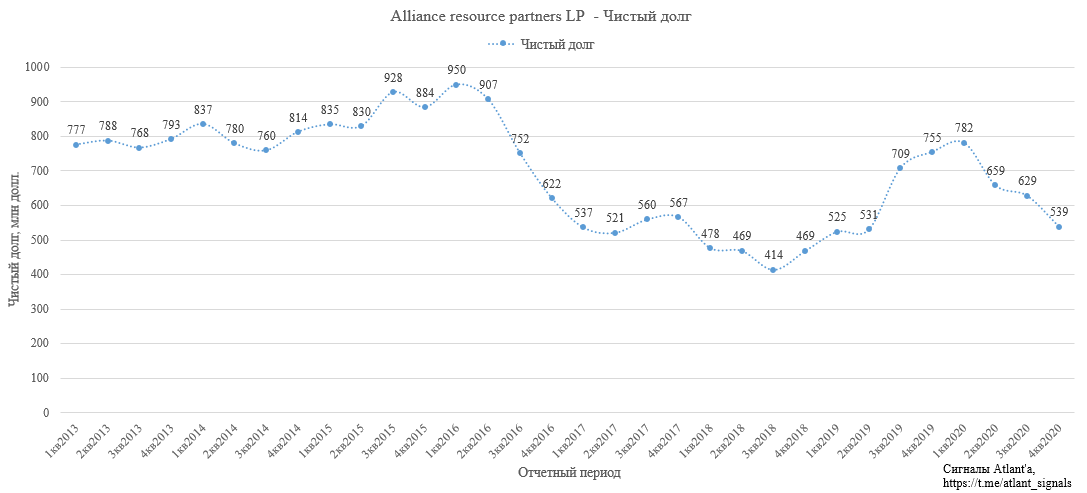

Данные активы были приобретены в целях диверсификации бизнеса в 2019 году. В результате выросла долговая нагрузка, которая начала снижаться только в 2020 году после временной приостановки дивидендных выплат.

Мы ознакомились с деятельностью компании и ситуацией в основном бизнесе компании.

Перейдем непосредственно к показателям компании.

В связи с коронавирусом энергопотребление в США снизилось, что в совокупности с большими запасами угля привело к снижению объема продаж. Дополнительно на продажи угля давила низкая цена на природный газ, который является конкурентным и более экологичным видом топлива.

Однако в 2021 году компания ждет восстановление спроса, а объем продаж ожидает в диапазоне 30,2-31,2 млн тонн. Компания готова реализовать и больше в случае повышенного спроса.

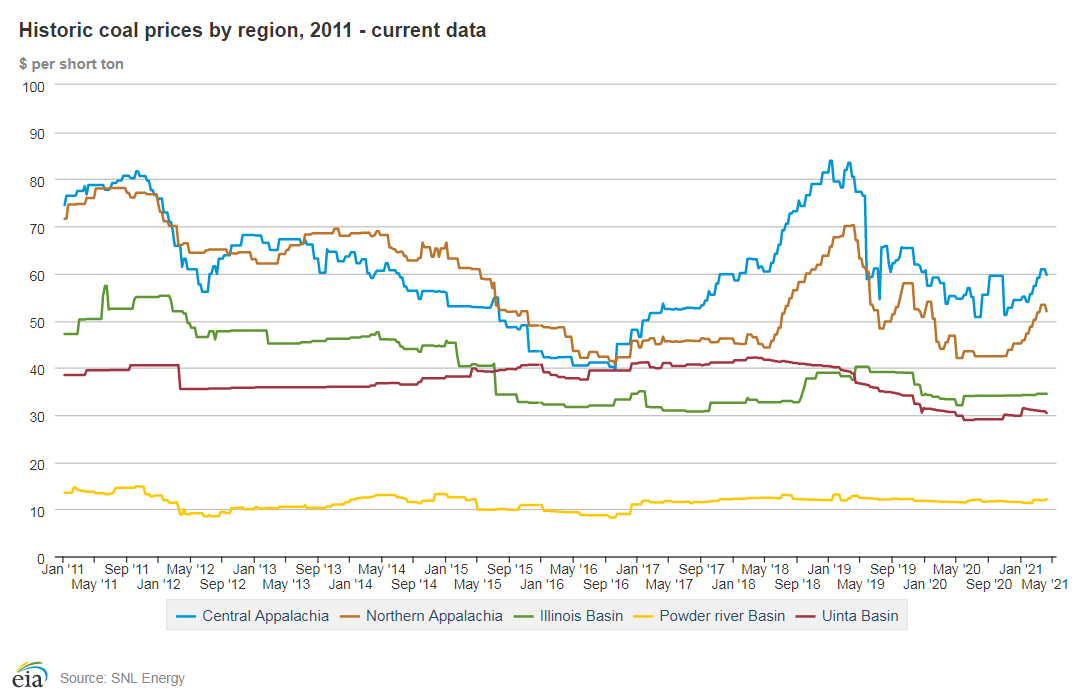

В отличии от других угольных бассейнов цены на продукцию в Northern/Central Appalachia чувствительны к мировым бенчмаркам. Это объясняется близостью к портам и возможностью экспортных поставок. На графике видно, что сейчас цены на уровне середины 2019 года. Цены в Illinois Basin более стабильны и сейчас находятся на уровне конца 2019 года.

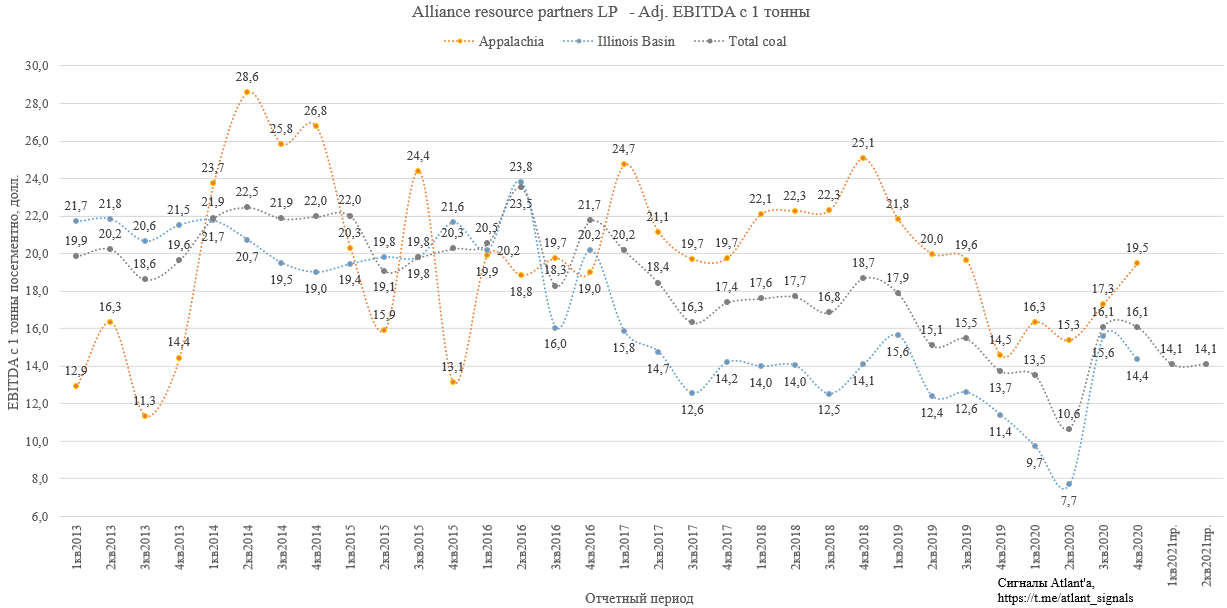

Цены реализации продукции компании также снижались на протяжении 2-х лет в бассейне Appalachia и были относительно стабильны в бассейне Illinois. В 2021 году компания ожидает среднюю цену реализации угля в диапазоне 40-42 доллара за тонну.

Несмотря на снижение цен компании удалось сохранить маржинальность за счет закрытия низкорентабельной шахты и увеличению эффективности на оставшихся объектах. В 2021 году себестоимость реализации 1 тонны угля ожидается в диапазоне 27,5-30,0 долларов за тонну. В таком случае средняя EBITDA с тонны будет в диапазоне 10,0 - 14,5, скорее всего значение будет ближе к 14,5, так как часть объема будет реализовано по спотовым ценам, которые выше тех, что прописаны в контракте. Для расчета в дальнейшим примем, что EBITDA с тонны будет равна 14,1 долл., то есть на уровне среднего показателя за прошлый год.

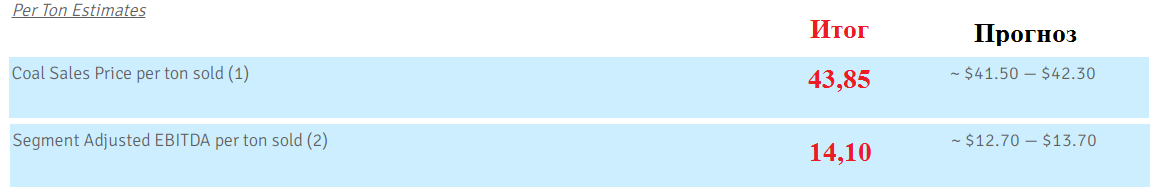

В качестве примера консервативного гайденса можно рассмотреть прогноз на 2020 год, который компания сделала еще до начала пандемии коронавируса. Как видно из таблицы ниже, даже в условиях кризиса компания реализовала уголь по цене большей, чем закладывалось в начале года. Соответственно и фактический показатель EBITDA c тонны тоже был больше прогноза, хотя весной 2020 года в разгар локдаунов себестоимость с тонны во 2-м квартале была рекордной, показав рост на 20%. Это было связано из-за временной приостановки добычи, к концу года себестоимость вернулась в норму.

Перейдем к финансовым показателям компании.

Выручка в 4-м квартале 2020 года снизилась на 19,1% относительно прошлого года, но выросла на 3,0% к предыдущему кварталу.

Операционная прибыль в 4-м квартале 2020 года выросла на 26,7% относительно прошлого года и выросла на 15,9% к предыдущему кварталу.

Прибыль в 4-м квартале 2020 года выросла на 35,3% относительно прошлого года и выросла на 28,9% к предыдущему кварталу.

Свободный денежный поток в 4-м квартале 2020 года вырос на 116,9% относительно прошлого года, но снизился на 12,1% к предыдущему кварталу.

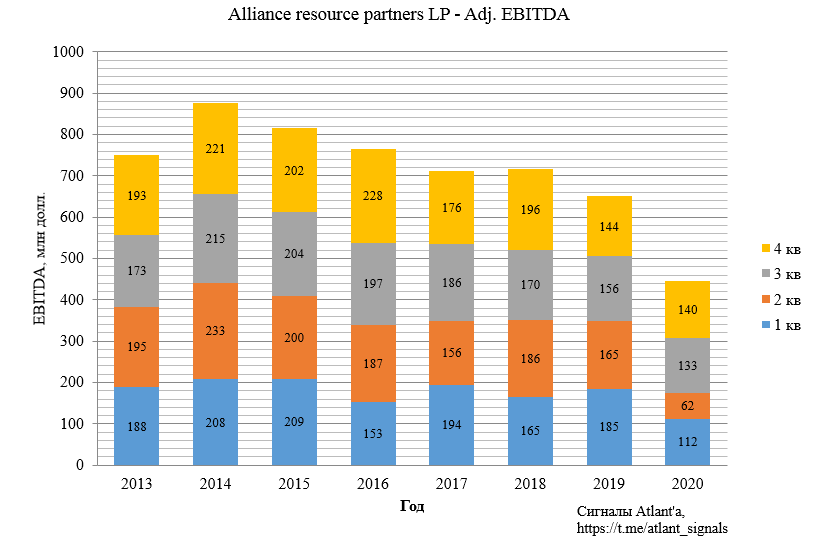

Показатель EBITDA в 4-м квартале 2020 года снизился на 2,7% относительно прошлого года, но вырос на 5,5% к предыдущему кварталу.

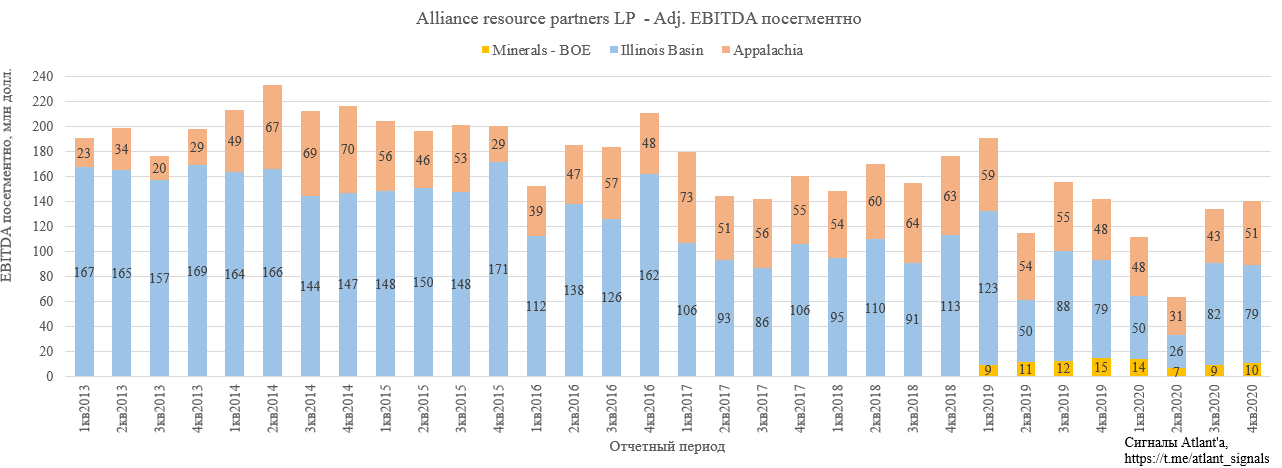

Посегментно EBITDA выглядит так.

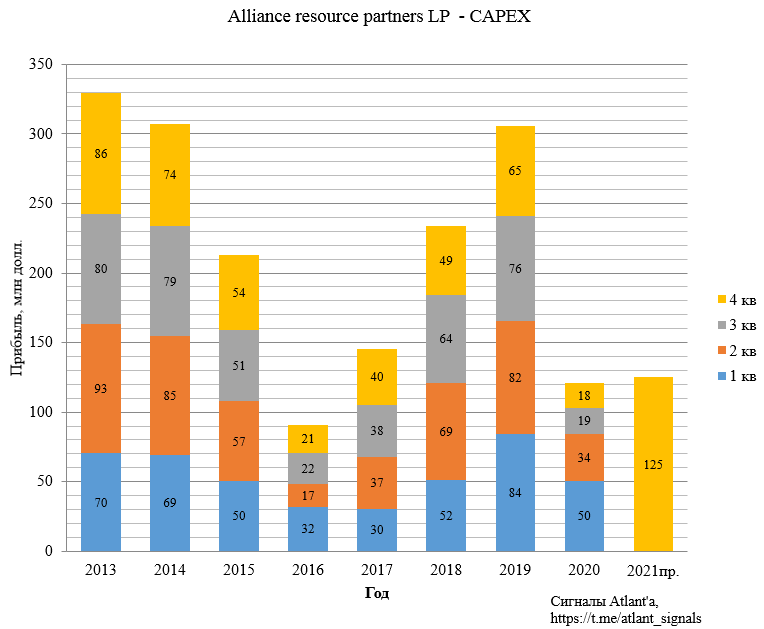

В 2018-2019 году у компания были высокие капитальные затраты, связанные с вводом новой шахты. В 2020 году была закрыта низкорентабельная шахта, оборудование с которой поможет поддержать низкие затраты и в 2021 году. Ожидаемый CAPEX на этот год лежит в диапазоне 120-125 млн долл.

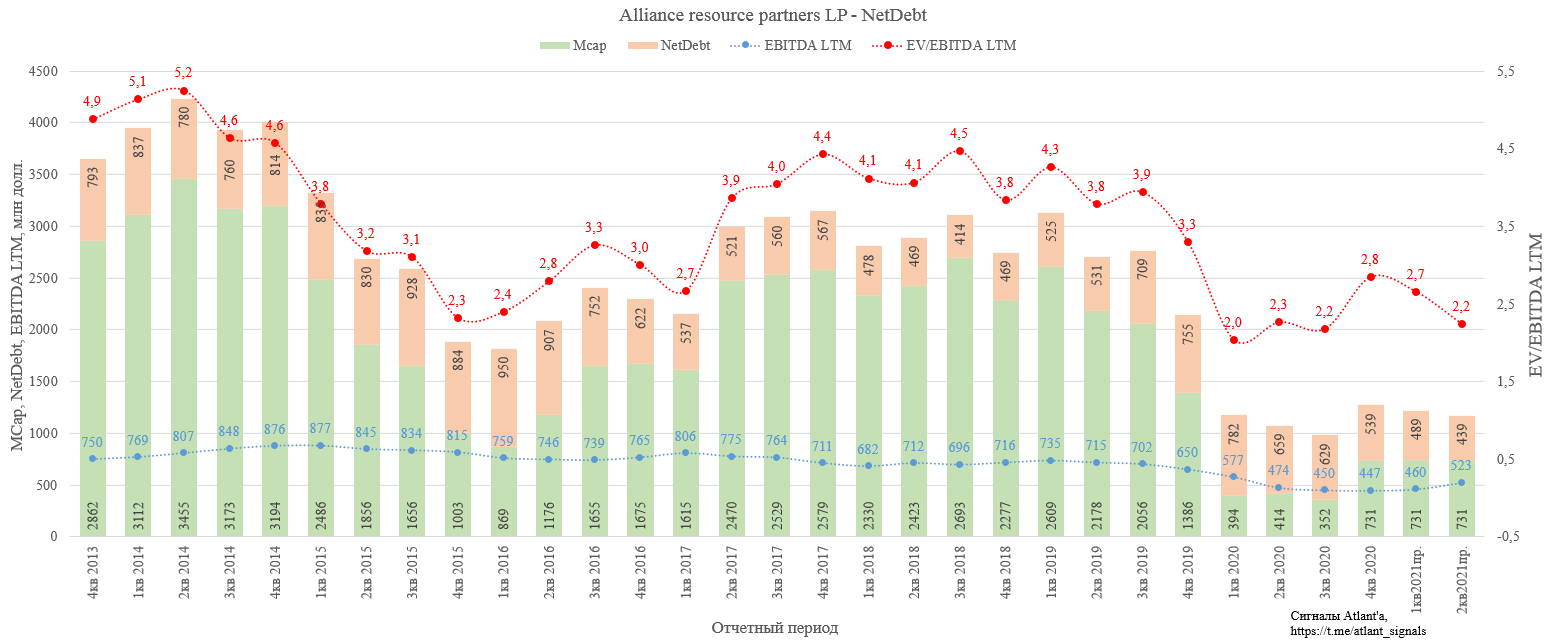

Стоимость компании (EV) определяется как сумма рыночной капитализации (MCap) и чистого долга (NetDebt). Падение цен на уголь и коронакризис постепенно привели к тому, что рыночная капитализация в 3-м квартале 2020 года падала почти в 4 раза относительно конца 2019 года. Однако с началом роста цен на уголь капитализация компании частично восстановилась и на данный момент составляет 731 млн долларов. На текущий момент 42% от стоимости компании составляет чистый долг. В итоге стоимость компании снизилась относительно конца 2019 года с 2141 млн долларов до 1270 млн долларов, а мультипликатор EV/EBITDA LTM уменьшился с 3,3 до 2,8.

Ожидаю, что в течение 2-х последующих кварталов компания продолжит снижать чистый долг. При этом EBITDA LTM восстановится до 523 млн долларов. Тогда с учетом текущих котировок мультипликатор EV/EBITDA LTM снизится до 2,2, что довольно дешево.

В качестве некоторого ориентира по мультипликаторам можно взять компанию Natural Resource Partners L.P., которая имеет текущий мультипликатор EV/EBITDA LTM = 6,6. При этом отношение чистого долга к EBITDA LTM составляет 4,6. Но нужно понимать, что высокие мультипликаторы этой компании вызваны тем, что она выплачивает дивиденд 1,8 долл. при котировках 17,15 долл. Так как форма бизнеса данной компании Limited Partnership, то налог на дивиденды составляет 37%, то есть чистая дивидендная доходность 6,6%.

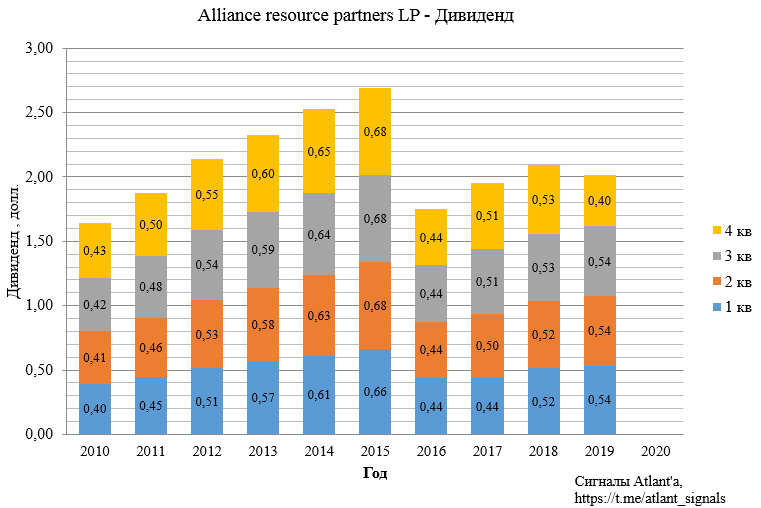

Компания временно приостановила дивидендные выплаты на период кризиса. Решение о возобновлении дивидендных выплат будет обсуждаться советом директоров в апреле 2021 года.

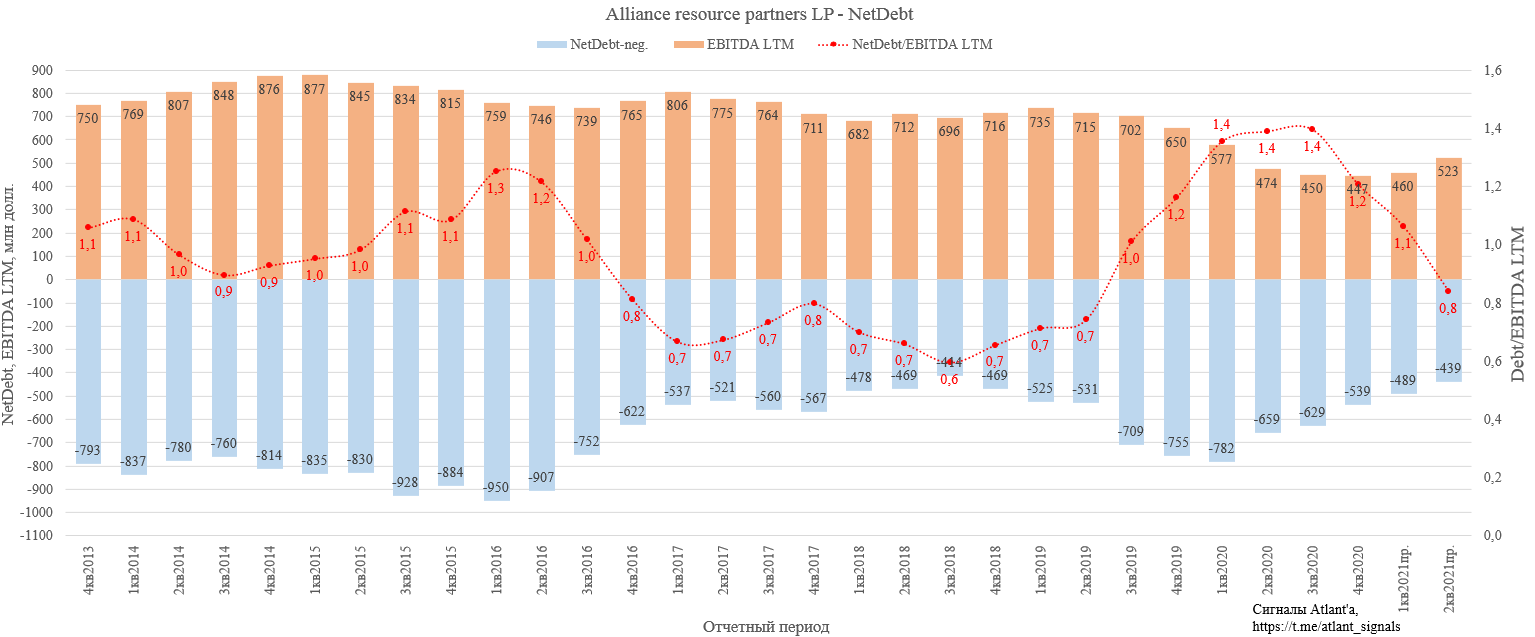

Текущая долговая нагрузка выглядит не критически. Если компания не примет решение возобновить выплату дивидендов в апреле. То по итогам 2-го квартала практически наверняка решение будет положительно, так как уровень чистого долга будет ниже значения EBIDTA за последние 12 месяцев.

Консервативные прогнозные денежные потоки Alliance Resource Partners позволяют вернуться к выплате дивидендов в размере 52 млн за квартал, при этом долг не будет увеличиваться. 52 млн долларов дает дивиденд в размере 0,4 доллара на акцию.

Ранее Alliance Resource Partners платила довольно высокие дивиденды. Но стоит помнить, что форма бизнеса данной компании Limited Partnership, то налог на дивиденды составляет 37%.

Котировки компании еще не восстановились до доковидных уровней. С возобновлением дивидендных выплат котировки скорее всего вырастут до 10 долларов. После следующей выплаты, когда рынок поймет, что компания снова платит дивиденды на постоянной основе ожидаю рост в район 16-20 долларов.

Итак, отметим основные драйверы переоценки:

1) восстановление объема продаж;

2) рост цен на уголь, что приведет к росту маржи с тонны;

3) снижение долга;

4) возобновление дивидендных выплат.

Риски:

1) агрессивная политика Байдена по отношению к невозобновляемым источникам энергии, которая приведет к ускоренному закрытию угольных электростанций;

2) эпидемия коронавируса затянется, что приведет к снижению энергопотребления;

3) компания отложит начало дивидендных выплат/байбека и сконцентрируется на ускоренном снижении долга или разработке новых месторождений.

Купить данную акцию в России могут только квалифицированные инвесторы. Например, такую возможность дает Финам. Альтернативный вариант - это покупка через Interactive Brokers. Отчет за 1-й квартал 2021 года компания опубликует 26 апреля.

Целевая цена 16-18 долларов на конец 2021 года.

Всем удачи и успехов!

Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Видим возврат котировок в диапазон 16-18 долларов в течение года за счет восстановления дивидендных выплат.Технически "нарисовался" интересный момент. Обратите внимание, как сильно упали котировки. История может быть опасной.

Локальная идея в покупке акций компаний при пробое 6$.

Полезные ссылки

Aleksei Midakov