04 марта 2021, 17:45

Сбербанк. Обзор финансовых показателей по МСФО за 4-й квартал 2020 года

Сбербанк отчитался за 4-й квартал. Показатели в какой-то степени прогнозируемые, так как мы уже имели на руках данные по годовому отчету РСБУ.

Чистые процентные доходы выросли на 15,0% относительно прошлого года и на 3,7% относительно прошлого квартала.

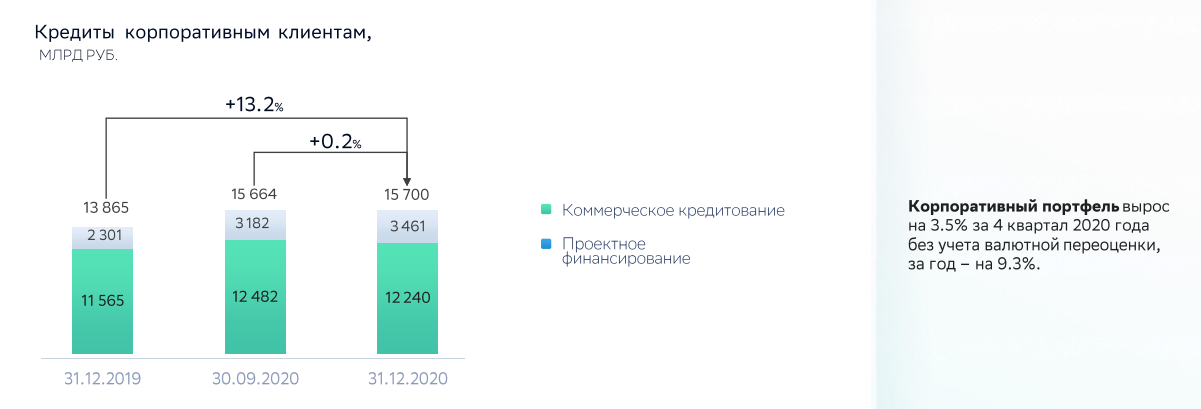

Рост процентных доходов связан с наращиванием кредитного портфеля. Выросли кредиты как корпоративным клиентам.

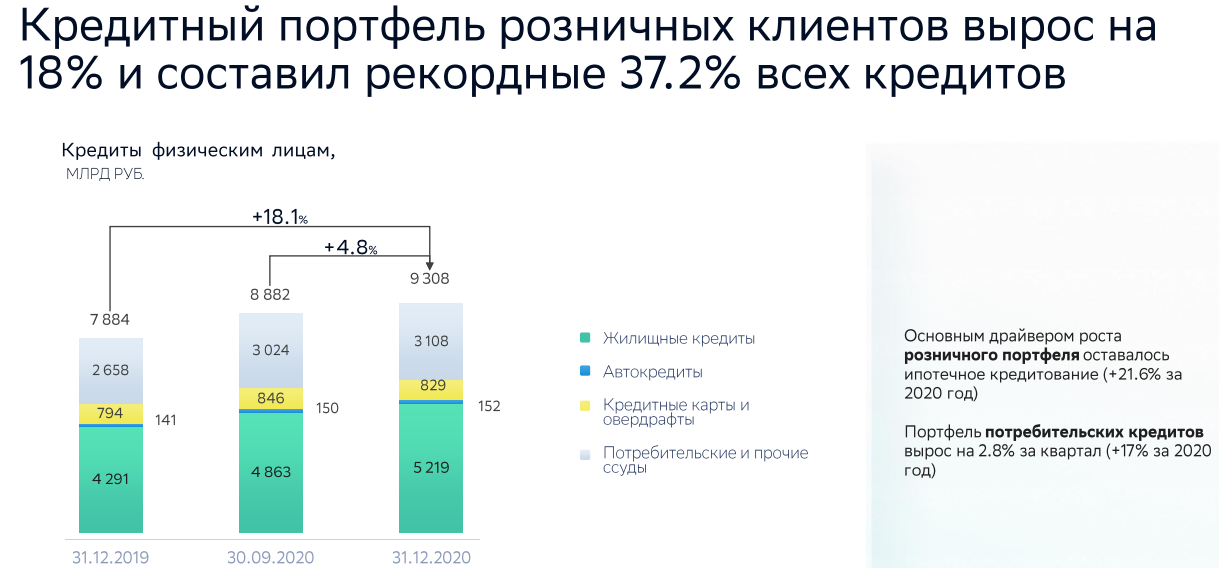

Так и розничным. Наибольший прирост показали жилищные кредиты, льготная ипотека дает о себе знать.

Процентная маржа относительно стабильна. Снижение стоимости заемных средств происходит одновременно со снижением доходности активов, приносящих процентный доход.

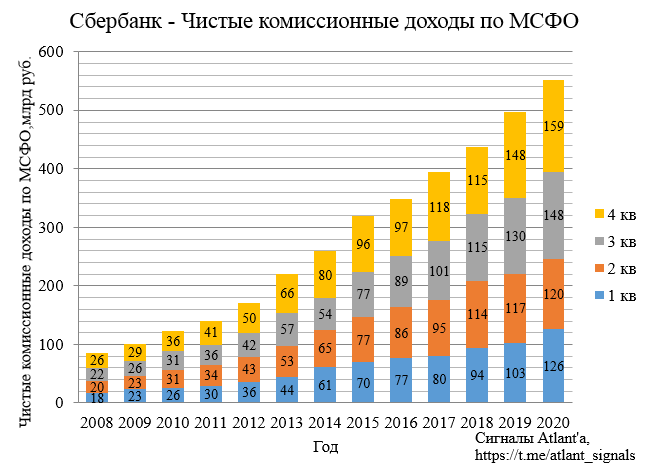

Чистые комиссионные доходы выросли на 6,9% относительно прошлого года и на 7,3% относительно прошлого квартала. Основное влияние на позитивную динамику чистых комиссионных доходов оказал платежный бизнес, где главными драйверами оставались расчетные операции, а также брокерский бизнес.

Компания в условиях пандемии запустила программу повышения эффективности, что позволило контролировать операционные расходы.

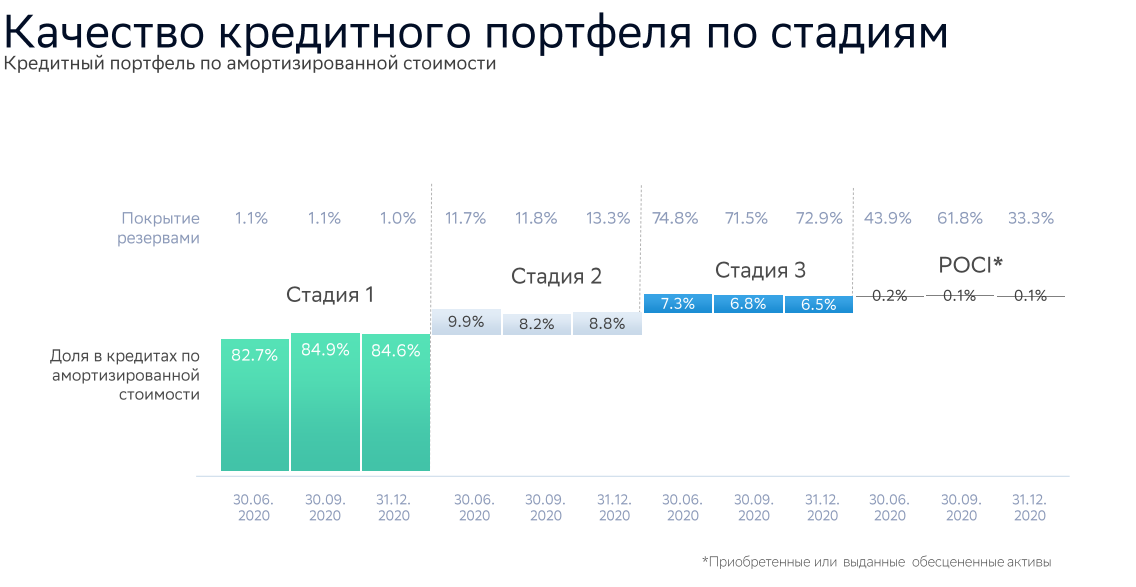

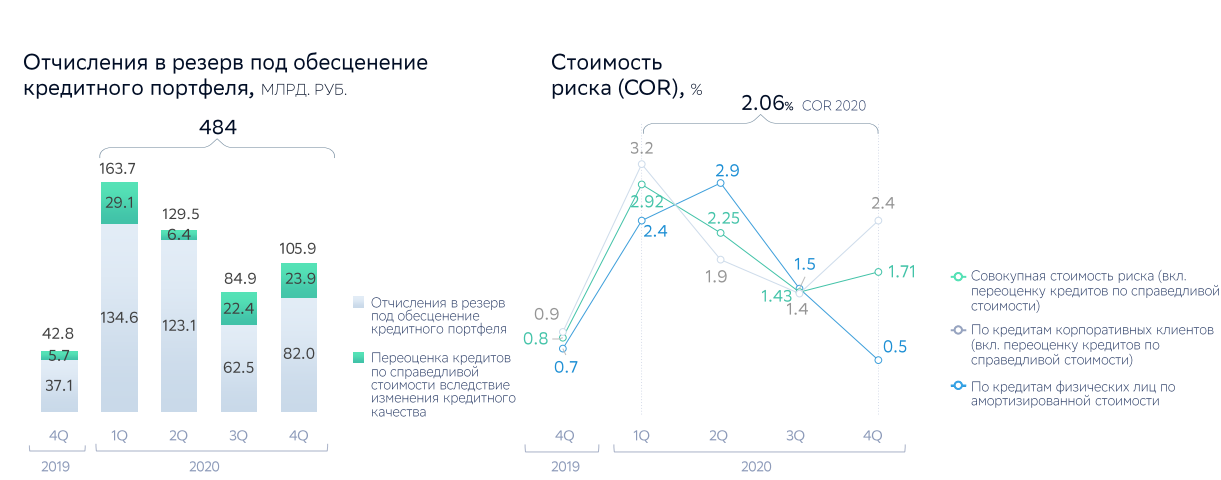

Кредитное качество портфеля в 4 квартале 2020 года улучшилось и вернулось на докризисный уровень. Доля кредитов 3 стадии, включая изначально обесцененные, составила 6,6%, показав снижение на 33 бп по сравнению с 3 кварталом и на 85 бп за 12 месяцев 2020.

Стоимость риска немного выросла относительно прошлого квартала за счет корпоративных клиентов, что привело к росту резервов. Но судя по отчету РСБУ за январь, в 1-м квартале квартале будет снова снижение стоимости риска.

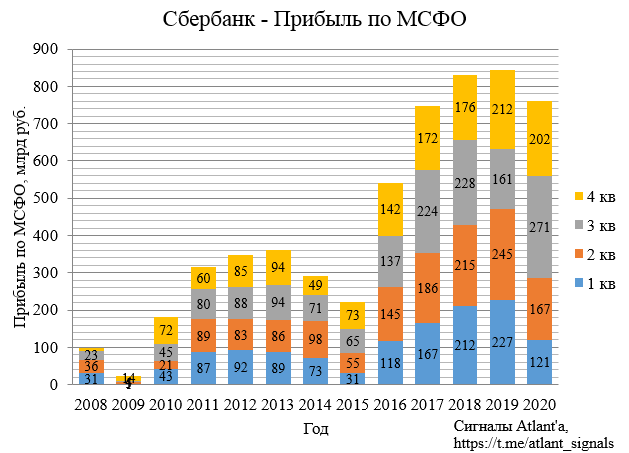

Все это привело к тому, что прибыль за 4-й квартал снизилась на 4,9% относительно прошлого года и на 25,7% относительно прошлого квартала.

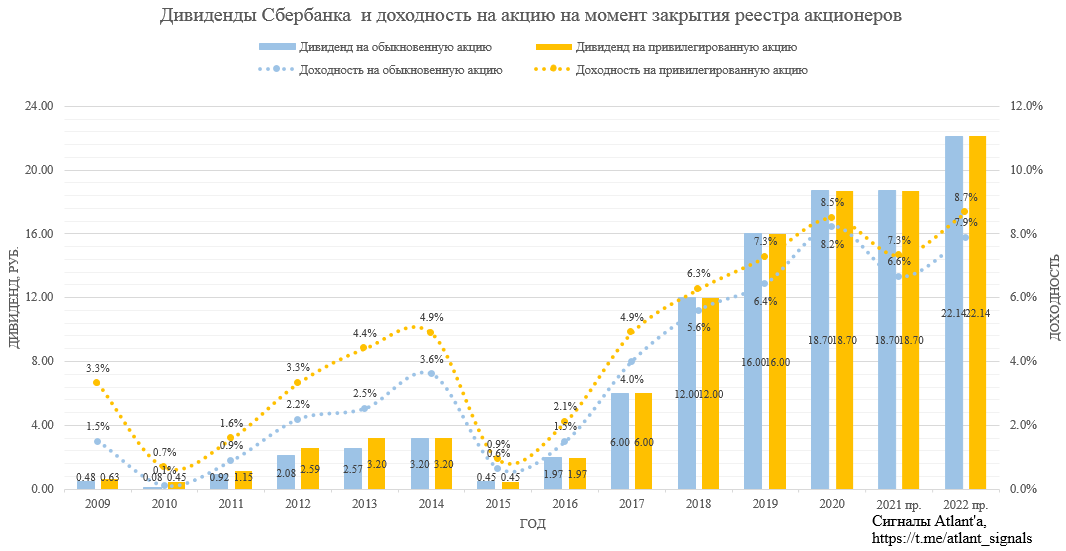

На конференц-звонке Герман Греф приятно удивил, заявив, что на дивиденды будет направлено 56,2% от прибыли по МСФО. Тогда расчетный дивиденд за 2020 год - 18,92 руб., но при этом он добавил, что размер будет на уровне прошлого года, а тогда дивиденд был равен 18,7 руб. Посчитаем доходность от дивиденда 18,7 руб, тогда доходность составит 6,6% и 7,3% на обыкновенную и привилегированную акцию соответственно.

В 2021 году таких локдаунов почти наверняка не будет, так как будет вакцина и готовая для этого медицина. Следовательно, экономика будет свободно дышать и такие огромные резервы не будут созданы, а это почти 200 млрд рублей за 9 месяцев 2020 года. То есть прибыль в размере 1 трлн. рублей в 2021 год достижима, даже без учета роспуска резервов, а это при норме выплаты 50% от прибыли МСФО даст 22,14 руб. дивидендов летом 2022 года. Дивидендная доходность от текущих котировок в таком случае будет составлять 7,9% и 8,7% на обыкновенную и привилегированную акцию соответственно.

Экосистема СБЕРа растет, но отдача от нее пока мало влияет на итоговый результат компании. Но с каждым годом это влияние будет расти.

Завтра компания опубликует финансовые результаты по итогам февраля, будет интересно посмотреть на ее успехи уже в 2021 году.

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Полезные ссылки

Aleksei Midakov