20 февраля 2021, 23:19

Роснефть. Часть 2. Отблески будущего: газовые проекты

В первой части мы познакомились с последствиями, которые принес ковидный 2020 год нефтегазовой отрасли России, а также посмотрели как при этом отработала сложный год компания Роснефть. Вторая часть коснется больше будущего Роснефти.

Итак, в первой части обзора мы рассмотрели ряд внешних и внутренних факторов, в результате которых нефтегазовая отрасль как России, так и всего мира должна видоизменяться. Общими предпосылками, которые привели к необходимости эволюции отрасли, являются:

- окончание энергетических ресурсов в Европе и, как следствие, повышение себестоимости товаров и услуг, производимых в этом регионе. Этот фактор является основной причиной, с моей точки зрения, навязывания «зеленого» тренда (углеродные налоги, альтернативные источники энергии);

- постоянно растущее население планеты, которому навязан определенный уровень потребления электроэнергии, характеризующий «цивилизованность» условий проживания, постоянно повышает спрос на энергоресурсы;

- постепенное распространение условий цивилизации в мировые глубинки (прежде всего в Африку) также является фактором роста спроса на энергоресурсы. Напомню, что около миллиарда человек вообще не имеют доступа к электричеству;

- и, наконец, уменьшение легко извлекаемых запасов источников электроэнергии (углеводородного топлива), или тенденция к снижению предложения энергоресурсов и повышения их стоимости.

Возможно парадоксальным для многих выводом из вышеприведённого, будет тот факт, что в будущем нас ждет повышение цен на углеводородное топливо. Картина будет тем хуже, а цены выше, чем сильнее будет политически навязанная позиция перевода на значительно более дорогую «зеленую» энергетику. За повышение цен сыграют и необходимость модернизации отрасли для уменьшения «углеродного следа», и снижение инвестиций в нефтегазовой отрасли по всему миру. Условия пандемии COVID-19 усугубляют картину, так как дорогостоящее развитие «зеленых» мощностей и инфраструктуры не соответствует сложившейся в мире социальной напряженности. Еще более парадоксально будет звучать вывод о том, что для развития "зеленой" энергетики в качестве экономического катализатора просто необходима высокая цена на нефть и газ.

Так или иначе, нефтегазовая отрасль вынуждена «озеленяться». Основными направлениями и одновременно признаками «озеленения» являются:

- преобладание спроса на газ,

- развитие нефте- и газохимического производства,

- снижение выбросов углеводородов в атмосферу.

Напомню, что полностью избавиться от нефти не представляется возможным, ведь нас вокруг окружают продукты из нефти, не связанные с топливом: дороги, техника, мебель, игрушки, одежда, лекарства, еда и даже часть тех самых солнечных панелей. Даже если отказаться от нефти как от топлива, мы не сможем отказаться от всего остального, а топливо будет побочным продуктом.

Итак, в угоду "зеленой" риторике, одним из основных признаков будущей Роснефти будет ориентация на развитие добычи газа.

Виды газа

Чтобы у читателя не возникало путаницы из-за большого количества видов и названий газа, постараемся разобраться в их отличиях. А также ответим на вопросы: какой газ добывает Роснефть? Какой газ у нас в горелках на кухне? Что такое СПГ, чем он отличается от природного газа Газпрома? Что такое газовый конденсат, почему он меряется в тоннах, а газ в кубометрах? Что такое попутный нефтяной газ (ПНГ)?

Начнем, пожалуй, с самого простого, с единиц измерения. Если речь идет про газ, находящийся в газообразном состоянии, то используются объемные единицы измерения - кубические метры. Если газ сжижают и получают жидкость, то используются массовые единицы измерения, обычно тонны. Для пересчета массы в объем, а также для сравнения можно пользоваться таким правилом:

Для пересчета тонн газового конденсата в баррели нефтяного эквивалента используется коэффициент 7,404. Для пересчета 1000 кубических метров газа в баррели нефтяного эквивалента используется коэффициент 6,09.

Дальше перейдем к видам газа:

- Газ на кухне - это природный газ, является газовой смесью множества компонент, но основная из них - это метан (CH4), от 92 до 98%. Остальные газы в смеси - это этан (C2H6), пропан (C3H8), бутан (C4H10), пентан (C5H12). И, так как природный газ не имеет запаха, то в смесь добавляют еще одоранты, чтобы человек чувствовал утечки газа. Газпром в своих магистральных трубах качает именно природный газ, только давление (в отличии от того, что на кухне) в магистральных газопроводах может достигать аж 30 атмосфер. Причем газ перекачивается именно в газообразной фазе. Природный газ используется в бытовых условиях в газовых плитах и в качестве горючего для отопления, как топливо в транспорте, а также в промышленности как топливо для получения электроэнергии и как сырье для нефтегазохимии.

- Сжиженный природный газ, тот самый СПГ (LNG), который транспортируют в Европу из Катара и США, тот самый, который производит Новатэк - это природный газ, искусственно охлажденный до температуры -162°С и перешедший в жидкую фазу при сохранении атмосферного давления. Сжижение используется для удобства хранения и транспортировки, ведь объем газа при сжижении уменьшается в 600 раз. Процесс сжижения предусматривает возможность получения 100% метана, что и происходит в большинстве случаев. Поэтому практически всегда можно допускать, что СПГ=метан. Жидкий СПГ не горит, взрывоопасным становится только при переходе в газообразное состояние. Для перевозок и хранения используются специальные криоцистерны, устроенные по принципу сосуда Дьюара (термоса). Измеряют кол-во СПГ в тоннах, так как это жидкость. После регазификации СПГ становится обычным природным газом.

- Газовый конденсат - жидкая смесь высококипящих углеводородов различного строения, выделяемые при конденсации из природного газа (за счет снижения температуры из-за падения давления в пласте во время добычи) на газоконденсатных месторождениях. Состоит в основном из бензино-керосиновых фракций (интервал кипения от 30 до 300°С). Эффект конденсирования приводит к выделению из газа сырого нестабильного конденсата, содержащего, в отличие от стабильного, не только бензино-керосиновые фракции, но и растворенные газы метан-бутановой фракции. Нестабильный конденсат подвергается подготовке - очистке от примесей, сепарации газа, в результате чего остается стабильный газовый конденсат. Основное отличие газового конденсата (белая нефть) от нефти - это отсутствие смолистых веществ и асфальтенов. Также измеряется в тоннах. Используется как сырье для нефтепереработки и нефтегазохимии.

- Попутный нефтяной газ (ПНГ) - это углеводородная газовая смесь с примесями неуглеводородных компонентов, растворенная в нефти или находящийся в «шапках» нефтяных месторождений. ПНГ является побочным продуктом нефтедобычи. В отличие от природного газа ПНГ содержит в своем составе кроме метана и этана большую долю пропана, бутана и паров более тяжелых углеводородов. ПНГ измеряется в кубометрах. Наиболее эффективный способ утилизации попутного нефтяного газа - его переработка на газоперерабатывающих заводах с получением широких фракций легких углеводородов (ШФЛУ), сжиженных углеводородных газов (СУГ) и стабильного газового бензина (СГБ). Кроме того, ПНГ вынужденно используется для поднятия пластового давления при закачке обратно в скважину, локального отопления. Для справки, что до 2012 года в России ПНГ, в основном, сжигали при добыче. Наверное, все помнят такую картинку с факелом и "качалкой":

- и, наконец, сжиженный углеводородный газ (СУГ, LPG) — это углеводородная смесь газа, которая при нормальном давлении и температуре окружающего воздуха находится в газообразном состоянии, но при увеличении давления на относительно небольшую величину без изменения температуры переходит в жидкое состояние. Как правило под СУГ понимают пропан-бутановую смесь (смесь пропана C3H8 и бутана C4H10) с долей в смеси до 95%. СУГ получают как продукт переработки нефти или при добыче нефти и природного газа. Бутан переходит в жидкое состояние при температурах ниже -0,5°С, поэтому в чистом виде не используется при отрицательных температурах. Пропан имеет температуру кипения -42,1°С, но применять чистый пропан опасно в условиях высокой температуры из-за чрезмерного повышения давления в емкости хранения. Поэтому и используют только смесь пропан-бутана. Хранят пропан-бутановую смесь в сжиженном состоянии в диапазоне эксплуатационных температур от -40°С до +45°С при относительно низком давлении (до 16 атмосфер). СУГ не теряет и не изменяет своих свойств в течении долгого времени, не выветривается. Октановое число СУГ изменяется в интервале 90 -110 и идеально подходит для автомобилей. СУГ сгорает более эффективно и безопасно даже, когда двигатель холодный, горит относительно чисто, без дыма и пепла, то есть более экологичен. Второе направление использования - нефтегазохимия. СУГ, как правило, измеряют в тоннах.

Действующие газовые проекты Роснефти

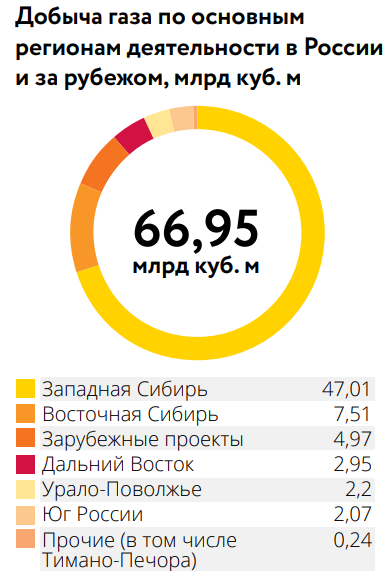

Ознакомившись с разновидностями газа, перейдем к активам Роснефти, занимающимися добычей газа. В своей стратегии «Роснефть-2022» основной задачей по развитию газового бизнеса обозначается реализация основных проектов «Роспан» и «Харампур», что позволит увеличить добычу газа до показателей свыше 100 млрд куб. м в год. Для понимания, по итогам 2019 года Роснефть является третьей компанией в России по объему добычи газа (первое у Газпрома 500 млрд куб. м, второе у Новатэка 74.7 млрд куб. м). Роснефтью по итогам 2019 года добыто 67 млрд куб. м. газа, что составило около 8% объема добываемого в России газа. В 2020 году Роснефть добыла 62.83 млрд куб. м газа, причем природного газа 30.26, а ПНГ - 32.57. В долгосрочных планах Роснефти стоит цель занять 20%-ную долю рынка России с помощью своих газовых проектов "Роспан" и "Харампур", а также реализации газовых месторождений Таймыра и Восточной Сибири.

Существующие газовые активы

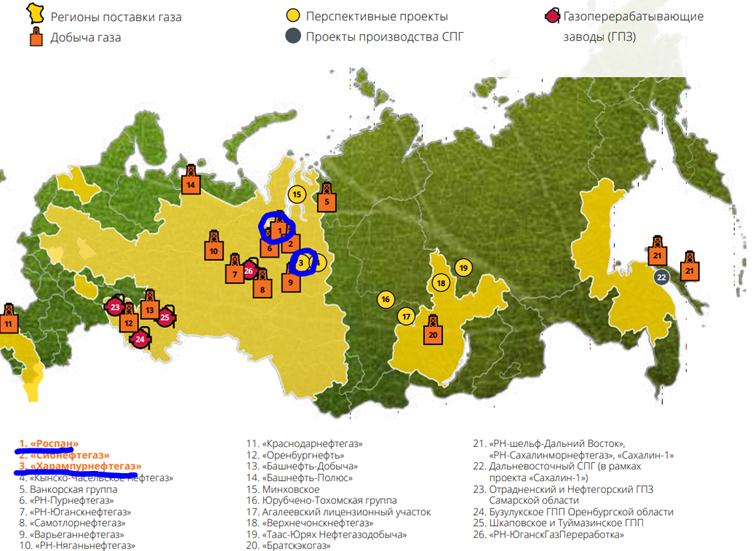

Роснефть осуществляет добычу газа через свои дочерние предприятия в Западной и Восточной Сибири, Центральной России, на юге европейской части России, Дальнем Востоке, а также во Вьетнаме и Египте.

Материалы компании. Результаты 2019 года

Основной объем добычи газа Роснефтью ведется в Западной Сибири (70%) и представлена АО «Сибнефтегаз» (~10-11 млрд куб. м в год, в планах увеличение до 15 млрд куб. м), АО «Роспан Интернешнл» (~6,5 млрд куб. м в год) и ООО «РН-Пурнефтегаз» (~4 млрд куб. м в год). Добыча ПНГ осуществляется преимущественно на месторождениях АО «Самотлорнефтегаз» (~6 млрд куб. м.), ООО «РН-Юганскнефтегаз» (~5 млрд куб. м. в год), ООО «РН-Пурнефтегаз» (~2 млрд куб. м )и ПАО «Варьяганнефтегаз» (~4 млрд куб. м в год, продан в 2021 году).

Добыча газа в Восточной Сибири осуществляется на месторождениях Ванкорской группы (~6-7 млрд. куб. м в год) — крупнейших в данном регионе.

Основная добыча региона Дальний Восток — ПНГ и природный газ месторождений, расположенных на суше и на шельфе острова Сахалин. (~2,3 млрд куб м в год, в основном АО «РН Шельф-Дальний Восток»).

Основной объем добычи газа в Центральной России за 2018 год был обеспечен на месторождениях АО «Оренбургнефть», АО «Самаранефтегаз», ООО «Башнефть-Добыча».

На юге России основным газодобывающим активом является ООО «РН-Краснодарнефтегаз», ведущее добычу как природного газа, так и ПНГ.

Российское газовое направление Роснефти. Материалы компании

Добыча газа за рубежом обеспечивается в рамках реализации зарубежных проектов в Египте, Вьетнаме и Канаде. Основной объем добычи газа за рубежом представлен разрабатываемым с 2017 года проектом Зохр (Zohr) - газовым месторождением на шельфе Средиземного моря Египта. Геологические запасы месторождения превышают 850 млрд куб. м. Доля участия Роснефти в проекте 30 %, оператор проекта - итальянская ENI с 50%, еще один представитель это британская BP с 10%. Фактическая добыча за 2019 год (100 % проекта) составила 23,4 млрд куб. м газа и 0,2 млн т конденсата (для Роснефти – 4,1 млрд куб. м газа и 0,04 млн т конденсата). Весь газ, добываемый на месторождении Зохр, поставляется в национальную газовую сеть Египта.

Зарубежные проекты по добыче газа Роснефти

Роспан (запуск в 1 квартале 2021)

Роспан на текущий момент является крупнейшим газовым инвестиционным проектом Роснефти. Реализацией проекта занимается дочернее общество Роснефти АО "Роспан Интернешнл". Ресурсной базой являются месторождения газа и газового конденсата на Восточно-Уренгойском и Ново-Уренгойском лицензионных участках в Ямало-Ненецком автономном округе (ЯНАО). Запасы оцениваются в 1246 млрд куб. м газа; 313 млн т газового конденсата, пропан-бутановой смеси и нефти. У Роснефти по Роспану имеется льгота по НДПИ (50% от базовой). Согласно плану, проект позволит Роснефти добывать 21 млрд м3/год газа и 6,3 млн т/год газового конденсата, нефти и пропан-бутановой смеси (+30% к текущим объемам добычи газа всей Роснефти). Важной особенностью проекта является то, что выход на проектную мощность достигается в течении 1 года. Запуск 1 пускового комплекса должен состояться в 1 квартале 2021 г. Уже 11 февраля получен первый тестовый газ. Запуск 2-го пускового комплекса запланирован на 3 квартал 2021 г. Кроме того, надо отметить, что добыча газоконденсата и газа не входит в условия соглашения ОПЕК+.

Надо отметить, что запуск Роспана постоянно переносился, первоначальная плановая дата запуска была в 2019 г. В ноябре 2020 года Роснефть сообщала о завершении 96% работ и планируемом запуске Роспана в конце декабря 2020 года. С нетерпеньем ждем запуска уникального проекта!

Харампурнефтегаз (запуск не ранее 2022 года)

Харампурское месторождение также, как и Роспан, расположено в ЯНАО. Запасы месторождения по международным стандартам PRMS составляют 735 млрд куб. м. газа, причем более 80% запасов газа приходится на трудноизвлекаемые (ТрИЗ) туронские залежи. На добычу газа Харампура у Роснефти имеется льгота по НДПИ (21% от базовой). Проект по освоению Харампурского месторождения Роснефть реализует совместно с BP. В декабре 2017 г. компании договорились о реализации совместного проекта по освоению недр Харампурского и Фестивального участков недр, а в апреле 2018 г. BP купила у Роснефти 49%-ную долю участия в Харампурнефтегазе. Реализация проекта предусматривает 2 этапа:

- 1-я фаза проекта обеспечит добычу газа в объеме 11 млрд кубометров в год,

- 2-я фаза предусматривает добычу еще 14 млрд кубометров газа в год.

Ввод Харампура Роснефть сдвинула на 2022 г.

Долгосрочные планы

Роснефть подала заявки в долгосрочную программу развития производства сжиженного природного газа (СПГ) в России до 2035 года на 3 проекта с суммарным объемом производства 80-95 млн т СПГ в год:

- две очереди завода «Дальневосточный СПГ» на 15 млн т СПГ, (совместно с Exxon на базе проекта «Сахалин-1»),

- «Таймыр СПГ» (35-50 млн т) в рамках нового мегапроекта «Восток Ойл»,

- «Кара СПГ» ( 30 млн т) на шельфе Карского моря.

В долгосрочной перспективе на юго-востоке ЯНАО на базе инфраструктуры Кынско-Часельского лицензионного участка планируется формирование нового центра газодобычи. Запасы газа – 313 млрд куб. м;

Проект будет реализован в 2 этапа:

- фаза 1: 8,7 млрд куб м

- фаза 2: более 15 млрд куб м.

Запуск проекта – не раньше 2026 г. На 2021 год запланировано завершение комплексных инженерных изысканий по линейным объектам, завершение разработки проектной документации.

Рынки сбыта газового направления

Сбыт газа

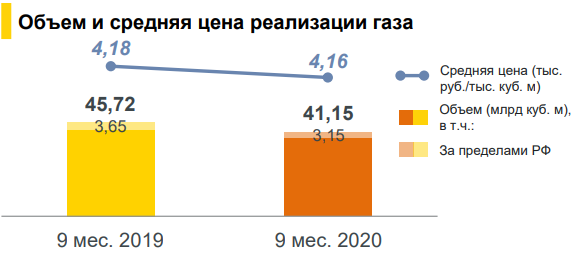

Сбыт добытого в России газа осуществляется только на внутренний рынок. Цены реализации газа Роснефтью, поставляемого в адрес конечных потребителей, не подлежат государственному регулированию и определяются на основании достигнутых соглашений. Но в качестве ориентира выступают внутренние оптовые цены на газ, которые регулируются ФАС. С 1 августа 2020 года индексация регулируемой цены на газ, предназначенного для последующей реализации как для промышленных потребителей, так и для населения, составила 3%. Цены по поставкам добываемого за рубежом газа (египетский Зохр) также устойчивы, т.к. преимущественно определяются долгосрочными контрактными условиями и практически не зависят от колебания газовых цен на споте.

Основным потребителем газа «Роснефти» на внутреннем рынке является близкое к ней «Интер РАО» (Игорь Иванович Сечин возглавляет совет директоров). С 2016 года «Роснефть» должна продать «Интер РАО» до 35 млрд кубометров в год по схеме «покупай или плати» (всего до 875 млрд кубометров до конца 2040 года). Для понимания размера контракта, «Роснефть» в 2019 году реализовала в России 57 млрд куб. м газа, за рубежом – 5 млрд куб. м. При этом в 2019 году своего газа было недостаточно и Роснефть вынуждена была закупить у «Газпрома» 7 млрд куб. м. Для Роснефти направление продажи газа является более маржинальным, чем у Газпрома, из-за более низких затрат на транспортное плечо (основные потребители газа, крупное промышленное производство, находятся недалеко от мест добычи).

Сбыт СУГ

Не меньший интерес в Роспане для Роснефти представляет производство сжиженного углеводородного газа (СУГ), состоящего из ценных пропана (C3H8) и бутана (C4H10). Их главное преимущество перед метаном (CH4) в том, что их легко хранить и перевозить в виде жидкости, а использовать в виде газа. Другими словами, для перевозки и хранения сжиженных газов используются плюсы жидкой фазы, а для сжигания — газообразной. Нестабильный газовый конденсат, добываемый на Роспане, будет являться сырьем для производства СУГ. Для подготовки СУГ сырье должно пройти процессы низкотемпературной сепарации и стабилизации конденсата. В Роспане к середине 2021 год запланирован выход на мощность 100 тыс т СУГ в месяц.

В целом на долю Роснефти в России приходится 11% производства СУГ (по данным ЦДУ ТЭК 2020 года). По информации Рейтер суммарная выработка сжиженного газа на НПЗ и ГПЗ Роснефти в 2021 году может составить около 2,6 миллиона тонн в год, или около 15-16% от общего объема производства в РФ.

Как уже было сказано, СУГ не вошел в условия сделки ОПЕК+, и, закономерно, по итогам 2020 года объемы производства СУГ практически не изменились. Основными потребителями СУГ в России являются 2 направления:

- в виде топлива для промышленности, жилищного и коммунально-бытового сектора,

- в виде сырья для нефтегазохимических производств.

Направление газомоторного топлива (продается на АГЗС) в России развивается очень медленно, несмотря на поставленную Президентом страны задачу. А вот второе направление, нефтегазохимия, получило бурное развитие как в России, так и по всему миру. Достаточно почитать сводку новостей о проектах строительства объектов нефтегазохимии.

В 2020 году нефтехимические предприятия России (крупнейший представитель ПАО «СИБУР Холдинг») продолжали деятельность даже при самых серьезных коронавирусных ограничениях. В дополнение, в 2020 году Сибур запустил на полную проектную мощность Тобольский ЗапСибНефтехим. Благодаря стабильному спросу внутри страны со стороны нефтехимических предприятий СУГ в 2020 году оказался одним из наименее пострадавших сегментов мирового и российского нефтегазового рынка (здесь и объемы, и цены). Таким образом внутренний спрос на СУГ резко вырос и будет устойчивым драйвером роста его производства в ближайшие несколько лет. Как обычно, не обошлось и без налоговых стимулов по развитию переработки СУГ и модернизации нефтегазохимических предприятий в России. Осенью 2020 года Госдумой приняты изменения в Налоговом кодексе, предусматривающие введение обратного акциза на переработку СУГ. Это еще больше простимулирует спрос на СУГ.

Для справки, более 50% объема СУГ в России производится из попутного нефтяного газа (ПНГ). Получается, что производство СУГ из ПНГ является как экономически выгодным направлением развития нефтегазовой отрасли, так и направлением, закрывающим экологическую повестку низкоуглеродной добычи нефти. Утилизация ПНГ значительно снижает углеродный след, на этом и базируются все экологические программы нефтяников.

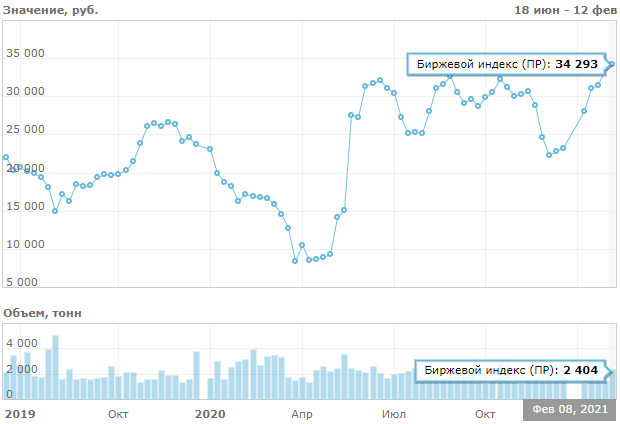

Ниже приведен график изменения регионального индекса цен биржевой стоимости 1 тонны СУГ на первичном рынке с учетом НДС

Для пересчета тонн газового конденсата по АО «Роспан Интернешнл» в баррели нефтяного эквивалента используется коэффициент 8,3 (7,404 - для других). Для пересчета 1000 кубических метров газа в баррели нефтяного эквивалента используется коэффициент 6,09.

Если сравнить стоимость газа и стоимость СУГ в единых условиях через баррель нефтяного эквивалента, то получим такие результаты:

Природный газ: 4,2/6,09=689 руб за баррель н.э.

СУГ: 34,293/1,2/7,4=3862 руб. за баррель н.э

Таким образом, при грубой оценке стоимость 1 барреля н.э. СУГ превышает стоимость 1 барреля н.э. природного газа в 5,6 раз. Даже с учетом дополнительной стоимости производства СУГ и транспортировки, СУГ является явным высокомаржинальным продуктом и точкой роста прибыли компании в 2021-2022 годах.

В материалах Роснефти мне не удалось найти параметры маржинальности газового сегмента. Компания не раскрывает себестоимость добычи и разбивку выручки по типам газа. Известно только, что на 1 тонну газоконденсата Роспана отчисления НДПИ составили в 2020 году 5123 рубля. Зная, что на Роспане предусмотрена 50% льгота по НДПИ, можно ожидать высоких (выше среднего по всей компании) показателей рентабельности газового проекта Роспан. У меня получилась достаточно грубая оценка прибыли от ввода Роспана (на полке добычи) 85-110 млрд рублей при текущих ценах нефть (+12-15% к прибыли 2019 года). Полный эффект на прибыль от ввода Роспана мы сможем увидеть уже по итогам 2022 года. В 2021 можно ожидать примерно 50% от данного эффекта.

Если кто-то из читателей поделится данной информацией, будем премного благодарны. Скорее всего параметры маржинальности аналогичны сегментам СУГ и газа в Новатэке, но их я тоже не нашел.

Вместо заключения подведем промежуточные итоги:

1. Компания планирует агрессивно наращивать добычу газа, часть планов уже известна:

2021 год: Роспан +21 млрд куб м газа (+30% относительно 2020 года).

2023 год: +11 млрд куб м газа (1 фаза Харампур), +4 млрд куб. м. газа (развитие активов Берегового нефтегазоконденсатного месторождения).

2026 год: +8,7 млрд куб. м. газ (1 фаза Кынско-Часельского месторождения) +14 млрд куб. м. газ (2 фаза Харампура).

2035 год: +6,3 млрд куб. м. газ (2 фаза Кынско-Часельского месторождения) +15 млрд куб.м газа (проекты СПГ).

В итоге к 2035 году получится +80 млрд. куб. м газа, а это больше, чем удвоение объема добычи газа (+127%) к 2035 году относительно 2020.

2. Роспан самый высокомаржинальный и уникальный газовый актив, за счет добычи сжиженного углеводородного газа (СУГ).

3. Использование попутного нефтяного газа (ПНГ) в роли сырья для производства СУГ будет основным элементом экологической политики нефтяных компания в борьбе за сокращение выбросов в атмосферу парниковых газов.

4. Увеличением объема добычи газа Роснефть не только закрывает "зеленые" требования, но и увеличивает прибыль компании даже при низких ценах на газ внутри России за счет короткого транспортного плеча.

Как обычно, получился лонгрид, и обзор проекта Восток Ойл и все интересное вокруг него будет уже в третьей части.

Василич в Telegram и Вконтакте

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

Полезные ссылки

Андрей Васильевич