05 февраля 2021, 18:02

Peabody energy . Обзор финансовых показателей за 4-ый квартал 2020 года. Пример финансовой некромантии с анализом исторических показателей, котировок и прогноза погоды.

Компания в 2016 была благополучно обанкрочена, а далее выдоена банкирами до повторного предбанкротного состояния :). Такой вот жестокий оскал капитализма. Поэтому вопрос не попасть бы на банкротство еще раз, очень животрепещущий. Попробуем разобраться.

Из слов менеджмента:

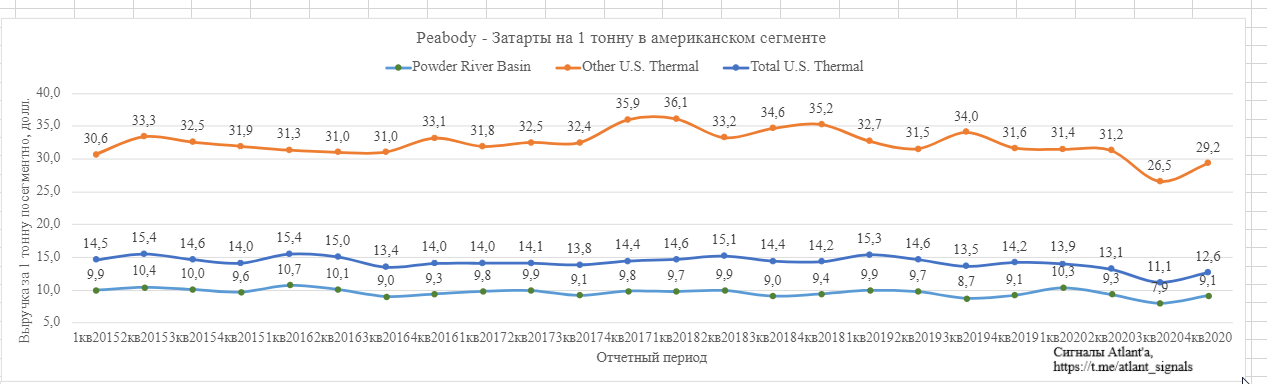

"В 2020 году у нас был ряд достижений, включая снижение затрат на тонну в трех из четырех сегментов при одновременном реагировании на сложные условия спроса, а также создание более компактной корпоративной структуры. "

Действительно работа проведена великолепная.

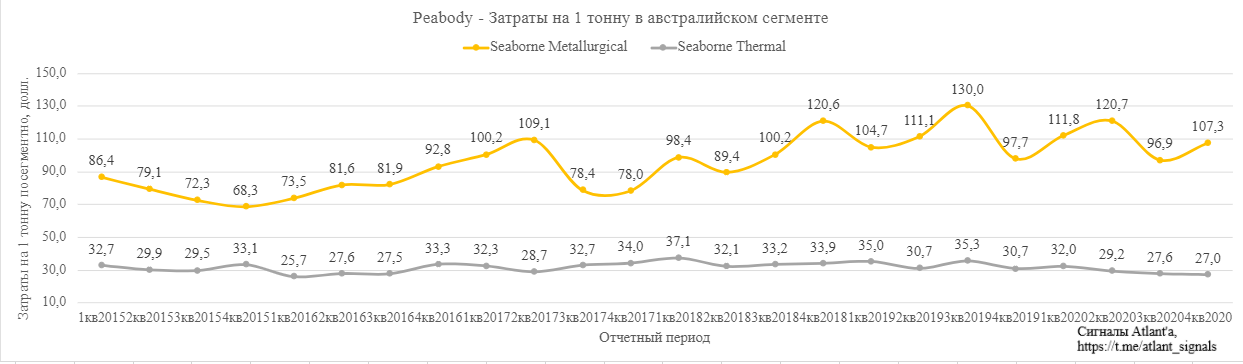

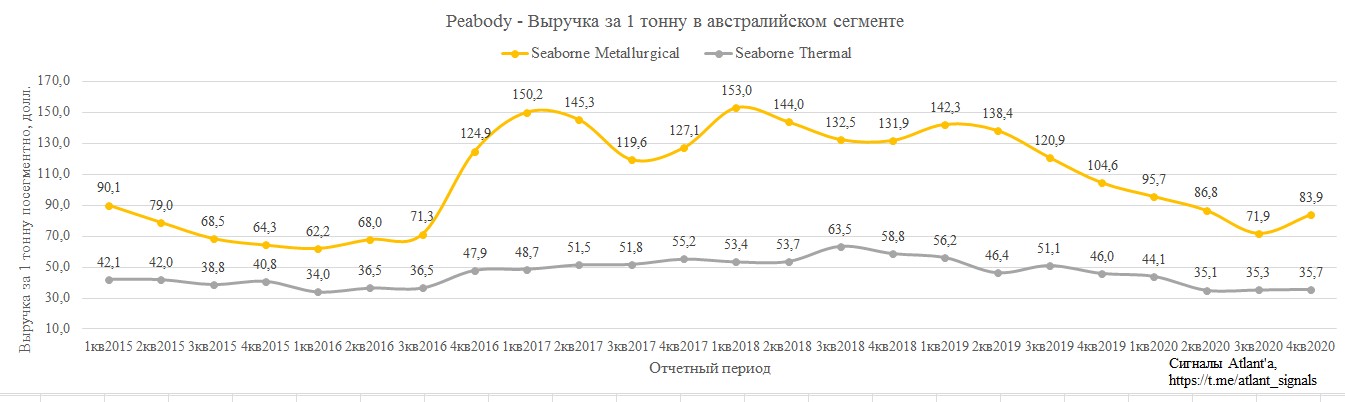

"В то время как глобальный спрос на тепловой уголь в конечном счете будет зависеть от сроков и масштабов восстановления COVID, австралийский сегмент энергетического угля Peabody имеет хорошие возможности для удовлетворения этого спроса. За последние пять лет сегмент энергетического угля компании из Австралии, в среднем стоил около 31 доллара за тонну, оставаясь конкурентоспособным практически в любой ценовой среде. "

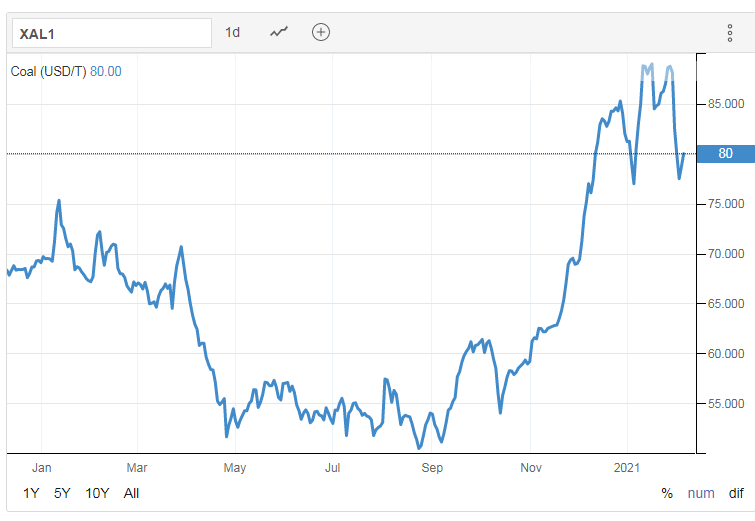

Почему мы акцентируем внимание на австралийском угле. Цена на термический(тепловой уголь, энергетический) выросла очень сильно.

Но здесь есть серьезная проблема со стороны Китая, блокирующий уголь из Австралии. И это серьезно подрывает экономику компании. Обратите внимание как падает выручка в Австралии, на фоне снижения конкуренции, чем по слухам пользуется Индия.

Вот что говорит BTU:

"Китай по-прежнему не импортирует австралийские угли, даже несмотря на то, что спред между австралийскими и неавстралийскими премиальными твердыми коксующимися углями достиг небывалого максимума в январе, в результате чего Китай платит значительную премию за неавстралийский уголь НДПИ. Однако, за пределами Китая спрос начал набирать обороты на традиционных рынках Японии и Кореи , а также Индии."

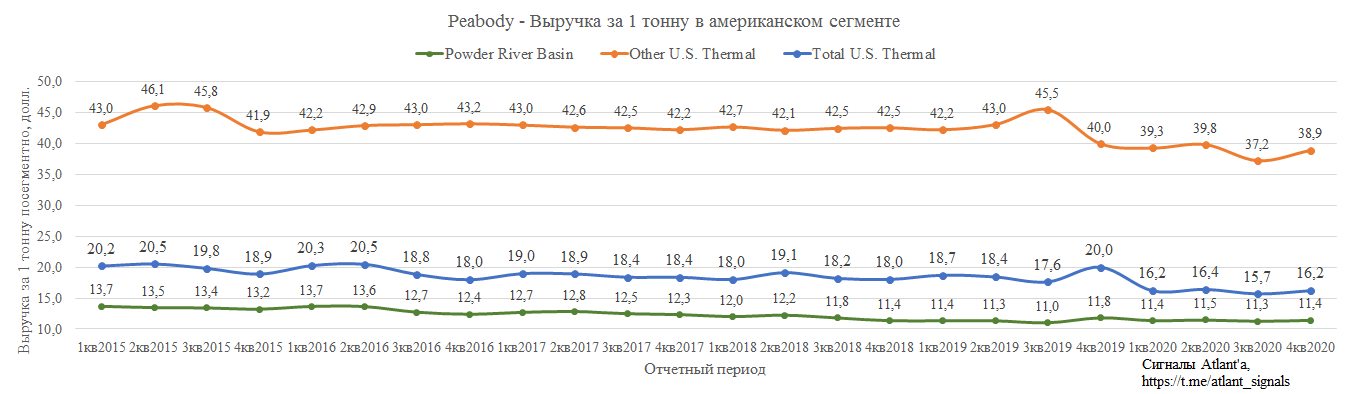

Американские рынки энергетического угля по-прежнему находятся под сильным влиянием цен на природный газ, роста производства возобновляемых источников энергии и погоды. В 2020 году доля угля в структуре генерации снизилась до 19 процентов с 23 процентов в предыдущем году, в то время как доля природного газа выросла до 40 процентов, поскольку оперативные цены на природный газ составили в среднем 2,13 доллара за ММБ.

Таким образом, мы должны увидеть восстановление показателей сегмента US Termal к показателям 2016-2018 года, или хотя бы сохранение цен.

Пока цены не падают.

А газ растет.

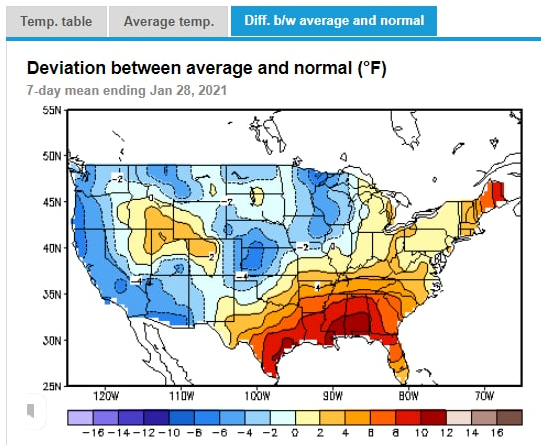

И главное погода все холоднее и холоднее :)

Хотелось бы заметить, что компания говорит об обратном и пугает. Скорее всего перестраховывается.

"Поставки энергетического угля в США в значительной степени зависят от общих экономических условий, погоды, цен на природный газ и уровня запасов коммунальных услуг. Пибоди планирует, что объемы PRB в значительной степени будут соответствовать поставкам 2020 года, причем около 80 процентов тонн 2021 года в настоящее время оцениваются по средней цене 10,82 доллара за тонну. Другие поставки тепловой энергии в США, как ожидается, немного сократятся по сравнению с уровнем 2020 года: примерно 16 миллионов тонн будут оценены по средней цене примерно 37,50 доллара за тонну."

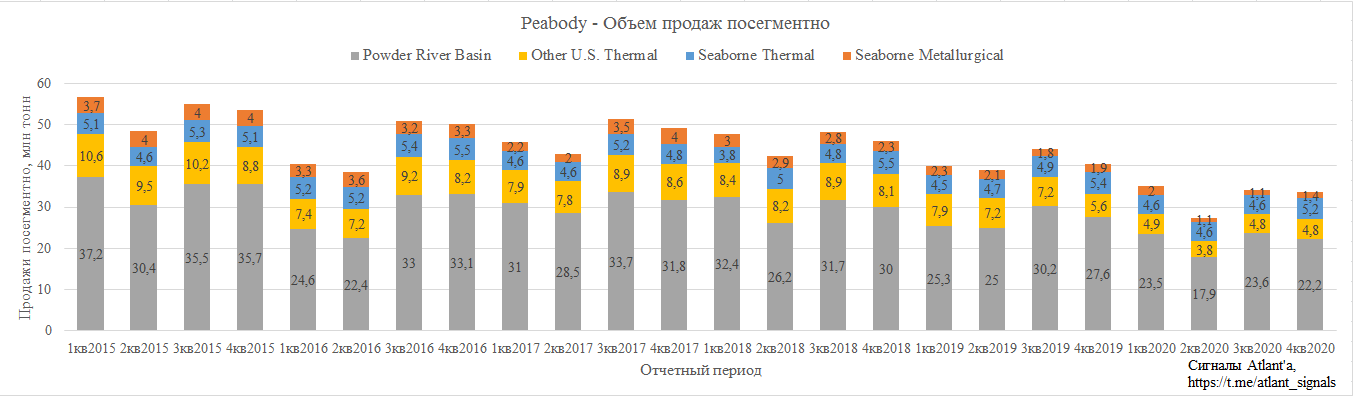

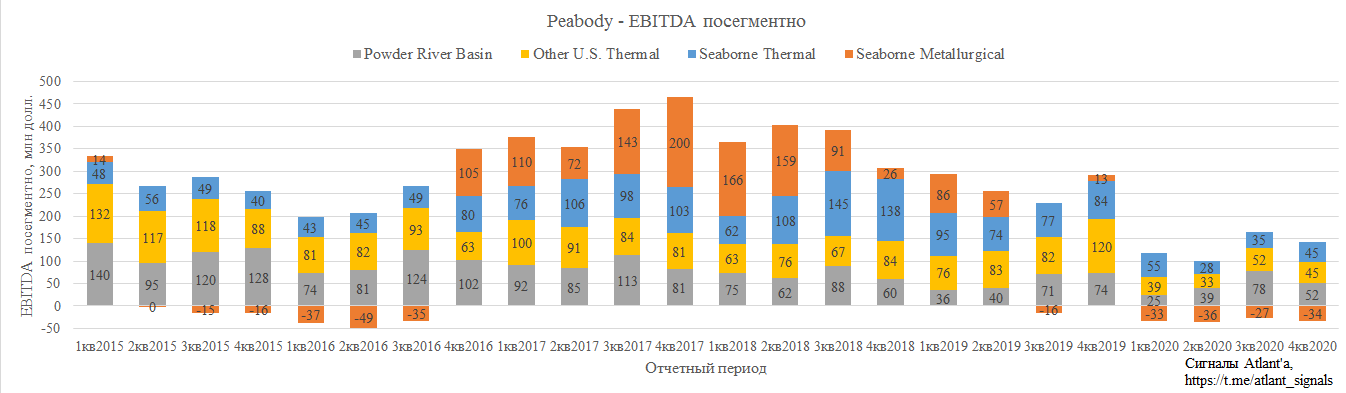

Объемы продаж упали планово в основном сегменте "Powder River Basin", с сохранением объемов в Австралийском сегменте.

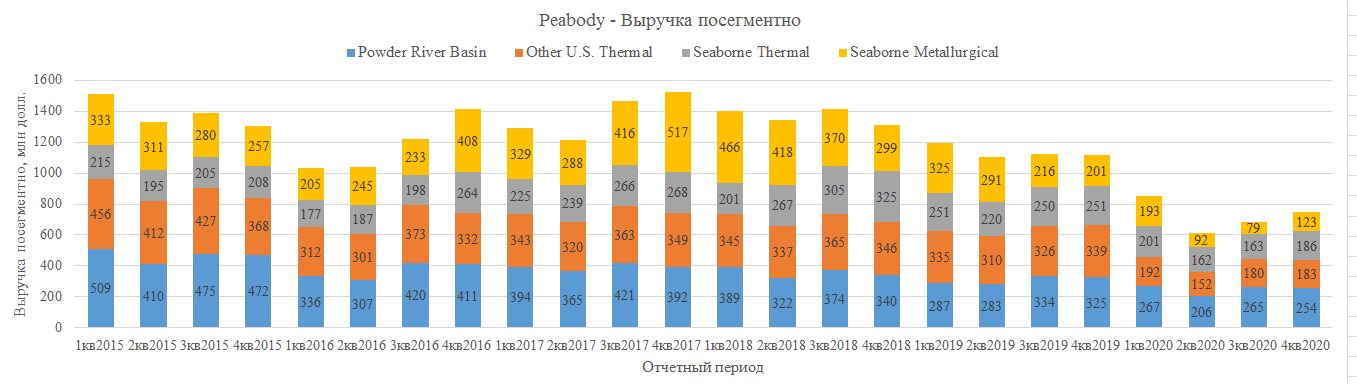

Но мы знаем, что цены на уголь из Австралии упали, а общая выручка сегментов упала на 30%.

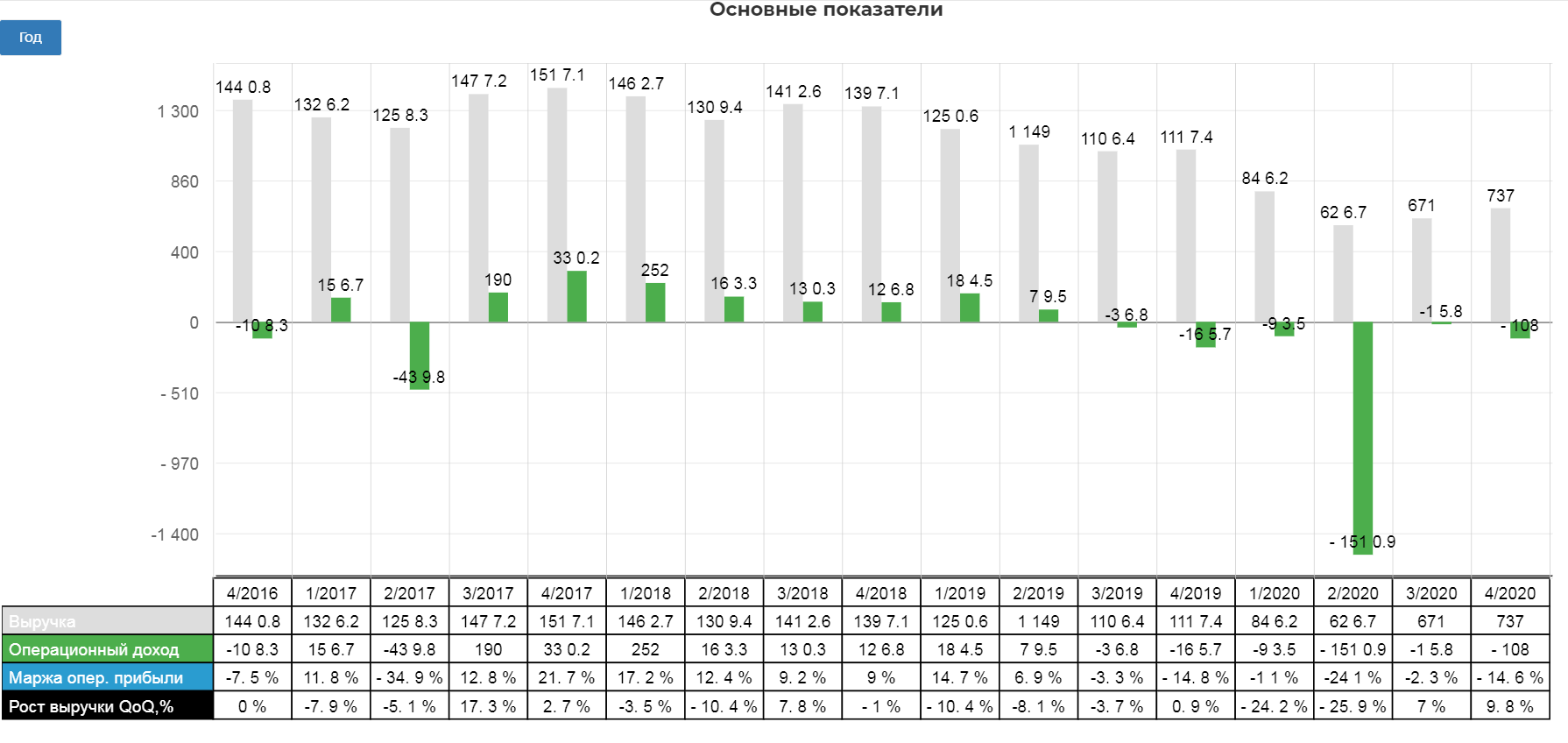

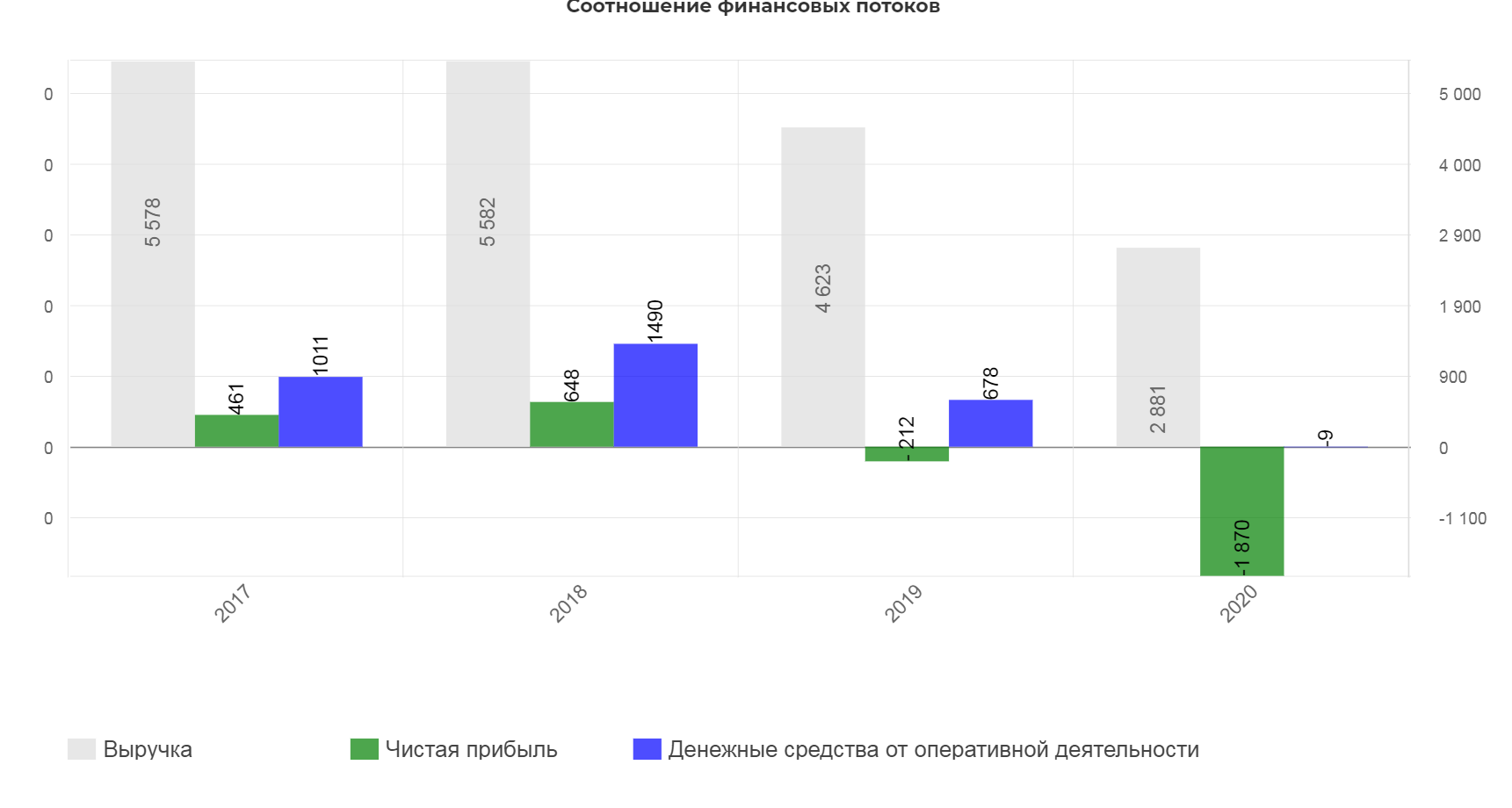

В итоге имеем падение общей выручки на 34% год к году, что пугает, а с другой стороны разворот?:)

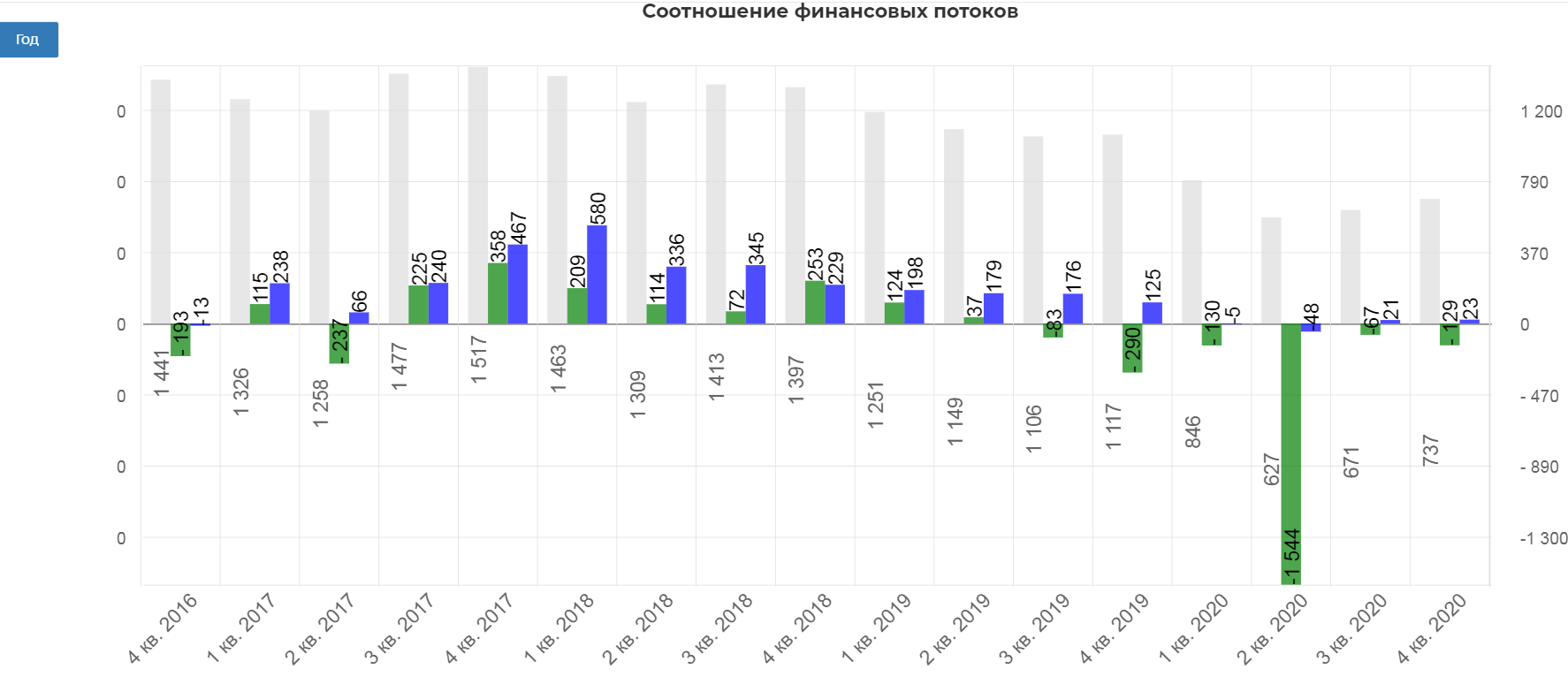

Показатели пугающие, но в этом вся соль. Выручка упала до 737 млн. долларов.

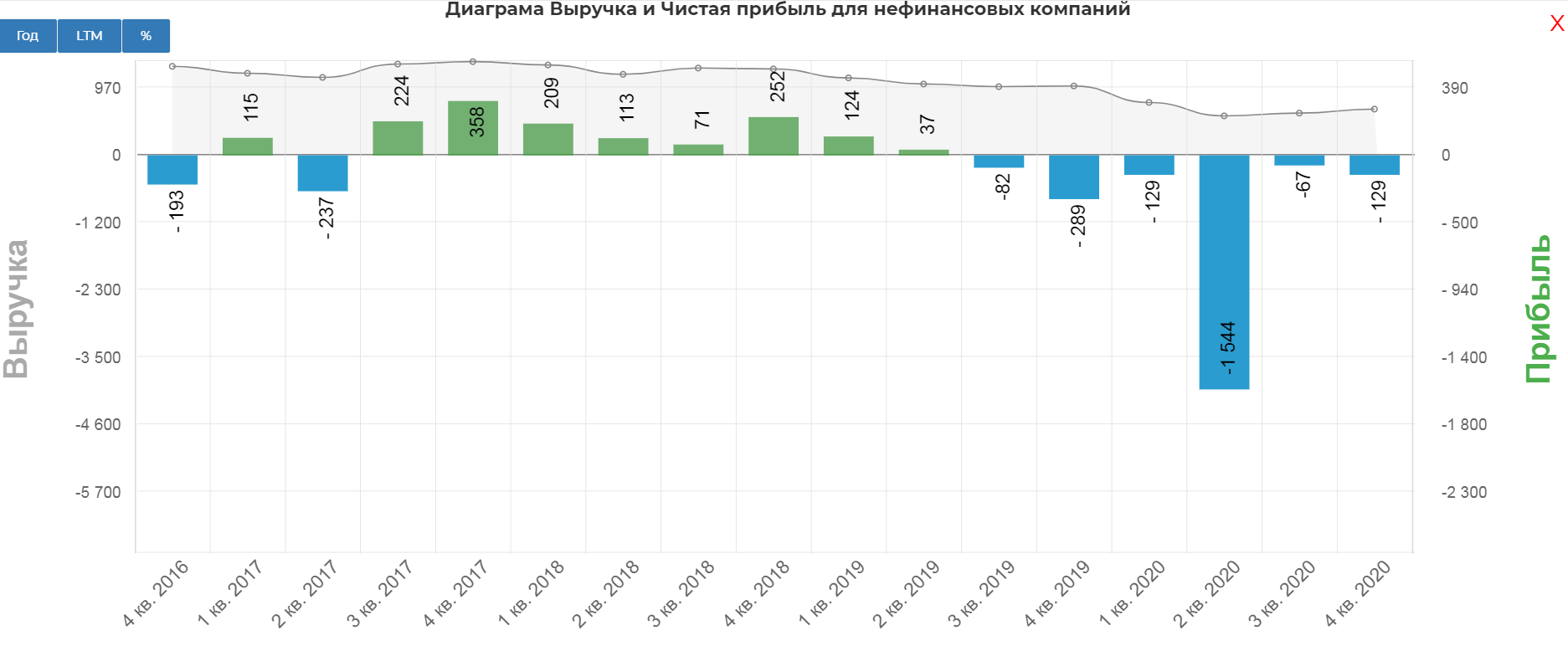

Чистая прибыль отрицательная шестой квартал.

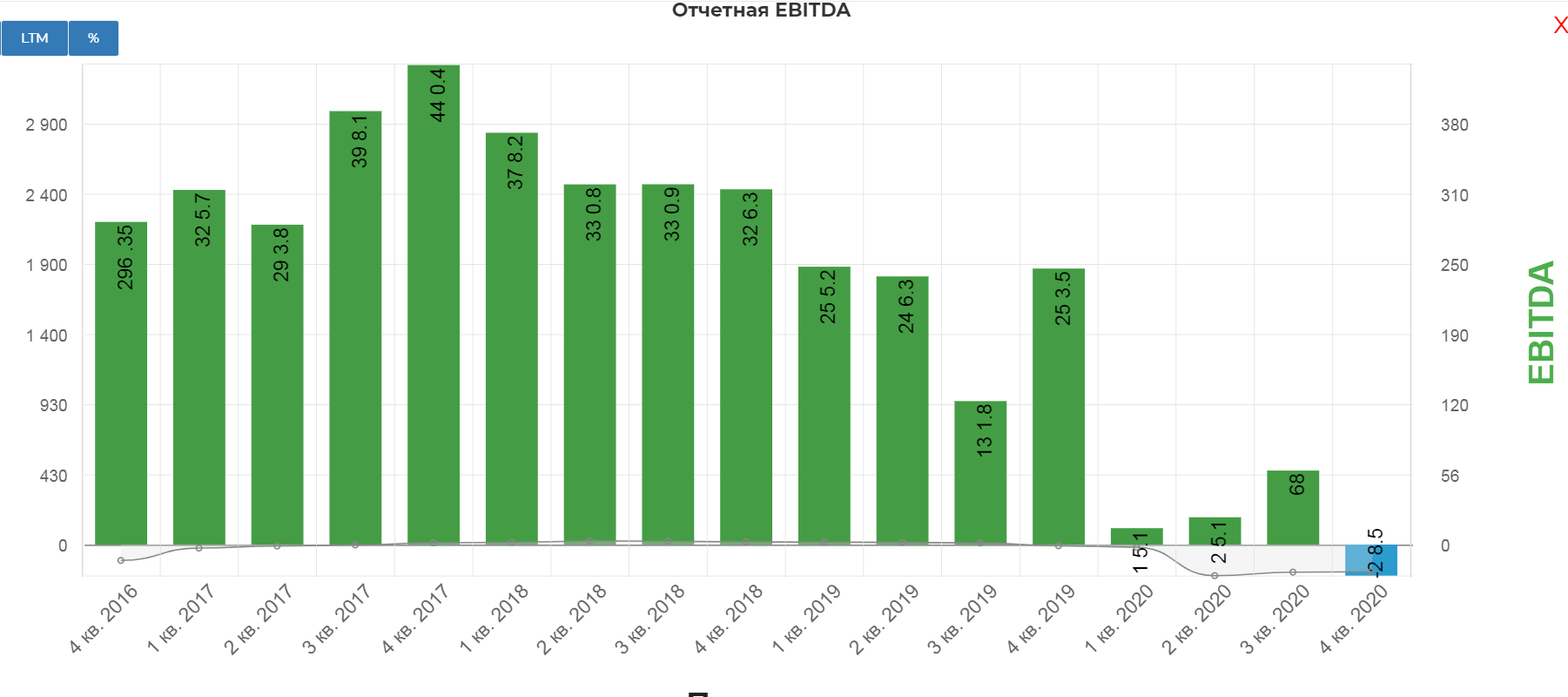

Классическая Ebitda ушла в отрицательную зону, но скорректированная 45 млн. долларов.

В предыдущем разборе, говорилось о сокращении негативного влияния со стороны металлургического сегмента. Можно смело говорить о чисто термической компании.

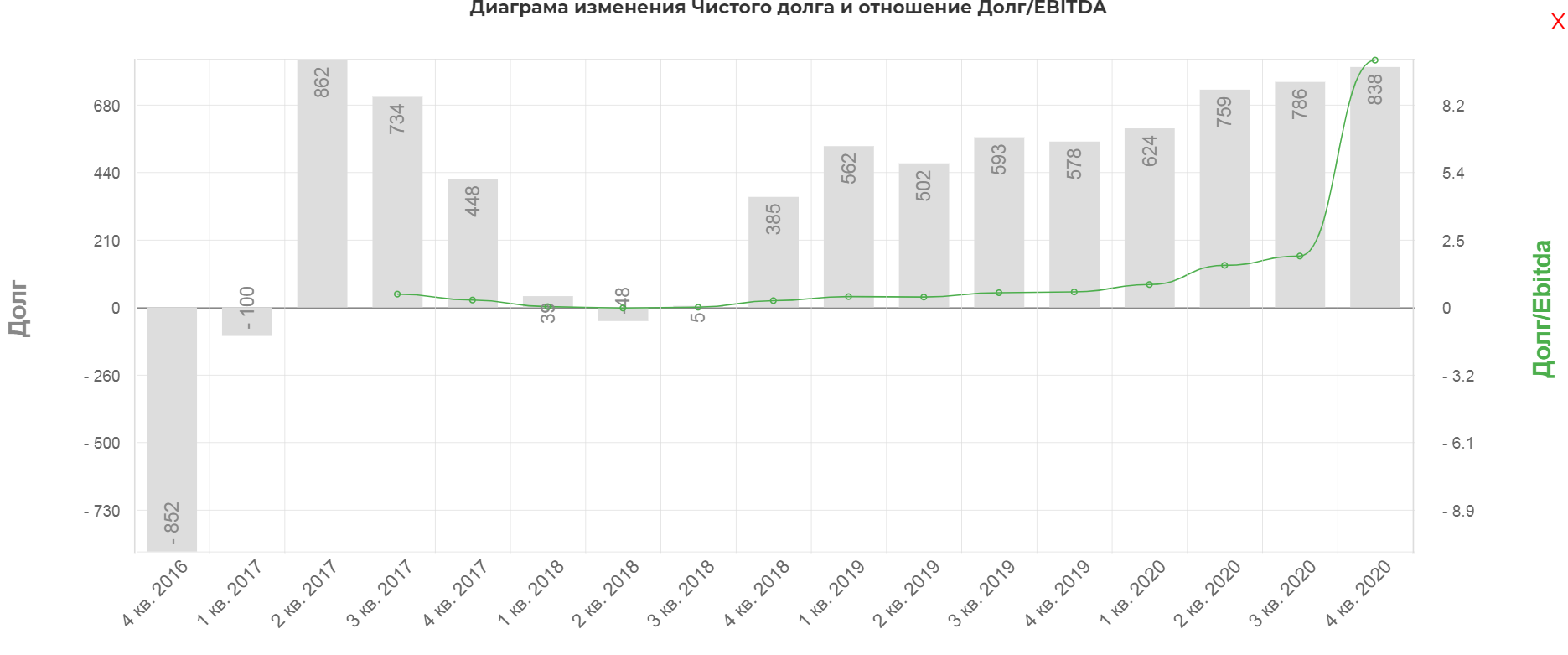

Чистый долг вырос на 52 млн. долларов. С учетом пенсионных обязательств долг составляет 1,9 млрд. долларов.

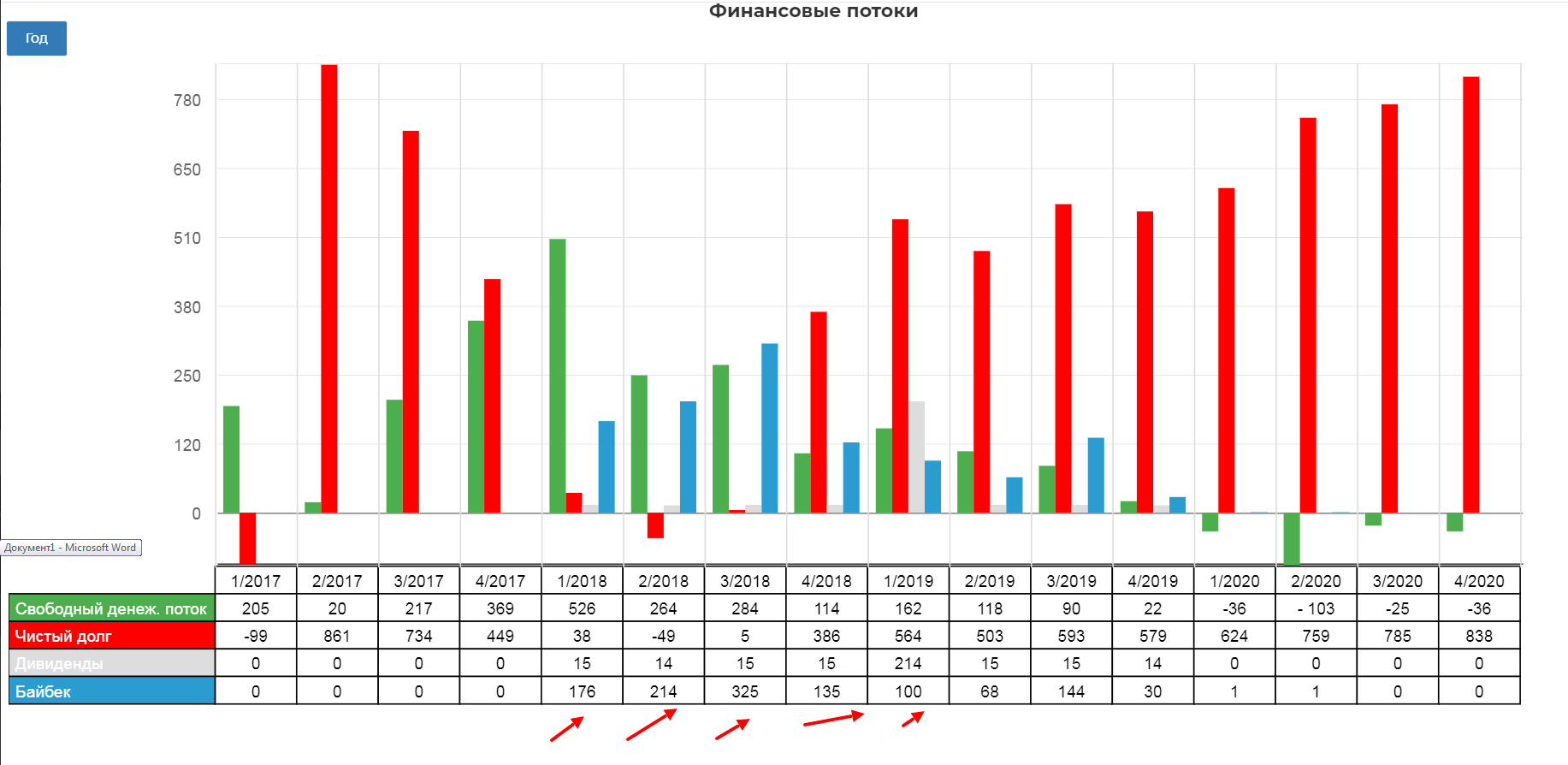

Познавательно, как новые владельцы на кредитные деньги устроили "лютый" бабэк и даже одну большую выплату дивидендов.

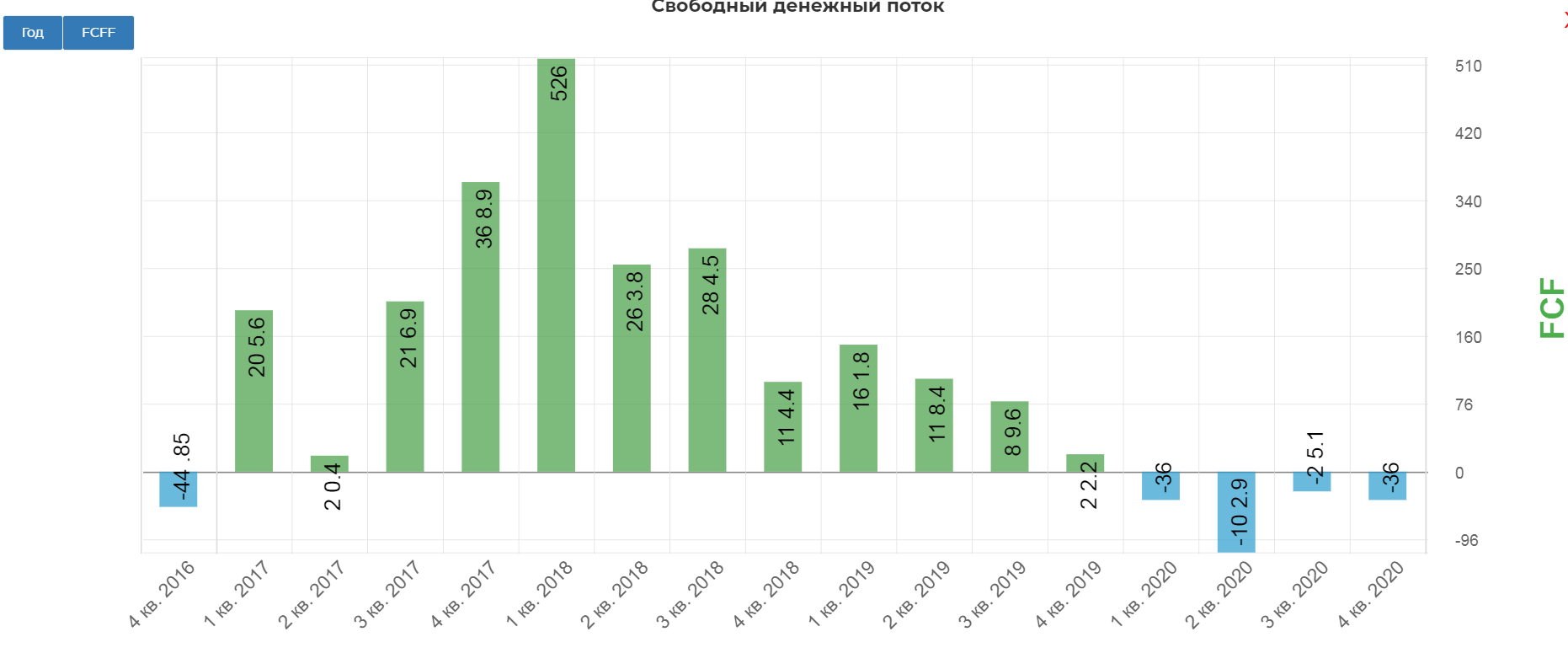

Операционный денежный поток в четвертом квартале составил скромные 23 миллиона доллара.

Так мало компания не зарабатывала еше никогда...

В итоге даже без учета процентных платежей, свободный денежный поток составил -36 млн. долларов.

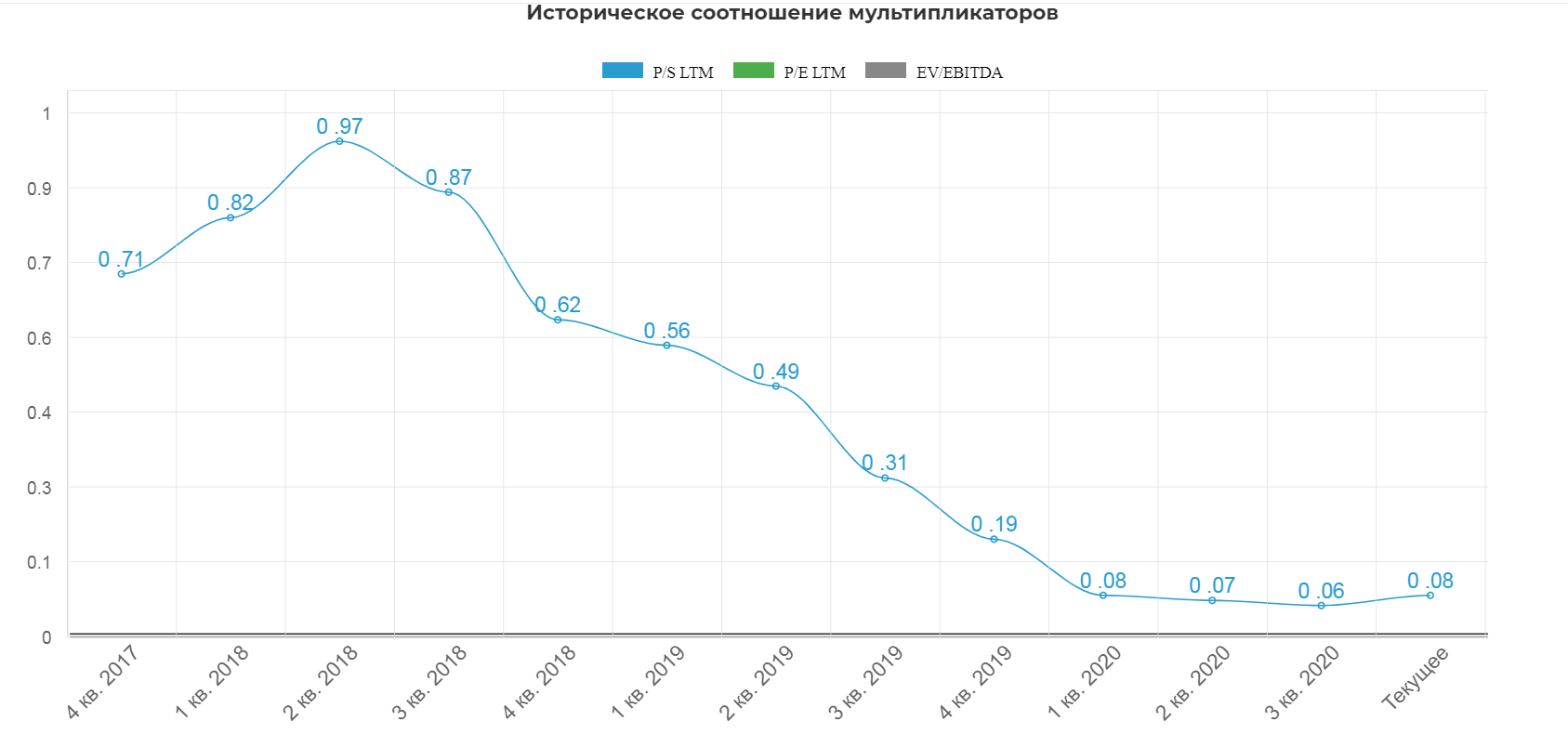

Историческая оценка по P/E завораживает:

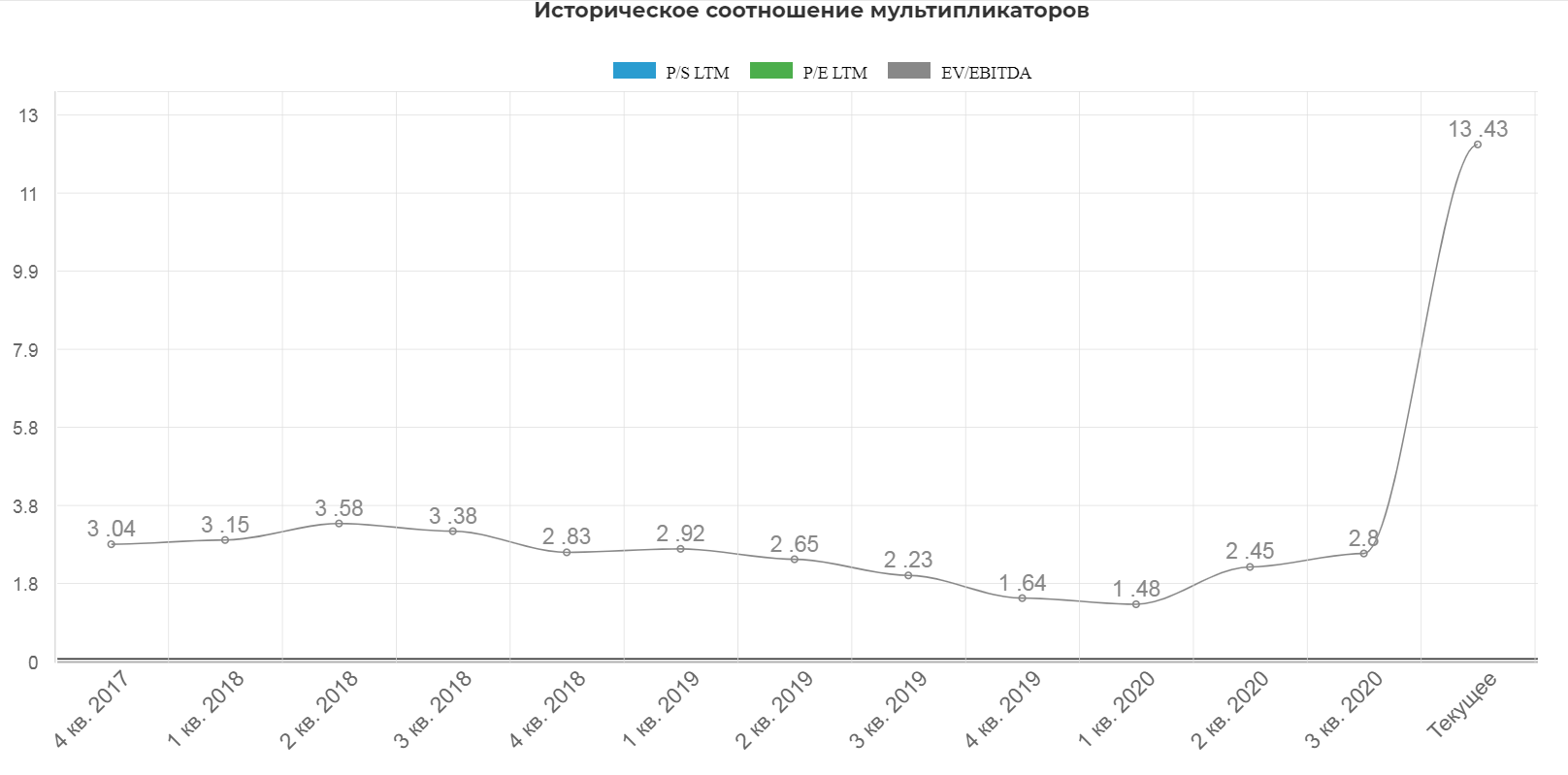

А по EV/EBITDA напоминает Распадскую на дне цикла.

Котировки упали больше чем в 10 раз.

Peabody сопротивляется:

- Законсервировано 9 отдельных шахт в течение 2020 года на период от одной недели до нескольких месяцев, скорректированы графики смены с учетом спроса и сокращено количество эксплуатируемых производственных единиц. В общей сложности компания сократила операционные позиции примерно на 1850 сотрудников в 2020 году. Включая неоперативные должности, Peabody сократила свою глобальную численность персонала примерно на 2000 человек, что составляет примерно 30 процентов ее рабочей силы.

- Оптимизированы корпоративные и вспомогательные направления бизнеса и устранены другие административные расходы, что привело к снижению годовых расходов SG&A на 45,5 миллиона долларов.

- Сокращение железнодорожных и портовых обязательств для North Goonyella начиная с середины 2020 года, снижение расходов холдинга North Goonyella примерно до $5 млн в квартал.

Компания Peabody продолжает принимать другие меры для улучшения своей конкурентной позиции, в частности в сегменте морских транспортных средств. В настоящее время осуществляются следующие меры:

- Консервация Shoal Creek в октябре 2020 года.

- Консервация Metropolitan в конце декабря 2020года . Продолжаются переговоры с клиентами и рабочей силой , которые позволили бы шахте возобновить работу. Трудовые ресурсы планируется вернуть в мае 2021года .

- Продолжение проекта Moorvale South, который позволит перевести шахту с большей смеси производства PCI на полутвердый коксующийся уголь и продлить срок службы шахты. Этот проект также позволяет продолжать смешивать возможности с Coppabella для дальнейшего улучшения качества угля.

- Начата разработка следующей лонгв-панели на Wambo Underground, что позволит продолжить добычу в текущем районе до 2022 года.

Драйверы роста:

- возобновление поставок в Китай

- взрывной рост на газ, а следом и рост на термический уголь. Погода ко всему располагает.

Вывод: Имеем зомби компанию которая серьезно зависит от Китая и генерала мороза на американской территории. Высокие ли риски? Да действительно высокие, но именно здесь можно найти кратный рост в случаи излечения. Мы любим финансовую некромантию, а вы?

Полезные ссылки

Жека Аксельрод