17 мая 2019, 16:49

Алроса 1кв 2019 МСФО на 3р уже заработали. На сколько получится дальше?

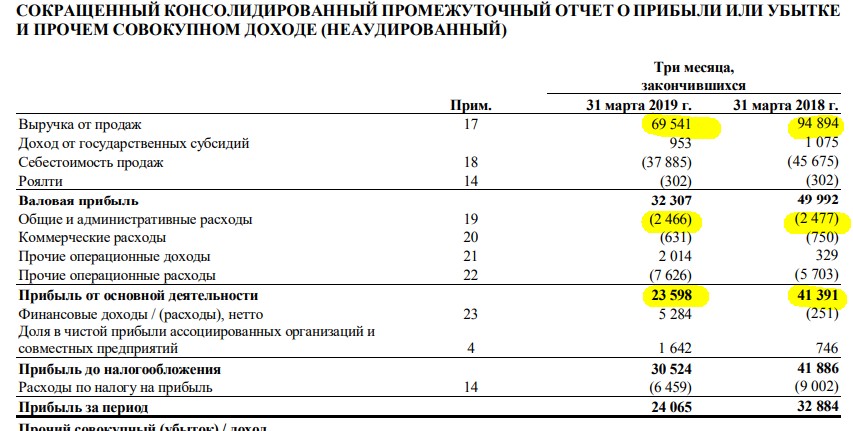

Компания сравнивает квартал не с 1кварталом 2018, а с 4м 2018. Выбирая понятное дело более безболезненную позицию

Алексей Филипповский, заместитель генерального директора, так прокомментировал результаты:

«После периода сокращения запасов мелкоразмерного сырья переработчиками во втором полугодии прошлого года мы увидели оживление спроса на данную продукцию в начале 2019 года. В 1 кв. продажи выросли на 18% кв/кв до 10,6 млн карат, выручка – на 15% кв/кв, до 70,5 млрд руб. Рост операционных показателей на фоне постоянного контроля над затратами позволил нам сохранить показатель рентабельности по EBITDA на уровне 44%. В абсолютном значении показатель вырос на 4,5 млрд руб. до 31,4 млрд руб.

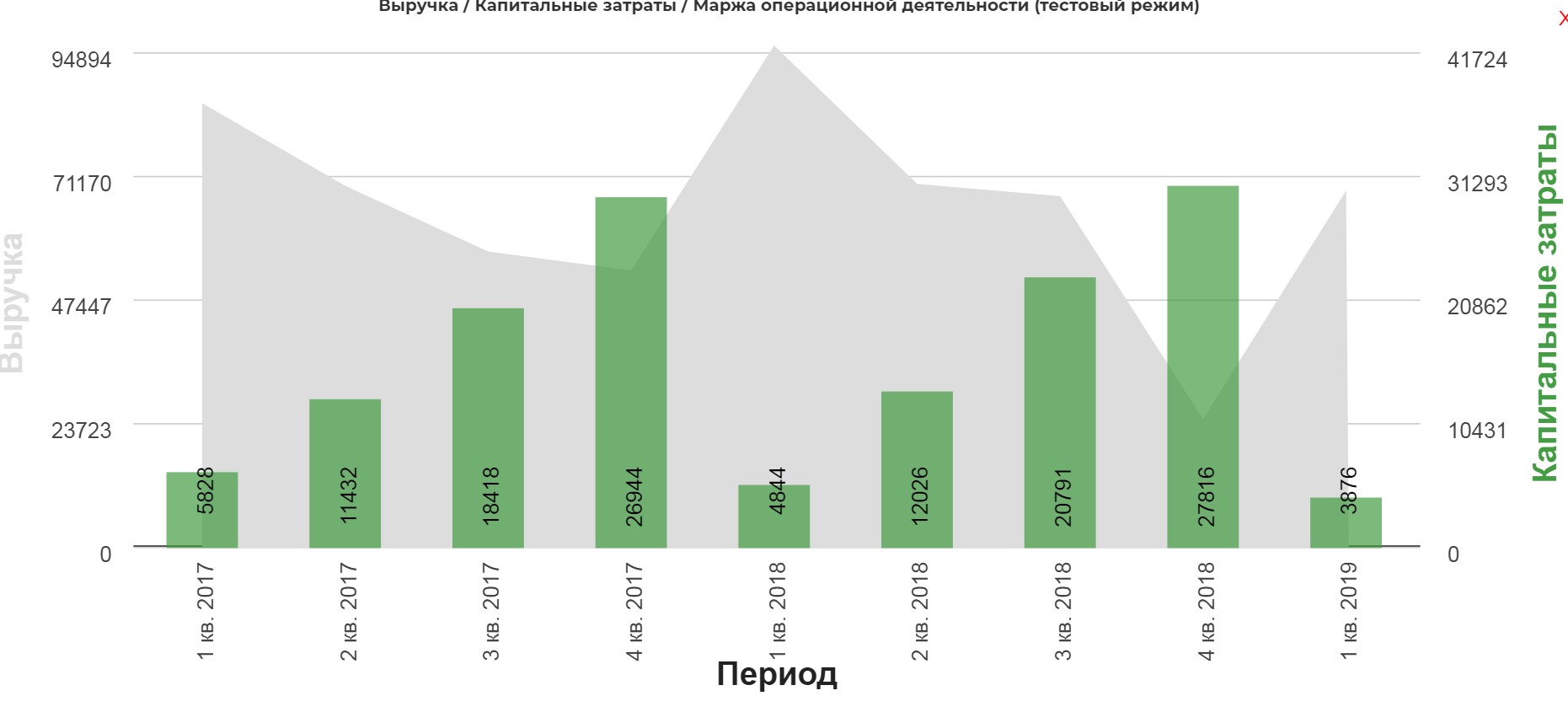

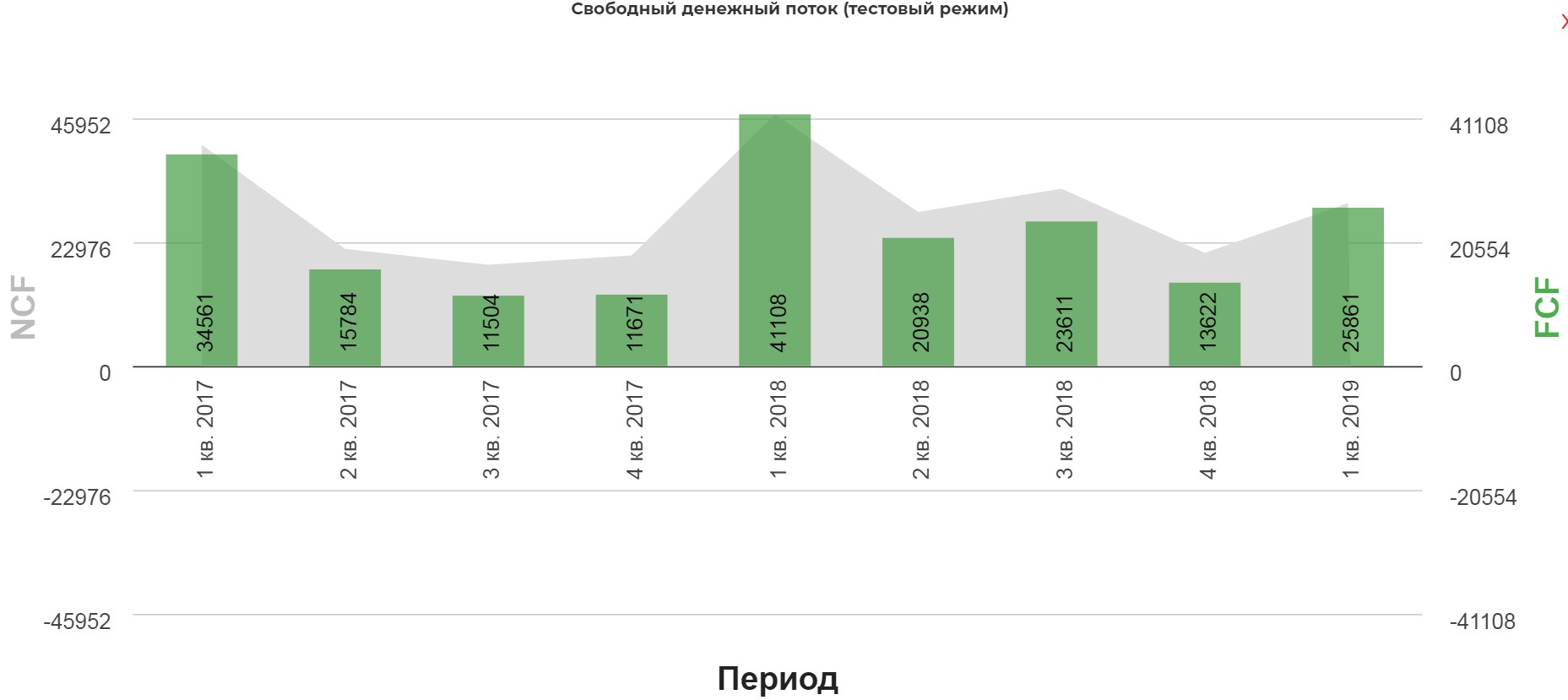

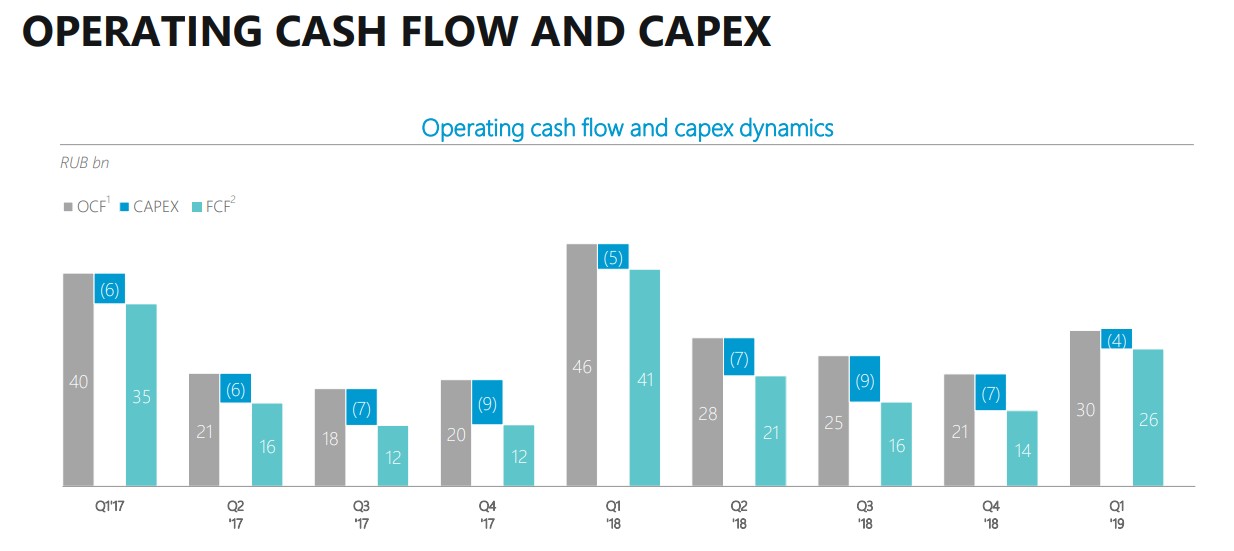

Снижение инвестиций на 45% кв/кв и 20% г/г, до 3,9 млрд руб., а также высвобождение 3,6 млрд руб. из оборотного капитала в основном за счет сезонного снижения запасов алмазного сырья позволили значительно увеличить свободный денежный поток до 25,9 млрд руб. (+81% кв/кв). Этот фактор позволил снизить показатель долговой нагрузки Чистый долг/EBITDA до 0,2x.

Мы продолжаем активное управление нашим долговым портфелем, в начале апреля Компания разместила выпуск еврооблигаций в сумме $500 млн на срок 5 лет со ставкой купона 4,65% годовых с одновременным частичным выкупом еврооблигаций со сроком погашения в ноябре 2020 года в сумме $400 млн.

Международное рейтинговое агентство Fitch оценило лидирующие позиции Компании на мировом рынке алмазов, повышение финансовой устойчивости и улучшение прозрачности и в марте повысило кредитный рейтинг Компании до инвестиционного уровня. На настоящий момент Компания имеет инвестиционные кредитные рейтинги от трех мировых рейтинговых агентств.

По результатам деятельности Компании за 2018 г. Наблюдательный совет рекомендовал Общему собранию акционеров выплатить дивиденды за 2 полугодие 2018 г. в размере 4,11 руб. на акцию или 30,3 млрд руб., что соответствует 100% свободного денежного потока за данный период».

Компания ругается на цены:

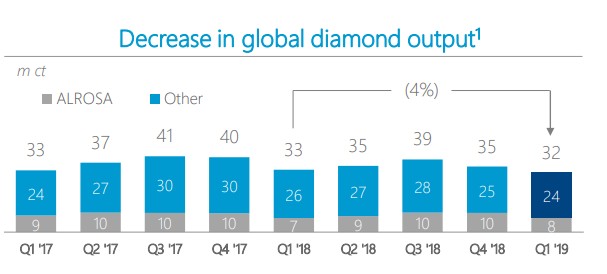

Однако уповает на снижение добычи в мире:

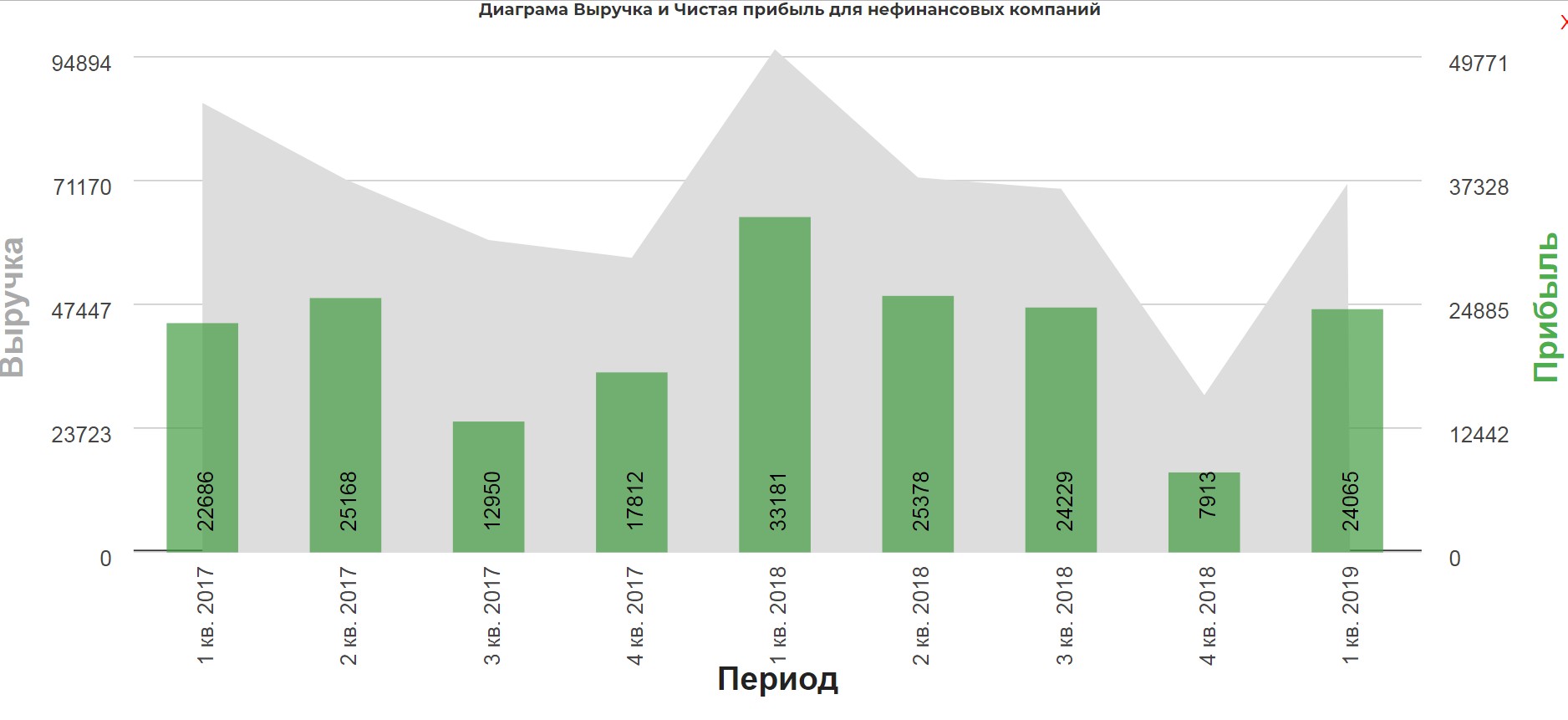

Плохая тенденция, чистая прибыль падает 2 квартала:

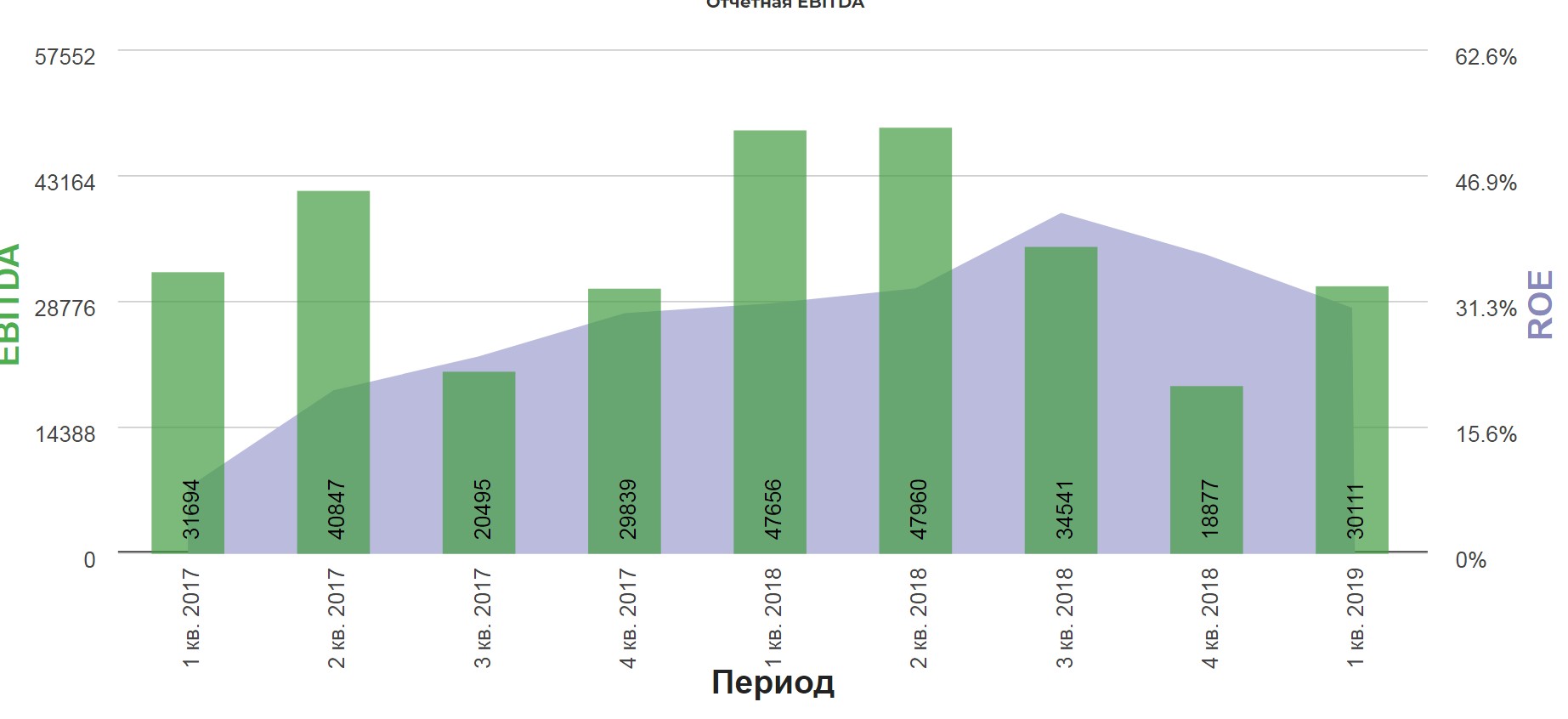

По EBITDA похожая ситуация. Хорошо дивиденды привязаны к FCF:

Капекс как заявляет компания ниже чем в прошлом году. Действительно в трудное время лучше затянуть пояса.

Самое главное FCF, из него компания платит дивиденды:

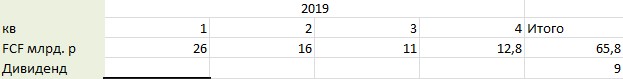

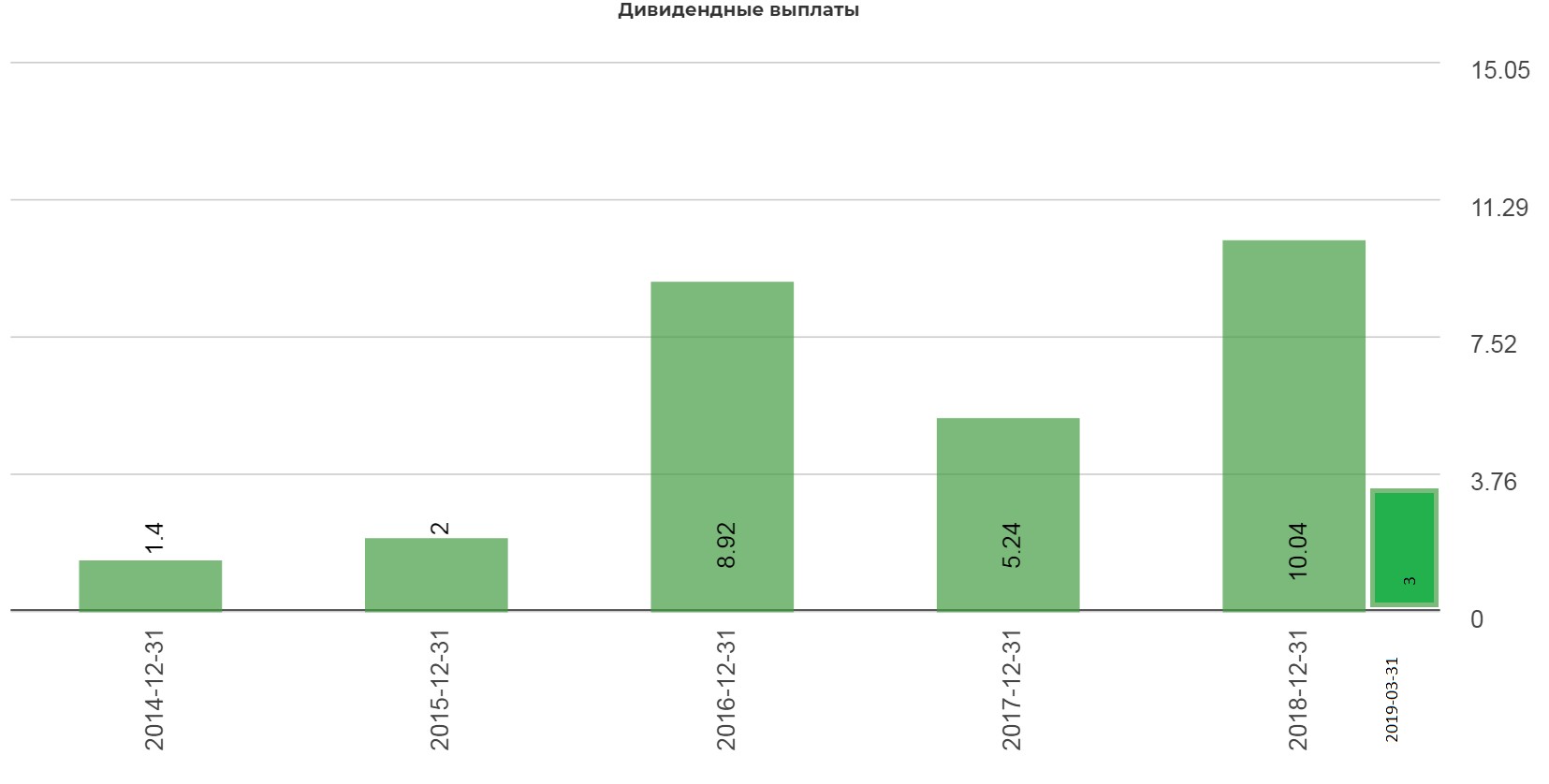

Соотвественно на 3р дивидендов уже заработано. Вопрос на сколько заработают дальше?

Представим что компания отработает также, что при таких ценах конечно маловероятно:

К текущим 26 прибавляем 21,14,16 итого выходит 77 млрд. Выходит что на 10р заработают. Смогут ли за счет снижения капекса поддержать FCF до лучших времен?

Прикинем грубо говоря на коленке, что цены останутся на текущих, что дешевле на 20%, и на столько же уменьшим FCF

Тогда имеем:

Если учесть, что компания перешла на выплату по полугодиям, то все не так страшно. Конечно, нужно учесть еще и курсовую составляющию, но гадать какая она будет во втором полугодии я бы не стал.

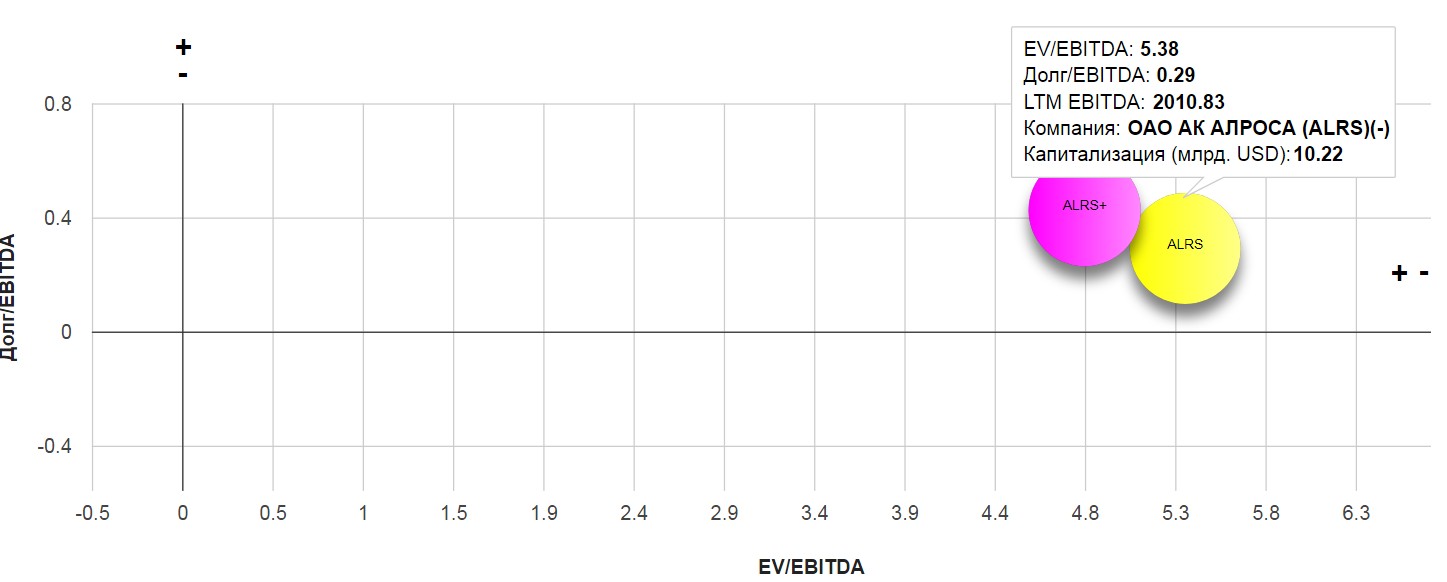

Мультипликаторы ухудшились. Алроса + 4 квартал 2018, ALRS просто 1кв 2019

Пока ничего страшного с компанией не произошло. В такой период она стойко переносит трудности.

Инвестиция от текущих досточно сомнительна и туманна. Для "старых" инвесторов имеет смысл следить:

- За ценами на алмазы

- На операционные показатели(продажи, добыча)

- За уровнем капекса и размером FCF

Полезные ссылки

Жека Аксельрод