01 февраля 2021, 00:34

Обзор ритейлера "ЛЕНТА"

Описание бизнеса

Основным видом деятельности компании является розничная торговля продуктами питания и товарами народного потребления.

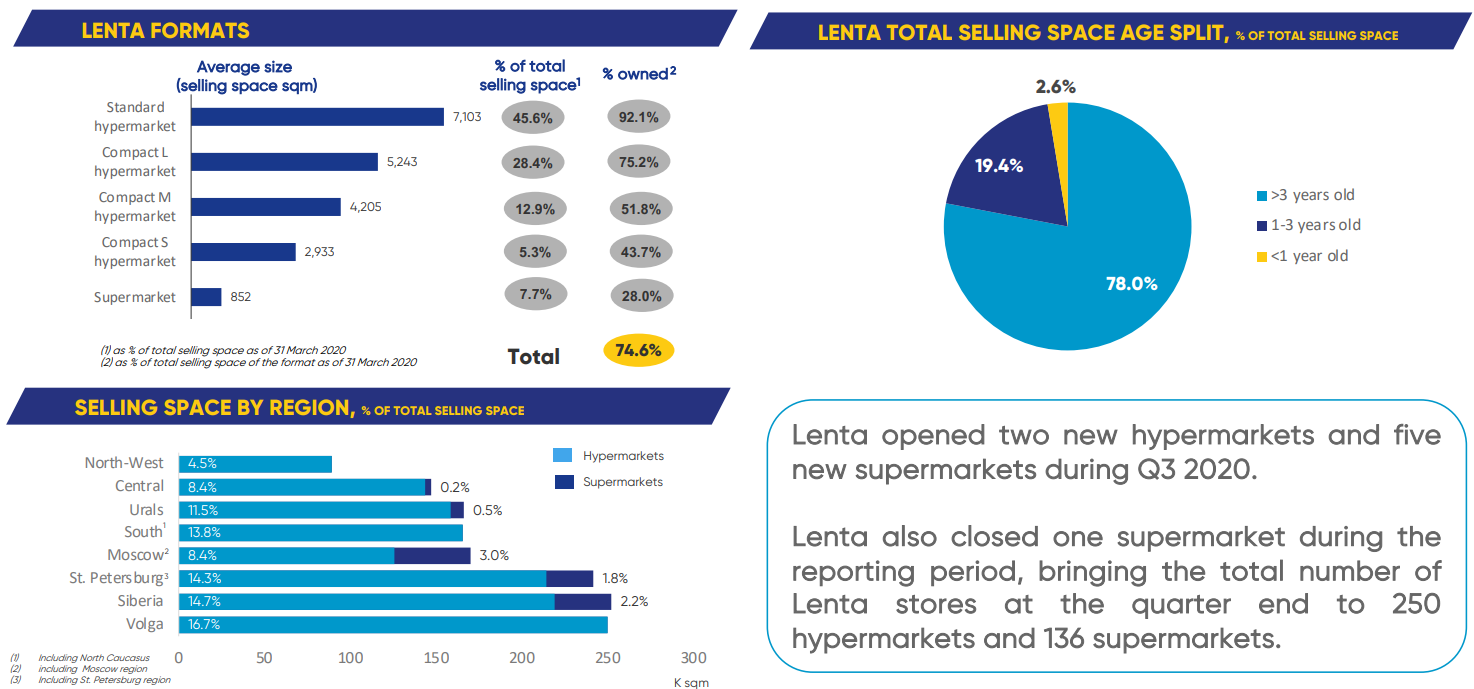

«Лента» представлена в нескольких форматах:

• Гипермаркет

• Супермаркет

• Онлайн-канал

Компания развивает несколько форматов гипермаркетов с низкими ценами (365+).

Гипермаркеты генерируют почти 90% выручки компании.

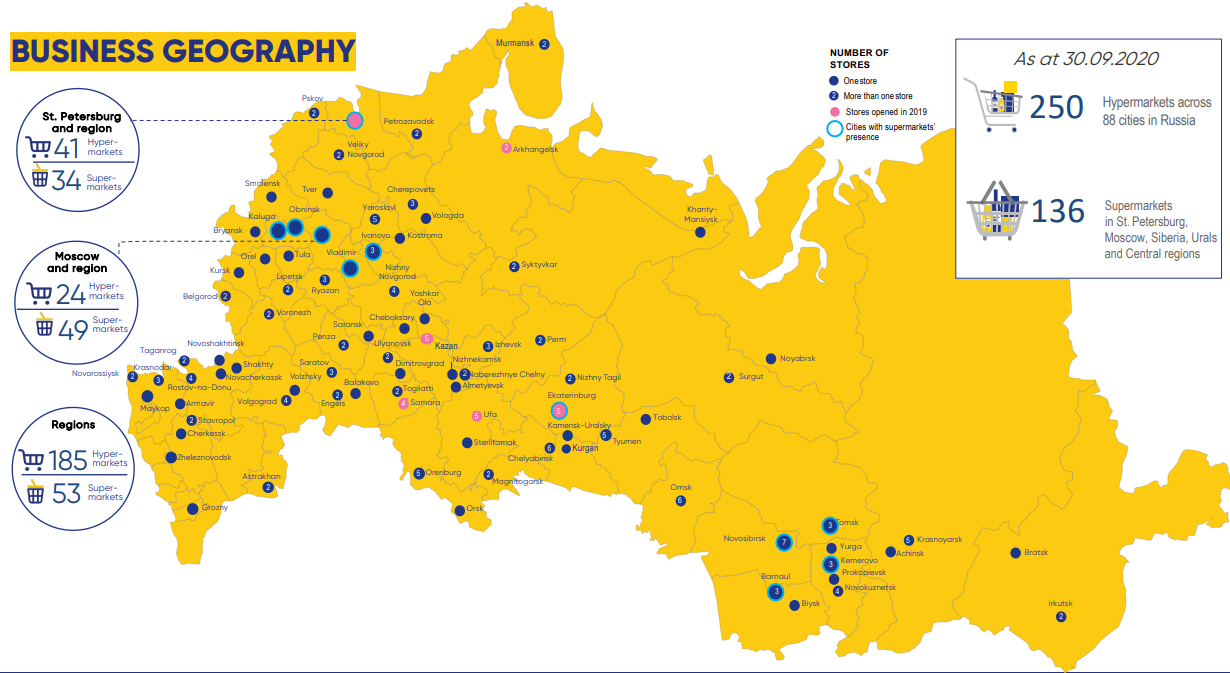

«ЛЕНТА» – первая по величине сеть гипермаркетов и четвертая среди крупнейших розничных сетей страны. Владеет 250 гипермаркетами в 88 городах России и 140 супермаркетами, с общей торговой площадью 1,5 млн кв.м. Компания оперирует 12 распределительными центрами.

Положение в отрасли

Все продуктовые ритейлеры пострадали от снижение реальных доходов населения. На этом фоне ритейлерам придется уменьшать торговую наценку (маржинальность).

Компаниям необходимо будет оптимизировать коммерческие и административные расходы. Выигрывают ритейлеры, которые могут по акциям предложить продукты наибольшего спроса. Больше всего спрос растет на продукты эконом-сегмента, у «Ленты» это продукция под собственным брендом «365 дней».

Из-за возросшего темпа жизни потребитель отдает предпочтение магазинам формата «у дома», на поход в которые он потратит меньше времени. В результате, «Лента» состоящая целиком из гипер - и супермаркетов, показывает финансовые результаты хуже, чем у конкурентов.

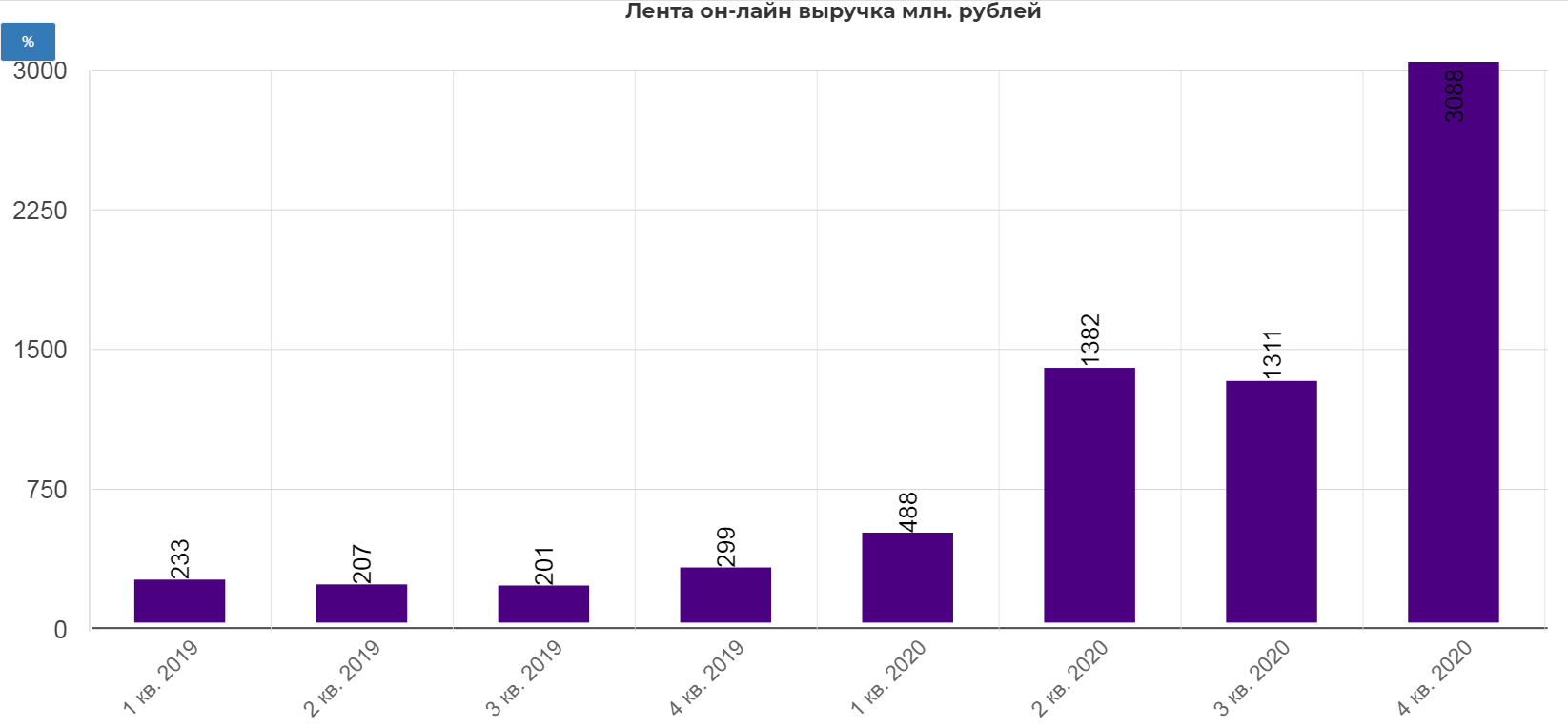

Онлайн сегмент.

Лента продолжает развивать собственную службу экспресс-доставки «Ленточка», сервис начал работать по всей стране (представлена в 80 городах). Это уже не стартап, как было в начале года, но и пока не серьезный бизнес.

Новая услуга заказа и самовывоза "Click & Collect" уже охватывает всю сеть «Ленты» и стала доступна во всех 88 городах присутствия на конец года.

Общий объем онлайн продаж составил 6,3 млрд рублей за полный 2020 год, что на 566% больше, чем годом ранее. Лента уступает Х5, объем продаж которой составляет 20 млрд рублей за тот же период. По итогам года на онлайн продажи «Ленты» пришлось около 1,5% совокупной выручки группы. У X5 эта доля составляет 1%.

Онлайн-каналы стали дополнительным источником выручки. Определенно, это направление является одним из самых перспективных и может стать следующей точкой роста для стагнирующей компании.

Изменения в стратегии (от количества к качеству)

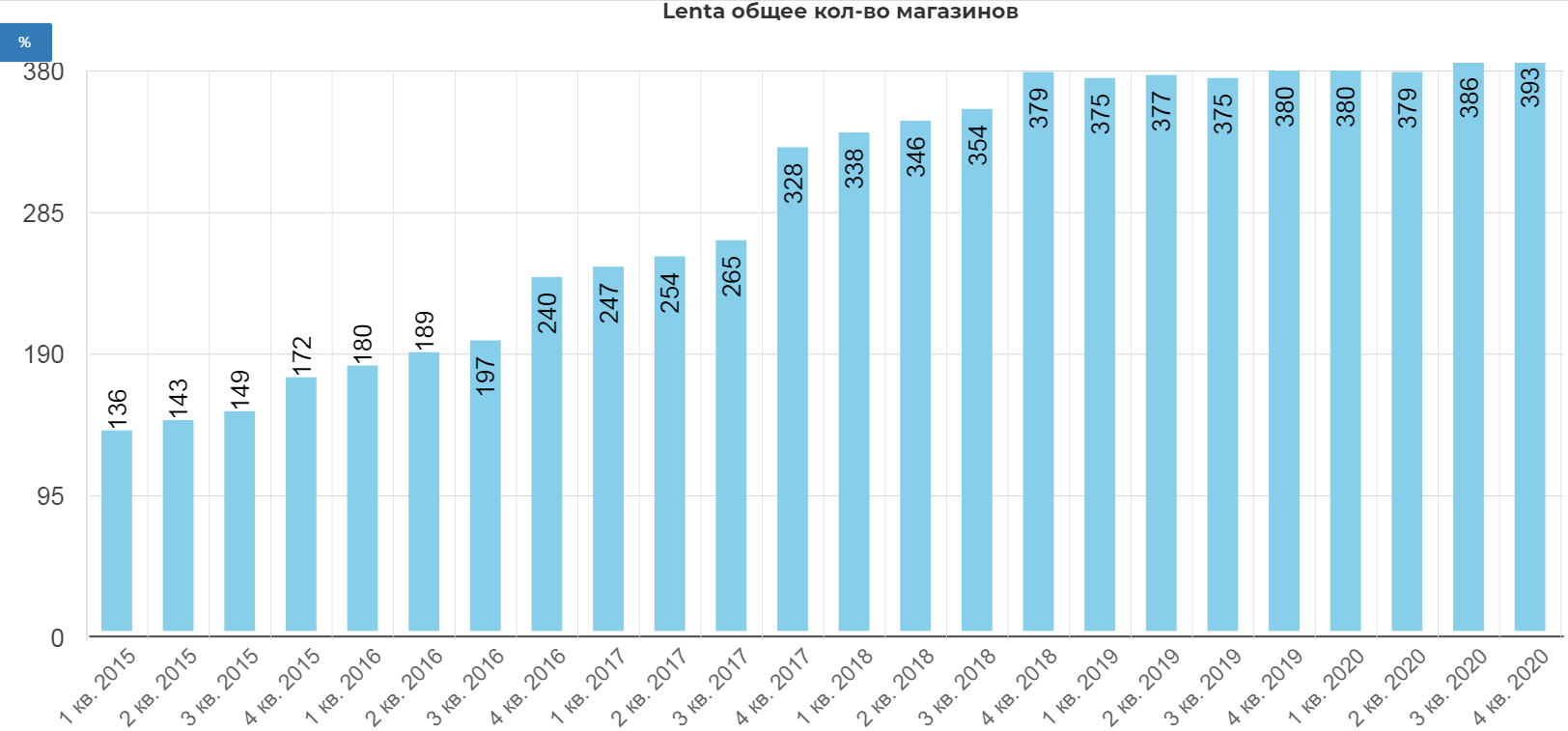

Динамика прироста торговых площадей постепенно снижается, это связано с изменениями в стратегии компании – отказ от интенсивного роста торговых точек в пользу повышения эффективности операционной деятельности. За полный 2020 г. компания нарастила общую торговую площадь на 2%. Важно отметить, что 75% недвижимости находятся в собственности «Ленты», что положительно влияет на ее доходность.

Для сравнения, доля арендованных площадей в портфеле недвижимости X5 составляет 80% (3К20).

Дивидендная политика

«Лента» не выплачивает дивиденды своим акционерам, а все свободные деньги направляет на развитие бизнеса. Финансовый директор компании заявил, что в середине 2021 г. совет директоров может рассмотреть вопрос о дивидендах по результатам 2020 г.

Также менеджмент Ленты сообщил о планах представить рынку новую долгосрочную стратегию развития и опубликовать ее 18 марта 2021 г.

Структура акционерного капитала

● ООО "Севергрупп"; (главный акционер Мордашов) - 77,99%

● ООО "Лента"; (квази-казначейские акции) - 0,93%

● Директора и менеджмент - 0,04%

● Акции в свободном обращении (Free-float) - 21,04%

Финансовые показатели

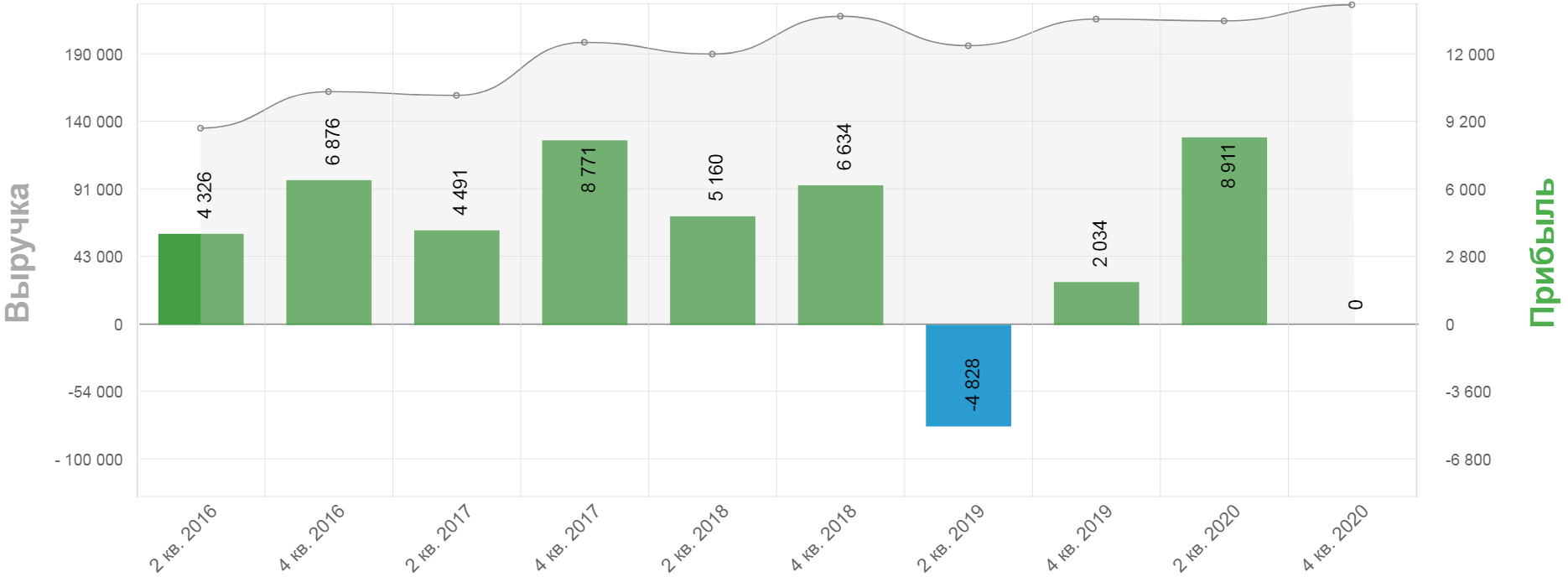

В выручке с 2018 года наблюдается определенная стагнация, что отчетливо видно по динамике изменения данного показателя.

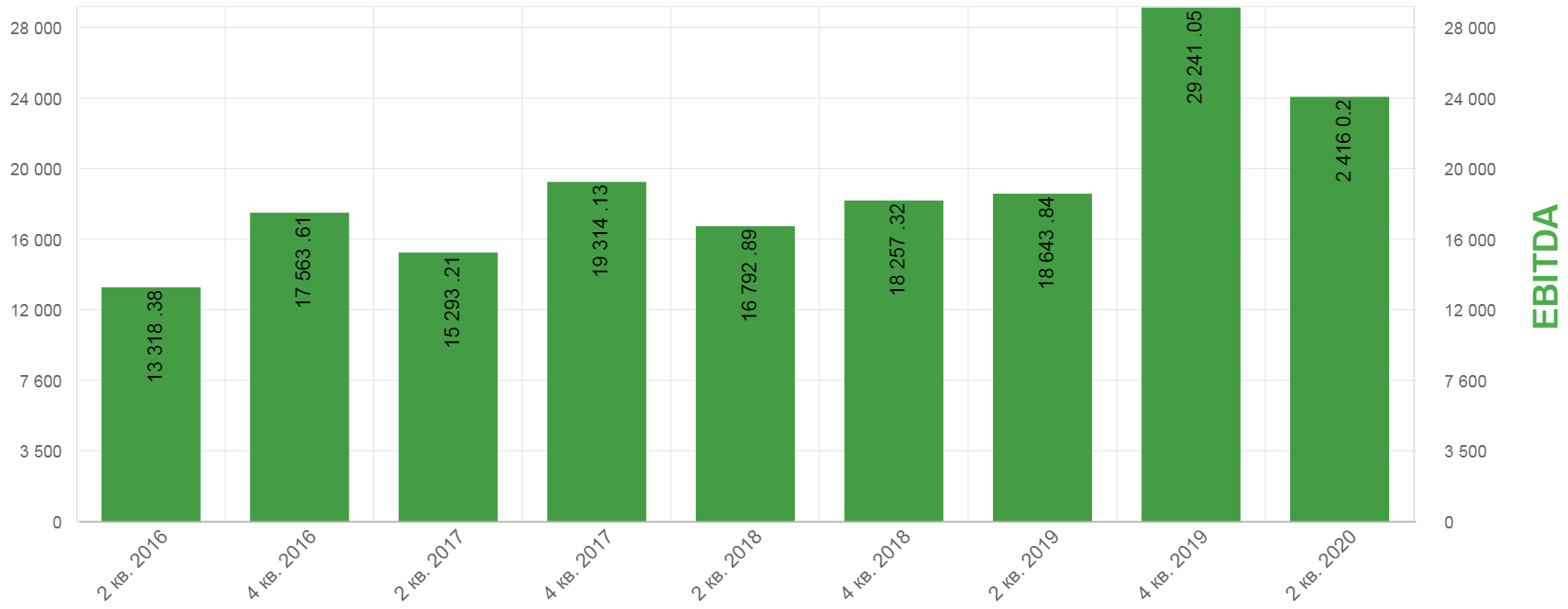

Несмотря на то, что выручка стагнирует, EBITDA продолжает расти. Это говорит о том, что менеджмент снижает издержки, что позитивно для компании.

Чистая прибыль стагнирует, как и выручка. Снижение инфляции сильно давит на маржинальность всего ритейла. В 2019 году из-за нефинансовых статей был получен убыток.

Долговая нагрузка в пределах нормы, ND/EBITDA = 1.7 (без учета аренды)

СМИ

● Мордашов поделился в интервью Bloomberg, что хочет изменить бизнес Ленты, но при этом сохранить изначальную модель гипермаркетов — фокус сместится на онлайн-продажи и быструю доставку, используя опыт и технологии Утконоса.

Также поделился планами по поводу объединения своих активов, о слиянии Ленты и Утконоса. (Утконос — один из крупнейших онлайн-ритейлеров на российском рынке — на 2 месте после X5 RetailGroup. Севергрупп является единственным владельцем Утконоса.)

● В конце сентября (0,03%) и в конце ноября (0,004%) новый ген директор покупал акции Ленты — совокупно на сумму 50 млн руб. Инсайдерские покупки можно расценивать как позитив — если ген. директор верит в компанию, значит ее может ждать что-то хорошее (он обладает большей информацией, чем мы).

● «Лента» объявляет о начале процесса смены юрисдикции регистрации и намерении поменять депозитарий. Ритейлер Лента после завершения процедуры редомицилиации ожидает, что обыкновенные акции компании начнут торговаться на Московской бирже во II квартале 2021 г.

БРЕНД

● Собственные торговые марки (СТМ). Каждый год «Лента» запускает порядка 1 000 новых товаров под private label.

По итогам 2020г доля СТМ в обороте составляет более 14%, и планируется дальше ее наращивать. (доход от СТМ на несколько процентов выше, чем от других товаров). СТМ чуть опережают бренды, их показатель LFL на 2% выше. То есть категория товаров под собственными торговыми марками развивается быстрее.

● Non-food (промышленные товары) — это дополнительный ассортимент для гипермаркета и генератор трафика. «Лента» изменила подход: создала свою команду в Гонконге, которая занимается заказом и координацией дизайна собственной линии товаров для дома. Разработаны несколько линеек, которые позволяют покупателю легко и в едином стиле обустроить свой дом.

«Лента» оптимизирует издержки и налаживает свой импорт. Доля прямого импорта товаров в 2019 году составила порядка 6 % от общей суммы закупаемых товаров, что не является существенным в масштабах всего бизнеса.

РЕЗЮМЕ

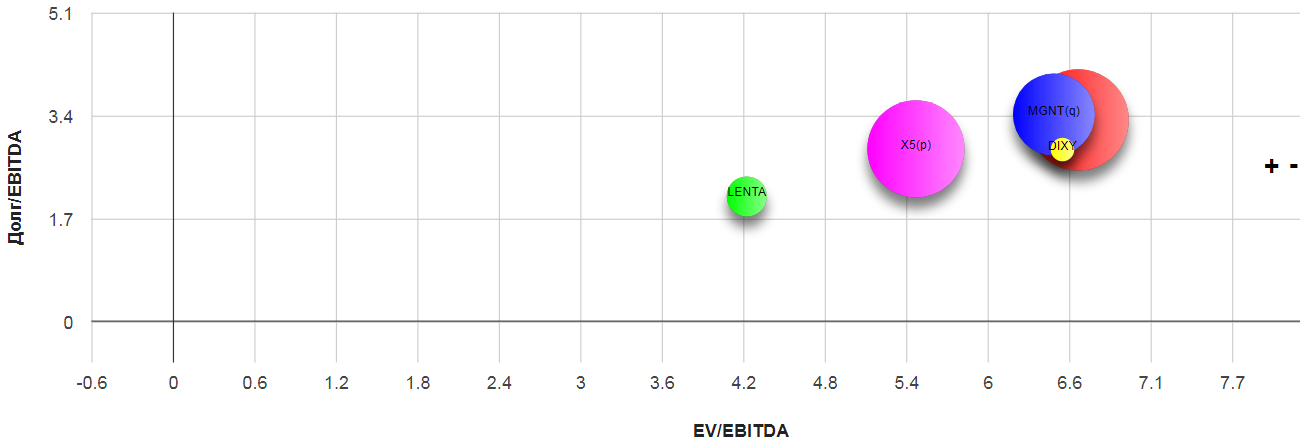

Лента сейчас является одним из самых дешевых ритейлеров на рынке.

Низкая стоимость бизнеса связана с тем, что инвесторы не верят, что компании удастся быстро трансформироваться в онлайн ритейл, а гипермаркеты будут постепенно терять посетителей. Одновременно с этим, в онлайн сегменте конкуренция нарастает, как со стороны текущих ритейлеров, так и со стороны крупных экосистем, вроде Сбера и Яндекса.

Позитивно то, что акции компании появятся на Мосбирже, сейчас у нас торгуются только расписки, сам эмитент зарегистрирован на Кипре. В случае выплаты дивидендов, если к тому моменту листинг не успеют провести, то придется декларировать доход от дивидендов самостоятельно и уплачивать налоги тоже.

Объединение Ленты с Утконосом даст небольшое преимущество бизнесу, все-таки Мордашов умеет вести бизнес и вполне может вытащить компанию в лидеры, будем следить за этой трансформацией. После появления акций на Мосбирже, может быть я куплю немного, что будет ставкой на возможный рост, но не по текущим ценам. Ниже 200 рублей компания даже в текущим положении смотрится неплохо, но это венчурная ставка, я бы не инвестировал более, чем 2-3% от портфеля.

⚠️Не является индивидуальной инвестиционной рекомендацией!

Больше обзоров на моем канале t.me/investokrat

Полезные ссылки

Georgy Avedikov