26 января 2021, 17:11

Инвестиционная идея №16 Hallador Energy

Период: долгосрочный.

Риск: умеренный.

Стратегия: покупка под возврат дивидендных выплат.

Цель: возврат котировок к доковидным уровням 3$.

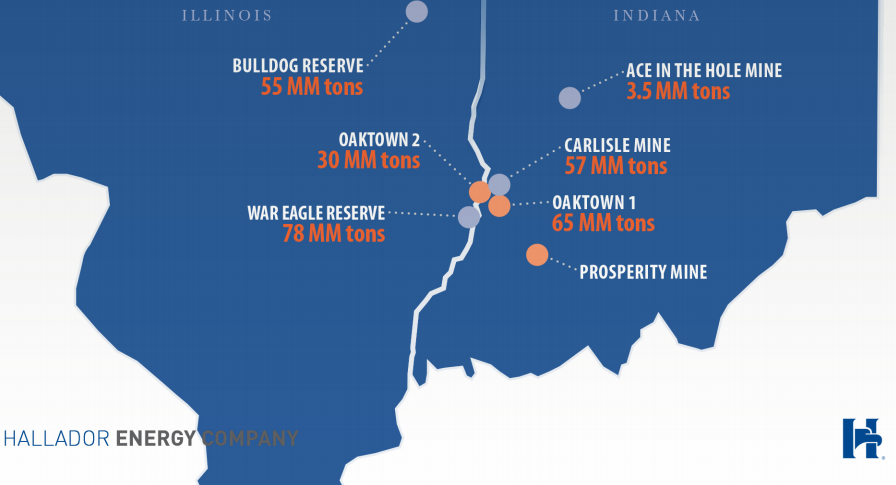

Hallador Energy Company - это небольшая компания из США, специализирующаяся на добыче энергетического угля. Капитализация всего 42 млн долларов. Активы компании располагаются на территории 2-х штатов Иллинойс и Индиана. Прикладываю старый слайд от 2014 года, с тех пор запасы уменьшились, но активы остались.

Как мы видим, у компании большое количество активов, но в связи с пандемией и частичной заменой угольных электростанций на более экологические, спрос на энергетический уголь снизился, и компания сосредоточилась на добыче на двух наиболее рентабельных шахтах Oaktown 1 и Oaktown 2. Добыча и развитие других активов приостановлена до лучших времен.

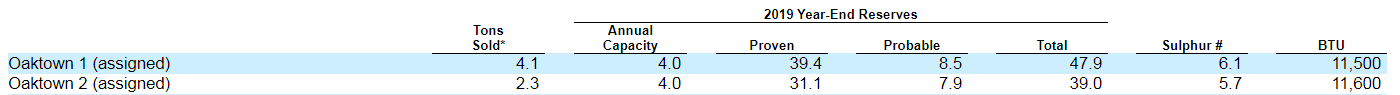

Эти 2 шахты обладают суммарными запасами 86,9 млн тонн. При этом максимальная добыча по 4 млн тонн на каждую из шахт в год. То есть запасов должно хватить минимум на 10 лет.

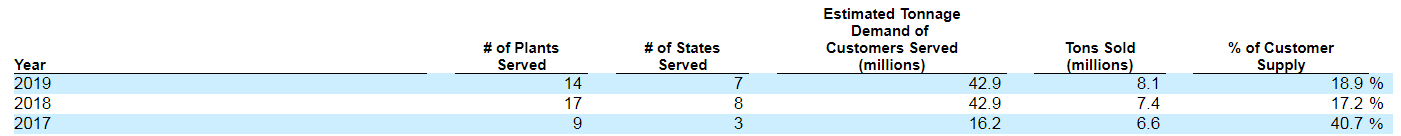

Рынок сбыта диверсифицирован. По итогам 2019 года поставки осуществлялись на 14 электростанций в 7 штатах. Среди основных клиентов Vectren Corporation, дочерняя компания CenterPoint Energy (NYSE: CNP), Duke Energy Corporation (NYSE: DUK), Hoosier Energy, электроэнергетический кооператив, Orlando Utility Commission (OUC) и Indianapolis Power & Light Company ( IPL), 100% дочерняя компания корпорации AES (NYSE: AES).

В отчете за 2019 год компания ожидает, что электростанции, с которыми она сотрудничает будут работать еще много лет. Единственное исключение это Merom Generating Station, которая будет закрыта в 2023 году. На нее приходится 700 000 тонн реализуемого угля. Возможно с приходом Байдена ситуация ухудшится, но об этом мы узнаем уже в годовом отчете в марте 2021 года.

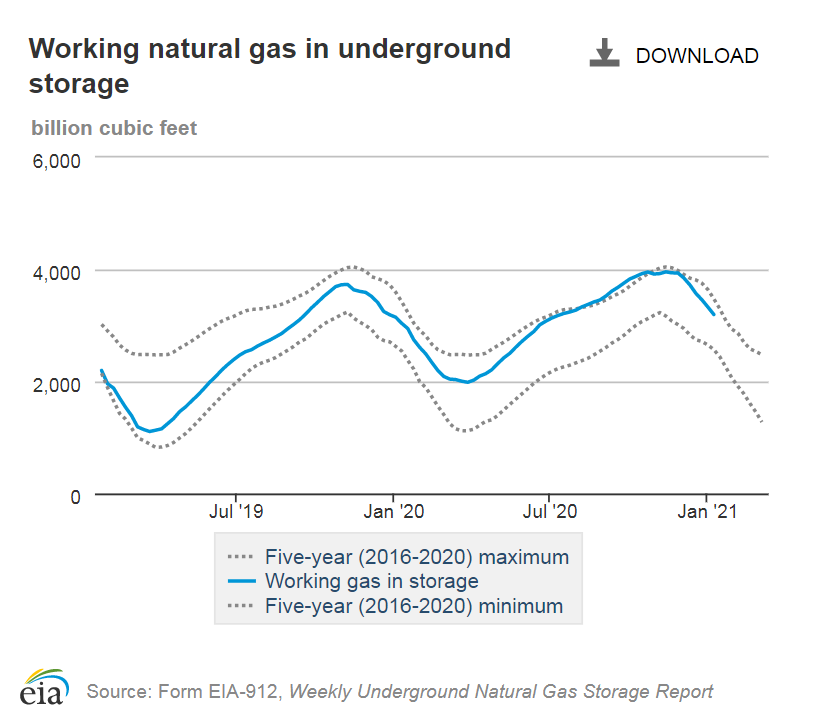

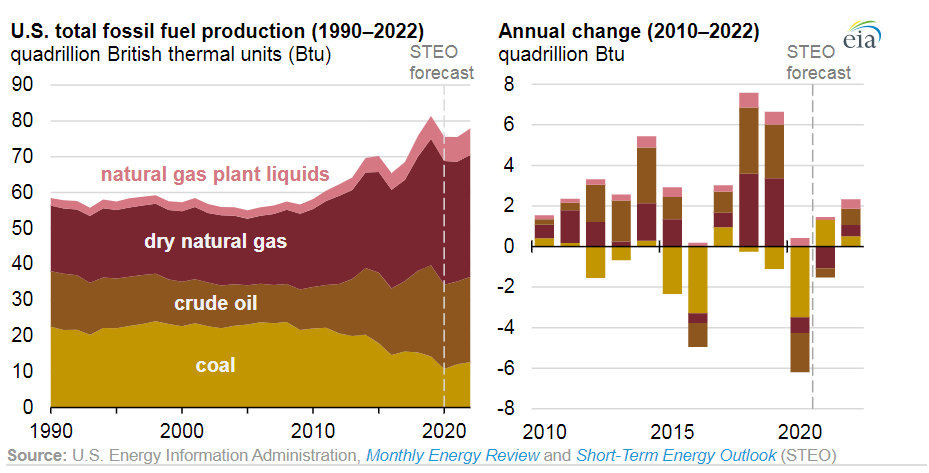

В настоящее время в США высокие запасы природного газа (конкурент угля).

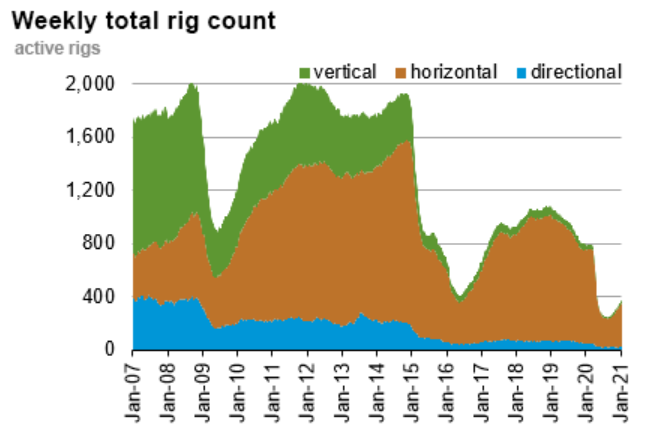

Но в связи с низкой буровой активностью производство природного газа будет падать, что приведет к росту цен на газ.

В свою очередь высокие цены на газ приведут к бОльшему использованию угля в производстве электроэнергии. В связи с этим ожидается рост добычи угля и его стоимости.

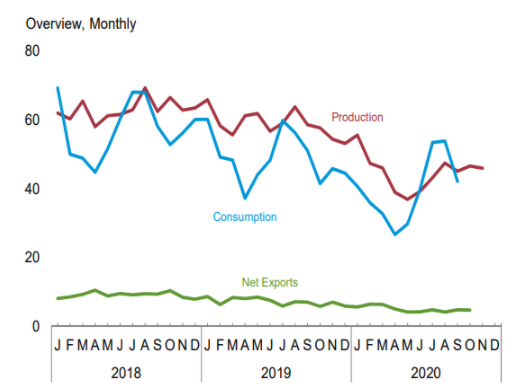

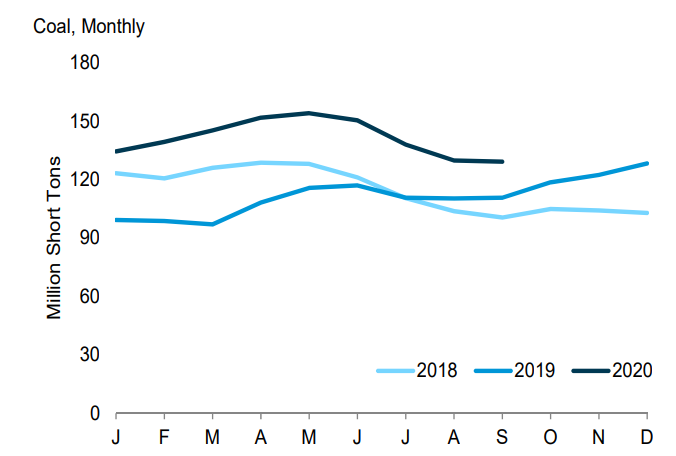

В свою очередь в последние годы производство угля было выше его потребления.

В связи с этим запасы угля также высоки и для роста производства и цен необходимо, чтобы они снизились. Вероятно в 4-м квартале ситуация улучшилась.

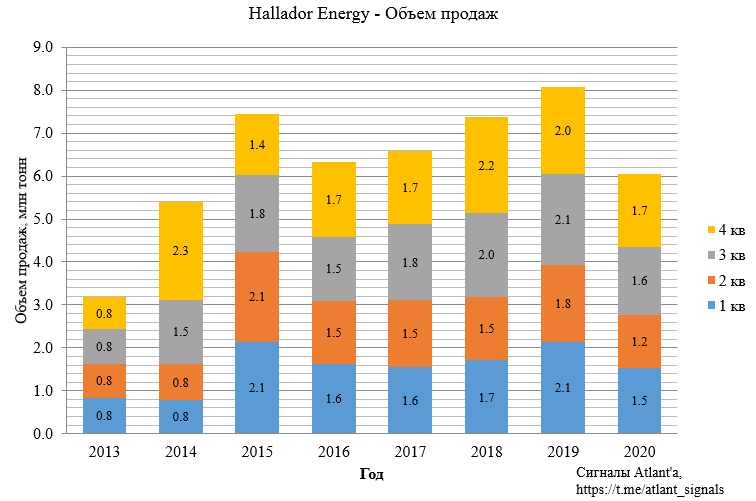

В связи с коронавирусом энергопотребление в США снизилось, что в совокупности с большими запасами угля привело к снижению объема продаж компаний Hallador Energy. Однако в будущем компания ждет восстановление спроса, так за 4-й квартал ожидаются продажи на 1,7 млн тонн. На 2021 год на текущий момент законтрактовано 5,4 млн тонн, но в случае благоприятной конъюнктуры данный показатель будет выше.

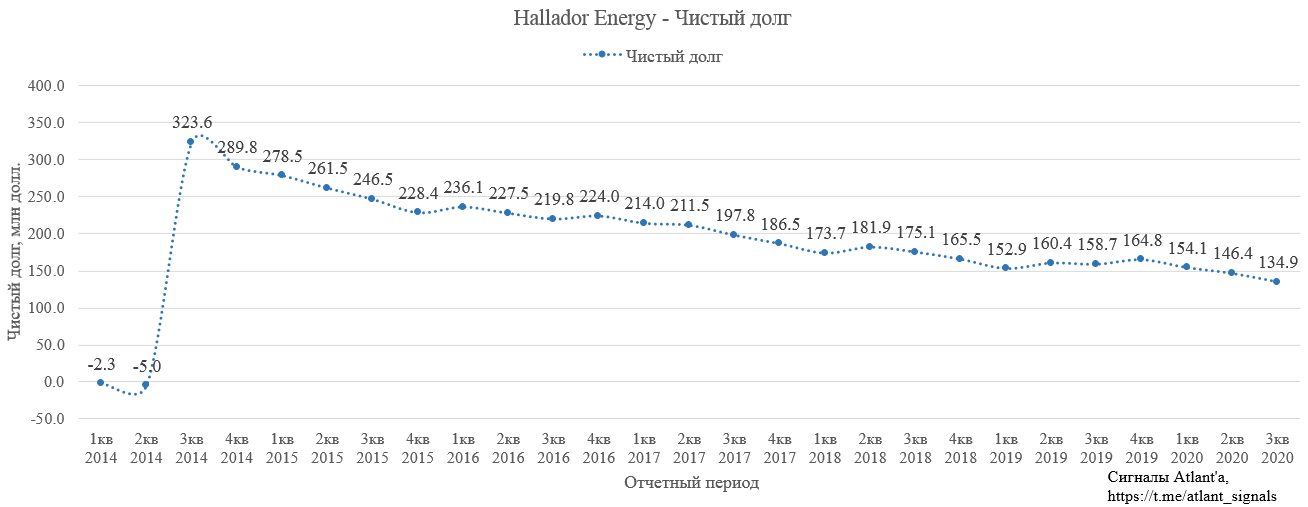

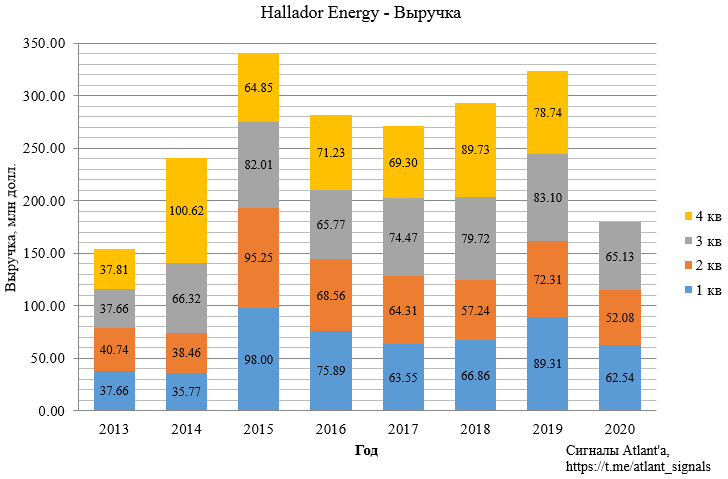

Во втором полугодии 2014 года наблюдается скачок объема продаж компании. Дело в том, что Hallador Energy купила активы Vectren Fuels, что позволило нарастить добычу. С тех пор компания постепенно гасит долг, возникший в результате сделки.

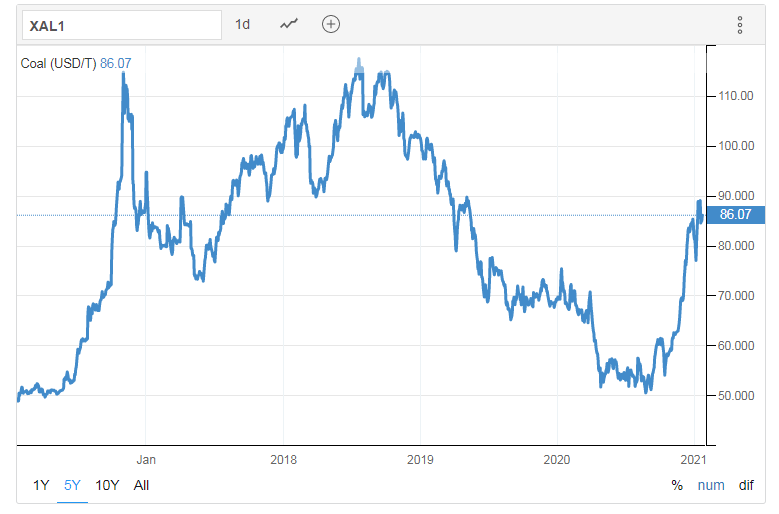

Изначально я обратил внимание на сектор, посмотрев, как растут мировые цены на энергетический уголь, которые вернулись на уровень начала 2019 года.

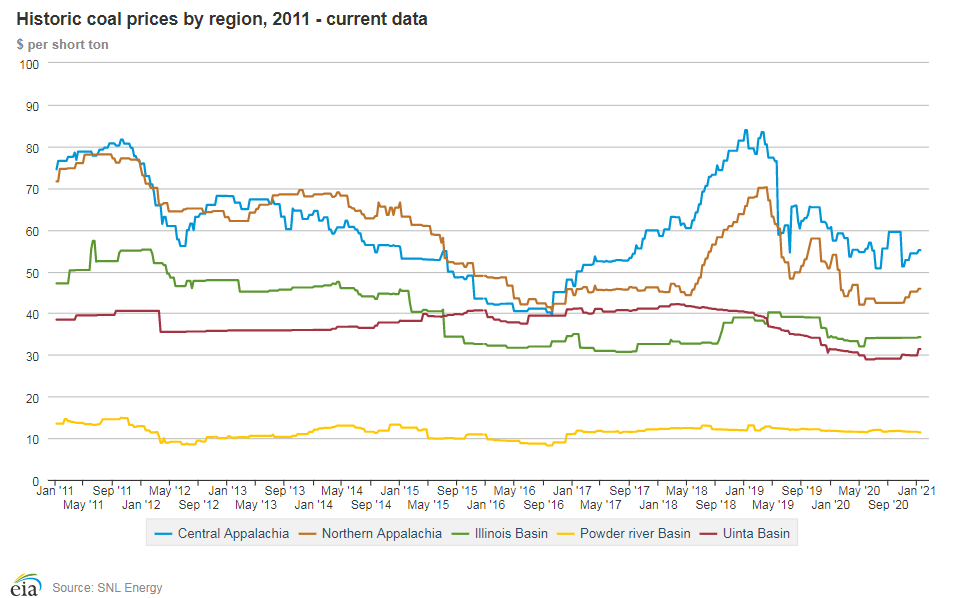

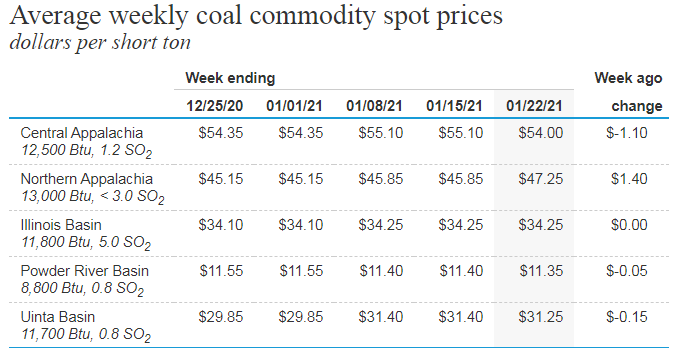

Однако в процессе изучения вопроса выяснилось, что в США внутренние цены на энергетический уголь слабо коррелируют с мировыми. Цены лишь на 2 угольных бассейнах имеют высокую волатильность, в остальном они относительно стабильны. Нас интересует кривая Illinois Basin, именно в данном бассейне осуществляет добычу Hallador Energy.

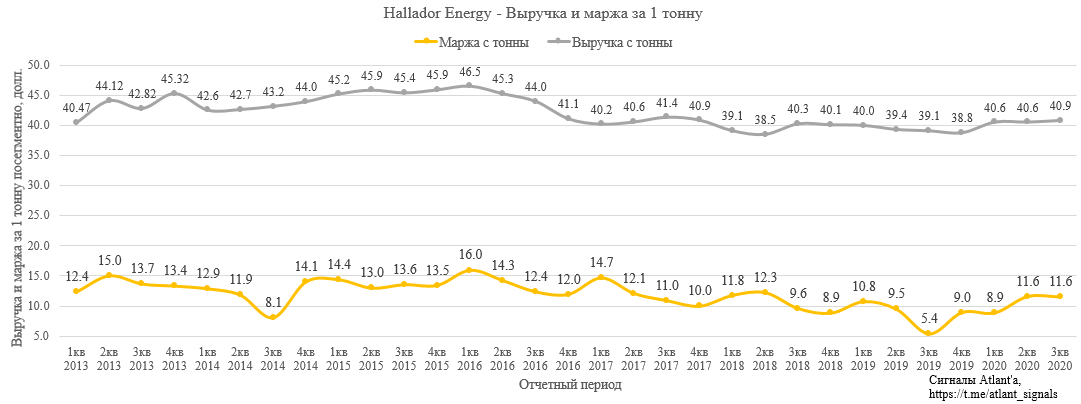

Посмотрев отчеты компании, можно удостовериться, что цены на продукцию относительно стабильные с 2017 года, до этого они были выше в связи с бОльшим спросом. При этом менялась себестоимость в связи с теми или иными дополнительными работами, возникшими в процессе эксплуатации шахт. Сейчас остались наиболее рентабельные шахты, себестоимость на которых колеблется в пределах 29-30 долларов за тонну. Тем самым маржа с тонны восстановилась до уровня 2017 года.

Свежие данные за последнюю неделю дают понять, что цены в интересующем нас регионе стабильны.

Перейдем к финансовым показателям компании.

Выручка в 3-м квартале 2020 года снизилась на 21,6% относительно прошлого года.

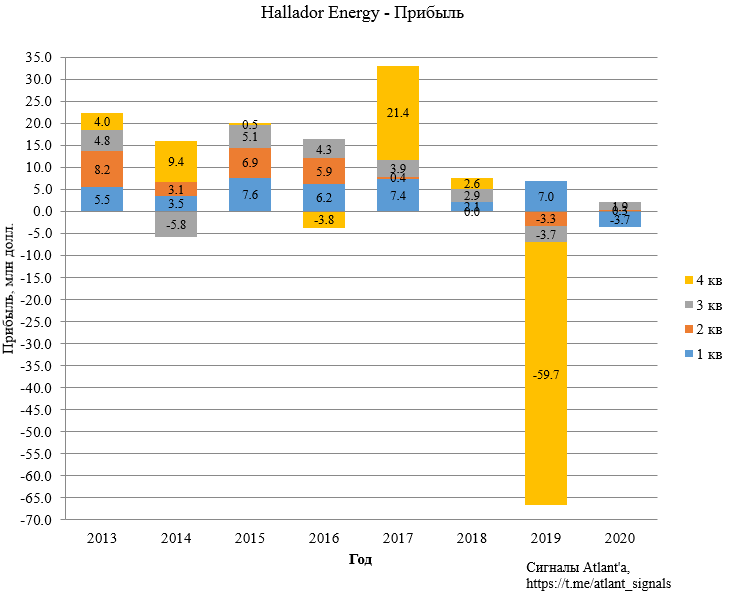

Прибыль компании в последнее время была под давлением различных списаний, в связи остановкой шахт. Однако в 3-м квартале удалось показать прибыль в размере 1,9 млн долларов, против убытка 3,7 млн долларов годом ранее.

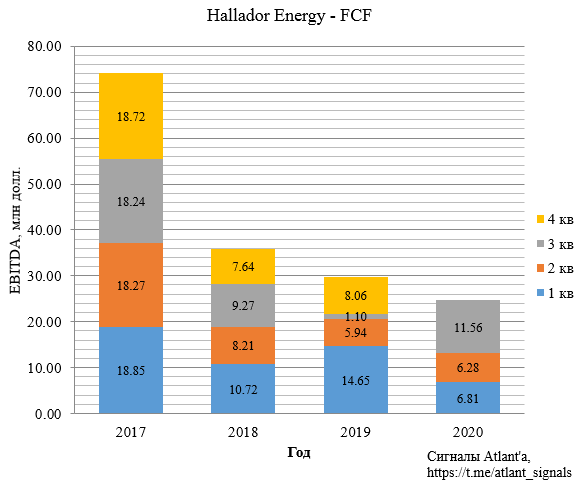

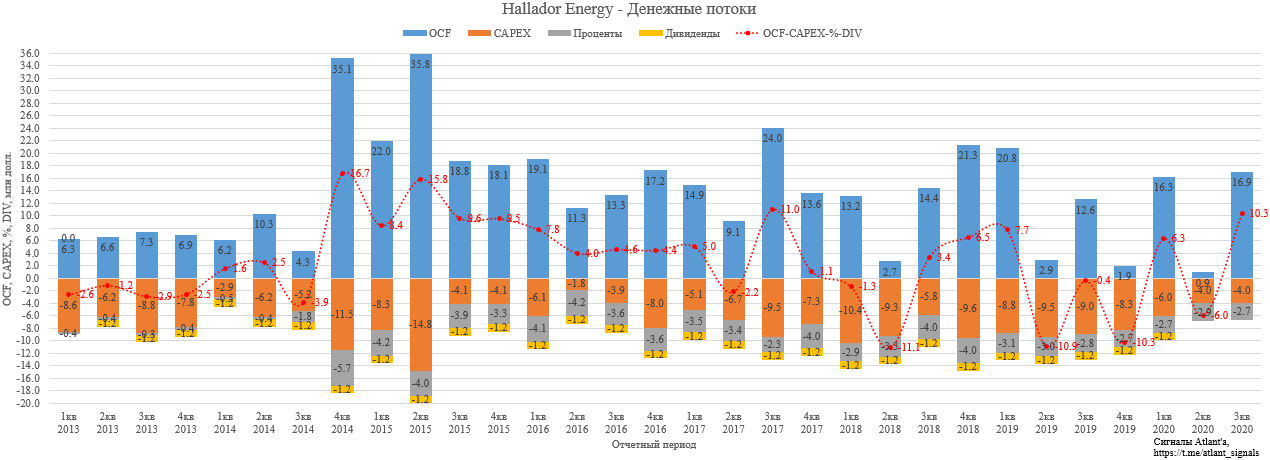

Свободный денежный поток у компании остается положительным даже в тяжелые кварталы, что позволяет постепенно снижать долговую нагрузку.

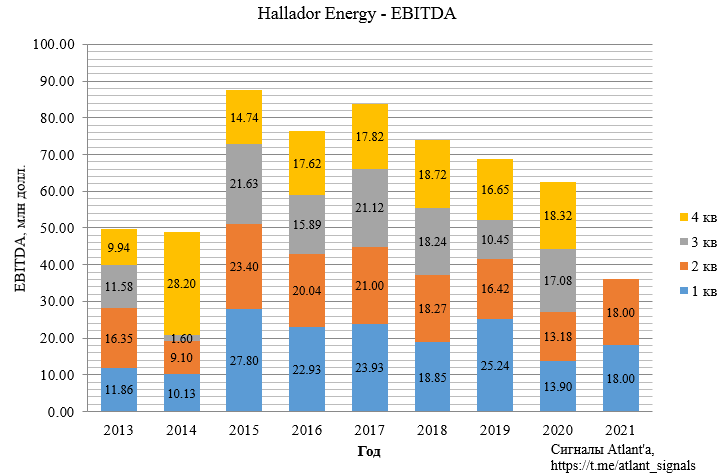

Показатель EBITDA в 3-м квартале вырос на 63,4% относительно прошлого года. С учетом того, что объем продаж в 4-м квартале вырастет кв/кв, то прогнозный показатель EBITDA 18,32 млн долларов. При этом жду, что на смену слабым 1-му и 2-му кварталу 2020 года должны прийти кварталы с EBITDA около 18 млн долларов.

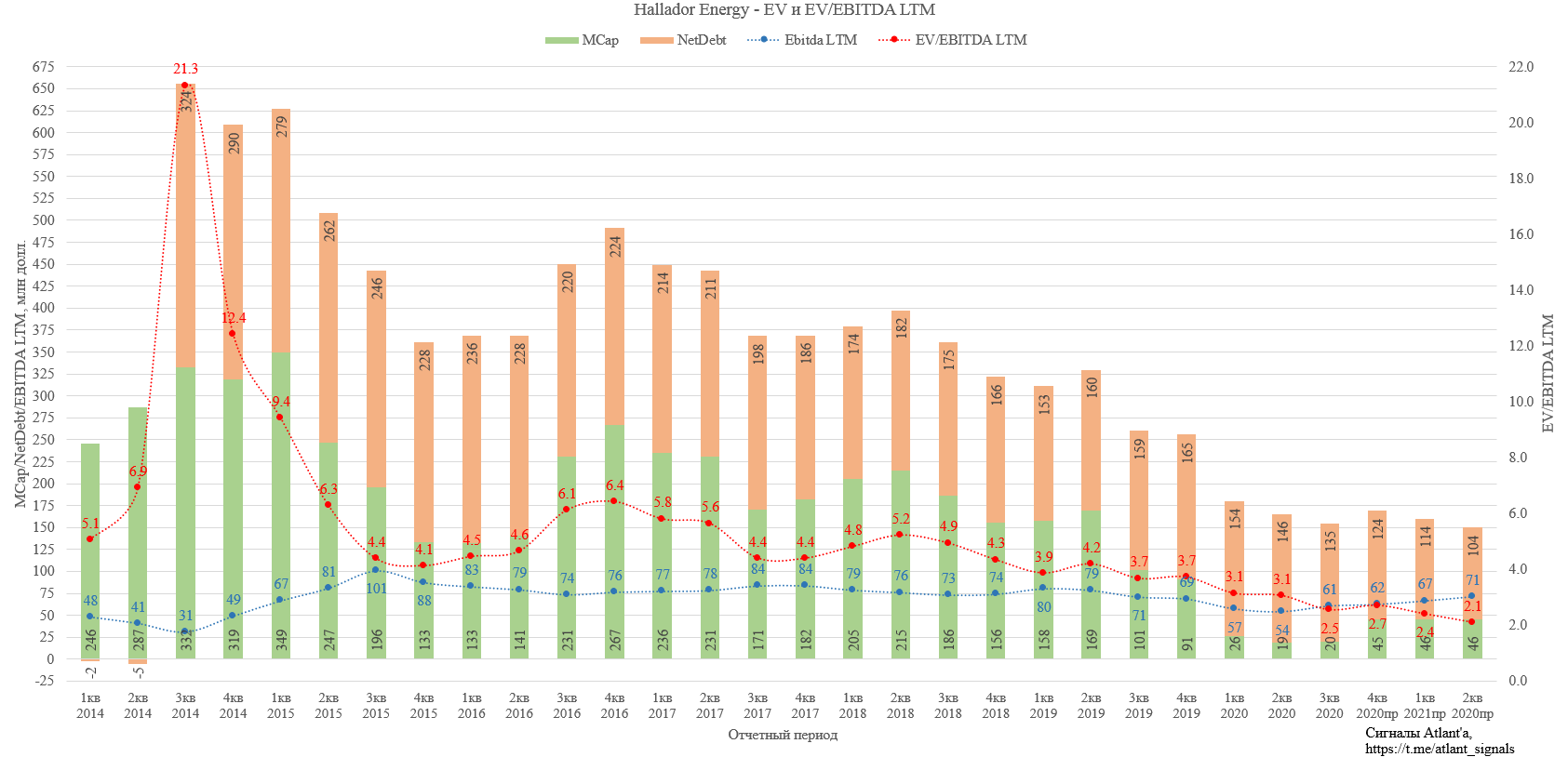

Стоимость компании (EV) определяется как сумма рыночной капитализации (MCap) и чистого долга (NetDebt). После временной приостановки выплаты дивидендов в 1-м квартале 2020 года, а также коронакризиса, рыночная капитализация рухнула в 3,5 раза, но уже восстановилась наполовину. В итоге стоимость компании снизилась в 250 до 166 млн долларов, а мультипликатор EV/EBITDA LTM снизился с 3,7 до 2,7.

Ожидаю, что в течение 3-х последующих кварталов компания продолжит снижать чистый долг ежеквартально по 10 млн долларов. При этом EBITDA LTM восстановится до 71 млн долларов. Тогда с учетом текущих котировок мультипликатор EV/EBITDA LTM снизится до 2,0 - это очень дешево. Поэтому я предполагаю, что акции вырастут на фоне восстановления финансовых показателей.

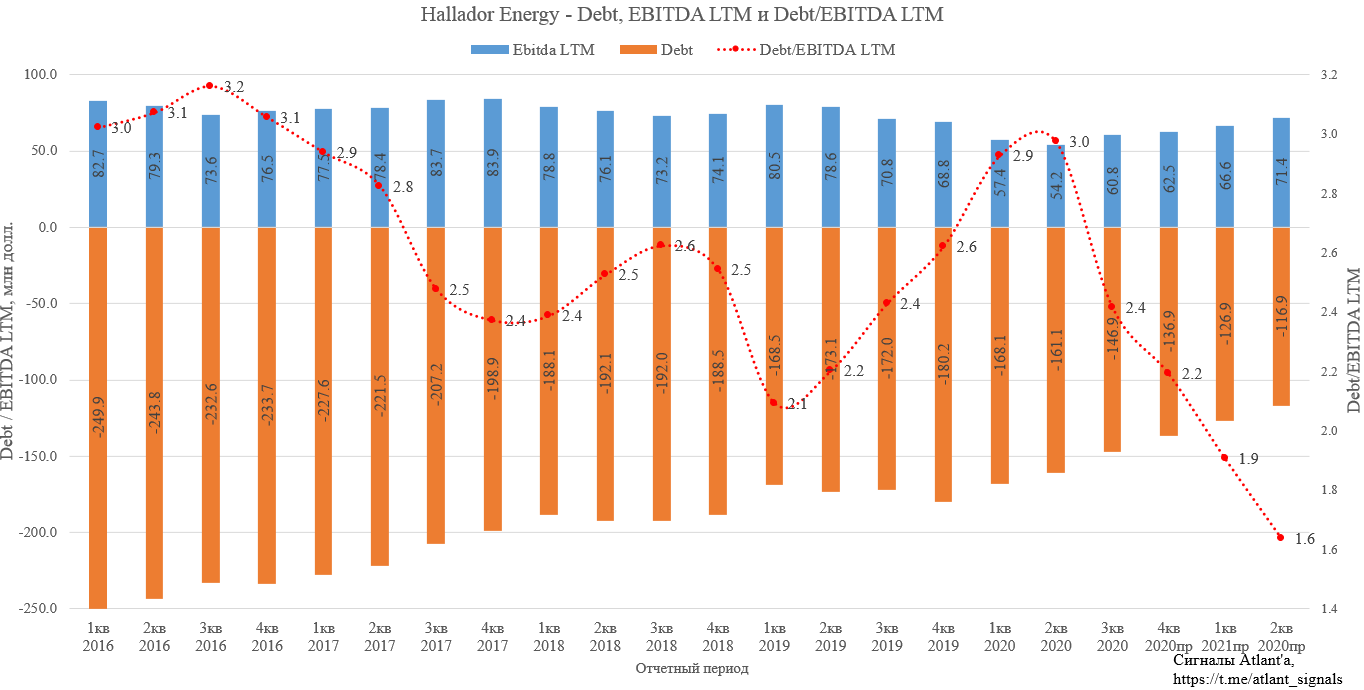

Также драйвером роста станет возобновление дивидендных выплат. В начале 2020 года на фоне надвигающегося кризиса кредиторы ужесточили ковенанты по долгу. Теперь для выплаты дивидендов необходимо, чтобы отношение банковского долга (отличие от чистого долга на величину количества денежных средств на счетах компании) к EBITDA LTM было ниже 2, по итогам 3-го квартала значение было равно 2,4. С учетом снижения долга и роста EBITDA LTM данный показатель будет ниже 2 уже по итогам 1-го квартала, то есть равным 1,9. Данное значение близко к пограничным 2, поэтому с запасом возьмем, что дивиденды начнут выплачиваться после 2-го квартала.

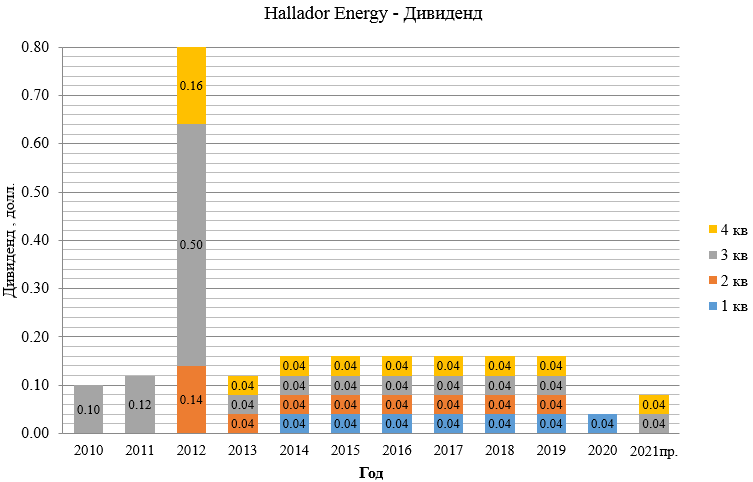

До временной приостановки компания выплачивала квартальный дивиденд в размере 0,04 доллара, то есть за год акционеры получали 0,16 доллара. Дивиденды с 2010 по 2012 были специальными, ежеквартальная практика началась в 2013 году.

Текущая цена акции 1,36 доллара, что дает нам дивидендную доходность 11,7%. При этом возобновление выплаты дивидендов не ударит по денежному потоку компании, ежеквартально компания тратила на это 1,2 млн долларов, что несопоставимо мало по сравнению с тем, какое количество денег остается на руках у компании после капитальных затрат и выплаты процентов по долгу. Постепенное погашение долга также идет на пользу, экономия достигает до 0,4 млн долларов в квартал по сравнению с началом 2019 года.

Котировки компании рухнули до уровней на которых акция была 20 лет назад. Однако восстановление продаж и возврат к выплате дивидендов должны привести к росту котировок акций, как минимум на доковидный уровень 3 доллара. При такой цене дивидендная доходность будет составлять 5,3%, что выше среднего значения на американском рынке, а мультипликатор EV/EBITDA LTM будет равне 2,7. Это все еще дешево, но дальнейший рост будет зависеть от многих факторов, в том числе от "зеленой" политики нового президента США Байдена.

Итак, отметим основные драйверы переоценки:

1) восстановление объема продаж, что приведет к возврату финансовых показателей на доковидный уровень;

2) возврат к выплате дивидендов.

Риски:

1) агрессивная политика Байдена по отношению к невозобновляемым источникам энергии, которая приведет к ускоренному закрытию угольных электростанций.

2) эпидемия коронавируса затянется, что приведет к снижению энергопотребления.

Купить данную акцию в России могут только квалифицированные инвесторы. Например, такую возможность дает Финам. Альтернативный вариант - это покупка через Interactive Brokers.

Целевая цена 3 доллара на конец 2021 года, апсайд 120%.

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Полезные ссылки

Aleksei Midakov