22 декабря 2020, 11:51

Exxon и перспективы нефтяной отрасли

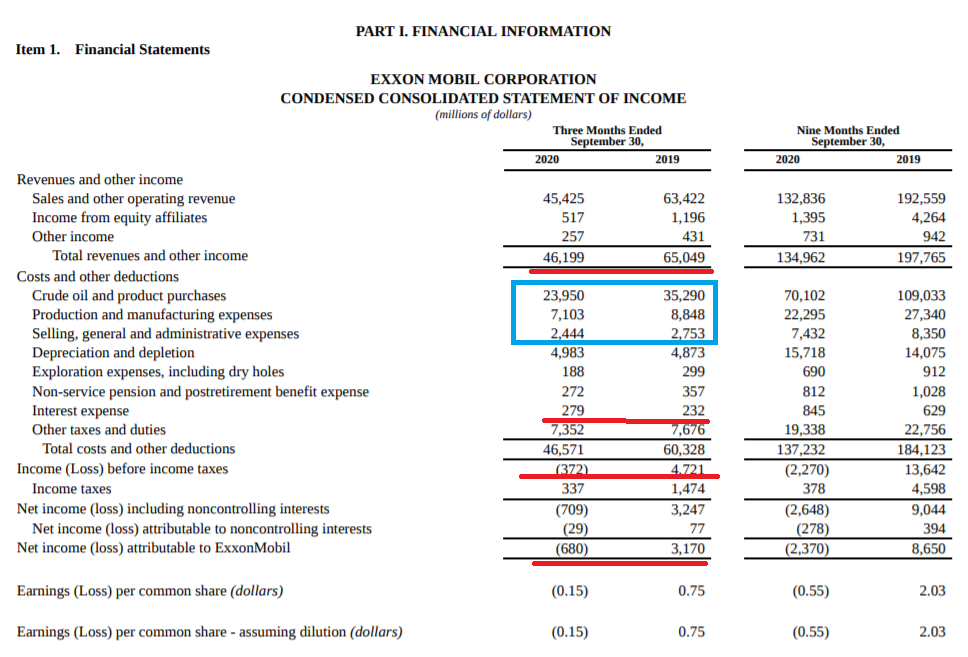

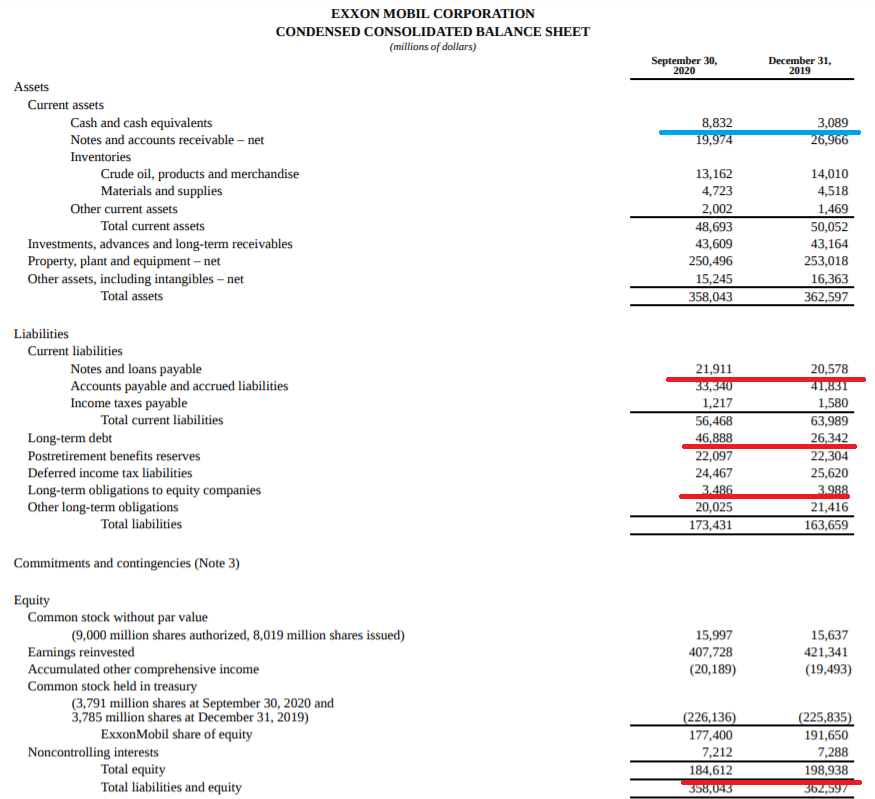

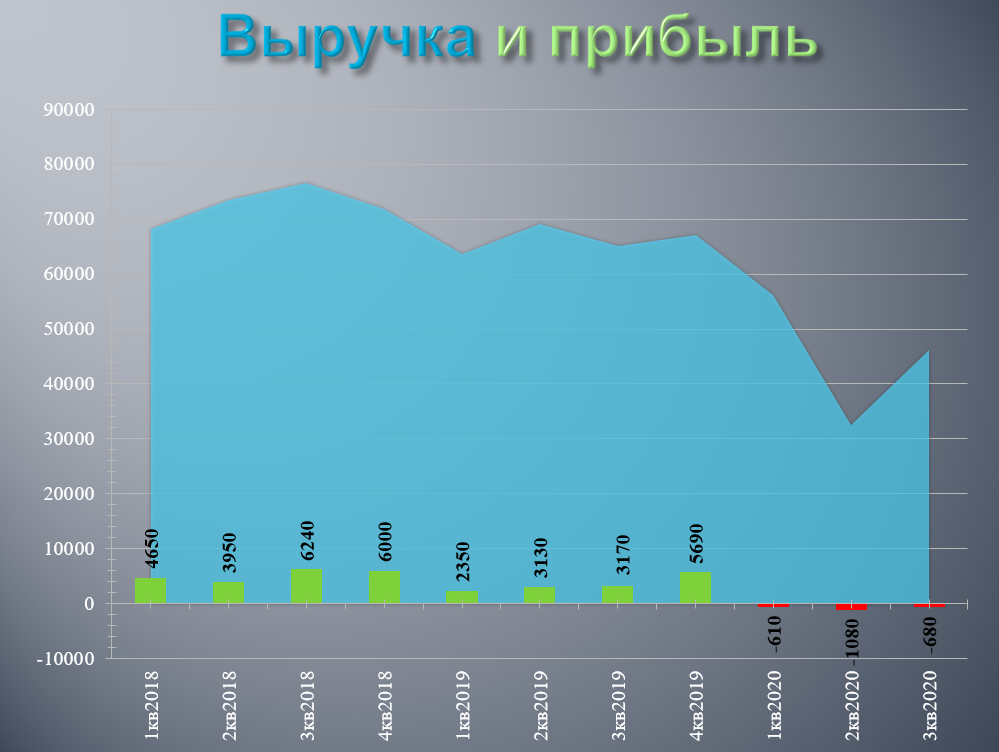

Exxon Mobil Corp (EXON) отчитался за 3 квартал 2020 года.(ссылка на компанию в базе) Плохая новость - компания убыточна третий квартал подряд. В сравнении с прошлом годом:

- выручка упала на треть;

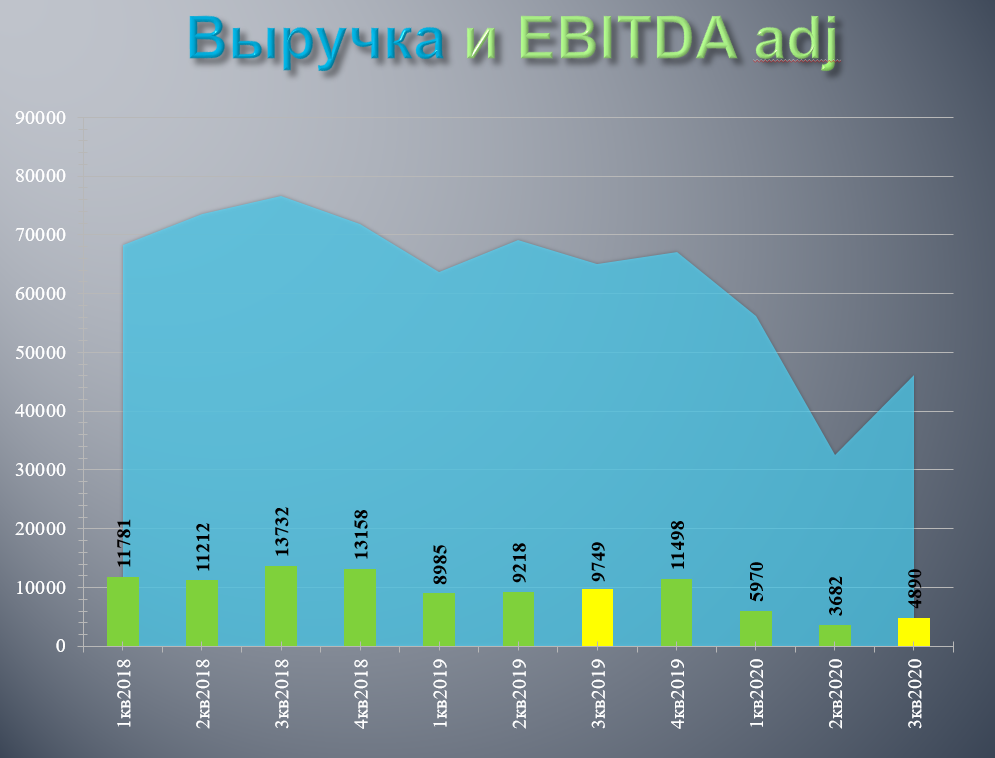

- EBITDA сократилась вдвое;

- получен чистый убыток вместо прибыли в 3 млрд долларов;

Хорошая новость - при ценах чуть выше 40 долларов за баррель у компании есть положительный FCF, которого вполне хватает на выплату дивидендов! Записываем позитив:

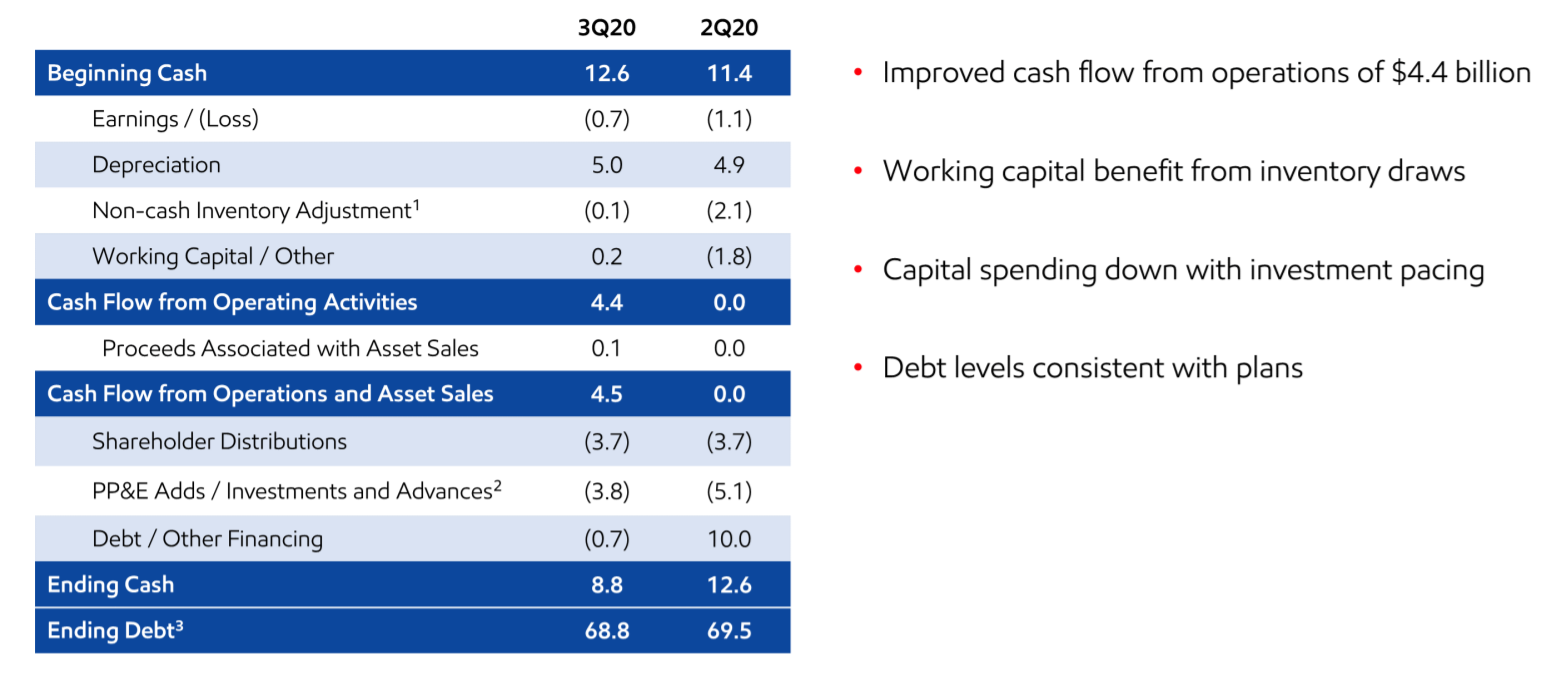

- долг по сравнению со 2 кварталом вторым кварталом сократился на 700 млн долларов. Весьма неплохо, учитывая разговоры о слишком высокой долговой нагрузке;

- денежного потока хватает на дивиденды!

- при долге в 68 млрд долларов процентные расходы составляют всего 250 млн в квартал. Это означает, что компания занимает примерно под 3% годовых!!! Даже при текущих ценах на нефть XOM сможет позволить себе втрое больший долг и легко будет его обслуживать.

Мультипликаторы существенно выросли за счет спада в показателях (в скобках средний мультипликатор за 5 лет):

EV\EBITDA = 9,1 (9) P\Bv = 0,99 (1,8) P\S = 0,9 (1,3) ДД = 8%!! (4%)

Кажется недооценка к средним историческим мультипликаторам очевидна.(ссылка на сектор)

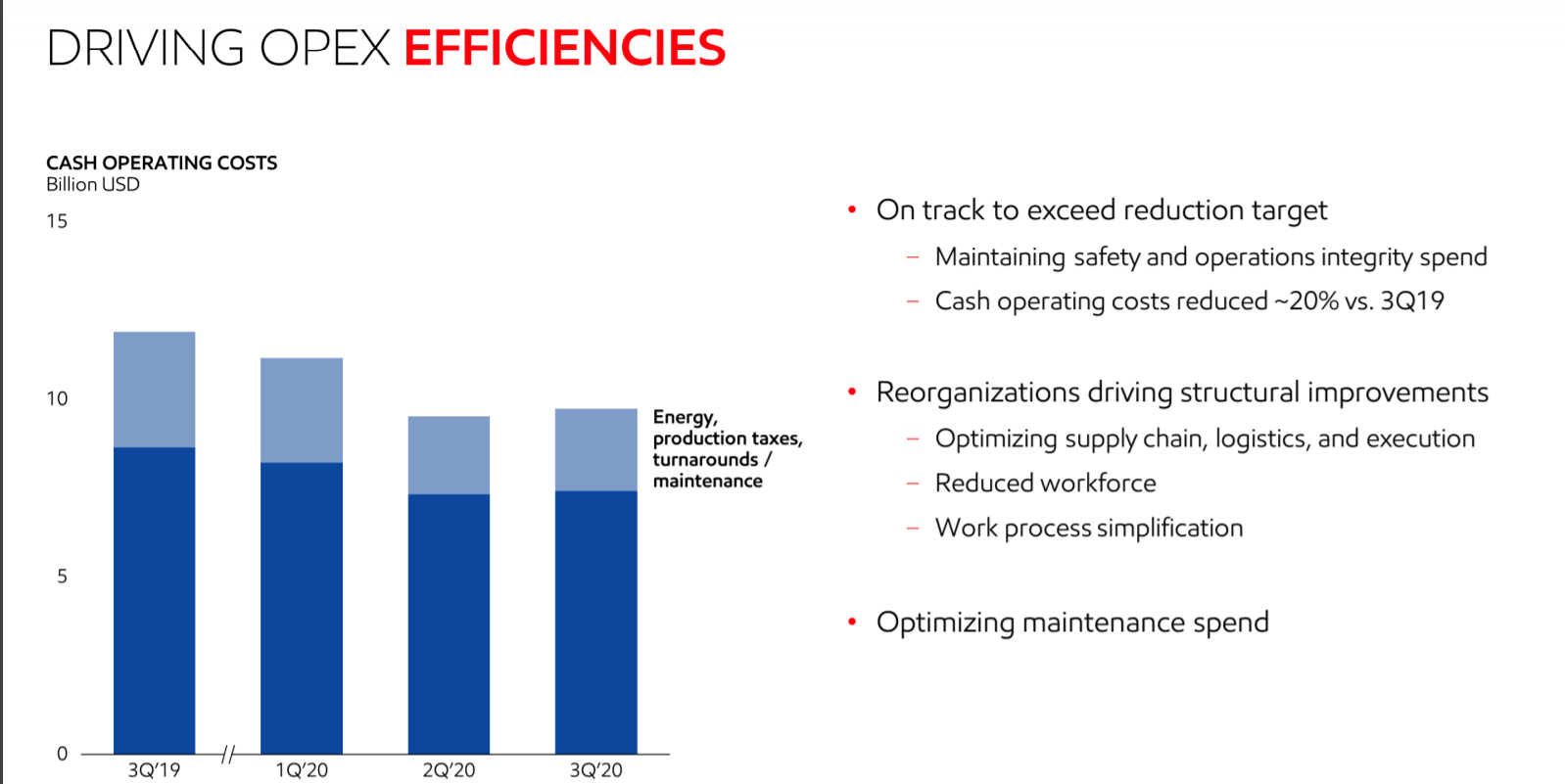

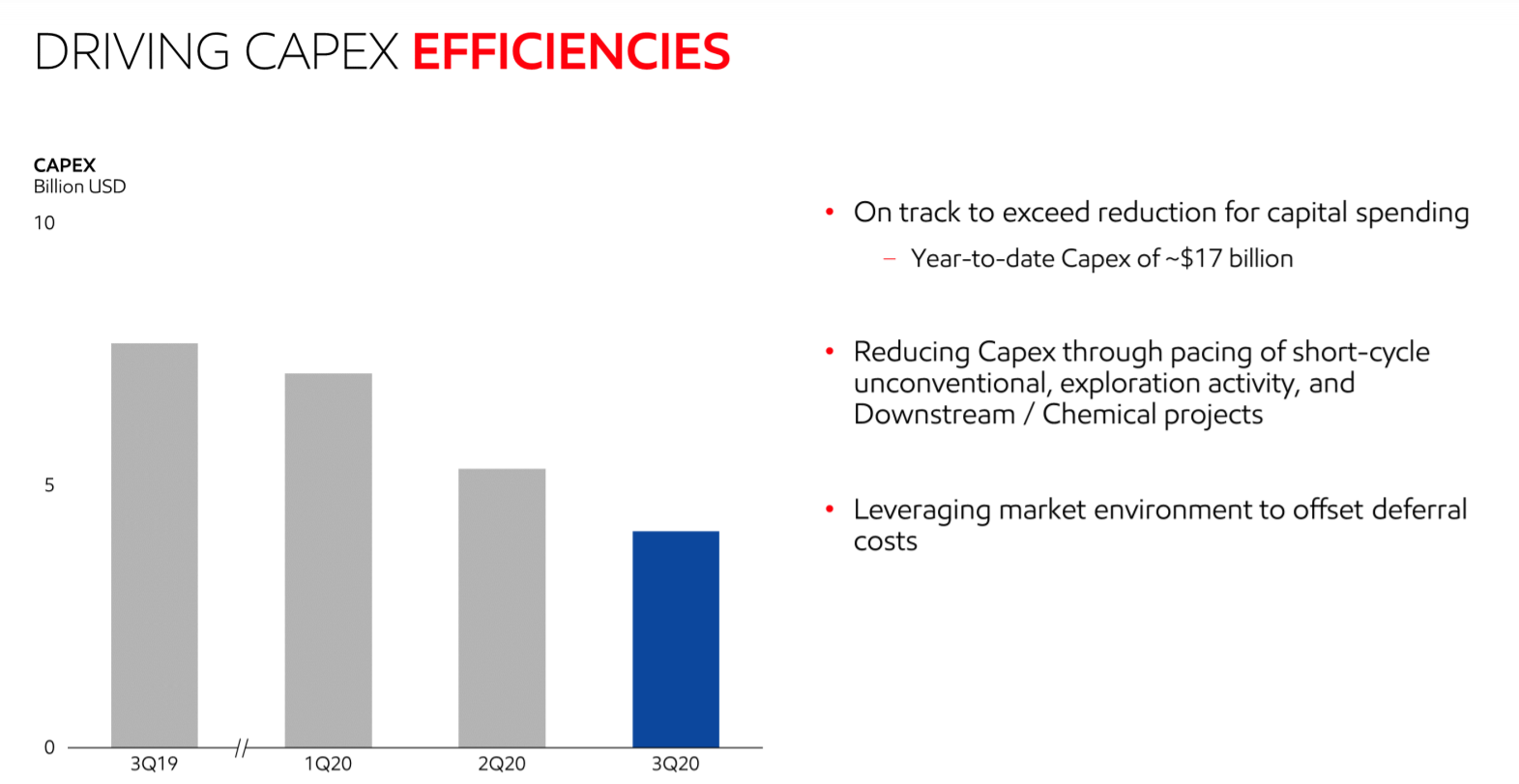

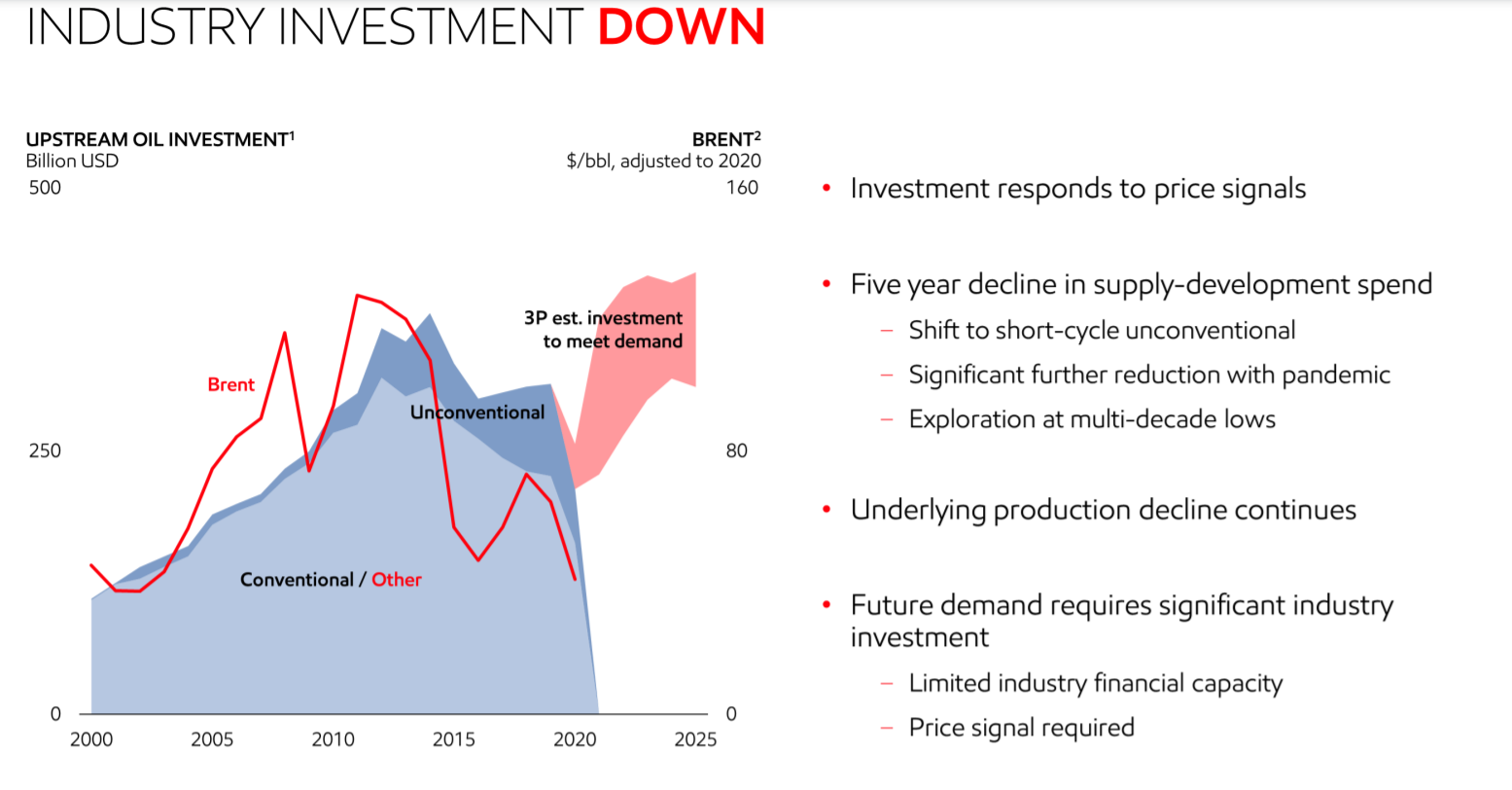

Итак, мы выяснили, что даже при ценах на нефть чуть выше 40 долларов\баррель компания сможет продолжить платить свои высокие дивиденды и даже потихоньку сокращать долг. Но ради сохранения положительного FCF менеджменту пришлось пойти на определенные жертвы: существенно сокращен OPEX и CAPEX. То есть операционные успехи при низких ценах на нефть взялись не из воздуха - инвестиционные проекты пришлось резать по живому. Причем сокращение не временное - компания пишет, что это чуть ли не ее новая инвестиционная политика. Более того в презентации Exon пишет, что мощное сокращение инвестиций идет по всей нефтегазовой отрасли!!

Дальше не надо быть гением: складываем два и два. (и вычитаем 0,5 электромобилей) Впереди у планеты мощное постковидное восстановление экономики, когда самолеты полетят, корабли поплывут, а автомобили (1% из которых уже на электротяге) поедут. Мы все читаем прогнозы и даже мне - нефтеоптимисту - очевидно, что доля электромобилей на рынке будет стремительно расти, что приведет к снижению спроса на топливо и, как следствие, на нефть. Но расти доля электромобилей будет не вот прямо сейчас, а скажем на 0,5 - 1% в год до 2030 года. Зато потребление нефти восстановится очень быстро и даже вероятно, что в 2022 году будет новый пик!! На этом фоне инвестиции в разведку и добычу повсеместно режутся по живому во всей отрасли уже прямо сейчас. Это означает существенное снижение добычи на горизонте 2 - 5 лет. (10й слайд!)

Остается сложить факты: постоквидный рост потребления на фоне восстановления экономики (2) + снижение добычи (2) - увеличение доли электромобилей (0,5) = 3,5. На фоне повсеместной ESG революции я дам супер агрессивный прогноз: в 2022 или 2023 году мы можем снова увидеть нефть выше 100 долларов\баррель. И чем агрессивнее экологическая риторика, чем сильнее стучат электрические барабаны, тем выше и неожиданнее вырастут цены на нефть! Может быть даже будет обновлен исторический рекорд стоимости. Где будут котировки Exon при подобном раскладе думаю объяснять не нужно.

Но главное даже не это! Нам, что бы заработать не нужны цены 100 долларов\баррель. Компания Exon будет прибыльна и хорошо прибыльна даже при 60 долларах, продолжит платить свои огромные дивиденды, а котировки постепенно восстановятся к максимумам.

Все самое страшное в экономике уже произошло, но в отличие от Chevron котировки Exon все еще почти вдвое ниже февральских уровней и от минимумов выросли едва на 30%. Кажется пора! Это шанс купить акции супер компании на выходе из кризиса по очень низким ценам. Думаю, что акции Exon это отличный выбор из нефтегазового сектора на небольшую долю портфеля.

Полезные ссылки

Бронислав Шаров