17 декабря 2020, 11:14

Портфели легенд инвестиций

В этом обзоре рассмотрим, куда инвестируют легендарные инвесторы. Посмотрим, что держат в своих портфелях Уоррен Баффет, Билл Гейтс, Рей Далио, Джордж Сорос и другие. Посмотрим какие действия предпринимали инвесторы в такое не простое время.

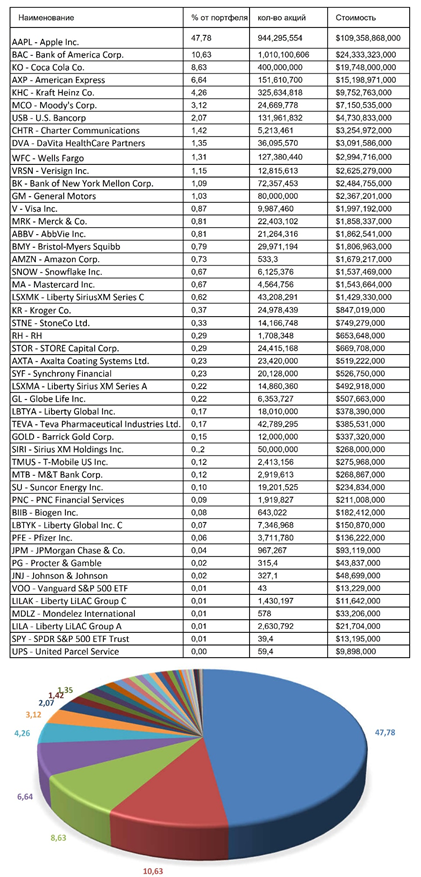

Начнем с Уоррена Баффетта.

Думаю, он не нуждается в представлении. Один из самых богатых людей в мире, его считают легендой в инвестициях и даже дали прозвище «Оракул из Омахи».

У него есть своя философия инвестирования: он покупает акции крупных компаний на долгий срок и инвестирует только в тот бизнес, который понимает сам и у которого есть запас прочности. Баффет считает, что прогнозировать поведение рынка бессмысленно. Достичь долговременного успеха, по мнению Баффета, можно лишь соблюдая определённые принципы, проявляя при этом терпение и бережливость. Он реинвестирует прибыль и дивиденды обратно в акции, что существенно увеличивает доходность; компании в портфеле со временем практически не меняются.

В 2009 году стоимость портфеля его компании Berkshire Hathaway составляла $40 млрд. Сейчас портфель оценивается примерно в $229 млрд. Доля Баффета оценивается примерно в $70,9 млрд. Стоимость активов в портфеле выросла в 6 раз за 10 лет.

Средняя годовая доходность портфеля Berkshire Hathaway за последние 3 года составила +12,15%.

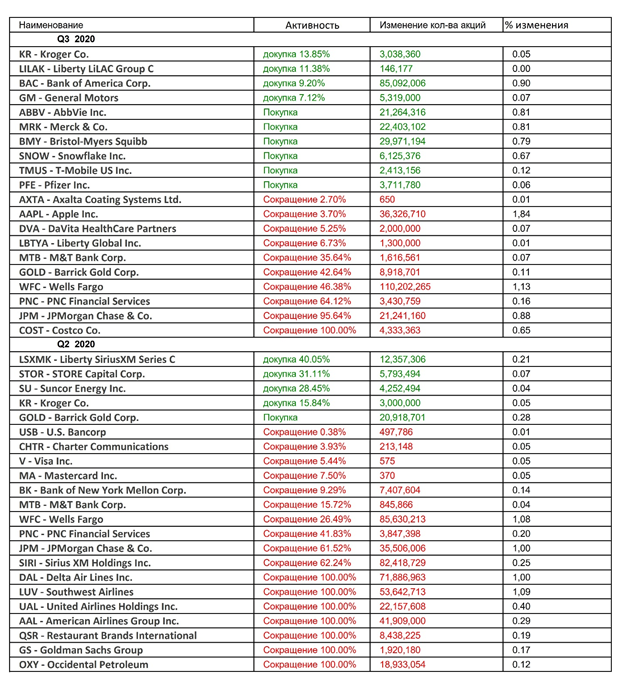

Во втором квартале этого года Berkshire Hathaway выходила из авиа-сектора. В третьем квартале компания активно сокращает уже банковский сектор, золотодобытчиков. В новых покупках стоит отметить вход в сектор фармацевтики: AbbVie Inc., Merck & Company, Bristol-Myers Squibb и Pfizer Inc. , а также компанию Snowflake, в которой Berkshire Hathaway участвовали в IPO. Snowflake одна из самых дорогих компаний из сектора Saas, что нетипично для Уоррена Баффета. Также стоит отметить выход из компании Costco Wholesale, которая была долгосрочной позицией и находилась в портфеле почти два десятилетия. Что касается Apple, то последние три года компания только сокращает позицию по ней.

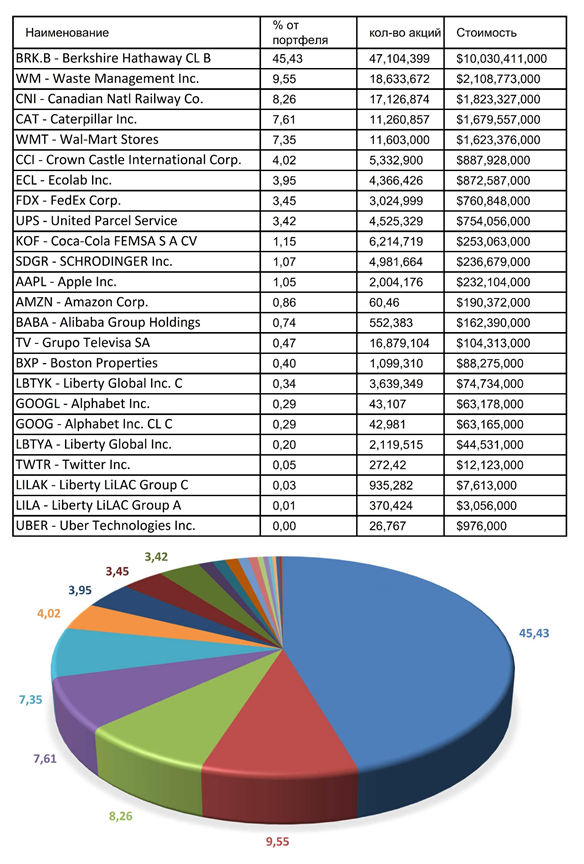

Билл Гейтс.

Билл Гейтс известен, как основатель Microsoft. В 2004 году Билл Гейтс вошёл в совет компании Berkshire Hathaway, как независимый директор, таким образом формализовав дружеские отношения с Баффеттом. И большая часть его портфеля включает акции этого фонда.

Инвестиции Билла Гейтса связаны с долговременными целями благотворительного фонда (Фонд Билла и Мелинды Гейтс) и нежеланием подвергаться повышенному риску. Поэтому часть вложений распределена между относительно консервативными инвестициями: финансовые услуги, потребительский сектор, индустриальные компании, энергетика. Средняя годовая доходность портфеля Билла и Мелинды Гейтс за последние 3 года составила +20,17%.

В последнем квартале фонд продолжал действовать консервативно: докупал телекомы, недвижимость, Berkshire Hathaway. Также видно, что фонд открыл позицию по Uber, вероятно, ставка на открытие экономики и вера, что компания скоро станет прибыльной.

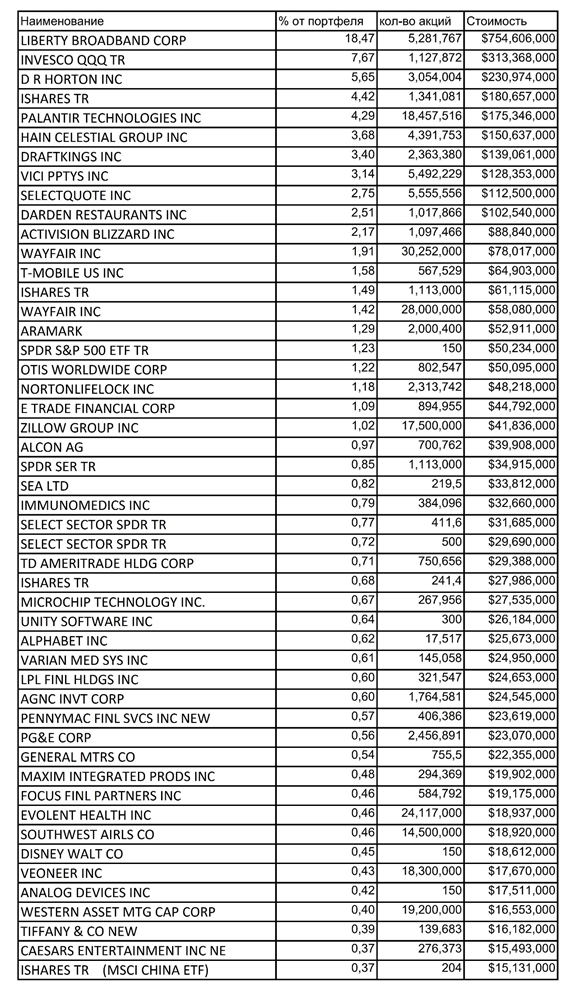

Джордж Сорос.

По оценкам, общая сумма доходов Сороса от финансовой деятельности составляет около 44 миллиардов долларов США.

Знаменитым Сорос стал после «чёрной среды» 16 сентября 1992 года — дня значительного падения стоимости фунта стерлингов относительно немецкой марки. Считается, что за один день его прибыль составила более миллиарда долларов. Заработал свое состояние он игрой на понижение.

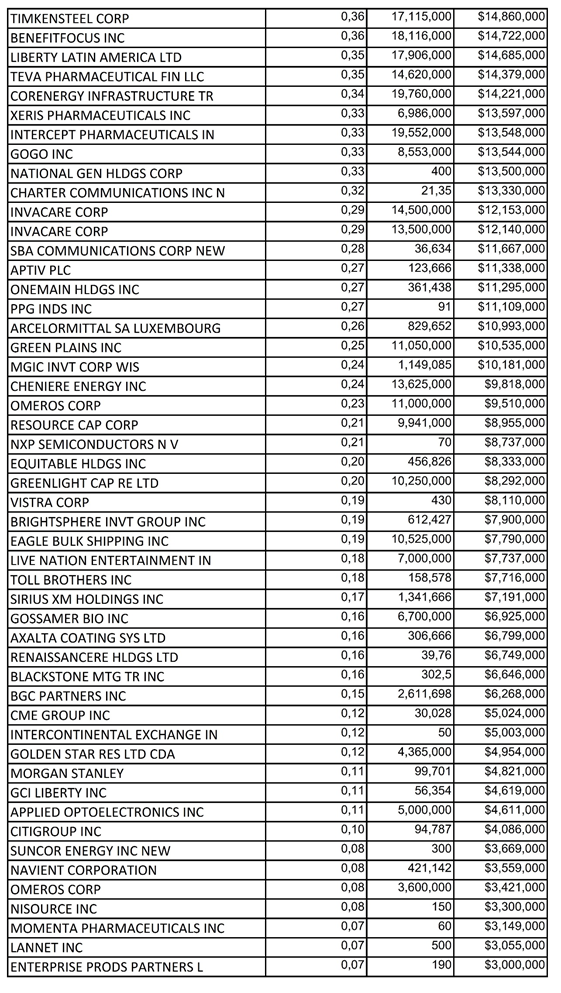

Джордж Сорос - основатель и председатель компании Soros Fund Management, управляющей хедж-фондами. За четыре десятилетия до 2010 года фонд демонстрировал исключительную доходность, составляя в среднем 20% годовых. Однако, за последние 3 года средняя годовая доходность портфеля Джорджа Сороса была отрицательной и составила: -0.66%. Состав фонда довольно внушительный, более 100 эмитентов, большую часть из которых консервативные компании.

В последнем квартале открыты позиции по таким компаниям Palantir Technologies, Immunomedics, Microchip Technology, PG&E Corp. Puts, Unity Software и Varian Medical Systems.

Также открыта позиция по Invesco QQQ Trust и полное сокращение путов на iShares Russell 2000 ETF. Известно, что Сорос использует ETF для хеджирования других частей своего портфеля.

Билл Акман.

Билл Акман — инвестор-трейдер, создать хедж-фонда Pershing Square Management ($11 млрд). Акман покупает долю в компании, приходит в совет директоров и пытается реструктурировать бизнес, улучшить операционную динамику и прибыльность. Еще один метод Акмана — зашортить «плохую» компанию и опубликовать в СМИ отчет, в котором содержится негативное мнение.

Фонд никогда не использует кредитное плечо, и с момента основания в 2004 году показывал среднегодовую доходность 21,4%.

«Мы покупаем 8-9-10% компании, когда видим, что кусочки из которых она состоит по отдельности стоят намного дороже, чем сама компания. Мы не предугадываем куда пойдет рынок, поэтому не торопимся».

Средняя годовая доходность портфеля Билла Акмана за последние 3 года составила +5.35%.

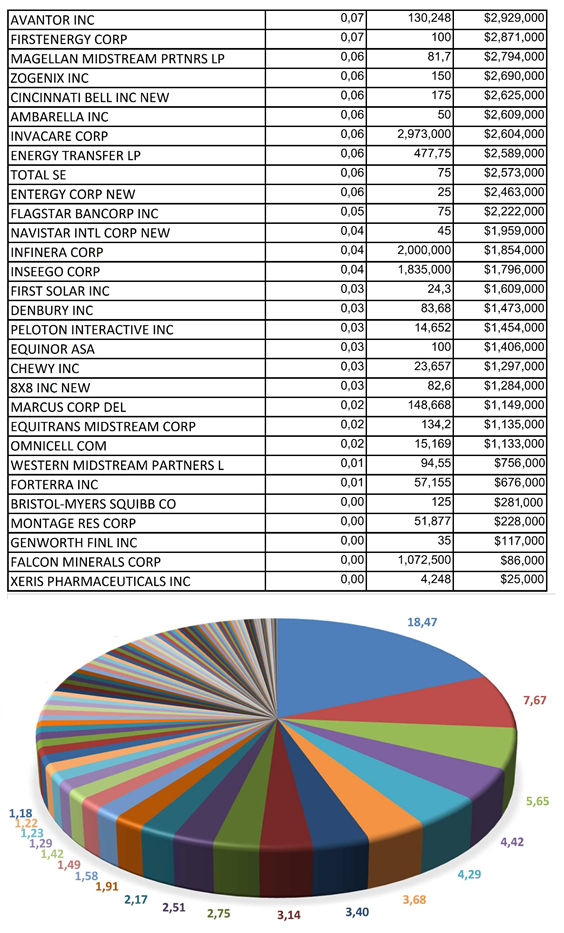

Состав портфеля выглядит как наиболее концентрированный, состоящий из рестораторов, отелей, розничных продавцов, а также компании Agilent Technologies, предлагающей решения, ориентированные на приложения для медико-биологических наук, диагностики и прикладной химии по всему миру.

Никаких покупок за третий квартал, только подрезка позиций.

Сет Кларман.

Сет Кларман возглавляет Baupost Group - бостонский хедж-фонд, который он основал в 1983 году. За последние 28 лет активы под его управлением выросли с 27 миллионов долларов до более чем 22 миллиардов долларов. Философия инвестирования в Baupost - это стоимостное инвестирование с упором на управление рисками и упором на абсолютную прибыль. Это подробно описано в его книге «Маржа безопасности: стратегии инвестирования в ценность, избегающие риска для вдумчивого инвестора», выпущенной в 1991 году.

Средняя годовая доходность составляет почти 20%. Однако, как и фонд Джорджа Сороса за последние 3 года средняя годовая доходность отрицательная: -1.13%.

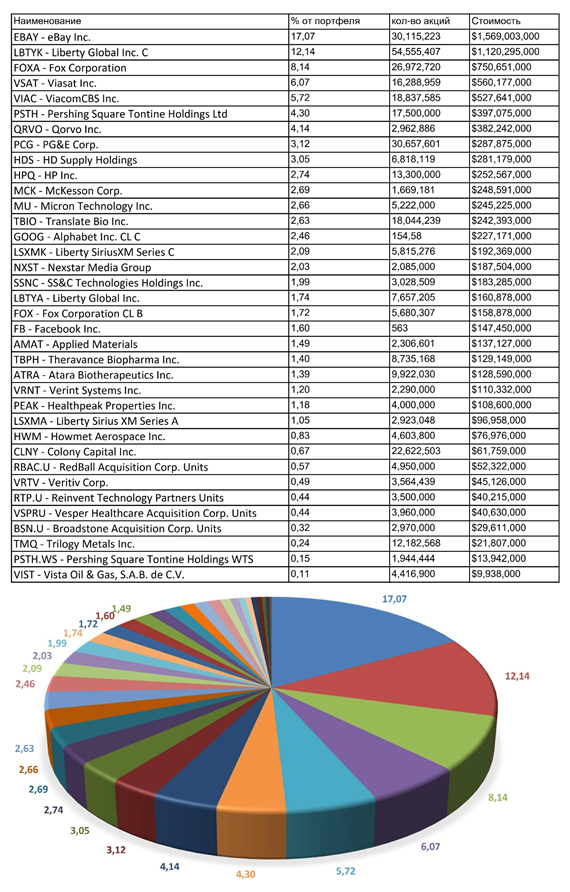

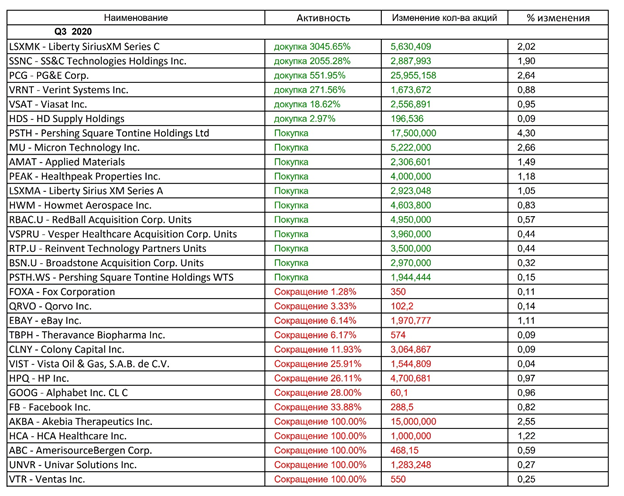

В третьем квартале фонд делает ставку на сектор полупроводников, также сокращает Facebook, Google и фармацевтический сектор.

Дэвид Теппер.

Дэвид Теппер основал Appaloosa Management в 1993 году. Его стиль инвестирования ориентирован на проблемные предприятия (как долевые, так и долговые) по всему миру - рискованное предложение, но долгосрочная прибыль это окупает.

Дэвид Теппер считается одним из самых успешных менеджеров в мире хедж-фондов. С момента основания в 1993 году его годовая доходность оценивается в 30%. В настоящее время компания имеет более 20 миллиардов долларов в активах под управлением (AUM).

Средняя годовая доходность портфеля Дэвида Теппера за последние 3 года составила +13.68%.

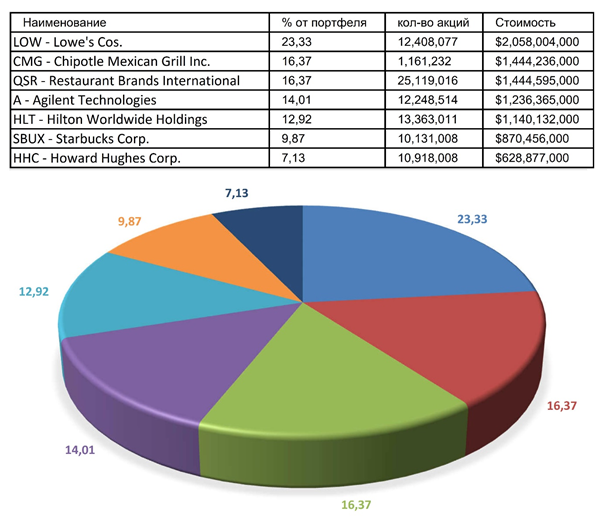

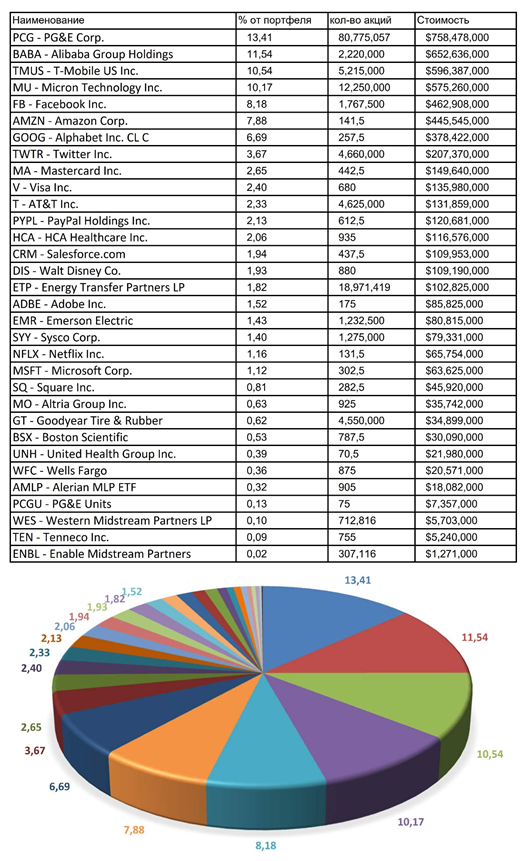

Наверное, самый современный портфель, здесь мы видим такие компании как Alibaba, Square, Salesforce, Adobe, Twitter… Кроме Apple представлены все компании из FAANGM.

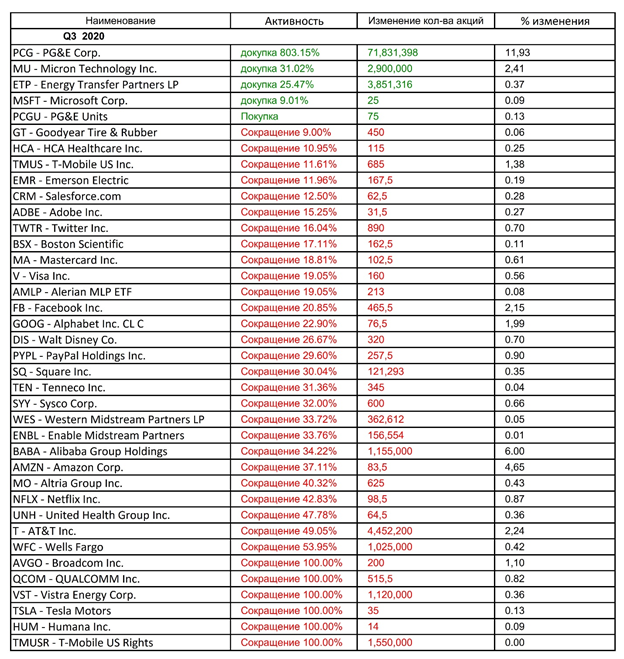

В третьем квартале очень мало покупок и очень много продаж, даже Tesla пошла под нож. Можно отметить покупки Micron и Microsoft.

Рэй Далио.

Рэй Далио — легенда инвестиций. В 26 лет в своей квартире он основал компанию Bridgewater Associates, которая стала самым крупным хедж-фондом в мире. По данным LCH Investments, до 2017 года компания приносила самую большую совокупную чистую прибыль для хедж-фонда за всю историю. Сейчас под управлением Bridgewater находится $160 млрд.

Рэй Далио известен своей книгой-бестселлером «Принципы. Жизнь и работа». По оценкам Forbes, сегодня его состояние оценивается в $18 млрд.

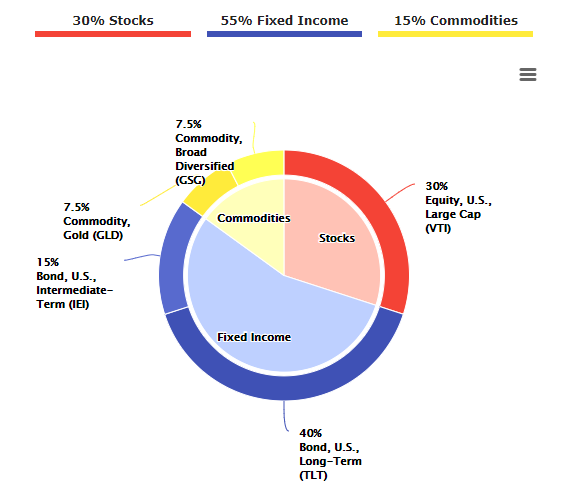

Вот так выглядит всепогодный портфель, согласно Далио:

30% в акциях;

40% в долгосрочных облигациях США;

15% в среднесрочных облигациях США;

7,5% на золото;

7,5% на другие товары.

Рэй также говорит, что портфель нужно ежегодно ребалансировать. В инвестировании Рэй придерживается своих же правил. Так его флагманский фонд Pure Alpha показал среднюю годовую доходность +12% с 1991 по 2018 год. С декабря 2005 года стоимость активов в портфеле Далио выросла в 32 раза: с $300 млн до $9,5 млрд на конец декабря 2019 года.

Средняя годовая доходность портфеля Рэя Далио за последние 3 года составила +9.72%.

Выводы

Никаких выводов здесь нет. В первую очередь стоит сказать, что бездумное следование за любым мнением крайне опасно. Всегда стоит проводить свою собственную работу. Даже повторение портфеля известных людей не гарантирует никаких доходностей в будущем. Помните, что размер портфелей рассмотренных инвесторов и фондов весьма существенный, и зачастую задача стоит не преумножить, а сохранить капитал.

Однако, всегда интересно смотреть чужие портфели. Иногда можно подтвердить свое убеждение по идее или даже найти новую идею. Все доходности указаны в долларах, в рублях у ребят получилось, конечно, лучше.

Полезные ссылки

Павел