08 декабря 2020, 15:00

Обзор компании Salesforce

Salesforce за 20 лет превратилась в лидера по разработке корпоративного программного обеспечения с капитализацией больше 200 млрд долларов. Компания купила Slack за 27,7 млрд долларов. Это не стало неожиданностью, учитывая ранние слухи. Акции компании скорректировались и в этом обзоре подумаем стоит ли их подбирать, также рассмотрим бизнес Salesforce и на что они делают ставку платя такую внушительную сумму за компанию Slack.

Обзор сектора

«Программное обеспечение как услуга» (обычно называемые «SaaS») - это программные приложения, которые размещаются в облаке и продаются клиентам по подписке. Согласно исследованию Bessemer Venture Partners, рынок SaaS растет на 20% ежегодно, то есть вдвое превышает темпы роста всего рынка корпоративного программного обеспечения, хотя он по-прежнему составляет лишь 20-30% от общего рынка. Если текущая тенденция сохранится, и нет причин полагать, что это не так, мы должны ожидать, что к 2025 году SaaS будет составлять ~ 50% всего рынка корпоративного программного обеспечения. Salesforce была пионером в SaaS и до сих пор остается одним из ее крупнейших чемпионов! Мы говорим об очень большой компании, капитализация составляет более 200 млрд долларов.

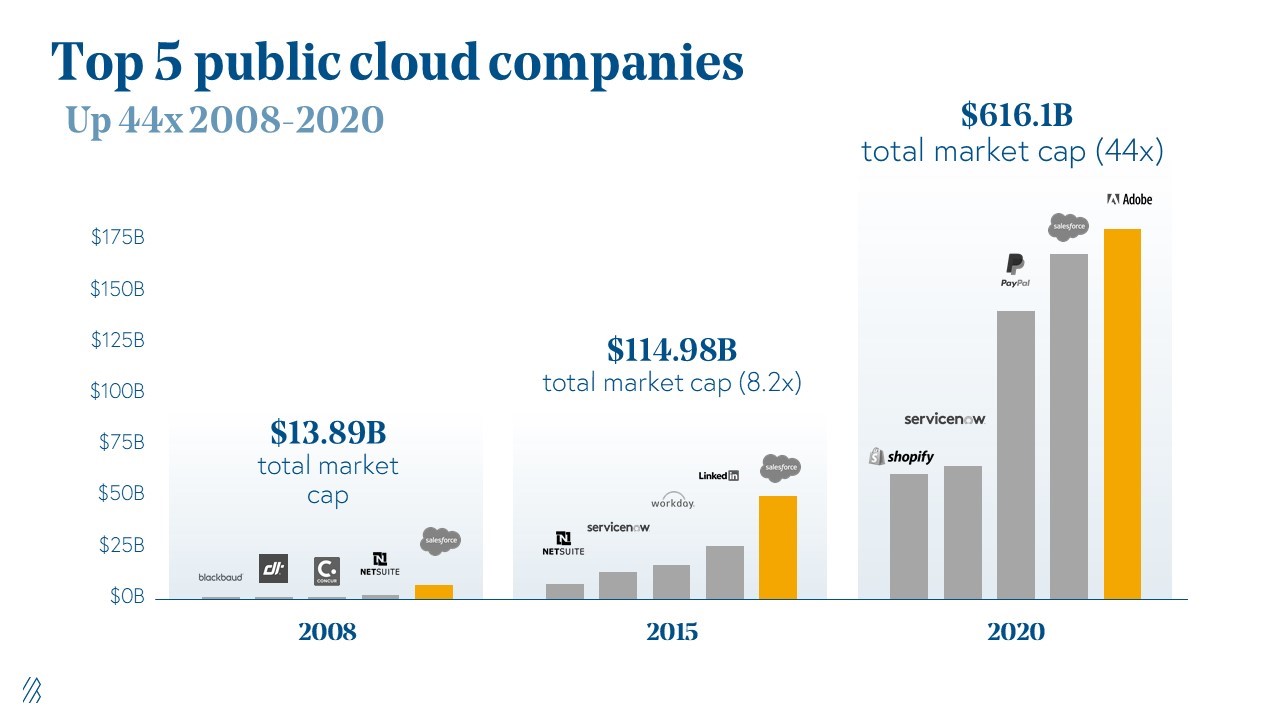

В то время как на рубеже 21-го века не было компаний, занимающихся общедоступными облаками стоимостью более 1 миллиарда долларов. После 2007 года количество компаний и темпы внедрения облачных технологий увеличились.

В 2010 году было 12 публичных компаний, а на начало 2020 года их было 54. Из этих 54 публичных компаний пять известных технологических гигантов - Salesforce, Paypal, ServiceNow, Shopify и Adobe - имеют рыночный капитал более 50 миллиардов долларов.

В 2008 году общая рыночная капитализация Salesforce, Netsuite, Concur, Blackbaud и Dealertrack составила 13,89 миллиарда долларов. К 2015 году рыночная капитализация увеличилась в 8 раз за счет добавления LinkedIn, ServiceNow, а также Salesforce и Netsuite в пятерку крупнейших компаний, занимающихся общедоступным облаком.

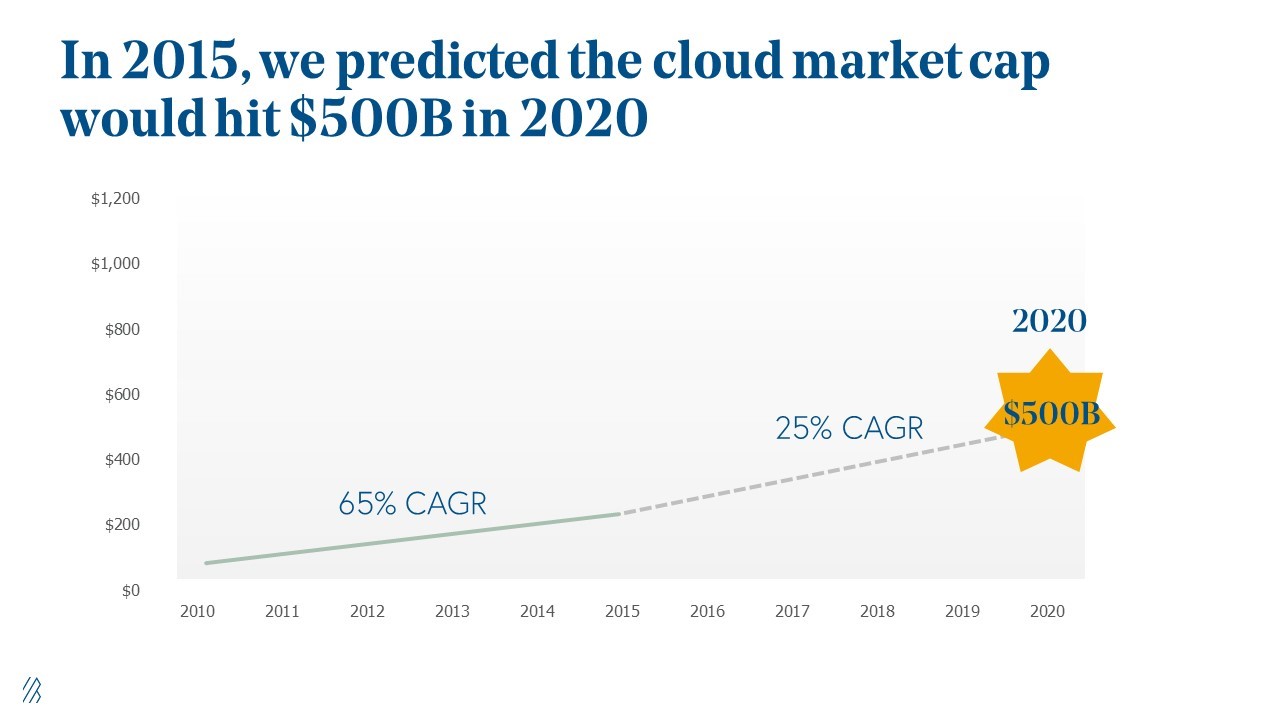

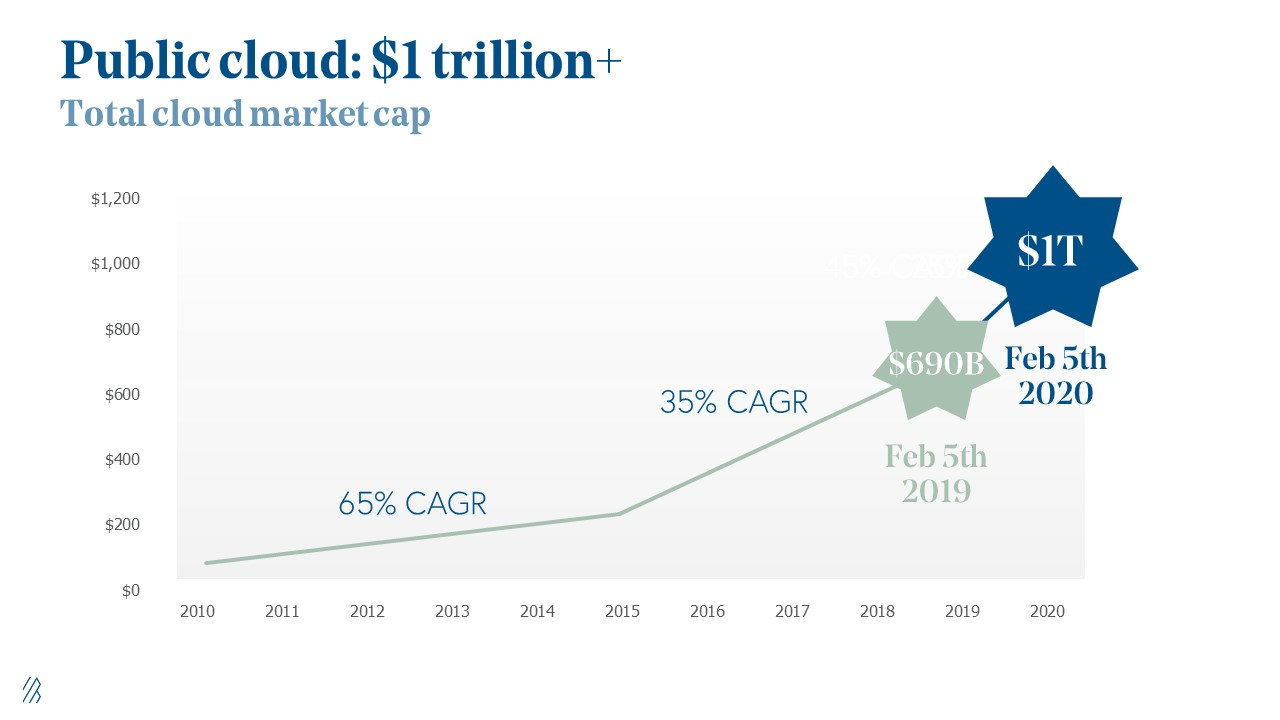

В 2015 году аналитики прогнозировали, что к 2020 году отрасль общедоступных облаков достигнет 500 миллиардов долларов.

Реальный рост составил в среднем 35% CAGR. И рынки общедоступных облаков достигли рубежа в 500 миллиардов долларов на два года раньше. А в начале 2020 года, мы превзошли рыночную капитализацию рынка общедоступных облаков в 1 триллион долларов, показав темпы роста 45%.

Про некоторые компании, вероятно, вы даже не слышали. Трудно пропустить закономерность на протяжении десятилетий, когда крупные и успешные технологические компании регрессируют в одно или несколько из следующих состояний:

а) развивают высокомерную культуру, начинают решать сами за клиента (типа Oracle),

б) становятся скучными и бюрократическими (типа SAP)

в) не развиваются и успокаиваются на своей стратегии, что, конечно, приводит к проигрышу рынка новым решениям с лучшими технологиями (IBM).

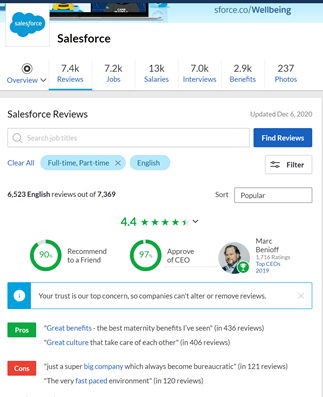

Salesforce - заметное исключение. Генеральный директор Марк Бениофф считает, что дело в ценностях компании, таких как доверие, инновации, успех клиентов и равенство. У них также, как и у всех есть свои недостатки, которые многие партнеры и клиенты заметили. Но их культура, основанная на ценностях, и способ ведения бизнеса - это мощные изменения по сравнению с тем, как бизнес до сих пор ведется многими другими в отрасли.

Обзор бизнеса

В начале 2001 года рынок CRM бурно развивался. Доминировала компания Siebel Systems, которая продавала локальное программное обеспечение крупным предприятиям. В то время компания Salesforce была небольшим игроком, построившим всего один модуль CRM (автоматизация продаж), причем с минимальными функциями, которые подходили бы только для малых предприятий с простыми потребностями. Но программное обеспечение было доступно «по запросу»; заказчик не платил ни за обслуживание, ни за внедрение, ни за лицензию. Вместо этого первые 5 пользователей были бесплатными, а за каждого дополнительного пользователя приходилось платить 50 долларов в месяц.

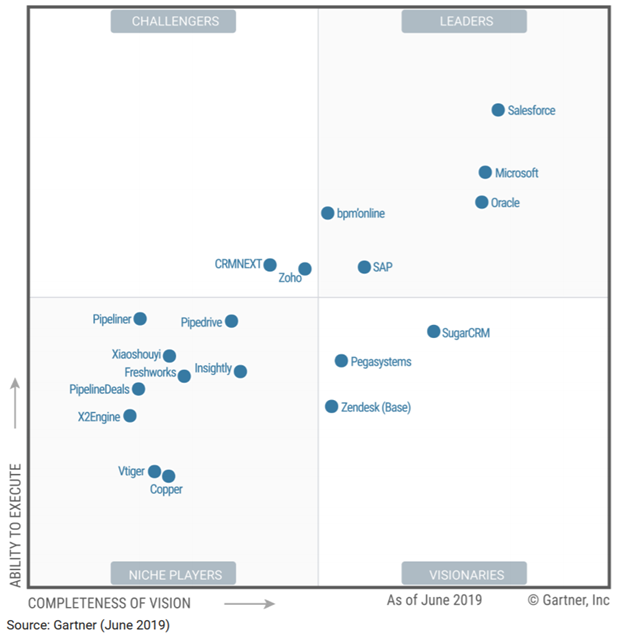

В настоящее время компания год за годом является лидером в своей области.

Paas как движущая сила компании

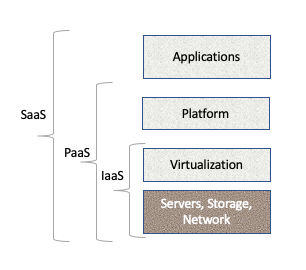

Как вы знаете, в облачном секторе есть 3 отдельных слоя:

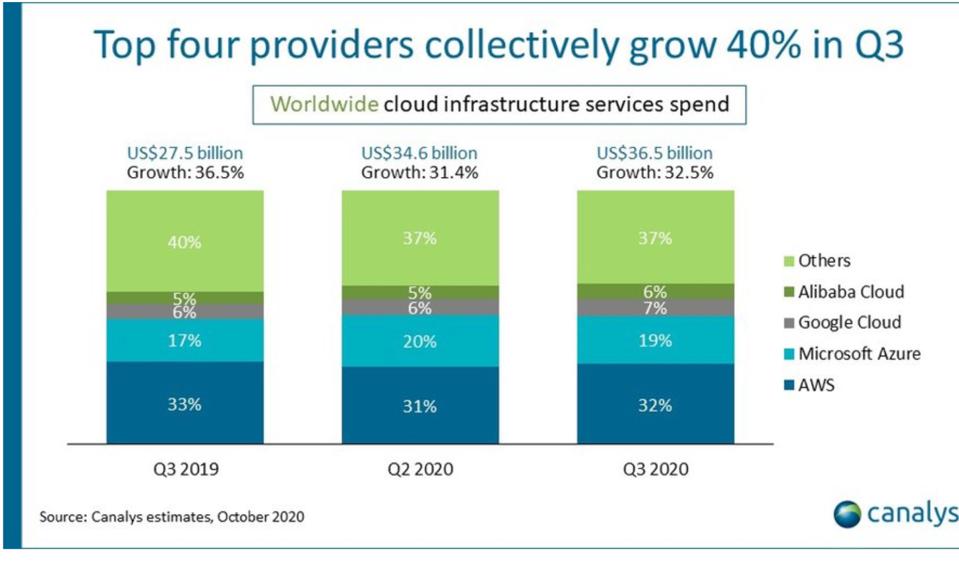

Нижний уровень - «Инфраструктура как услуга» или IaaS, который обеспечивает виртуализированный доступ к вычислительным ресурсам, хранилищам и сетевым ресурсам по запросу. В этом пространстве доминируют поставщики общедоступных облаков, такие как AWS (Amazon Web Service), GCP (Google Cloud Platform) и Microsoft Azure. По мере обострения облачных войн за лидерство, Amazon продолжает доминировать на публичных рынках, а Microsoft Azure прочно занимает второе место.

Промежуточный средний уровень - это PaaS или платформа как услуга. Это облачная среда для разработки и развертывания программного обеспечения, которое абстрагируется от базовой инфраструктуры.

Верхний уровень – Saas или «Программное обеспечение как услуга» - это приложения, доставляемые через Интернет и доступные через браузер или приложение на любом устройстве.

Каждый слой стремится абстрагироваться от нижележащих слоев. Например, конечные пользователи обычно получают доступ к приложениям Salesforce, размещенных в управляемых центрах обработки данных Salesforce (за исключением небольшого процента, которые работают на AWS).

Salesforce запустила PaaS для клиентов в 2007 году. Помимо Salesforce, двумя другими основными игроками на PaaS являются AWS и Microsoft Azure, которые активно продвигаются вверх по иерархии, и GCP не сильно отстает.

Сейчас существует более 5000 приложений, которые можно купить и загрузить на Salesforce AppExchange, и некоторые из них стали компаниями с многомиллиардной выручкой. Фактически, Salesforce была первой компанией, производящей программное обеспечение для предприятий, создавшей App Store.

С приобретением Heroku (2010 г.), Relate IQ (2014 г.), Mulesoft (2018 г.) и Tabelau (2019 г.) и инвестициями в возможности Einstein, платформа Salesforce стала крупнейшим и наиболее быстрорастущим направлением бизнеса. Интеграция Mulesoft, Tableau и Einstein оцениваются отдельно с несколькими уровнями возможностей, обслуживающими разные сегменты. Независимые поставщики программного обеспечения, использующие Salesforce в качестве базового PaaS, платят от 10 до 25% выручки. Например, такой клиент, как Veeva с годовой выручкой в 1,2 миллиарда долларов, вероятно, платит от 50 до 100 миллионов долларов в год. (Соглашение о минимальной выплате 500 миллионов долларов на 10 лет до 2025 года).

По сути AppExchange это как торрент приложений, охватывающих широкий спектр отраслей и областей. Продукты от разных поставщиков хорошо работают вместе, поскольку они разработаны с использованием одной и той же структуры. Заказчики получают функциональные возможности, на реализацию которых Salesforce могли потребоваться годы.

Заказчикам, уставшим от затрат на интеграцию между приложениями, понравилась идея покупать нативные приложения, созданные на одной платформе с использованием одних и тех же объектов, с доступом к одним и тем же службам данных.

Приложения в экосистеме сохраняют все элементы бренда Salesforce, включая доступность, безопасность, возможность обновления с помощью метаданных, расширяемость с помощью платформы, подписки SaaS и т.д.

Если вы независимый поставщик программного обеспечения, желающий создать и доставить облачное приложение, есть 3 основных варианта.

1) IaaS + Custom Platform + Пользовательское приложение: построение на базе сервисов AWS, GCP или Azure IaaS. Проделайте тяжелую работу по созданию платформы, а затем создайте приложения.

На самом деле создание облачных платформ обходится в сотни миллионов долларов, и сегодня невозможно представить, чтобы любой независимый поставщик программного обеспечения создал свою собственную платформу. Поэтому в большинстве случаев этот вариант НЕ применим.

2) Универсальное приложение PaaS + Пользовательское приложение: используйте PaaS, например, Google App Engine или другие.

Это может иметь смысл только в том случае, если нет необходимости быть тесно связанным с конкретной экосистемой, ее клиентами и поставщиками. Обычному PaaS может потребоваться нетривиальный объем работы для поддержки домена.

3) Приложение для домена PaaS + Пользовательское приложение

Создание облачных приложений на основе приложения PaaS, например, Salesforce Lightning, является превосходной альтернативой для любого независимого поставщика программного обеспечения, стремящегося создавать приложения в CRM или смежных доменах.

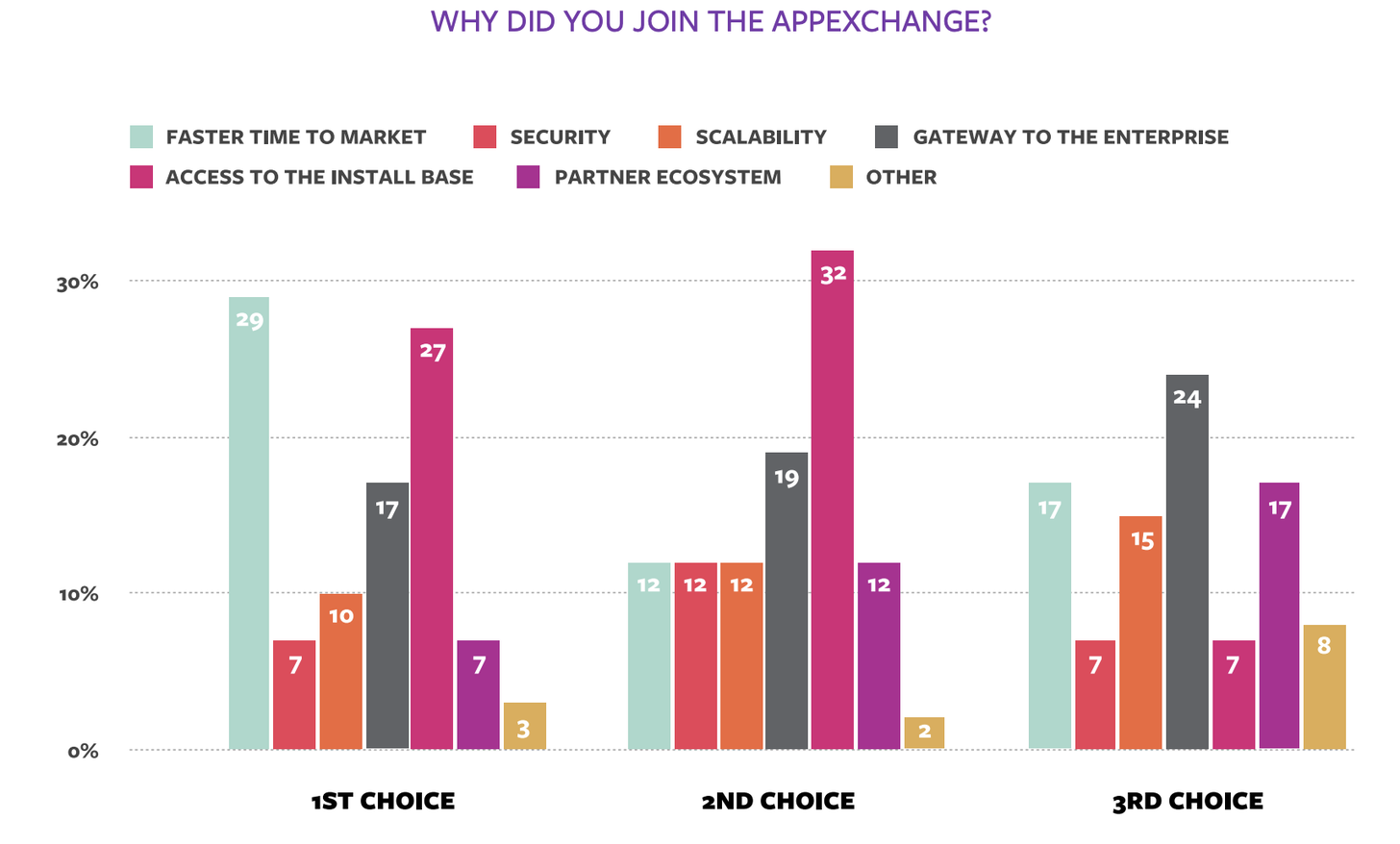

Поставщики программного обеспечения, выбирают Salesforce прежде всего из-за сокращения времени выхода на рынок.

Венчурные инвестиции

Корпоративное венчурное подразделение Salesforce является крупнейшим венчурным капиталом в экосистеме приложений Salesforce. Например, с 2017 по 3 квартал 2019 года в него было вложено 43 инвестиции.

Общий капитал, вложенный в активные инвестиции (без учета выходов) по состоянию на февраль 2020 года, составлял 1,5 млрд долларов США. Сюда не входят завершенные инвестиции (на сегодняшний день их более 91)

Венчурные инвестиции дают Salesforce возможность влиять на направление развития этих компаний и внимательно следить за их прогрессом, работая в их советах директоров. Он также создает высококачественную воронку слияний и поглощений для избранных областей, в которых Salesforce может решить воспользоваться этой возможностью.

Слияния и поглощения

Очень часто ваш собственный масштаб становится препятствием для инноваций.

Следовательно, многие SaaS-компании создают новые продукты, приобретая их, либо на ранней стадии, когда у них почти нет клиентов, либо иногда, когда они уже являются прочными лидерами рынка. Если все сделано правильно и вовремя, приобретения не только значительно сокращают время вывода на рынок компаний-разработчиков программного обеспечения, но и устраняют потенциальную конкуренцию в будущем.

Salesforce добилась замечательных результатов, потому что она объединила свой сильный органический рост в своих существующих категориях (например, Sales Cloud) с важными стратегическими приобретениями, которые позволили ей уверенно развиваться в новых категориях (например, Marketing Cloud). Это стало особенно важным в последние несколько лет, когда появилось много сильных конкурентов Cloud SaaS.

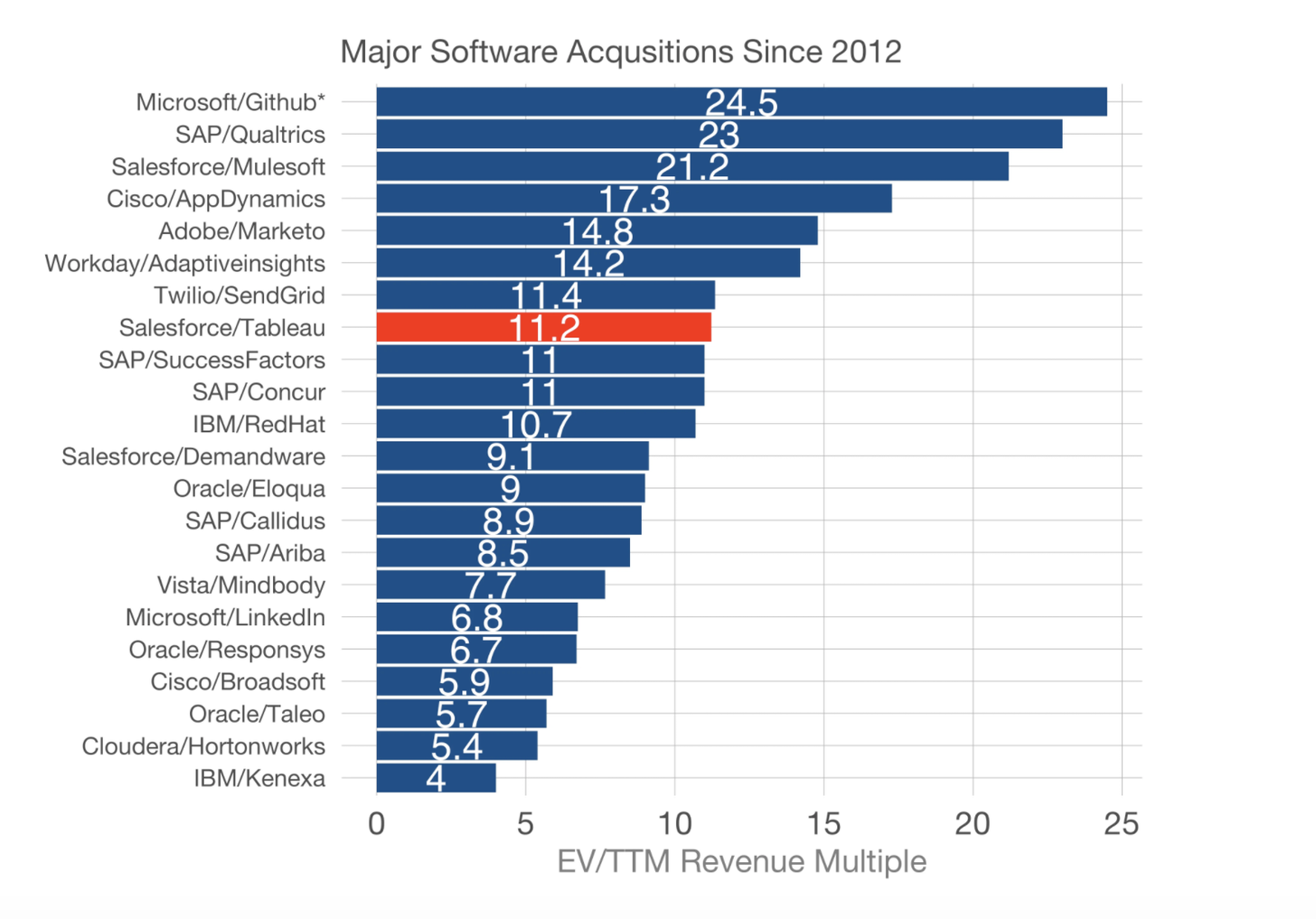

Что касается мультипликаторов EV/rev для приобретенных компаний, Salesforce платила большие премии за свои крупные сделки - 21x для Mulesoft, 11,2x для Tableau, 9,1 для Demandware и т.д.

Насколько это оправданно?

В 2018 году Salesforce приобрела MuleSoft за 6,5 млрд долларов. Программное обеспечение MuleSoft помогает различным программным приложениям общаться друг с другом, независимо от того, облачно или нет (упрощенно). Поскольку многие крупные клиенты по-прежнему имеют множество приложений и данных на своих серверах (т.е. не в облаке), это приобретение помогает отделу продаж нацеливаться на этих клиентов и помогает устранить препятствия, мешающие им покупать решения Salesforce.

По словам Четана Путтангунты (бывшего члена совета директоров MuleSoft), на момент приобретения MuleSoft имела выручку в размере 355 миллионов долларов, который рос на 60%. Год спустя выручка MuleSoft увеличилась на 104%. А сейчас, выручка превышает 1 миллиард долларов.

Поскольку у Salesforce уже есть крупные корпоративные клиенты из других своих решений. Облако продаж позволяет Salesforce продавать эти новые решения своим существующим клиентам, чтобы быстро увеличивать выручку.

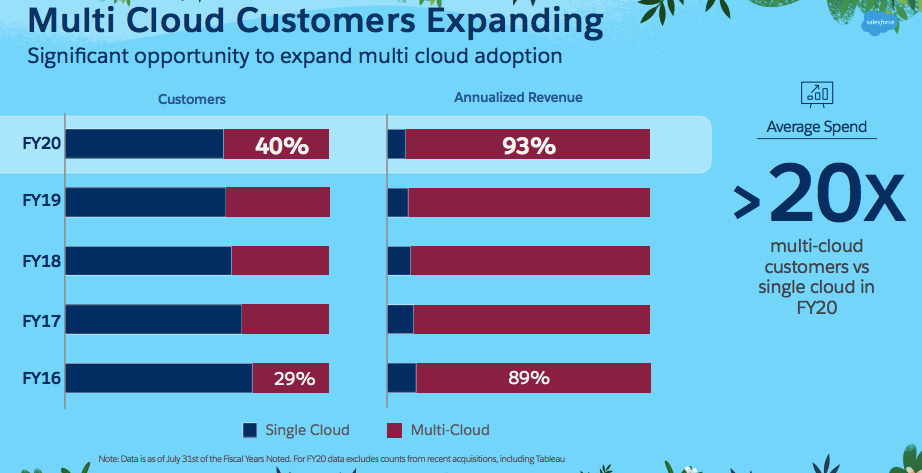

На слайде ниже это очень хорошо видно - количество клиентов, использующих Salesforce Multi Cloud (т.е. несколько облачных решений), увеличилось с 29% всех клиентов в 16 финансовом году до 40% всех клиентов в 20 финансовом году. Поскольку один и тот же клиент покупает разные облачные решения, то в среднем траты увеличились в 20 раз!

Это явное преимущество масштаба Salesforce. И причина, по которой для Salesforce имеет смысл постоянно искать возможности приобретений. Создание решений в этих новых категориях позволяет Salesforce непрерывно быстро расти даже в таком большом масштабе.

Salesforce + Slack

Покупка Salesforce Slack за 27,7 млрд долларов не стала неожиданностью, учитывая ранние слухи.

Это был отличный результат для Slack, т.к. это 54%-ная надбавка к его цене (поскольку сделка была опубликована, когда Slack торговался на уровне 30 долларов, акции Slack подскочили на 38%), и это примерно в 26x EV/fwd rev.

Приобретая более 130 000 платных клиентов Slack, Salesforce расширяет свой портфель корпоративных приложений в конкуренции с Microsoft. Покупка Slack ставит Salesforce против Team, гораздо более сильного продукта Microsoft для совместной работы. Генеральный директор Salesforce Марк Бениофф очень рад этому приобретению: «Slack меняет все и делает Salesforce компанией совершенно нового типа. Заказчики меняют архитектуру своей работы. Теперь, со Slack, он предоставляет невероятное надежное окно в интерфейс совместной работы для всех наших сервисов и всего предприятия»

Для понимания вот некоторые из клиентов Slack:

Попробуем прикинуть плюсы для Salesforce:

- Несмотря на то, что цена покупки кажется завышенной, она составляет менее 10% от текущей оценки Salesforce. Это абсолютно стоящая стратегическая ставка, даже если в течение некоторого времени она будет снижать маржу.

- Их родной продукт приложений для обмена сообщениями Chatter был интересной возможностью, но никогда не был сильной стороной и не получил широкого распространения.

- Slack - это открытая платформа с встроенной интеграцией сообщества с сотнями популярных приложений. Это дополняет модель Salesforce App-Exchange с подходом открытой экосистемы, который делает доступ для чтения и записи сторонних приложений основным элементом всех продуктов Salesforce.

- Традиционно Slack использовался только для внутренней коммуникации внутри предприятия, но новые возможности, такие как Slack Connect, позволяют предприятиям общаться с поставщиками, партнерами и клиентами.

- Slack широко используется во всех отделах - не только во фронт-офисе - и особенно эффективен в организациях, занимающихся разработкой/проектированием. Это дает Salesforce доступ к новым центрам закупок.

- Теперь Slack также поддерживает видеоконференцсвязь, а пакет для повышения производительности является альтернативой Microsoft Teams и Zoom. У Teams есть явное преимущество с интеграцией Office 365, а Zoom - значительно лучший опыт работы с видео, поэтому я скептически отношусь к этому как к шагу, который может бросить вызов Microsoft или Zoom каким-либо существенным образом.

С точки зрения Slack,

- Это отличный результат. Это на 30% выше цены IPO и на 48% выше оценки до того, как сделка стала известна.

- Могли ли они улучшить свою оценку как независимую компанию? Возможно, но они изо всех сил пытались конкурировать с Microsoft, у которой есть полностью интегрированный пакет, и им нужна была поддержка со стороны более крупного игрока. Существует вероятность того, что их бизнес может принять неблагоприятный поворот после пандемии, поэтому они, вероятно, пришли к выводу, что ожидаемое значение с поправкой на риск, вероятно, значительно меньше, чем предложение Salesforce.

- Это ускоряет разработку плана Slack и делает их платформу центральной для Salesforce. У покупателя схожая культура и многие руководители Slack ранее работали в Salesforce.

К минусам можно отнести, что это все-таки 27,7 млрд долларов. Также есть мнение, что эта сделка связана не с логикой, а с завистью Бениоффа к Microsoft. Бениофф и генеральный директор Microsoft Сатья Наделла были деловыми друзьями, которые превратились в соперников. Как сообщает Bloomberg, Бениофф был одним из первых соперников, с которыми Сатья Наделла наладил более тесные связи, когда он занял пост генерального директора Microsoft в 2014 году, но отношения руководителей разорвались в 2016 году, когда Microsoft приобрел LinkedIn. Однако, не особо верится, что это просто эмоциональное решение. Да и вообще сотрудники считают Бениоффа “рок-звездой” среди генеральных директоров.

Перспективы роста

Несмотря на то, что Salesforce начиналась как игра для малого и среднего бизнеса, теперь это полноценное корпоративное решение.

В 20 финансовом году компании (со среднегодовой выручкой> 1 млн долл. США) составили 67% выручки и показатель растет примерно на 30% в 2016-2020 гг.

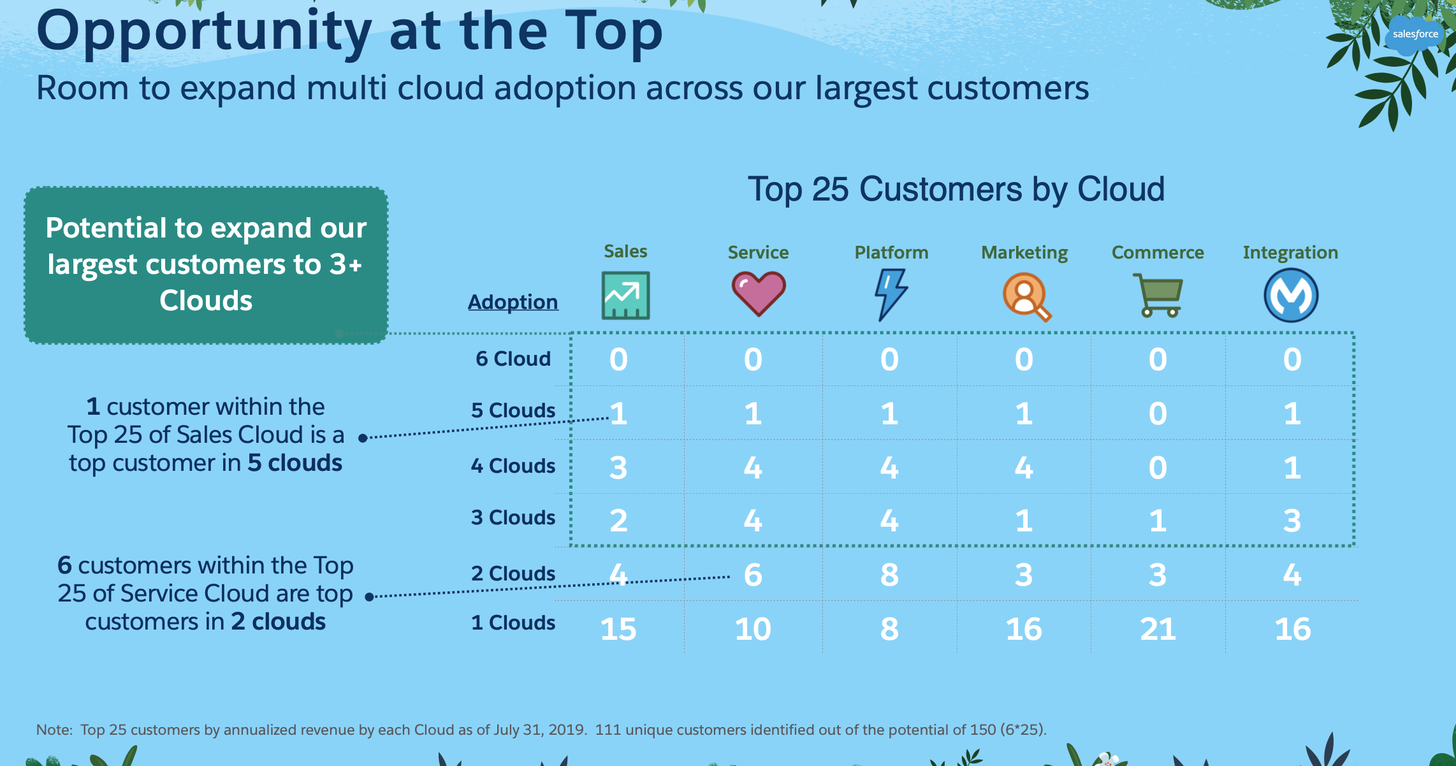

Таким образом, наибольшие возможности для роста Salesforce заключаются в расширении проникновения нескольких облаков в рамках предприятия.

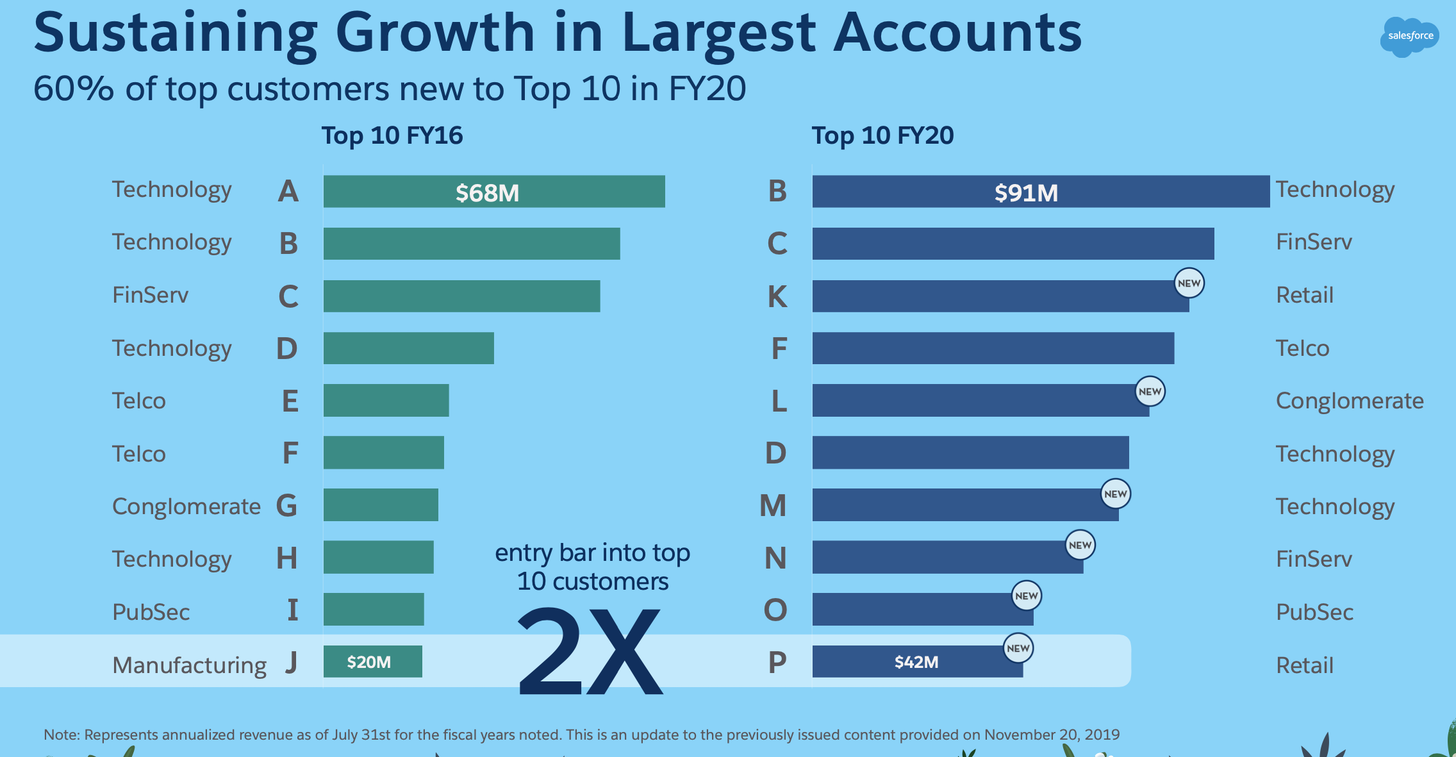

Годовые данные о расходах 10 крупнейших корпоративных клиентов Salesforce показывают отличный рост.

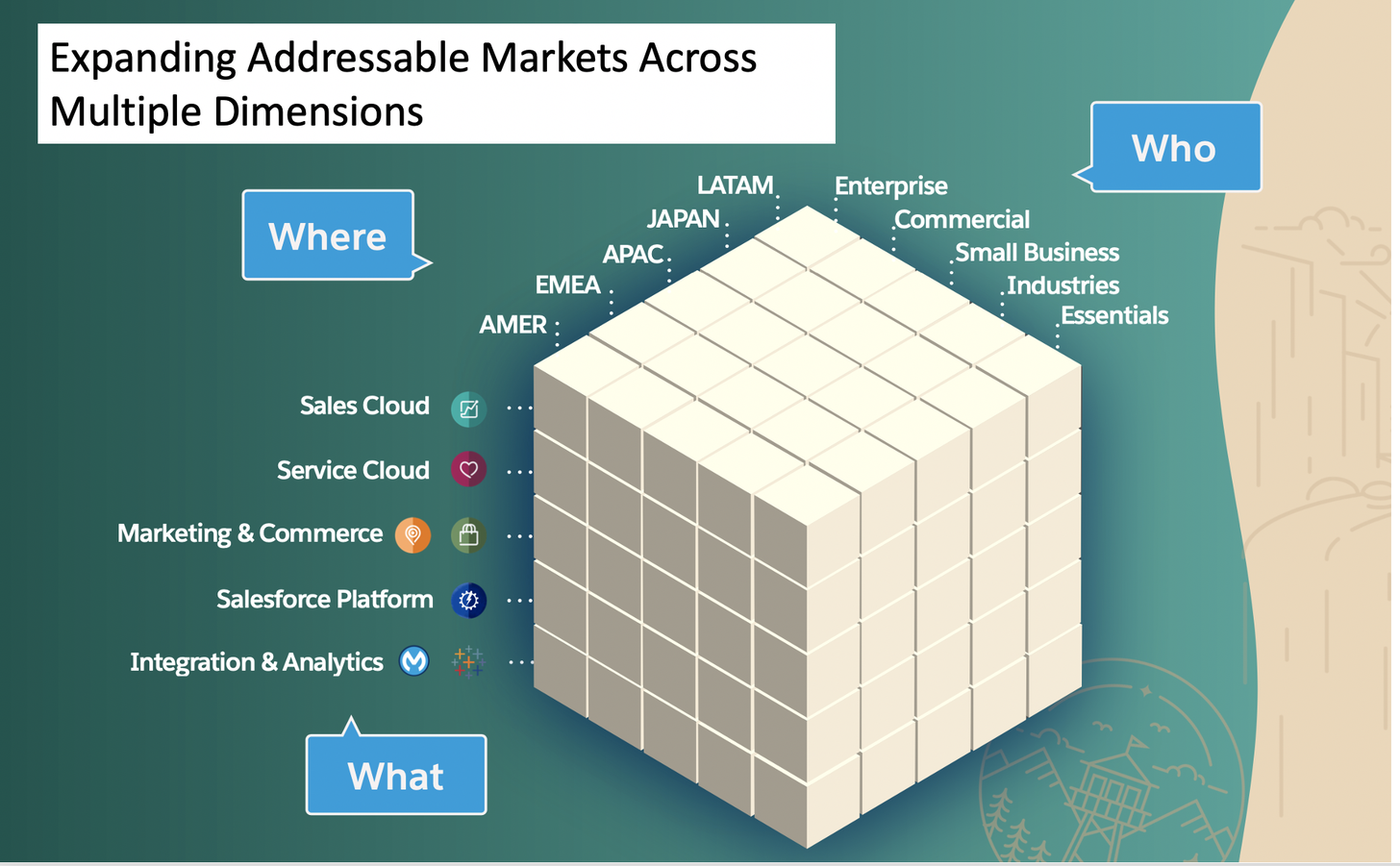

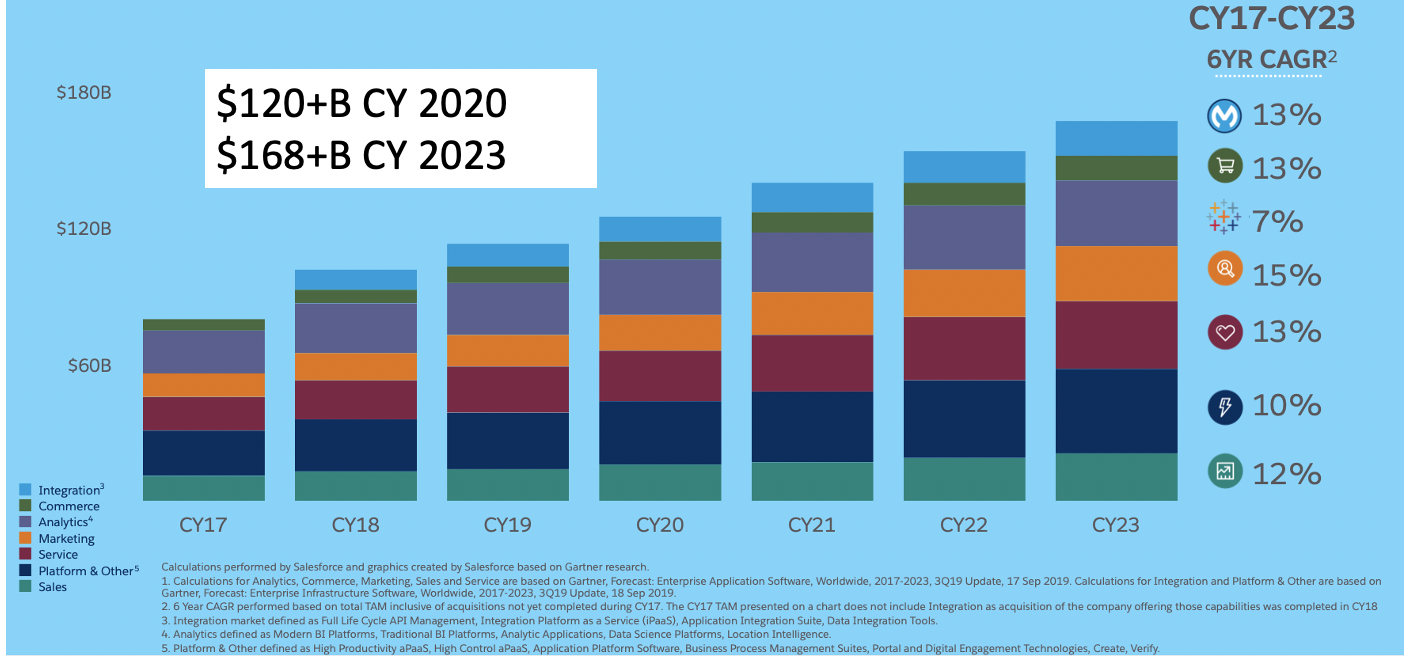

В 1999 г. стоимость Salesforce TAM составляла ~ 1-2 млрд долларов; на протяжении многих лет он неуклонно рос за счет сочетания слияний и поглощений, органического развития и агрессивной экспансии на рынок. Расширение развернулось по трем ключевым направлениям: большее число вариантов использования, больше географических регионов и больше клиентских сегментов.

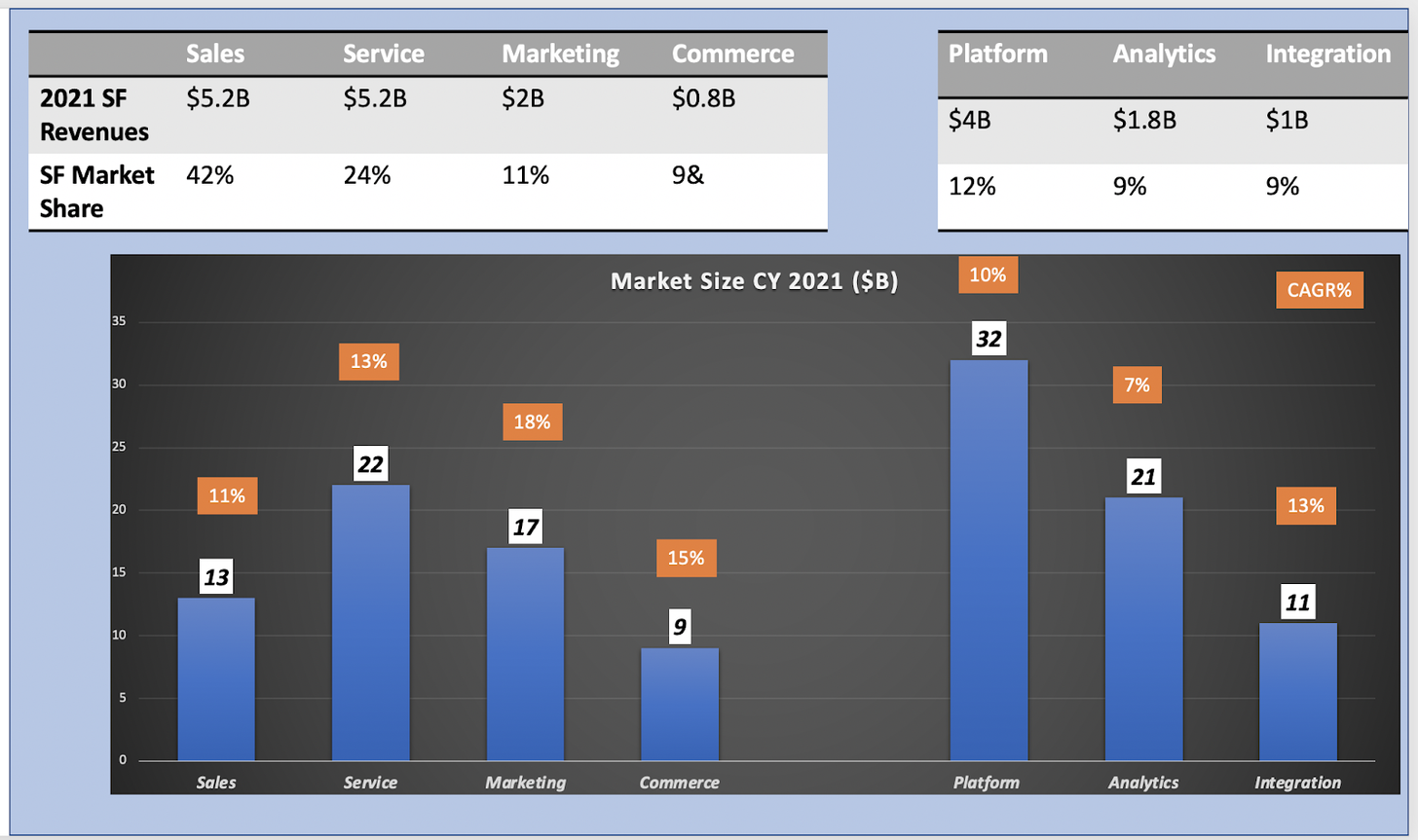

Текущий общий адресный рынок Salesforce составляет ~ 120 млрд долларов США на 2020 год, а к 2023 году он вырастет до 168 долларов США с учетом темпов роста рынка.

Более 50% текущего TAM Salesforce происходит из CRM (продажи, обслуживание, маркетинг и коммерция); остальные 50% адресуемого рынка составляют расходы на программное обеспечение корпоративной инфраструктуры, в частности, на PaaS, аналитику и интеграцию.

Доли рынка Salesforce в сегментах корпоративных приложений и корпоративной инфраструктуры предлагают интересный взгляд на будущее.

Экстраполируя текущие темпы роста каждого рынка (без учета M&A, расширяющих TAM), TAM Salesforce на 2026 г. составит 221 млрд долларов.

Искусственный интеллект также стремительно набирает обороты в разных отраслях и функциях для широкого спектра вариантов использования. Мы все еще находимся на ранней стадии развития рынка, но стремительный рост - это данность, поскольку предприятия стремятся разбираться в данных, генерировать идеи, преобразовывать их в действия и достигать ощутимо лучших результатов. У Salesforce уже есть предложение ИИ (Einstein), но стоит ожидать, что в эту область увеличатся инвестиции как с точки зрения органического развития, так и слияний, поглощений. В настоящее время Einstein можно приобрести как платформенный сервис, который можно использовать в любом приложении, или как отдельную надстройку к облаку. Salesforce не разделяет конкретные суммы для Эйнштейна, и текущие показатели потребления неясны.

В большинстве отраслей данные о клиентах сейчас являются стратегическим активом с огромным потенциалом. Salesforce имеет богатое хранилище данных о клиентах, которые можно использовать для обеспечения обратной связи по циклу разработки продукта, маркетинга, цепочки поставок и операций, и многому другому.

Риски

Salesforce считает, что они не похожи на SAP или Oracle, потому что их продукты основаны на единой структуре PaaS. Они доступны через общую платформу по большей части. При более крупных поглощениях существует риск стать агрегатором продуктов с собственными базами кода, которые не взаимодействуют друг с другом. Если согласованность платформы будет потеряна, Salesforce рискует стать тем, что они ненавидят.

Salesforce уделяет особое внимание тому, что делает лучше всего: помогает предприятиям улучшать качество обслуживания клиентов. Смогут ли они так продолжать, если решат широко диверсифицироваться?

Сохранение культуры, вероятно, является самым большим препятствием, поскольку компания уже слишком большая и все еще стремится удвоить выручку и количество сотрудников в течение следующих 5-10 лет.

Есть вопросы компромисса между EBITDA и ростом. Apple, Alphabet и Microsoft были чрезвычайно прибыльными предприятиями и имели гораздо большие балансы, когда они росли с 20 до 100 миллиардов долларов. Может ли Salesforce соответствовать ожиданиям рынка в отношении прибыльности, продолжая при этом инвестировать в рост (или) может ли он эффективно изменить ожидания в отношении прибыльности? Акции - это основная валюта для сделок M&A и вознаграждения сотрудников; способность сохранять и увеличивать оценку в соответствии с ожиданиями имеет решающее значение для дальнейшего расширения.

Salesforce была единорогом в 2000-х. Теперь это слон, который хочет стать мамонтом. Каким бы впечатляющим ни был его рост, SaaS теперь используется по умолчанию, и многие современные единороги могут составлять сильную конкуренцию. Также более крупные конкуренты, такие как Adobe или Microsoft, создают альянсы, чтобы предложить больший выбор, и некоторые из этих инициатив могут повредить динамике компании.

Финансовые показатели

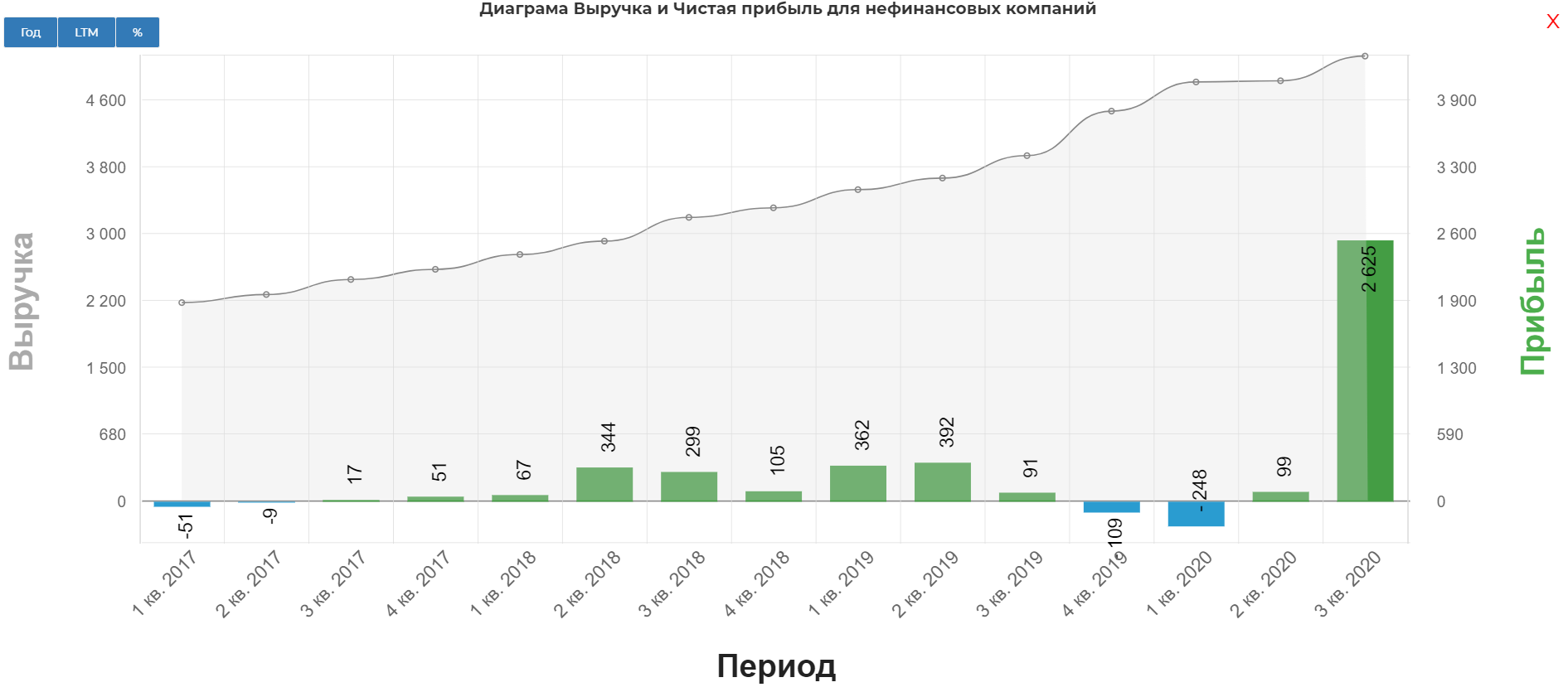

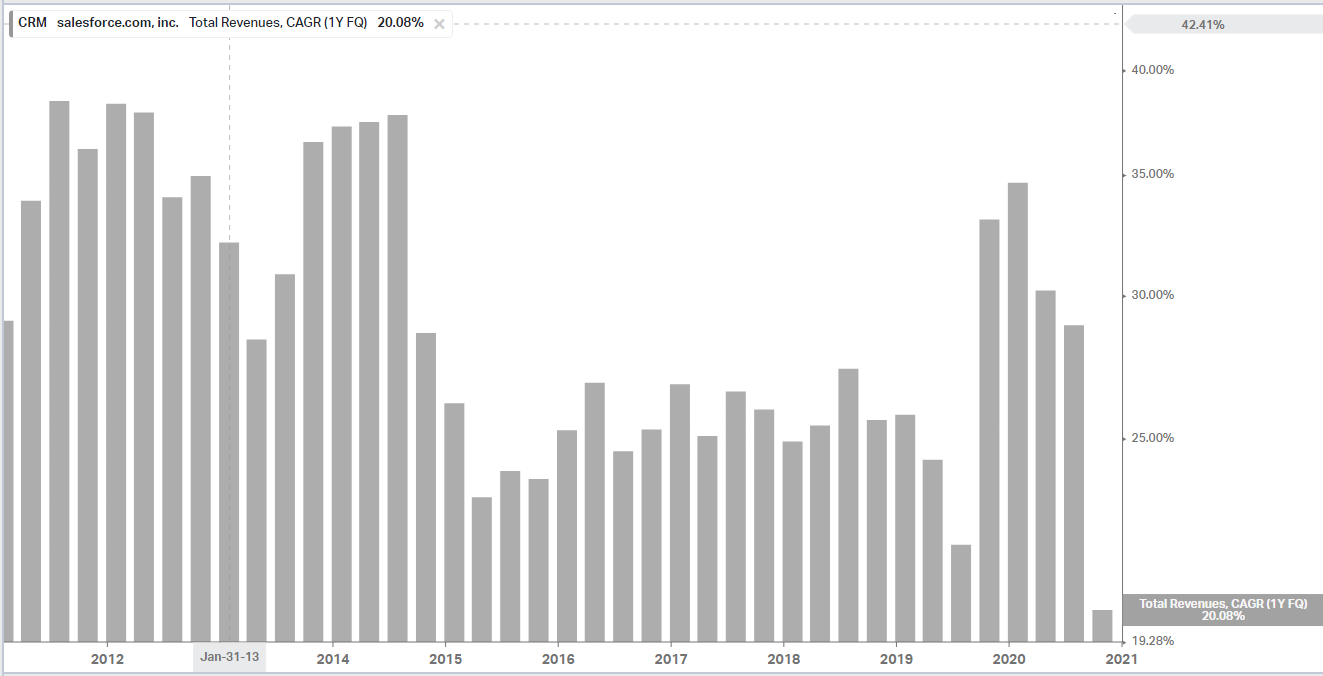

Выручка компании на протяжении длинного отрезка растет сильными темпами.

Скачок роста чистой прибыли последнего квартала обуславливается учетом по текущим рыночным ценам стратегических инвестиций. Компания участвовала в нашумевшем IPO Snowflake и имеет 4,25 млн акций, которые уже выросли в этом квартале на 70%.

Стремительный рост выручки замедляется, что неудивительно для компании таких размеров:

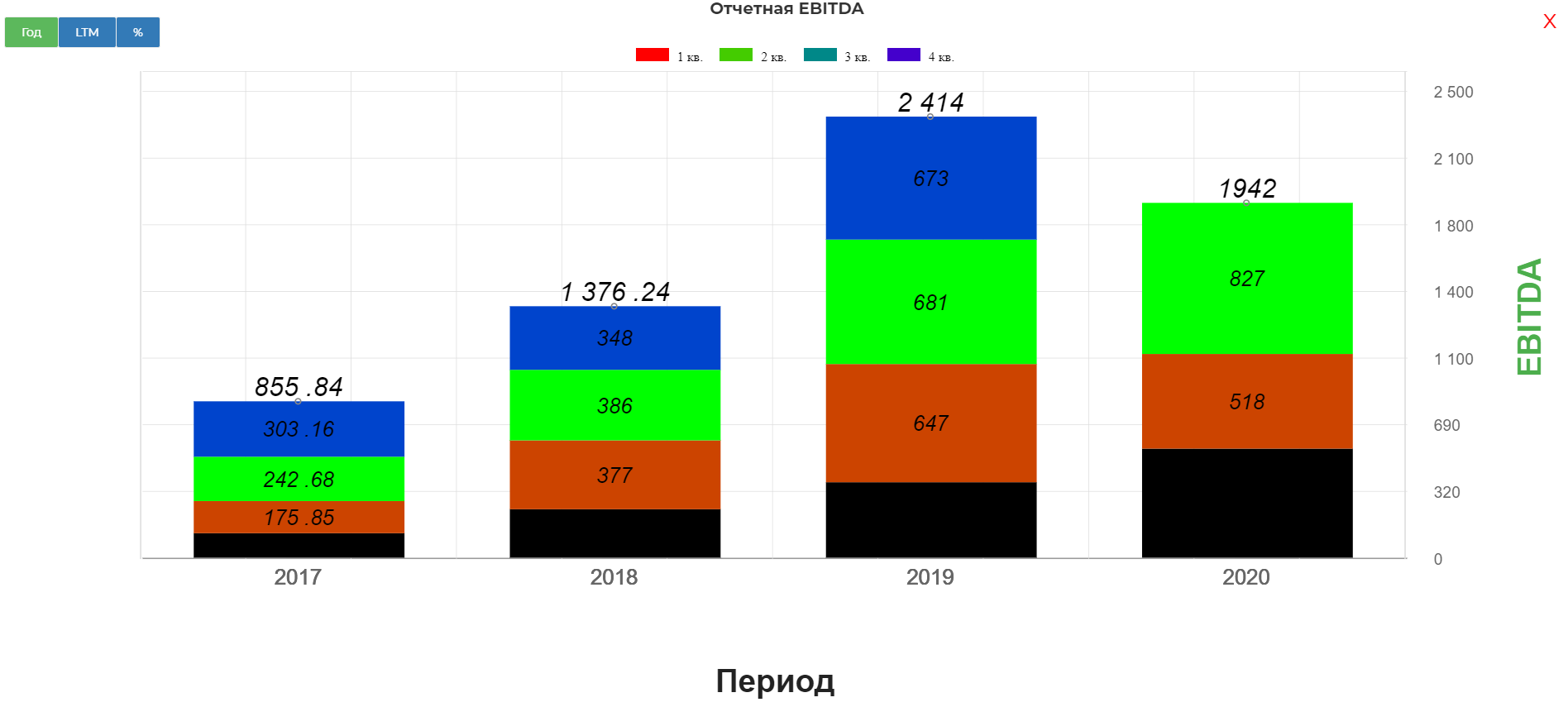

EBITDA проседала во втором квартале г/г, но в третьем квартале уже все нормально:

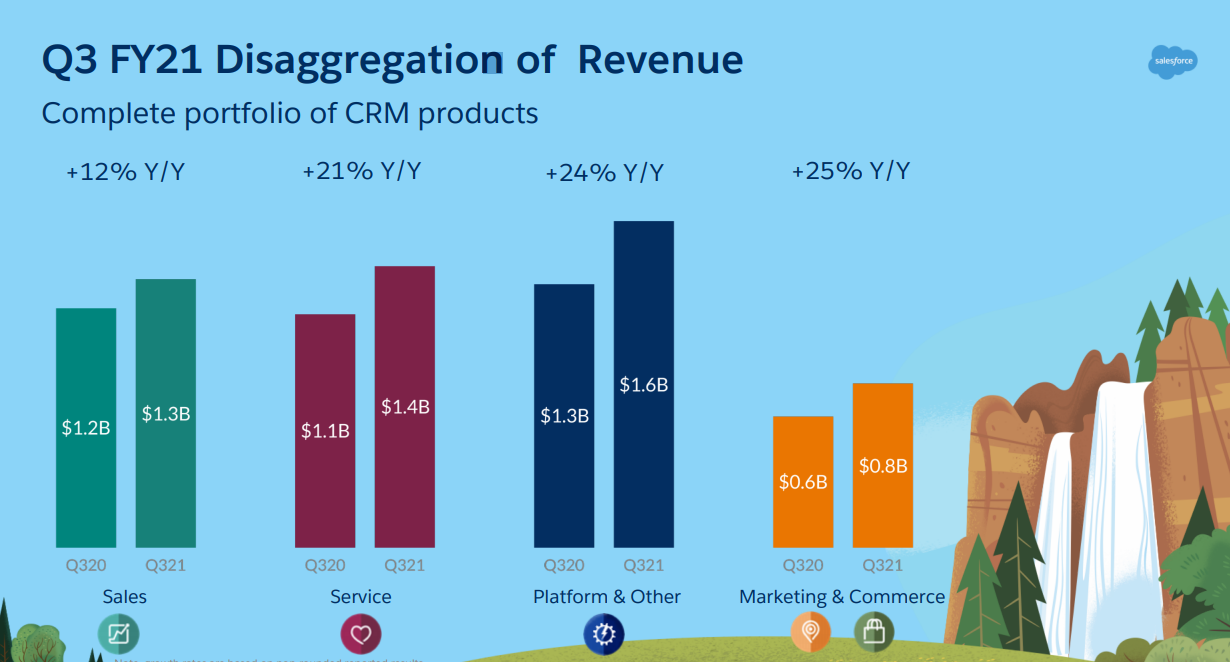

Разбивку выручки по секторам компания указала в своей презентации:

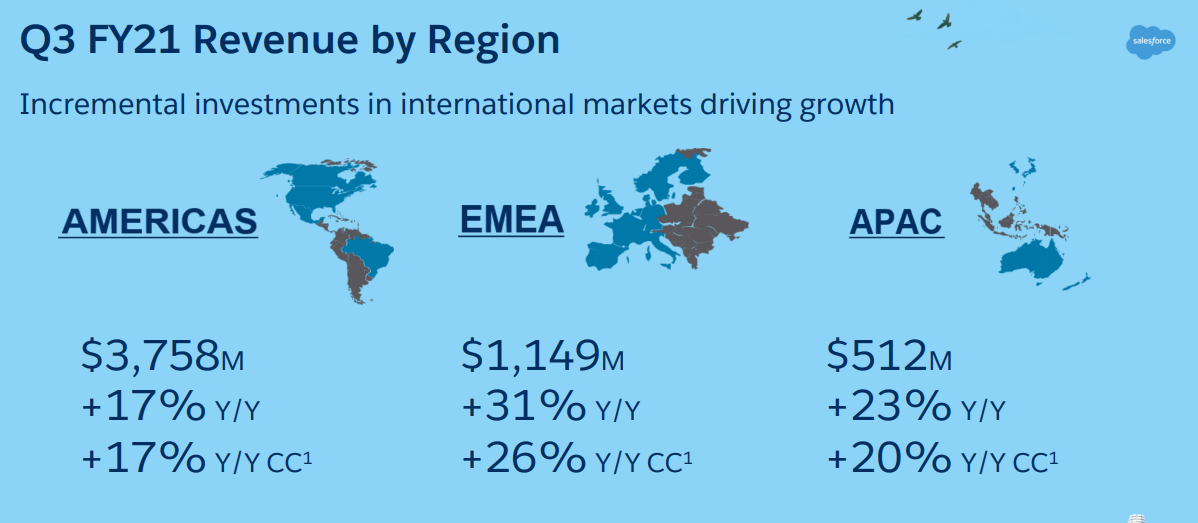

Также можно отметить, что Европейская часть бизнеса растет быстрее:

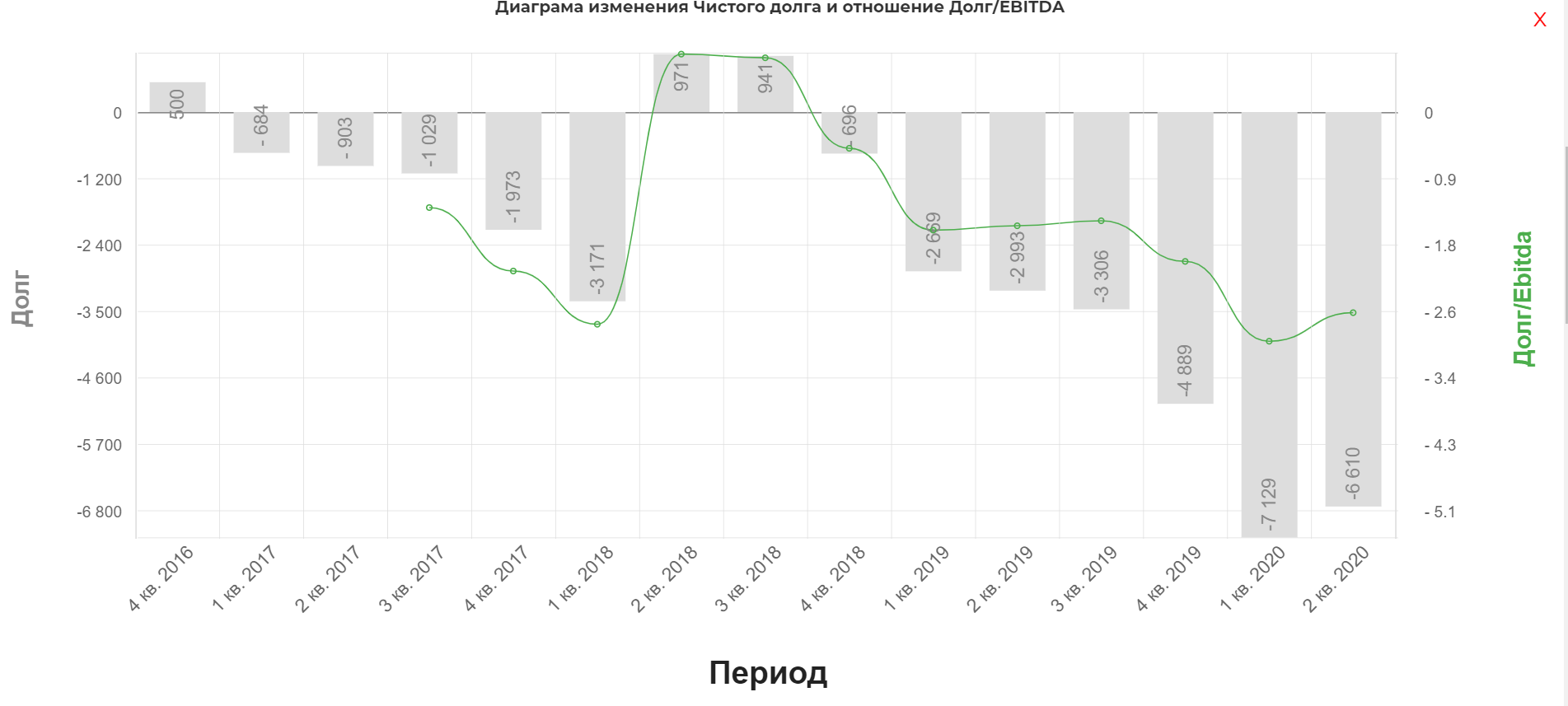

Как у большинства IT-компаний дивиденды отсутствуют, а долг – отрицательный:

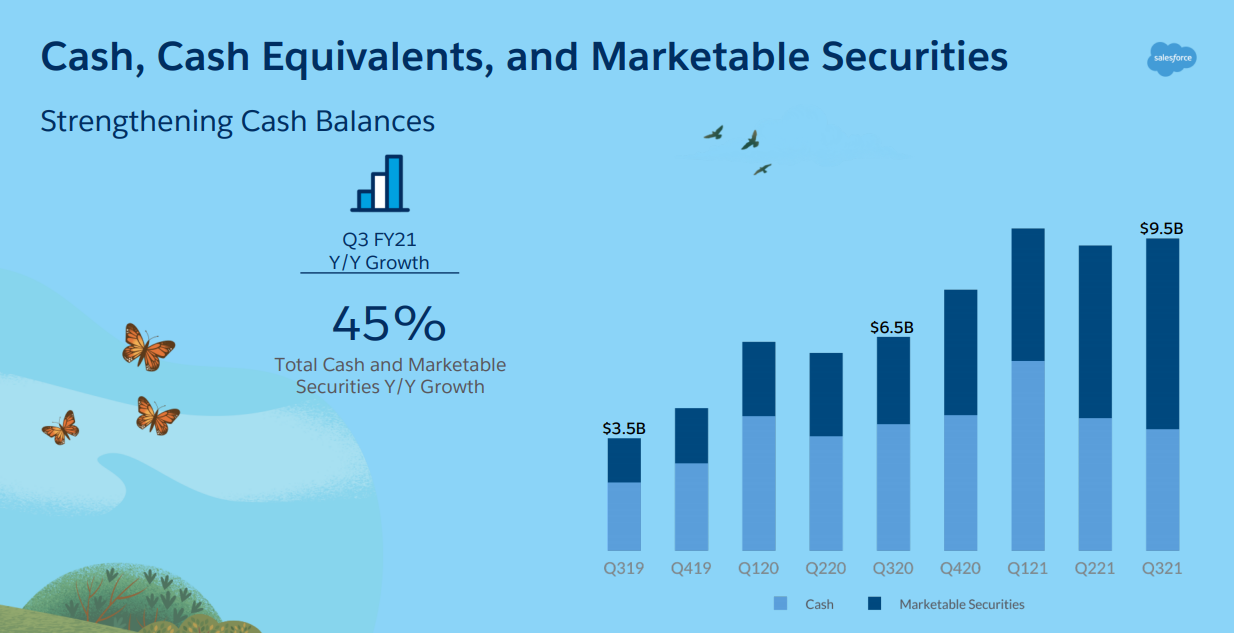

И в целом денежная позиция довольно крепкая:

Как обычно посмотреть другие показатели можно здесь.

Оценка

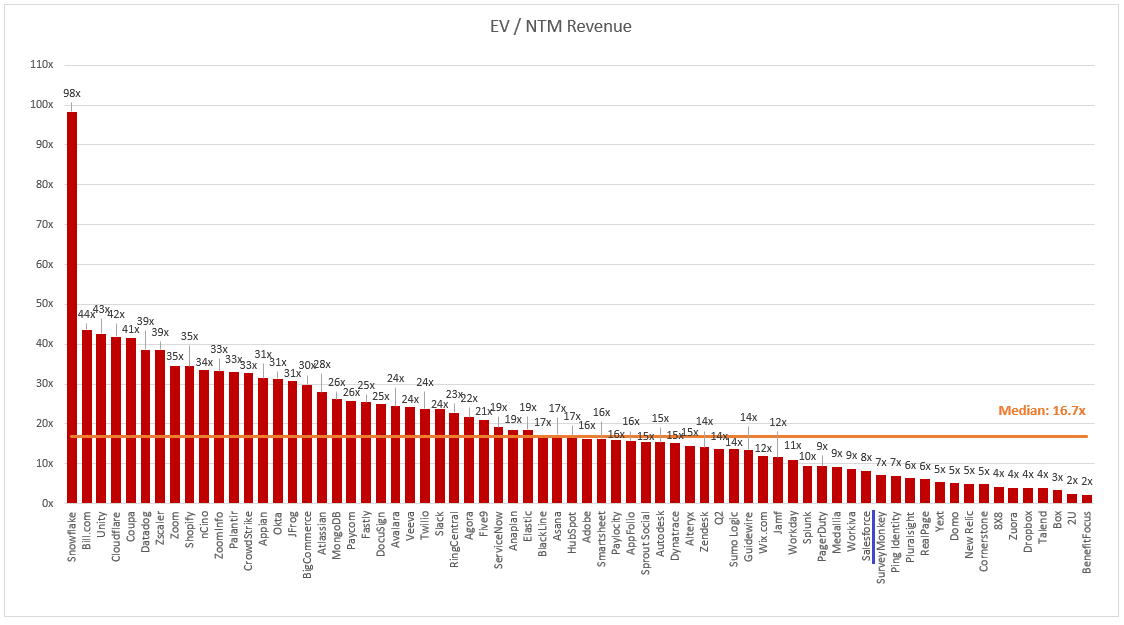

Если применять мультипликаторы для Saas компаний, то компания стоит в два раз дешевле медианного показателя:

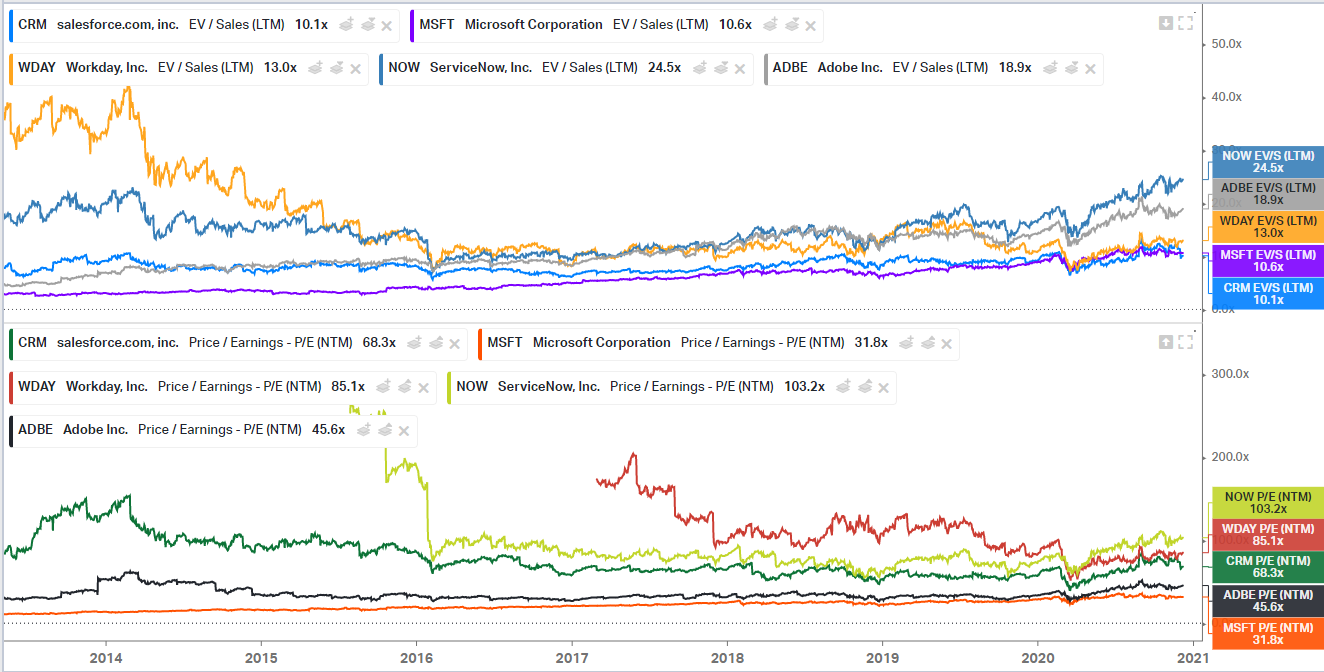

Конечно, здесь учитывается, что компания уже стоит 200 млрд и не сможет кратно вырасти, хотя высокая свечка на диаграмме это Snowflake стоит уже почти 100 млрд. долларов. Salesforce не жалеет денег на рост, и все равно мы можем даже посмотреть классический мультипликатор P/E, хотя на него не стоит ориентироваться.

Долгосрочные перспективы не вызывают больших сомнений. Обычно при откате рынка такие большие компании, как Salesforce, падают меньше, чем рынок, и первыми поднимаются вверх. Поэтому среднесрочно я думаю, что технически акции быстро закроют гэп и вернутся к верхней границе канала.

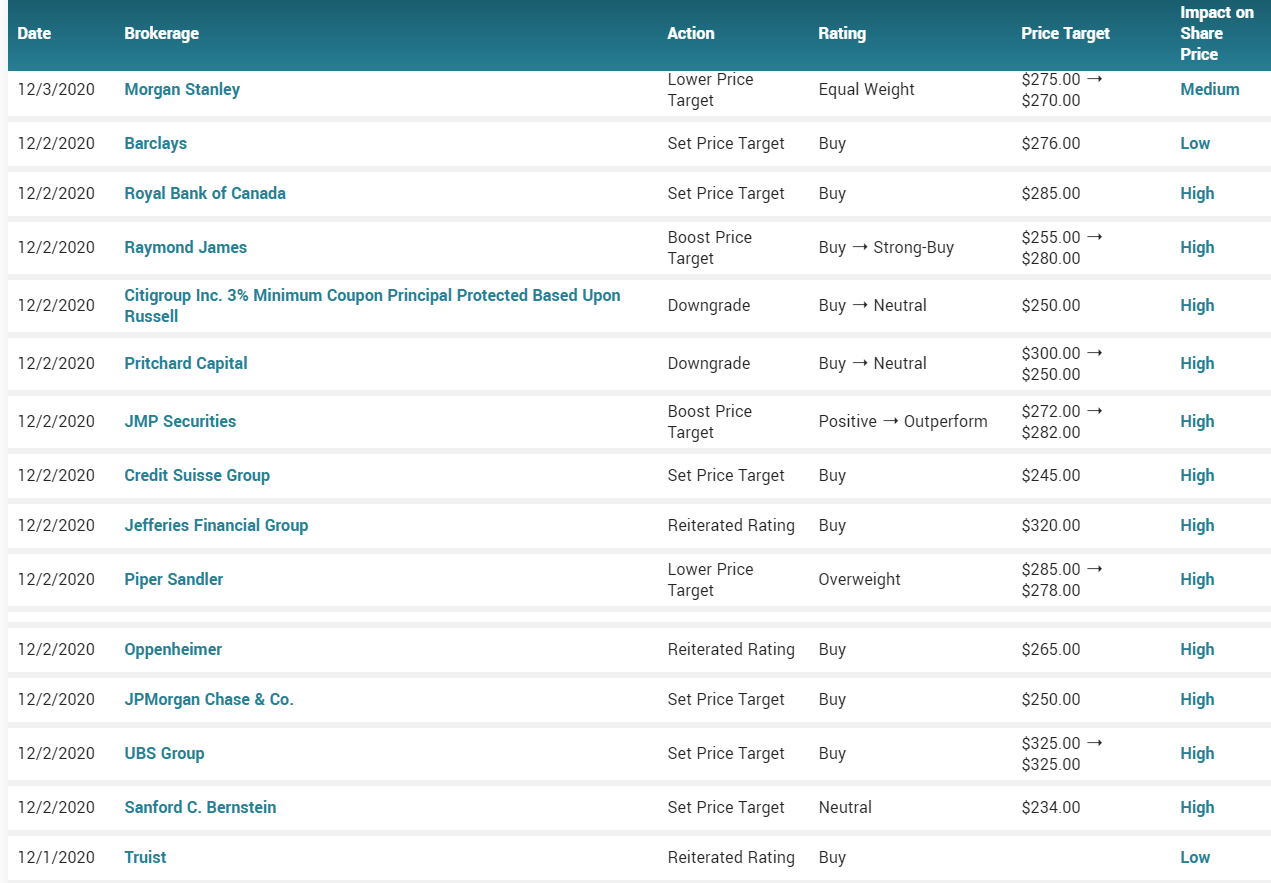

Реакция аналитиков на слияние и отчет также оказалась весьма положительной:

Вывод

Salesforce - феноменальная компания, машина невероятных масштабов, генерирующая денежный поток. Даже в разгар глобальной пандемии им удалось сохранить один из лучших кварталов в истории компании. Рыночный спрос на бренд Salesforce и его предложения невероятно высок.

Приобретая Slack, Salesforce будет идти лицом к лицу с гигантским бизнесом Microsoft. Компания хочет войти в высшую лигу и быть на уровне крупнейших триллионных компаний. Хотя я думаю, что Salesforce до этого пока далековато, и я не уверен, что они смогут бросить вызов доминированию Microsoft в инструментах повышения производительности на рабочем месте, мне кажется, что перспективы Salesforce отличные. И если вы хотите себе твердую акцию из технологического сектора по адекватной оценке, то сейчас отличная возможность войти на долгосрок.

Полезные ссылки

Павел