27 ноября 2020, 13:14

РусГидро: разбор отчета за 3 квартал 2020 года. Считаем дивиденды.

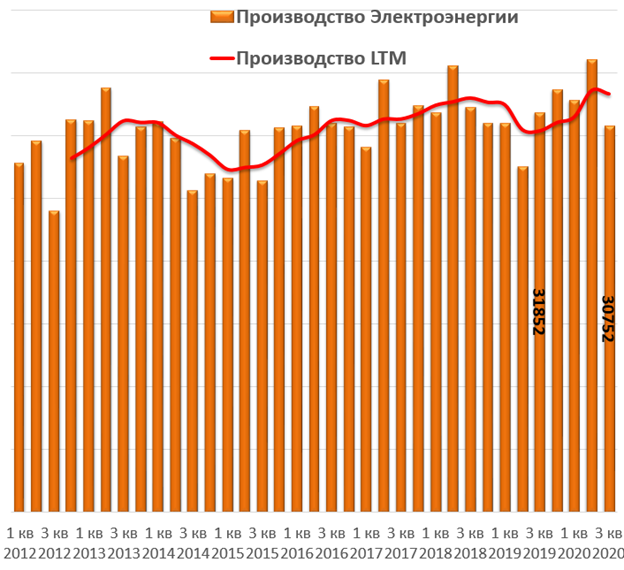

Операционные показатели.

В этом году компания поставила исторический рекорд по производству электрической энергии.

Основными факторами, повлиявшими на изменение выработки, стали:

- приток воды в основные водохранилища ГЭС выше среднемноголетних значений;

- рост электропотребления в ДФО на 2,1%,

- рост отпуска тепла в ДФО из-за погодного фактора.

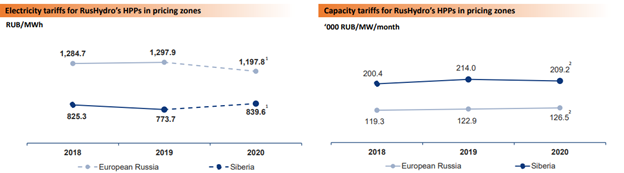

Средняя цена реализации электроэнергии за 9М 2020:

1-я ценовая зона – 1,198 руб./МВтч (-7,7% г/г).

2-я ценовая зона - 840 руб. / МВтч (+8,5% г/г).

Средняя цена реализации мощности за 9М 2020:

1-я ценовая зона - 127 тыс. руб./МВт/мес. (+2,9% г/г),

2-я ценовая зона - 209 тыс. руб./МВт/мес. (-2,2% г/г).

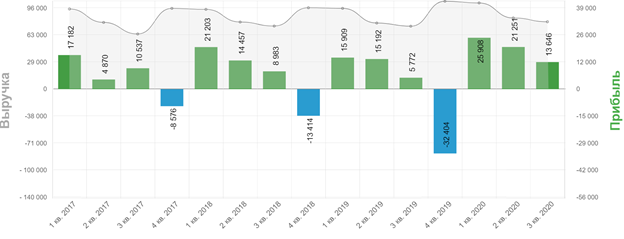

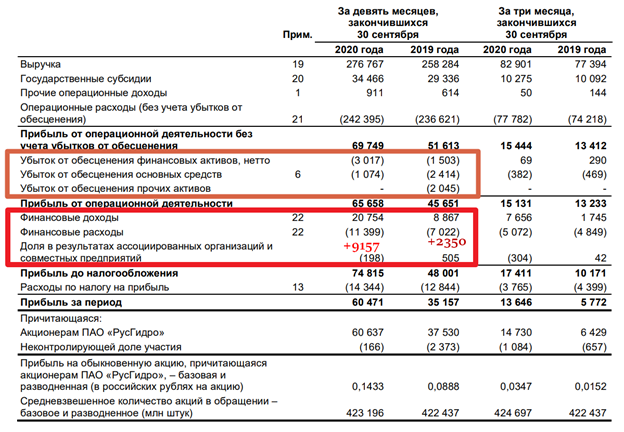

Финансовые показатели.

Выручка компании за 9 месяцев 2020 года выросла на 8,2% по сравнению с аналогичным периодом прошлого года и составила 311,2 млрд рублей.

Чистая прибыль 9 месяцев 2020 года выросла на 72% по сравнению с аналогичным периодом прошлого года и составила 60,5 млрд рублей.

В этом году списали меньше чем в прошлом + сальдо доходов и расходов лучше + операционная прибыль выросла на 35% = рекордная чистая прибыль.

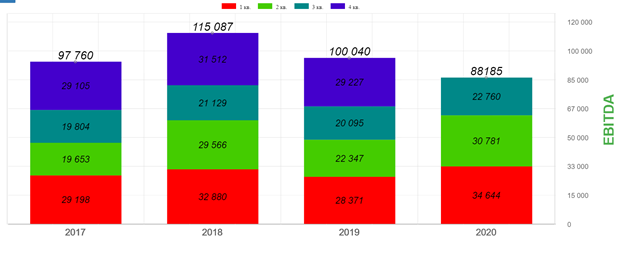

Показатель EBITDA за 9 месяцев 2020 года вырос 24,5% год к году.

Вполне вероятно, что по итогу года EBITDA группы достигнет 120 млрд рублей.

Комментарий менеджмента:

Исторически лучшие результаты компании на фоне рекордной выработки и вводов новых энергомощностей, растущего энергопотребления в ДФО и эффективного менеджмента (смешно).

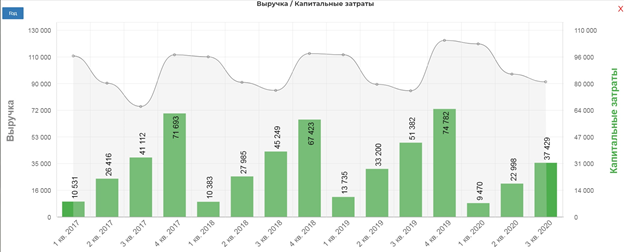

Свободный денежный поток (FCF) по результатам 9 месяцев составил 31,374 млрд рублей благодаря более высокому операционному денежному потоку (OCF) и более низкому уровню капитальных затрат.

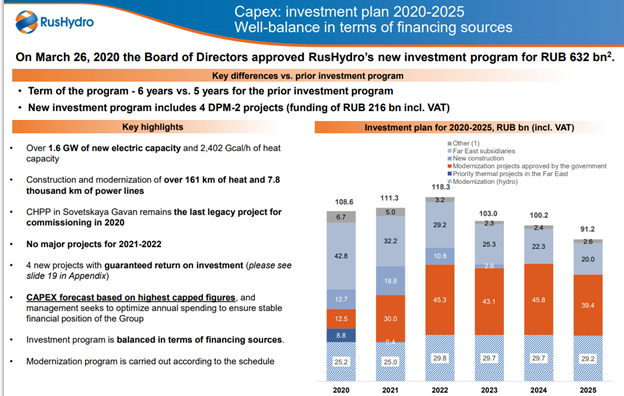

Я сначала обрадовался и даже подумал, что пик инвестиционной программы наконец-то пройден, но увы это не так. Вот обновленный слайд касательно инвестиционной программы. Видимо стройки никогда не закончатся.

Для сравнения вот что планировала компания в 2019 году.

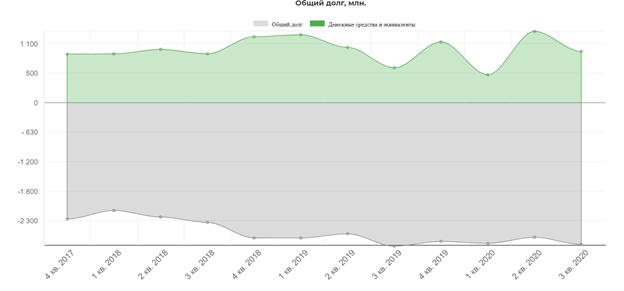

Чистый долг компании составляет 132 млрд рублей.

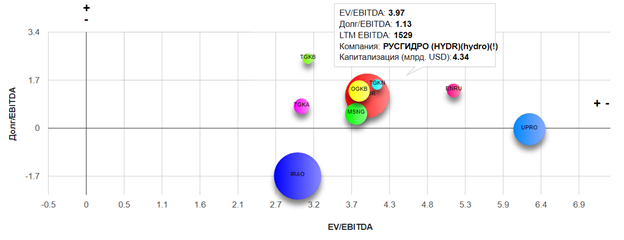

Показатель долг/EBITDA = 1,13.

Дивиденды.

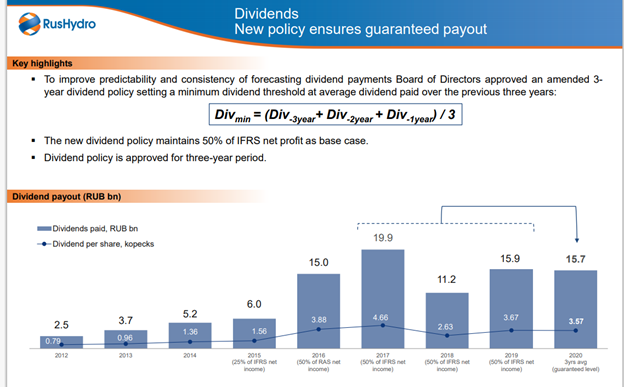

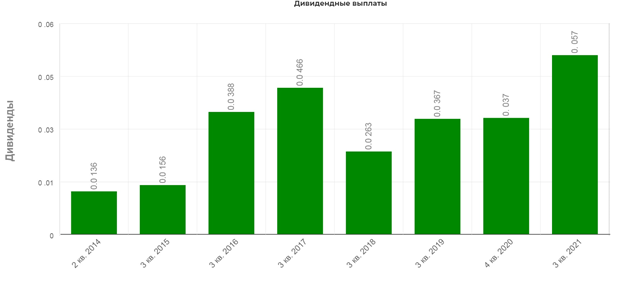

Согласно див. политики компания будет выплачивать 50% от чистой прибыли по МСФО, но не менее среднего значения дивиденда за последние 3 года.

Из последних новостей:

РусГидро планирует c 2021 года увеличить дивидендные выплаты и платить в среднесрочной перспективе не менее 25 млрд руб. в год.

"РусГидро" написала в презентации, что в 2021-2022 годах не ждет существенных обесценений и планирует в среднесрочной перспективе устойчивый рост дивидендов.

Попробуем прикинуть потенциальные выплаты.

1. 25 млрд. руб. в год = 0,0568 копеек = 7,4% див. доходность.

2. Минимальный уровень согласно див. политики составляет 0,0329 = 4,26% див. доходность (до вычета налогов).

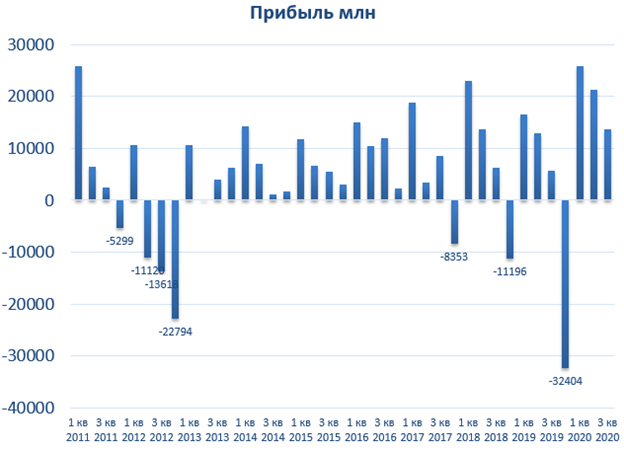

3. Текущая прибыль составляет 60,5 млрд. рублей за 9 месяцев 2020 года. Традиционно в 4 квартале компания проводит огромные списания, которые зачастую приводят к убытку по итогам квартала. Размер данных списаний определить не представляется возможным.

Если взять списания на уровне 2019 года, то чистая прибыль может составить 28 млрд. рублей (50% = 14 млрд. рублей), что дает нам дивиденд 0,0318 = див. доходность = 4,12% - ниже минимального значения.

Если взять списания на уровне 2018 года, то чистая прибыль может составить 54 млрд. рублей (50% = 27 млрд. рублей), что дает нам дивиденд 0,0614 = 7,95% див. доходность. Близкое число к прогнозу менеджмента! Мультипликаторы и показатели сектора можно найти здесь.

Вывод.

Отчет вышел ожидаемо хорошим. Менеджмент стремится увеличить дивидендные выплаты что безусловно может переоценить акции к более высоким вершинам. Однако инвестиционный цикл продолжается и его пик будет пройден только в 2022 году, а значит дивиденды будут выплачиваться в долг что на мой взгляд не очень рационально. Компания оценена на уровне сектора и большого потенциала для роста на горизонте 2 лет пока не видно.

Полезные ссылки

Владислав Никифоров