25 ноября 2020, 15:36

Разбор компании Глобалтранс. Дивидендная доходность, перспективы, мультипликаторы мировой отрасли.

Как-то так совпадает, что я разбираю компании в основном после рекламы крупными сообществами, в которых происходит "загон" инвесторов. Или целенаправлено, или случайно мне сложно сказать. Но как-то вдруг оказывается, что перспективы абсолютно не совпадают с реальностью. Как было в Совкомфлоте, где после подсказки подписчика, реальность оказалась еще хуже. Попробуем разобраться в действительно глобальной компании Глобалтранс.

Хочу сразу сказать, что локально компания выглядит не очень аппетитно, так что если вы не планируете инвестировать в GLTR, то прыгайте сразу в вывод. А вот если все же еще хотите, то обязательно ознакомитесь с коротким видео от очень интересного эксперта в этой области Фарида Хусаинова. Прекрасный лектор!

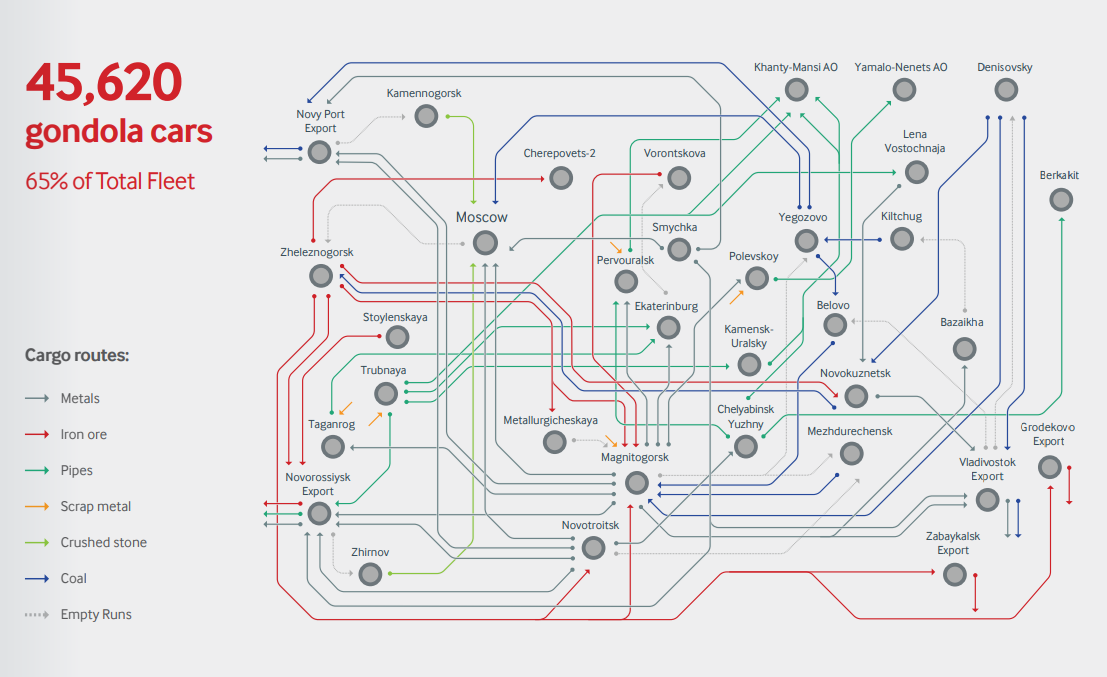

Компания занимается железнодорожными перевозками в России, Беларуси, Ураине, Казахстане и других странах. География действительно огромная. Так сказать гондола логистик выглядит так:

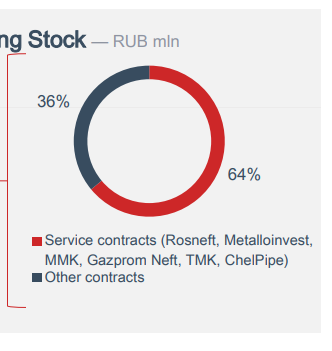

Основные долгосрочные контракты GLTR заключила с ММК, Роснефть, Металинвест, Газпромнефть, ТМК и другие. Всего более 500 компаний. Долгосрочные или сервисные контракты составляют 65% выручки.

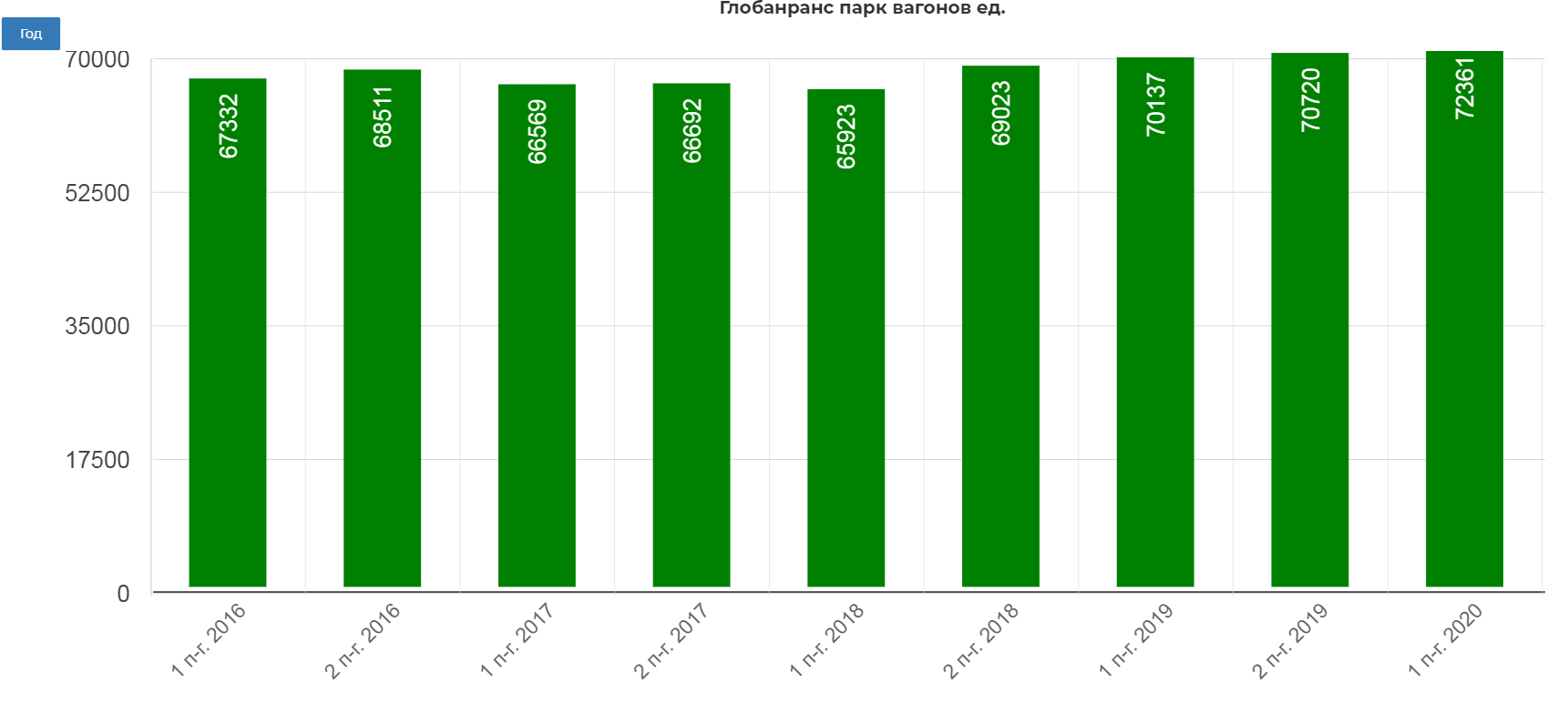

Глобалтранс имеет несколько типов вагонов, под разные группы товаров. Всего в компании 72 тыс. вагонов. На конф. коле по результатам 1 полугодия 2020, менеджмент заверял, что планируют сделать паузу в закупке новых.

Основные это универсальные "полувагоны" или "Gondola cars". (65 %)

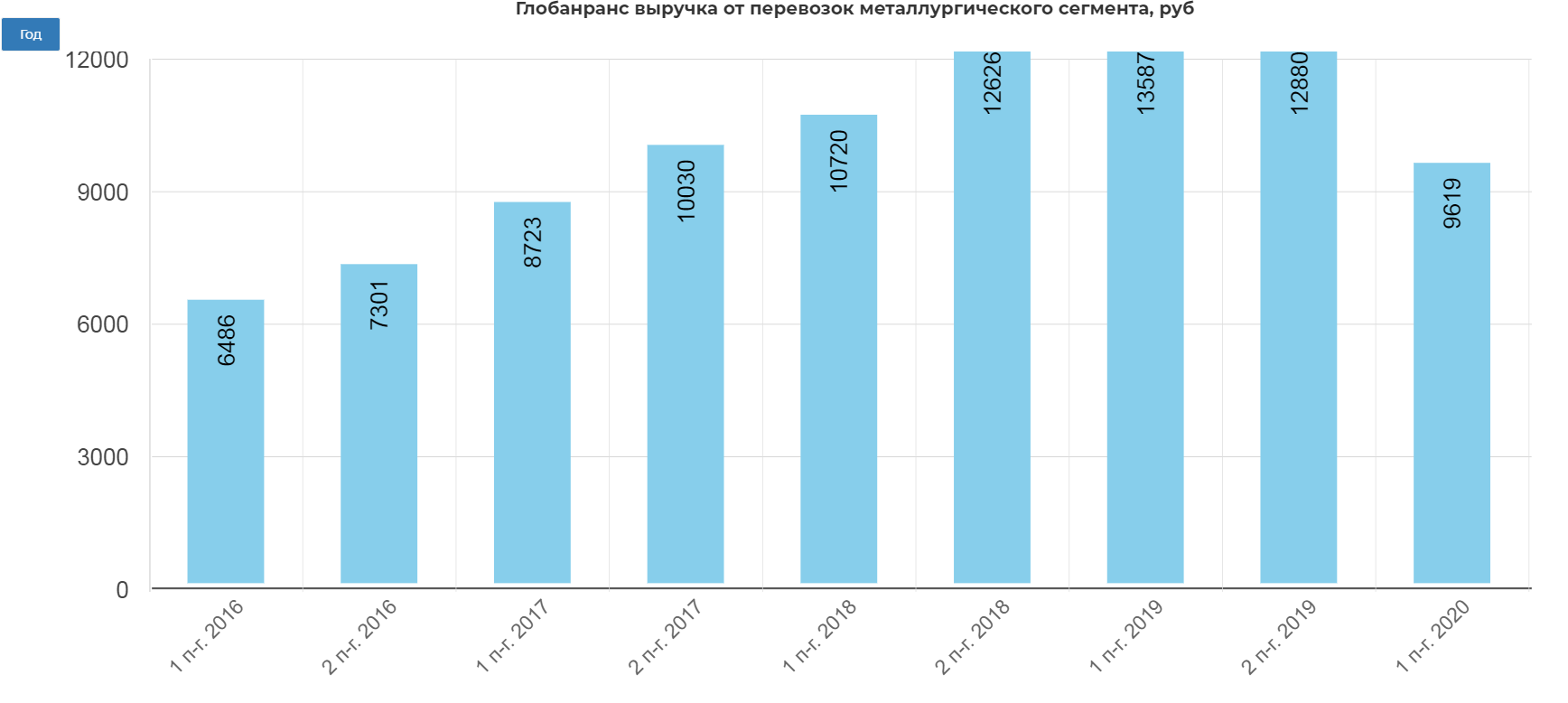

В них перевозят металлургическую продукцию. Как видите серьезный спад по выручке. Почему так случилось расскажу ниже.

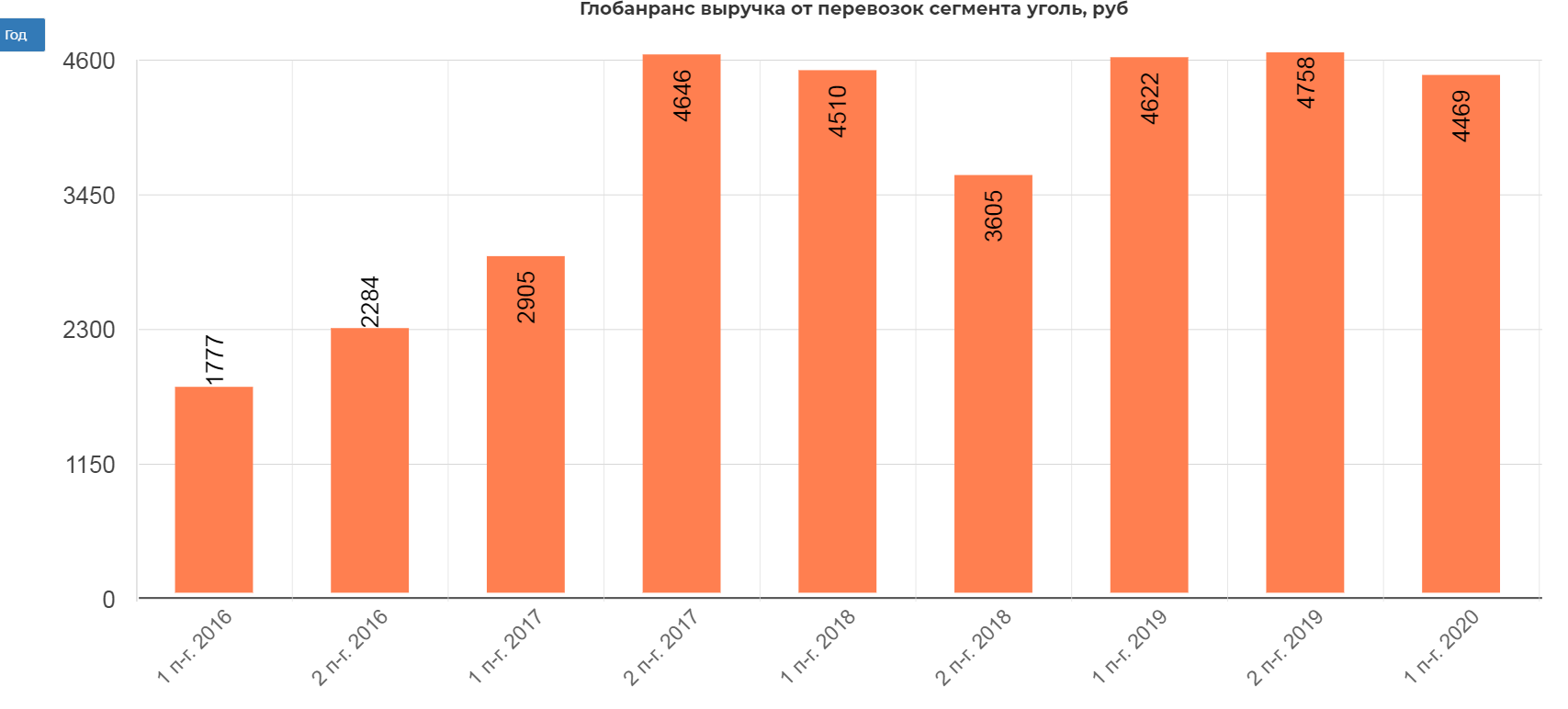

Уголь.

Строительные материалы.

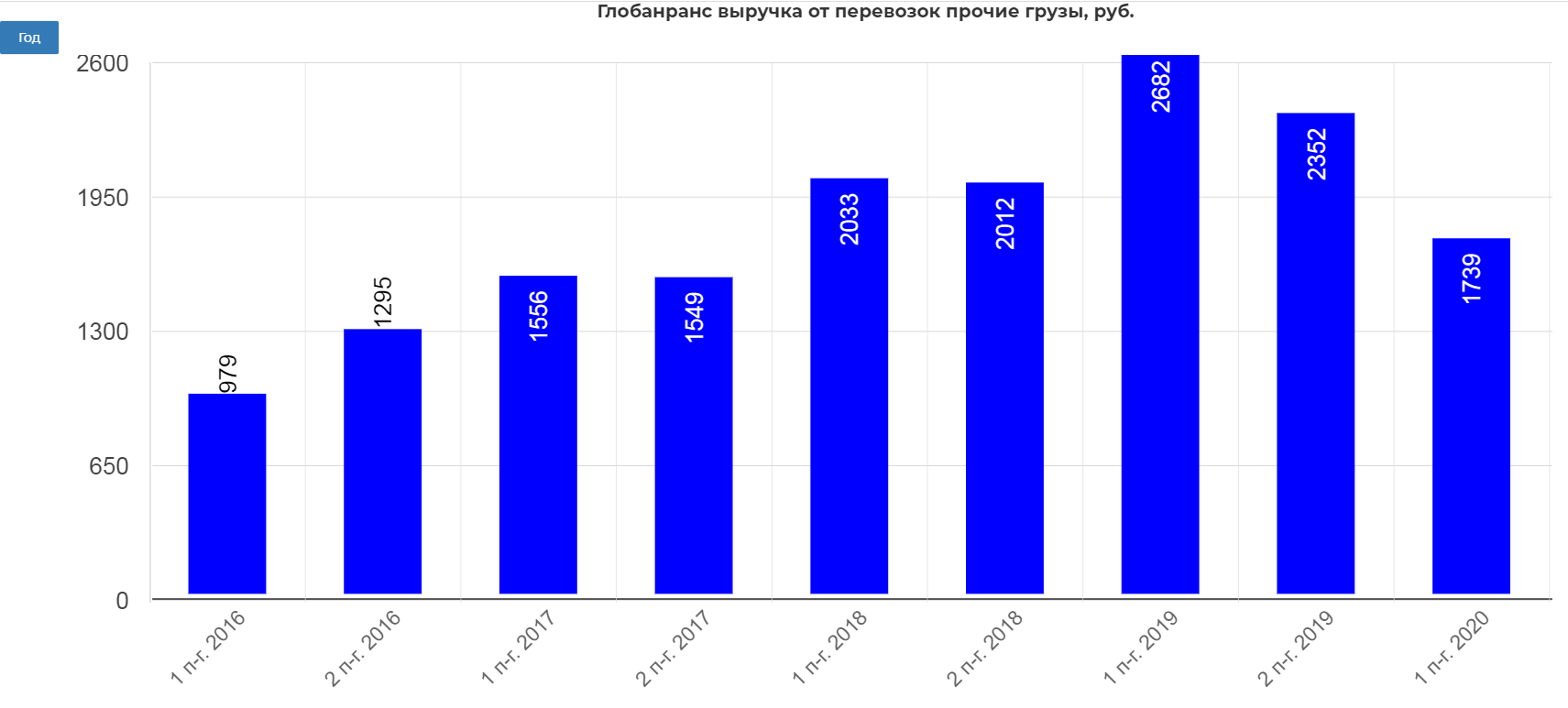

И прочие грузы.

Вторым по размеру типом являются цистерны для нефти и нефтепродуктов.(tank cars)

По выручке сегменты примерно равны полувагонам, но ковидный сбой и ОПЕК+ сильно повлияли:

Есть еще несколько типов вагонов, но их доля низкая не более 10%.

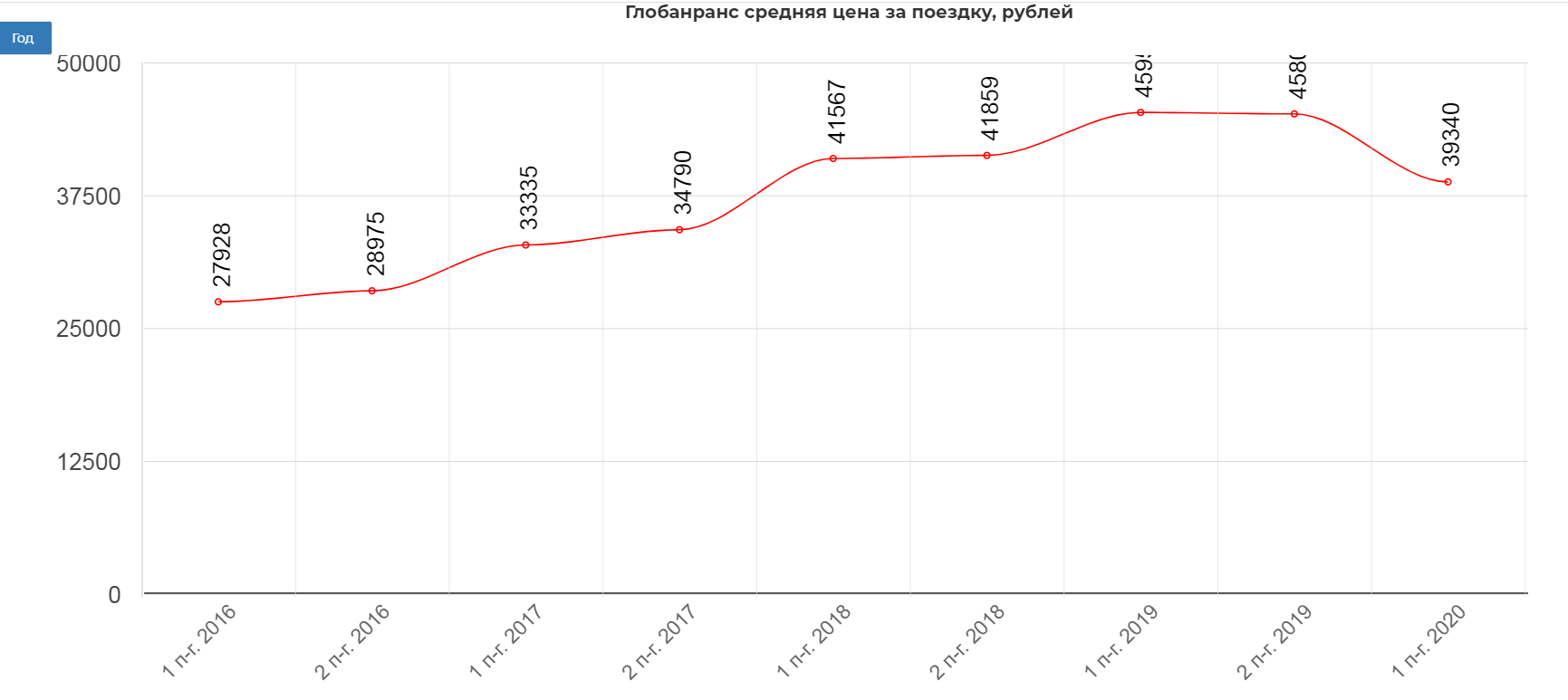

Основная причина падение выручки и показателей за 1 полугодие 2020, это снижение цены фрахта. Средняя цена за поездку снизилась с 45 тыс. рублей до 39 тыс. рублей.

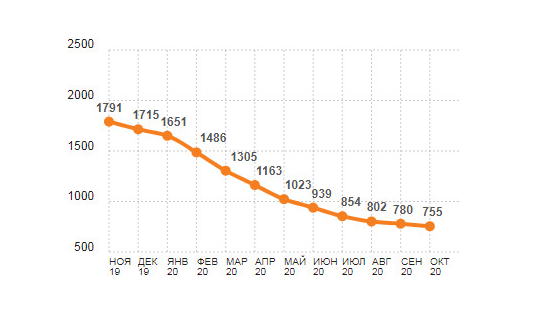

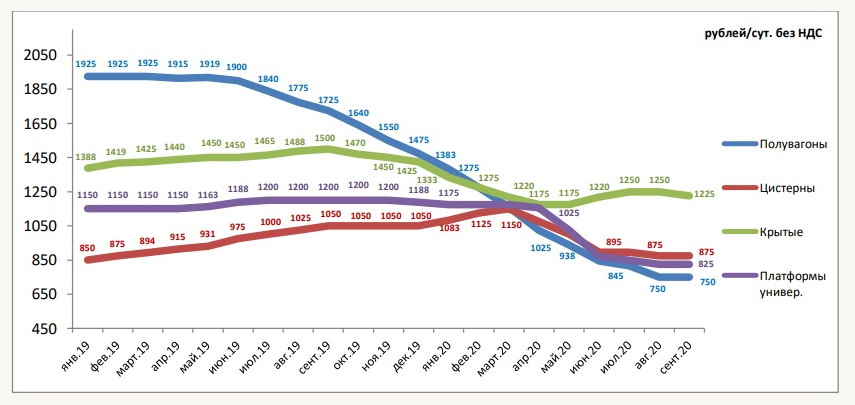

И это не предел падения. Согласно последним данным на октябрь, ставки на полувагоны обвалились более чем в два раза относительно 2019 года.

В более развернутом виде:

Как видим все крайне печально. Но вернемся к отчету когда ставки на полувагоны были еще 1000р.

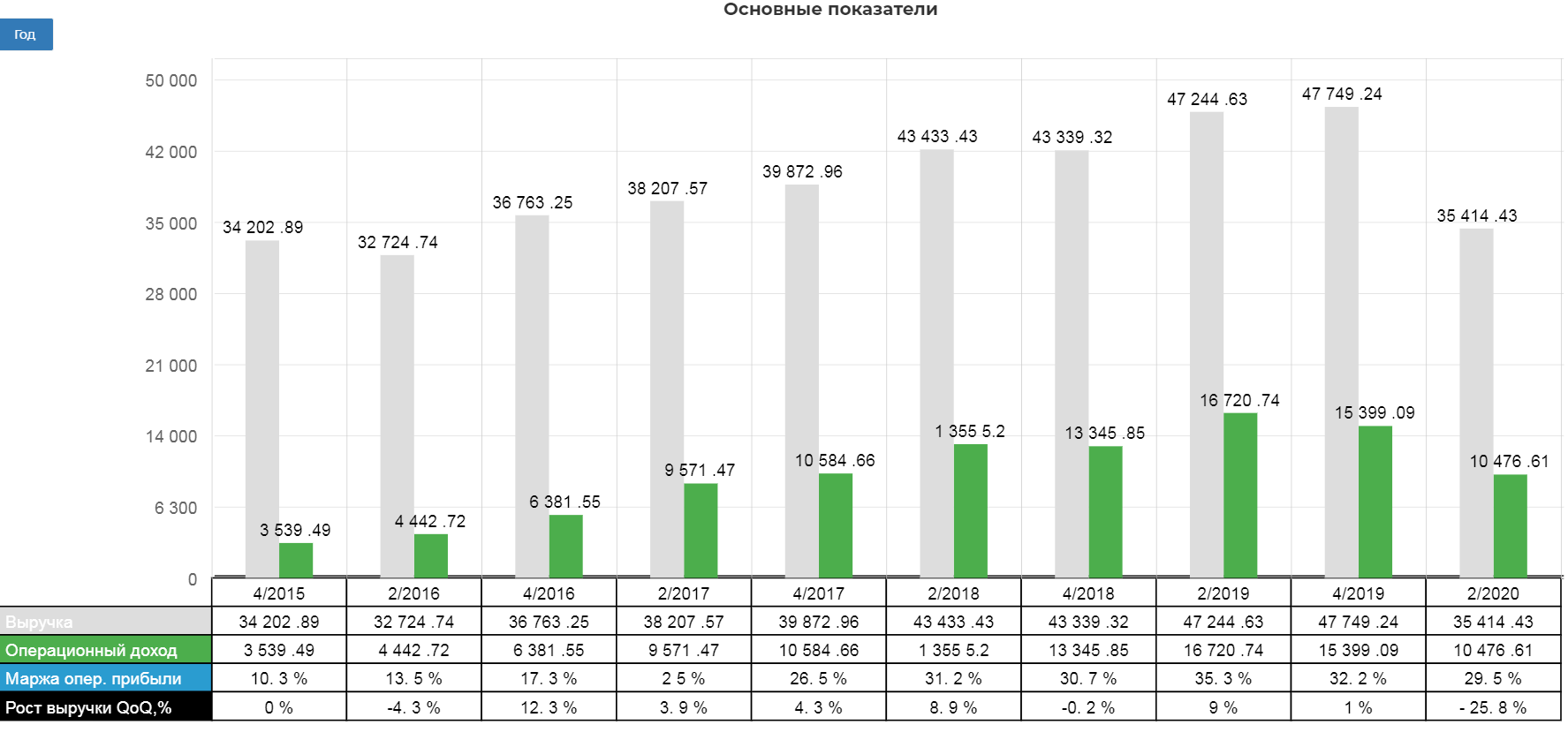

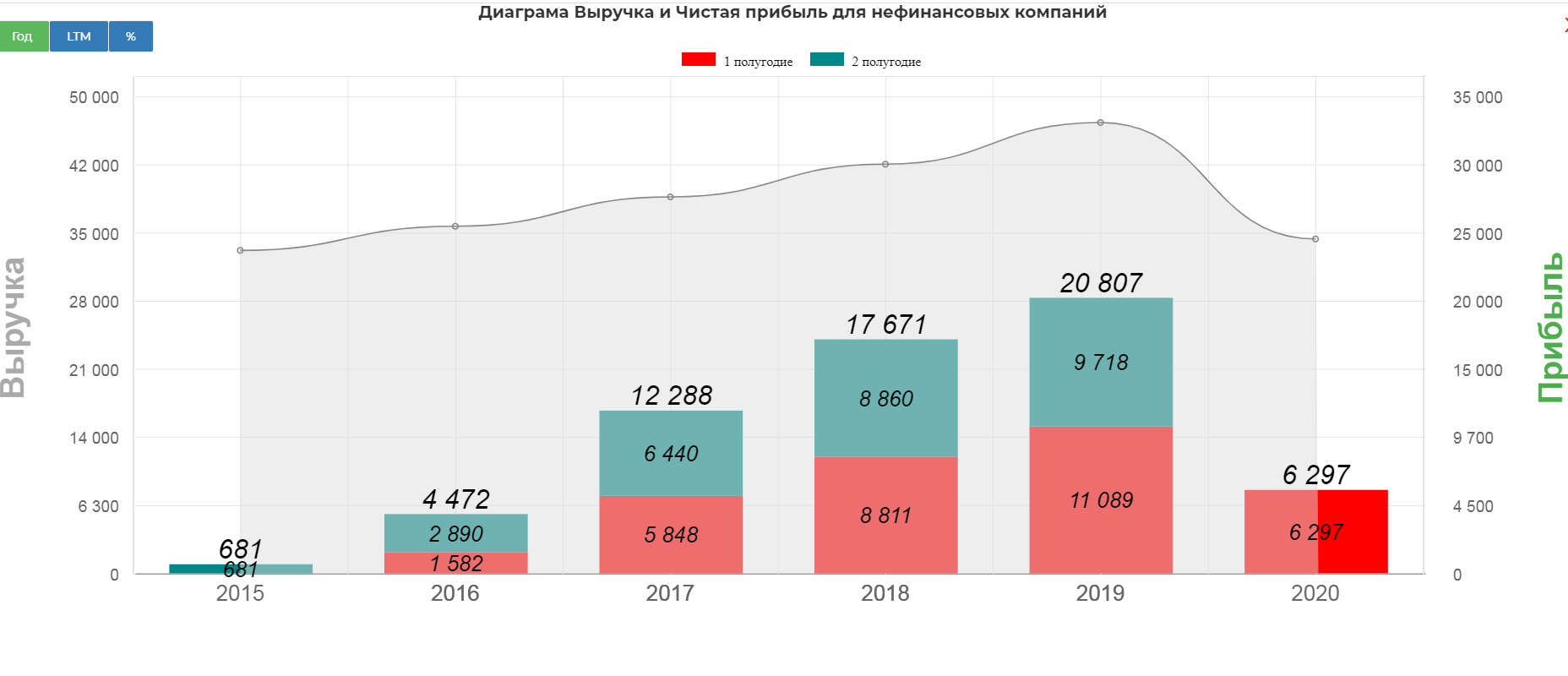

Выручка снизилась на 25%, составив 35 млрд. рублей. Операционная прибыль снизилась 37%, составив 10,5 млрд рублей.

Чистая прибыль снизилась на 43%, составив 6,2 млрд. рублей.

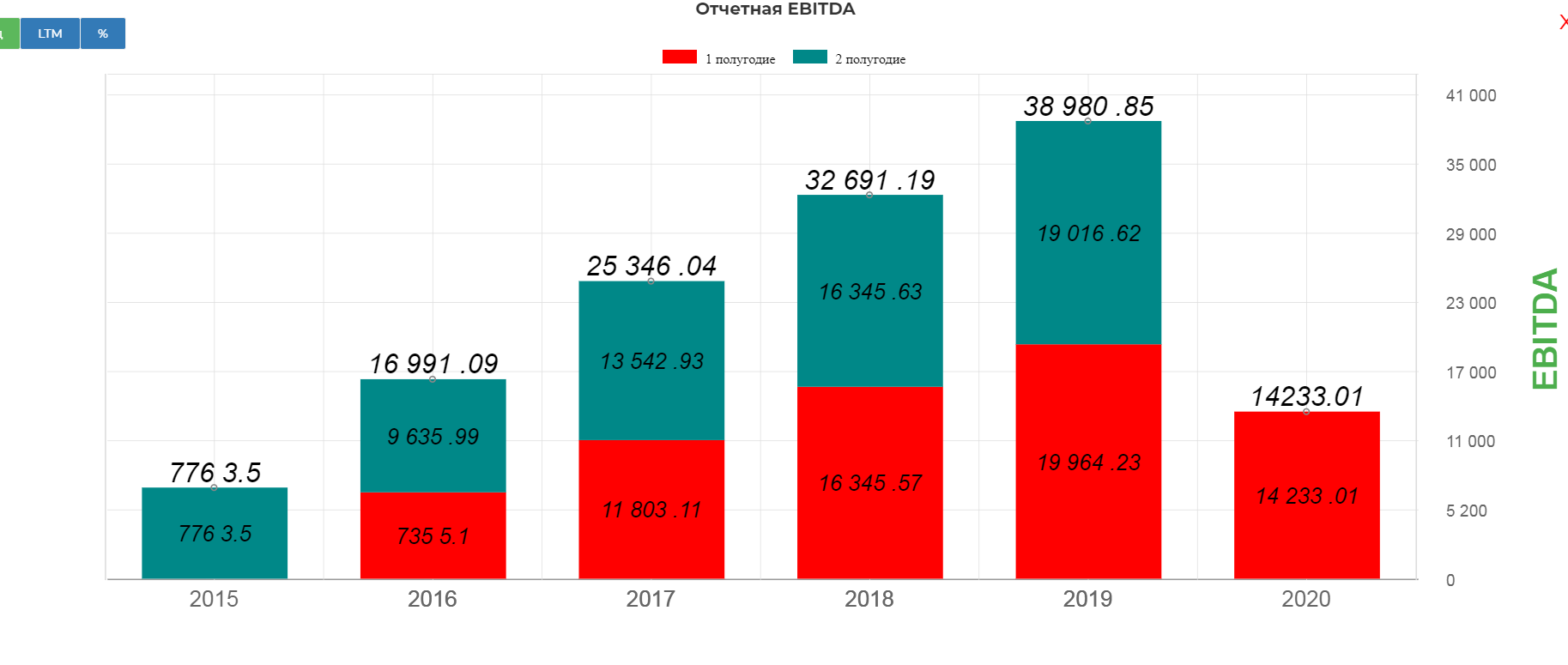

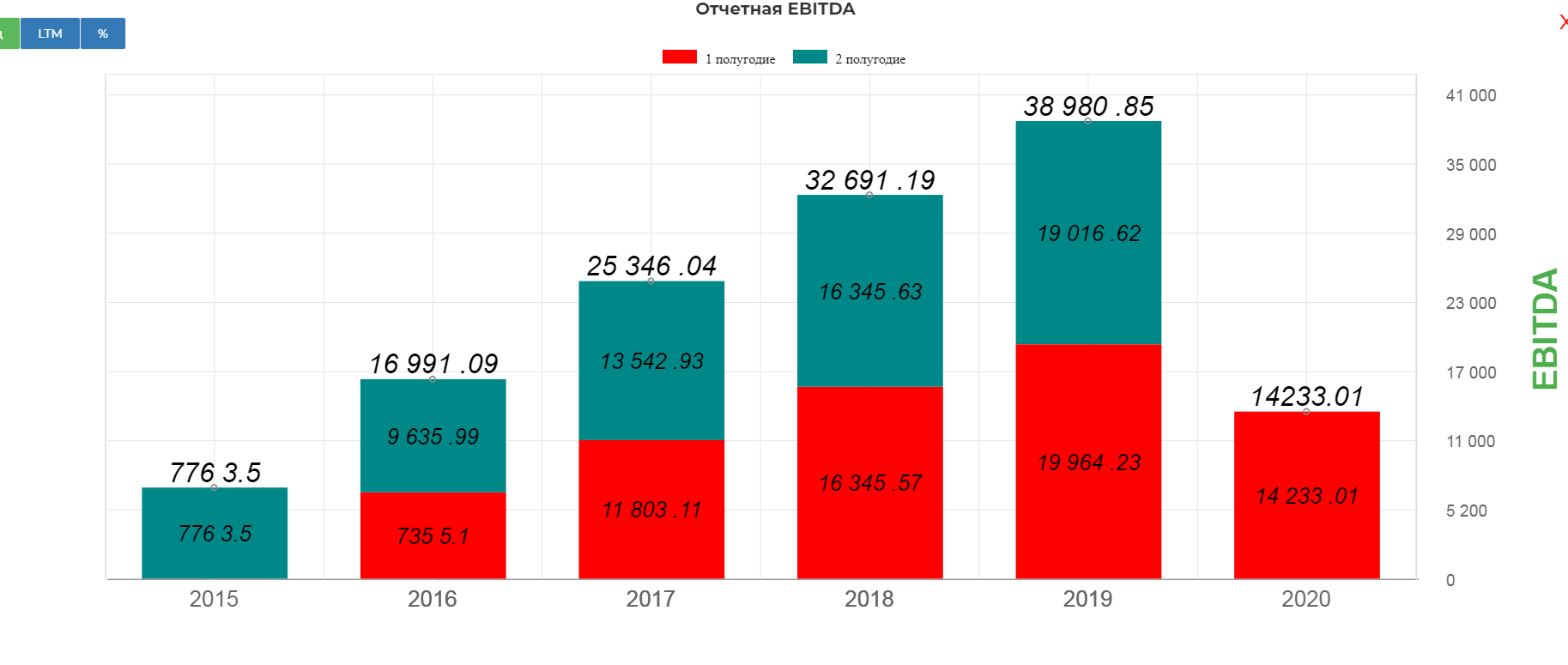

В таких условиях, EBITDA снизилась на 29%, составив 14,2 млрд. рублей.

Операционный денежный поток составил 12 млрд. рублей, что на 26% меньше 1пол. 2019.

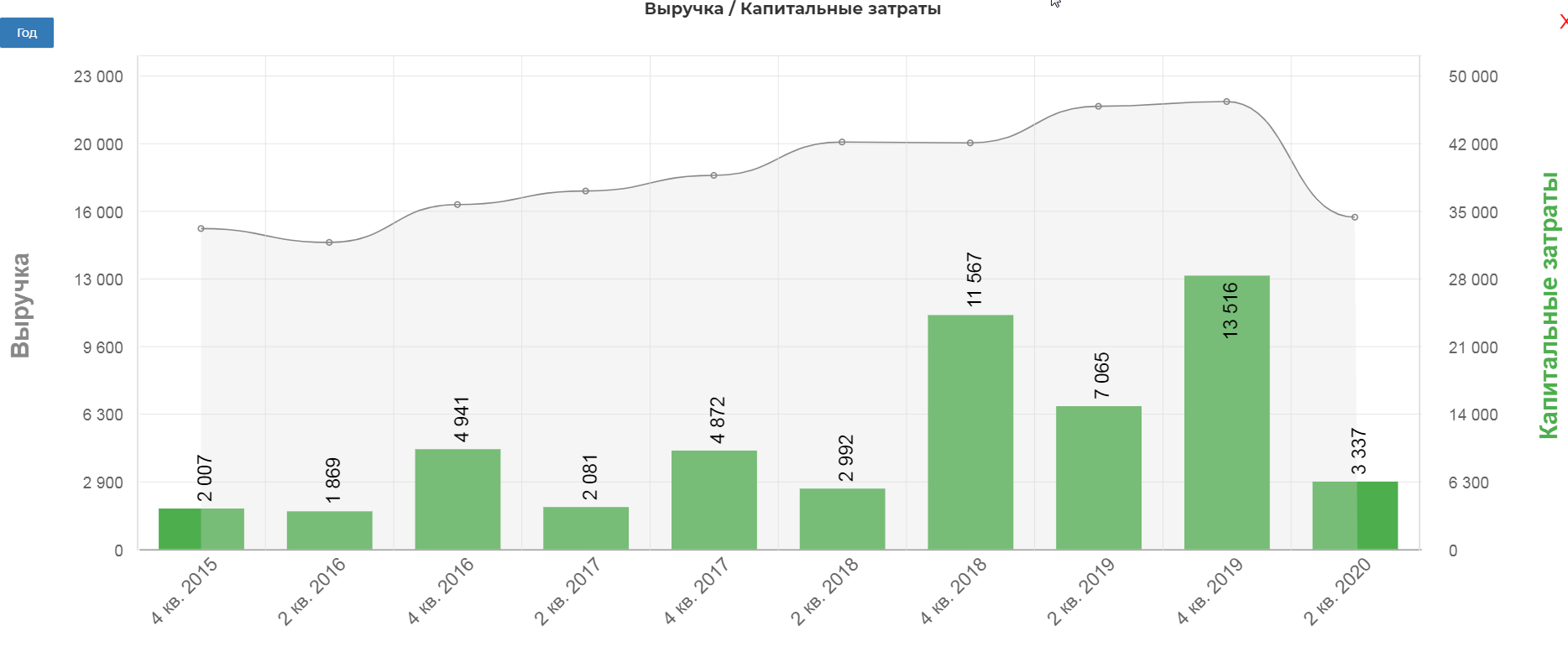

Надо отдать должное, GLTR быстро оптимизировал капитальные затраты. Общие капитальные затраты (включая техническое обслуживание) 4 снизились на 53% до 3,3 млрд рублей; Всего на вторую половину 2020 года ожидается около 4 млрд рублей общих капитальных затрат. Итого 7,3 млрд. рублей. Почти в два раза ниже 2019. Логичное решение приостановить закупку новых вагонов.

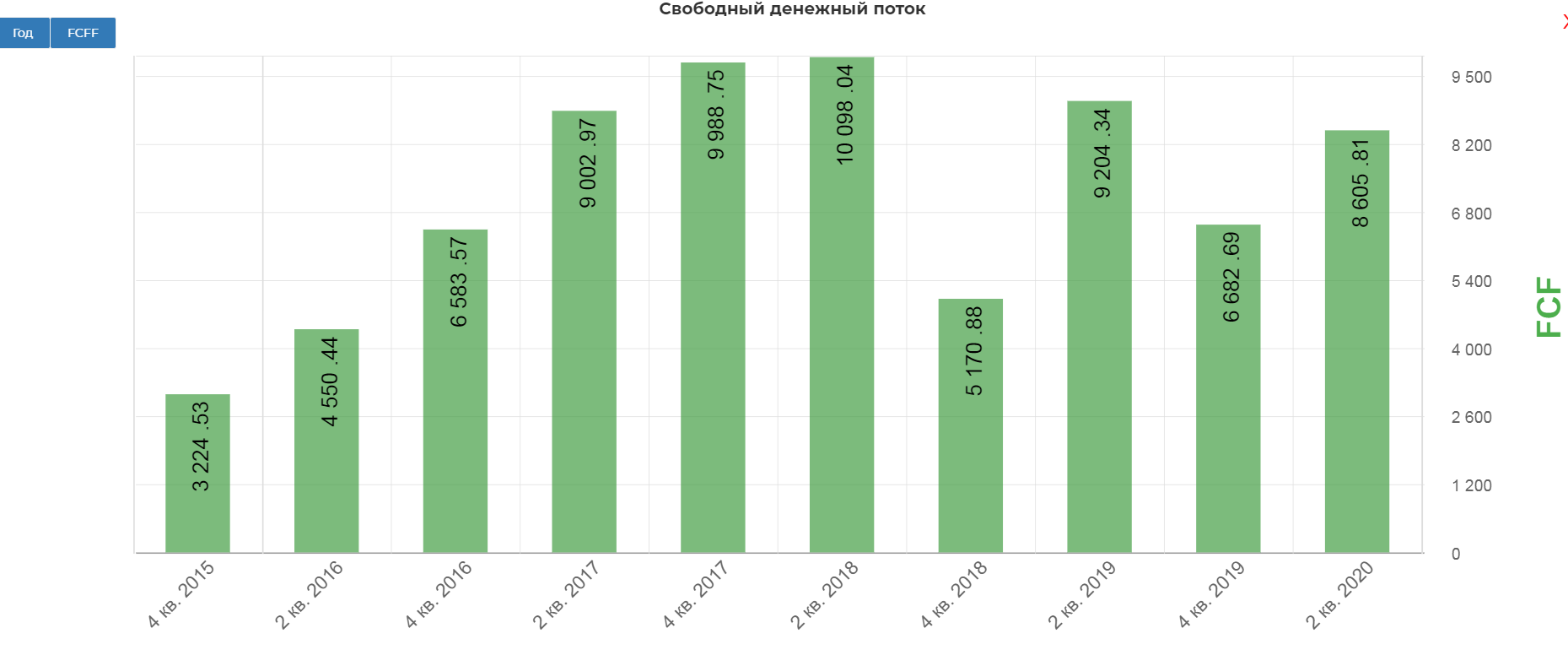

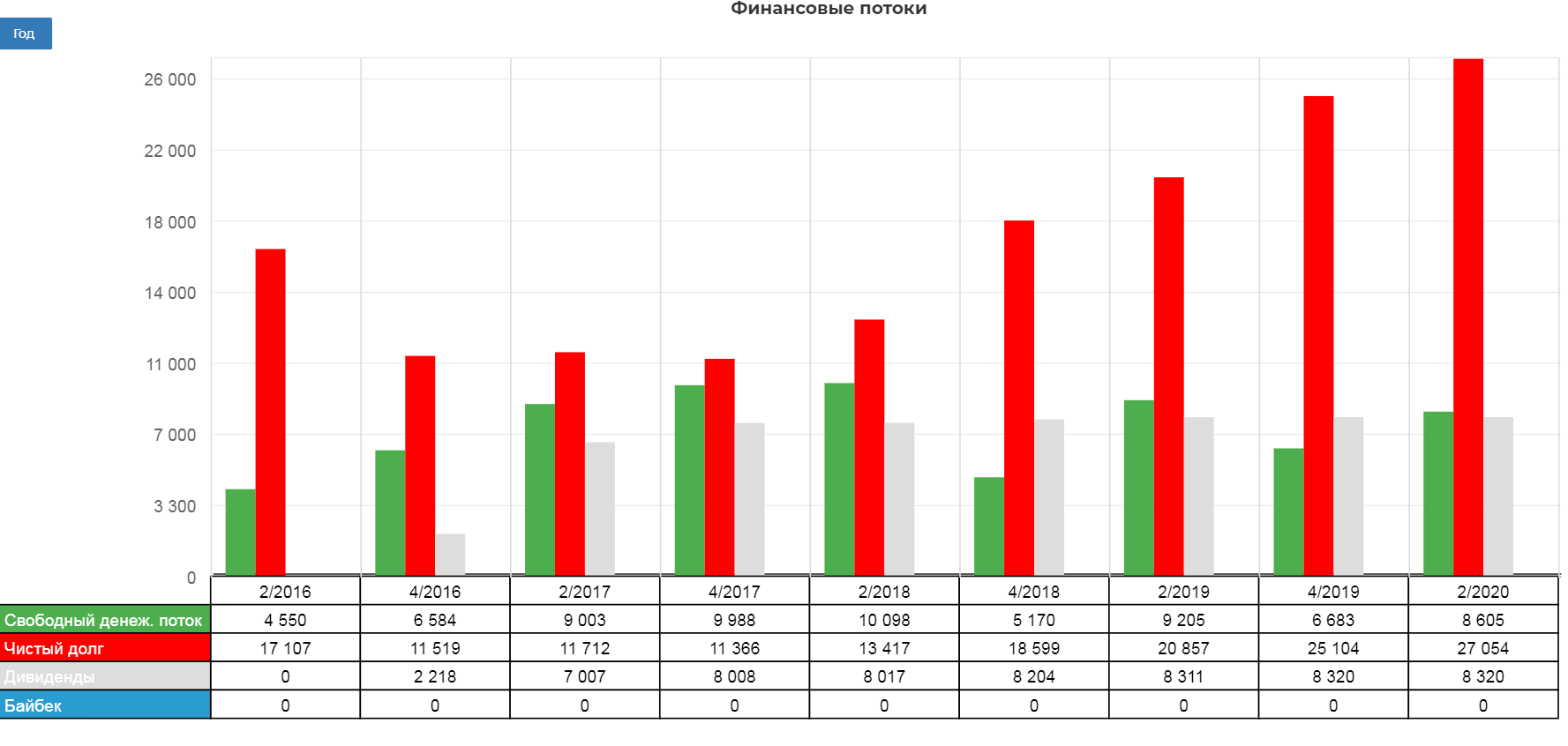

В итоге СДП почти не упал, составив 8,6 млрд. рублей. Это важно, так как див. политика привязана к этому показателю.

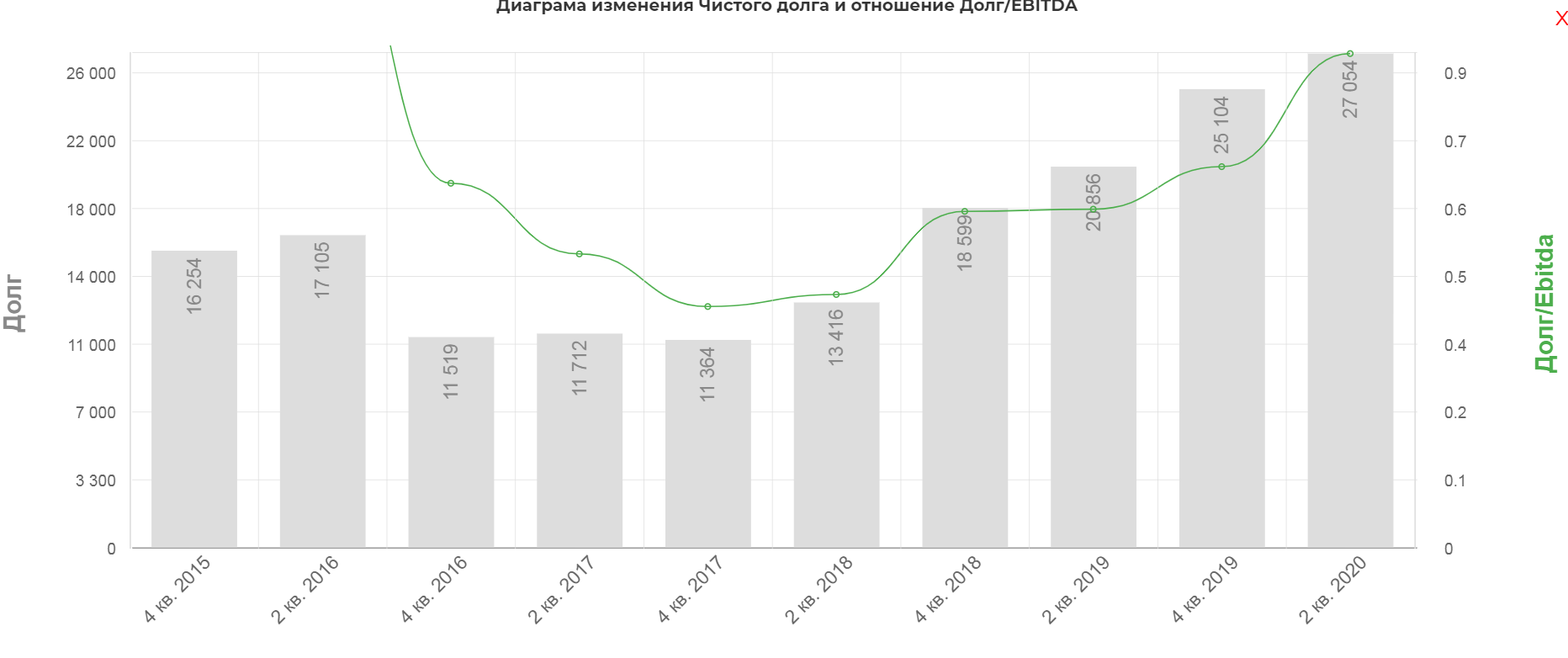

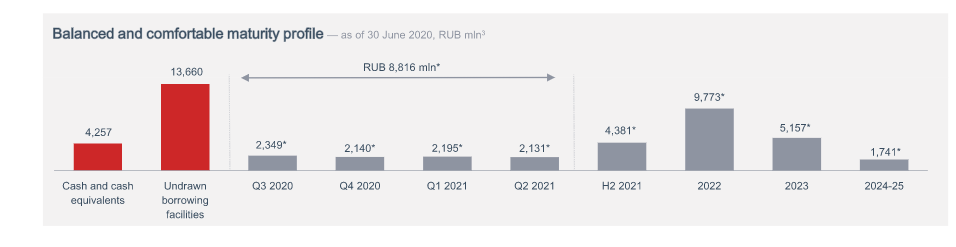

Долговая нагрузка пока умеренная. По результатам 1го полугодия 2020, чистый долг составил 27 млрд. рублей. По результатам 2го полугодия скорее всего подберется к 30 млрд.

Есть положительные моменты, средняя ставка снизилась до 7,2% с 8,1%. Весь долг в рублях.(привет Мечелу). Сама структура долга грамотная.

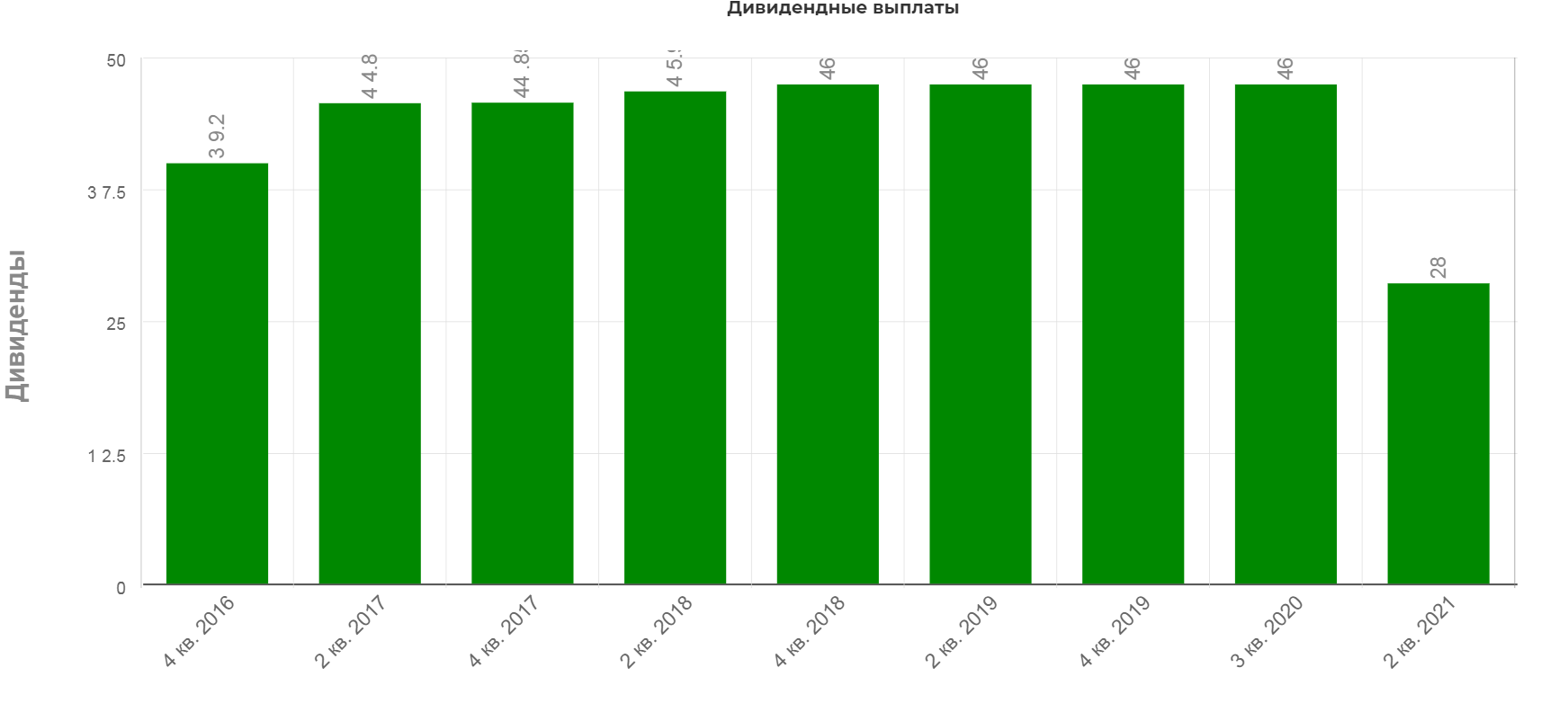

Дивиденды.

Дивиденды.

Дивидендная политика компании подразумевает выплаты не менее 50% FCF если отношение ЧистогоДолга/EBITDA меньше 1, и 30% если ЧД/EBITDA между 1 и 2.

На самом деле платят почти все 100% последнее время.

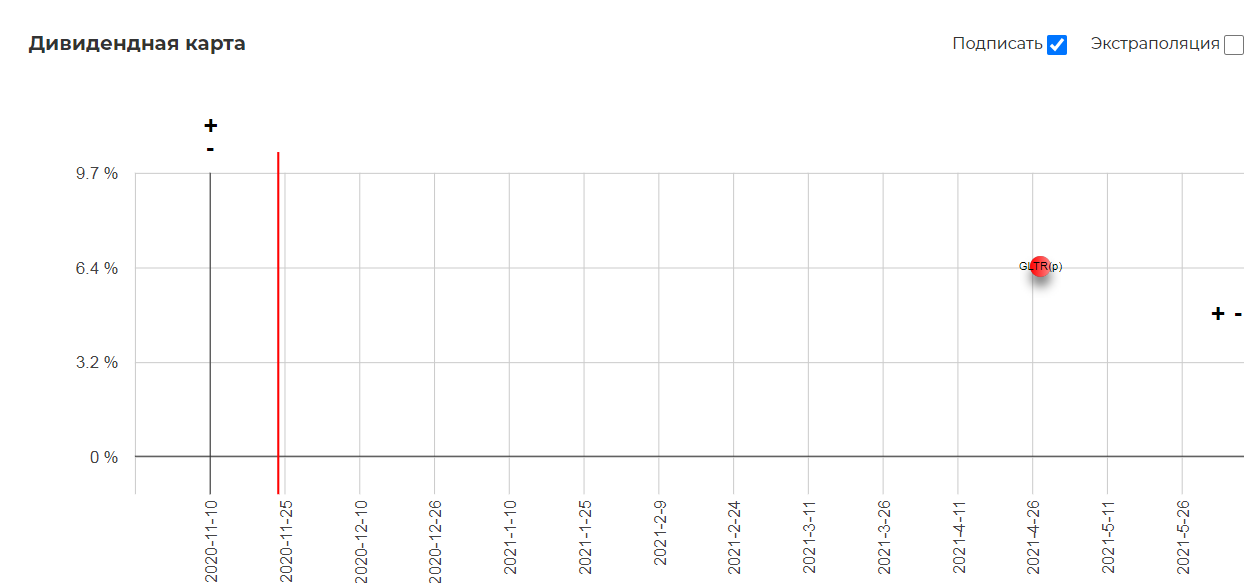

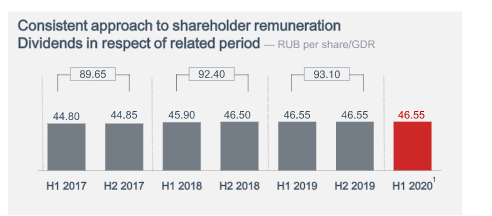

Глобалтранс направила в сентябре 46,55 рублей на ГДР или 8,3 млрд. рублей. Всего по планам выплатить за 2020 13,3. Таким образом осталось получить 5 млрд. дивидендов или 28р дивидендами.

Это дает приличные 6,5% доходности. Обычно выплата в апреле.

В год раньше платили чуть больше 90р с повышением каждый год. Пандемия в этом году внесла коррективы.

Байбэк.

Менеджмент объявили байбэк на 5% акционерного капитала, но подробности по срокам, таргетам и ценовом диапазоне не сообщила. (данные вебкаста по рез. 1полугод.)

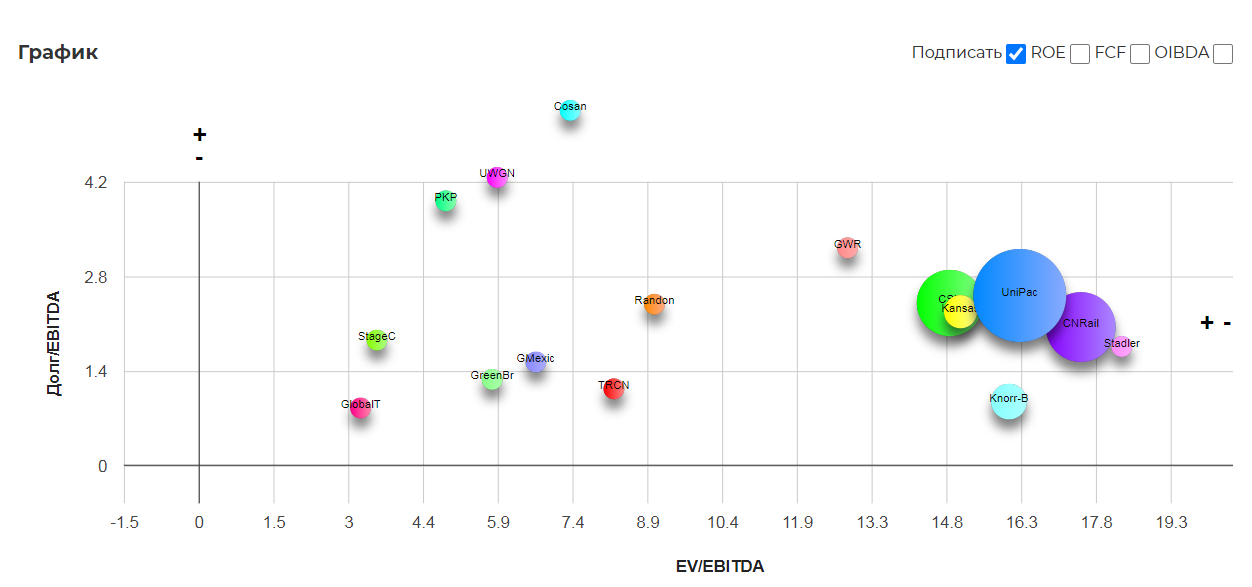

Мультипликаторы.

Глобалтранс самый дешевый по мультипликаторам в всем мире! Самостоятельно изучить сектор можно по ссылке. Конечно сюда можно приписать страновые риски, но это очень показательно.

Технический анализ.

На ММВБ история котировок еще маленькая, поэтому возьмем котировки в Лондоне. Цена так и не восстановилась после мартовского обвала. Котировки зажаты между трендовой снизу и горизонтальным уровнем в районе 6,2. Если вдруг цена упадет в районе 5,2 начну рассматривать лонговые позиции, или начнется пробой горизонтального уровня.

Прогноз.

Главный вопрос каким будет 1 полугодие 2021 и каким будут ставки? Тут сказать невозможно, можно лишь смоделировать падение показателей на определенный размер, и понять устроит ли нас минимальная доходность.

Глобалтранс может заплатить снова дивиденды в долг 46 рублей, но вспоминая как легко снизили дивиденды за 2полугодие 2020, мне кажется этот сценарий маловероятен. Поэтому берем падение от 1 полугодия на 10 15 20 %, направляя 50% FCF и 100%FCF. Вопрос конечно в размере капекса, но сделать его меньше чем 7 млрд. в год мне кажется копания скорее всего не сможет. (на самом деле на вопрос про капитальные затраты на 2021, менеджмент не дал прямого ответа.)

Выходит такая таблица:

| Падение показателей на | 10% | 15% | 20% |

| 50% от FCF | 18р | 14р | 9р |

| 100 от FCF | 37р | 28р | 18р |

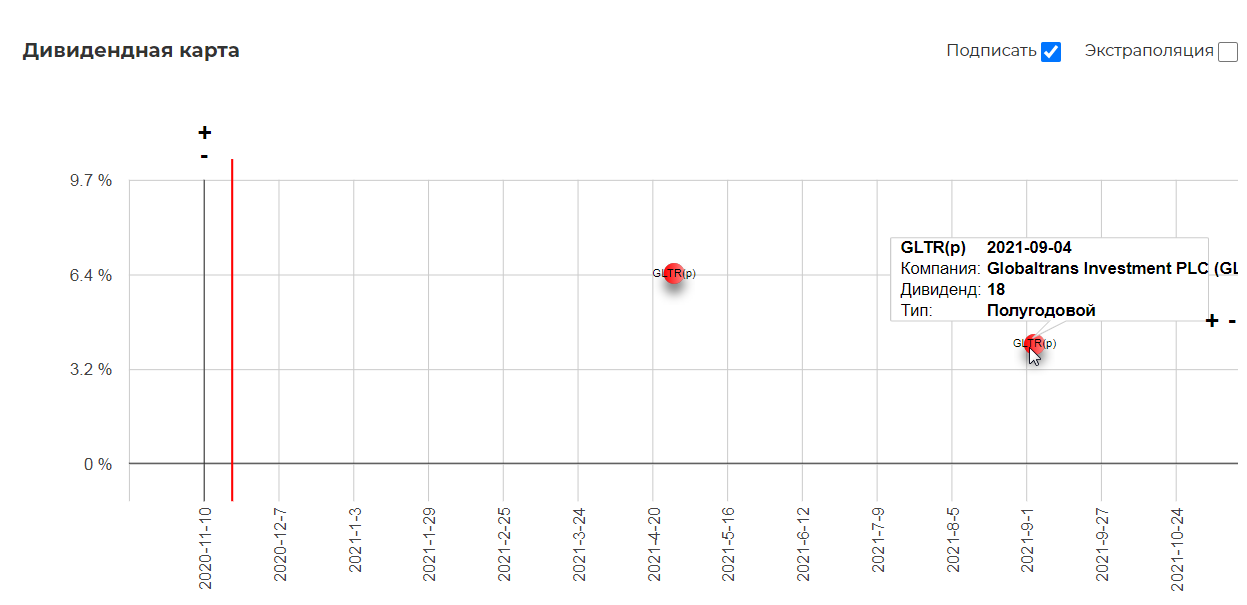

Учитывая ставки на полувагоны, я склоняюсь к 18р за 1 полугодие 2021. Это даёт скромную доходность в 3,5%, однако если взят две выплаты в сумме, то выйдет уже 10%. Не так уж и мало в ожидании разворота по ставкам.

Пристально следим за активом, и в случаи глобального разочарования подхватываем акции с долгосрочными целями, как было в нефтянке....а то когда нефть по 46$ и уже все забыли про вторую волну толку то покупать?

Полезные ссылки

Жека Аксельрод