10 ноября 2020, 12:05

ВТБ. Обзор финансовых показателей по МСФО за 3-й квартал 2020 года

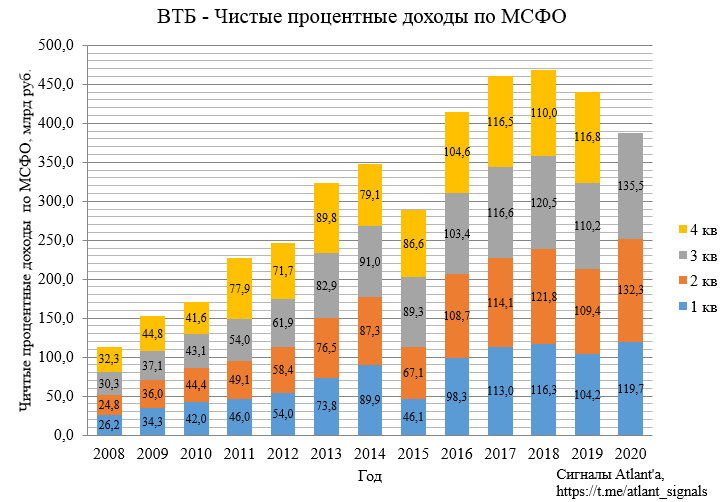

Чистые процентные доходы составили 135,5 млрд рублей и выросли на 23,0% относительно прошлого года и на 2,4% относительно предыдущего квартала.

Если данный показатель рассматривать помесячно, то можно заметить, что в целом данный показатель находится на приблизительно одном уровне, начиная с марта. В мае скачок был связан с тем, что банк пересчитал начисленные взносы за первые 4 месяца и выплатил их за май по новой сниженной ставке. Экономия составила тогда около 4,5 млрд рублей. Снижение сентября к августу обусловлено меньшим количеством дней в месяце.

У Сбербанка в октябре был резкий скачок чистых процентных доходов, у ВТБ эти данные мы узнаем только в конце ноября.

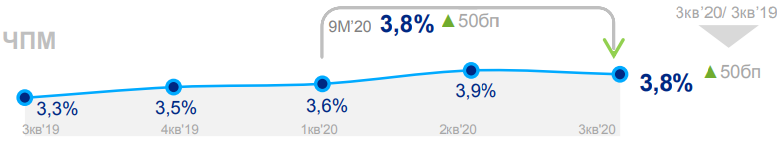

Чистая процентная маржа снизилась на 0,1% к предыдущем кварталу, но на 0,5% выше, чем годом ранее.

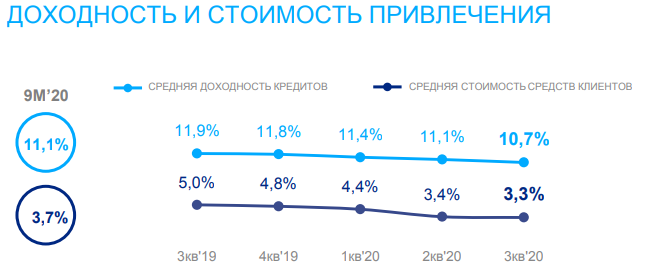

Рост процентной маржи обусловлен, тем что доходность кредитов снижается медленнее, чем стоимость средств клиентов (депозиты и счета). Это касается как розничного бизнеса:

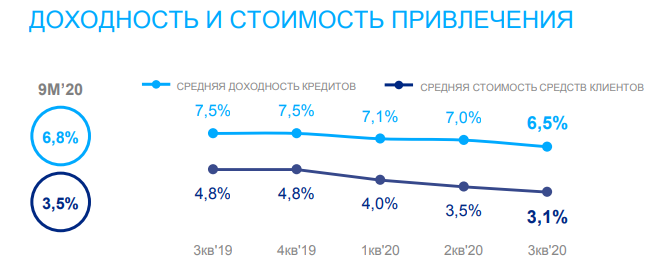

Так и корпоративного:

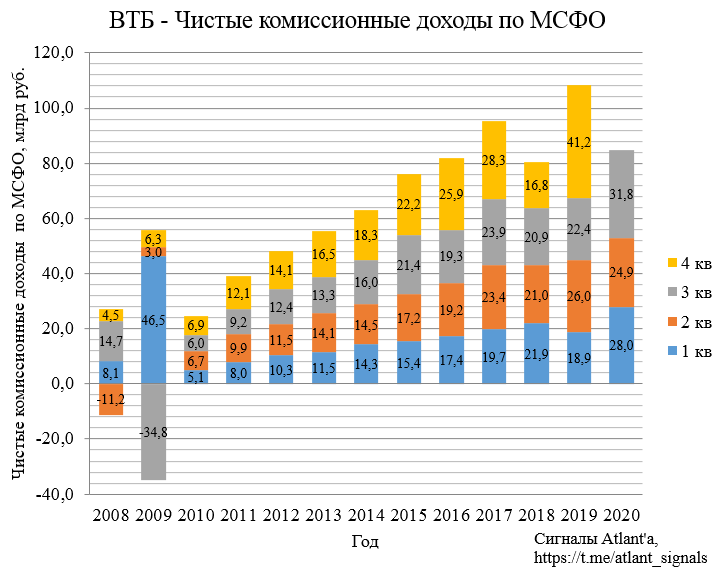

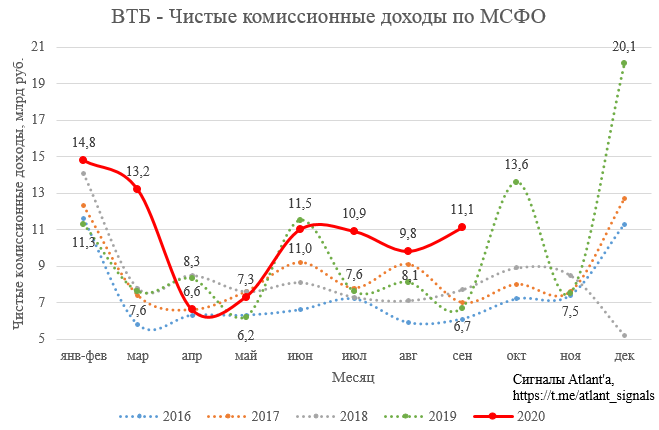

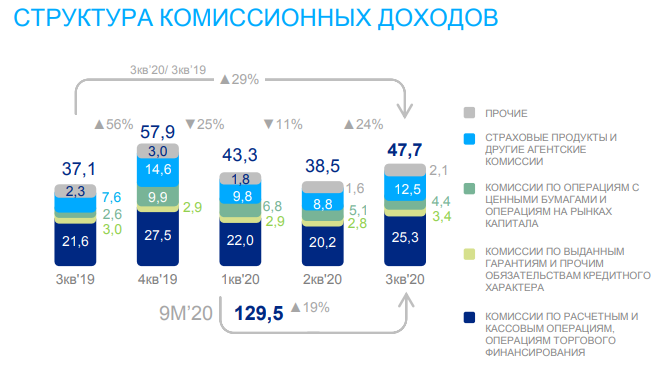

Чистые комиссионные доходы составили 31,8 млрд рублей и выросли на 42,0% относительно прошлого года и на 27,7% относительно предыдущего квартала.

В месячном разрезе видно, что после весеннего обвала и летнего восстановления наблюдается некоторое плато.

Поддержку росту чистых комиссионных доходов оказали, в основном, активный рост комиссии по операциям с ценными бумагами и операциям на рынках капитала, в том числе на фоне увеличения масштабов бизнеса ВТБ Капитал Инвестиции, и стабильно увеличивающиеся комиссии за распространение страховых продуктов.

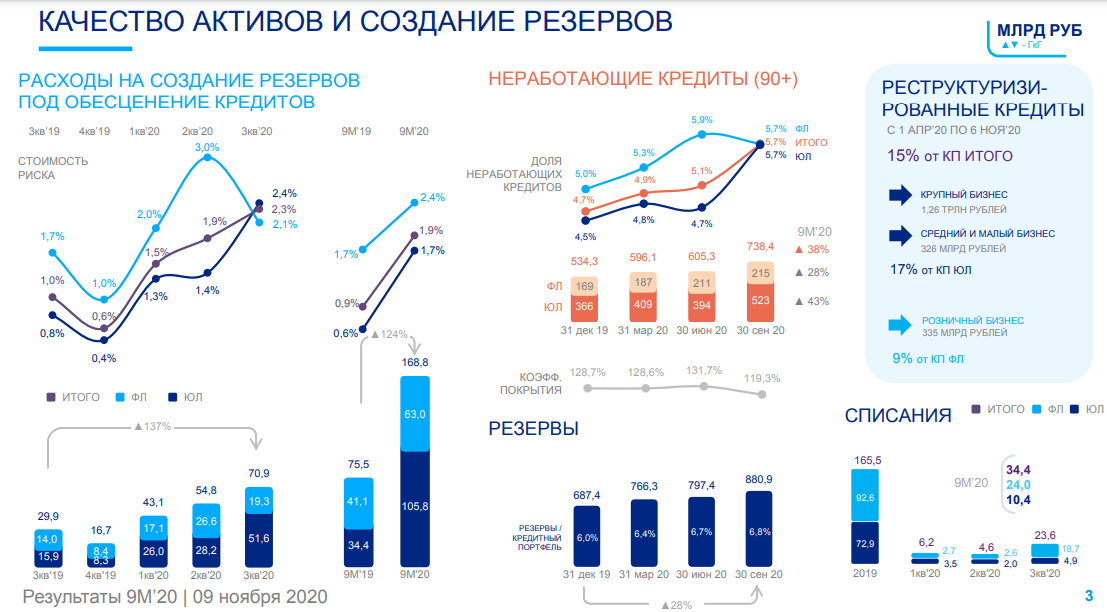

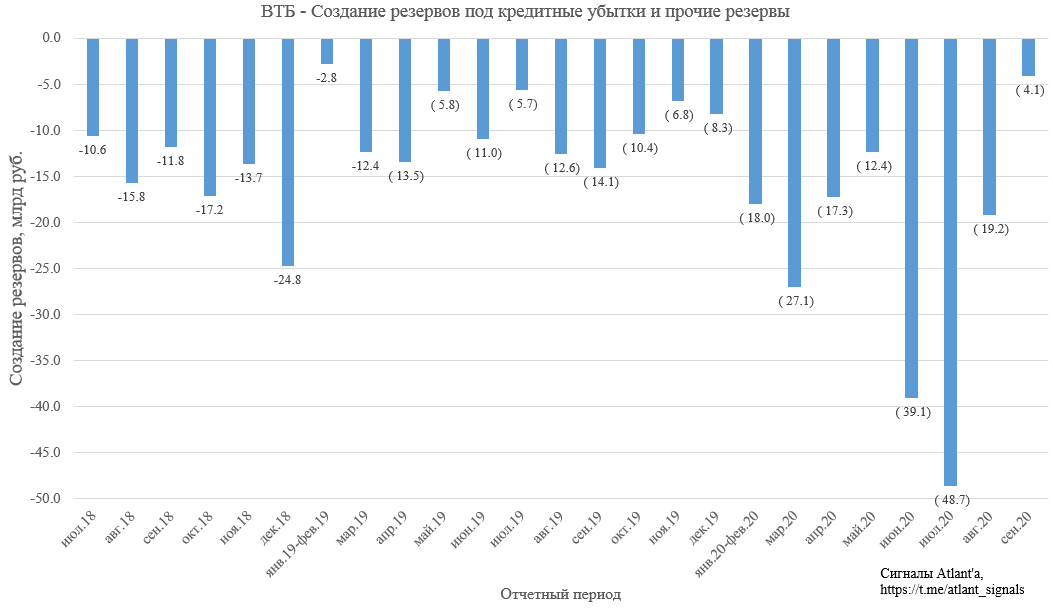

Однако, все операционные успехи перечеркивают созданные резервы, созданные в 3-м квартале в размере 70,9 млрд рублей, что на 137% больше, чем годом ранее и на 31% больше, чем в предыдущем квартале.

При этом в сентябре резервы были минимальные, всего 4,1 млрд рублей.

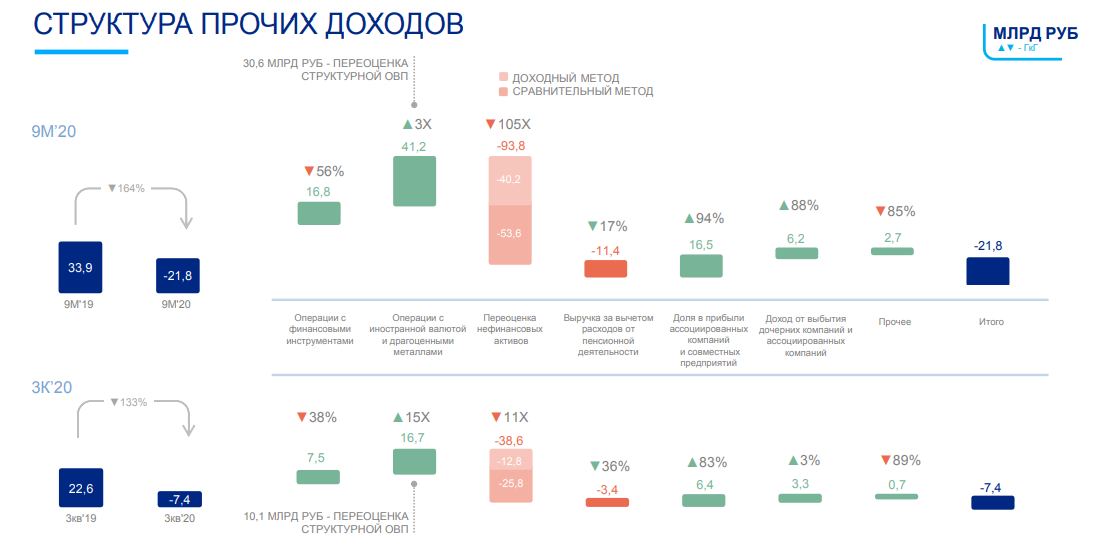

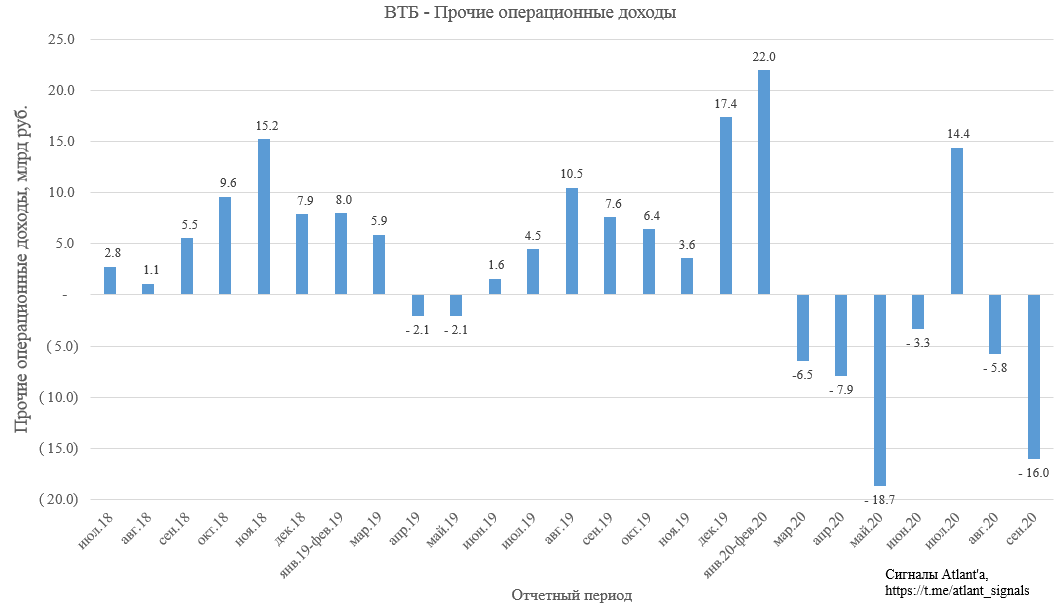

Но на помощь резервам банк всегда рад подтянуть отрицательную переоценку нефинансовых активов. За год по данной статье банк уже получил убыток в размере 93,8 млрд рублей, из них 38,6 млрд в 3-м квартале.

В месячном разрезе величина прочих доходов/расходов выглядит следующим образом. То есть хоть и резервы банк в сентябре создал небольшие, но с лихвой компенсировал это существенной отрицательной переоценкой активов.

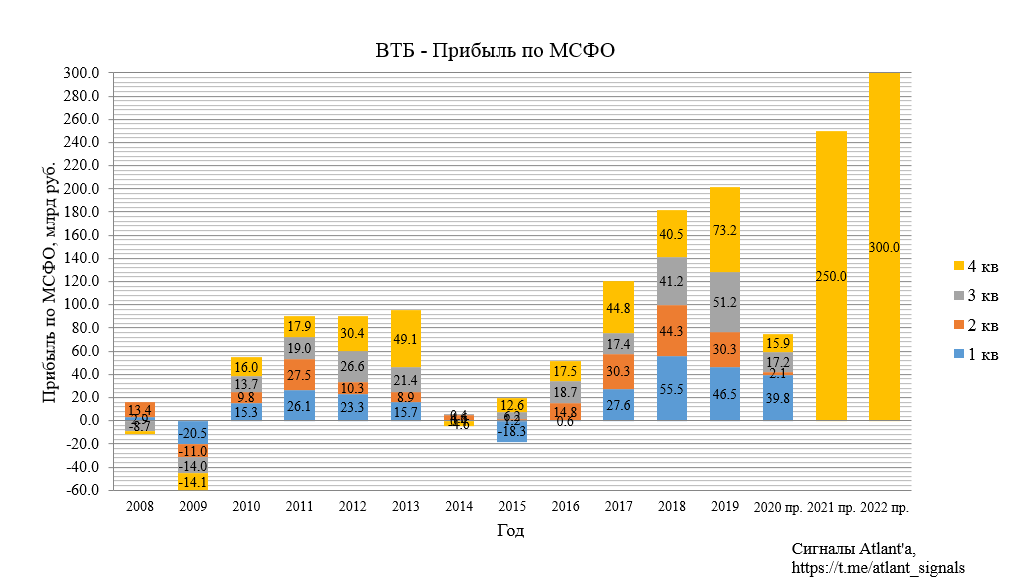

В итоге из-за больших резервов и списаний прибыль за 3-й квартал составила 17,2 млрд рублей и снизилась на 66,4% относительно прошлого года. При этом банк планирует по итогам года получить прибыль всего 70-75 млрд рублей, то есть на 4-й квартал придется еще 10,9-15,9 млрд. В будущем ВТБ ожидает выйти на стратегические ориентиры по прибыли - 250 млрд рублей в 2021 году, 300 млрд рублей - в 2022 году.

В таком случае дивиденд на ближайшие 3 года составит 0,14 коп., 0,47 коп. и 0,57 коп. Если прогноз банка верен, а об этом мы поймем уже в первом-втором квартале 2021 года, то котировки пойдут стремительно вверх, заранее отыгрывая рост будущих дивидендов.

Котировки акций банка продолжают находиться в районе многолетних минимумов. При этом текущая операционные доходы компании лучшие в истории. Пока банк, пользуясь случаем, переоценивает в убыток все свои плохие активы, но с первыми позитивными результатами в отчетах, начнется рост. Продолжаю держать акции компании.

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Полезные ссылки

Aleksei Midakov