04 ноября 2020, 14:41

Апдейт портфеля «Долгосрок». Мысли по рынку.

Приветствую, друзья!

Рынок подходит все ближе к следующей моей точке загрузки, к уровню 2600 по индексу IMOEX.

Я уже писал, что нефтегаз начал подкупать, не дожидаясь нового уровня по индексу. Тем не менее, следующая доля кэша уже на готове.

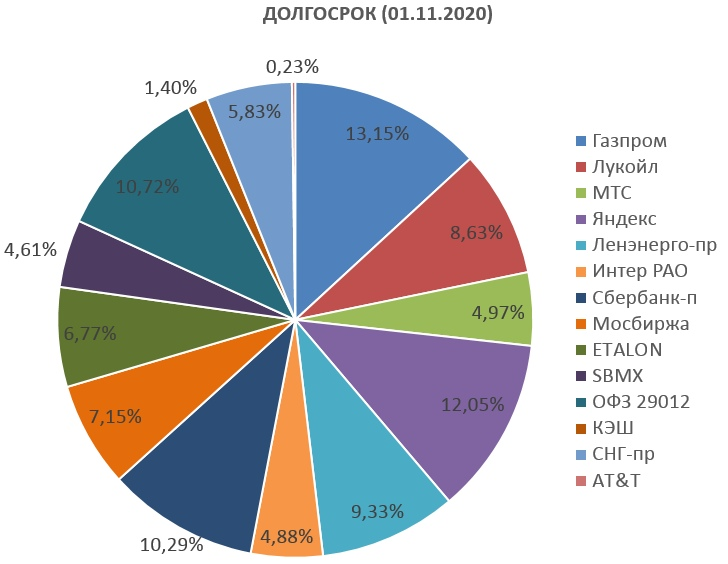

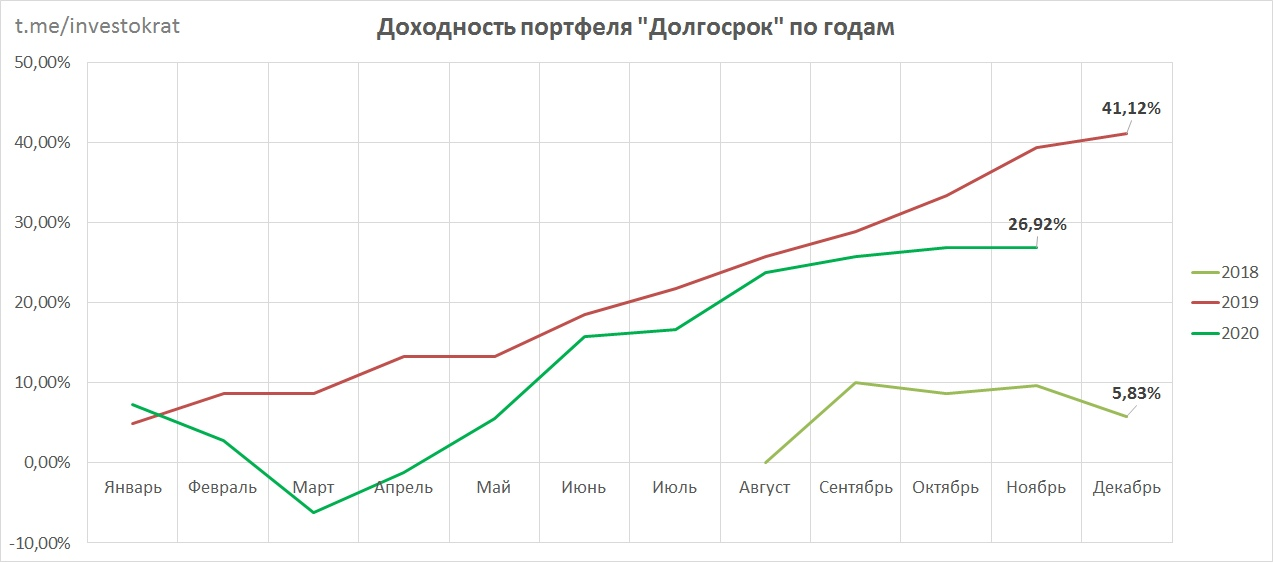

Текущая структура портфеля «Долгосрок» следующая:

Несмотря на то, что нефтегаз появился недавно в портфеле, по текущим ценам я набрал практически полностью позицию. В этом месяце было довнесено на счет 200 т.р., поэтому, доходность месячная снова немного разбавилась. На новые вложения был куплен Газпром, Лукойл, Сургут-НГ преф и Интер РАО. Доля нефтянки превысила 20%, но об этом ниже поговорим.

Добавилась компания AT&T, на базе которой я оформлял форму W-8BEN в Сбере, о чем писал недавно. Ее доля небольшая, всего 1 акция, но она для меня стала началом работы с иностранными эмитентами на Мосбирже тоже в долгосрок.

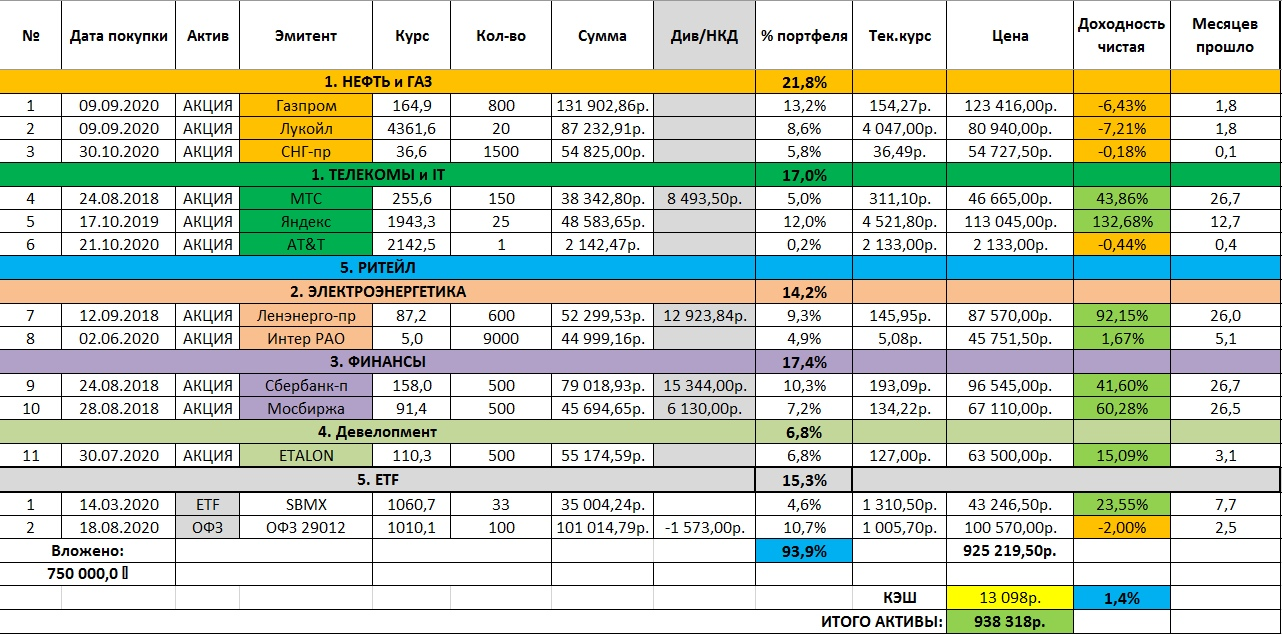

Динамика доходности портфеля по годам следующая:

В 2020 году пока не удается добраться до результатов 2019 года, всему виной пандемия, которая сильно подкосила доходность в 1 квартале, что видно по графику, но все, что выше 15-20% годовых меня вполне устраивает.

Итоговая доходность с начала создания портфеля пока на максимумах:

Напомню, я покупаю акции только на свои деньги, плечи не использую.

Мысли по рынку

Сейчас многие активы стОят либо справедливо, либо даже дороговато, кроме нефтянки. Поэтому, в моменте делаю основной упор именно на нее во всех портфелях.

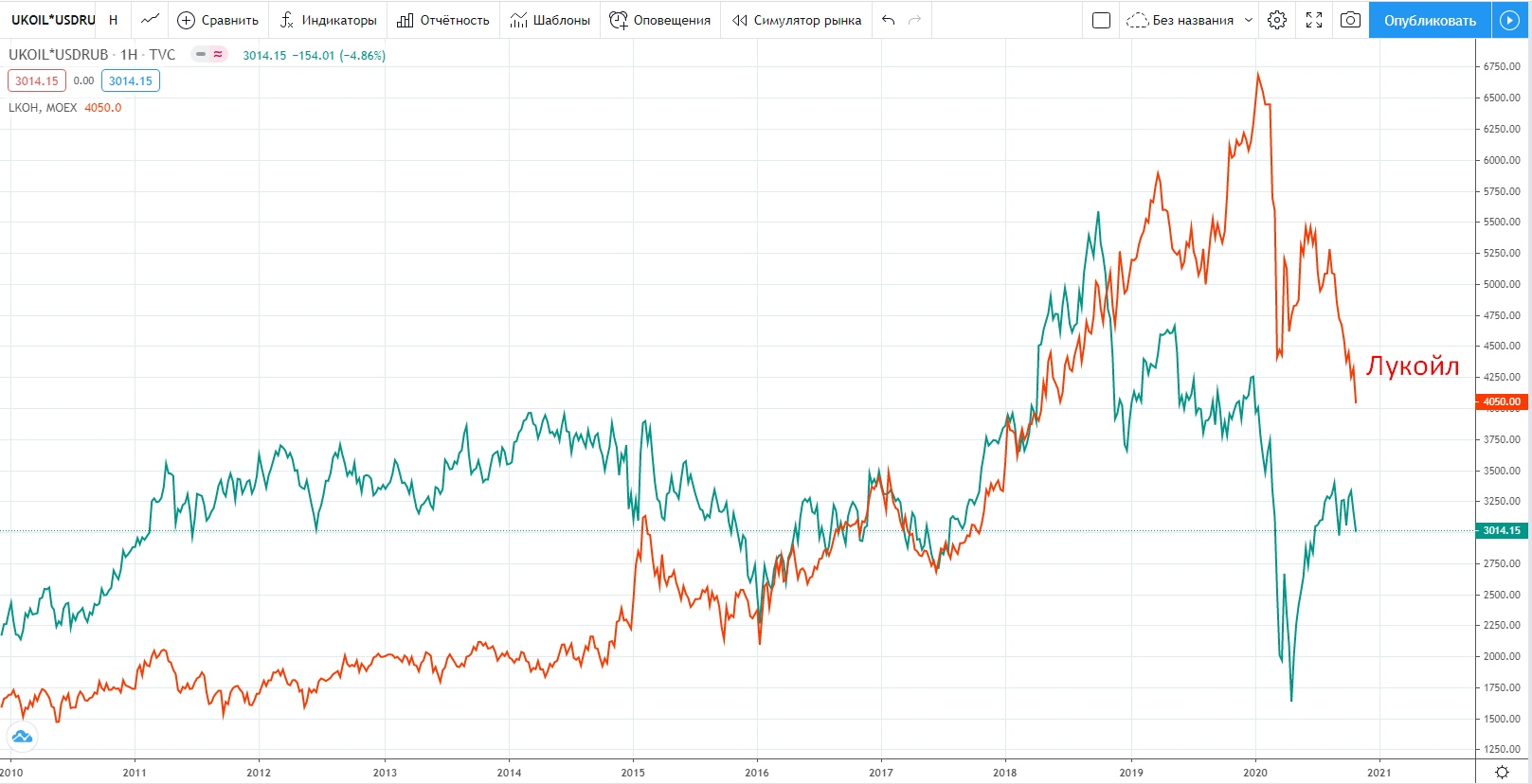

Если мы посмотрим цену нефти в рублях, то она торгуется на уровнях 2016-2017 года, что в целом не так критично для наших компаний, больше проблем от этого у бюджета.

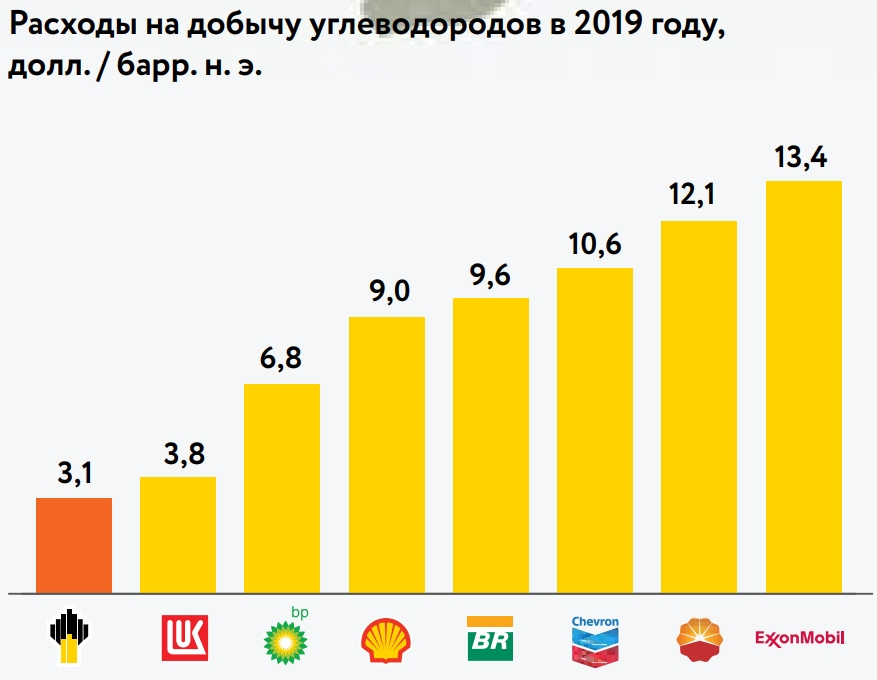

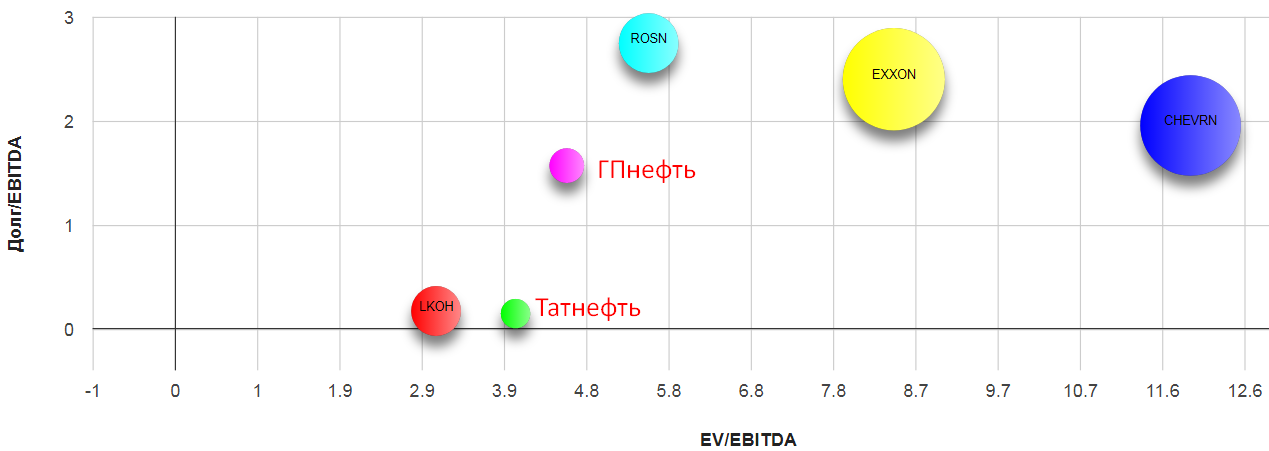

Хуже всего приходится сейчас зарубежным компаниям, т.к. российские имеют профит в виде девальвации рубля и низкой себестоимости добычи. Здесь снова напрашивается старый слайд с удельными капексами среди компаний.

Несмотря на это, льют акции всех стран, при том, что у наших компаний вроде Лукойла, ГПнефти досаточно низкая долговая нагрузка и они более устойчиво выглядят, чем тот же Shell. На следующем графике видно, что в нефте наблюдается консолидация последний месяц, а акции продолжают заливать, уже обновили минимумы марта.

По соотношению цена/надежность/дивиденды мне сейчас нравятся 3 компании: Лукойл, ГПнефть, Chevron, все они есть у меня в портфелях.

Татнефть неплохая компания, но она очень маленькая если смотреть на объем добычи/переработки, я предпочитаю более крупных игроков.

Сургут-НГ

Да, еще в портфеле появился Сургут-НГ преф, но это единственная акция, которая куплена скорее спекулятивно, просто не хотелось по текущим ничего продавать на ИИС, пополнять его тоже в этом году уже не могу, поэтому решил добавить сюда. Я не до конца понимаю, кто по текущим продает акции, ДД потенциальная может быть до 20% годовых. Если курс доллара на конец года будет 75 рублей, а нефть не сильно ниже 40$.

Ходят слухи, что фонды делают ребалансировку и вынуждены продавать по рынку, если взглянуть на график объемов, то такая концепция имеет право на жизнь.

Пока компания не выпустила свой отчет за 3 квартал, поэтому, ждем и верим, что там все неплохо.

Газпром

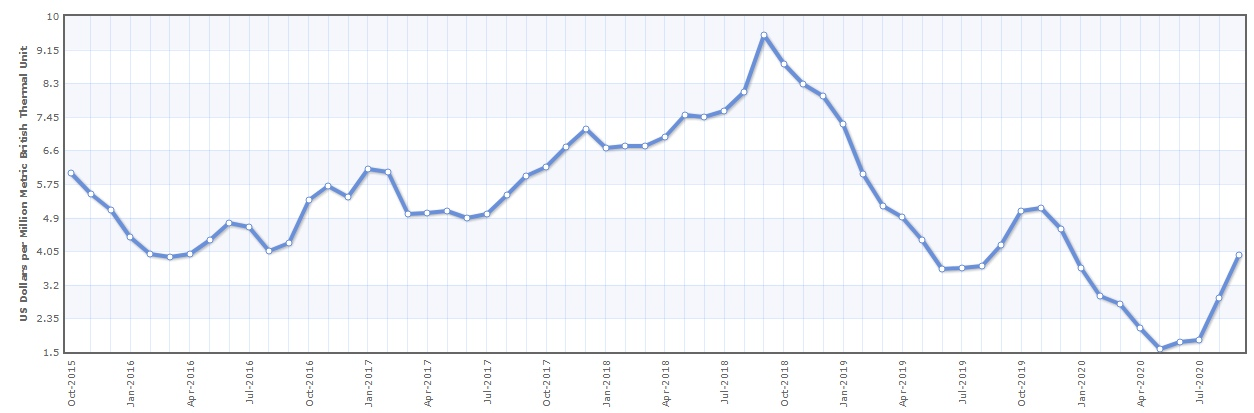

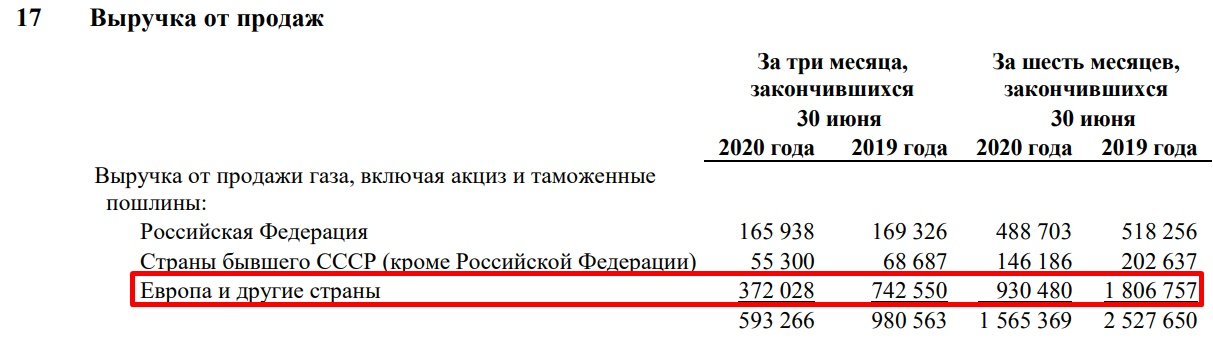

Цены на газ в ЕС потихоньку восстанавливаются, что окажет позитивное влияние на финансовые результаты Газпрома во 2 полугодии.

Основная часть выручки Газпрома приходится как раз на ЕС.

Позиция

Мы пока не знаем, на сколько глубокой будет новая коррекция, поэтому, несмотря на очень интересные цены на отдельные акции в моменте, нужно держать себя в руках и закупаться планомерно. Я уже неоднократно приводил свой план действий, пока он не изменился и ближайшие цели следующие:

Еще больше разборов на моем канале: https://t.me/investokrat

Аналитику по всем компаниям можно найти здесь: https://investcommunity.ru/multiplicator

Не является индивидуальной инвестиционной рекомендацией!

Всем успешных инвестиций!

Полезные ссылки

Georgy Avedikov