29 октября 2020, 15:11

Сбербанк. Обзор финансовых показателей по МСФО за 3-й квартал 2020 года

Сбербанк ожидаемо сильно отчитался за 3-й квартал. В принципе картина складывалась уже из ежемесячных отчетов РСБУ.

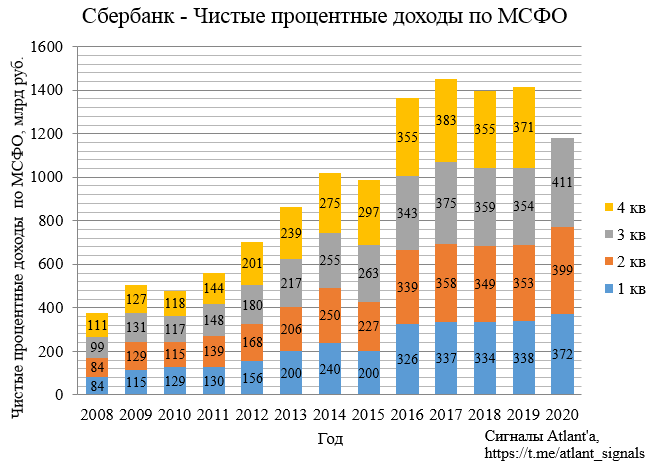

Чистые процентные доходы выросли на 16,1% относительно прошлого года и на 3,2% относительно прошлого квартала.

Рост процентных доходов связан с наращиванием розничного кредитного портфеля. Наибольший прирост показали жилищные кредиты. Тем самым, льготная ипотека поддержала не только застройщиков, но и банки.

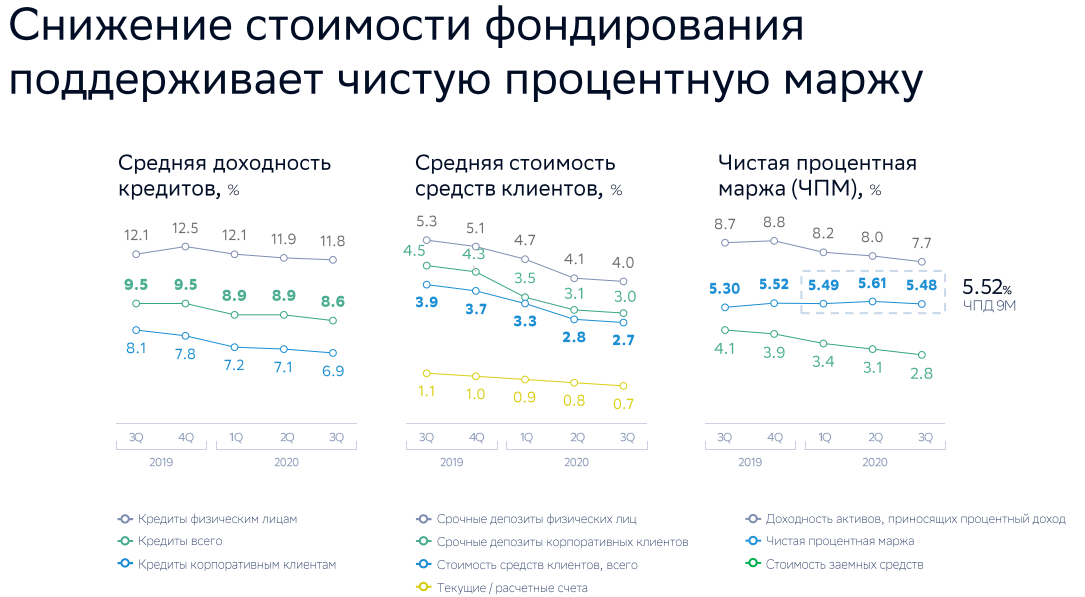

Также большое влияние на снижение процентных расходов оказало снижение базовой ставки взносов в Фонд страхования вкладов с 0,15 до 0,1%. Экономия за квартал составила 5,4 млрд рублей, с начала года - 17,2 млрд.

Все это привело к тому, что чистая процентная маржа была выше, чем годом ранее.

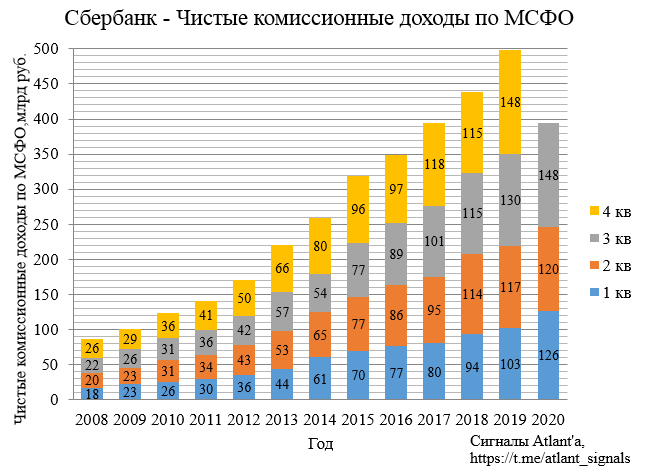

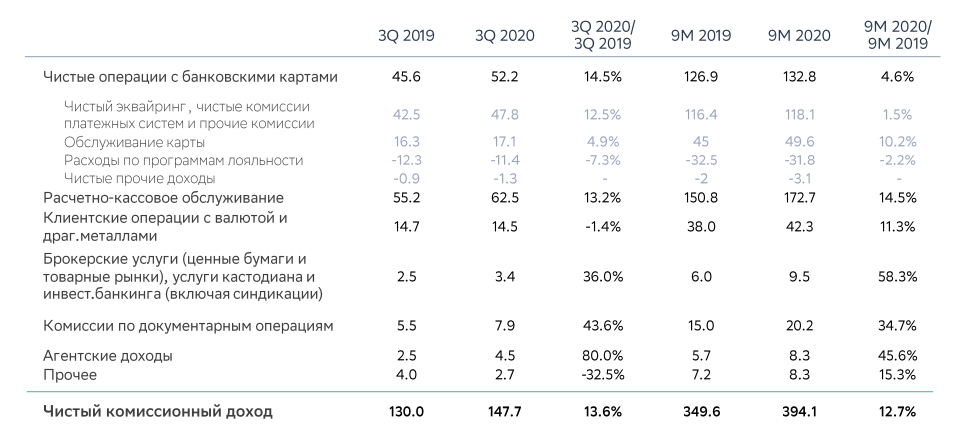

Чистые комиссионные доходы выросли на 13,6% относительно прошлого года и на 23,1% относительно прошлого квартала.

Рост обусловлен восстановлением активности по банковским картам и увеличением расчетных операций, а также за счет повышения доходов по операциям клиентов на финансовых рынках и банковским гарантиям.

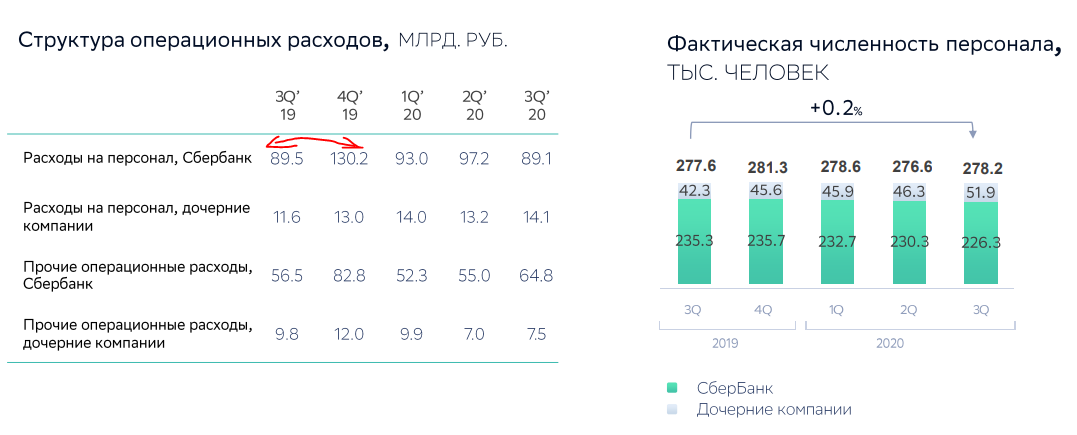

Компания продолжает оптимизировать операционные расходы, что достигается программой повышения эффективности бизнеса в условиях пандемии. Рост расходов на персонал замедлился до 2,1% г/г в связи с выравниванием сравнительной базы после окончания эффекта индексации заработных плат в июле прошлого года. Судя по всему, в 4-ом квартале компания выплачивает годовые премии размером до 50 млрд рублей. Да простят меня работники банка, но если премии срезать на 50%, то в прибыль пойдет до 25 млрд рублей, что около 8% от прибыли 4-го квартала 2019 года.

Операционные доходы компании на рекордных значениях.

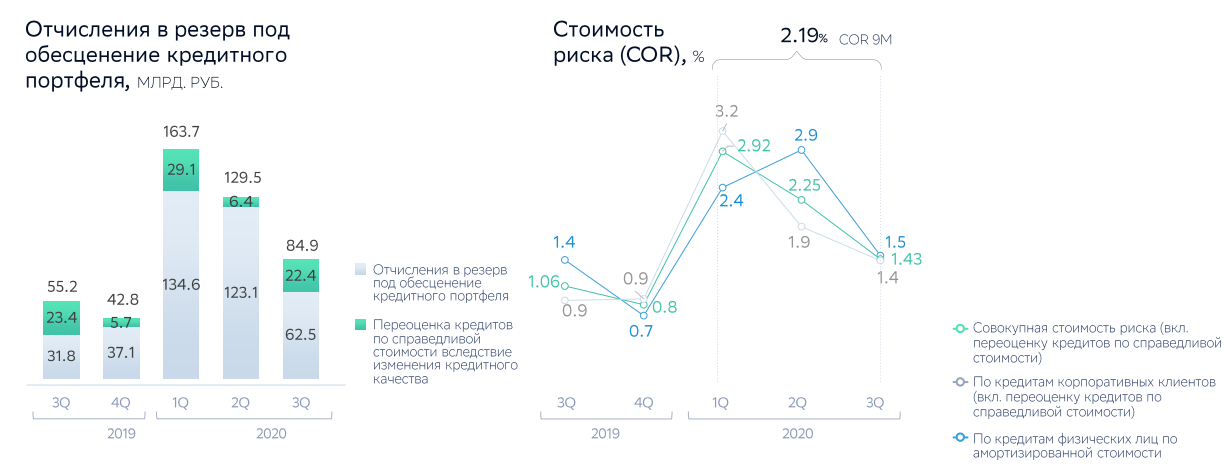

При этом отчисления в резерв пошли на спад, но все равно в 2 раза выше, чем годом ранее. Стоимость риска снизилась и если тренд продолжится в 4-м квартале, то резервы будут еще ближе к прошлогодним значениям.

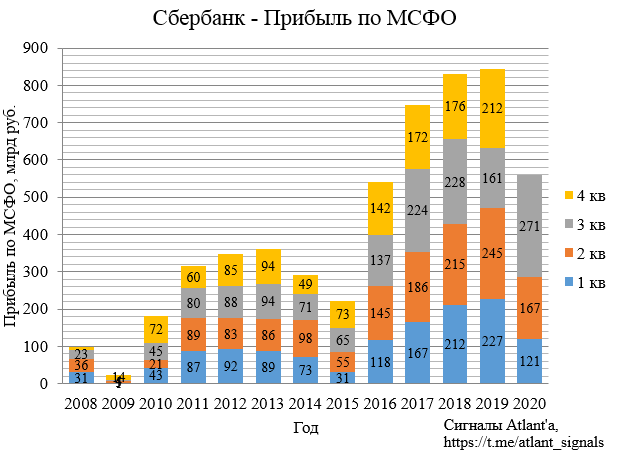

Все это привело к тому, что прибыль за 3-й квартал выросла на 73,9% относительно прошлого года и на 62,8% относительно прошлого квартала. В прошлом году 3-й квартал был испорчен убытком, признанным после продажи Дениз-банка, и это частично помогло показать такой блестящий результат.

Банк не дает ориентиров по годовой прибыли и вообще нет никаких прогнозов в презентации, скорее всего эту информацию оставили на день публикации новой стратегии, которая состоится в ноябре.

Думаю, что банк с такими темпами банк вполне может показать прибыль, близкую к прошлогодней, 800 млрд рублей годовой прибыли вполне по силам компании.

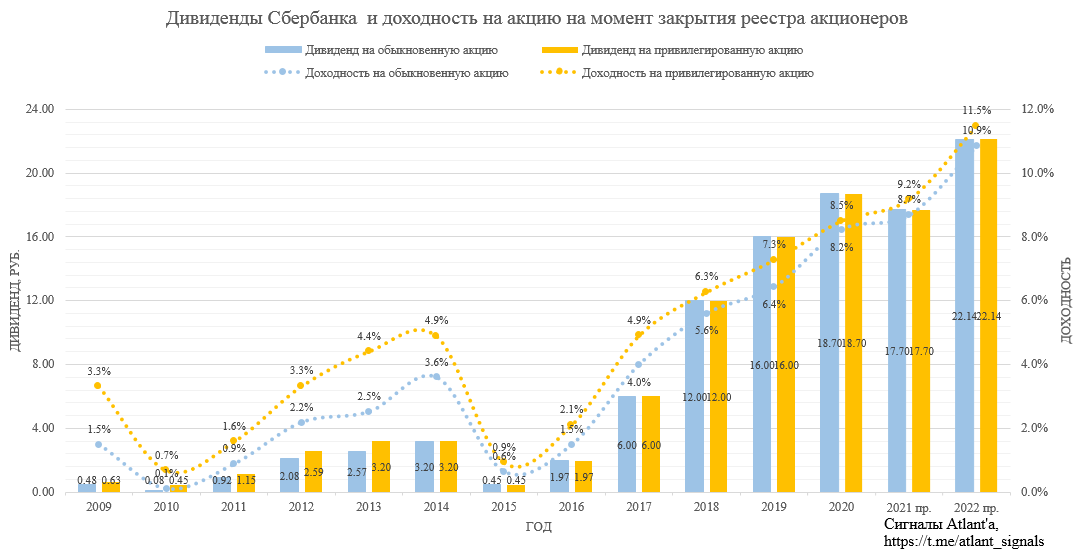

Тогда расчетный дивиденд за 2020 год - 17,7 рублей, дивидендная доходность 8,7% и 9,2% на обыкновенную и привилегированную акцию соответственно. Очень неплохой результат для такого тяжелого для экономики года.

В 2021 году таких локдаунов почти наверняка не будет, так как будет вакцина и готовая для этого медицина. Следовательно, экономика будет свободно дышать и такие огромные резервы не будут созданы, а это почти 200 млрд рублей за 9 месяцев 2020 года. То есть прибыль в размере 1 трлн. рублей в 2021 год достижима, даже без учета роспуска резервов, а это 22,14 руб. дивидендов летом 2022 года. Дивидендная доходность от текущих котировок в таком случае будет составлять 10,9% и 11,5% на обыкновенную и привилегированную акцию соответственно.

Менеджмент комментирует ситуацию на 4-й квартал следующим образом:

Мы ожидаем некоторое замедление бизнес активности в 4 квартале на фоне продолжения пандемии. Тем не менее, наше устойчивое финансовое положение и предстоящее сезонное оживление позволяют придерживаться осторожно оптимистичного прогноза до конца года

Банк очень достойно прошел сложный для экономики период. В качестве дополнительных точек роста создается экосистема, которая стремительно развивается.

Сейчас акции, как и рынок в целом, под давлением на фоне 2-й волны пандемии и выборов в США. Правительство и президент заявляют, что никакого локдауна не будет, поэтому текущее снижение не имеет фундаментальных причин, после некоторого времени акции вырастут.

Продолжаю держать привилегированные акции компании.

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Полезные ссылки

Aleksei Midakov