13 мая 2019, 12:32

Забытая Обувь России.

Компания забыта инвесторами. Встретить обзор или упоминание в инвест. сообществе практически невозможно.

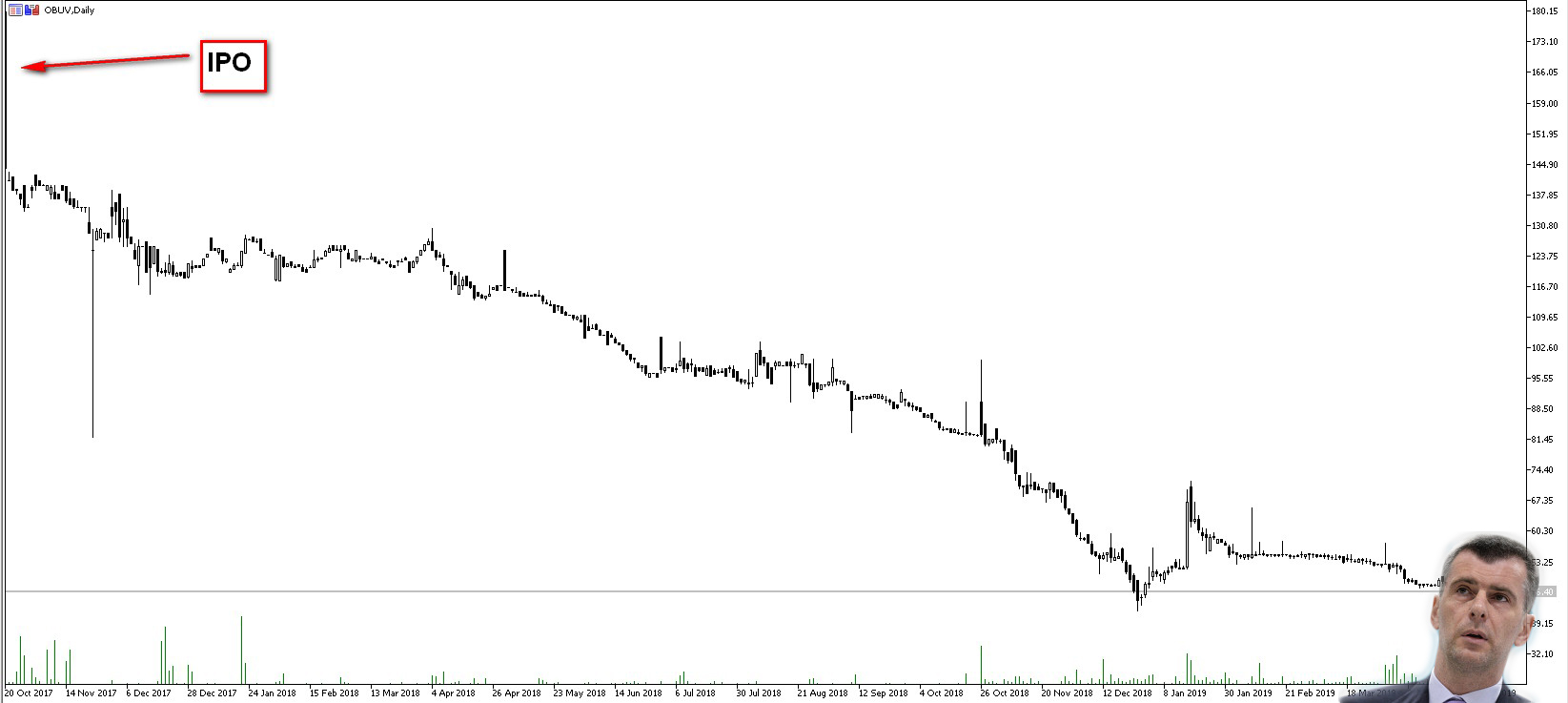

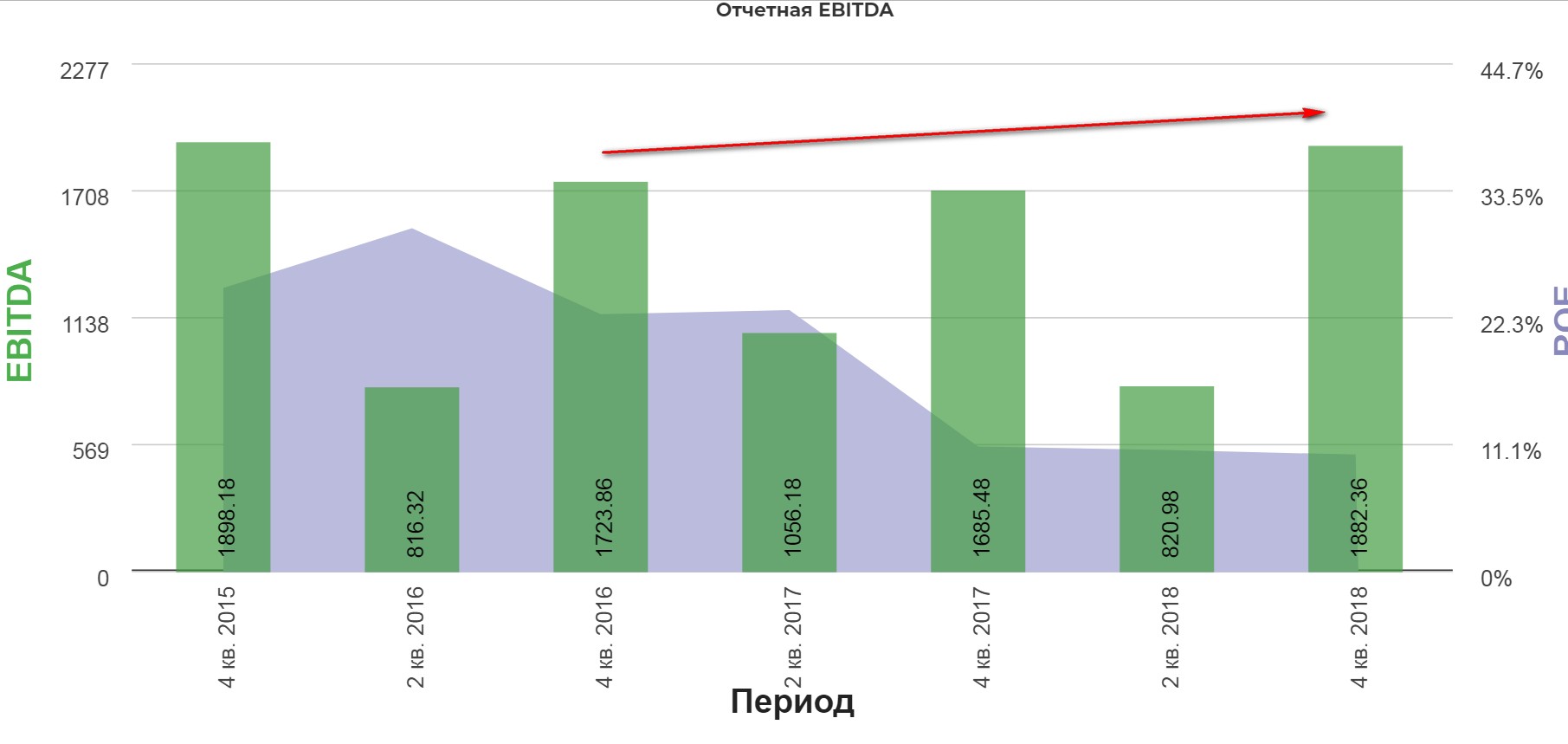

Компания вышло на IPO в 2017 году, и привлекла почти 6 млрд. рублей.

Удачно для компании, но не очень удачно для инвесторов:

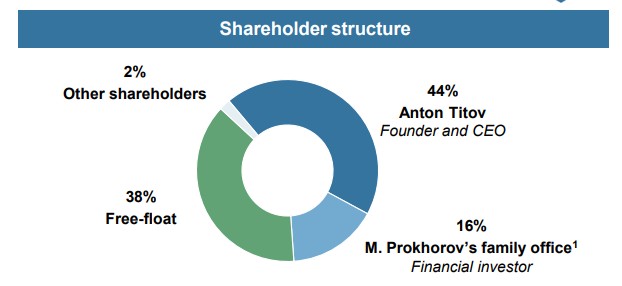

Михаил Прохоров в 2017 стал владельцем четверти компании(24,99%) Любимая цифра для мажоритариев нашего рынка.

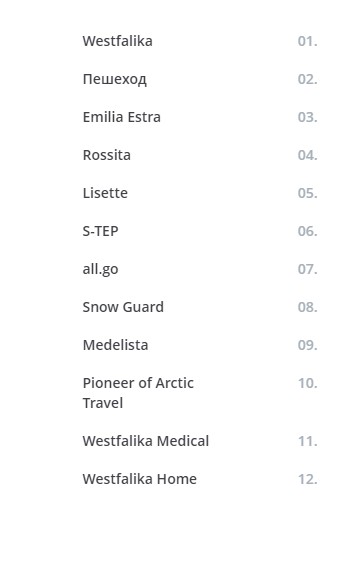

Компания имеет 12 брендов:

Лицом выступает Валерия. К музыке отношусь никак, но узнаваемость высокая.

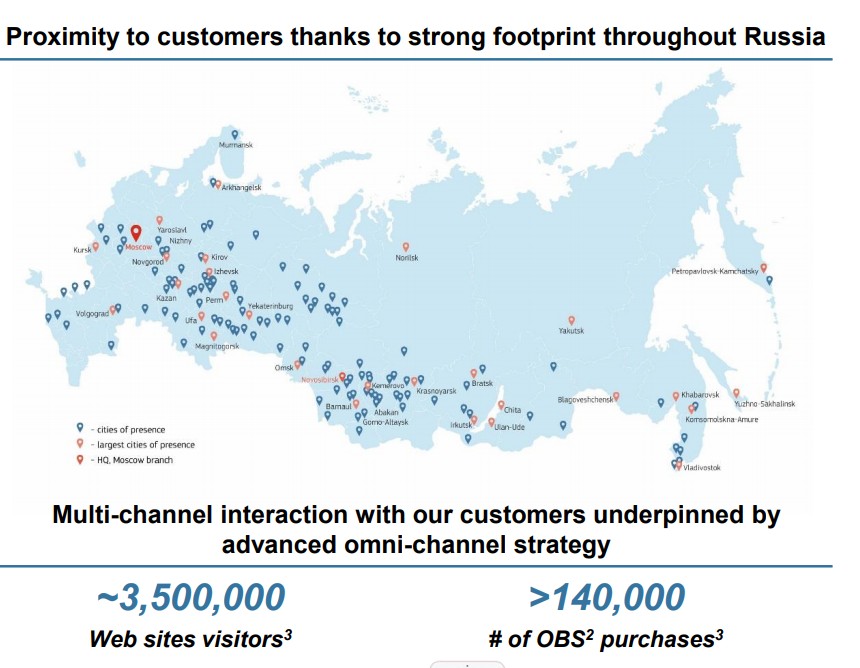

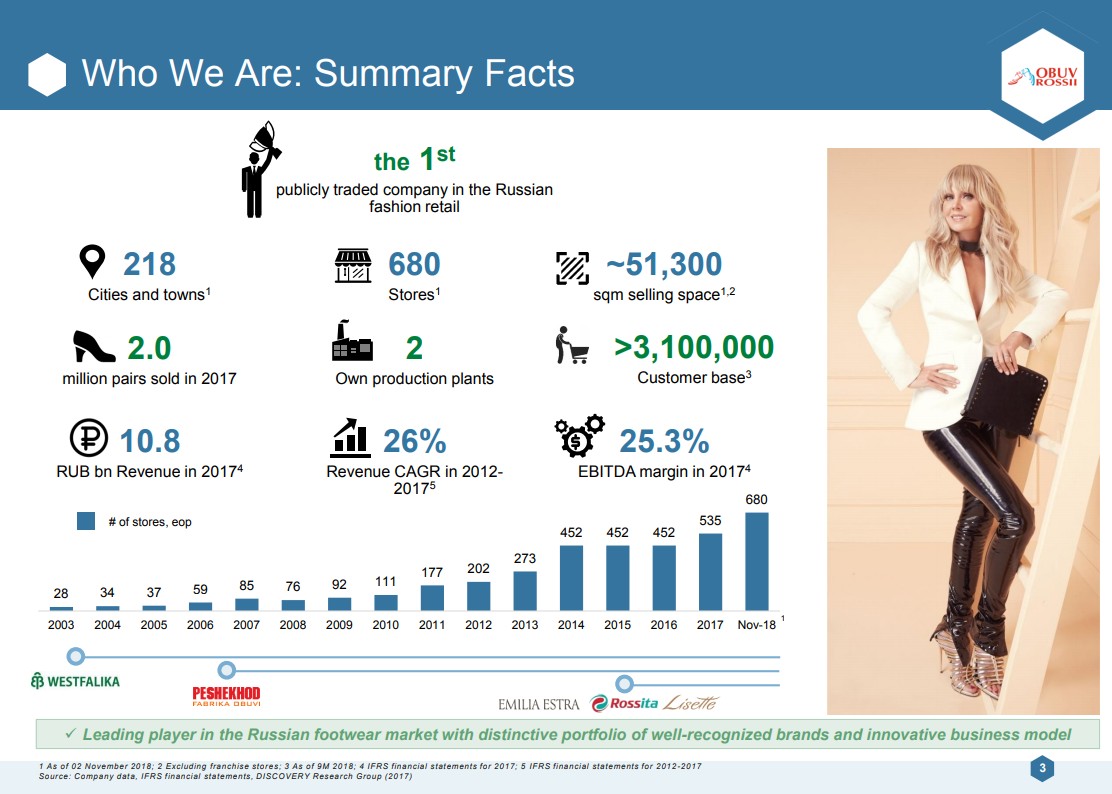

Компания представлена в 218 городах России, 680 магазинами.

Имеет 2 собственных завода .Сеть выросла с 28 магазинов в 2003 до 680 к концу 2018. Не так уж и быстро если честно.

Компания считает себя лидером на рынке по размеру, а главное доля на рынке всего лишь 1,9%. Есть куда расти!

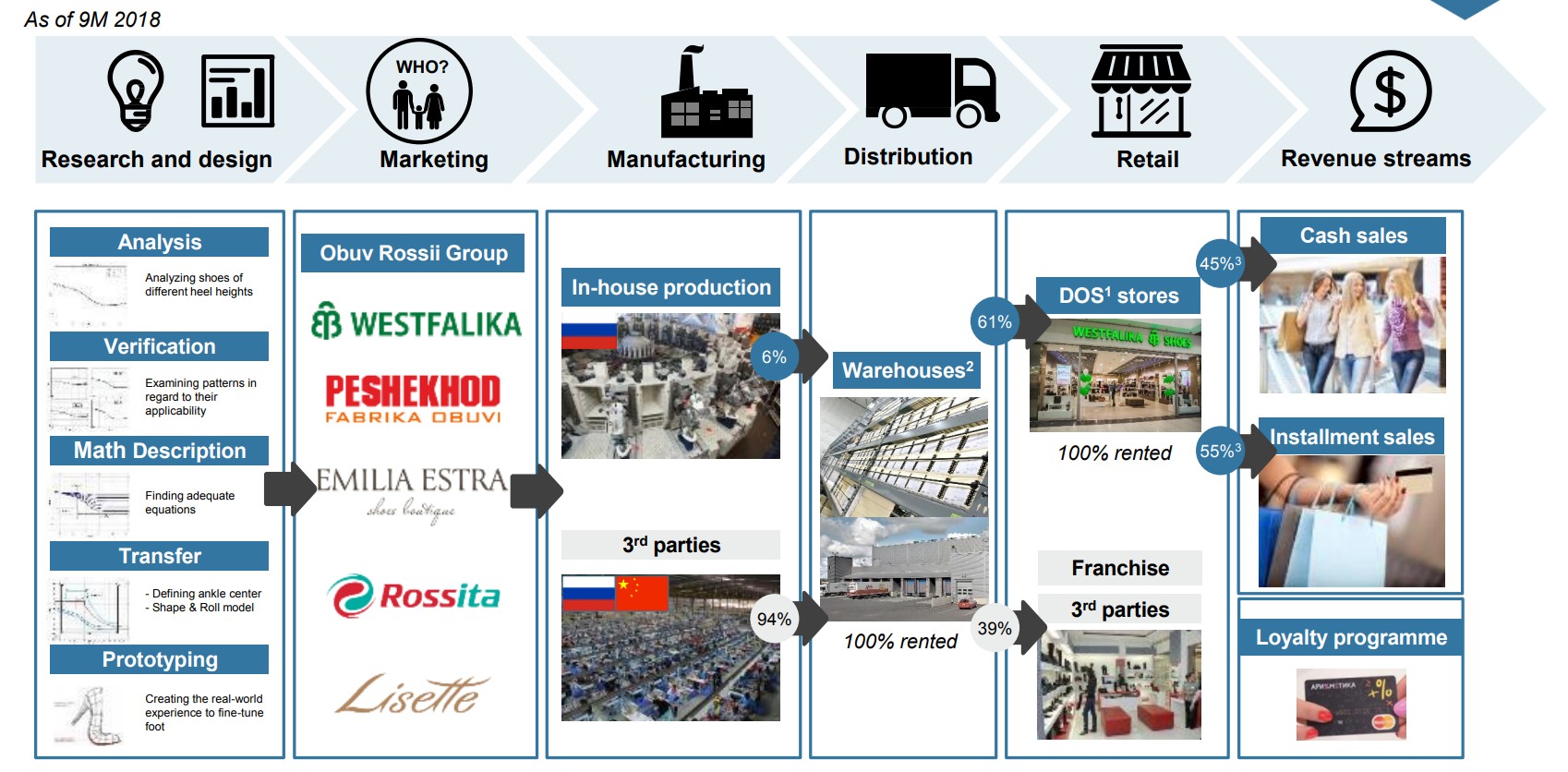

Крутая вертикальная интеграция.

Фрифлоат в 38%, очень хорошо.

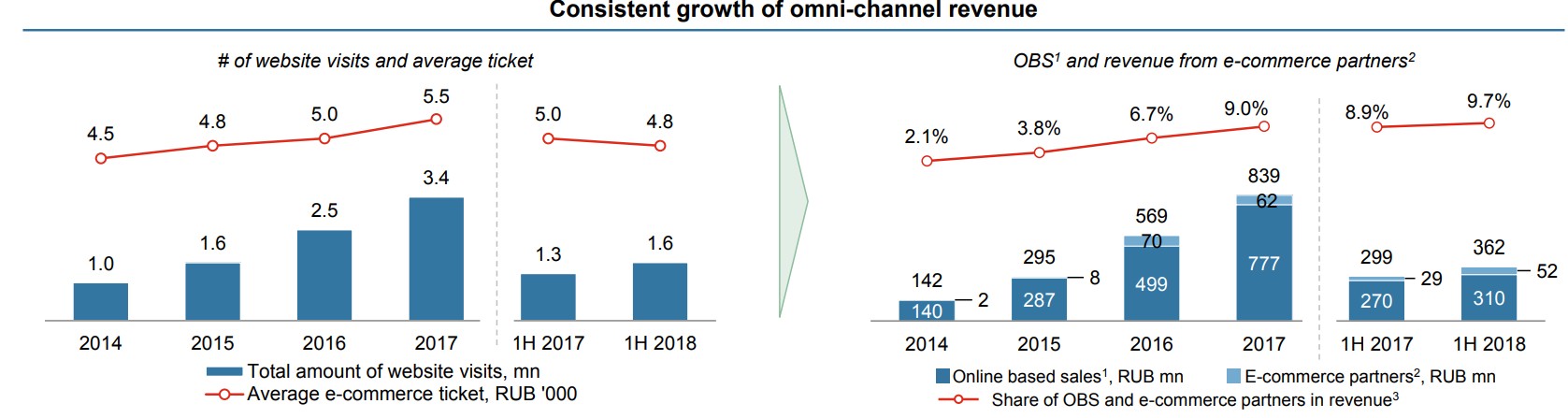

Компания развивает онлайн услуги, хотя мне обувь приятнее покупать по старинке с примеркой.

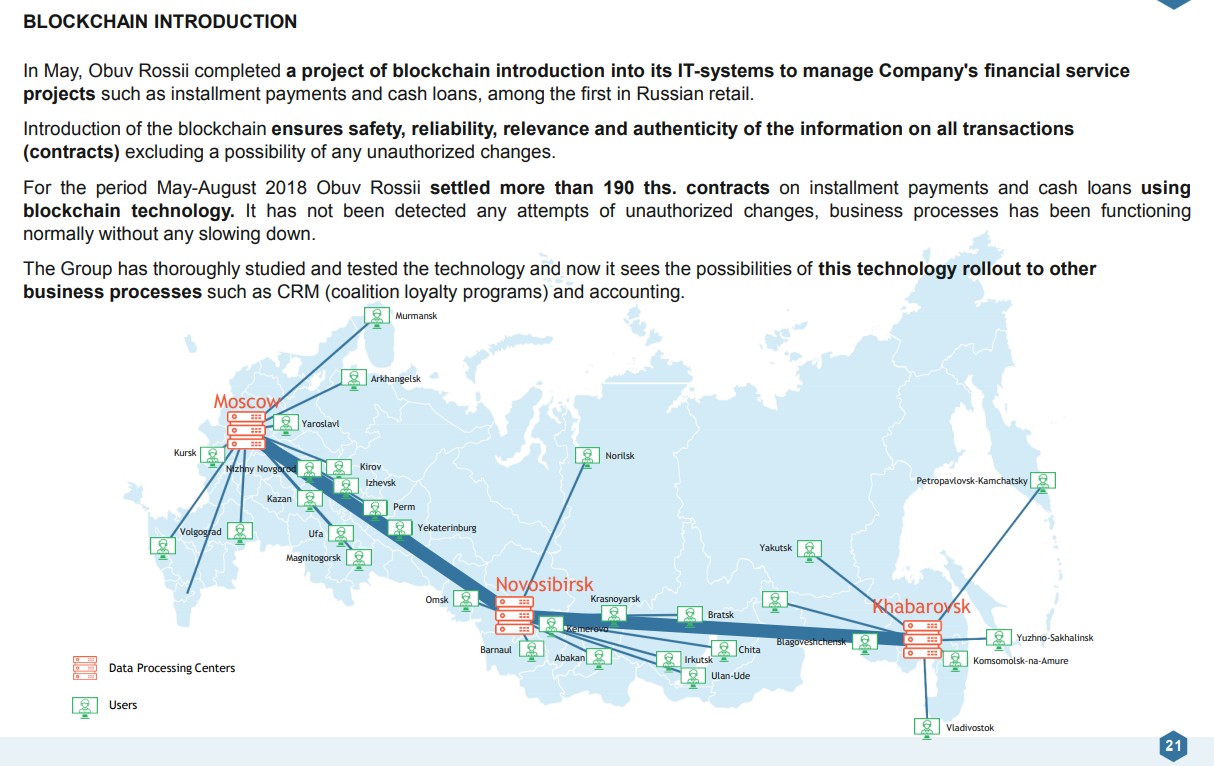

Обувь и блокчейн! Романтика.

«В мае «Обувь России» завершила проект внедрения блокчейна в свои ИТ-системы для управления финансовыми проектами Компании, такими как рассрочка платежей и кредиты наличными, среди первых в российской розничной торговле. Внедрение блокчейна обеспечивает сохранность, достоверность, актуальность и достоверность информации обо всех сделках (контрактах), исключая возможность любых несанкционированных изменений.»

Последние ключевые события:

· В магазинах «Обуви России» заработали пункты выдачи внешних онлайн-заказов компании DPD — крупнейшего коммерческого оператора экспресс-доставки РФ. DPD стал вторым партнером Группы, наряду с Pick Point, в рамках проекта, цель которого — интегрироваться в логистическую инфраструктуру российского рынка интернет-торговли.

· «Обувь России» расширяет географию сбыта для бренда обуви S-TEP, которую производит на собственной фабрике в Новосибирске, и изучает перспективы рынков Центральной Азии. Для решения этой задачи компании впервые участвовала в крупнейших отраслевых выставках по направлению casual и outdoor в России и Казахстане.

Планы компании:

- Развитие розничной сети «Обувь России» увеличило емкость рынка для своих брендов до 4000 магазинов за счет выхода в города с населением от 50 до 100 тыс. человек.

- Мы видим большие перспективы по развитию сети в малых городах и небольших населенных пунктах, поэтому продолжим их активно осваивать в 2019 году. Это дает нам возможность увеличить емкость рынка, открывать большее число магазинов, быстрее их выводить на окупаемость, расширять географию продаж и усиливать присутствие в регионах

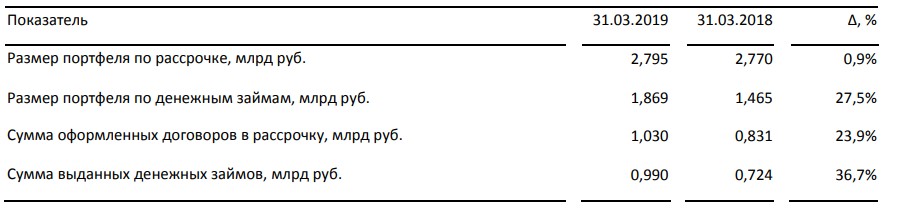

Интересный и важный момент в работе компании это система рассрочек и кредита. Как видно их размер растет:

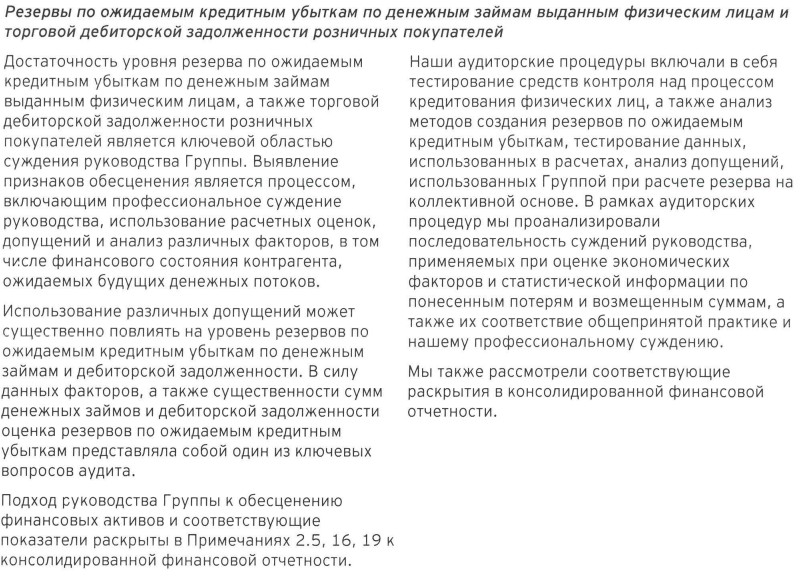

Из аудиторского заключения:

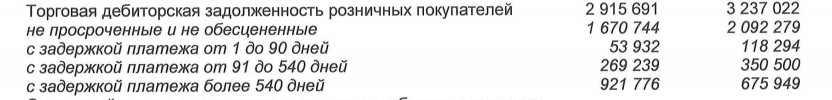

Смущает дебиторская задолжность с задержкой платже более 540 дней:

Выходит общая дебеторка почти 3 млрд. при ЧП 1,3 млрд., и с просроченными платежами на полтора года в размере почти 1 мрлд.

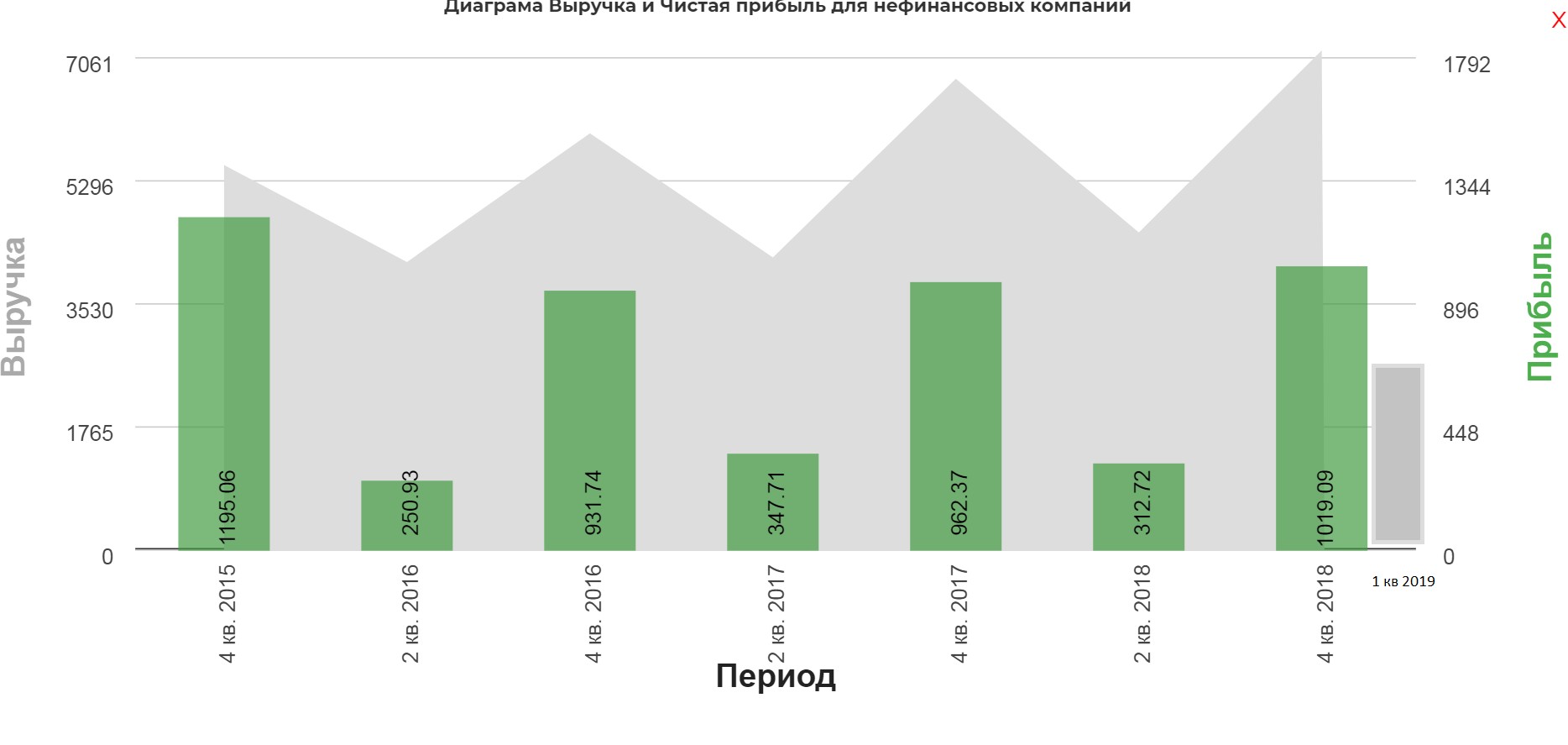

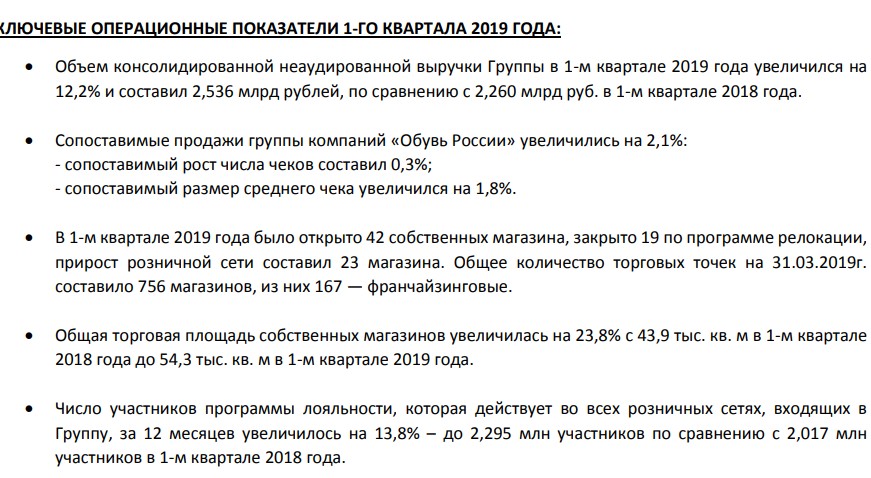

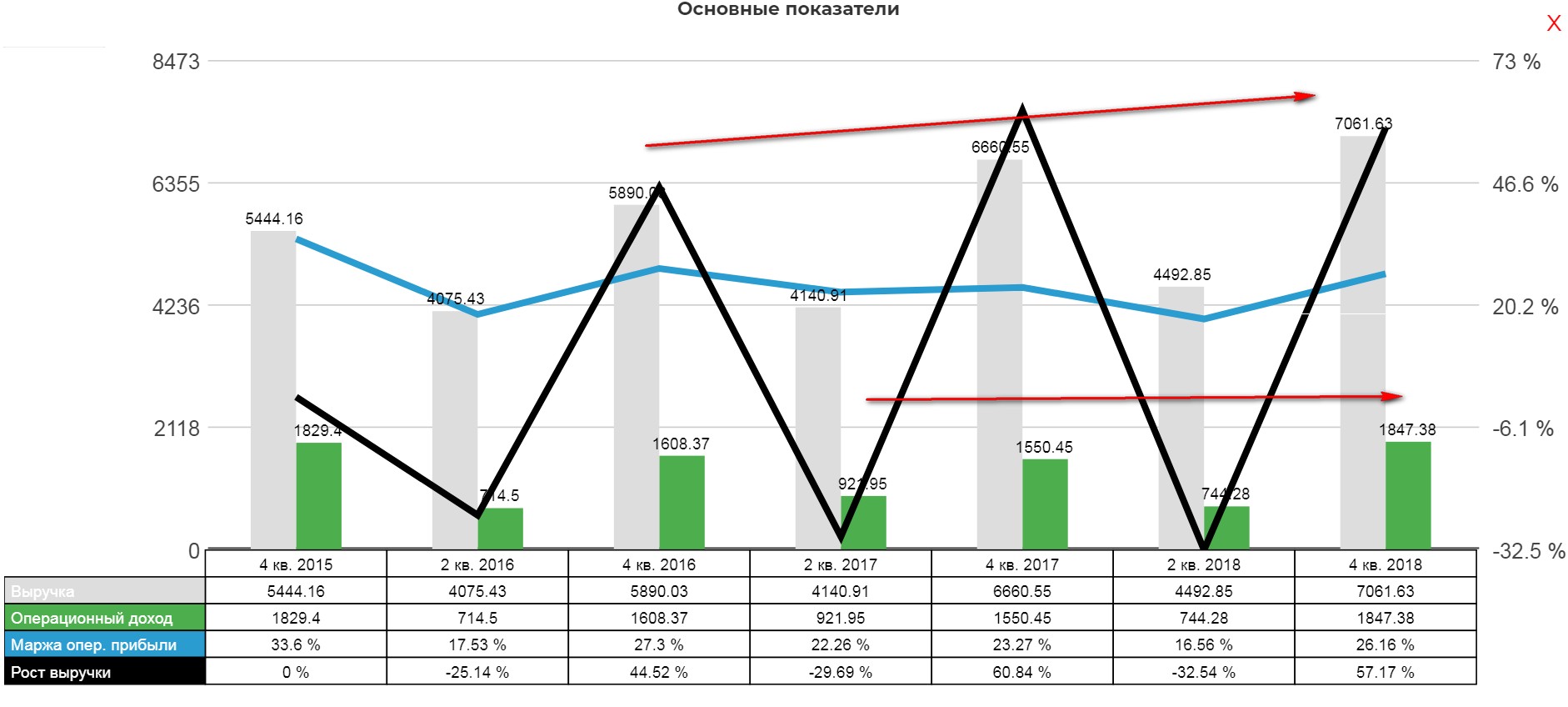

Финансовые показатели:

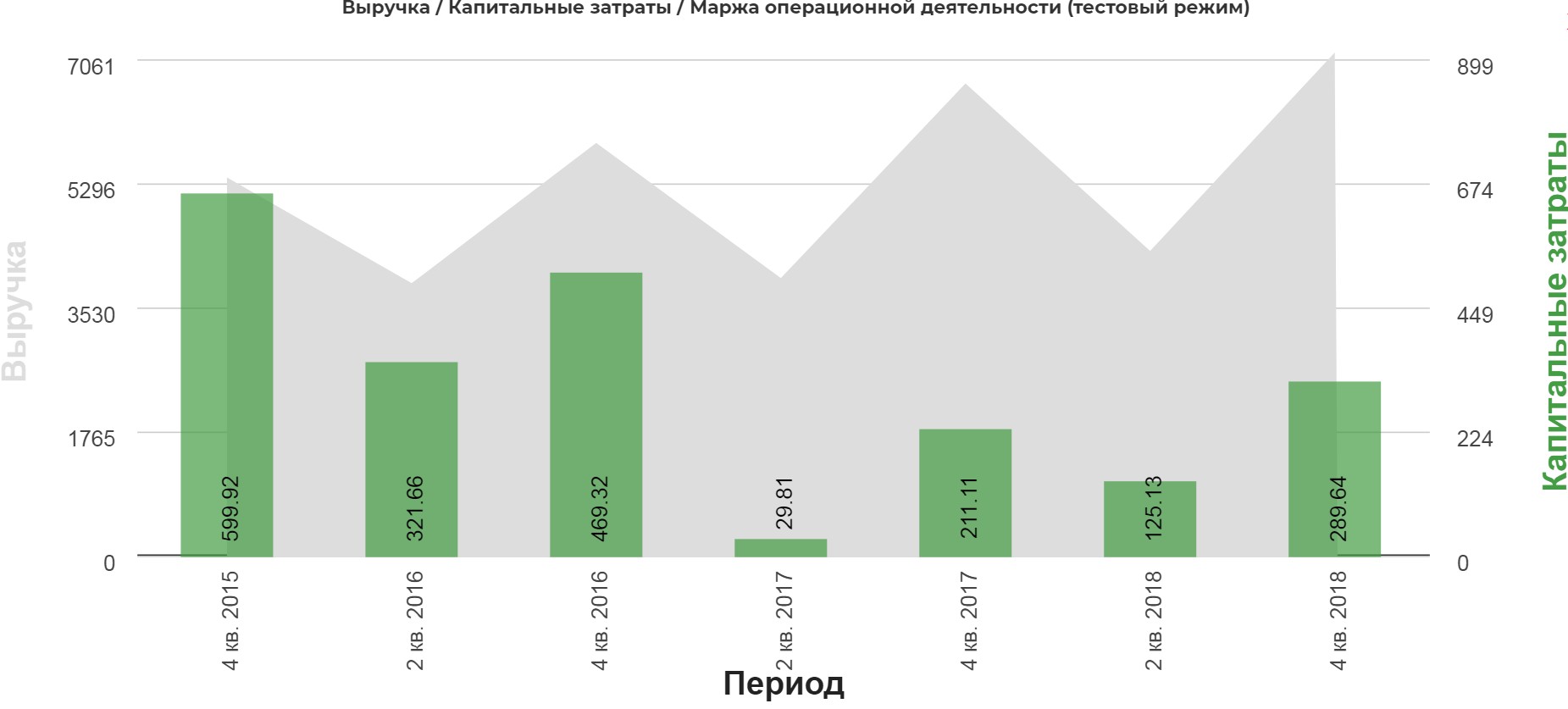

Чистая прибыль уверено растет. Компания по МСФО отчитывается по полугодиям, квартально только в виде пресс релиза. Похоже, что за полугодие выручка подрастет.

EBITDA должна за полугодие еще подрасти:

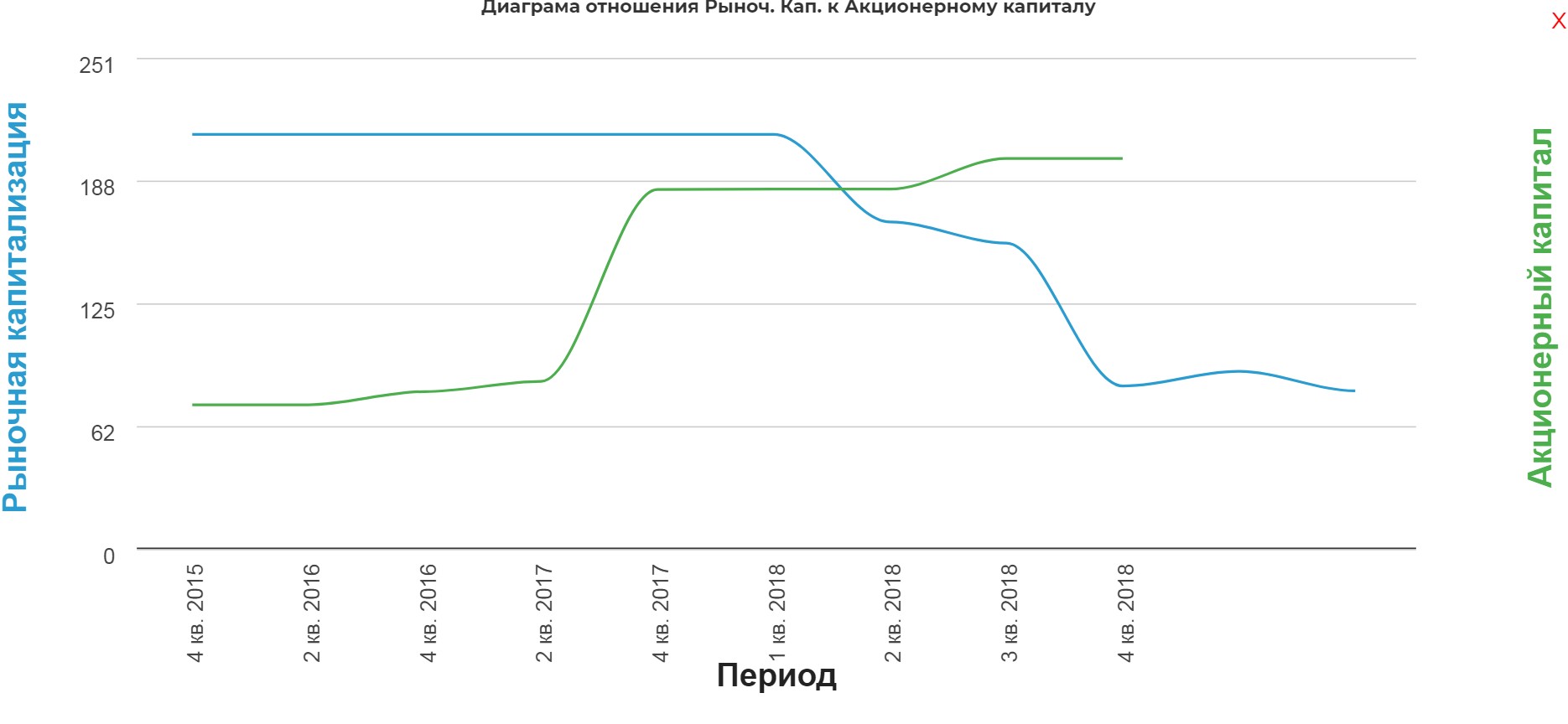

Компания торугется дешевле капитала:

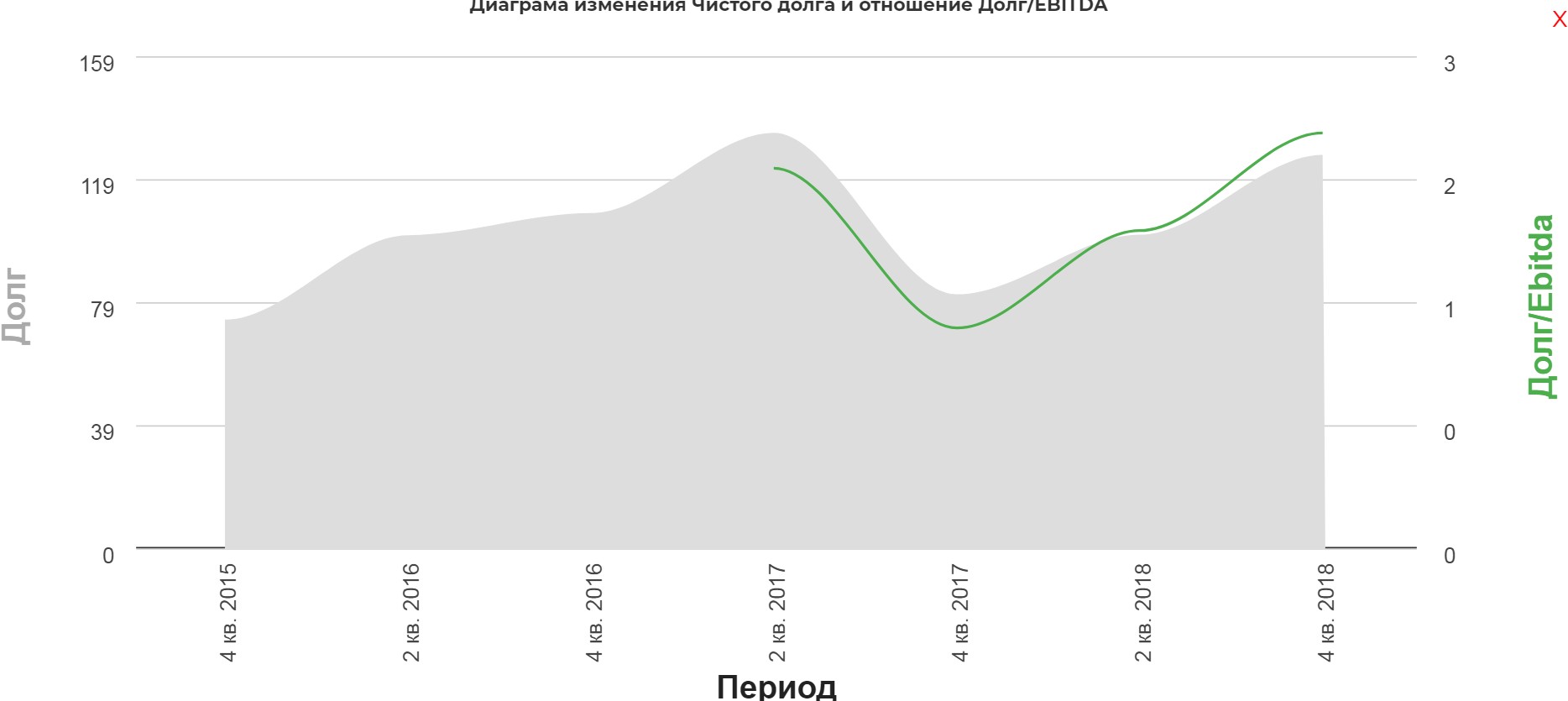

Долг очень высокий. Скорее всего это и было причиной падения котировок.

Долг растет, капекс нет. На что тратим?

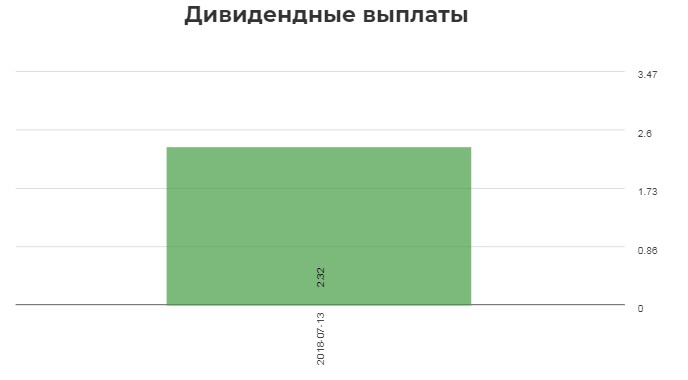

Компания заплатила скромный дивиденд в прошлом году.

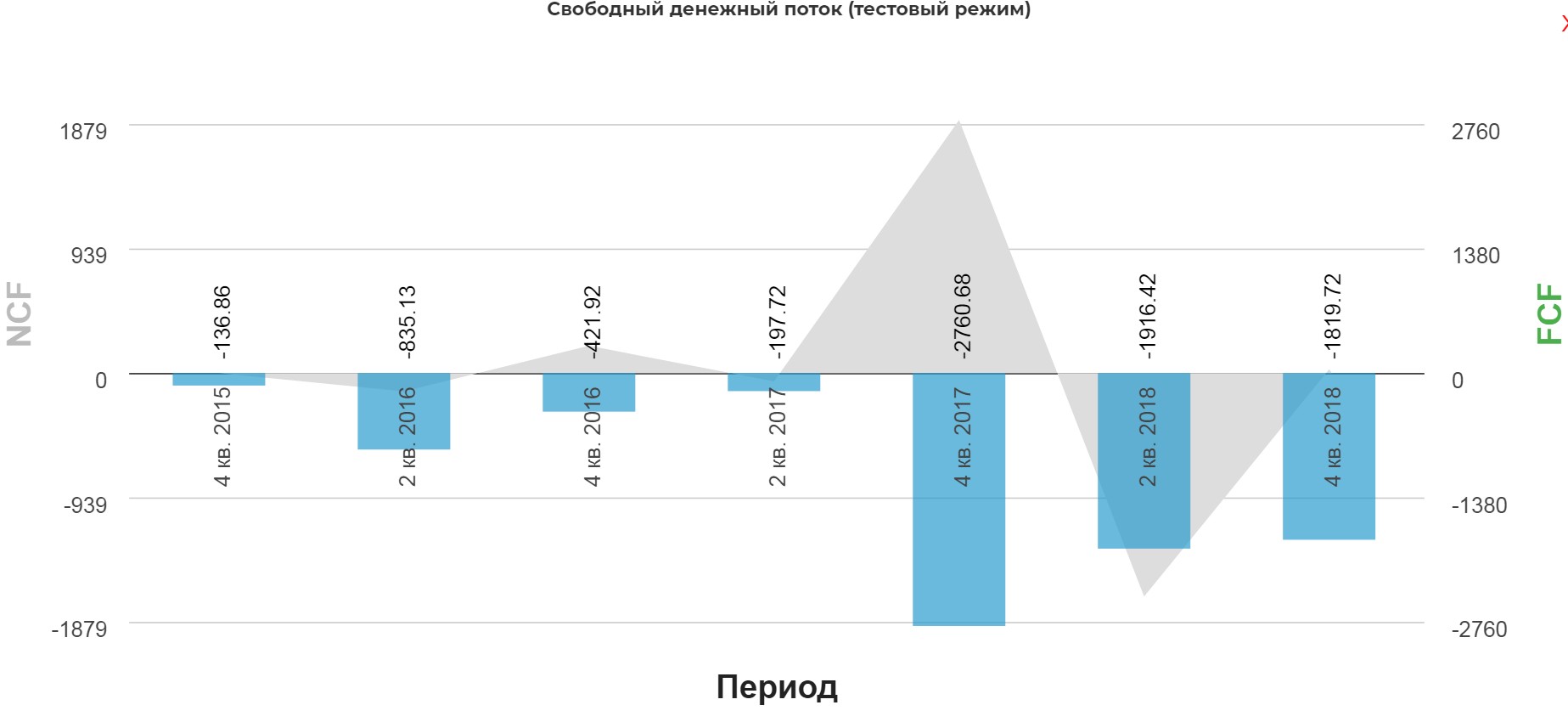

Денежный поток отрицательный, все на экспансию:

На операционном урвоне заметен небольшой рост. Нужно ждать отдачи с новых магизанов.

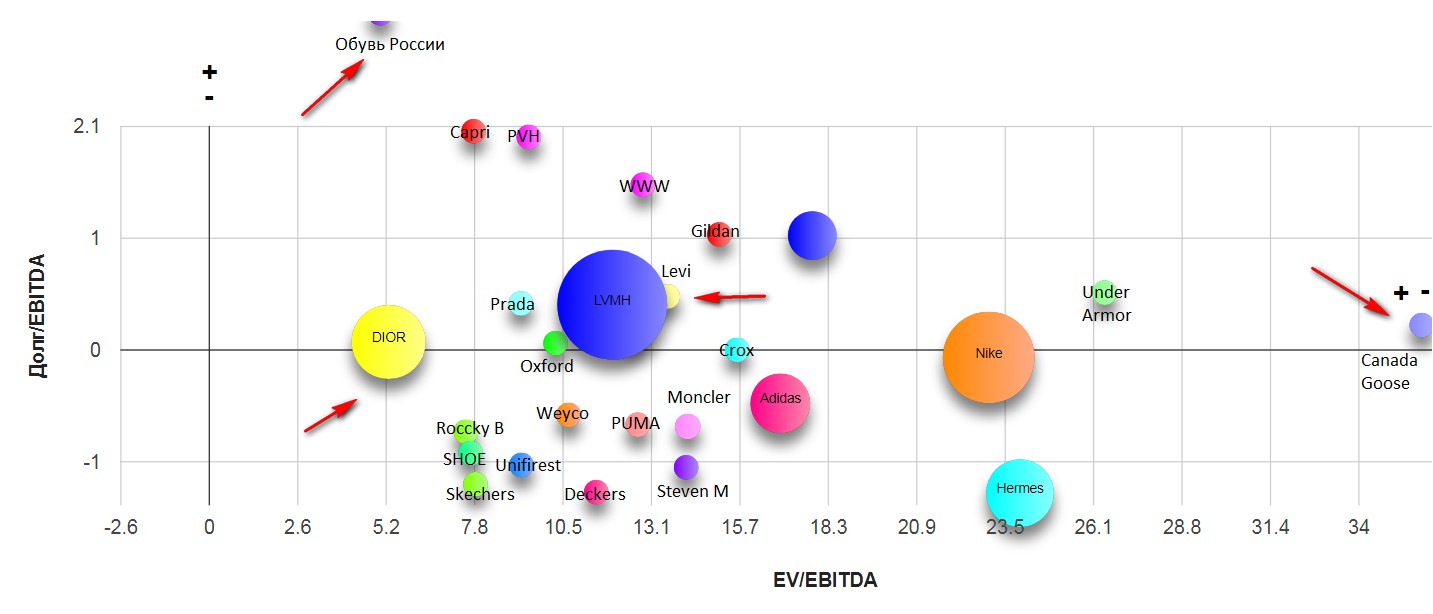

На мировой карте фешен, компания одна из самых дешевых:

Технически можно найти уверенную трендовую, дождавщись третьего касания.

Модель компании, напомнает мне Детский Мир, где все силы брошены на экспансию и количество магазинов. Ключевой вопрос это гашение кредитов и отдача от новых точек. Складывается ощущение, что менеджмент толково развивает сеть и не скапливает магазины только в крупных городах.

Полезные ссылки

Жека Аксельрод