25 октября 2020, 12:39

IBM

International Business Machines (IBM) отчиталась за 3 квартал 2020 года.

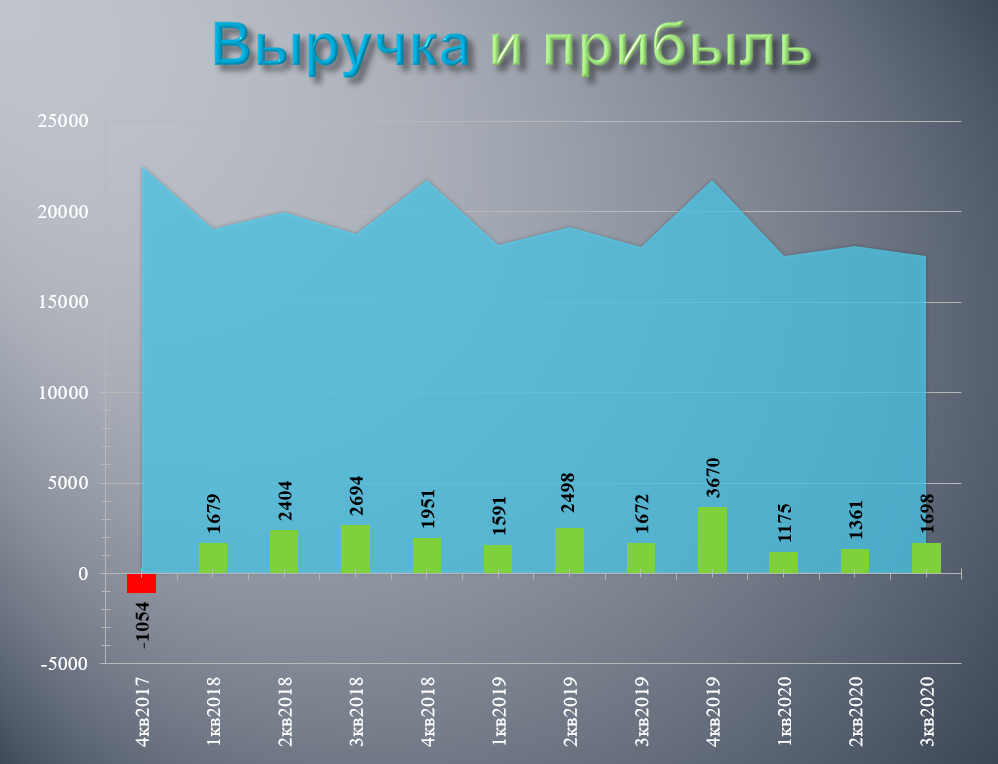

Результаты абсолютно совпали как с предварительными данными, так и с прогнозами аналитиков, но котировки все равно залихорадило. Попробуем разобраться почему.

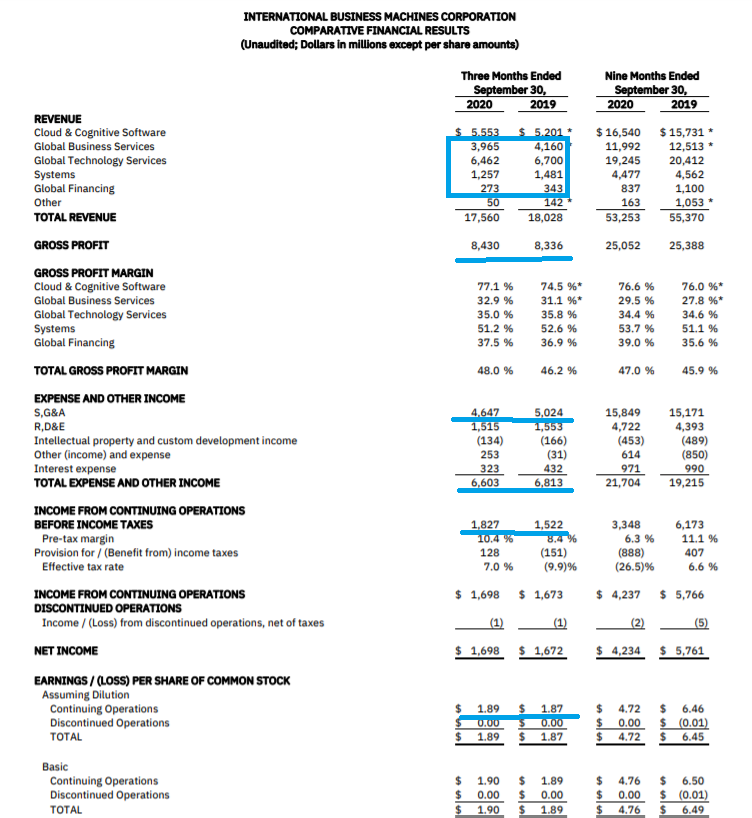

Сами квартальные результаты достаточно слабые:

- общая выручка сократилась на 3%;

- но, за счет сокращения операционных расходов (SG&A),прибыль до налогов выросла почти на 20%! В очередной раз отмечаем умение американского менеджмент бороться за операционную эффективность;

- EPS вырос аж на 2 цента по сравнению с прошлым кварталом. Такой перекос (прибыль до налогов +20%, а чистая прибыль почти не изменилась) возник из за налоговых вычетов, которые были в 3 квартале прошлого года;

- выручка и операционная прибыль упала абсолютно во всех сегментах бизнеса!!!

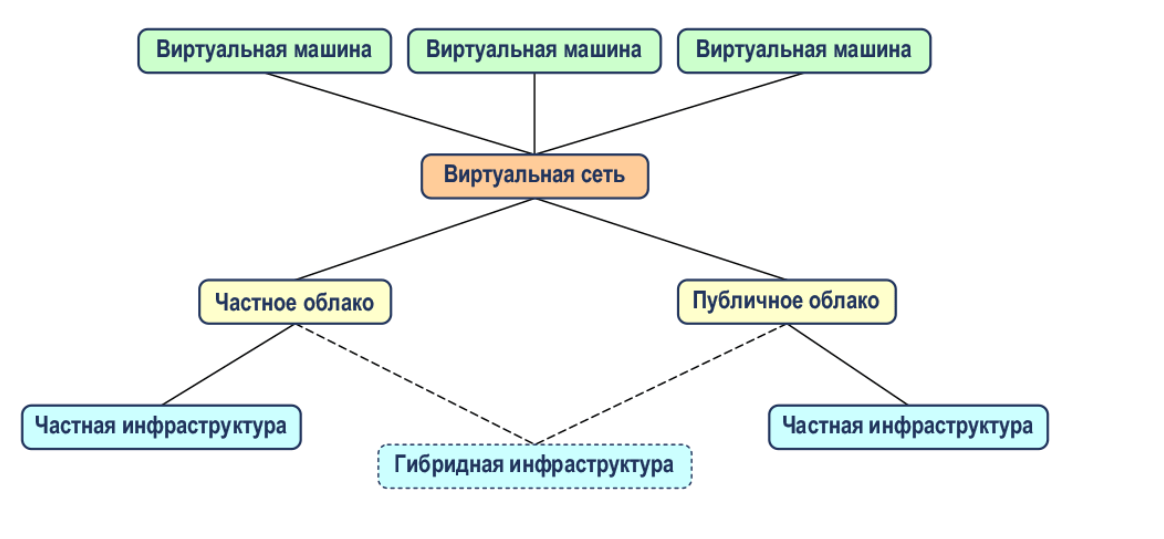

- за исключением гибридных облачных решений, о которых бесконечно говорит менеджмент. Этот сегмент как раз вырос на 19% и вытащил на себе общие результаты;

Очевидно, что в какой-то момент Big Blue начал двигаться не в том направлении (например, когда стал развивать консалтинг вместо инноваций) и в компании нужно что-то менять. Менеджмент тоже все понимает (и хочет сохранить работу), поэтому анонсировал долгожданные изменения:

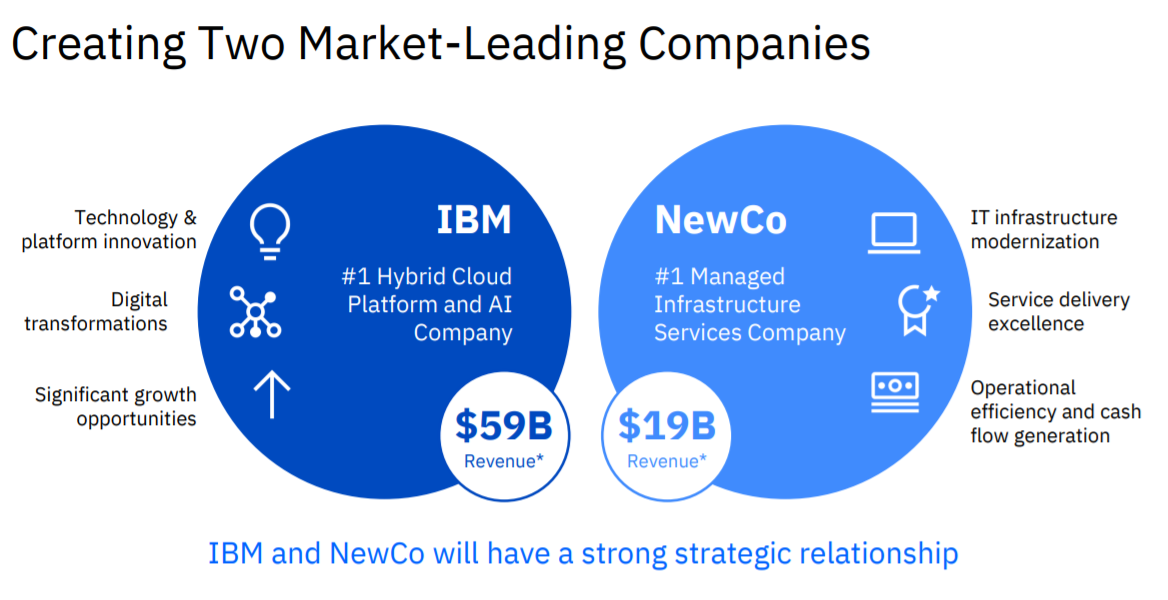

- бизнес по управлению IT инфраструктурой будет выделен в отдельную компанию NewCo, каждый владелец одной акции IBM так же получит акцию новой компании;

- компания усилит концентрацию на ключевых проектах;

- основной упор будет сделан на трансформацию в гибридно - облачную компанию - разработчика искусственного интеллекта(Al); (картинка с разницей обычного и гибридного облаков под постом)

Если пропустить мимо ушей красивые заявления менеджмента, в чем суть заявленных изменений? Все очень просто. Компания выкинет на мороз все стагнирующие подразделения, а на ядре останется все растущее и перспективное. По замыслу менеджмента это должно сработать так: рынок справедливо оценит NewCo, как бизнес со стабильными денежными потоками, а капитализация оставшегося ядра вырастет за счет более высоких (но все равно однократных даже в прогнозах!) темпов роста. Profit!! То есть это такое раскрытие внутренней стоимости компании за счет использования рыночных механизмов. (а так же открытое эксплуатирование любви американских инвесторов ко всему растущему) В целом идея хорошая, но эффект от нее будет весьма краткосрочным. (плюс аналитики ждут падение котировок NewCo после начала торгов, так как унылое стагнирующее г..но никому не интересно) Дальше менеджменту все равно нужно будет придумывать, как наращивать выручку и разрабатывать новые продукты.

Текущие мультипликаторы весьма средние (относительно остального IT низкие): EV\EBITDA = 11,9 Debt\EBITDA = 4,4!!! P\S = 1,5 ДД = 5,2%

Не смотря на объективные сложности с бизнесом ( в том числе влияние Covid) IBM все еще остается неплохой консервативной инвестицией:

- менеджмент борется за эффективность и снижает операционные расходы;

- выделение NewCo должно дать позитивный среднесрочный эффект и повысить темпы роста выручки;

- высокая ДД; (и денежного потока пока хватает)

- растущий облачный сегмент - один из самых перспективных рынков начала 21 века;

С другой стороны, что бы кратно вырасти в капитализации и повторить успех Google, Apple и т.д., компании нужен какой-то новый технологический прорыв (может быть это будет что-то связанное с Al или автопилотом), а его на горизонте пока не видно. В общем акции можно держать ради приличных дивидендов, которым пока ничего не угрожает, на каких-то фантастических прорывов ждать не стоит.

Полезные ссылки

Бронислав Шаров