17 октября 2020, 15:15

Мнение о PBF Energy.

Этот пост - анализ компании "на заказ", который привел к покупке акций мной(теперь правда от плеч коленки дрожат, но уж тут не привыкать).

Мнение о PBF Energy.

Обычно при анализе - я зарываюсь в тенденции которые просматриваются в отчетности, т.к. в отличии от планов и обещаний менеджмента - это факты. Конечно такой подход не ответ на все вопросы, а в данном случае - это вообще бесполезно: все тенденции переломлены ковидом, а новые пока не сформированы.

Здесь я попробую оценить риски банкротства, или "плохого" размытия капитала по очень низкой цене(типа большая допка по 1$ за акцию), или продажа большого числа активов очень дешево(дешевле чем "в цене" акций). Назовем такой сценарий "плохой исход". Хочу подметить что отчета за кв3 пока не, а там может быть много интересной информации.

Так-же хочу добавить два момента:

На текущий момент я купил акций, и они составляют 20% от депозита(но менее 10% портфеля, у меня плечи).

При этом я считаю что риск "плохого исхода" - реален, но цена забита в пол так сильно что асимметрия приемлемого исходя очень перевешивает: если компания выйдет на прибыль, или убедит инвесторов что скоро выйдет - котировки легко могут утроиться.

Далее в кучку "негативные" факты:

1.

Любые прогнозы - это рисование вилами по воде. Никто не пророк, а мы не знаем что будет дальше в связи с пандемией. "Когда восстановится переработка на Х%" - когда восстановиться потребление. Когда восстановиться потребление? Дайте мне хрустальный шар.

2. Разместили дорогой долг.. 9,25% (USU70453AE28) миллиард. Это 92,5 м л н в год на обслуживание.

3. С мая рейтинг BB-, это для америки весьма плохо:

"BB’ ratings indicate an elevated vulnerability to default risk, particularly in the event of adverse changes in business or economic conditions over time; however, business or financial flexibility exists that supports the servicing of financial commitments."

Но если жопа затянется, то Fitch вполне видят дефолт. В общем не надо быть Фичем чтобы его видеть. Долги надо будет роллировать, а это может быть недостаточно дешево. (PBF holdings это дочка pbf energy, для последней не нашел рейтингов).

4. Еще из неприятного - 77% из опршенных investing.com ставят на рост PBF.. Т.е. медведей относительно мало. С Теслой было "хуже"(что лучше).

5.

Вот цитата CEO с конф звонка(читать не обязательно):

We have moved past the low point in demand for most products, but the market is still rebalancing. There was a significant amount of product and inventory and it will take time for demand to work through that. The market has currently given few signals to material increase – materially increase utilization rates. The term structure of all the relative values we are watching are saying that product inventories or more importantly distillate inventories need to draw more before utilization rates will have incentives to materially increase. This rebalancing has happened quite quickly for gasoline and for crude. This will take a bit more time.

Если коротко и по русски - было ващще ****ц, щас получше, а дальше хз.

Инфа которая скорей позитивные аргументы(перемешанные с огромной неопределенностью, ее в этой бумаге очень много - и именно за нее такие скидки):

1.

БЫСТРОЕ банкротство я в общем то исключаю. Отсюда с учетом того как сложилась бумага, и с учетом того что выручка на лист который стоит <6 баксов - 180 млн(хоть и мало маржи) - ниже нуля не упасть, а утроится вполне.

2.

Из позитивного - менеджмент вполне адекватен, видит проблему и работает над ней. Они экономят, занимают и т.д.

Ну и условия позволяют делать это агрессивно, и рабочие не особо бастуют против сокращений.. Ясно что ***ц.

Говорят щас загрузка 70%. Спрашивали про 85%, когда? А хз. И нет инструментов знать. Явно кв3 должен быть лучше чем 2. Я бы предположил что в позднем 2021 могут вернутся на доковидные уровни, если начнут восстанавливаться полеты.

3.

CEO полагает около 330-340 мбд переработки в США закрыли навсегда(поможет тем кто не закрылся).

4.

Очень интересен тот факт, что обычно у ребят было 10-12% авиатоплива, а щас сократили до двух процентов(!).

Т.е. гибкость есть, и она еще и БЫСТРАЯ! Что очень круто. Из "общих познаний" я не знал что это возможно. (СЕО в конфзвонке).

5.

Хорошо то что у компании целых три года нет серьезных долговых экспираций, и скорей всего они вполне протянут три года, и собственно выплывут если положение дел будет потихоньку улучшаться.

6.

При этом на 30-ое сентября(инфа публична 15-го октября) - 15% акций торгующихся на рынке(а это 80% бумаг) - в шорте. Это таки приятно. Далеко до теслы с 30%(когда она 180 была), но уже что-то. На шортокрыл надежды есть.

Ну и эдакие общие мысли чтобы попытаться собрать это все в кучку:

Самый первый взгляд рисует совсем катастрофу: и без того минимальная маржа(меньше 2%) - а теперь так сильно упала выручка.. Ну, к счастью бОльшая часть затрат это конечно покупка нефти, меньше переработали меньше купили. Но увы, в остальном резать затраты очень тяжело.

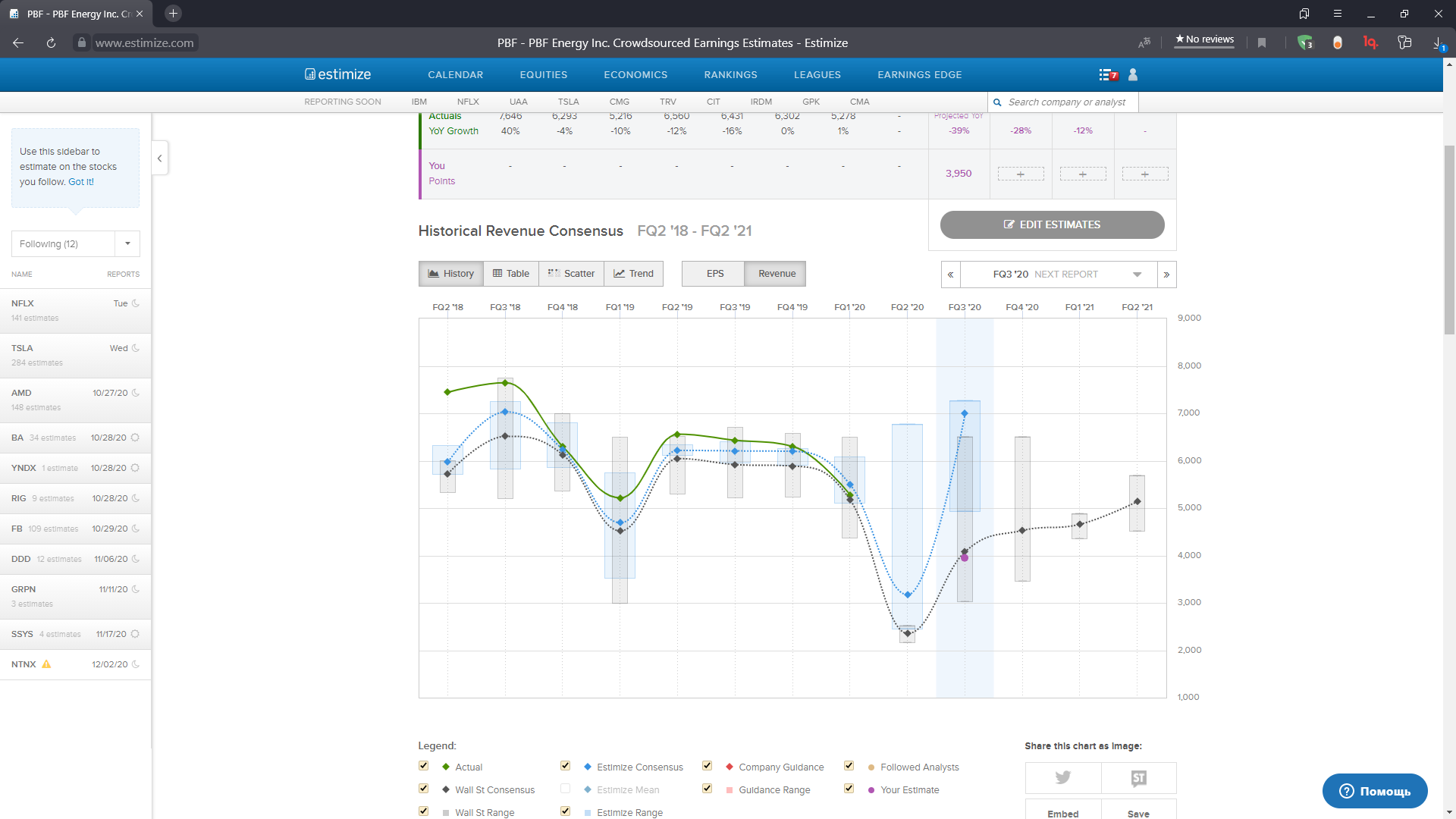

Тенденции динамики прошлых лет нам важны лишь тем что нет ярко выраженной направленности, отсюда возьмем 2019 за базу отсчета:

Прибыль лишь чуть больше 1% от выручки, около 300 млн. При этом 2018-ый год был хуже, 2017 - лучше.

Общие обязательства - 7 млрд, долг за который надо платить проценты - 4 млрд. Денег на руках - 1,2 млрд. За пол года прожгли 650 млн операционной деятельностью. кв - 400 млн. Думаю ждать кв3 как кв - довольно оптимистично, но и тем не менее легко реально: меня удивит если будет не лучше чем кв2(тогда надо продавать бумагу), но в общем не особо удивит если будет как кв1.. А может быть значительно хуже, и значительно лучше.

Бывало я делал анализ со всякими графиками прогнозов(ну графики я почти никогда не делаю, с "таблицами" - вполне регулярно).. "позитивный сценарий", "негативный сценарий", и с расчетами.

Здесь это почти невозможно, параметров слишком много: почти все на что хочется опереться, является переменным параметром.

В течении ранее чем года, я дефолта в общем не вижу.

В течении трех лет - только если дела не станут лучше.

Базовый сценарий таков что все потихоньку становится лучше, а в котировках бумаги отразится эффект низкой базы и будут сотни процентов прибыли.

Но если дела пойдут плохо - компания РЕАЛЬНО уязвима: придется продавать активы, или еще занимать(а занимать = ДОРОГО!), а далее и долги подойдут к датам выплат(3 года без них).

Выручка во втором квартале была 2,5 млрд. Более чем в два раза ниже чем кварталом ранее, и и в три раза ниже лучшего квартала за последние годы(это кв2 2018). Валовый убыток в 263 млн против прибыли в 370 годом ранее.

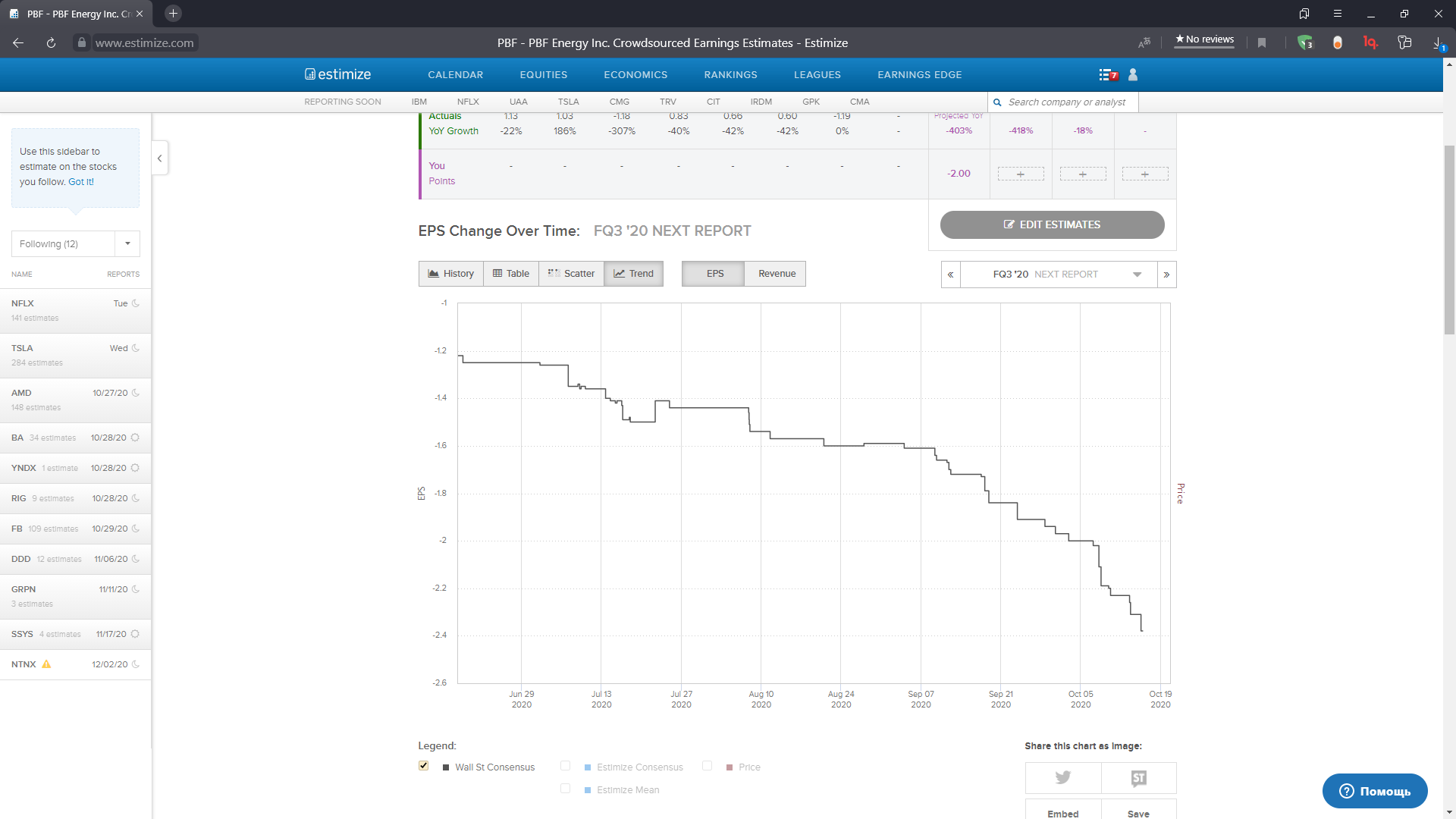

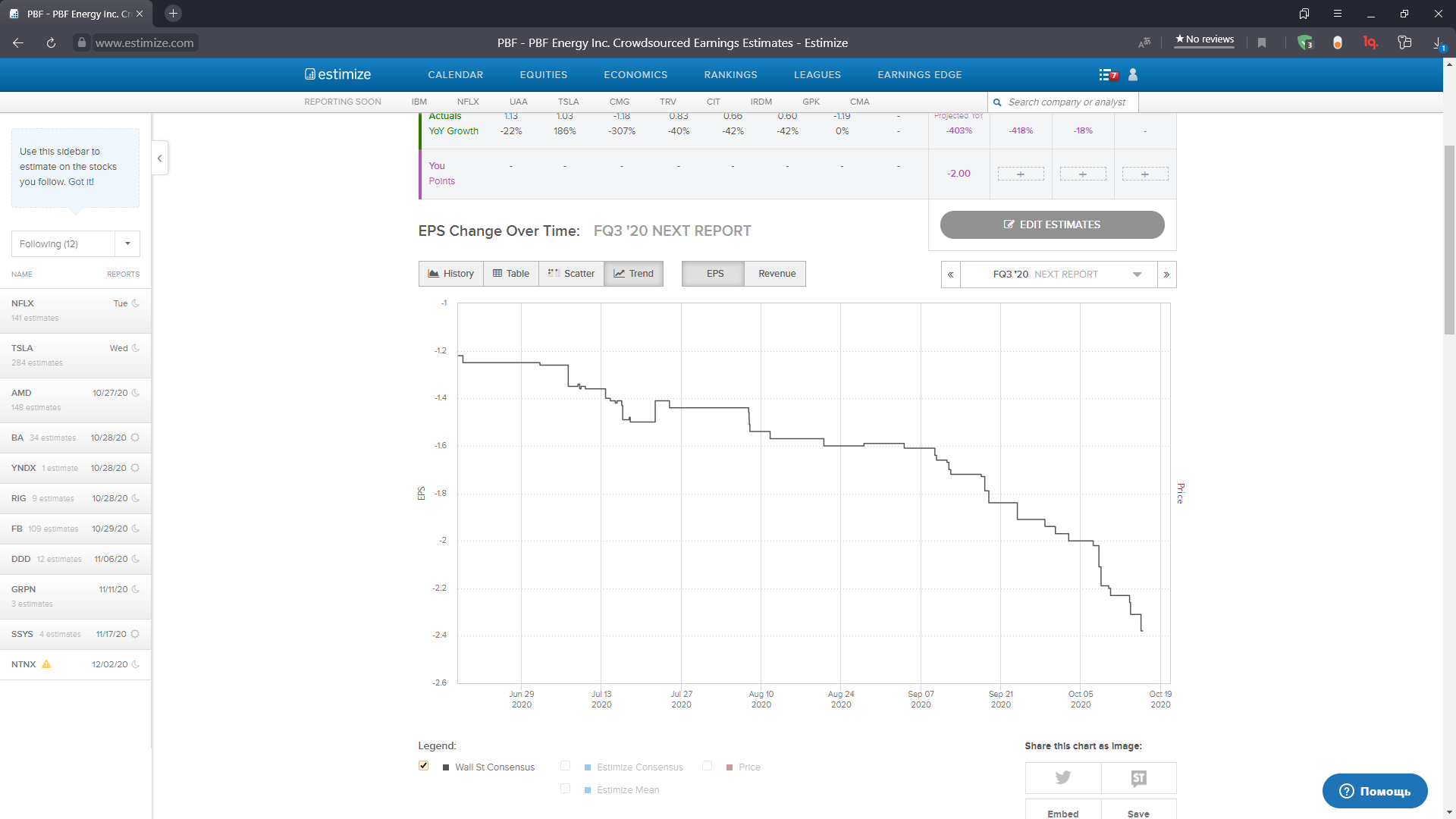

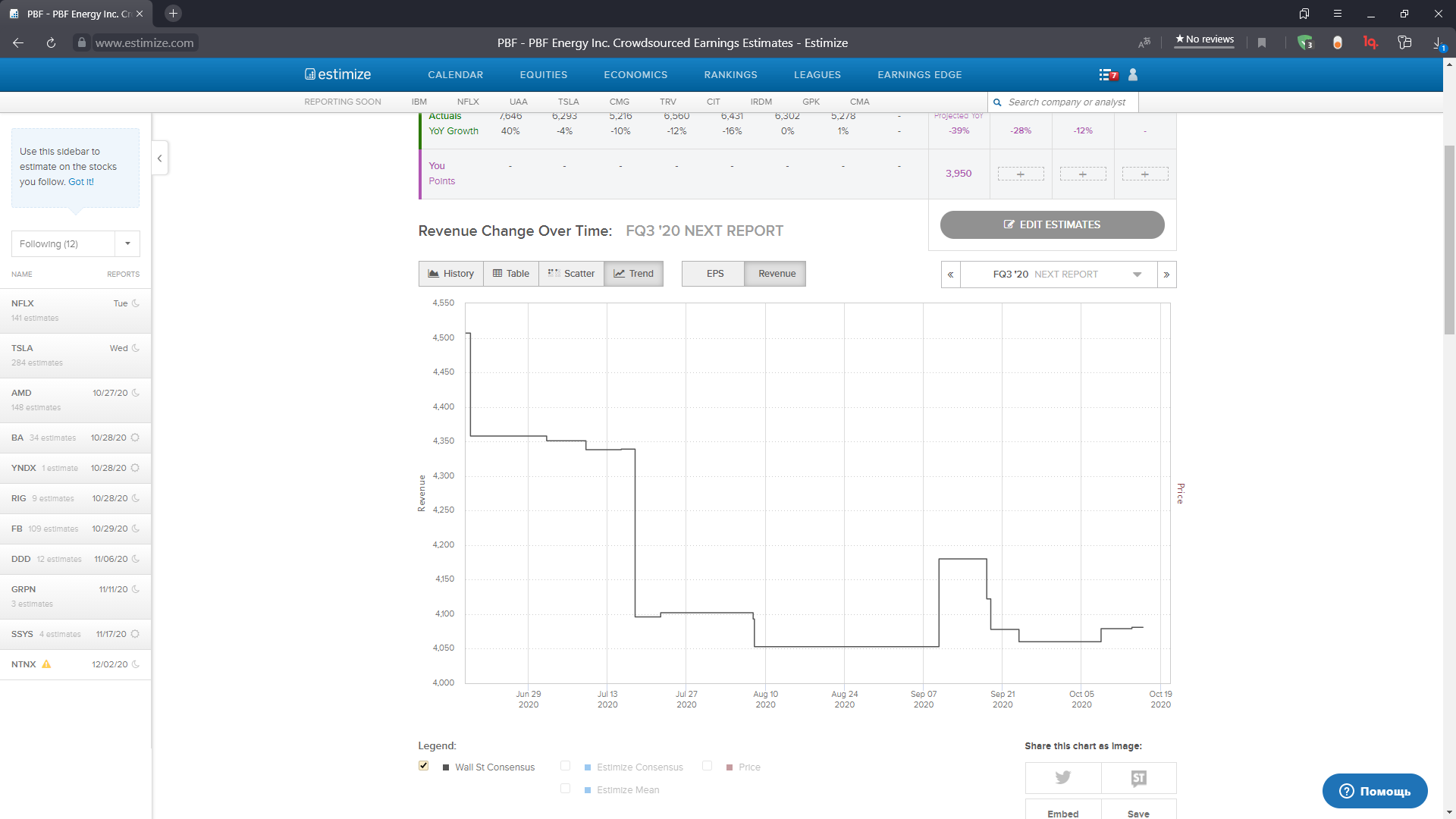

Данных за кв3 у нас пока нет, а результат может быть где угодно между кв1 и кв2. Мы не знаем их цен, мы не знаем их загруженность. Прогнозировать здесь пальцем в небо, и я не собираюсь надувать щеки и делать вид что у меня хрустальный шар.

Аналитики Wall Street ждут выручку в 5 млрд за кв2 2021.. И там все еще будет небольшой убыток.

Но вероятно во второй половине 2021 года ребята думают что будет прибыль. При этом в реальности цена прогнозам - грош, на вакцине может быть резкое восстановление(гипотетически), а может все затянутся намного сильней.

Общие итоги:

1. 1,9 млрд ликвидности(1,2 кеш + 700 кредитная линия) значит что ближайшие 12 месяцев банкротство мало реально, а с учетом обоснованного предположения что худшее позади - думаю вероятность банкротства все-же меньше трети на ближайшие годы.

2. Очень крутая цена, асимметрия риска к доходности на лицо.

3. Много общих рисков с нашим рынком акций в целом: мы сырьевая страна. Если спрос на углероды будет плохим, плохо будет даже Сберу. Т.е. эта бумага она плохая диверсификация от нашего рынка.

4. Вразумительных прогнозов о том что будет, и когда компания станет прибыльной пока нет и быть не может. Вакцина может помочь.

5. Менеджмент адекватен, борьба с проблемами на лицо и нет желания отматывать лапшу с ушей как было на звонках Мечела когда нам втирали что "ебида больше процентов по долгу, и все у нас ништяк"(забыв про амортизацию). У них еще очень много маленьких рычажков чтобы подрезать затраты, и они будут делать все.

Думаю по текущим ценам (5-6) - это хорошая покупка, хоть и очень волатильная.

Прогнозы по выручке и прибыли, которые конечно палец в небо. Но так.. Может быть полезно.

Полезные ссылки

Ладимир Semenov