09 октября 2020, 17:16

Аэрофлот итоги допки. Есть идея под покупку? Прогноз дивидендов за 2021.

Инвест привет!

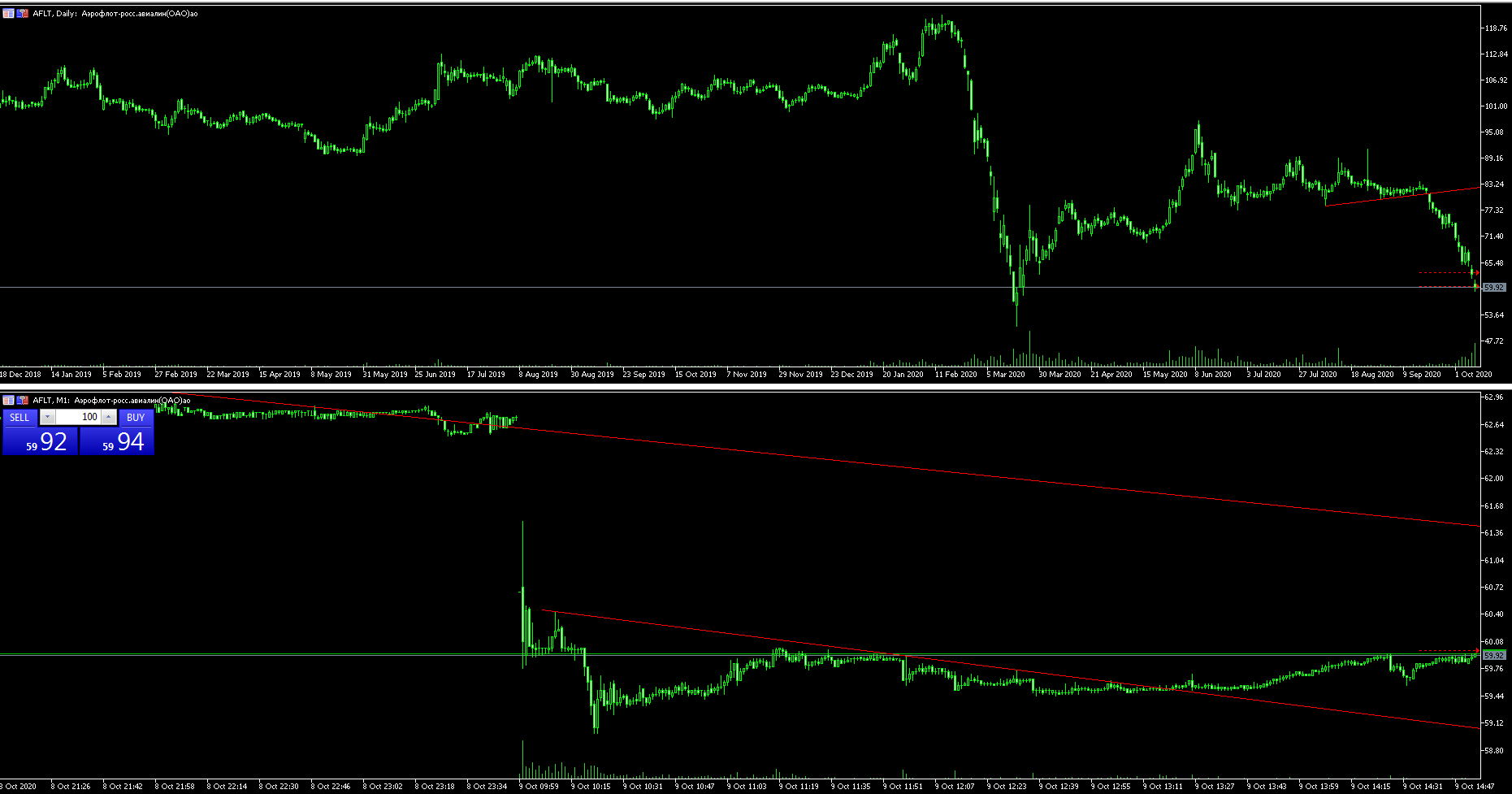

Желание у многих взять на отскок лютое. Действительно акции упали на 25% за 2 недели.

На уровне размещения 60р, происходят серьезные перекладки. Мне кажется это чисто техническая процедура. Никакого спроса или предложения в классическом понимании рынка тут нет.

Разместили пока только на 39 млрд. рублей из них 9 со стороны Российской федерации, плюс еще на 40 млрд. рублей позже. Т.е. текущие аномальные объемы вокруг 60р. не последние.

- По итогам формирования книги заявок в рамках Предложения были привлечены средства на общую сумму около 39,1 миллиардов рублей, включая около 9,1 миллиардов рублей со стороны Российской Федерации.

- Российская Федерация также примет участие в Предложении путем реализации преимущественного права на сумму около 40,9 миллиардов рублей. Общий объём участия Российской Федерации в Предложении составит 50 миллиардов рублей.

- Окончательное количество Акций, размещенных в рамках Предложения, и, как следствие, общий объем привлеченных средств будут объявлены ориентировочно 26 октября 2020 года.

Всего планируют привлечь 80 млрд. рублей.

Компания рассчитывает привлечь не менее 80 миллиардов рублей в рамках Предложения.

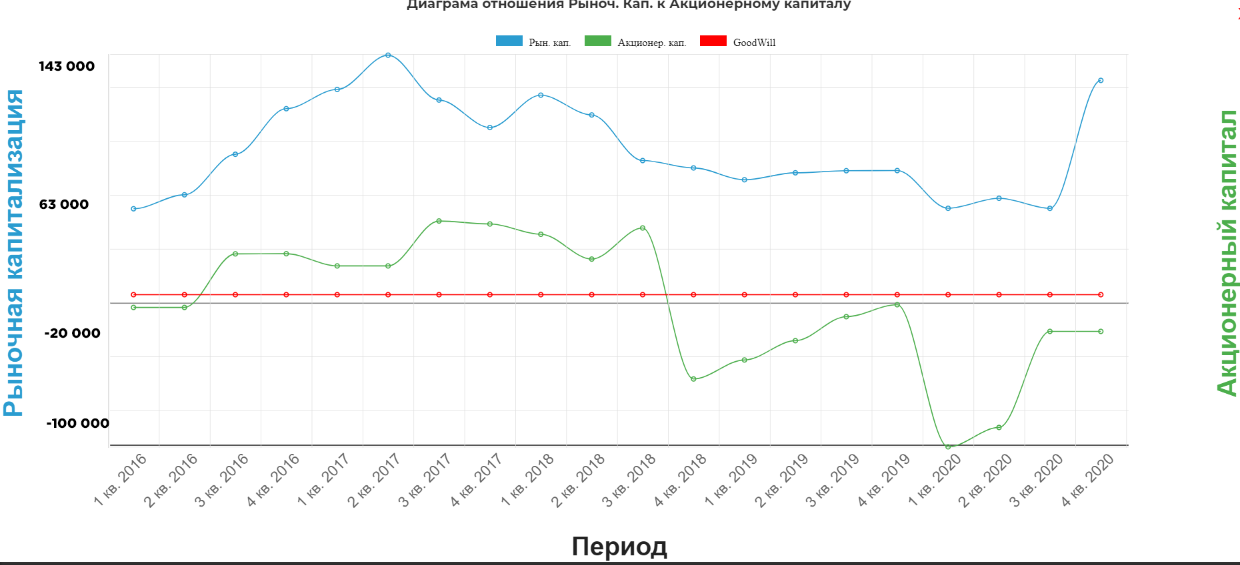

Если цена 60р, то выходит новых акций нужно примерно 133333333. Напомню, что раньше было 1062798503, итого стало 2396131836. Более точно узнаем по результатам 3кв. В итоге капитализация компании увеличилась до 143 млрд.рублей с 63 млрд.рублей. Но и капитал компании в итоге увеличится на 80 млрд. рублей. (очень схематично.) Вышла такая картинка.

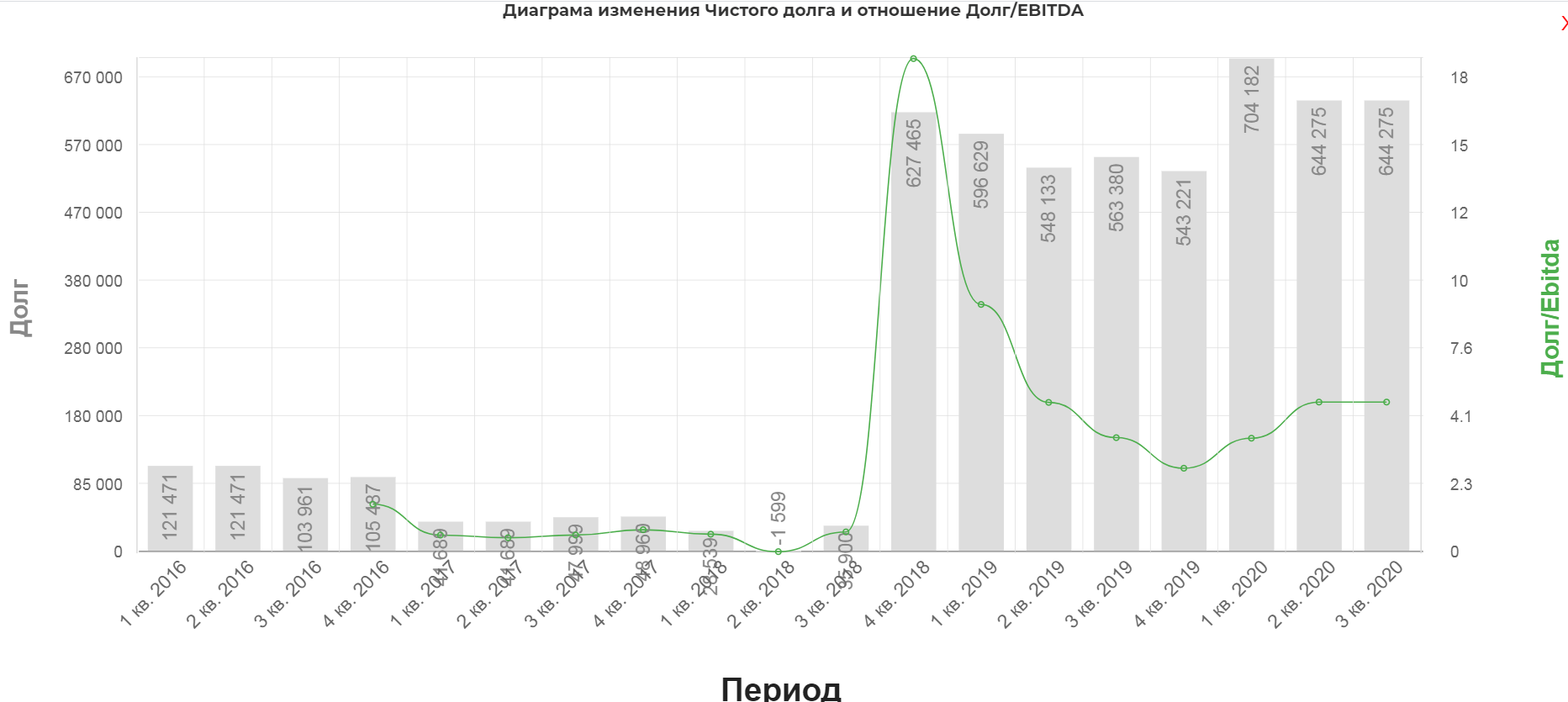

Нужно понимать, что по сути капитализация выросла за счет 80 млрд. живого кэша. Если компания его проесть, фундаментально котировки упадут до 30 рублей. С учетом лизинга у компании огромный долг.

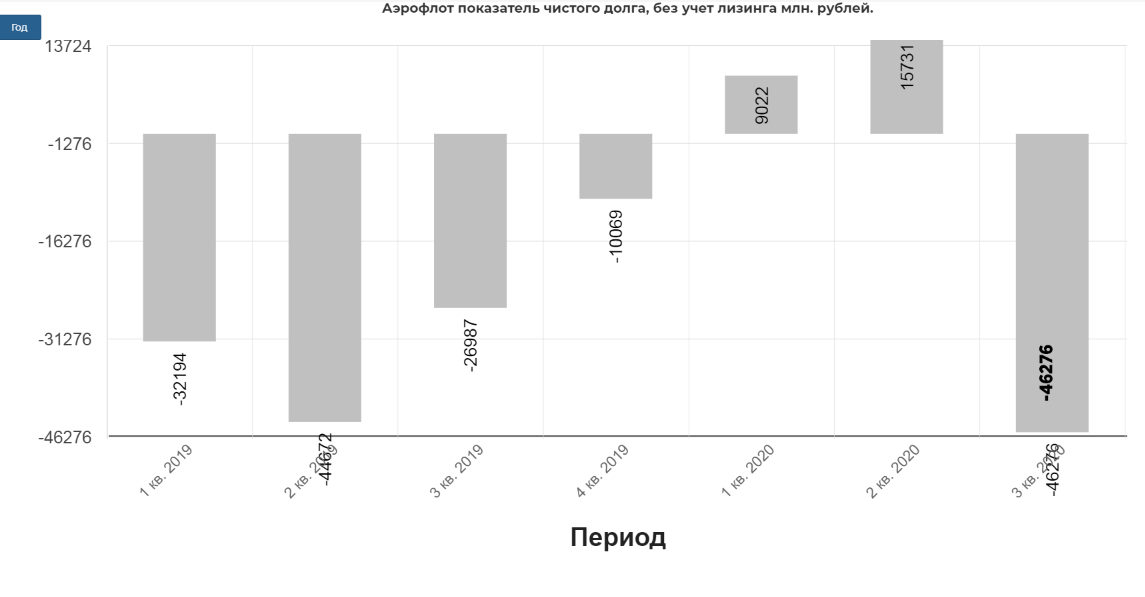

С учетом размещения допки, долг без учета лизинга станет положительным. В квартал, компания сжигает примерно 20 млрд. при простое. Если я не ошибаюсь, то в 3кв примерно получится так:

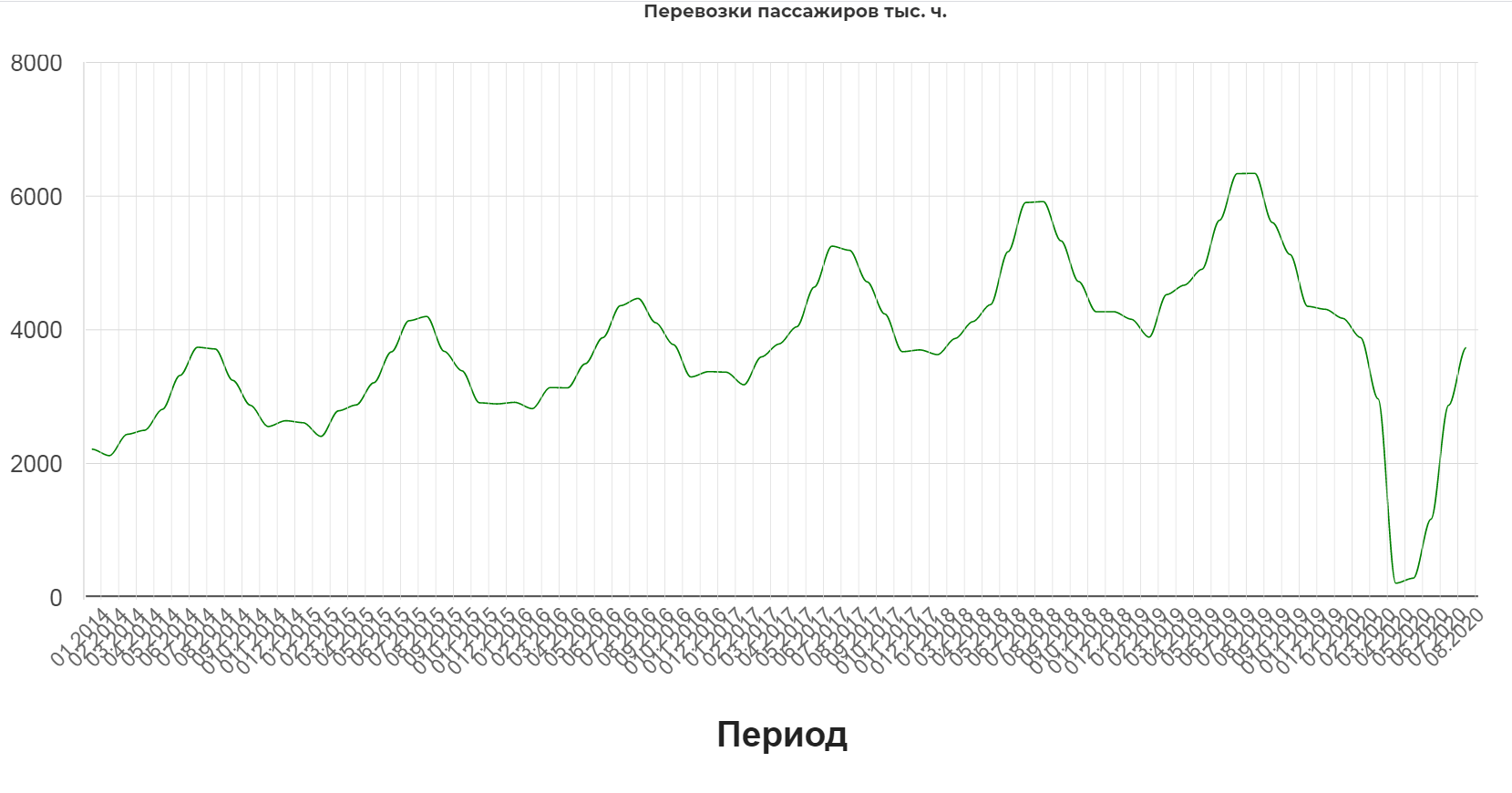

Этого с лихвой хватит на 2 квартала простоя. Отрасль оживает за счет локальных перевозок:

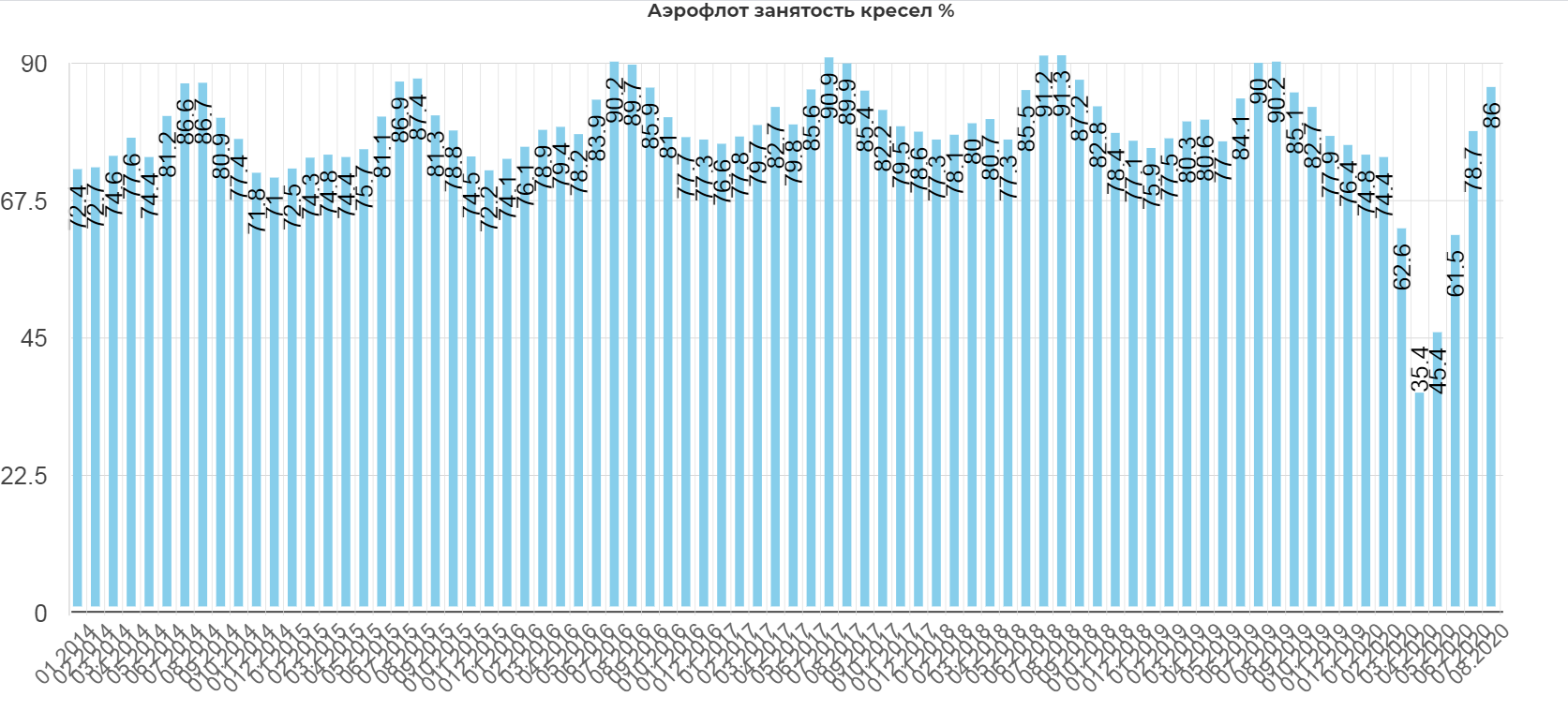

Напомню, что компания планирует сделать упор на лоукостерные перевозки через Победу, а АЭрофлоту отдать дальние маршруты. Занятость кресел восстанавливается.

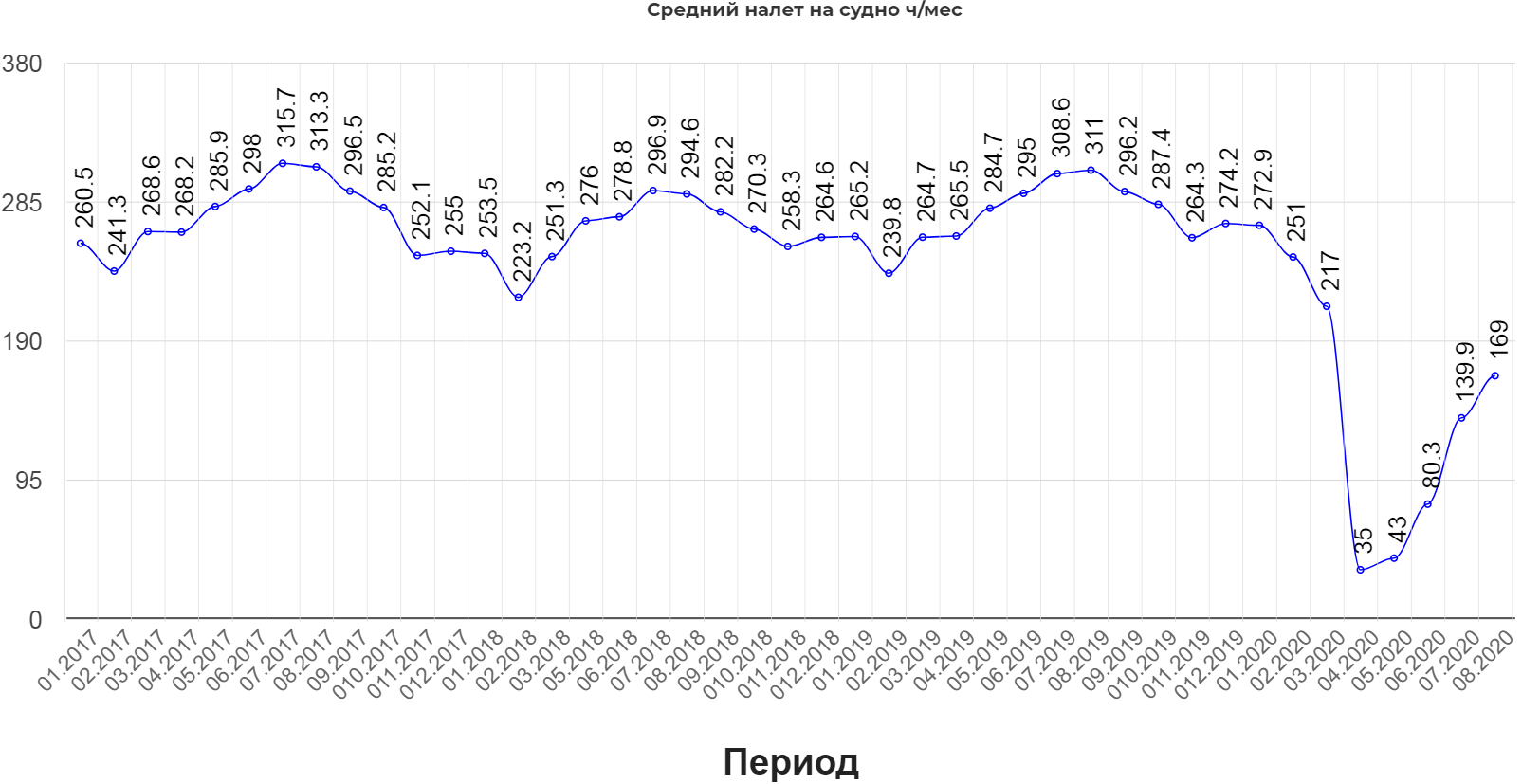

А вот летают мало.

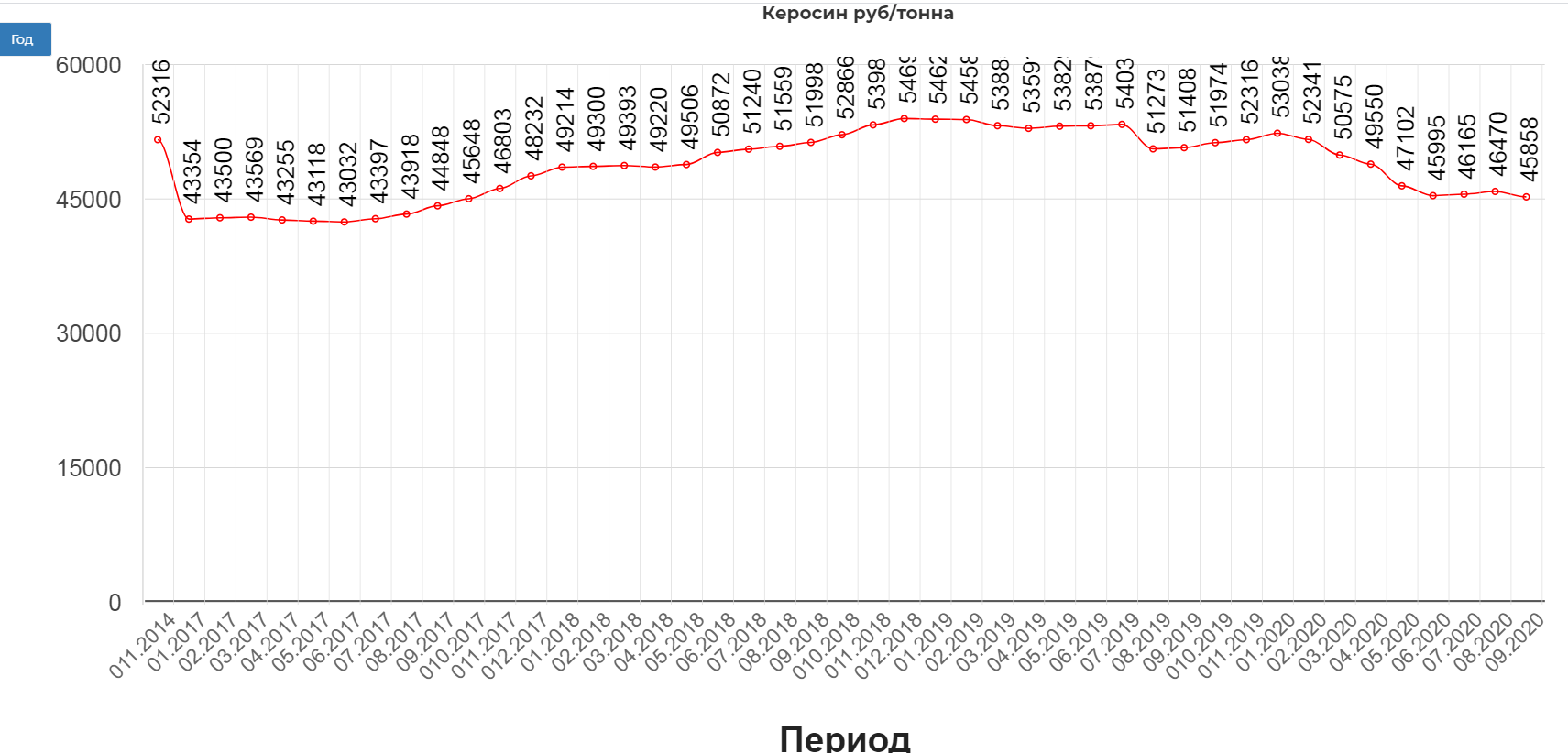

Единственная радость от снижения цены на топливо, а это треть операционных затрат.

Единственная радость от снижения цены на топливо, а это треть операционных затрат.

Дивиденды.

Дивиденды.

Если предположить, что в 2021 году, компания восстановит показатели 2019 года, то аж в 2022 году дивиденд составит скромные 2,5 рубля, даже без учета налогов. Речь идет про 2022! Т.е. для инвесторов, нацеленных на дивидендный поток, история точно не подходит.

Спекулятивную составляющую с такими перекладками, как 9 октября сложно продумать, но вероятность роста, на положительных новостях о восстановлении потока и повальной вакцинации, достаточно высокая. В любом случае, история очень опасна, особенно для новичков.

Минусы:

переоценка валютного долга, на конец 2кв. у компании было 482 млн. долларов долгосрочного кредита

дивиденды не скоро,

процесс восстановления отрасли затянется,

вторая волна коронавируса,

старый и неповоротливый менеджмент.

Плюсы:

низкая база, большое количество положительных новостей,

низкая вероятность еще одной допки,

сильное снижение долга, без учета лизинга,

Вывод: Крайне опасная история с возможным спекулятивным потенциалом. Сам планирую пока остаться в стороне, хотя бы до окончательного размещения.

Полезные ссылки

Жека Аксельрод