15 сентября 2020, 22:58

Русская аквакультура. Возрождение из пепла.

Давно не писал, но зато рад порадовать читателей обзором новой компании — компании роста.

Группа компаний «Русская аквакультура» является представителем сельскохозяйственной отрасли, занимается разведением и выращиванием рыбы в естественных водоёмах, а также на специально созданных морских плантациях (садковых комплексах). Отличие аквакультуры и рыболовства примерное такое же, что разведение свиней на фермах и охота на дикого кабана.

До того, как компания получила сегодняшние очертания, она состояла из 3 сегментов:

- дистрибуция, ЗАО «Русская рыбная компания» — с нее собственно и началась эта история в 1997 году, занималась поставками Норвежской, а затем и дальневосточной рыбы.

- производство готовой продукции, ЗАО «Русское море» — производство готовых к продаже в упаковках/фасовках рыбы, икры.

- аквакультура, ООО «Русское море — Аквакультура» — с 2017 года товарное выращивание форели в озерах Республики Карелия, а затем и выращивание атлантического лосося и морской форели в акватории Баренцева моря в Мурманской области.

В 2013 году был продан вместе с брендом сегмент производства готовой продукции ЗАО «Русское море», и основным приоритетным направлением был выбран более маржинальный сектор аквакультуры.

Но уже в 2015 году сыграл фактор биологических рисков в аквакультуре, в популяции атлантического лосося на фермах Компании в губе Титовка Баренцева моря было обнаружено критическое заболевание рыбы (миксобактериоз). В результате заболевания более 70% рыбы, планировавшейся к съему и реализации в 2015-2016 гг. было потеряно.

В августе 2016 году состоялась продажа сегмента дистрибуции, ЗАО «Русская рыбная компания». Стоимость сделки составила около 1,8 млрд рублей (не считая 650 млн. рублей, полученных ПАО «Русская Аквакультура» от ЗАО «Русская рыбная компания» в 2016 г. в виде дивидендов). Также по итогам сделки долговая нагрузка группы ПАО «Русская Аквакультура» снизилась на 2,3 млрд рублей за счет того, что бизнес был продан вместе с текущей задолженностью компании.

В декабре 2017 года Компания осуществила вторичное размещение акций на Московской бирже, разместив 8 338 998 акций номинальной стоимостью 100 рублей за акцию по цене размещения в 120 рублей за акцию.

В результате продажи сегмента дистрибуции Группа компаний «Русская аквакультура» полностью сосредоточила своё внимание на развитии приоритетного направления развития – товарного выращивания рыбы.

Фактически, текущая ПАО «Русская аквакультура» начала свою вторую жизнь заново с 2017 года — отсюда и название статьи «Возрождение из пепла». А пепел в истории тоже был. В тот злосчастный 2015 год вдобавок к зараженной рыбе, сгорел запущенный всего год назад цех первичной переработки лосося в Мурманске.

Сейчас же, по итогам 2019 года, феникс «Русской Аквакультуры» занимает 14% рыночной доли лососевых на российском рынке.

Очень простая модель:

Выращивание икры —> Выращивание смолта ( мальков) —> Выращивание рыбы на фермах —> Вылов, убой, первичная переработка —> Выпуск готовой продукции.

Вот, что сейчас есть у компании:

В июле и октябре 2017 года компания завершила сделки по приобретению 2 смолтовых заводов в Норвегии – Villa Smolt AS и Olden Oppdrettsanlegg AS. Заводы обладают лицензиями на совокупное производство 7 млн шт. малька радужной форели и смолта атлантического лосося в год.

Самый длительный и важный процесс в бизнес модели - это выращивание рыбы на садковых фермах в море:

Зарыбление ферм в Русаква из-за климатических условий идет 1 раз в год (у норвежский компаний 2 раза в год), в окне с конце мая до конца июля условного 1-го календарного года. Так с июня начинается 1-ая фаза роста до 1,7-1,9 кг длительностью 1 год. Далее все зависит от температуры:

- если температура воды максимально комфортна, то рыба растет быстрее и фактически ее вылов может начаться уже осенью 2 календарного года и продолжаться до весны 3 календарного года (теплый кластер).

- если же климатические условия не оптимальны, то вылов рыбы начинается только весной 3 календарного года и продолжается вплоть до начала осени (холодный кластер).

С учетом географического расположения ферм и наличия теплых течений, вылов рыбы на разных кластерах может начаться в разные календарные годы.

Как можно понять, процесс выращивания рыбы занимает примерно от 1,5 до 2,5 лет, и с учетом того, что зарыбление идет только 1 раз в год, грубо, мы получаем 2-летний цикл выращивания рыбы. О чем это говорит? Если использовать все фермы для выращивания, то постоянно будет наблюдаться следующая тенденция: в первый год убыток, в следующий год большая прибыль. Естественно, это не выгодно с точки зрения выстраивания долгосрочных отношений по продаже рыбы и завоевывания доли рынка. Ну и для инвестора такая специфика тоже большой минус. Именно этот момент мне категорически не понравился, когда я рассматривал Компанию в 2018 году. По заверению руководства ( конф-колл 31.08.2020) такой цикличности больше нет с середины 2018 года.

И действительно в конце 2017 года Компания раскрывала новую свою стратегию зарыбления кластеров:

Ниже мы перепроверим слова менеджмента, посмотрим выполнение этого плана по результатам отчетности компании в 2018—2019 годах.

Надо также отметить, что точкой роста вылова является именно лосось и морская форель в Мурманске. В Карелии, у озерной форели Компания намерена поддерживать уровень вылова.

Стратегия предусматривает к 2025 году занять 27% долю рынка лососевых в России с показателем 35 тыс. тонн потрошеной рыбы с головой (ПСГ).

На сегодняшний день Компания владеет правами на 36 участков для выращивания лосося и форели. Общий объем потенциального выращивания на данных участках составляет около 50 тыс. тонн живой красной рыбы. С учетом коэффициента потрошения 15%, потенциальный съем составит 42,5 тыс тонн ПСГ. То есть стратегический план2025 выполним в части наличия лицензий. Это также подтверждается словами менеджмента с недавнего конф-колла: количество лицензий на участки зарыбления уже покрывает цель по массе к 2025 году — 35 тыс тонн ПСГ.

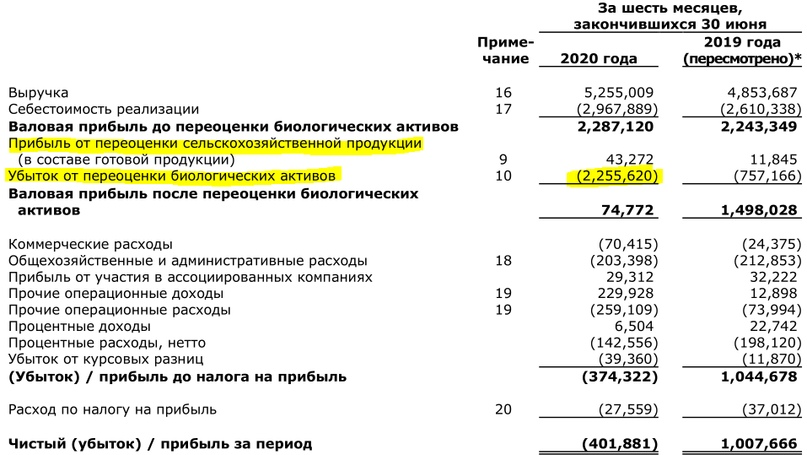

Открыв отчетность за 1п2020 года, и не углубляясь, можно сформировать негативное мнение о компании, увидев убыток:

В таком формате данные представлены впервые, о чем свидетельствует *.

Вынесли эти строчки переоценки сельхозпродукции и биологических активов из себестоимости, так как принцип их расчета имеет прогнозный характер, составленный по данным на 30.06, и очень сильно зависим от климатических сдвигов (более подробно разберем этот вопрос при рассмотрении оценки биологических активов).

Реальное финансовое положение, я как обычно смотрю в разделе ДДС, где все эти переоценки убраны:

Схожие цифры по операционной деятельности в 1 пол2020 и 1пол2019 косвенно подтверждают уход от 2ух-годовой цикличности, анонсированной менеджментом, так как продажи соответствуют периоду зарыбления в 2018 и 2017 году соответственно.

Грубый расчет FCF покажет нам 1,23 млрд в 1п2020 году против 0,71 млрд в 1п2019. Рост на 70%, но и этот рост на самом деле не показателен, так как зависит от размера инвестиций.

Интересная ситуация получается, невозможно адекватно спрогнозировать финансовый результат на будущие периоды по данным отчетности, выраженным в деньгах. Но все таки модель развития и прогнозирования результатов построить можно, а поможет нам как раз оценка биологических активов.

Открываем примечание 10 МСФО 1п2020:

Здесь надо быть внимательными: цифры приводятся не год к году, а сравнивается масса живой рыбы на 30.06 с массой рыбы на 31.12. Мы уже ознакомились с циклом выращивания рыбы, который длится в среднем 2 года. Поэтому сравнивать подобные срезы на разные даты года не совсем показательно из-за того, что структура активов постоянно меняется: например в массе рыбы на 30.06 будут учитываться только недавно запущенные мальки, а к 31.12 они уже подрастут. Вдобавок к этому, оценка массы сильно зависит от сдвигов в климатических условиях и распределения ферм по холодным и теплым кластерам в 2020 и в 2019 году.

Более репрезентативно, с учетом роста бизнеса, сравнить результаты работы Компании можно год к году(из МСФО 1П2019):

Сравним биологические активы год к году на 30.06:

30.06.2019г: 10,93 тыс. тонн, плюс малек 0,791 тыс т.

30.06.2020г: 7,784 тыс. тонн, плюс малек 1,547 тыс т.

Видим падение массы биологических активов год к году на 29%, а вот по мальку наоборот практически 2-х кратный рост по массе в 2020 году.

В результате падения массы биоактивов в отчете о прибылях и убытках мы и увидели отрицательную переоценку в 2,3 млрд рублей, что в итоге привело к убытку за 1пол2020 года. Менеджмент объяснил это климатическими сдвигами и заверил, что в июле-августе показатели массы росли с опережающими темпом и убыток был частично скомпенсирован. Для себя я сделал вывод, что рыба в 2020 году больше растет по модели «Холодного кластера».

Кстати, на выходе отчета, реакция непросвещенной части рынка была негативной, акции падали на 5%, но уже спустя 2 часа все падение выкупили.

Перевод биологической массы в деньги осуществляется по специальной методике оценки:

Таким образом, для показательного сравнения оценок биологических активов нам необходимо знать структуру этих активов, которая для лосося и морской форели состоит из трех групп (для озерной форели свои цифры):

- <1кг

- 1кг< .. < 4 кг

- > 4 кг.

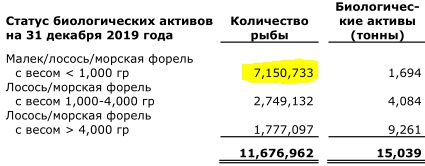

Такая структура приводится далее в примечании:

Опять мы видим сравнение разных временных срезов внутри года: на 30.06 и на 31.12. Как уже заметили выше, сравнивать так нерепрезентативно из-за наличия цикла роста рыбы и дискретного подхода при оценке стоимости рыбы до 1 кг и больше. В отчете за 1П2019 к сожалению подобной таблички с информацией по структуре нет. Увы, нормально оценить и адекватно сравнить показатели на основе представленных данных не получиться . Надеемся, что компания учтет этот момент и в будущих отчетах будет раскрывать данные по структуре биоактивов во всех отчетах.

Не будем огорчаться, а попробуем подумать, можно ли получить какую то дополнительную информацию из полученных данных. Мы знаем, что масса малька в 2020 году показала 2ух кратный рост относительно 2019 года. Но малек мальку рознь, в 2020 году 1 малек мог бы весить в 2 раза больше, чем в 2019. Получается, что сравнивать параметры роста бизнеса через массу мальков также не представляется возможным. Есть еще одна цифра, по которой можно сделать сравнение— это оценка активов малька в рублях. Для сравнения соберем всю информацию в одном месте:

- Оценка активов малька: 1,34 млрд руб. на 30.06.2020; на 31.12.2019: 1,09 млрд руб.

- Правило оценки активов группы мальков: оценка малька осуществляется по первоначальной стоимости.

- Малек, зарыбленный в 2019 году, вырастает за год до массы более 1 кг и на 30.06.2020 полностью уходит из учета группы мальков. Поэтому на 30.06.2020 в группе мальков остается только тот малек, который зарыблен в 2020 году.

- Судя по построенной мной зависимости большая часть малька на 31.12.2019 не должна вырасти до массы более 1кг и остается в 1 группе. Данный факт обеспечивает оценку снизу кол-ва рыбы 1-ой группы (до 1 кг).

- Первоначальная стоимость малька равна стоимости смолта, который закупается в Норвегии. Допустим, что стоимость смолта за 1 штуку не изменилась за год.

- Зарыбление проходит примерно в конце весны — начале лета, 1 раз в год.

- Курсы норвежской кроны: на 30.06.2019 и на 30.05.2020 примерно равны и составляют 7.4 рубля за норвежскую крону.

- В стоимость оценки активов малька на 31.12.2019 может входить также корм, который съел малек за полгода, но так как оценить эту величину не представляется возможным, возьмем ее равной 0, что обеспечит нам оценку снизу величины относительного прироста активов.

В итоге через отношение оценки активов 1 группы (до 1 кг)

1,34/1,09=1,23

получим величину роста количества мальков в 2020 году относительно 2019 года: не менее, чем на 23%.

Итак, отчет за 1пол2020 на самом деле вполне позитивный: вырос FCF на 70%, увеличилось зарыбление как минимум на 23%. Единственным минусом является большая отрицательная переоценка биологических активов, связанная с негативным влиянием температурных условий. Данный эффект переоценки был частично компенсирована уже после отчетного периода.

Дополнительно стоит отметить, что так как актив растущий и имеет 2-летний цикл выращивания рыбы, то рост себестоимости будет опережать рост выручки.

На сколько я понял, оценка массы биоактивов происходит через произведение количества рыбы на ее вес. Причем оценка массы 1 рыбы происходит на основе выборочного взвешивания нескольких рыб в садке, а оценка количества через примерное количество смолта или с помощью рыбоводных счетчиков при рассадке в садке. Переоценка массы активов считается через разницу между фактически рассчитанной массой рыбы на конкретную дату и среднего ретроспективного значения массы прошлых лет. Закладываемый процент смертности, также является расчетной величиной, и отражает прогнозное уменьшение выловленной биомассы на основе ретроспективных данных. Снижение фактической биомассы может быть вызвано различными факторами:

- смерть рыбы из-за заболеваний

- ранний вылов рыбы ( до достижения необходимой массы)

- плохие температурные условия и последующий недобор массы.

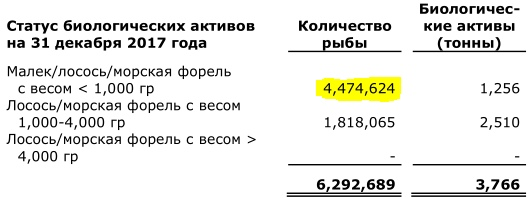

На основе 2-ух летнего цикла выращивания рыбы, полученного роста зарыбления на 23% в 2020 относительно 2019, а также с учетом данных по количеству рыбы в Мурманске в стадии малька в штуках на 31.12, которые Компания раскрывает в годовых отчетах МСФО:

можно очень грубо с огромным количеством допущений сделать вывод: зарыбление 2020 года (соответствует вылову в 2022) даст прирост вылова относительно 2019 года (соответствует зарыблению 2017 года) на 97% (7151*1,23/4475=1,97). 2-ух кратный рост вылова живой рыбы в Мурманске за 2,5 года!

Для пересчета в показатель потрошенной рыбы (ПСГ) воспользуемся фактическими данными вылова за 2019г:

(15,4 тыс т в Мурманске +1,8 тыс т в Карелии)*0,85 (15% коэффициент потрошения) = 14,6 тыс т. ПСГ

Тогда в оценку готовой к продаже потрошеной рыбы в 2022 можно оценить как:

(15,4*1,97 +1,8 )*0,85 = 27,3 тыс т. ПСГ

Это примерно 90% рост относительно 2019 года, а при условии сохранения цен на продукцию, эту оценку можно применить и к выручке компании.

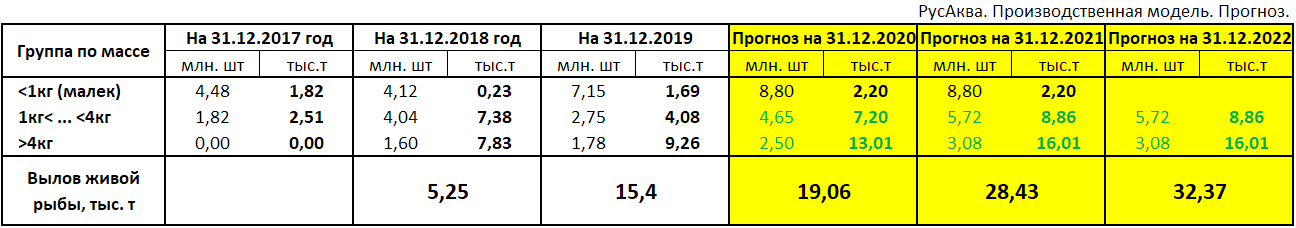

Дополнительно составил прогнозную производственную модель вылова живой рыбы в Мурманске с нашими консервативными оценками зарыбления 2020 года. Получились вот такие цифры:

Итак, с учетом консервативной оценки роста мальков в 2020 году, получаем 2-ух кратный рост выручки бизнеса через 2 с небольшим года (с учетом постоянства цен).

Итак, с учетом консервативной оценки роста мальков в 2020 году, получаем 2-ух кратный рост выручки бизнеса через 2 с небольшим года (с учетом постоянства цен).

Схожесть цифр по зарыблению мальком в 2017 и 2018, а также в 2019 и 2020 подтверждают уход от 2ух-годовой цикличности.

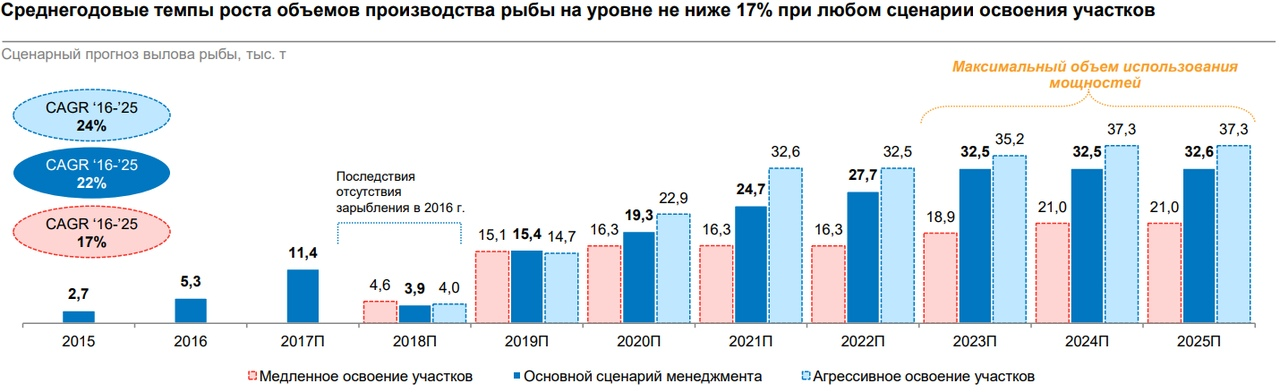

Что самое интересное, результаты модельных расчетов примерно совпадают с планами самой компании (материалы презентации для инвесторов 2017 года). На слайде изображены цифры именно вылова живой рыбы.

Инвестиционные планы и размеры капекса Компания не раскрывает, но вот про что они уже успели сказать в своих материалах и на конф-колле.

Горизонтальный капекс: увеличение количества садковых ферм и соответствующей инфраструктуры.

Вертикальный капекс:

- строительство смолтового завода в России

- строительство мощностей по производству кормовой базы

- увеличение перерабатывающих мощностей

- покупка производства готовой продукции

Четких ориентиров по срокам и стоимости реализации инвест проектов пока нет.

Пока писал статью, вышла новость 25.09.2020: Компания объявила о приобретении опциона на заключение договора о покупке долей в размере 60% уставного капитала ООО «Три Ручья» и ООО «Мурманрыбпром» - завода по первичной переработке рыбы в Мурманской области. 40% долей Компания уже владеет. Мощность переработки достигает 30 тыс. тонн в год, завод обладает современным и высококлассным оборудованием для переработки красной рыбы, холодильным складом, развитой инфраструктурой, и расположен в удобной транспортной доступности от действующих и новых ферм Компании. Видимо именно для этой сделки по итогам 2 полугодия Компания вывела более 2 млрд. руб. на ПАО (отчет РСБУ 1п2020).

Таким образом, при реализации опциона будет обеспечиваться 100% первичная переработка Мурманской рыбы. А это будет означать снижение себестоимости продукции и повышение прибыли и денежного потока!

- Льготы: освобождение от налога на прибыль, как части программы поддержки сельскохозяйственных предприятий; субсидии на возмещение части затрат на оплату процентов по кредитам.

- Большой барьер для конкуренции внутри России: уникальность Баренцево моря как единственного места для выращивания аквакультурного лосося в России. Ограниченное количество лицензий и жесткие условия российского законодательства по расстоянию размещения соседних ферм. Плюс ограничение на освоение участков из-за необходимости разрешения министерства обороны.

- Стоимость рыбы и соответственно выручка косвенно привязана к валюте, так как 80% рынка составляет экспортная рыба из Чили, Фарерских островов, Норвегии.

- Дивидендные выплаты не являются основным приоритетом, но в случае стабильности и отсутствия проблем с биологическими активами могут часть денежного потока отправлять на дивиденды. Основной приоритет — РОСТ бизнеса.

- Китайский рынок лосося по размеру сравним с российским, в Индии лососевых практически не употребляют. Это большой потенциал роста спроса, а текущие возможности производителей лососевых на максимуме. Возможность выхода на экспорт.

- Ограниченное предложение мирового рынка лосося в связи с достижением крупнейшими странами-производителями пикового объёма безопасного выращивания лососевых.

- Себестоимость практически полностью валютная ( доллар, норвежская крона). Капекс также практически весь валютный.

- Низкий показатель Чистый долга /12М EBITDA=0,87 по итогам 1п2020г. Высокий показатель рентабельность по EBITDA для сельского хозяйства, более 30%. P/E=5,4. Такие показатели не характерны для компаний роста.

- Удивительно высокий показатель требуемой массы корма на получение массы чистого мяса: на 100 кг корма с рыбы получаем 61 кг, для сравнения с курицы 24 кг, со свиньи 17 кг, с быка 4-10 кг.

- Деятельность по контролю биологических рисков:

- Внутренняя экспертиза биологических рисков и собственная лаборатория для выявления заболеваний на ранних стадиях;

- Привлечение международных компаний в сфере биобезопасности;

- Контроль за состоянием смолта и вакцинация;

- Регулярный мониторинг развития вши, покупка специальных кормов для предотвращения распространения вши;

- Мощности для экстренного вылова и переработки заражённой рыбы.

- Высокий уровень биологических рисков в аквакультуре (риски заболеваний, приобретённых от дикой рыбы, риски появления патогенных заболеваний, эпизоотии, генетической мутации при распространении аквакультурной рыбы в открытом море)

- Климатический риск: заключается в том, что зарыбление происходит 1 раз в год в узкое временное окно (всего 2-2,5 месяца) и от того в какие температурные условия высаживается малек зависит результат целого года.

- Политический риск, связан с основными акционерами компании.

- Относительно небольшая ликвидность на бирже.

ПАО «Русская аквакультура» не совсем классическая компания роста. В бизнесе Компании имеется высокий биологический риск, и связан он непосредственно с основной производственной деятельностью Компании - выращиванием рыбы, что позволяет надеяться на то, что контроль будет производиться на высочайшем уровне. Тем более, что собственный опыт совершенных ошибок уже получен в 2015 году. Весь риск вполне себе окупается всем остальным:

- компания зарабатывает уже сейчас (и это не удивительно при рентабельности по EBITDA 30-40%), в отличие от многих технологических компаний, которые работают в основном на рост выручки, а о прибылях можно только мечтать.

- текущих основных средств и лицензий хватает, чтобы увеличить бизнес практически 2 раза уже по итогам 2022 года без дополнительного капекса. И мы это уже смогли просчитать по текущим данным отчетности, малек зарыблен — остается только ждать. Планы менеджмента по достижению 35 тыс. т потрошеной рыбы к 2025 году вполне реальны, и я бы даже сказал, что консервативны.

- характерного большого долга для классической Компании роста здесь нет, что вполне допускает дальнейший дополнительный капекс и увеличение потенциала роста бизнеса.

- уникальное положение Компании на рынке России, отсутствие существующих (а возможно и потенциальных) конкурентов внутри страны, а с экспортерами могут помочь заградительные пошлины и поддержка бизнеса со стороны государства.

- защита от инфляции: полный аналог валютной выручки из-за подавляющего преобладания экспортеров на рынки лососевых в России.

- возможность выхода на экспорт, с учетом того, что в мире наблюдается недостаток предложения.

P.S.: Возможно я буду слишком консервативен, но для качественной оценки компании и построения прогнозных моделей, надо очень хорошо разобраться в специфике бизнеса. Это придаст какую то уверенность в своем выборе объекта инвестиций, сбережет нервы и даст возможность адекватно оценивать выход новостей, отчетности компаний.

P.P.S.: Думаю у многих из читателей возникнет вопрос, а где можно поробовать рыбу Русской аквакультуры. Ответа на этот вопрос я не нашел, под маркой "Русское море" (бренд продан) может быть любая рыба. Сама Русская аквакультура производством готовой продукцией сейчас не занимается. Да и не забывайте, что на прилавках магазинов атлантический лосось в нашей стране часто зовется "семгой". Пока писал статью, очень захотелось купить красной рыбки, думаю, и у вас, возможно появится такое желание!

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

Полезные ссылки

Андрей Васильевич