20 августа 2020, 12:57

Распадская. Обзор операционных показателей за 2-ой квартал 2020 года. Прогноз финансовых показателей за 1-ое полугодие

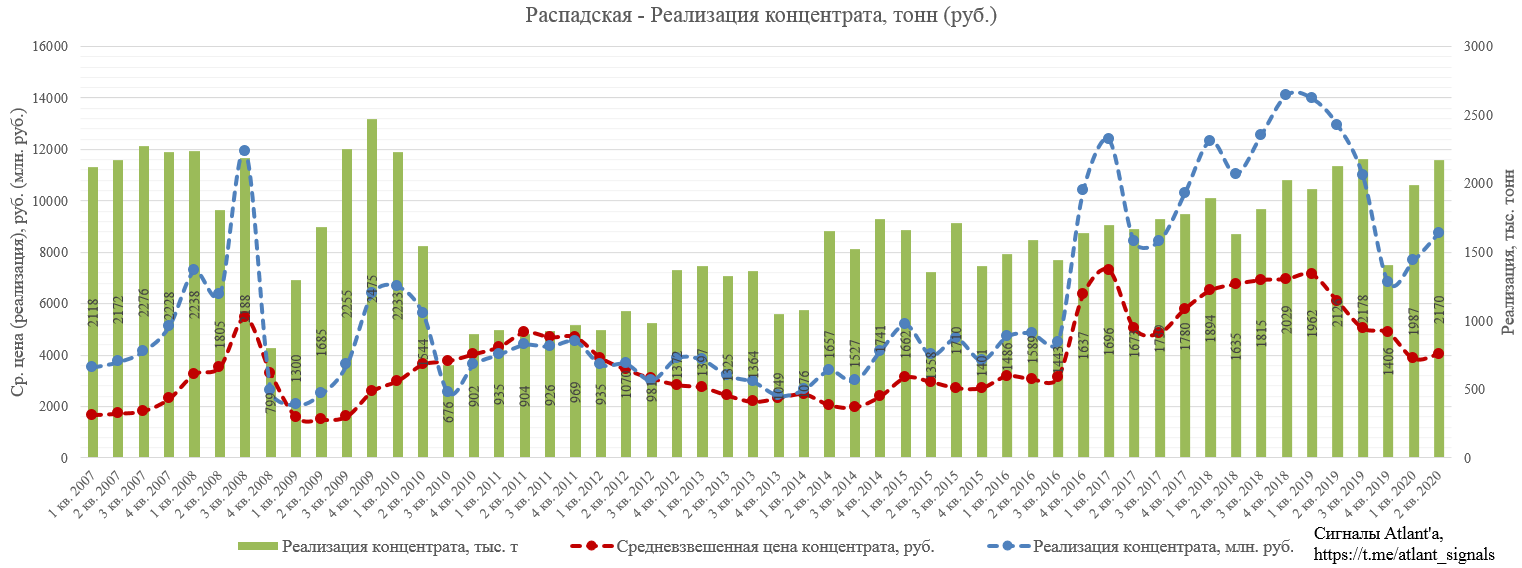

Распадская опубликовала производственные результаты за 2-ой квартал почти месяц назад, я осознанно отложил обзор, чтобы выпустить его накануне отчета МСФО. Добыча серьезно сократилась, но благодаря складским запасам реализация концентрата на уровне рекордных значений.

Добыча составила 2112 тыс. тонн и снизилась на 28% к прошлом кварталу и на 35% к прошлому году. Это минимальный показатель за 6 лет. Однако снижение плановое, в период пандемии и низких цен на уголь компания приняла решение сократить добычу низкомаржинальных марок ГЖ и ГЖО на "Разрезе Распадский". При этом часть мощностей было перенаправлено для наращивания производства востребованной внутренним рынком высокомаржинальной премиальной марки угля ОС (hard coking coal). В отчете МСФО увидим детальную разбивку по каждой шахте/разрезу.

Во 2-ом квартале 2020 года реализация рядового угля составила 346 тыс. тонн и выросла на 107% относительно прошлого квартала, но снизилась на 47% к прошлому году. Увеличение продаж рядового угля было обусловлено ростом отгрузок премиальных марок К и ОС в рядовом виде по просьбе клиентов.

Приблизительная выручка от реализации рядового угля во 2-ом квартале составила 1,1 млрд. рублей и выросла на 116% к прошлому кварталу, но снизилась на 55% к прошлому году.

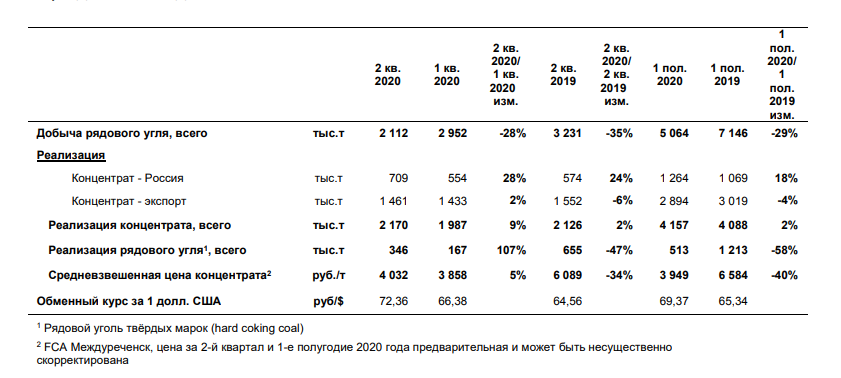

Производство концентрата во 2-ом квартале составило 2,00 млн. тонн и выросло на 8% относительно прошлого квартала, но снизилось на 6% относительно прошлого года.

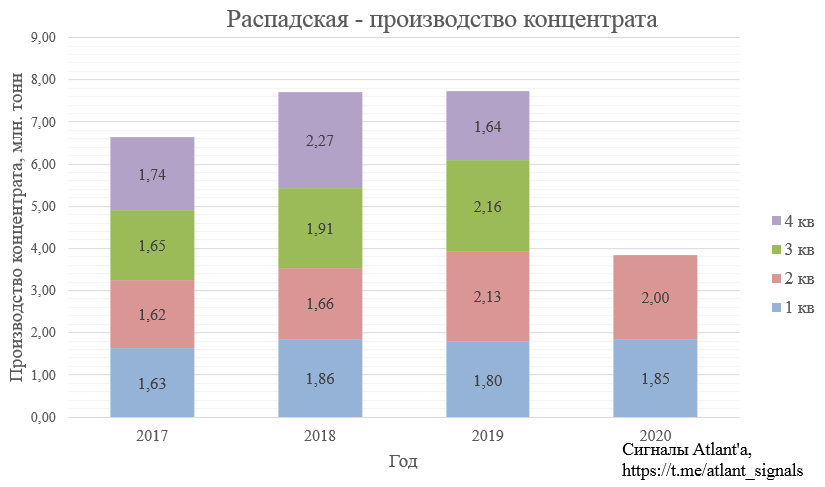

Объем реализованного концентрата во 2-ом квартале составил 2170 тыс. тонн и вырос на 9% к прошлому кварталу и на 2% к прошлому году.

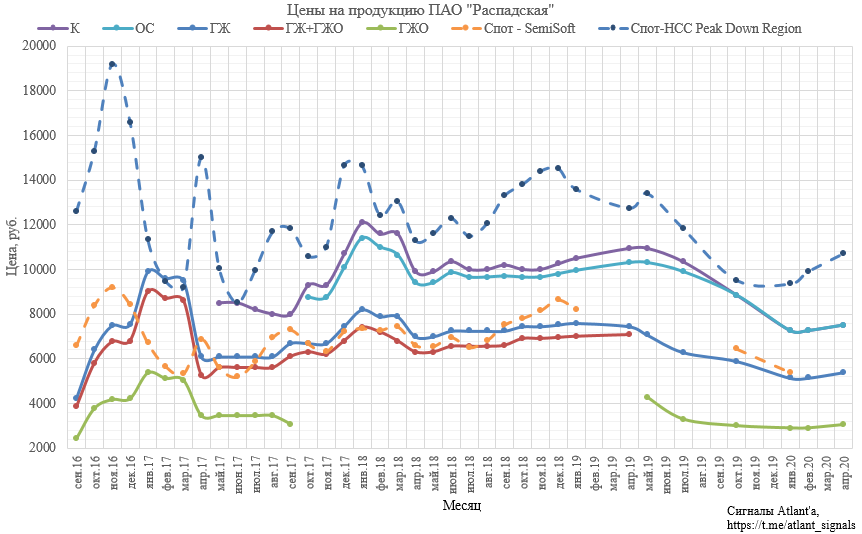

Средневзвешенная цена реализации концентрата во 2-ом квартале составила 4032 рубля за тонну и выросла на 5% к прошлому кварталу (3858 рублей), но снизилась на 34% к прошлому году (6089 рублей). Цены ушли ниже значений 2-3 кв. 2017 года и практически вернулись на уровни до начала ралли в 2016 году.

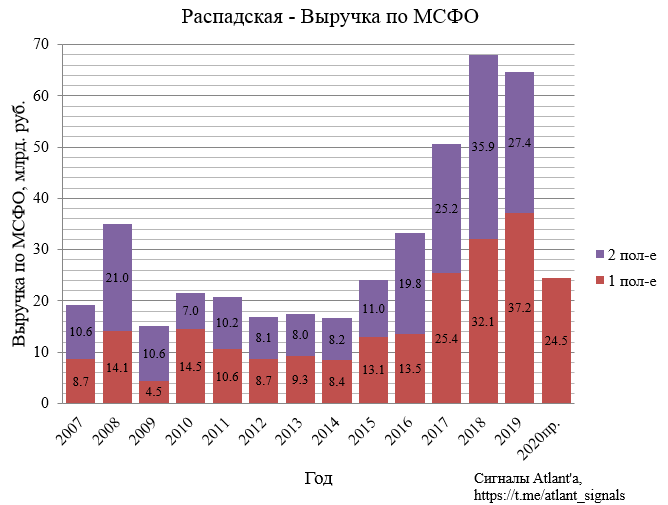

В итоге выручка от реализации концентрата во 2-ом квартале составила 8,7 млрд. рублей и выросла на 14% к прошлому кварталу, но снизилась на 32% к прошлому году. Благодаря высоким объемам реализации, выручка от продаж концентрата все еще выше минимальных значений 2017 года и почти в 2 раза больше, чем в 2016 году.

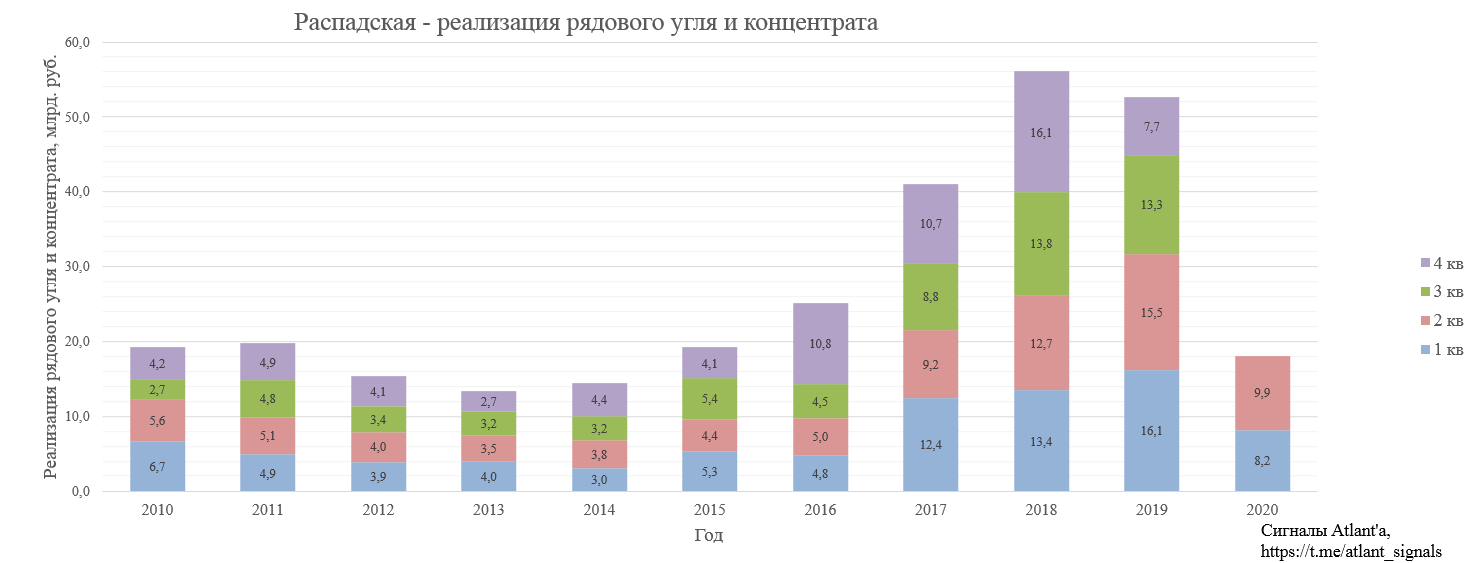

Приблизительная суммарная выручка от реализации рядового угля и концентрата во 2-ом квартале составила 9,9 млрд. рублей и выросла на 21% относительно прошлого квартал, но снизилась на 36% относительно прошлого года.

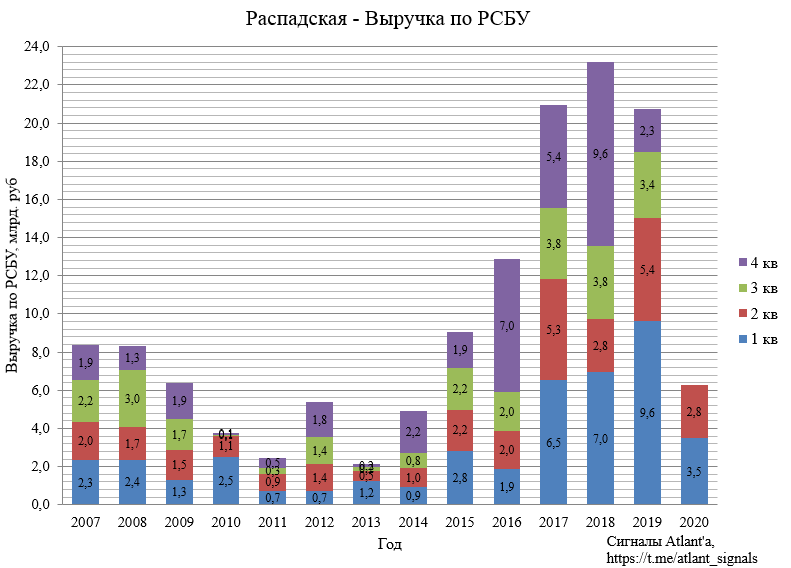

Также был опубликован финансовый отчет по РСБУ шахты "Распадская" за 2-ой квартал. Напоминаю, что этот отчет отражает деятельность только одной шахты, на которую приходится около трети выручки, и не учитывает работы других предприятий, входящих в ПАО "Распадская".

Судя по падению выручки относительно предыдущего квартала, цена на марку ГЖ (добывается на шахте "Распадская") упала сильнее, чем на премиальные марки, либо выросла доля продаж премиальных.

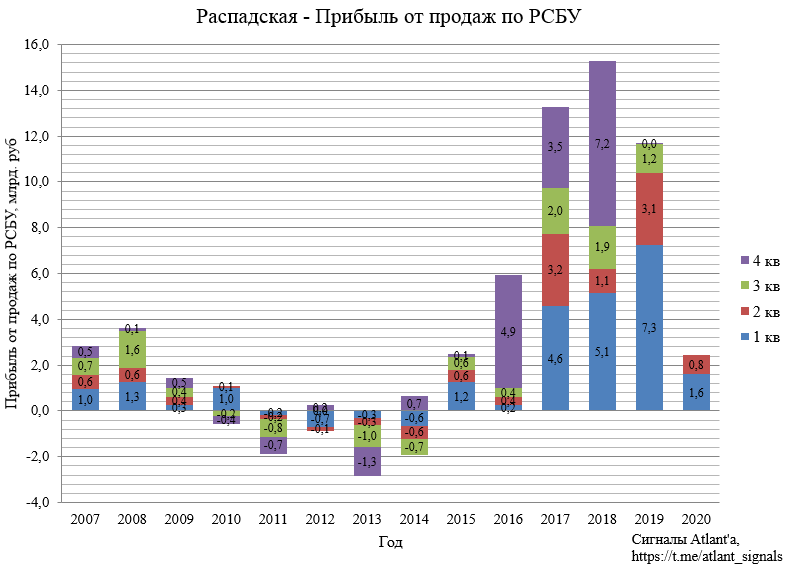

В прибыли от продаж картина аналогичная с выручкой.

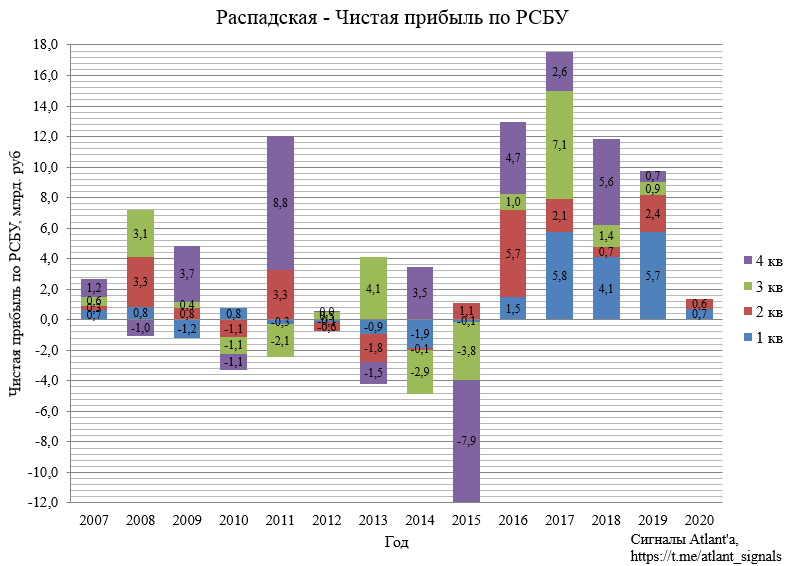

Чистая прибыль на уровне предыдущего квартала.

Прейскурант на продукцию Распадской скорее всего больше не будет публиковаться в связи со сменой руководства, так как генеральный директор, ранее управляющий Сибуглеметом, не практиковал это ранее. Последний документ был опубликован еще в апреле.

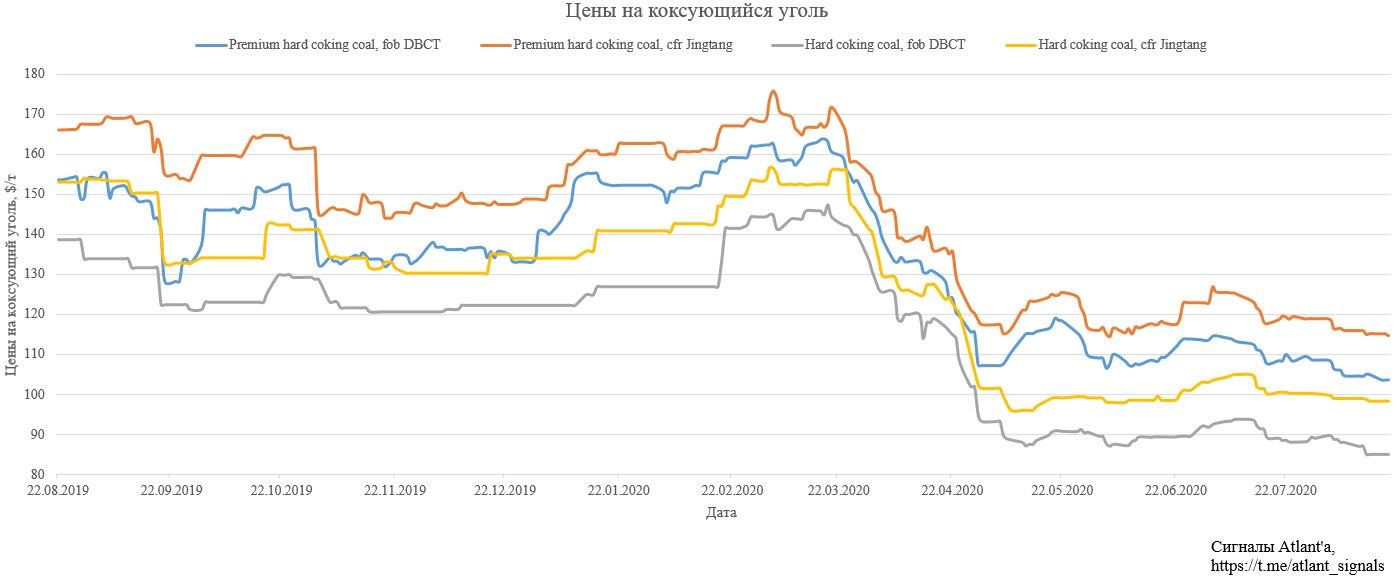

Но если смотреть на мировые цены, то они так и не восстановились после падения на фоне пандемии коронавируса.

Котировки компании слабо реагируют на финансовые показатели компании. Во-первых, Евраз периодически скупает акции с рынка, наращивая свою долю. За 2 года фрифлоат сократился с 18,05% до 9,66%.

Во-вторых, компания все еще очень дешевая.

EV (Стоимость компании = Рыночная капитализация + Чистый долг) продолжает находиться ниже уровней 2016 года, хотя цены на уголь при этом выше. Тут я не учитываю, что долларовая кубышка Распадской переоценилась в рублях в бОльшую сторону с начала года.

Или вот другая интерпретация графика, на которой изображено отношение показателя EV к средневзвешенной цене реализации концентрата.

Для роста необходимо, чтобы раскрылась стоимость кубышки. Покупка Сибуглемета пока не на повестке, сделка встала на паузу. Так как Евраз продолжает увеличивать свою долю, то сейчас наиболее вероятный вариант развития событий - это предложение добровольной оферты со стороны Евраза. При этом цена оферты должна быть с премией к рынку, иначе никто акции не принесет.

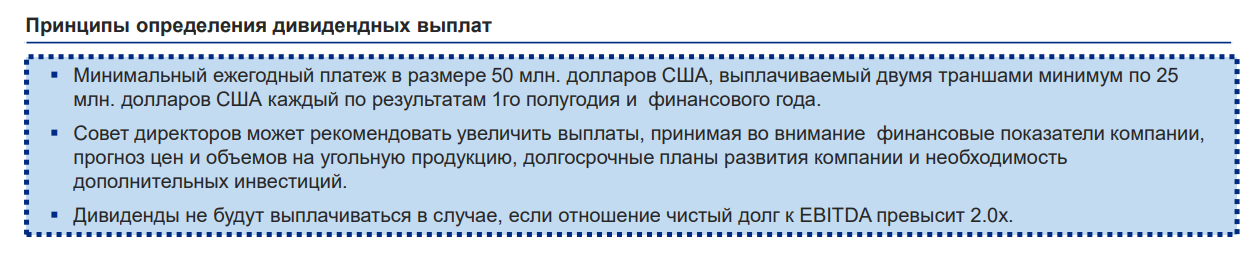

Благодаря снижению ключевой ставки, дивидендная доходность на уровне депозита в банке, и компанию все еще можно охарактеризовать как "дешево и сердито". Сегодня проходит совет директоров, в повестке обсуждение дивидендов за 1-ое полугодие 2020 года. Исходя из дивидендной политики, за 1-ое полугодие акционерам выплатят 2,69 рубля на акцию.

Для спортивного интереса спрогнозируем финансовые показатели за 1-ое полугодие и сравним их завтра с фактом.

Выручка.

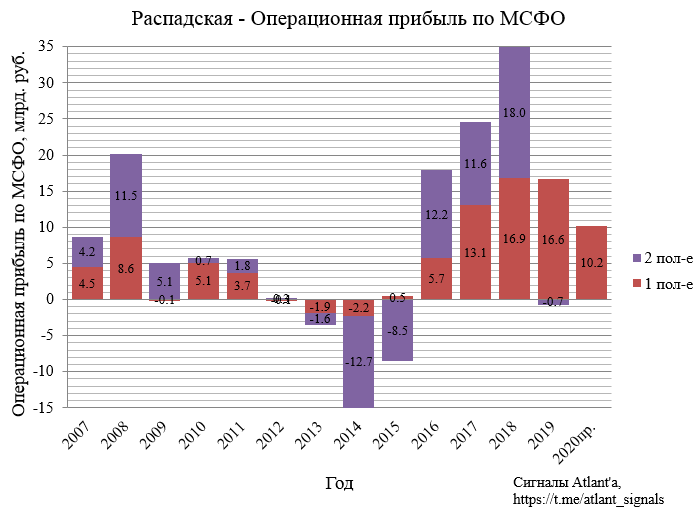

Операционная прибыль.

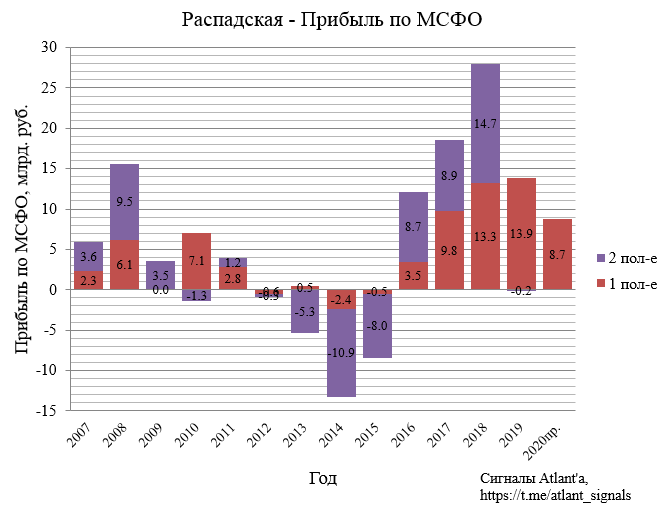

Прибыль.

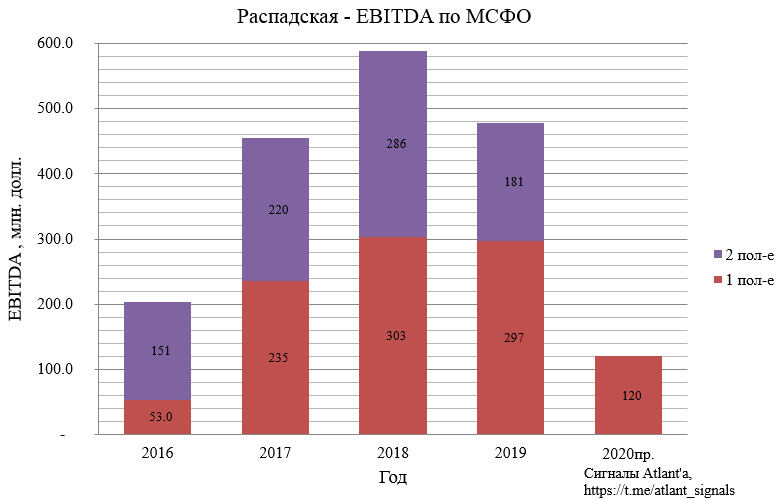

EBITDA.

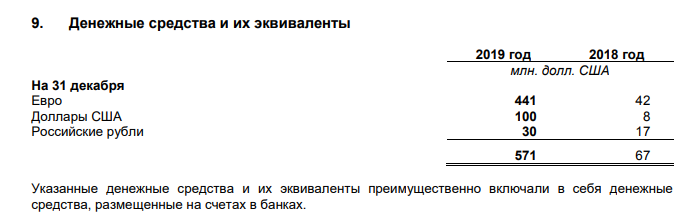

Исходя из того, что на конец 2019 года компания хранила 93% своих накоплений в валюте, кубышка достигнет 40 млрд. рублей (58,6 рублей на акцию), что больше половины ее рыночной капитализации.

Продолжаю держать акции и жду развязки.

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Полезные ссылки

Aleksei Midakov