23 мая 2020, 15:28

Обзор компании РУСАГРО. Прогноз дивидендов за 1 полугодие 2020.

«Руагро» — один из крупнейших вертикально интегрированных агрохолдингов России. Компании принадлежит значительная доля внутреннего производства свинины, сахара, сельскохозяйственной и масложировой продукции в стране.

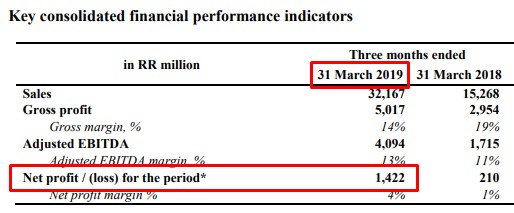

В основе бизнес-модели «Русагро» лежит идея вертикальной интеграции. Сахарное, мясное и масложировое бизнес-направления имеют полный цикл производства, а сельскохозяйственное обеспечивает их сырьем. Вертикально интегрированная структура бизнеса позволяет использовать преимущества диверсификации, гарантировать поставки сырья с минимальными транспортными затратами и эффективно управлять всеми элементами цепочки создания стоимости.

Коротко пройдемся по основным финансовым показателям компании и оценим её мультипликаторы. Итак:

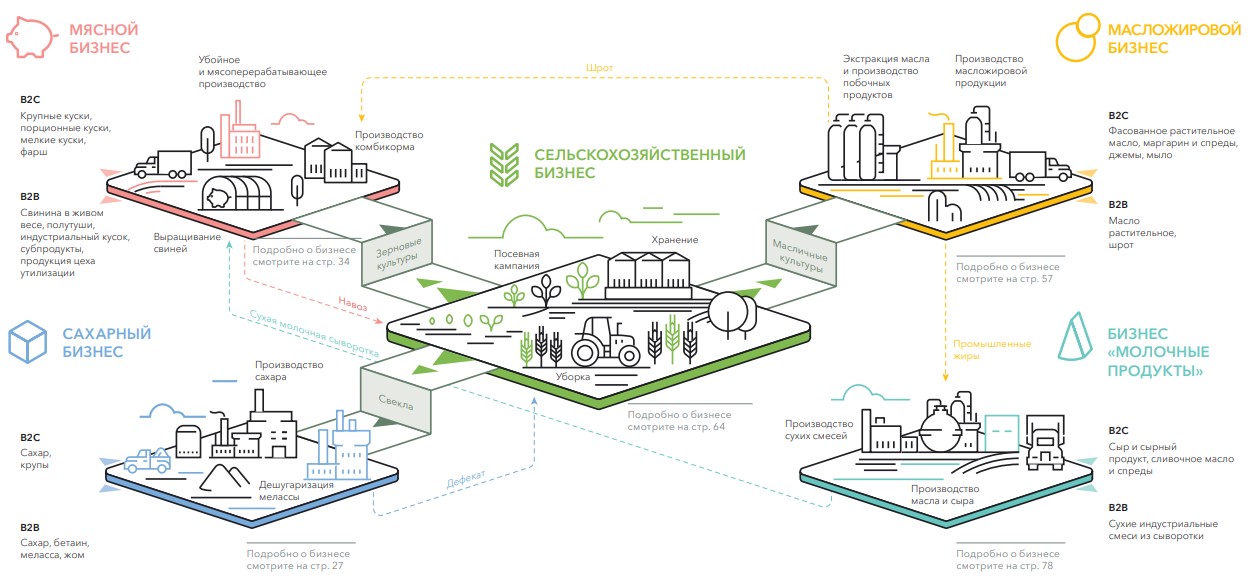

По итогам 2019 у компании на 17% выросли основные средства – в основном за счет незавершенного строительства свиноферм в Тамбовской области и Приморском крае. Величина чистого долга существенно не изменилась, при этом долговая нагрузка относительно показателя EBITDA неуклонно снижается. Стоит отметить, что у компании существенно вырос долг (почти в 3 раза) единовременно в 4 квартале 2018, из них 35млрд - это выкупленные у РСХБ задолженность Группы компаний «Солнечные продукты». По соглашению с РСХБ данная сумма должна быть выплачена в течении 20 лет.

«ROS AGRO PLC приобрела права на покупку контрольного пакета акций компании Quartlink Holding Limited, владеющей холдингом «Солнечные продукты» — вторым самым крупным переработчиком подсолнечника в России с лидирующими позициями в выпуске промышленных жиров и майонеза»

Отношение собственного капитала компании к её обязательствам, практически 50/50, что говорит об устойчивом финансовом положении компании.

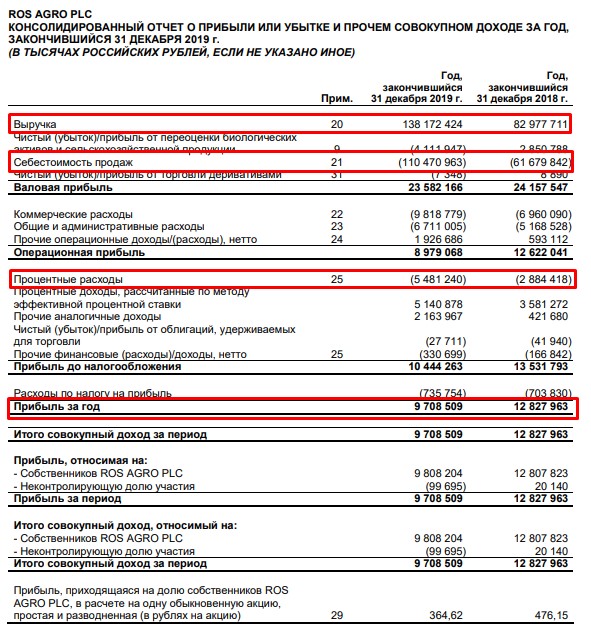

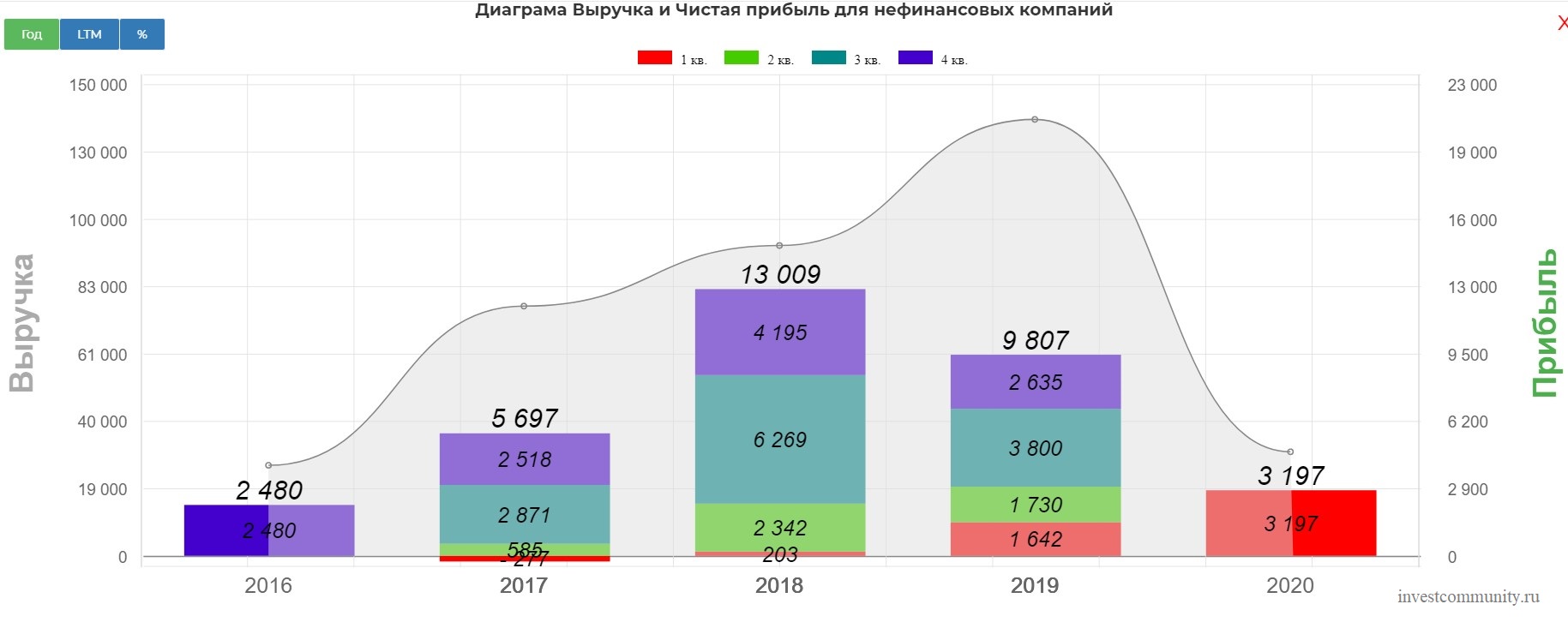

Из отчета о прибылях и убытках видно, что компания устойчиво генерит высокуй выручку, за 2019 год рост составил почти 66%, при этом чистая прибыль упала почти на 25%, в основном за счет существенного роста себестоимости сырья используемого в производстве и расходов по обслуживанию долга.

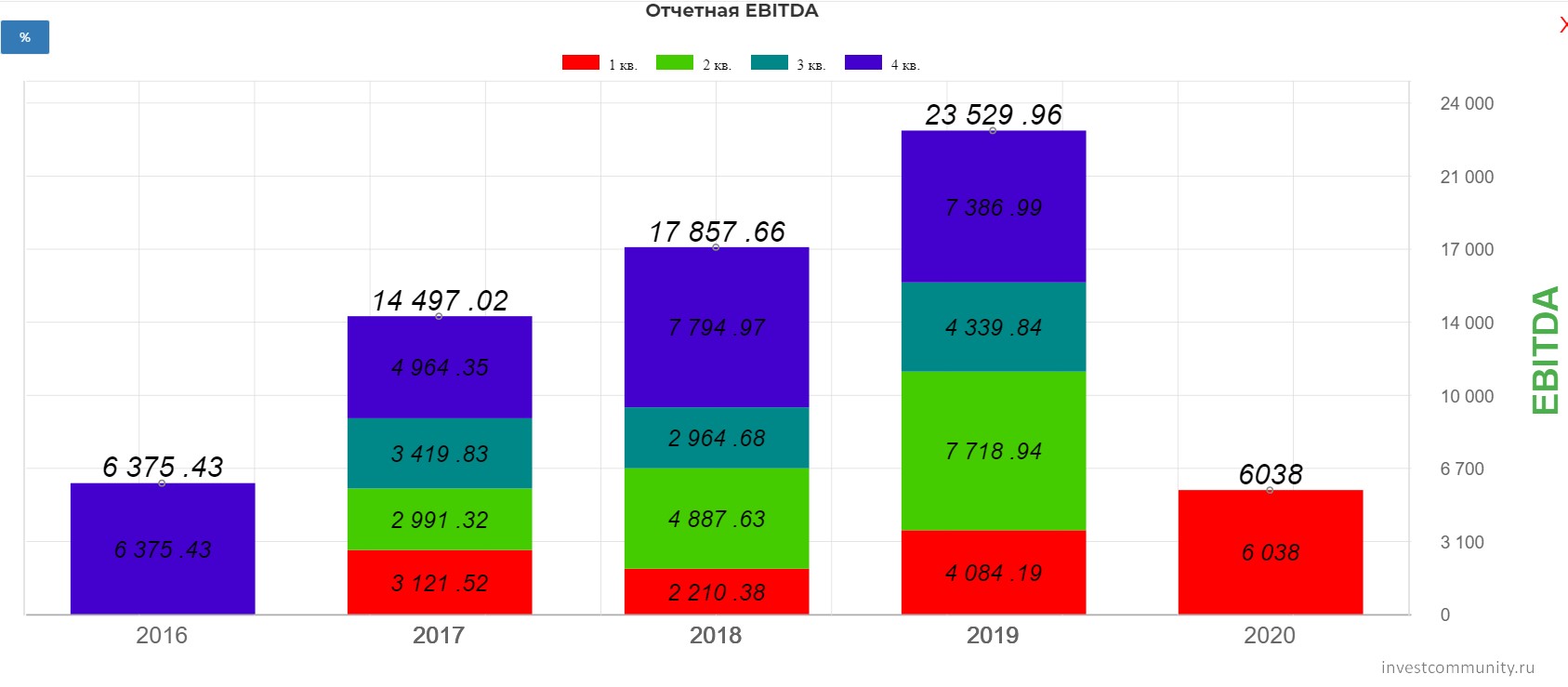

При этом EBITDA ежегодно растет темпами более 30%:

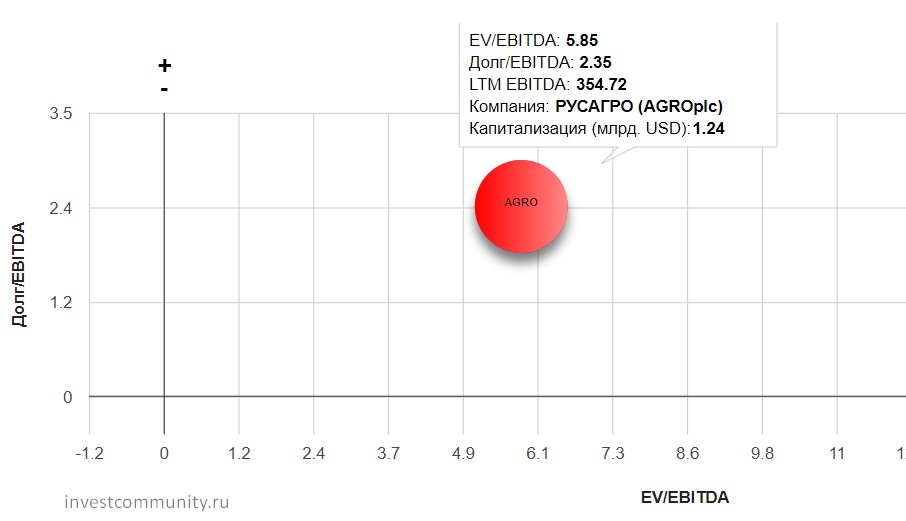

По долговой нагрузке относительно EBITDA значение 2,35, что является доволно высоким значением, но нужно понимать, что это связано с расширением бизнеса и при сохранение текущих показателей роста выручки, долговая нагрузка будет снижаться.

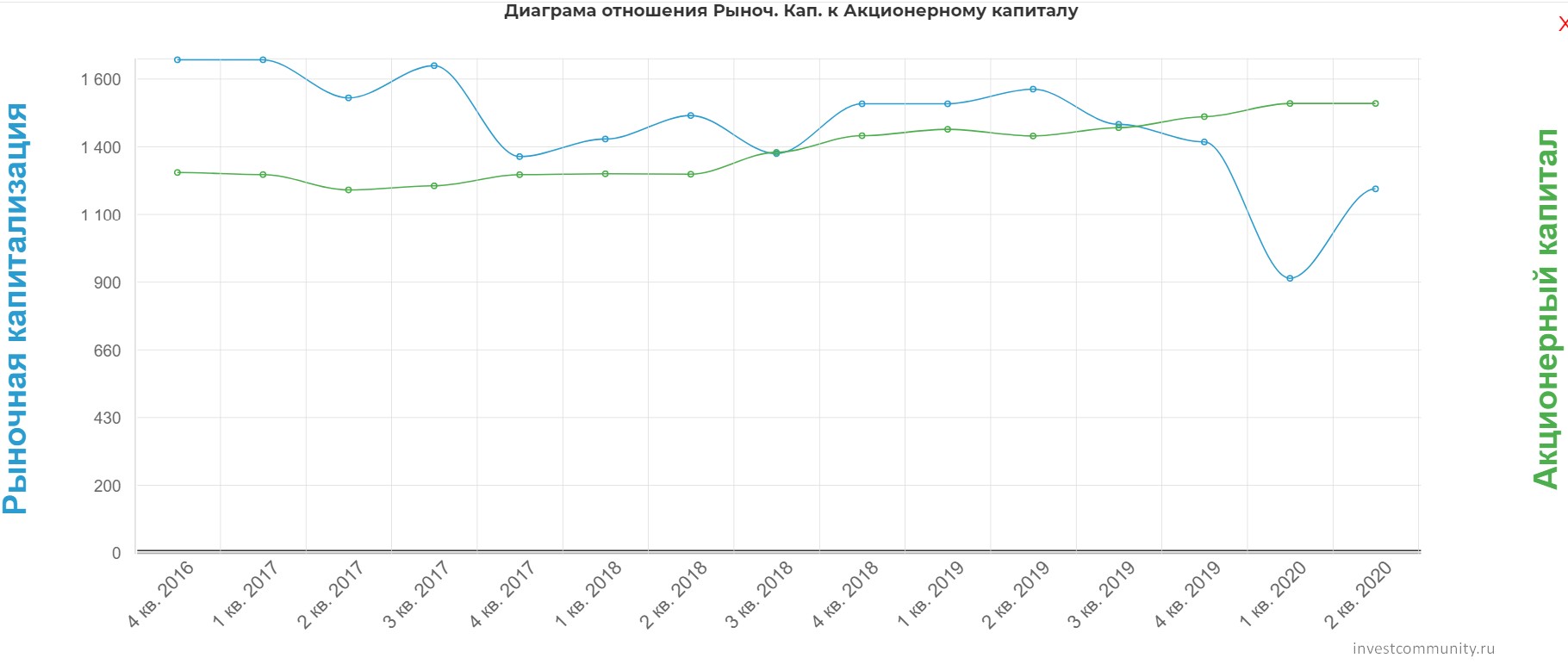

В настоящее время рыночная цена компания ниже балансовой стоимости (P/B 0,8), что намекает нам на недооцененность Русагро:

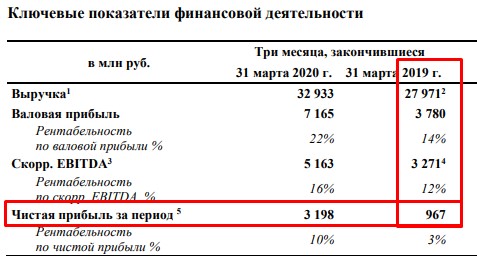

По итогам 1кв2020 выручка Русагро (относительно 1кв2019) выросла на 18%, EBITDA на 56%, чистая прибыль увеличилась в 3,3 раза, рентабельность по EBITDA составила 16%. Должен отметить, что это одна из немногих компаний которая отчиталась о столь выдающихся показателях за 1кв2020, на фоне общего коронакризиса.

Более глубокое знакомство с бизнесом.

У компании 5 основных бизнес-сегментов, основным локомотивом по выручке из которых является Масложировой с долей выручки 42%. Самый молодой сегмент – Молочные продукты, который компания запустила в 2018 году. По структуре капитальных затрат, в настоящее время основные инвестиции идут в мясной бизнес. В первую очередь это инвестиции в свиноводческий комплекс в Приморском крае. Из географического месторасположения можно сделать вывод, что основные потребители продукции будут Китай и Корея. По графику, запуск данного комплекса запланирован на середину 2020, при этом менеджмент говорит, что реализация проекта требует повышенных затрат, связанных с удаленностью объекта от инфраструктуры, строительных материалов и квалифицированного персонала.

По географии присутствия, подразделения компании размещены в 14 субъектах РФ, при этом основные расположены в центральной полосе:

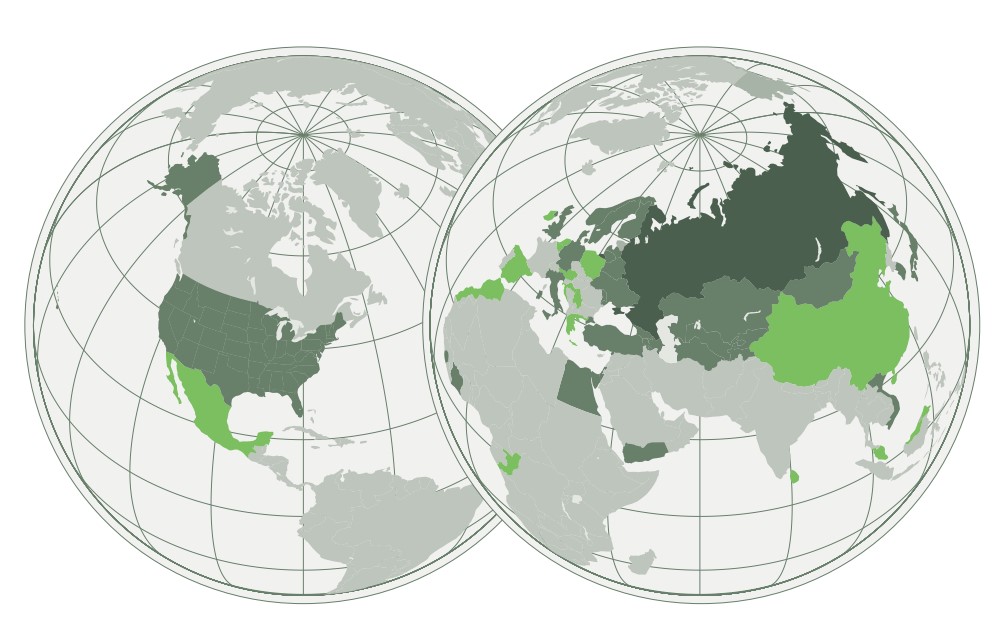

Компания экспортирует свою продукцию в более 50 стран мира, из них 17 направлений открыто в 2019 году. Почти 50% продаж приходится на азиатский регион, т.е. на самый многочисленный и постоянно растущий регион планеты, и 25% продаж приходится на Россию:

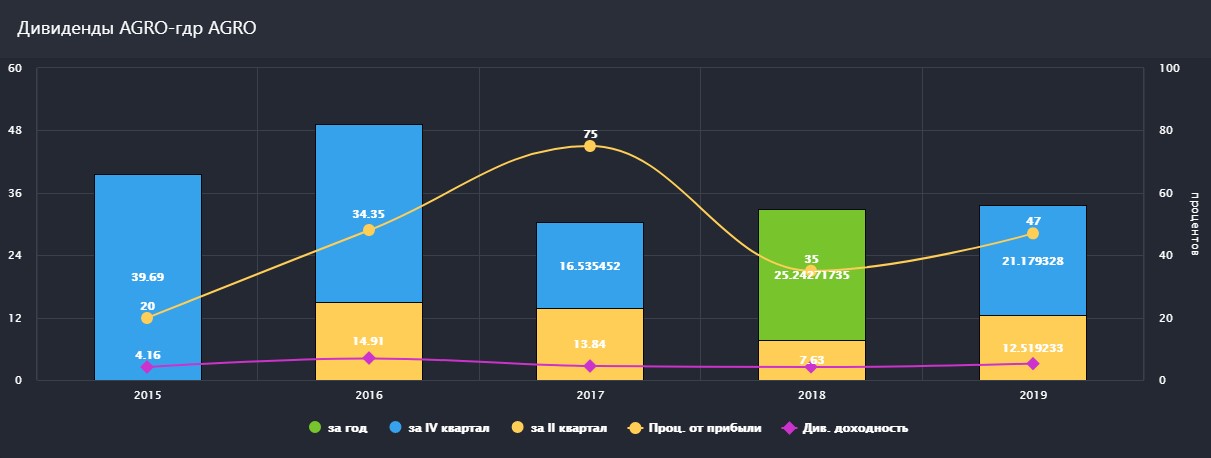

Дивидендная политика компании предусматривает направлять на дивиденды не менее 25% чистой прибыли. Так, за 2018 год компания направила на дивы 35%, в 2019 – 47% чистой прибыли. Что приносило инвестору около 5% дивдоходности ежегодно.

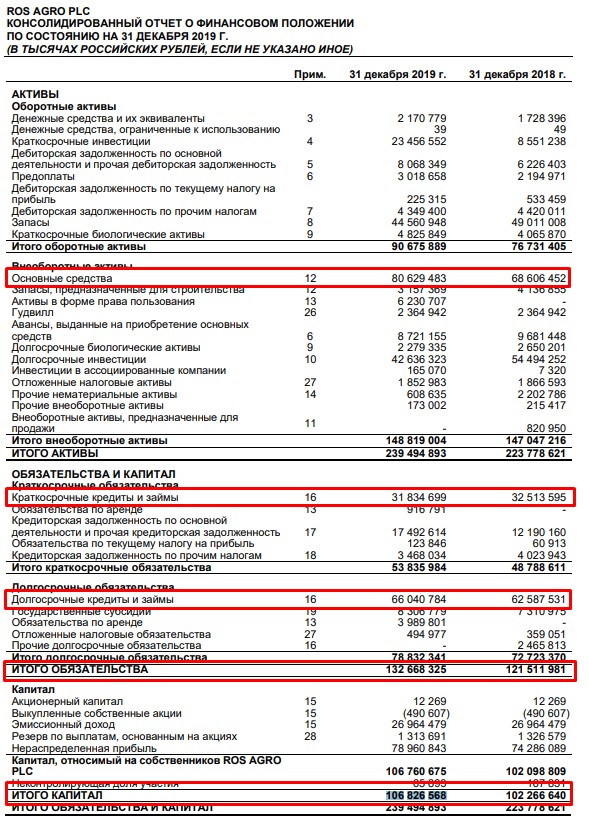

…А дальше началось шаманство))). Решил прикинуть на какой размер дивидендов можно рассчитывать по итогам первого полугодия 2020. Решил экстраполировать темпы роста чистой прибыли (т.к. дивполитика завязана на ЧП) первого полугодия 2019 на 2020 год. Открываю отчеты о финансовых результатах за 1 квартал и….

|

|

|

…с чем связаны такие корректировки????

Оказывается: «На чистую прибыль за период влияет неденежный доход/ (расход) от переоценки биологических активов и сельскохозяйственной продукции». Т.е. поголовье поросят имеет свойство расти и размножаться, таким образом их «курсовая стоимость» постоянно изменяется…В общем особенности учета сельхозпроизводителей и животноводов.

Но всё таки, какие же дивиденды??? Исходя из отчетов о фин.результатах за 1полугодие 2019 года (еще не откорректированный) среднеквартальный темп роста ЧП составил примерно 120%!!! Я же в своих расчетах буду исходить из максимально консервативного варианта и предположу, что во втором квартале ЧП составит всего 50% от размера ЧП 1квартала 2020, т.е. 1600 млн.рублей. Таким образом мы получаем ЧП по итогам 1 полугодия 2020 = 4797 млн.рублей. Исходя из дивполитики, и учитывая, что последние два года компания в среднем на дивы направляла 41% от ЧП, получим 1966,8 млн.р. или 1966,8 /136,666=14,4 р/акцию или около 2,25% (при текущей цене 642р) или 4,5% годовых.

Нельзя сказать, что прям выдающиеся дивиденды, но в условиях постоянно снижающейся учетной ставки ЦБ, думаю скоро мы будем радоваться даже таким дивам((. Они уже лучше банковских депозитов.

Выводы

Компания хорошо диверсифицирована по разным сельскохозяйственным и продовольственным сегментам. Менеджмент компании грамотно выстраивает бизнес-модель, внедряет передовые технологии, расширяет географию бизнеса, расширяет рынки сбыта. Экспансия по сбыту продукции в значительной степени ориентирована на густонаселенные территории.

Запуск во второй половине 2020 года крупнейшего на востоке страны свинокомплекса в Приморском крае, с практически неограниченным рынком сбыта в Китае.

Население планеты растет и хочет кушать всегда. Глобальное потепление расширяет климатические зоны, тем самым открывая новые территории России для возделывания различной сельхозпродукции.

Из рисков видятся различные климатические катаклизмы, но здесь есть хорошая диверсификация. Рост конкуренции, но пока текущий менеджмент успешно держит свои рубежи и ведет планомерное расширение.

Нельзя не упомянуть об ожиданиях, будоражащих инвесторов весь 2019 год, дополнительного SPO, не-то на 200млн$, не-то на 250, а может и вовсе на 300млн$. Данные ожидания продолжают оказывать давление на котировки акций, но последние упоминания в информационном поле были в 3квартале 2019… и как говорится «ожидание опасности хуже самой опасности». Моё мнение такое, да SPO разводнит акционерный капитал и снизит дивдоходность инвесторов, но с другой стороны компания получит дешевые ресурсы, которые сможет направить на снижение своей долговой нагрузки, расширение бизнеса, открытие новых сегментов, что в долгосрочной перспективе увеличит денежный поток, в том числе на дивиденды.

По технике думаю цена находится на хорошем уровне для включения в свой портфель:

p.s. Данная информация не может рассматриваться или использоваться, как индивидуальная инвестиционная рекомендация. Автор не несет ответственности за полноту и качество материала, а также убытки от использования данной информации.

Полезные ссылки

Максим Квасов