01 мая 2020, 16:53

Разбор компании "Акрон", 2019г

В этом обзоре посмотрим на компанию Акрон, красной нитью будем проводить сравнение с ближайшим конкурентном «Фосагро». Бизнес-модели компаний более-менее похожи, как и сама сфера бизнеса.

Бизнес компании Акрон – производство и продажа минеральных удобрений (https://www.acron.ru/).

Основная идея – такая же простая, как и в ранее разобранном ФосАгро (https://investcommunity.ru/idea/view/361). Население растет, оно хочет кушать, для этого нужно бОльше продуктов в кратчайшие сроки. В этом помогают удобрения.

География работы – 67 стран! (для сравнения, у ФосАгро 100+). Видим, что обе компании стремятся расширить границы своей работы (не только рынок РФ). Это значит:

- Диверсификация рынка продаж – это положительный признак. Чем больше рынок сбыта – тем больше возможностей нарастить темпы продаж

- Выручка, помимо цены на удобрения, будет зависеть еще и от доллара (как и нефть или газ, например)

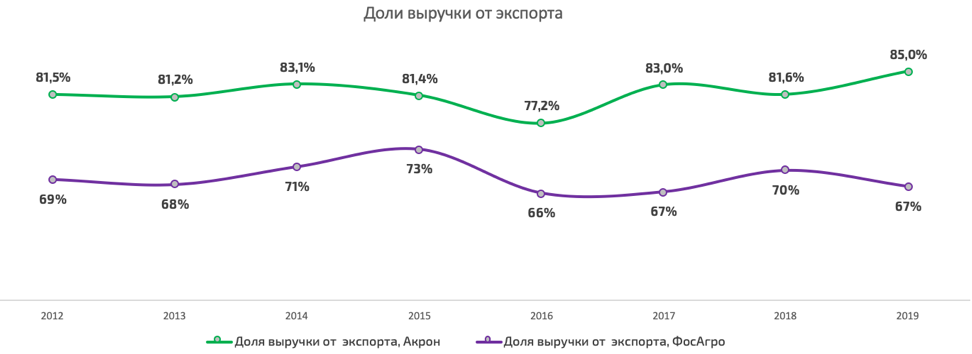

Экспорт.

Видим, что Акрон в данном случае больше экспортирует. Значит, его выручка больше подвержена валютным колебаниям (в текущей ситуации роста доллара, конечно же, это плюс).

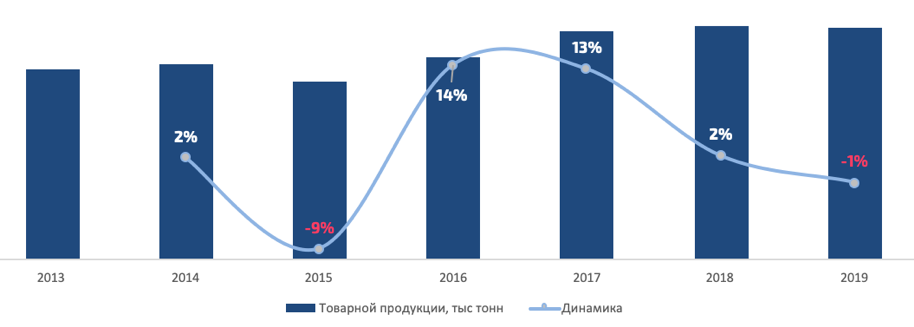

Производственные показатели

Видим бурный рост производства в 2016-2017, сейчас наблюдаем flat. Теперь сравним.

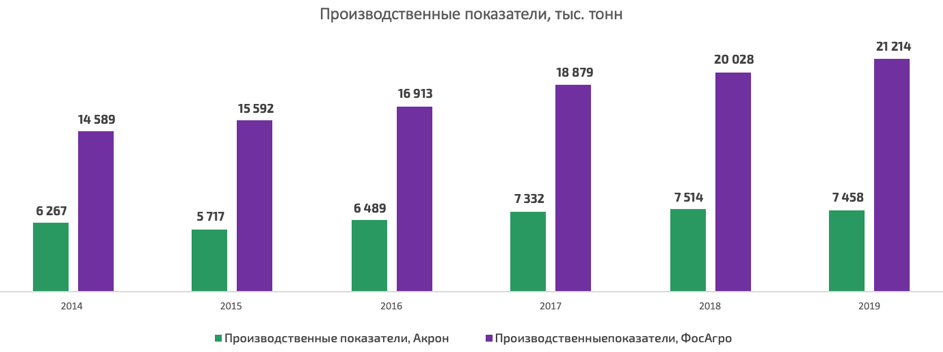

Видим, что у Акрон масштабы производства меньше, чем у конкурента. Так же, за выбранный период анализа, производство Акрона выросло на 19%, у ФосАрго - 45%. Так же, видим, что за каждый год у ФосАгро был положительный прирост в производстве, а Акрона в последние 2 года иная ситуация.

Активы компаний. По идее, активы – как раз те вещи, которые призваны генерировать выручку. Видим, что начиная с 2016 года ФосАгро вырвалось в лидеры по данному показателю.

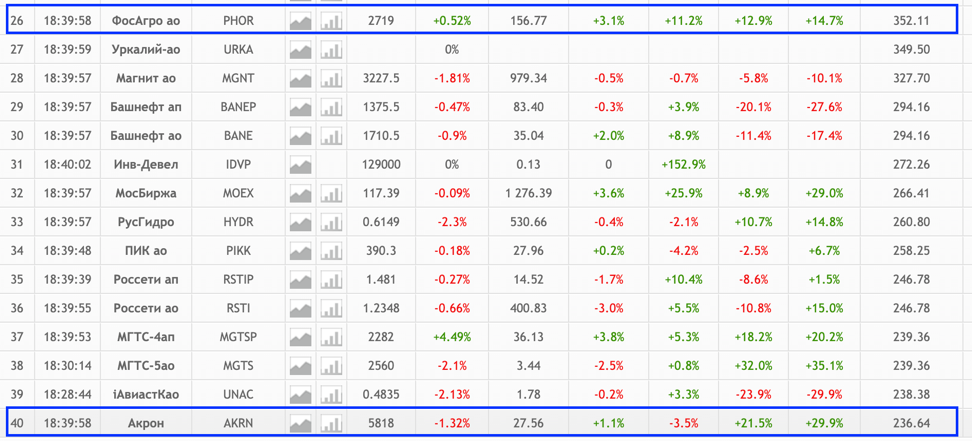

Капитализация. Видим, на текущий момент Акрон на 40 месте (236 млрд. руб.), ФосАгро на 26 (352 млрд. руб.), то есть капитализация ФосАгро на 49% больше.

В текущей конъюнктуре, получается, что ФосАгро более крупный по масштабам бизнес. Значит, в теории, более устойчив в сложных ситуациях.

Финансовые показатели.

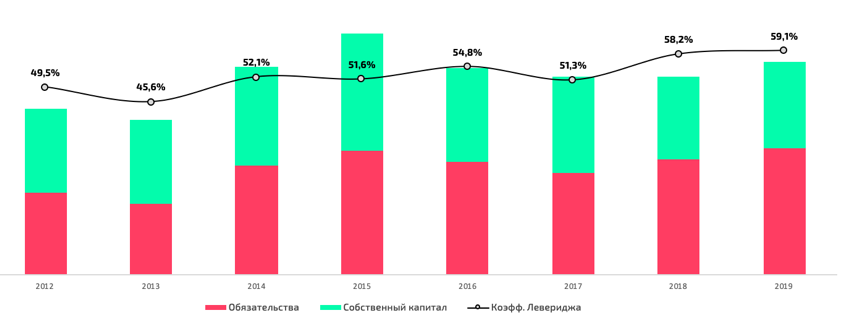

Коэффициент Левериджа. у Акрона порядка 59% на текущий момент. А ФосАгро, примерно, на такой е уровне (58,5%). Получается, что для данной сферы такой показатель нормальный, идем дальше.

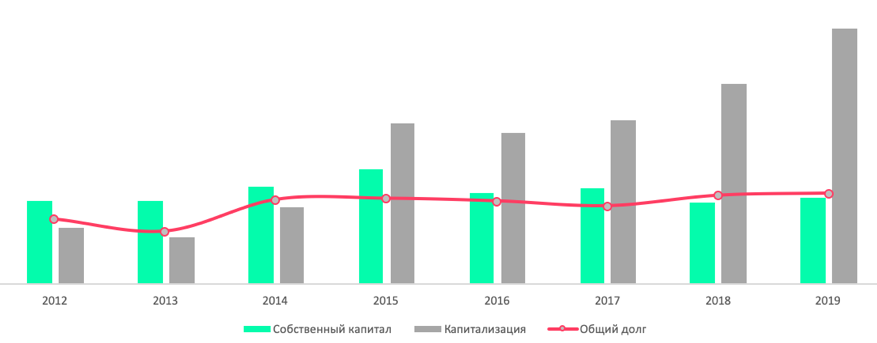

Забавная штука, с 2016 года собственной капитал падает, капитализация растет.

Однако, отмечу, что в 2012-2013 была уникальная ситуация, когда собственный капитал превышал капитализацию (забегу вперед – и P/E был менее 4, и нужно было тарить).

Напомню, у ФосАгро ровно наоборот, с 2014 года собственный капитал растёт за счет накопления нераспределенной прибыли и не было кейса, когда собственный капитал был больше капитализации.

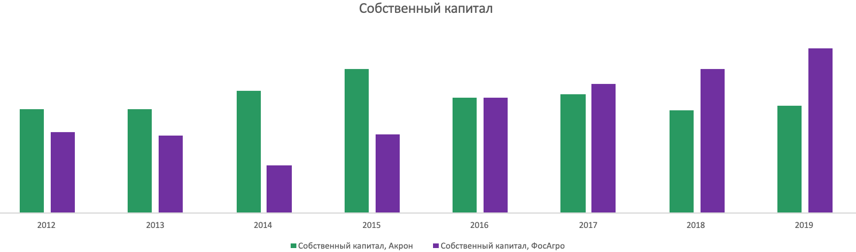

И теперь собственные капиталы обеих компаний.

Опять видим, что ФосАгро проигрывало, но с 2016 года все поменялось. Кажется, что в трудные времена как раз собственный капитал и будет некой подушкой безопасности.

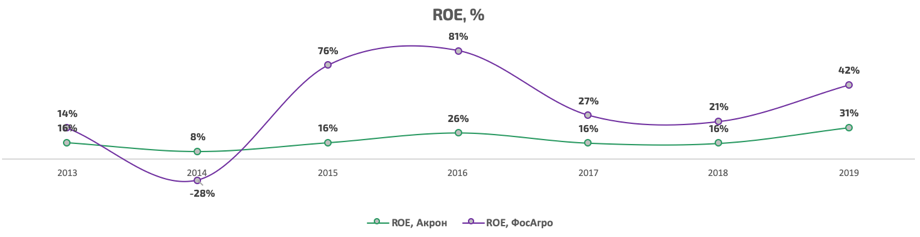

Теперь можно глянуть ROE. ФосАгро выглядит более эффекетивным.

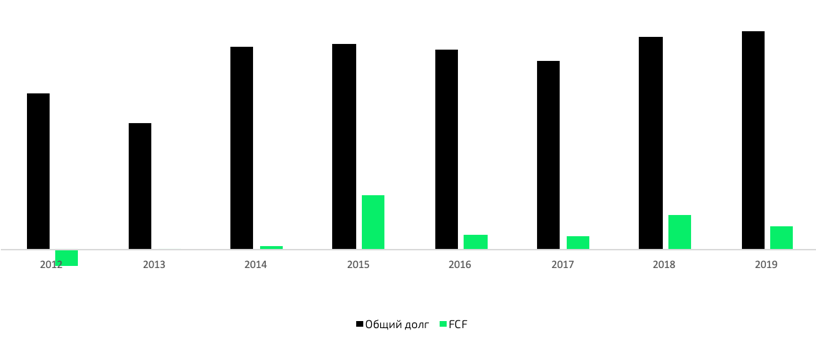

Что касается долговой нагрузки Акрона, она такая же большая, как и ФосАгро. Видимо, специфика бизнеса.

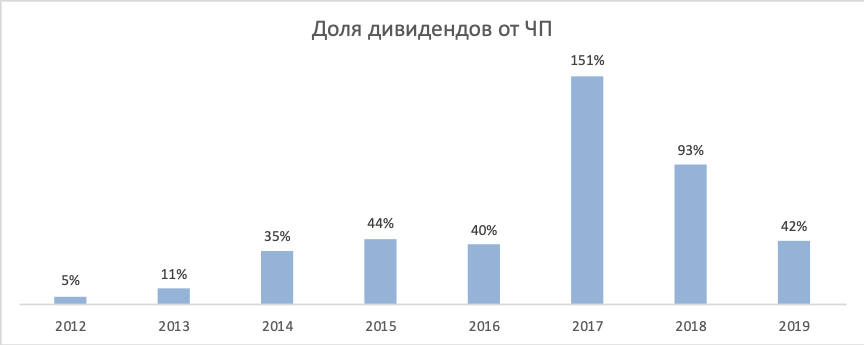

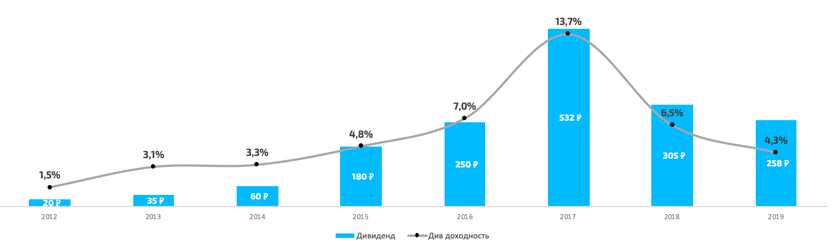

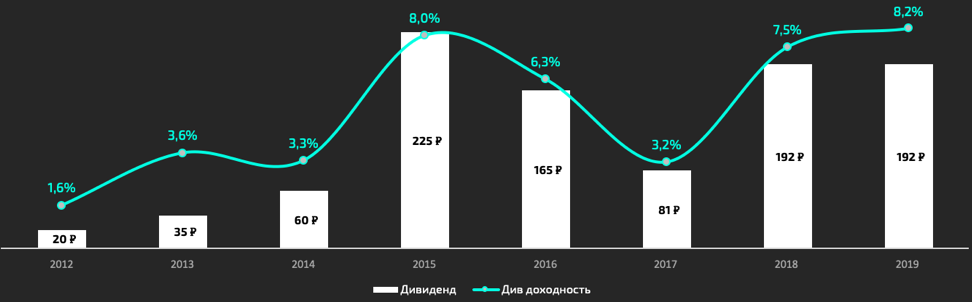

Дивиденды. В соответствии Положением о дивидендной политике 2012г. размер выплачиваемых ПАО «Акрон» дивидендов должен составлять не менее 30% от чистой прибыли компании, определенной по международным стандартам финансовой отчетности (МСФО). Смотрим

Все четко, нареканий нет.

Однако, интересную картину наблюдаю в 2017. В 2 раза повысили дивы при том, что ЧП в том же 2017 у компании упала на 44%.

Напомню, у ФосАгро в 2017 ЧП сократилась на 58%. Но и дивы сократились, что выглядит логично.

Какой-то странный финт был у менеджмента Акрона в 2017. В последующее время дивы понижали при росте ЧП. У ФосАгро же, наоборот – при росте ЧП дивы были больше, чем в 2017г.

Теперь немного мультипликаторов и закончим.

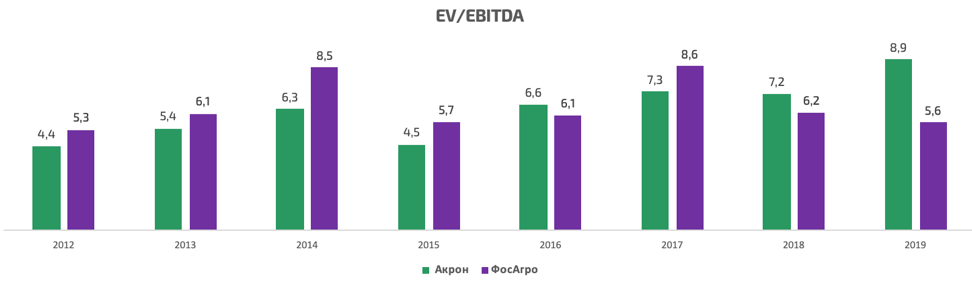

EV/EBITDA

Тут явного фаворита нет, сейчас ФосАгро выглядит лучше.

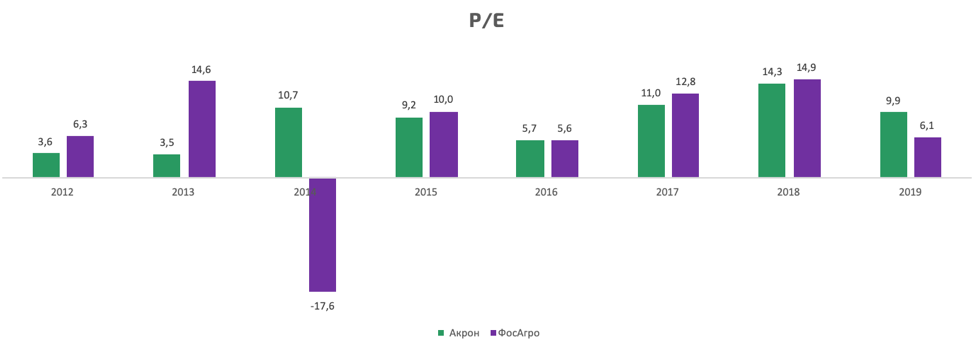

P/E – ранее всегда ФосАгро было дороже. Однако, за счет удачного 2019 (ЧП ФосАгро выросло на 123%, у Акрон на 86%) ситуация поменялась.

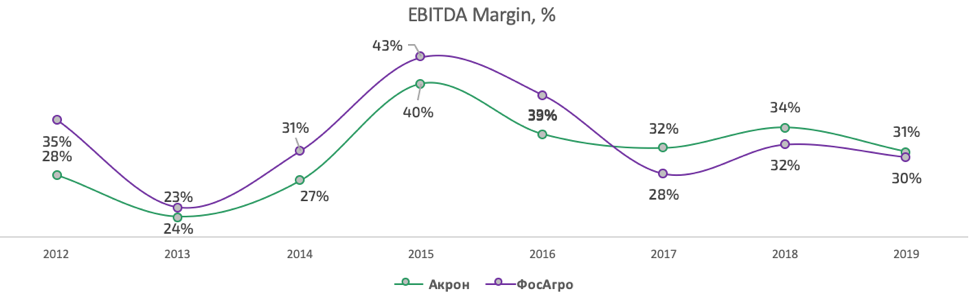

Рентабельность EBITDA

Явного фаворита нет. 2%-3% разницы можно списать на погрешность.

И, наконец, состав акционерного капитала

Основное-> free-float менее 3%.

Скорее всего, дело пахнет дэлистингом. И это для меня финальная точка. Для инфо, в последнее время Дорогобуж (дочка Акрон) активно скупал акции Акрон (https://www.e-disclosure.ru/portal/event.aspx?EventId=98P0qvIBmUKs4f539RqmVQ-B-B).

Вхождение в индексные фонды – посмотрел индекс Мосбиржи, там есть ФосАгро, нет Акрон. В MSCI Russia Standard так же есть ФосАгро и нет Акрон. Это я к тому, что возможностей притока иностранного капитала у ФосАгро больше (через индексные фонды, коих сейчас много + индексное инвестирование набирает обороты). По идее, если в РФ будут продолжать инвестировать заграничные товарищи через индекс, то шансов в росте акции больше у ФосАгро.

Итого - кажется, что для миноритария история Акрона уже отыграна, у ФосАгро гораздо больше плюсов (начиная от масштаба бизнеса, заканчивая внятной политикой менеджмента и вхождение в состав индексов). Нужно было тарить акции Акрон в далёком 2012-2013, когда собственный капитал был больше капитализации и P/E было минимальным. Можно считать, что это была акция роста, так как за 8 лет акции Акрона выросли на 354%, ФосАгро же был рост бумаги всего на 89%.

Полезные ссылки

Андрей Кушнир