14 апреля 2020, 09:09

Разбор компании "ФосАгро"

Основной бизнес – один из ведущих мировых производителей фосфорсодержащих удобрений. Если быть совсем точным, то основная продукция, это

Философия.

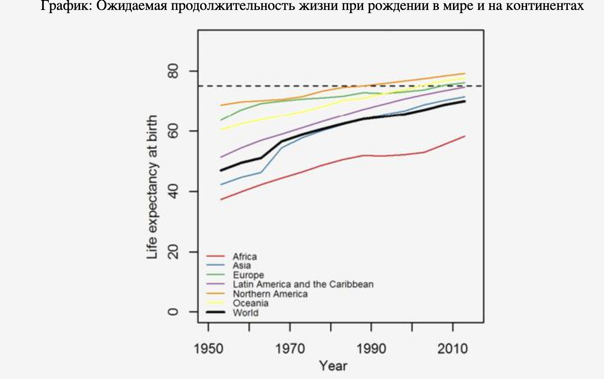

У меня в данной бумаге вижн следующий – как бы нас не порабощал AI, интернет и digital, люди будут хотеть кушать. Тут важно, что людей, которые кушают, год от года больше.

Источник данных https://countrymeters.info/ru/World

И, в текущей парадигме, население стремится к росту продолжительности жизни.

Поэтому уже сейчас идет борьба с ГМО, пытаются победить разные смертельные болезни, переходят на ЗОЖ.

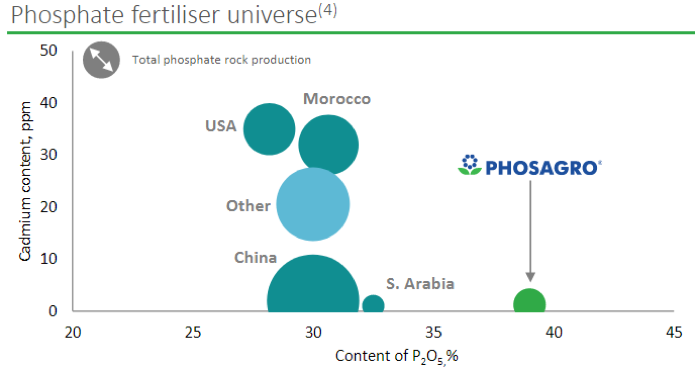

Значит, в том числе, будет популярна еда без вредных примесей - > компании будут использовать хорошие и чистые удобрения для продуктов, из которых готовятся блюда.

Именно такими удобрениями обладает Фосагро, в которых самая низкая доля тяжелых металлов, она конкурирует только с Китаем и Саудовской Аравией.

Регионы присутствия – в данном случае компания явный экспортер.

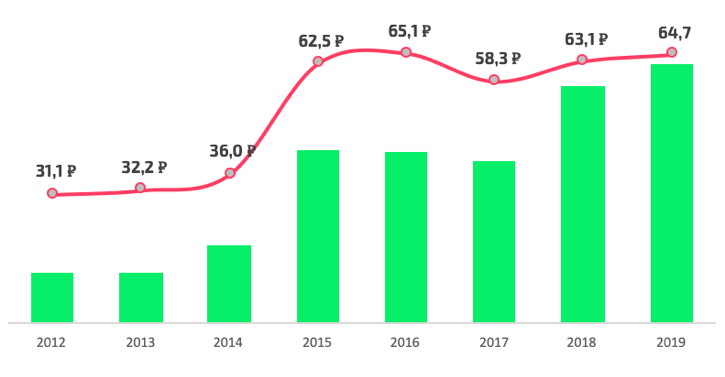

Это значит, что чем выше стоимость доллара, тем больше выручка! И данный факт подтверждается

И все бы хорошо, но у компании большой долг, почти весь в $ и это все портит (но об этом чуть позже).

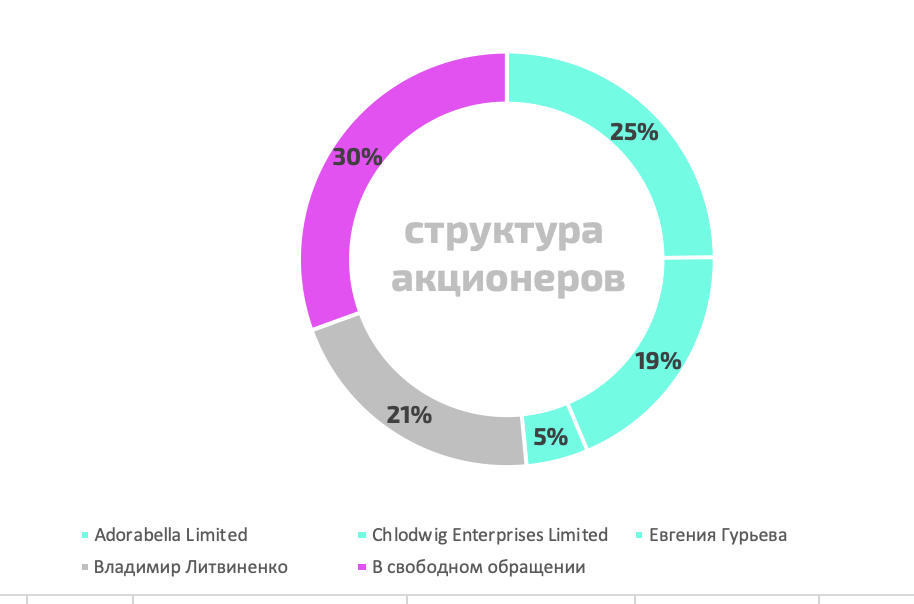

Об акционерах.

49% акций владеет семья Гурьева А.Г. , Генеральный директор компании – его сын, Гурьев А.А.. С одной стороны – явно, что эти ребята не балуются распилом бюджета. Но, и на особо щедрые дивиденды в трудные времена не нужно рассчитывать. Об этом позже.

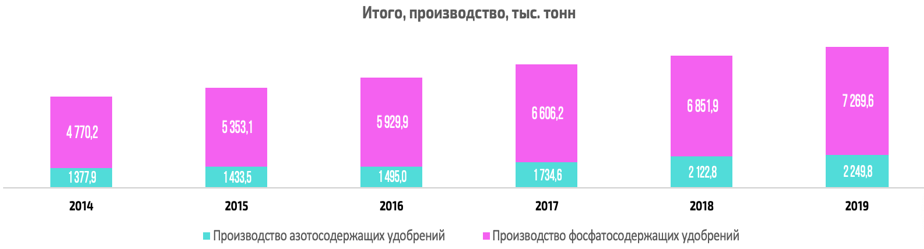

Операционные показатели

Они прекрасны, растут. Стабильно, порядка 9% прирост г/г.

Однако, то, что напроизводили, нужно продать. Но и тут все хорошо! Средний прирост порядка 8,2% г/г.

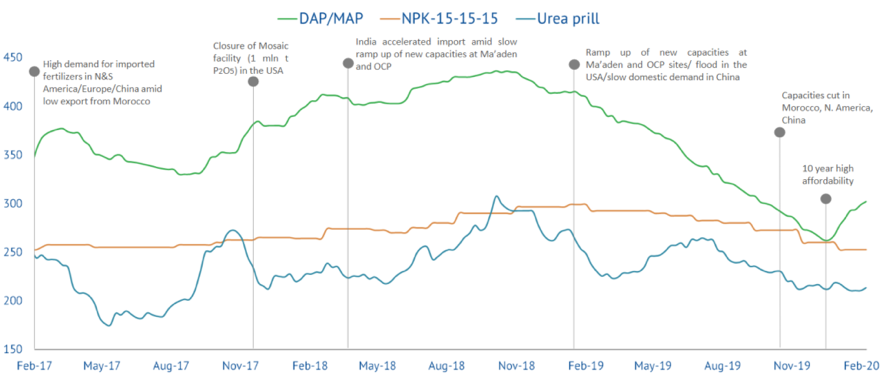

Цены на сырье

Вот тут, к сожалению, все не так радужно. Цена на удобрения давненько падает и лишь в последнее время, в связи с ситуацией в мире, пошел отскок стоимости вверх.

И вот это действительно, положительная новость, которая должна отразиться на выручке во 2-3 кв. 2020.

Финансовые показатели

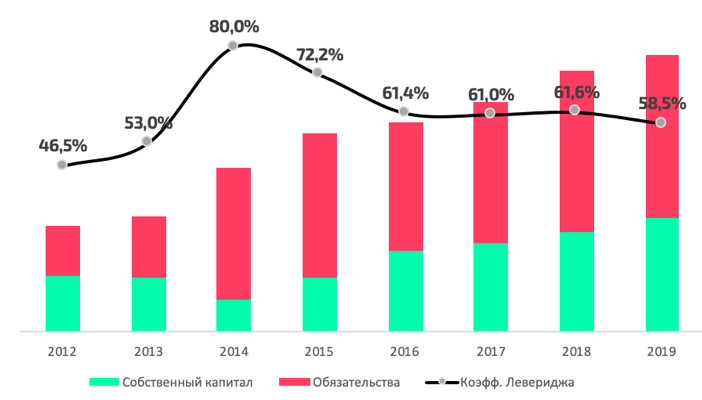

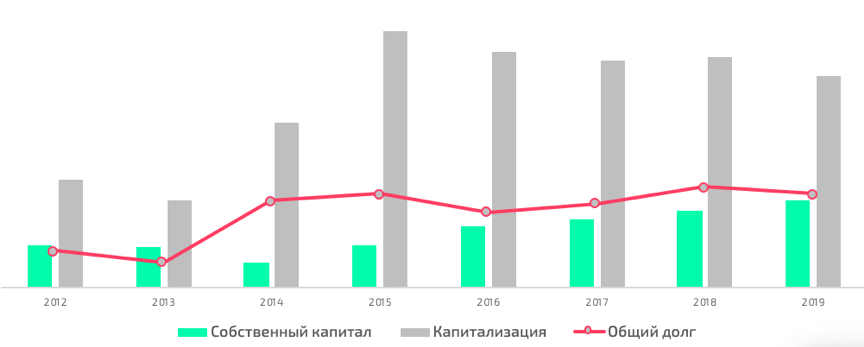

У компании, как уже говорил выше, большой долг, в валюте. И это основной ее минус

И с годами, в плане долга, лучше не становится с 2014 года

Но, несмотря на это компания торгуется с показателем х2,4 относительно своего капитала (например, Сбер сейчас торгуется дешевле своего капитал, уникальная история, наблюдаемая всего 2 раза за последние 10 лет - в 2014 и 2016 годах).

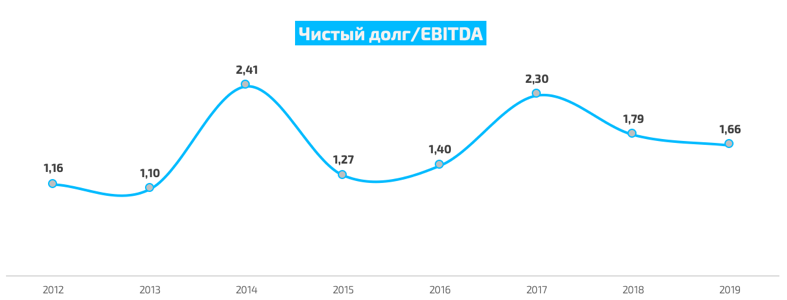

Не зря акцентирую внимание на долге, ведь див. политика привязана к соотношению чистый долг/EBITDA, а именно:

- Более 75% свободного денежного потока, если соотношение «чистый долг/EBITDA» будет меньше 1,0;

- 50-75% свободного денежного потока при условии, что 1,0 <«чистый долг/EBITDA» < 1,5

- Менее 50% свободного денежного потока, если соотношение «чистый долг/EBITDA» превысит 1,5.

- Нижним порогом выплаты дивидендов устанавливается 50% от скорректированной чистой прибыли компании

Соответственно, чем показатель меньше, тем больше дивов.

С текущими показателями можем рассчитывать на 50% от FCF максимум.

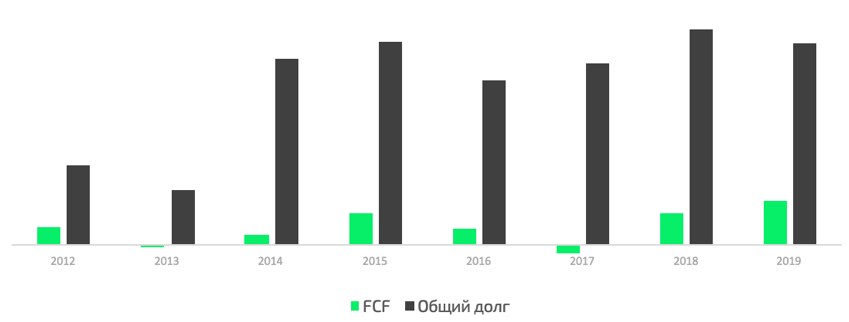

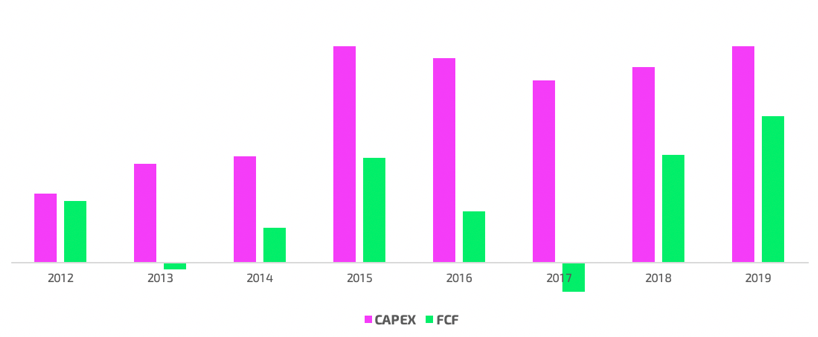

Так как выплаты идут из FCF, нужно понять, сколько там его. Картина следующая

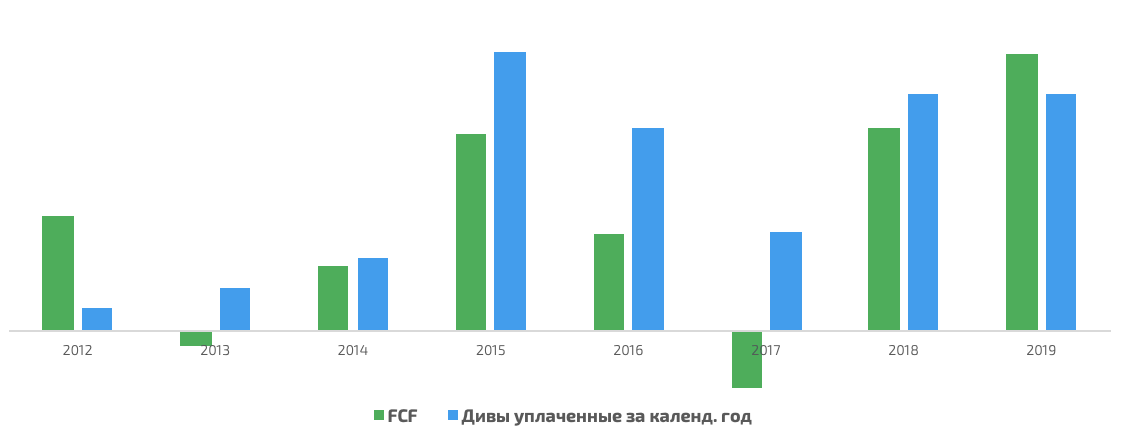

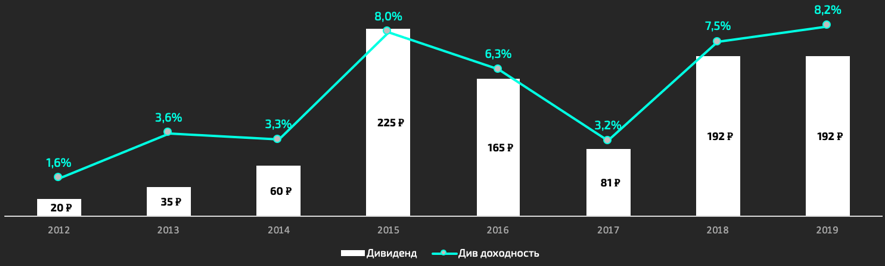

Но, парням нужно отдать должное! Платят на загляденье щедро

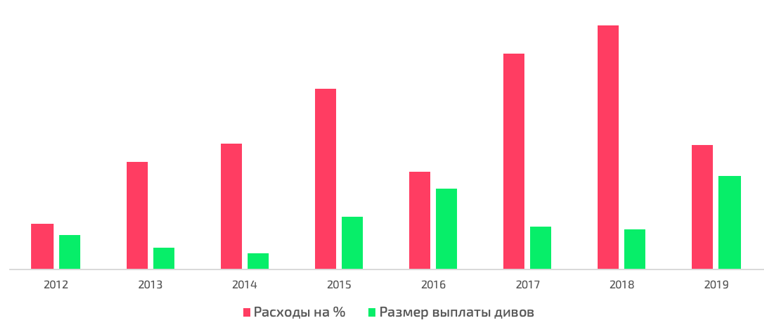

Как ни крути, а долг обслуживать нужно, который практически весь в валюте. Поэтому у меня нет огромной радости в росте курса валюты. Да, это рост выручки, с одной стороны, но и рост суммы за долг в противовес. Для понимания масштабов % расходов по долгам и дивов.

В идеале, когда долг погасится, можно наслаждать огромными дивами. Но, как видели выше, почти весь FCF уходит на дивы.

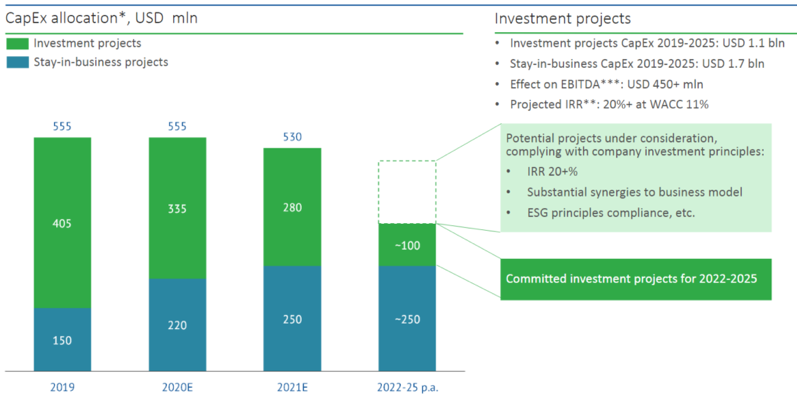

Так же, нужно обратить на регулярно большой CAPEX.

Однако, смотря на регулярный рост производственных показателей и продаж видится, что деньги вкладываются с умом, и всему виной низкая цена на удобрения….

И еще есть спасительный слайд от самого менеджмента, который говорит о прекращении инвестиций в текущих объемах. И, наверное, было бы здорово сократить долг.

Говоря столько о дивидендах, пора бы уже на них посмотреть детальнее:

Компания не дивидендный аристократ, как Лукойл или Новатэк, но и не кидает акционеров. Выплачивает максималку, не смотря на див. политику! Мне нравится, что парни платят 4 раза в год, что создаёт регулярную наличность на брокерском счете.

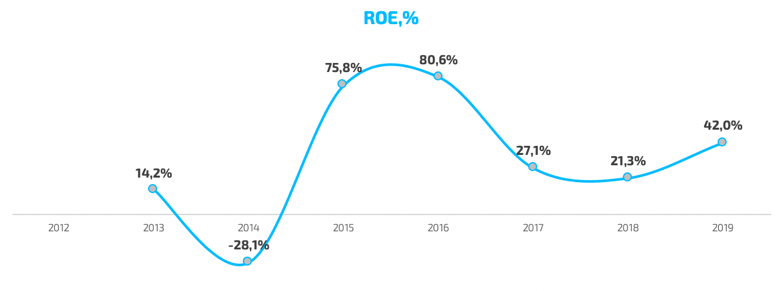

Из хорошего – улучшили ROE!

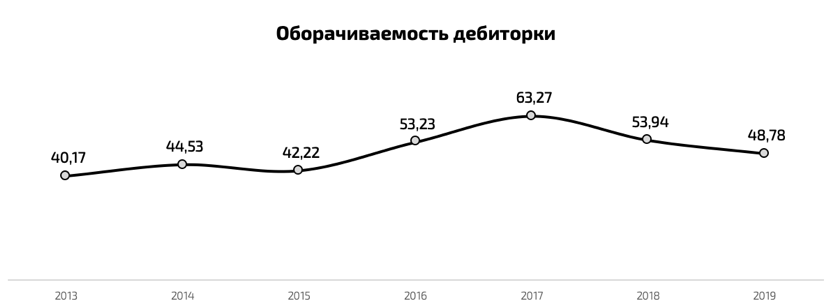

Снизилась оборачиваемость дебиторской задолженности, что говорит о хорошей работе с контрагентами. Тоже плюс

Итого, резюмируя:

Плюсы:

- Стабильный рост производственных показателей

- Рост продаж продукции

- Прозрачная, честная див политика

- Конкурентное преимущество самого товара компании

- Возможный разворот цен на сырье

Минусы:

- Большой долг

- Практически весь долг в валюте

- Большой CAPEX

- Есть постоянные риски снижения дивидендов

- Низкие цены на сырье

Полезные ссылки

Андрей Кушнир