08 февраля 2020, 11:25

ММК. Обзор финансовых показателей за 4-ый квартал 2019 года

ММК опубликовал финансовые результаты за 4-ый квартал 2019 года.

В обзоре операционных показателей мы сделали прогноз финансовых результатов компании. Прогноз по выручке и операционной прибыли почти совпали с фактическим результатом. По другим показателям прогноз был не такой точный.

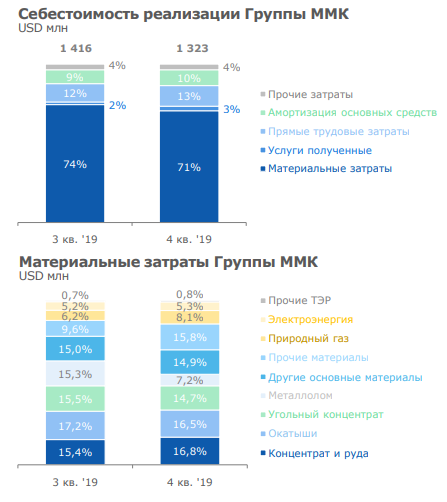

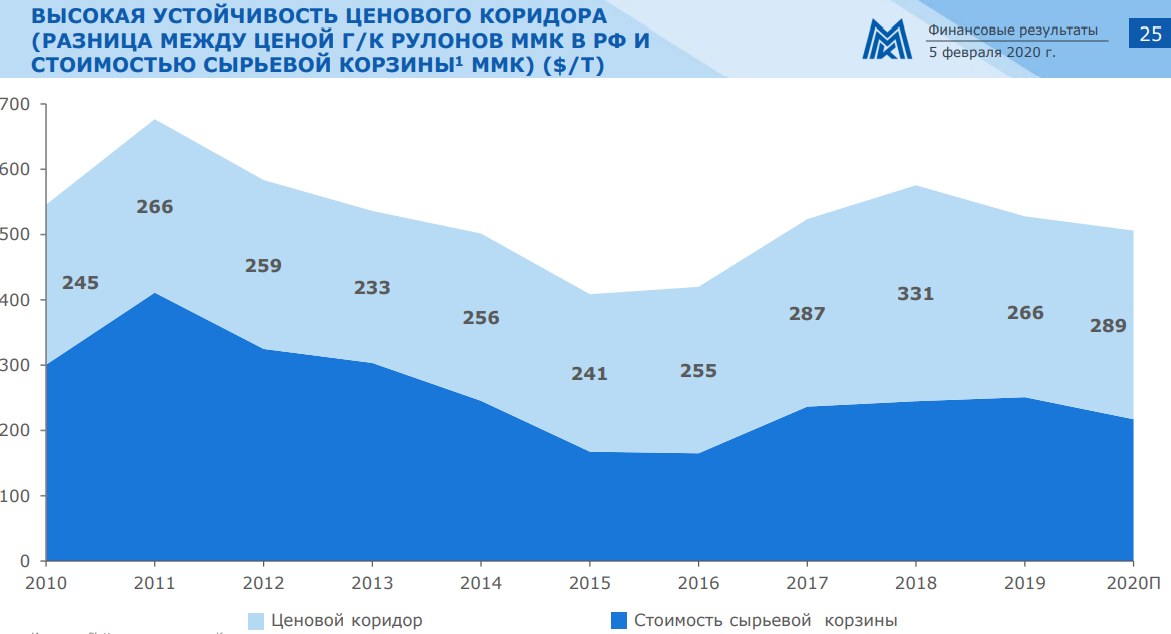

Себестоимость Группы ММК в 4 квартале 2019 года сократилась на 6,6%.

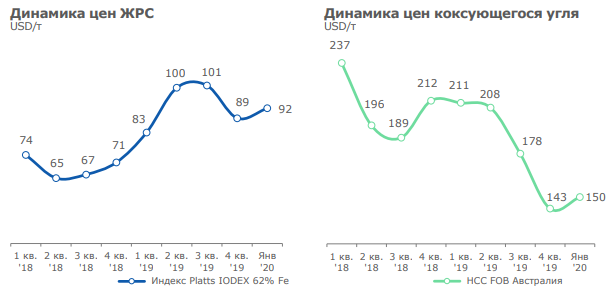

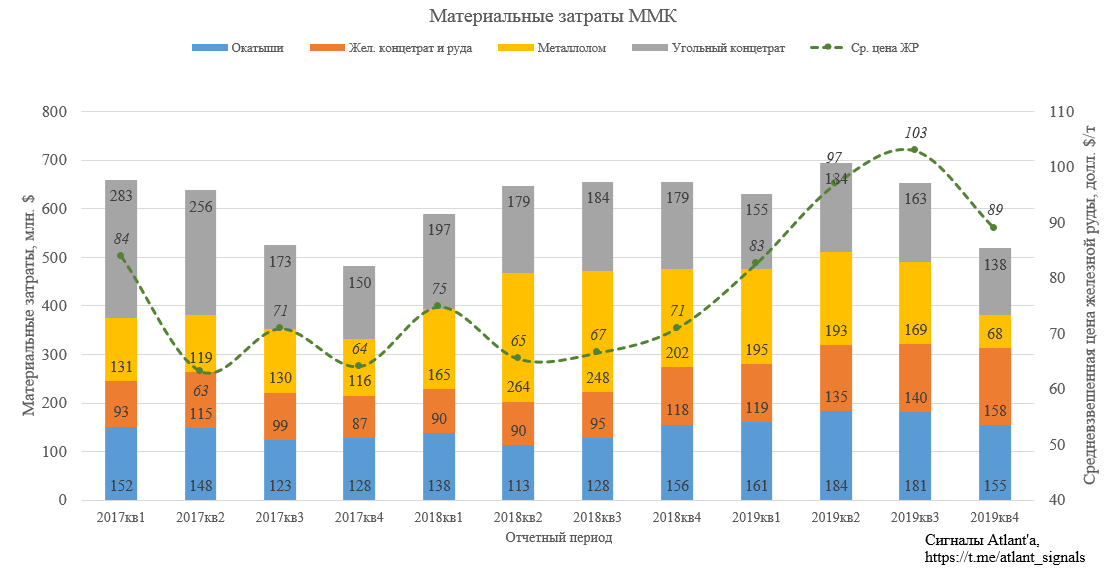

Снижение вызвано уменьшением объемов продаж и коррекцией цен на основные сырьевые ресурсы.

Что привело к снижению материальных затрат.

Перейдем к финансовым показателям.

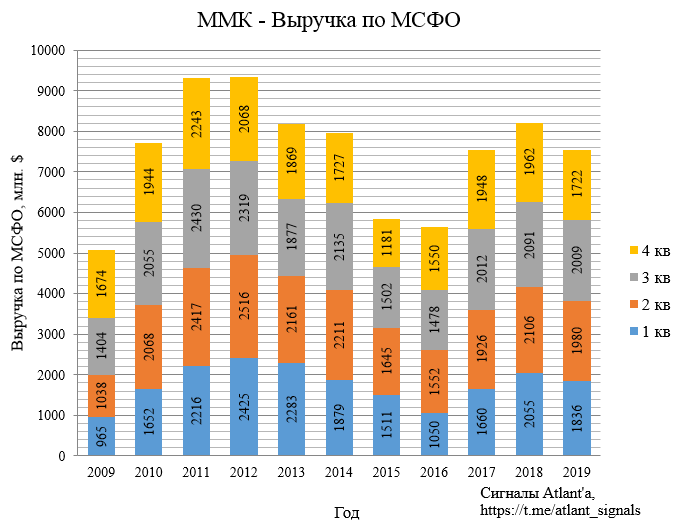

Выручка снизилась на 12,2% к 4-му кварталу 2018 года и на 14,3% к 3-му кварталу 2019 года.

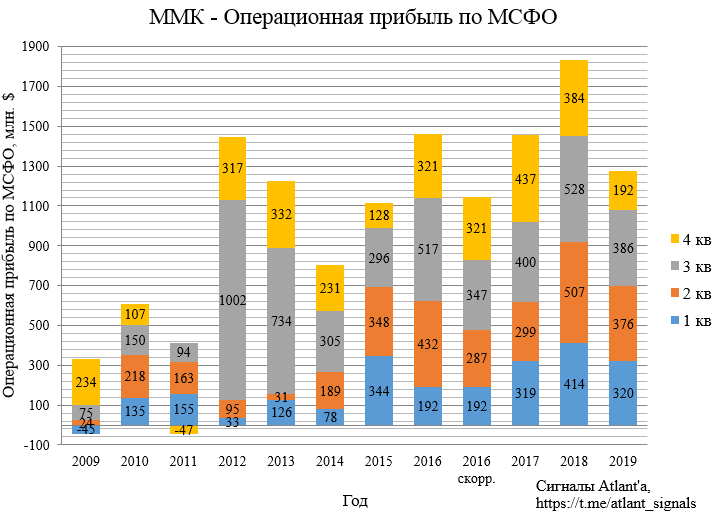

Операционная прибыль снизилась на 50,0% к 4-му кварталу 2018 года и на 50,3% к 3-му кварталу 2019 года.

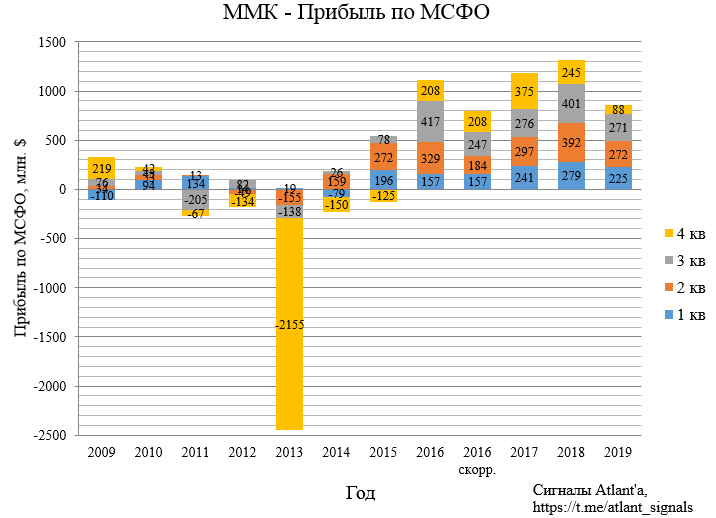

Прибыль снизилась на 64,1% к 4-му кварталу 2018 года и на 67,5% к 3-му кварталу 2019 года.

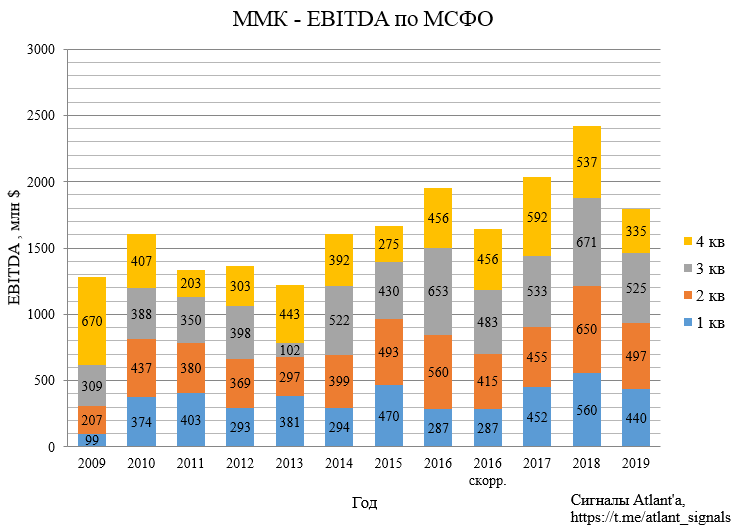

Показатель EBITDA снизился на 37,6% к 4-му кварталу 2018 года и на 36,2% к 3-му кварталу 2019 года.

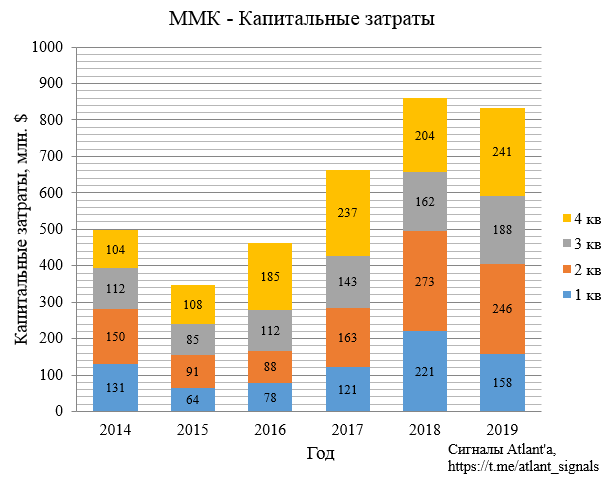

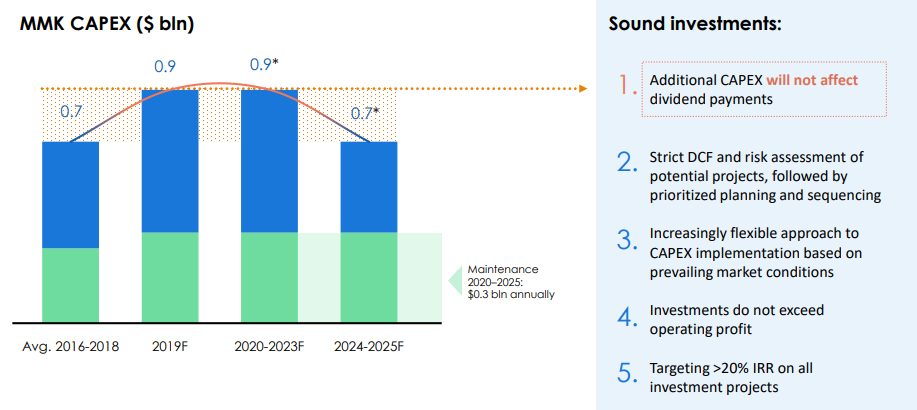

Капитальные затраты в 4-ом квартале составили 241 млн. долларов, тем самым годовые вложения не достигли запланированных 900 млн. долларов.

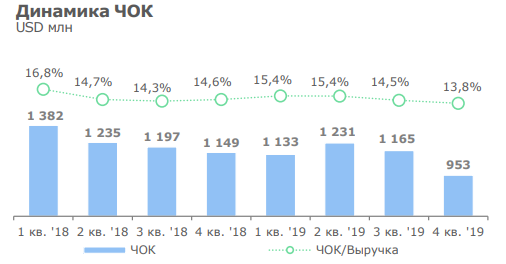

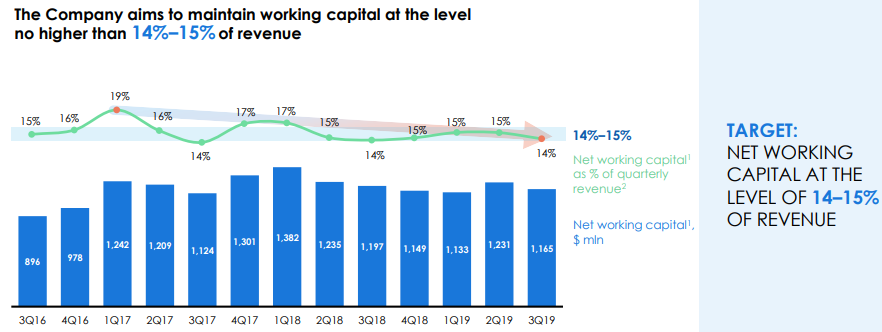

По итогам 4 квартала 2019 года высвобождение оборотного капитала составило $256 млн (по сравнению с высвобождением в размере $51 млн в 3 квартале 2019 года), что произошло преимущественно за счет снижения дебиторской задолженности и роста авансов, полученных от покупателей. Всего по итогам двенадцати месяцев 2019 года приток из оборотного капитала составил $287 млн. При этом отношение чистого оборотного капитала к выручке по итогам квартала и года сократилось до минимального уровня 13,8%.

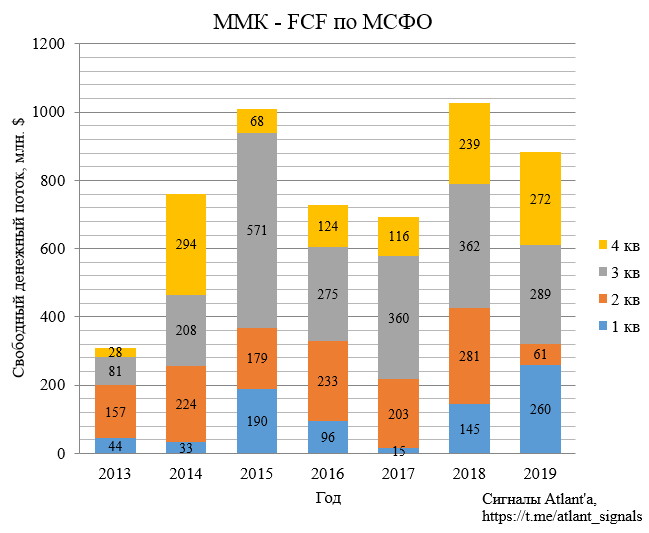

Я ожидал, что свободный денежный поток будет отрицательным. Однако благодаря эффективной работе с оборотным капиталом и низким капитальным затратам компания показала высокий FCF, который составил 272 млн. долларов, что на 13,8% выше, чем годом ранее, и на 5,9 меньше, чем в предыдущем квартале.

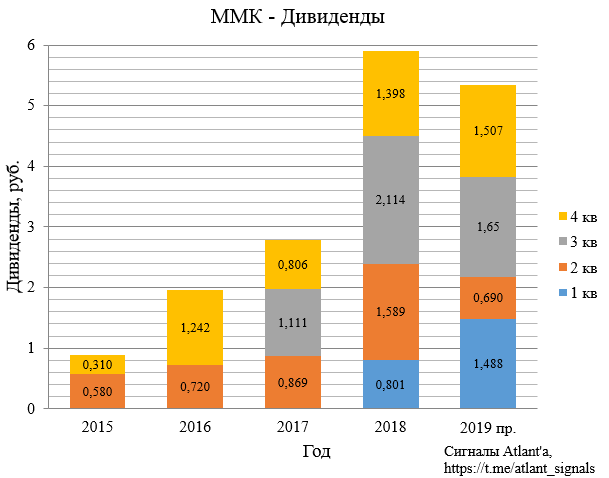

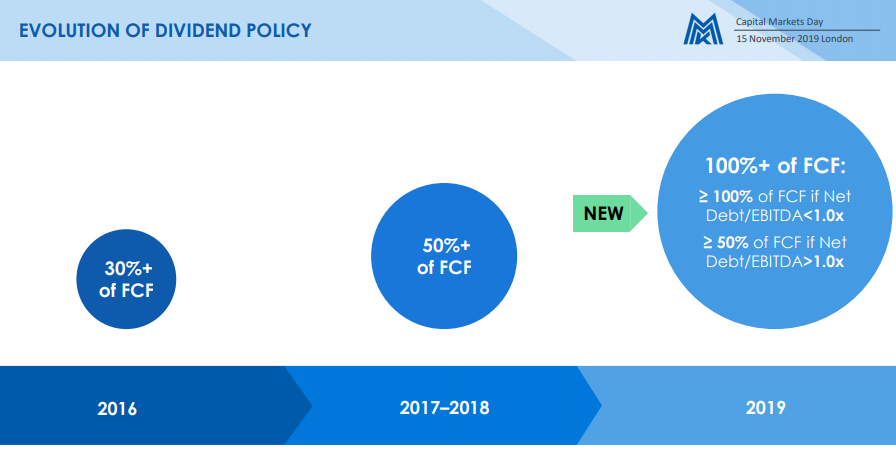

По итогам 4-го квартала компания направит на дивиденды 100% FCF или 1,507 руб. на акцию, текущая доходность 3,3%.

В итоге суммарный дивиденд за 2019 год составит 5,335 рубля, а дивидендная доходность по году - выше 10%.

Что же ожидает компанию в 2020 году.

Оборотный капитал скорее всего снова вернется в целевой диапазон 14-15% от выручки.

По прогнозам компании в 2020 году маржа с 1 тонны будет выше, чем в 2019 году.

Капитальные затраты в 2020 году планируются на уровне 2019.

В 1-ом квартале 2020 года компания ожидает снижение производства металлопродукции на фоне ремонтов в доменном и конвертерном производствах, а также на фоне остановки стана 2500 г/п на плановую реконструкцию в марте (остановка на 110 суток). Но при этом объем продаж за 2020 год останется на уровне 2019:

В целом по году мы ориентируемся на сохранение объемов (продаж металлопродукции - ред.) независимо от реконструкции стана-2500 горячей прокатки.

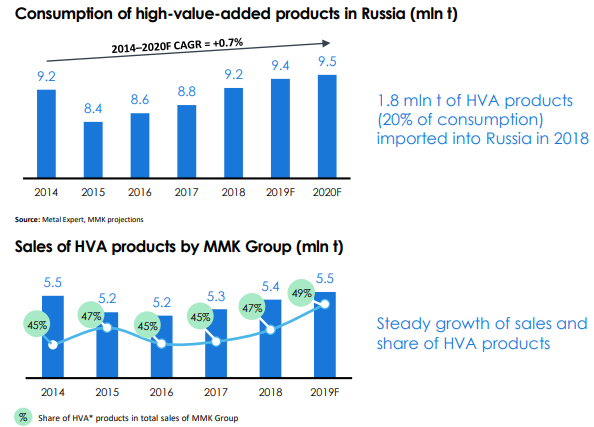

Зато продолжит расти объем продукции с высокой добавленной стоимостью.

То есть если и будет просадка в объемах продаж в 1-ом полугодии, то по итогам года ситуация выравняется. Это позволит поддерживать высокий уровень дивидендов и за 2020 год. В случае необходимости политика компании позволяет выплаты и выше 100% FCF, то есть в долг.

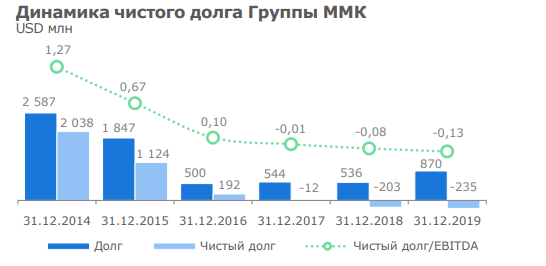

При этом долга у компании нет, есть даже небольшая кубышка.

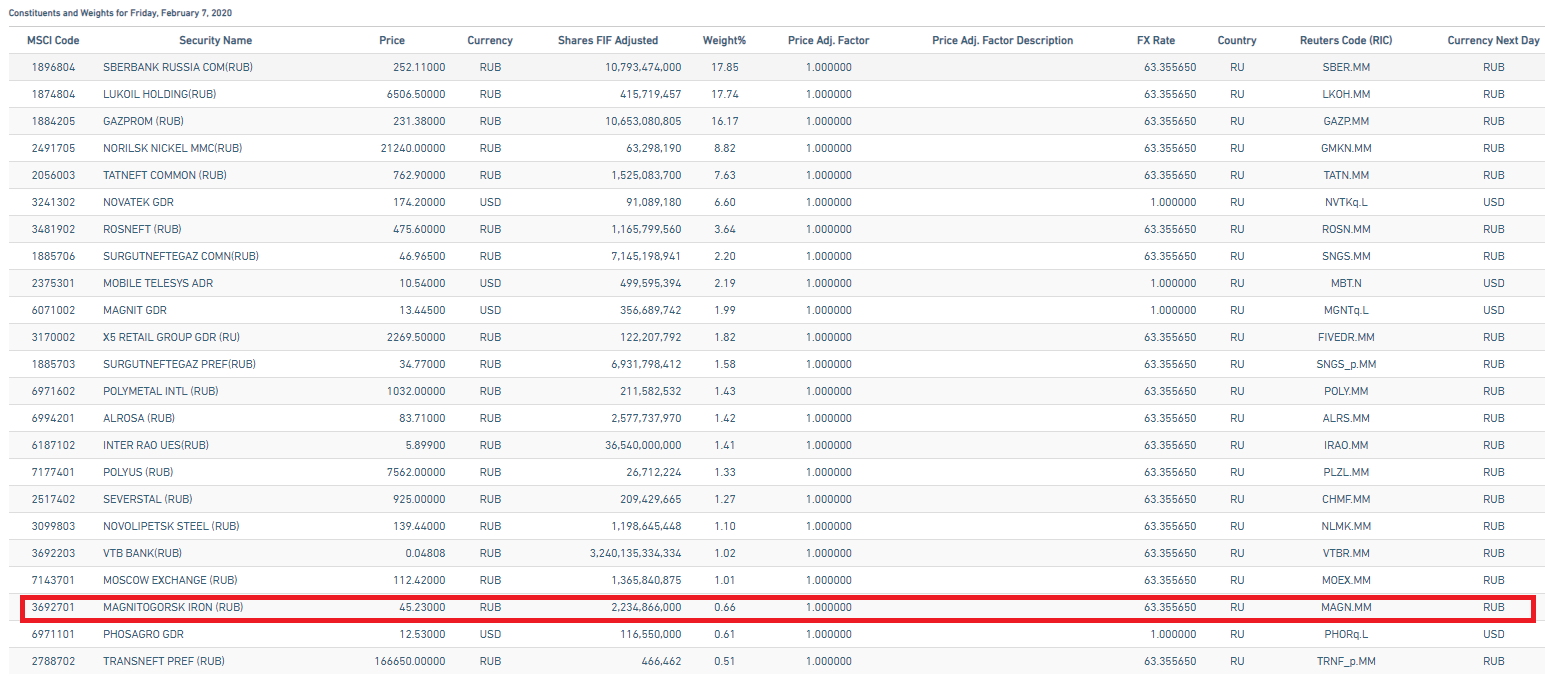

Вы спросите зачем компании платить дивиденды в долг? Дело в том, что им нужно сохранить место в индексе MSCI Russia. ТКС и Яндекс уже одной ногой в нем, значит при их включении будут отъедены доли у других участников. Компании с долей ниже 0,5% исключаются из него во время ребалансировки. Также такие гиганты как Сбербанк и Лукойл имеют высокий потенциал роста в 2020 году, что дополнительно будет уменьшать вес остальных компаний. Следовательно, ММК вынуждена поддерживать свои котировки, чтобы не вылететь из индекса.

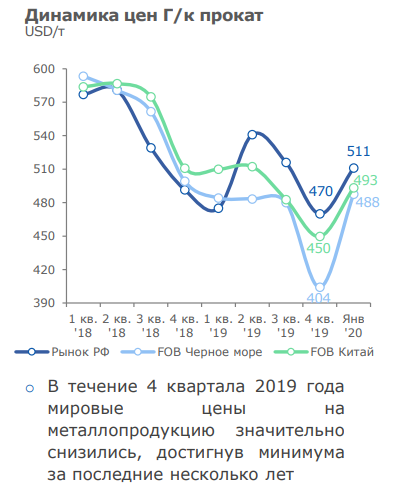

Думаю, что за 2020 год компания выплатит 4.5-5.0 рублей дивидендов, что обеспечит высокую доходность. Цены на сталь в 1-ом квартале начали восстанавливаться после снижения в конце 2019 года.

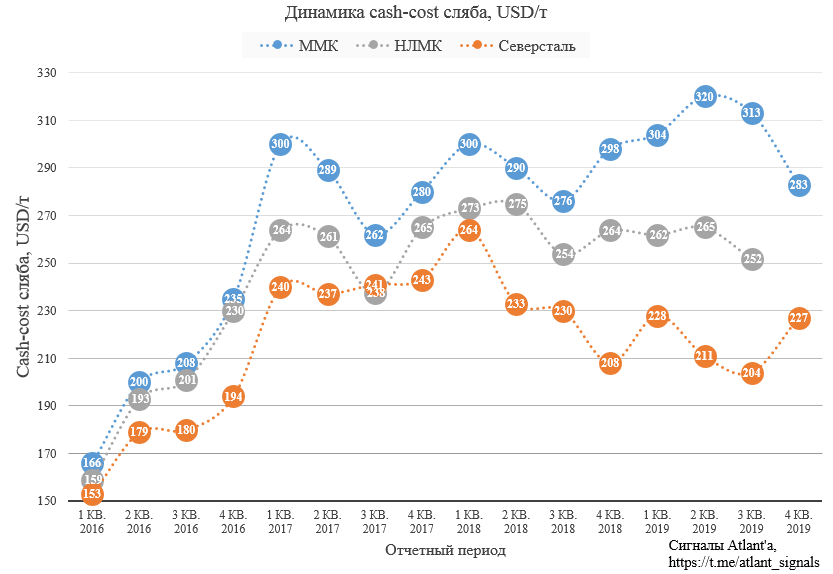

ММК крепкий середнячок среди металлургов, но мне больше нравится Северсталь, так как она меньше зависит от роста цен на сырье благодаря своей большой ресурсной базе, что положительно влияет на ее себестоимостью

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Полезные ссылки

Aleksei Midakov