03 февраля 2020, 16:06

№4. Яндекс: рост бизнеса.(Закрыта)

Период: долгосрочный

Риск: выше среднего.

Цель по акции: 3500 - 3800 в зависимости от оценки IPO сегмента Taxi.

О компании.

Яндекс – технологическая компания, создающая интеллектуальные продукты и сервисы на базе машинного обучения.

Триггеры:

1. Рост бизнеса.

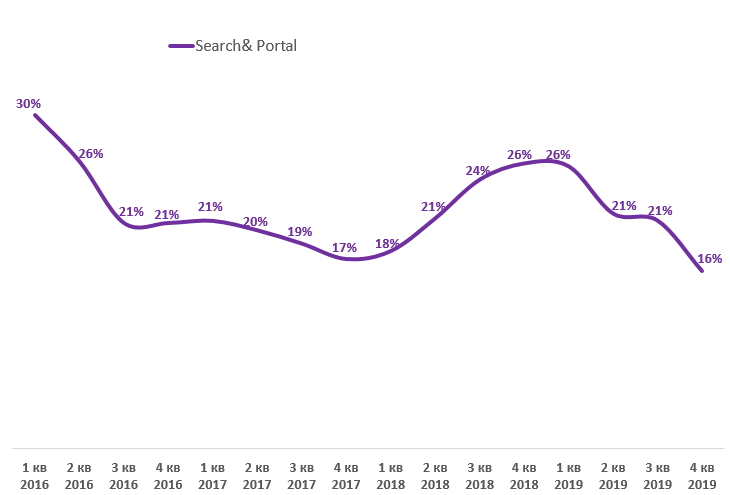

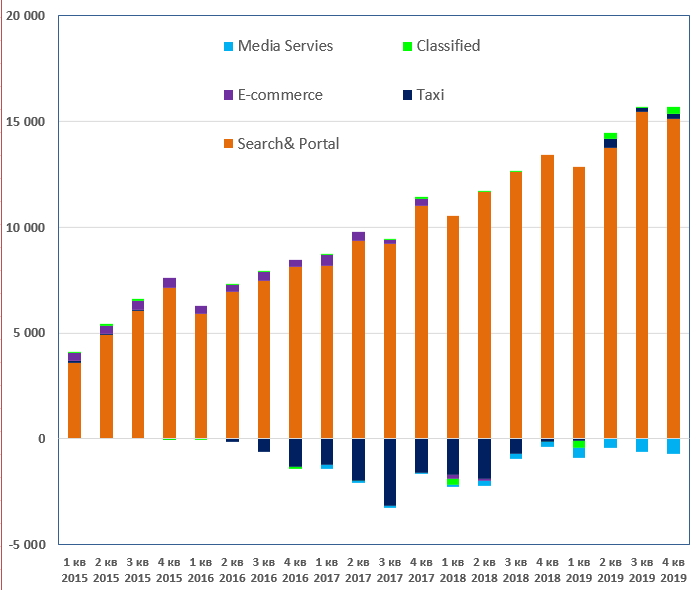

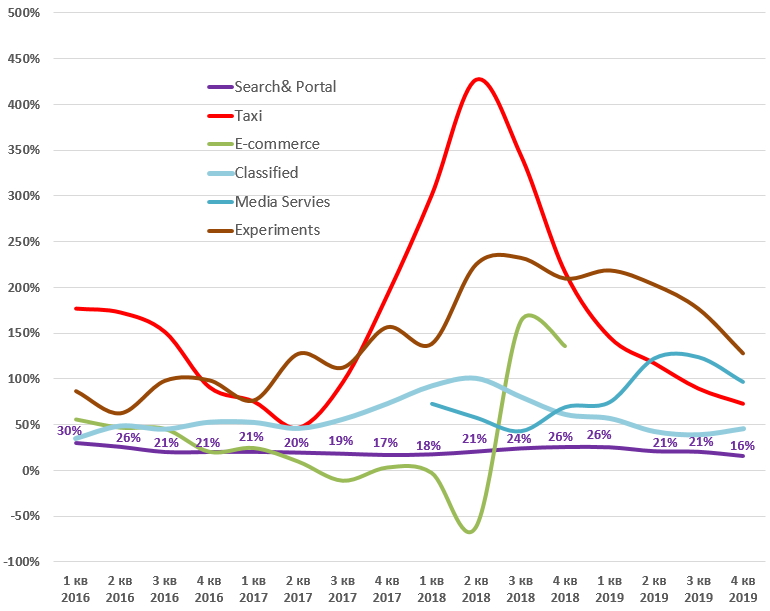

Основным доходом компании является продажа рекламы (57% всей выручки). Данный сегмент бизнеса продолжает расти в среднем на 20% в год.

На текущий момент почти всю прибыль предопределяет именно данный сегмент.

Рекламный рынок России в 2020−2021 гг.

По прогнозам Dentsu Aegis Network, в 2020 году расходы на рекламу в России вырастут на 5,7%, что выше темпов роста за предыдущий период (+4,4% в 2019 году). Ожидается, что в 2021 году динамика рекламных инвестиций сохранится на прежнем уровне и составит +5,6%.

В 2020 году цифровая реклама сохранит двузначные темпы роста (+11,5%). Сегмент контекстной рекламы, который имеет самую высокую долю рынка digital (82% в 2020 году) и драйвится в основном средними и малыми рекламодателями, увеличится на 12% в 2020 году.

Онлайн-видео растет быстрее других каналов на российском рекламном рынке (+20% в 2020 году). Сегмент мобильного видео стремительно развивается, но ключевые форматы показывают разнонаправленную динамику: в первом полугодии 2019 года mobile out-stream видеореклама выросла на 98%, in-stream — на 10%.

Мобильная экспансия российского рынка усиливается. В 2020 году расходы на мобильную рекламу вырастут на 22,2% до 133,3 млрд рублей и достигнут 50% всех бюджетов на digital.

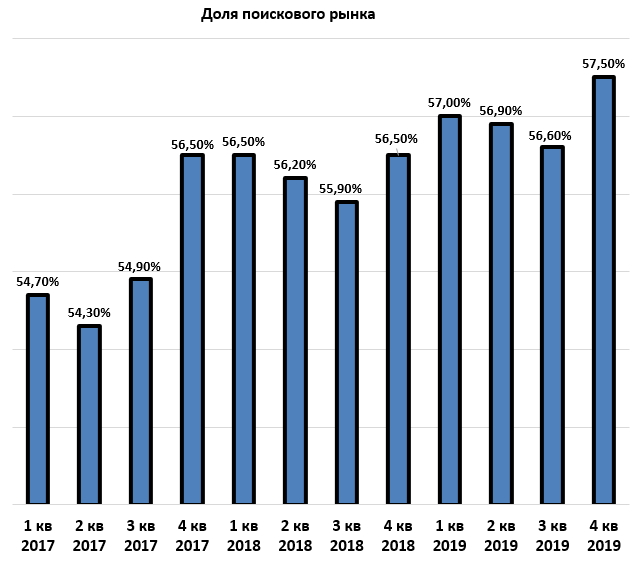

Доля поискового рынка Яндекса, включая мобильный, остается стабильной. По итогам 4 квартала 2019 года – 57,5% по сравнению с 56,5% в 4 квартале 2018 года.

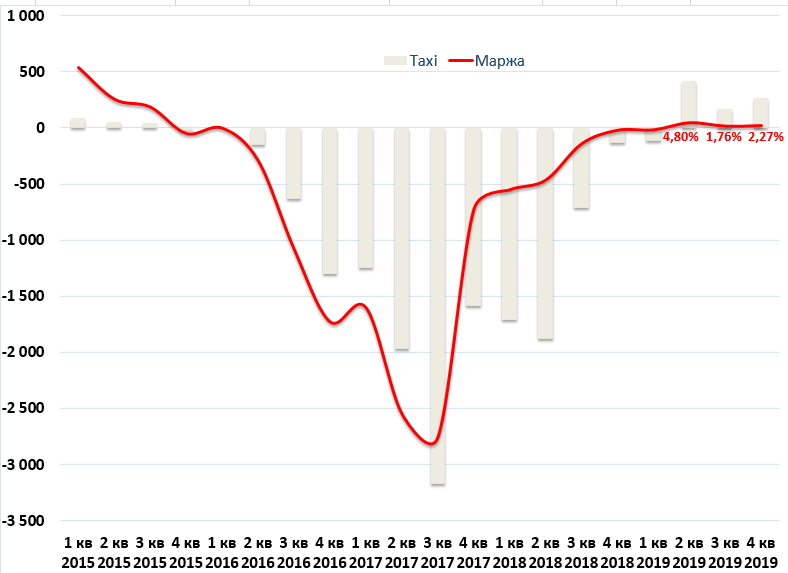

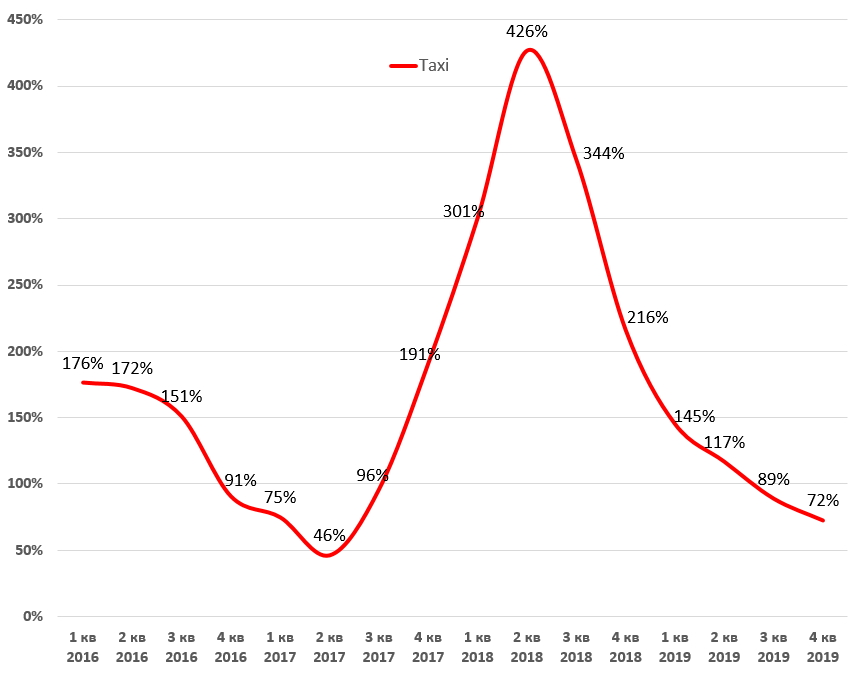

Главной точкой роста является сегмент TAXI (22% от выручки), который стал прибыльным на уровне EBITDA впервые с 2015 года.

Темпы роста выручки снижаются и весьма вероятно, в ближайшие 3 года они останутся на уровне 30-50%, что позитивно скажется на маржинальности сенгмента, которая может составить 10% уже по итогам 2020 - 2021 года.

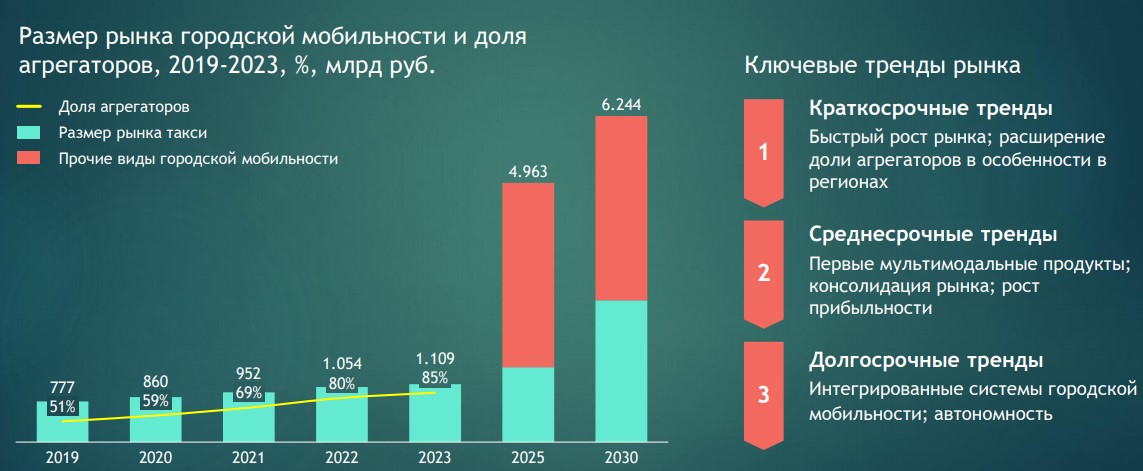

По различным оценкам рынок такси может вырасти с текущих 777 млрд рублей до 1109 к 2023 году. При этом Яндекс займет 50% данного рынка.

Остальные сегменты продолжат расти трехзначными темпами роста.

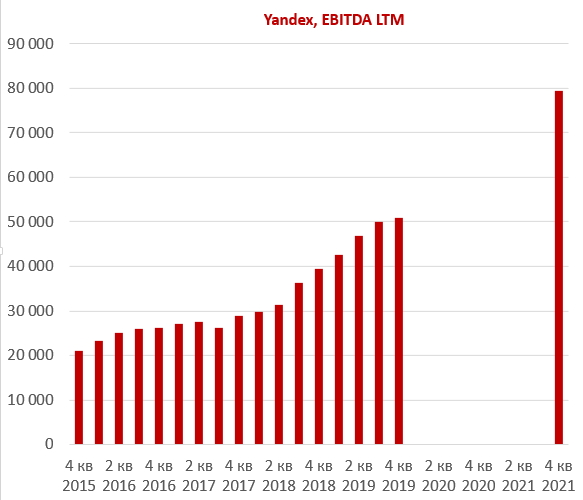

Мы считаем, что высокие темпы роста бизнеса сохранятся на горизонте 2-3 лет. По нашим оценкам EBITDA компании достигнет 80 млрд. рублей по итогам 2021 года.

2. IPO Сегмента Taxi в 2020 году.

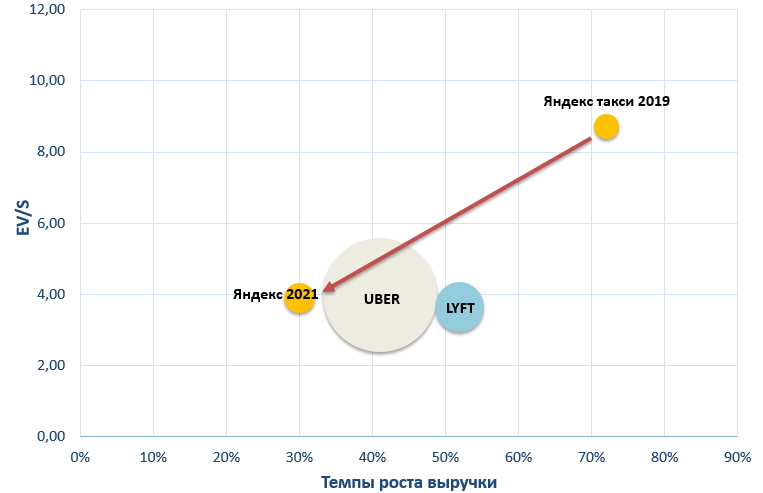

Организаторами предстоящего размещения могут выступить Goldman Sachs и Morgan Stanley; компания рассматривает двойной листинг – в России и в США, потенциальный диапазон оценки стоимости актива составляет $5-8 млрд.

Исходя из нижней оценки в 5 млрд $ сегмент оценили в 9 годовых выручек (на конец 3 кв. 2019 года) при прогнозных темпах роста 30-50% в год на ближайшие 3 года, а также выход в прибыльность по EBITDA и маржинальности в 10%.

Мы считаем данную оценку справедливой учитывая форвардные мультипликаторы.

Даже нижняя оценка диапазона скажется позитивно на капитализации Яндекса.

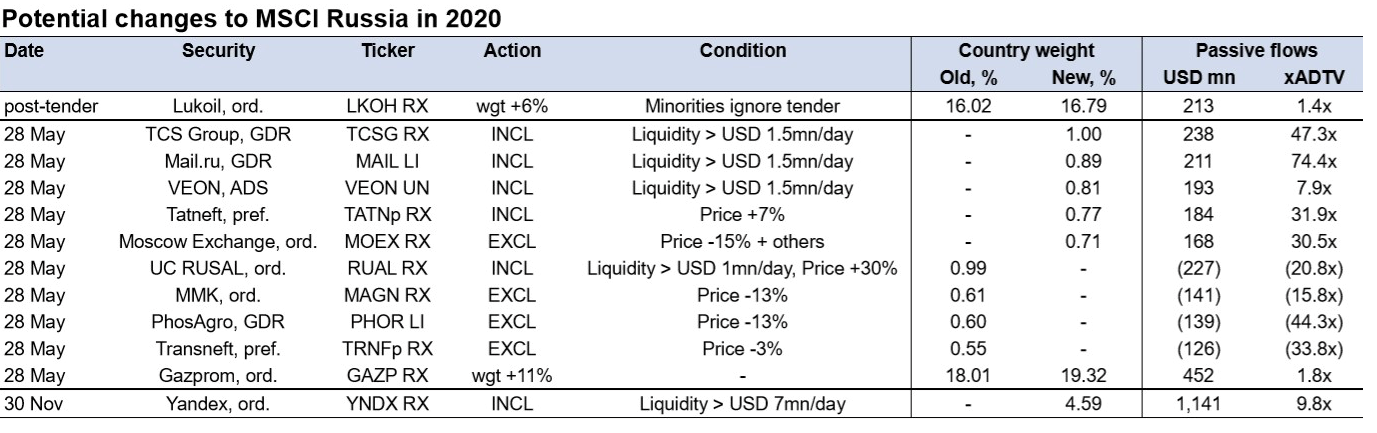

3. Включение в индекс MSCI Russia.

ВТБ Капитал прогнозирует включение акций в ноябре 2020 года с весом 4,59%.

Прогнозируемый пассивный приток в акции составляет 1,141 млн $, что составляет 9,8 xADTV.

4. BUYBACK.

МОСКВА, 18 ноября. /ТАСС/. Совет директоров "Яндекса" одобрил buyback на $300 млн. Об этом говорится в сообщении "Яндекса".

Совет директоров разрешил выкуп акций Yandex NV класса А на сумму до $300 млн. Такие акции могут время от времени выкупаться в сделках на открытом рынке.

Сроки и объем выкупа акций будут зависеть от множества факторов, включая рыночные условия. Программа выкупа будет действовать до 12 месяцев, указали в компании.

Риски: перенос IPO, регуляторные, коррекция на мировых рынках, размытие акционеров, замедление роста бизнеса.

Отдельно хотим остановиться на потенциальном размытии долей акционеров через конвертацию облигаций.

«Яндекс» собирается разместить конвертируемые бонды на сумму $1,25 млрд со сроком погашения в марте 2025 г., говорится в пресс-релизе компании.

Облигации будут конвертироваться в акции класса A. Начальная стоимость конвертации будет установлена с премией в размере 45–50% к цене торгов на бирже NASDAQ в день размещения облигаций. Размещение запланировано на 25 февраля. Облигации будут выпущены по номиналу и, как ожидается, будут иметь купон в размере от 0,5 до 1% годовых, подлежащий выплате каждые полгода с погашением 3 марта и 3 сентября каждого года. Первая выплата процентов должна состояться 3 сентября 2020 г.

Привлеченные средства компания собирается использовать на общекорпоративные цели, капитальные затраты, сделки и обратный выкуп своих акций.

Всего у Яндекса 326,898551 млн. акций класса А и B. Потенциальное размытие составляет 6 – 6,2%.

Мы считаем, что риск подобного сценария минимальный так как подобные облигации с аналогичными условиями уже были выпущены в 2013 году. Компания полностью выкупила данный выпуск в 2015 - 2017 году.

Полезные ссылки

Invest community