31 января 2020, 16:32

Норильский никель . Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз дивидендов за 2020г, общие мультипликаторы сектора.

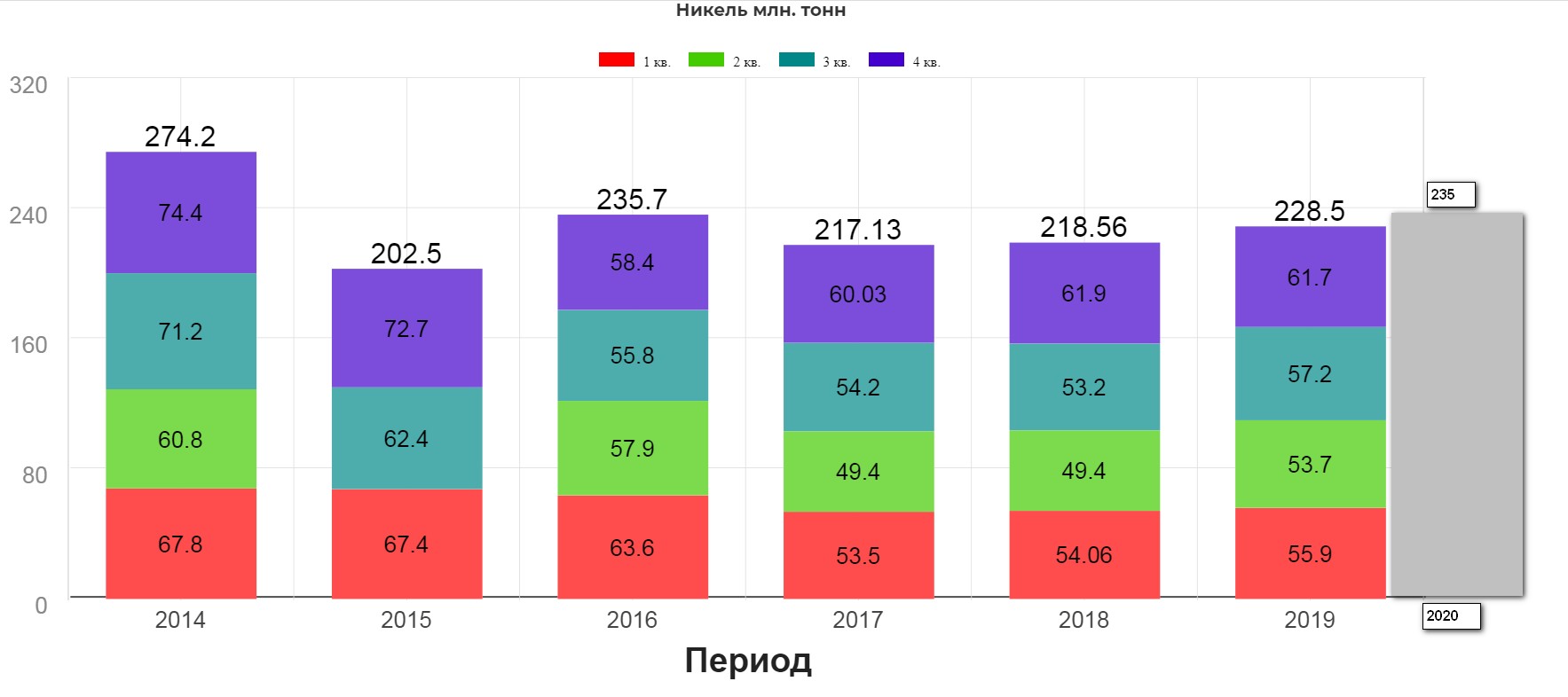

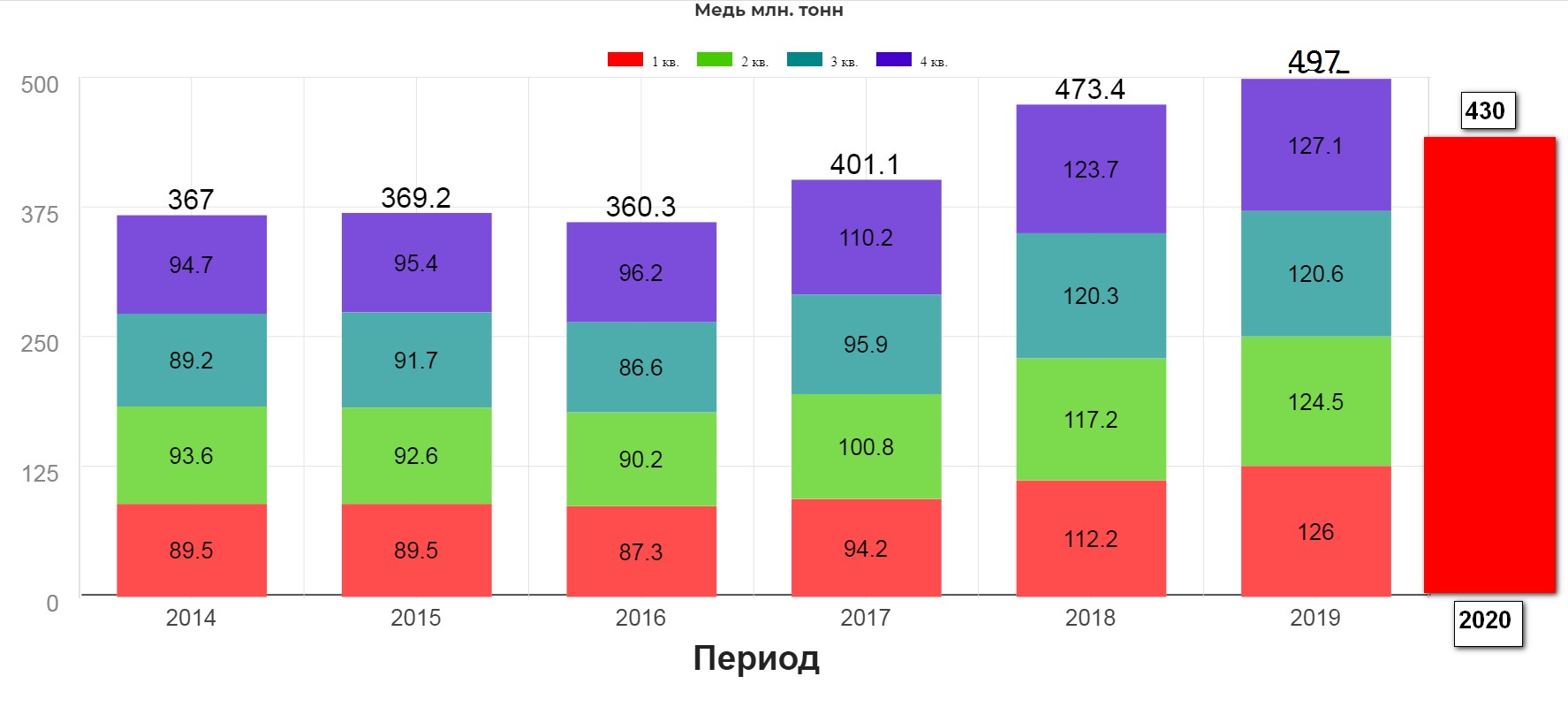

В результате перехода никелевого рафинирования на технологию хлорного выщелачивания, а также роста загрузки карбонильных мощностей на Кольской ГМК производство никеля выросло на 5% до 229 тыс. тонн. Производство меди выросло на 5% до рекордных 499 тыс. тонн за счет повышения производственной эффективности, роста объемов добычи руды и увеличения содержания меди, а также планового наращивания производства на Быстринском ГОКе, который перешел в режим полной промышленной эксплуатации с сентября 2019 года

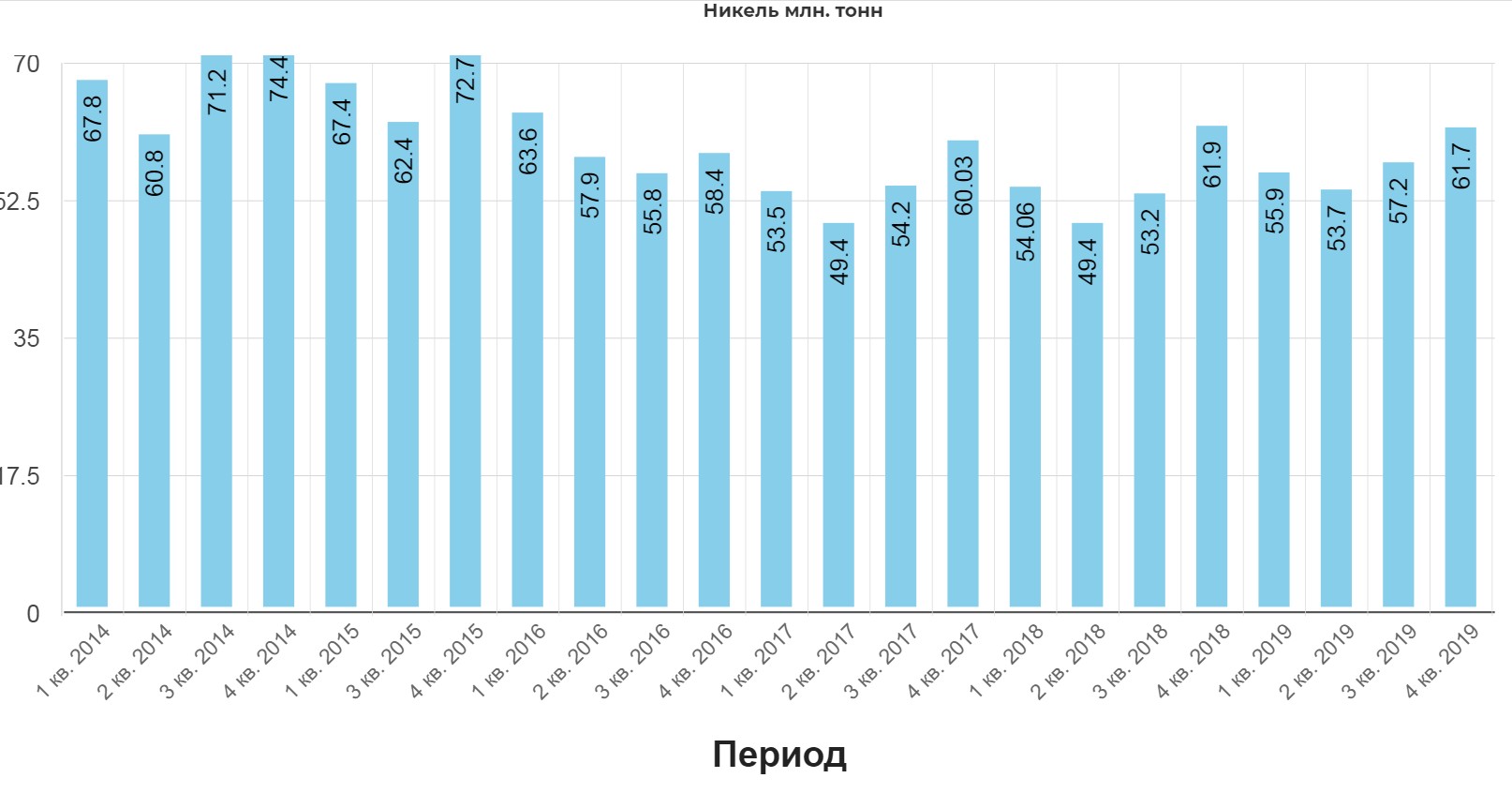

В четвертом квартале 2019 года объем производства никеля составил 62 тыс. тонн, что на 8% выше третьего квартала. Основными причинами роста стали увеличение производства никелевого концентрата для реализации третьим лицам и более высокие объемы производства карбонильного никеля на Кольской ГМК.

В четвертом квартале 2019 года объем производства меди составил 127 тыс. тонн, что на 5% выше третьего квартала. При этом практически весь объем металла был произведен из собственного сырья. Рост связан с увеличением содержания меди в добытой 2 www.nornikel.ru руде Заполярного филиала, а также наращиванием производства меди на Быстринском ГОКе.

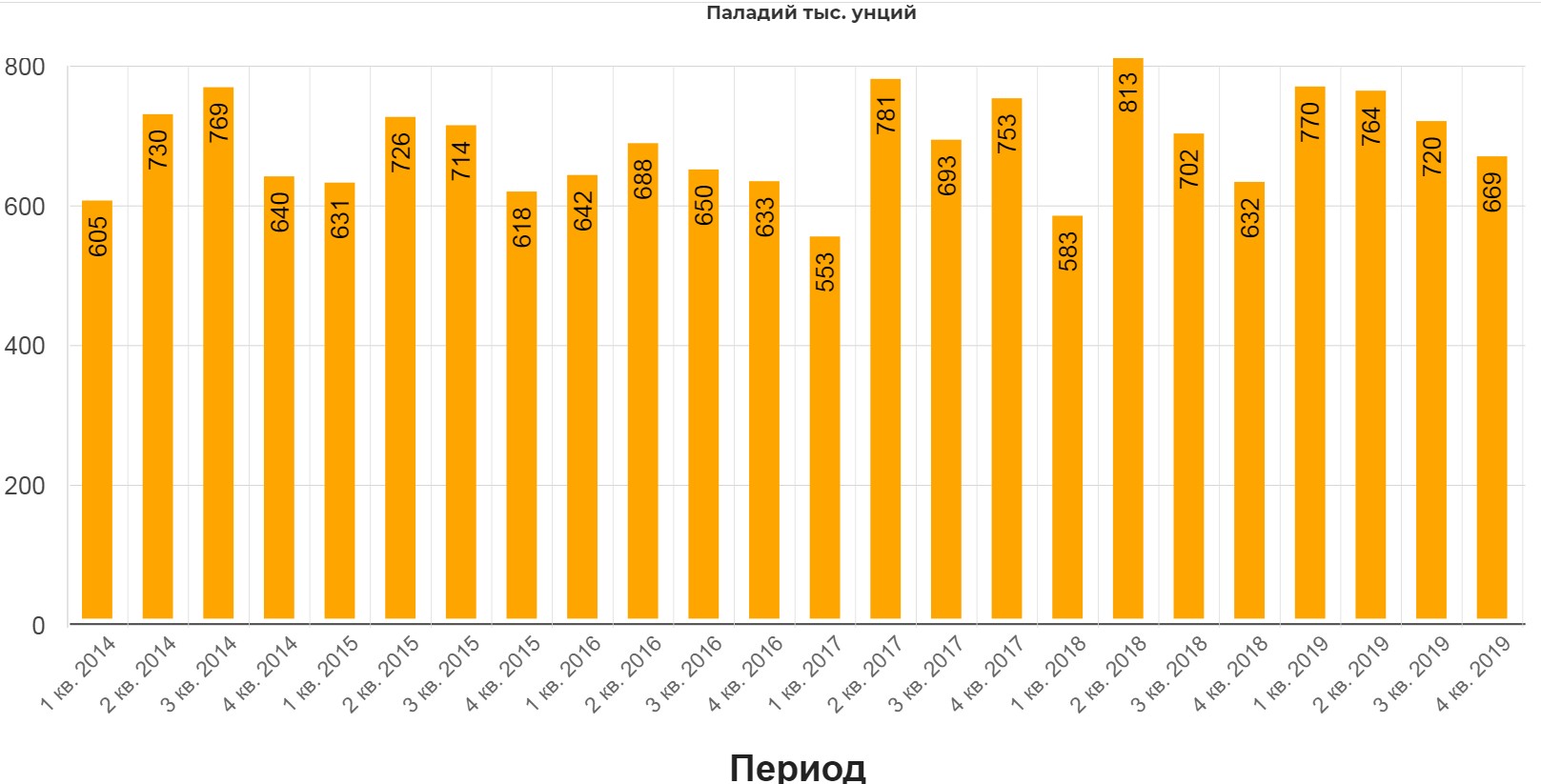

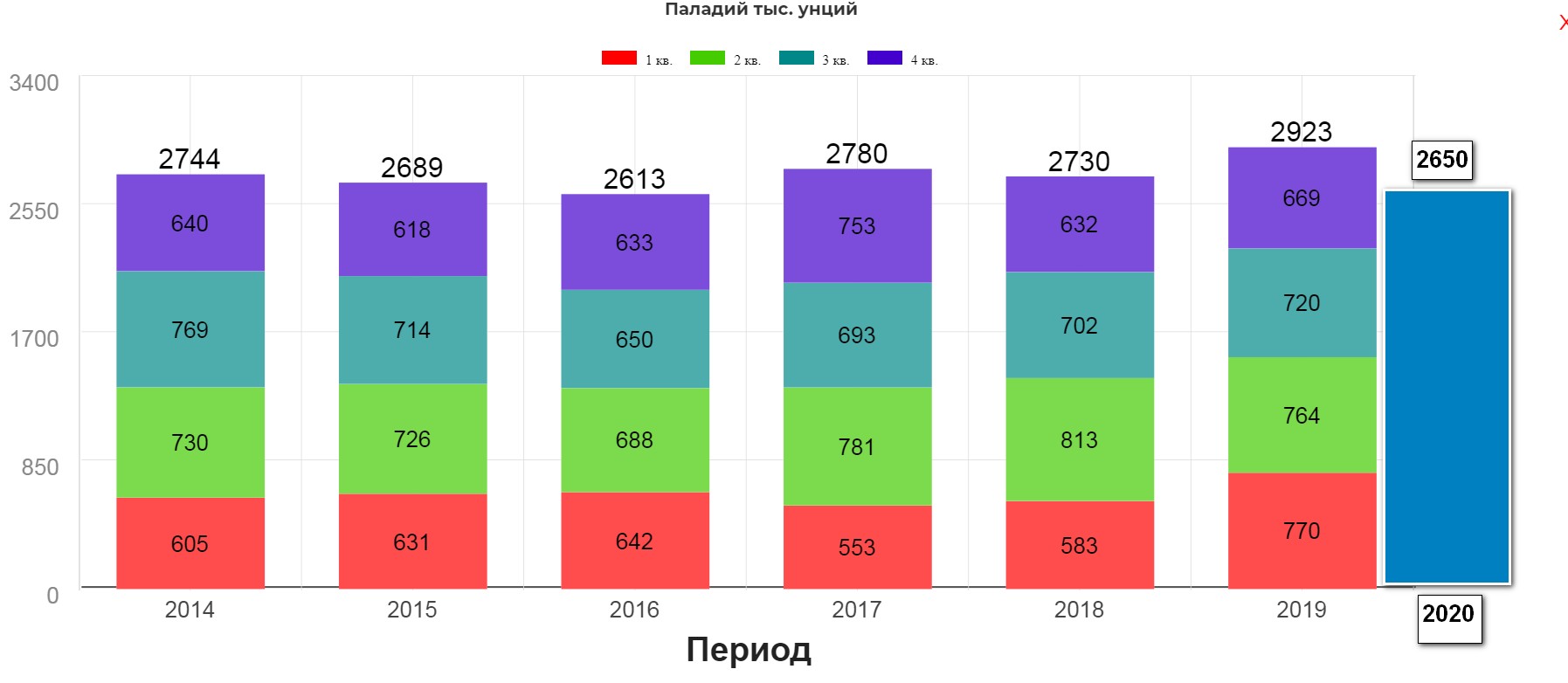

В четвертом квартале 2019 года производство палладия составило 669 тыс. унций (- 7% по сравнению с 3 кв. 2019 г.),

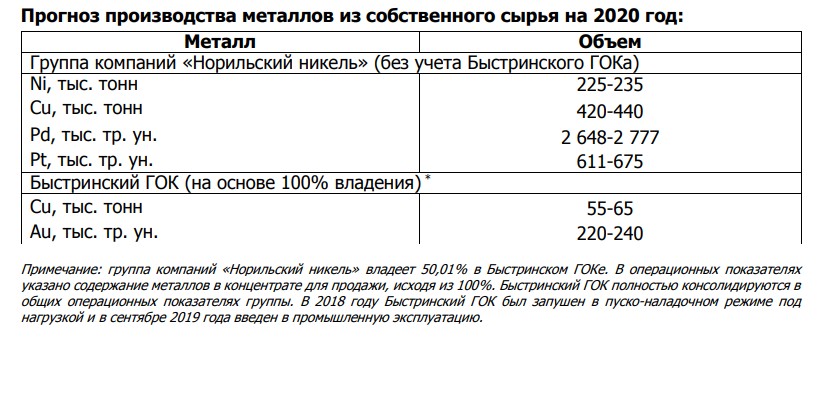

Теперь к прогнозам по добыче или как повлиять на цены сырья

Вот планы:

План по никелю без особого роста.

План по меди значительное снижение.

Самое «сладкое» снижение по палладию, специально или действительно технические моменты?

Прогноз не изменили даже после заявления:

Норникель планирует увеличить продажи палладия в слитках инвестиционного качества вместо порошков, которые используются промышленными потребителями. Это должно снизить дефицит на рынке металла и волатильность цен. Норникель в 2020 г. поставит дополнительные 96 000 унций палладия в слитках из своих запасов.

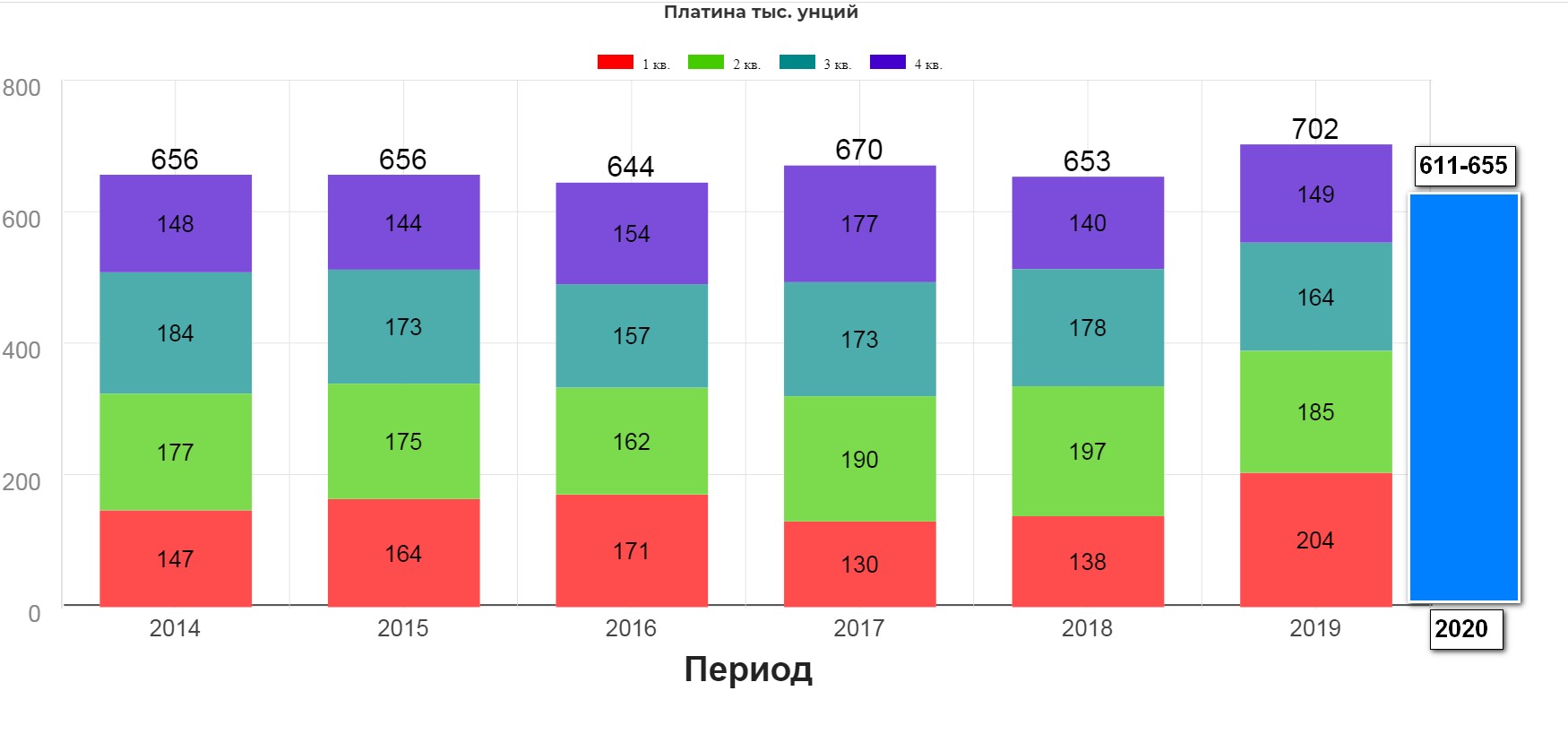

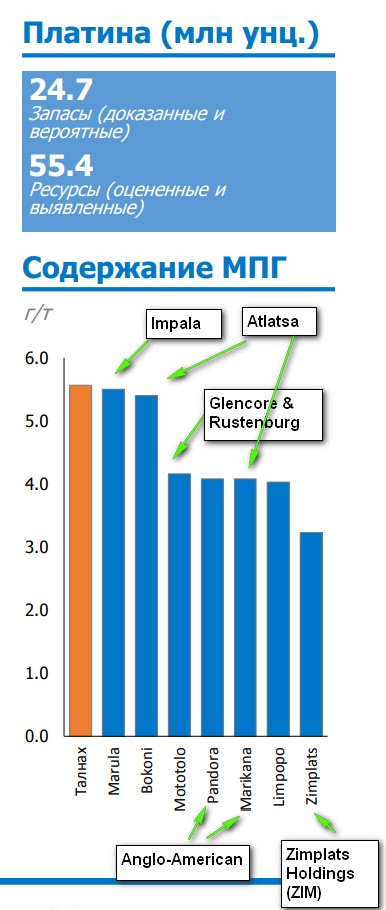

Палладий в теории можно заменить на платину. Тут компания также прогнозирует снижение добычи.

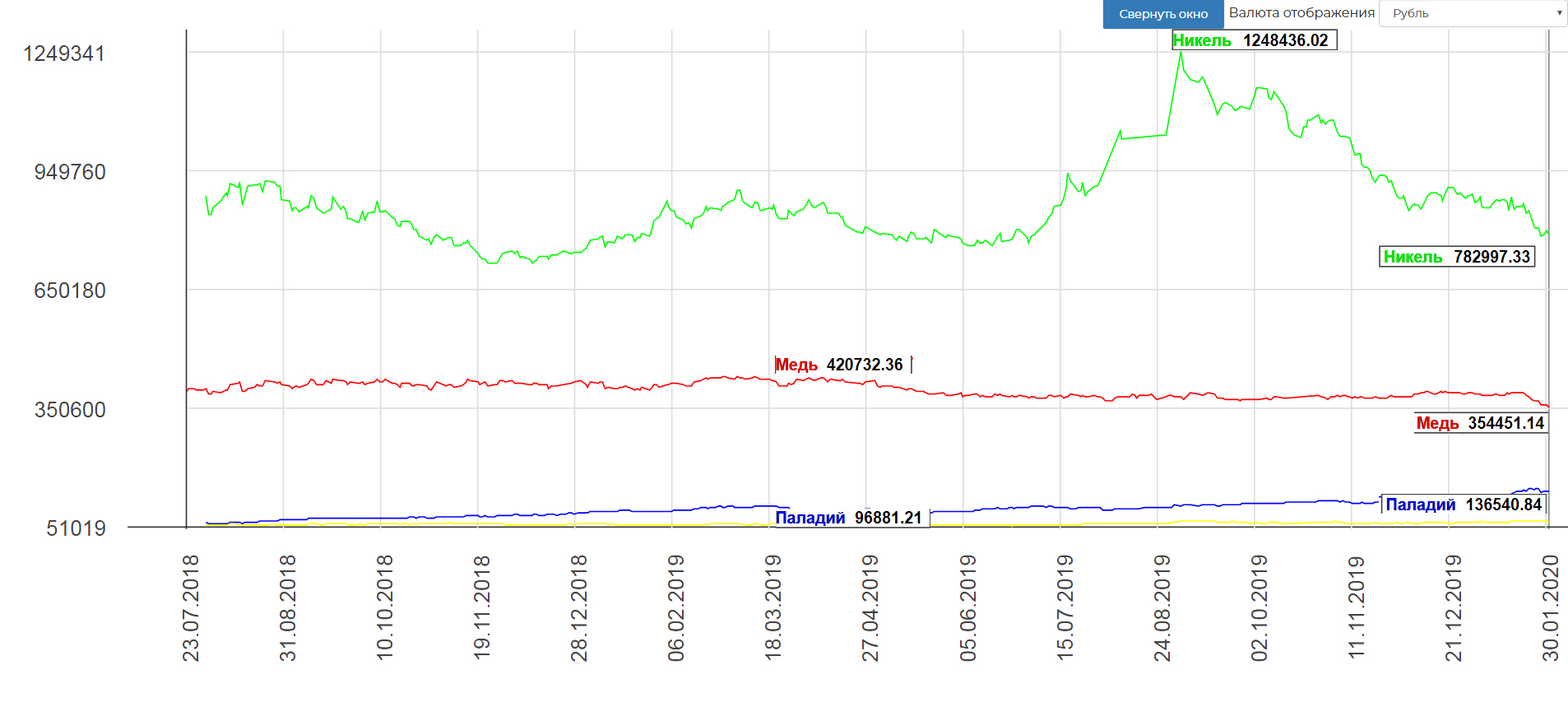

Если глянуть на корзину Норки, то бросается в глаза аномальный рост палладия против падения или стагнации других.

Цены в рублях

Палладий и платина отдельно.

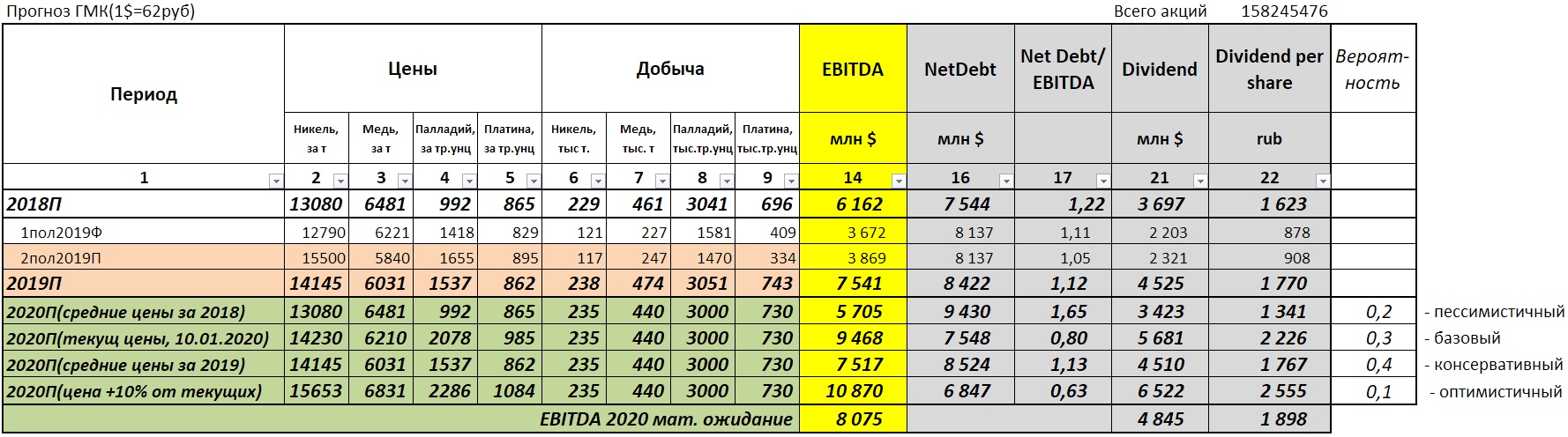

Есть прекрасный разбор дивидендов Норильского никеля. Прикладываю картинку оттуда.

Долго ли палладий продержится на таком уровне? Очень сомневаюсь. Уверен, что рано или поздно произойдет охлаждение. Надеюсь не такое сильное как в ванадии.

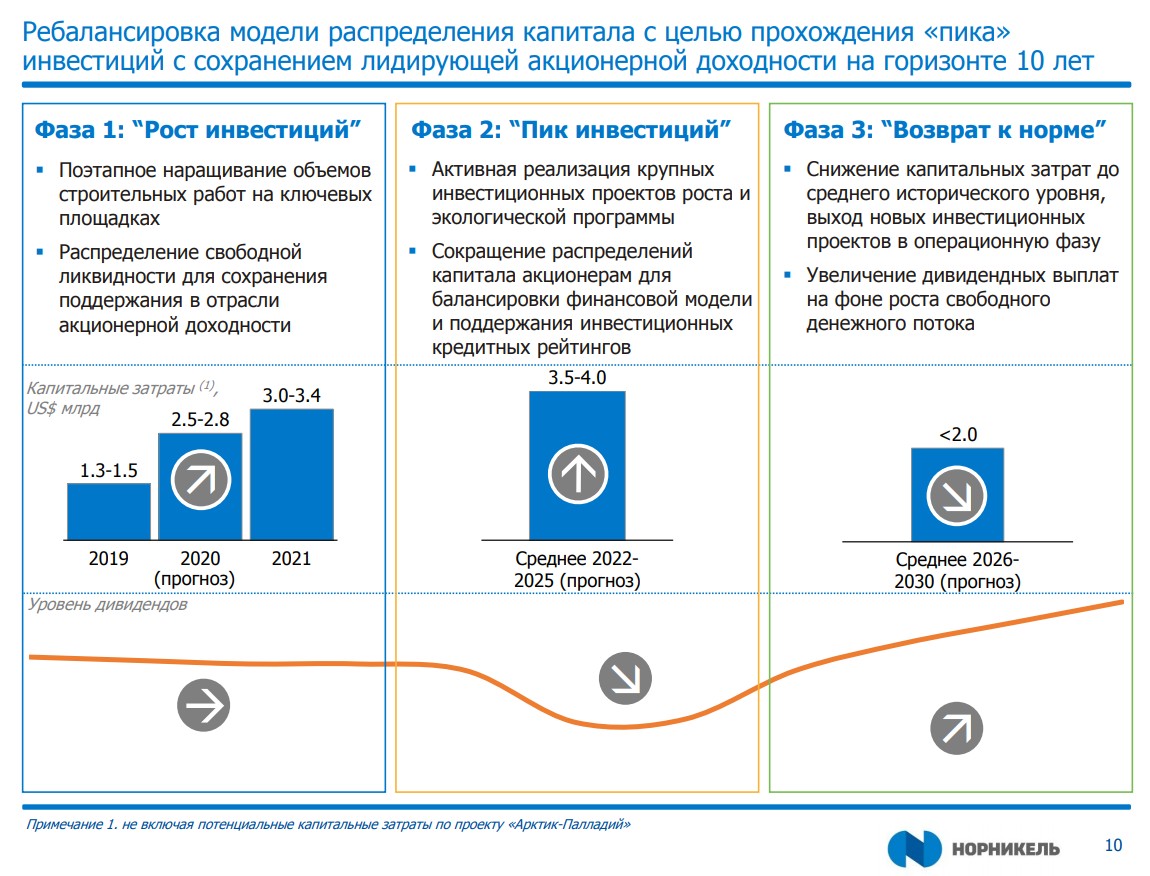

Нужно пристально следить за ценами, дабы не уйти в пессимистичный вариант, который потянет долговую нагрузку к 1,6 ND/EBITDA, а там и выше 1,8. Пик 2021-2022.

Впереди рост капекса:

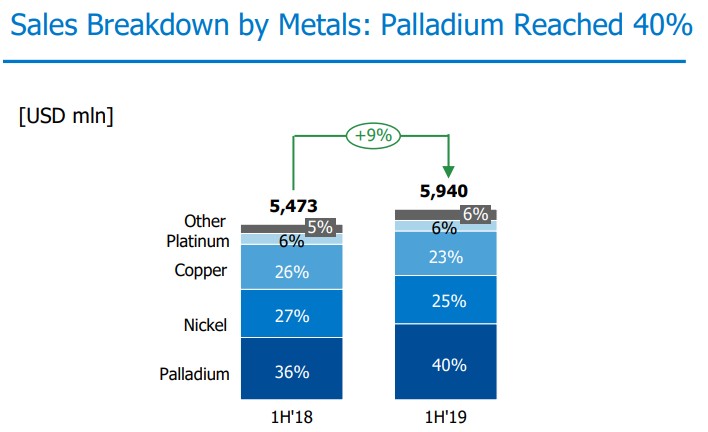

Картина, почему так важна цена на палладий для компании.

Все зависит от цен на палладий. Пока они растут, растет Норильский Никель, а за ним Русал :) Парни знают своё дело, остается следить за металлами.

Палладий добывают не так много компаний.

Как видно Норильский никель самый крупный.

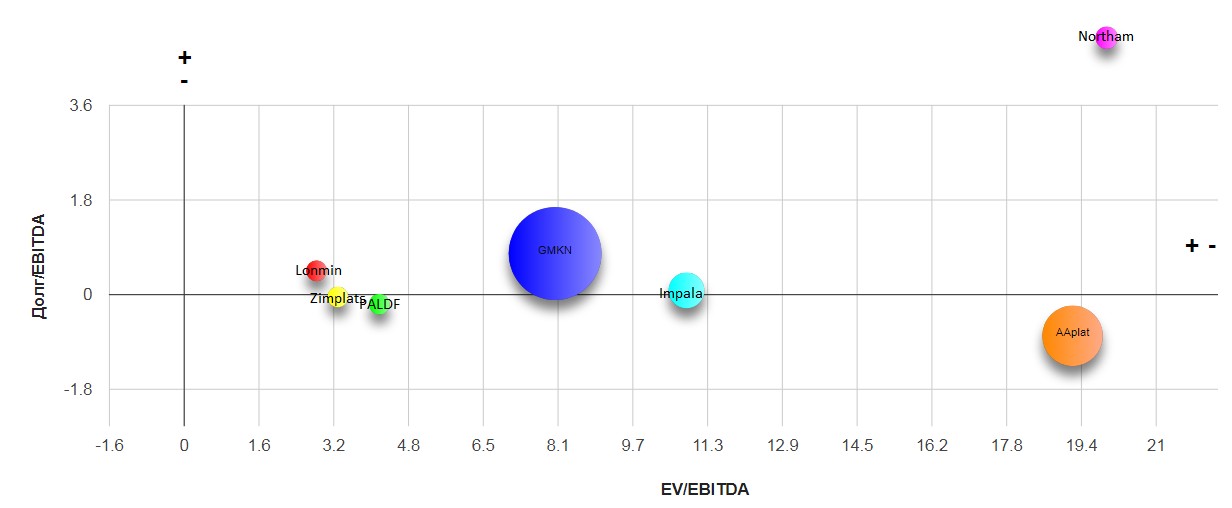

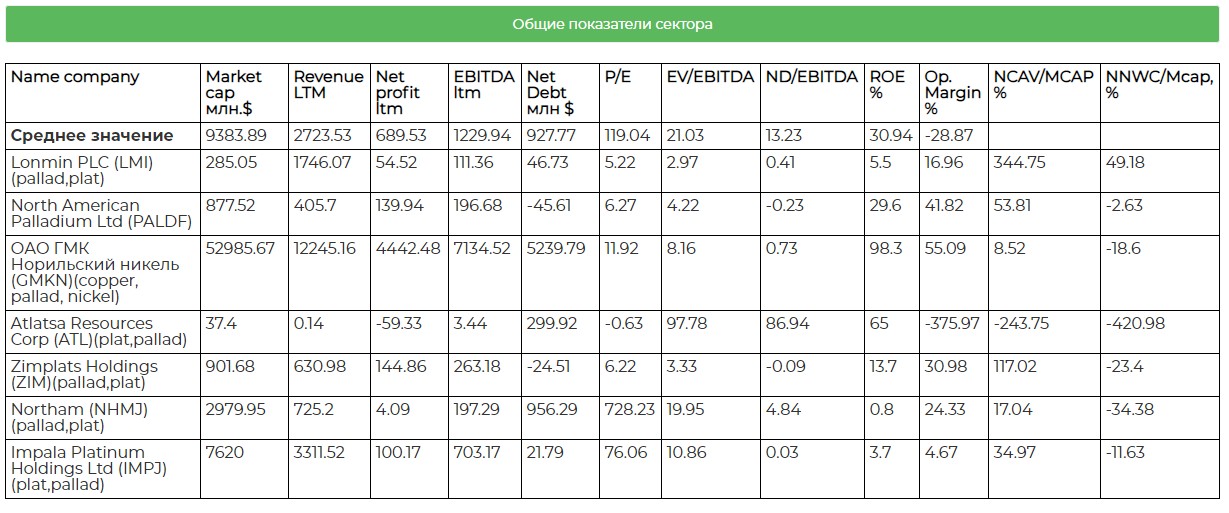

Общие показатели:

Заходить по текущим, учитывая высокую зависимость от палладия и рост капекса, крайне опасно! А вот разумные докупки на просадках могут быть интересны.

Не является индивидуальной инвестиционной идеей. Ресурс и автор не несут ответственности за сделки, сделанные на основе данного материала.

Полезные ссылки

Жека Аксельрод