30 января 2020, 16:19

НМТП. Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз финансовых дивидендов за 2019 год, актуальные мультипликаторы сектора.

История компании с лихвой может поспортить с Игрой Престолов. Тут вам смена правителя, тюрьмы, красивые женщины и грозные воители.

Основная история, связана с владельцами портов, поездов и пароходов , братьями Магомедовыми. Замысле был создать транспортного гиганта, но не задалось… История началась еще в 2010, подробнее по ссылке.

Все же это разбор операционного отчета, а не компании, так что сильно глубоко уходить в разбор компании не стоит.

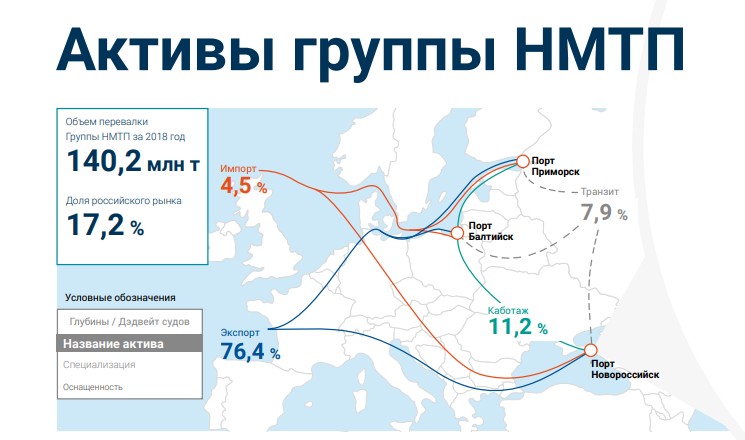

НМТП это не только порт в Новороссийске.

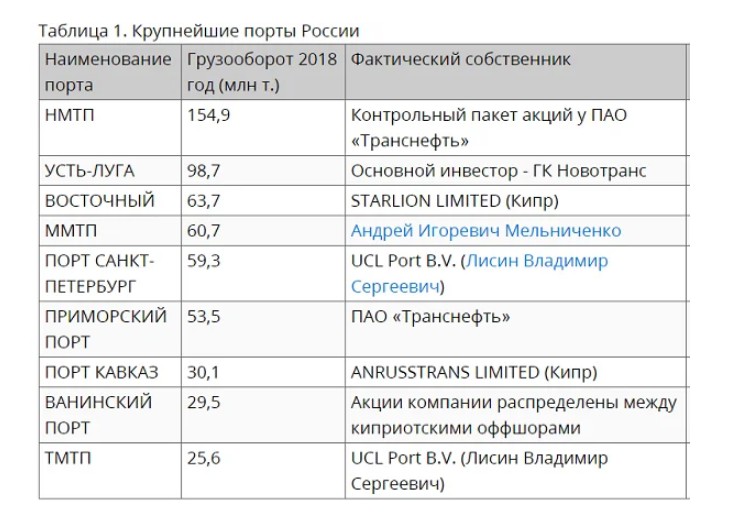

Компания безусловный лидер в секторе:

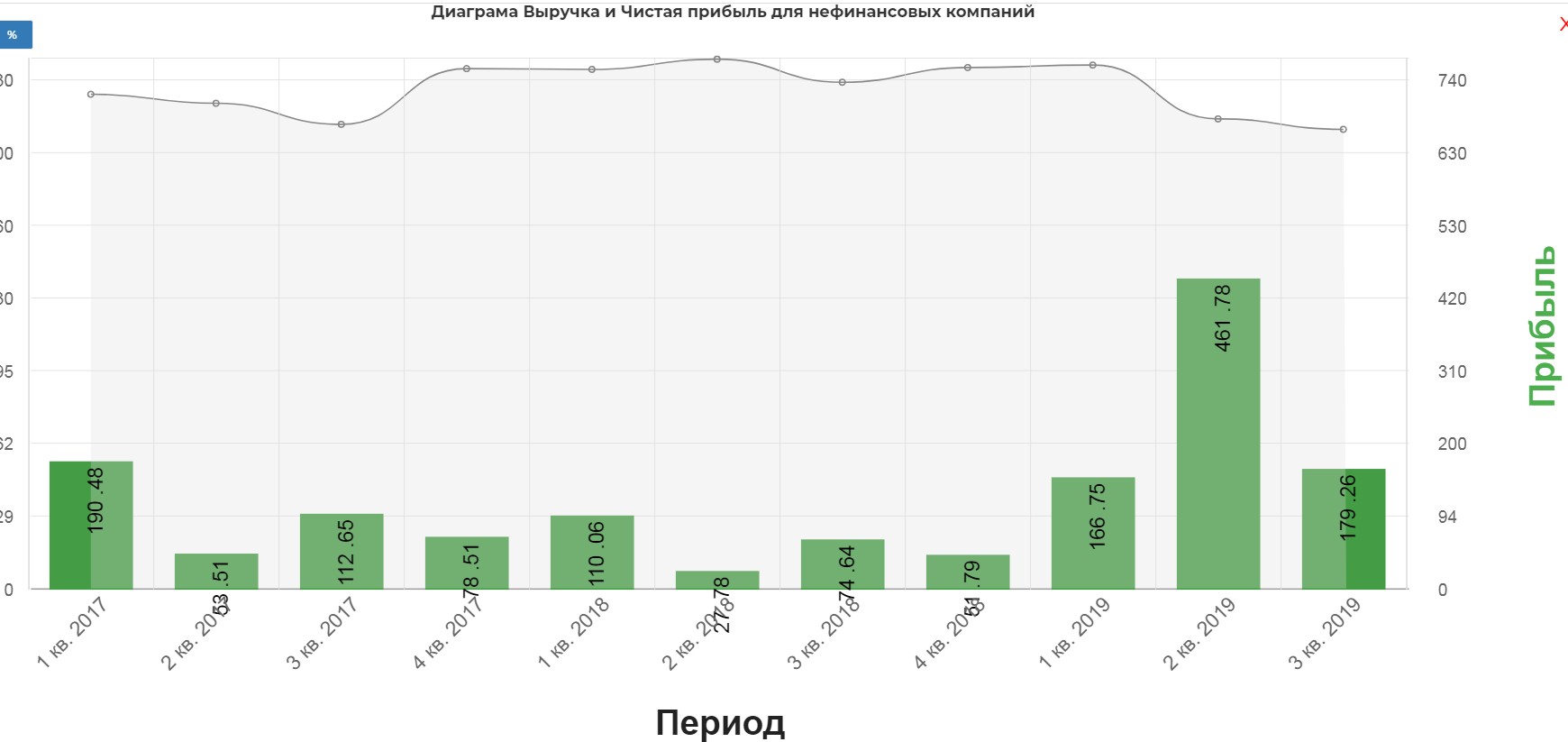

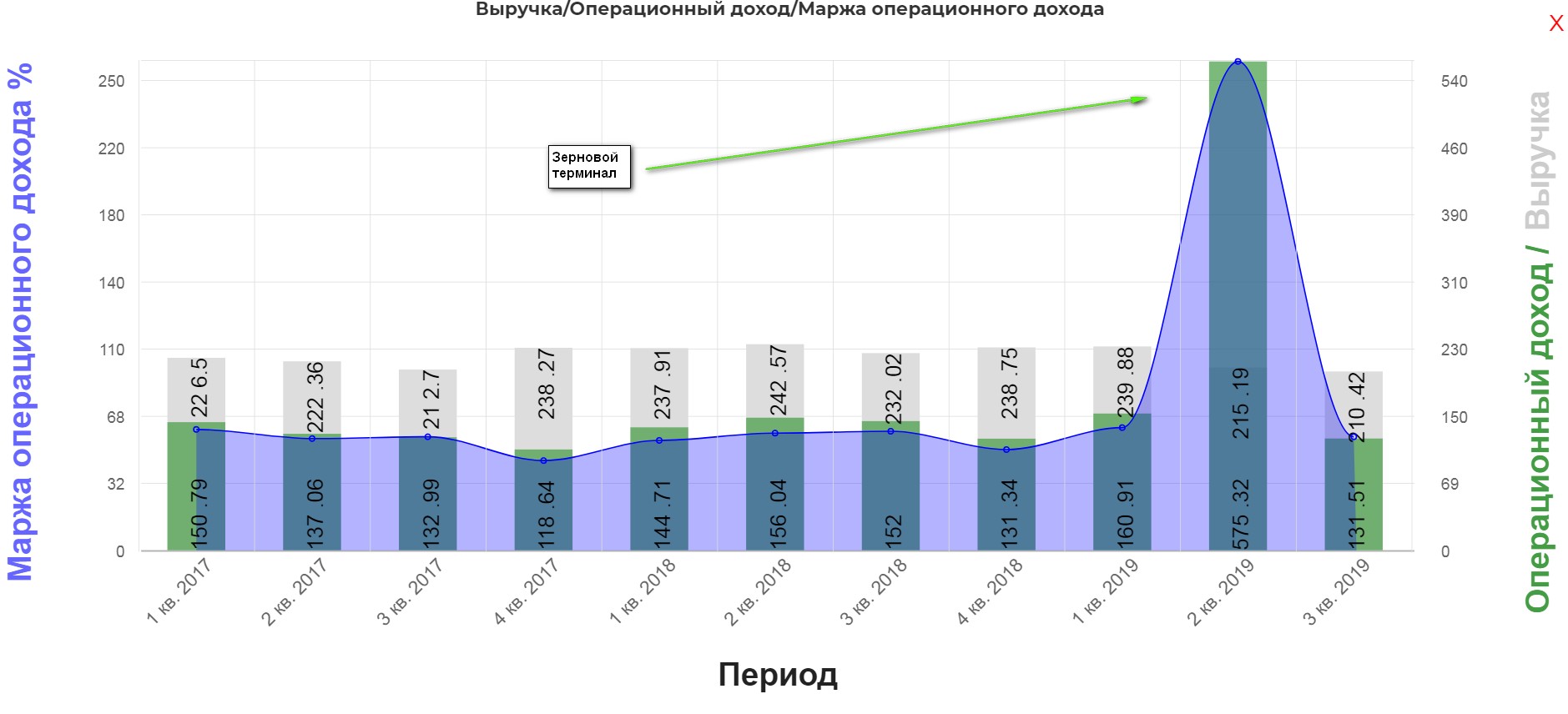

В 2019 году был продан зерновой терминал за 35,5 млрд. рублей. Эта сделка прилично подпортила диаграммы:)

Структура грузооборота:

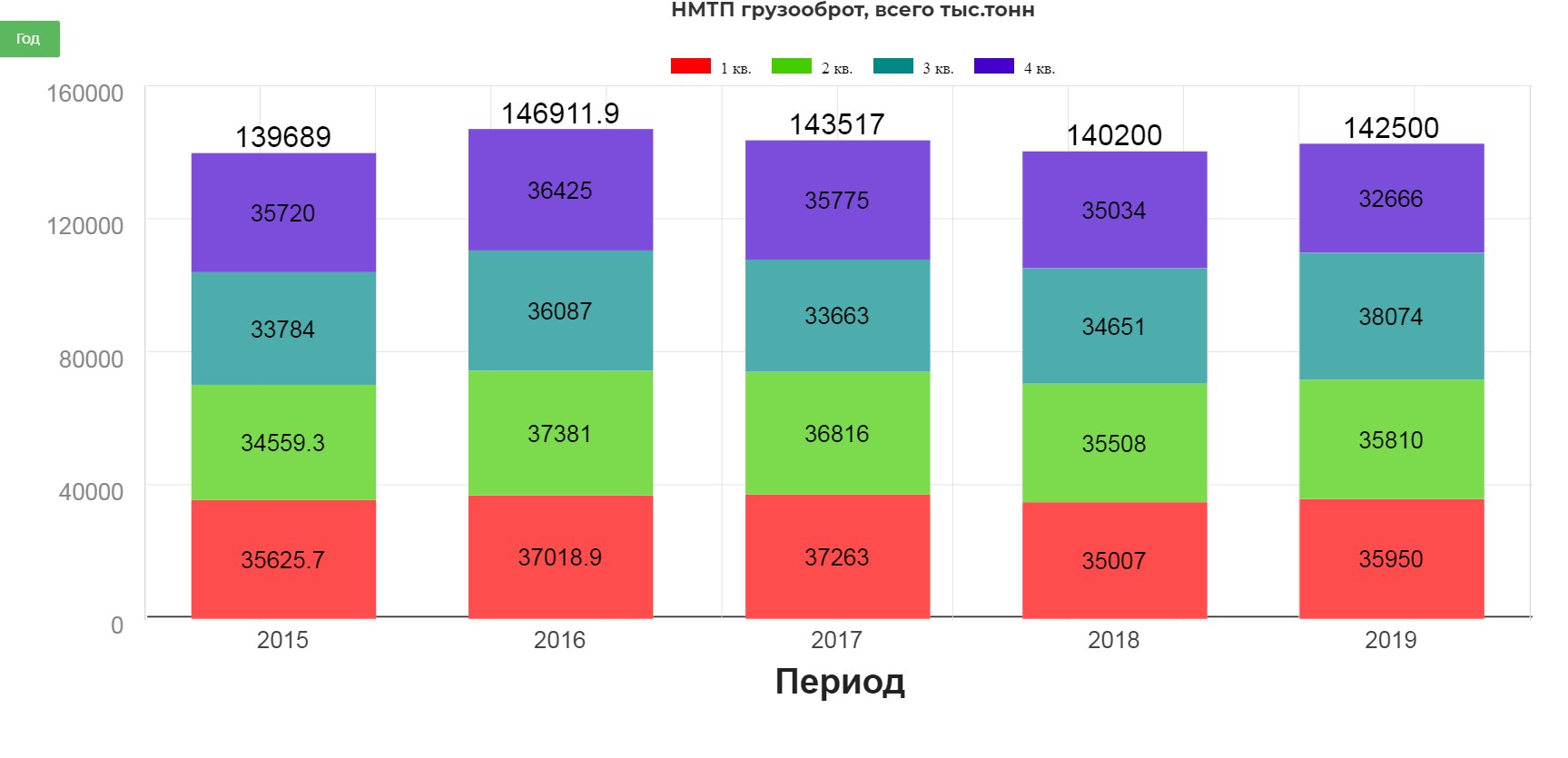

Общая перевалка выросла на 7,8% до 142,5 млн. тонн.

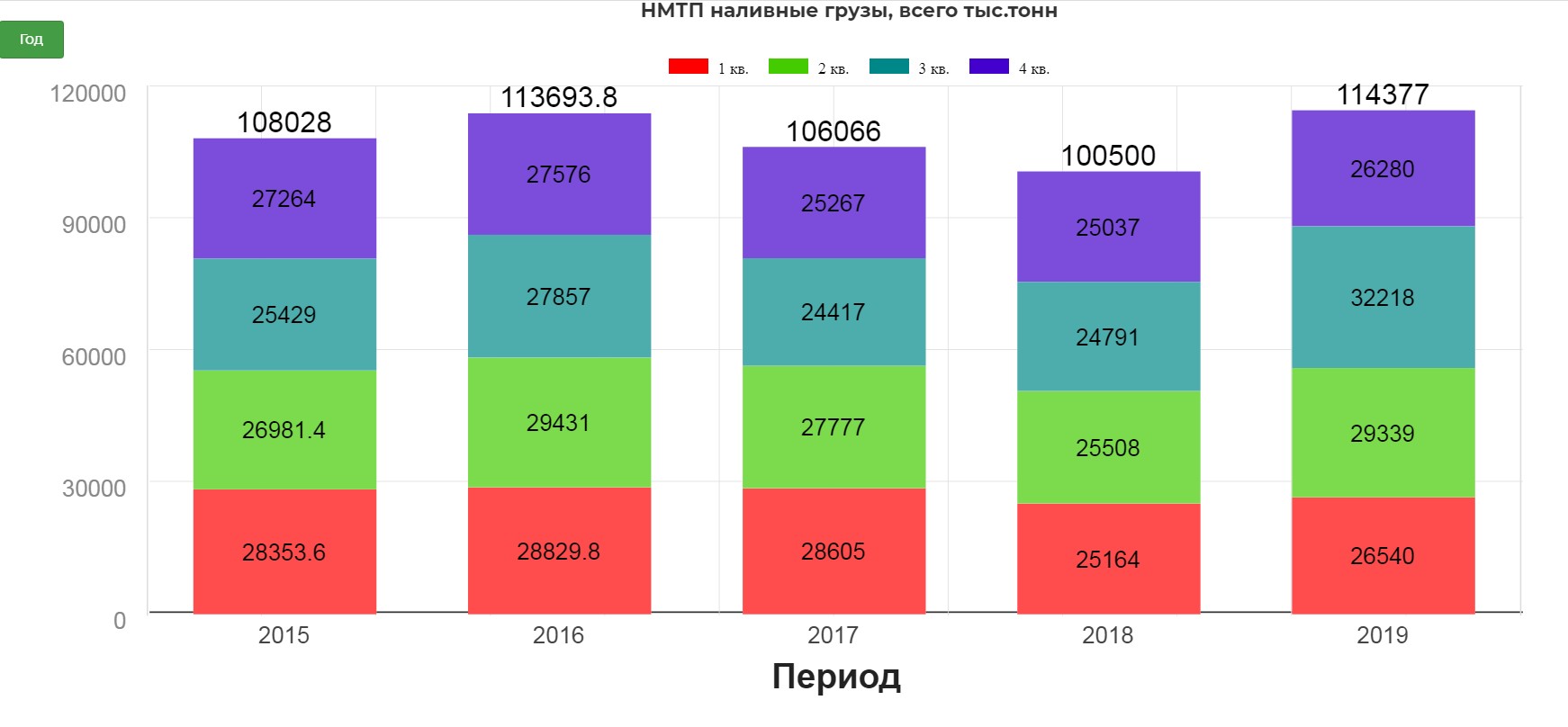

Нефть и нефтепродукты занимают большую часть. В этом году перевалка нефти +18,6%. Спасибо проблемам с дружбой.

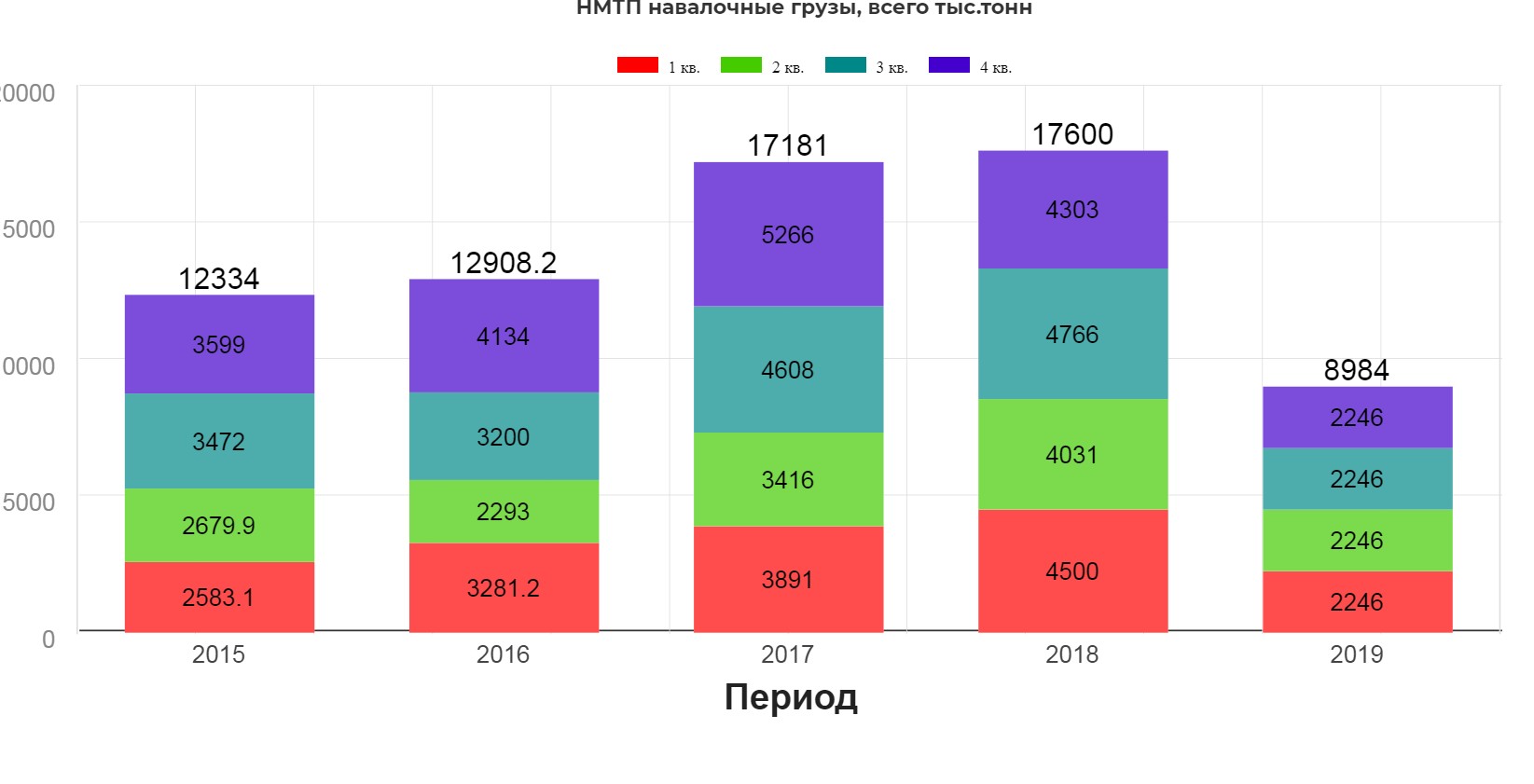

Навалочные грузы скорректированы на проданный терминал.

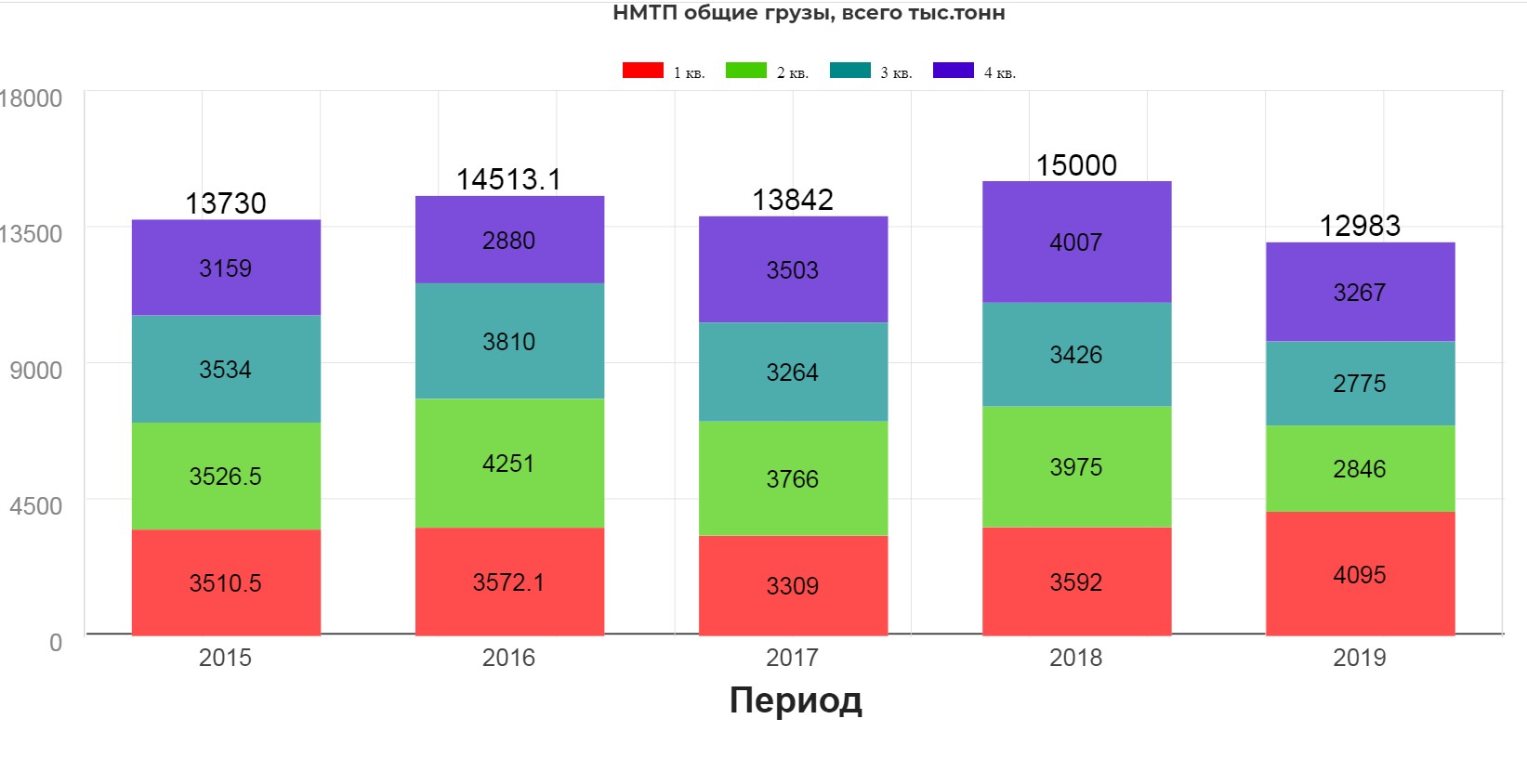

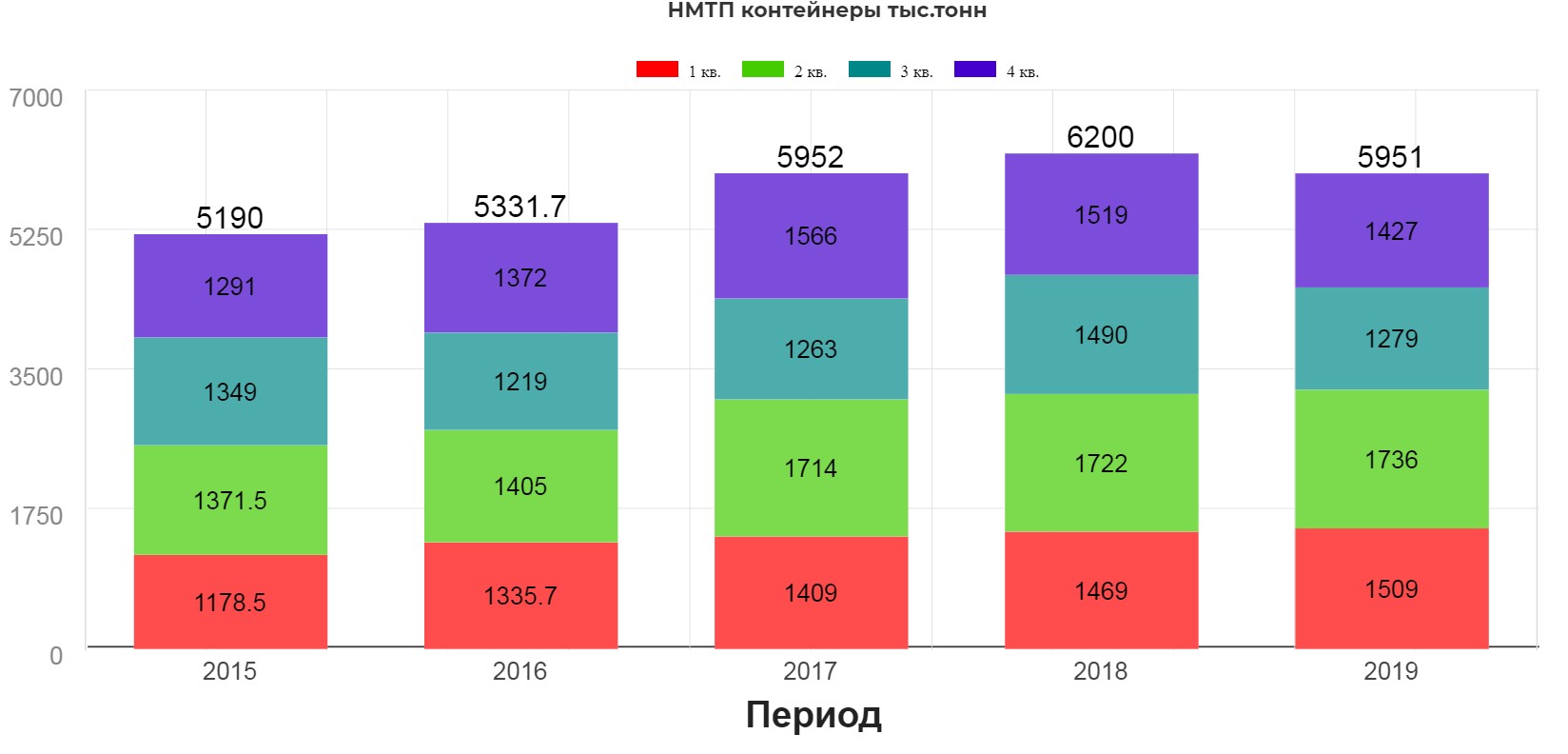

Общие грузы и контейнеры все в рамках стандартных значений. Именно в этом направлении будет развитие. По планам за ближайшие 5-8 лет объем перевалки должен быть увеличен на 25 млн. т.

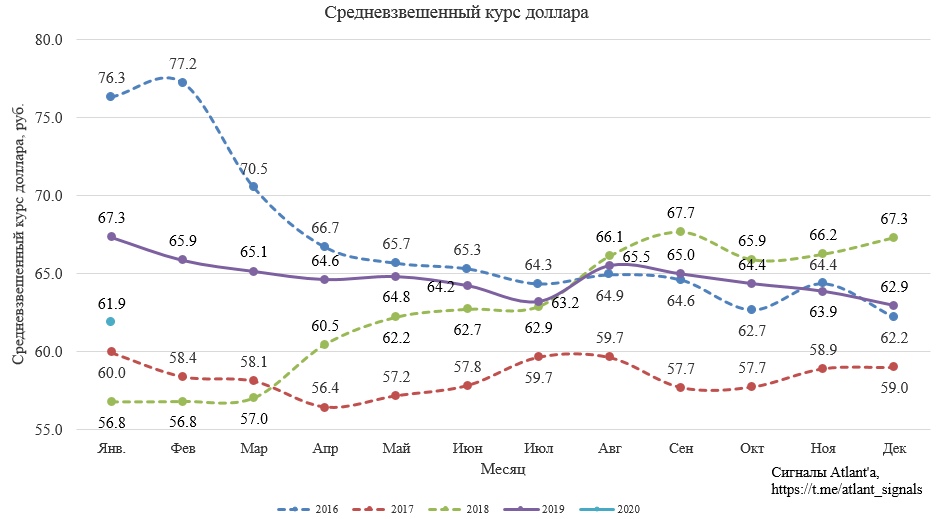

Но отчет за 4кв будет слабенький. Причина в курсе доллара.

Но главное ли это сейчас? Попробуем разобраться с перспективами компании. Для начала с операционными.

Операционно расти достаточно сложно. Скажем так мало, что зависит от самого НМТП в плане объемов спроса на свои услуги. Тут больше вопрос общего состояния экономики. Об этом говорят обрывки из разных источников.

Документ добротный, хорошо проработанный, он направлен фактически в большей степени на повышение эффективности использования существующих мощностей в действующих, так сказать, границах Новороссийского морского порта, реконструкцию ряда объектов, которые позволят … повысить существенно его эффективность, объем перевалки и увеличить финансовый показатель.… Были определены новые стратегические как бы направления движения по видам грузов, с которыми планируют работать ввиду изменения конъюнктуры, строительства других портов"

«Они … рассматривали участие не только в границах Новороссийского порта, но они планировали участие в других каких-то проектах, которые находятся за его пределами. Пока эти вопросы, насколько я понимаю, отложены до каких-то более ясных внешних показателей.… Потенциально там (в проекте СР Тамани — ред.) все могут быть (в качестве инвестора — ред.). Этот вопрос они тоже рассматривали, но, насколько я знаю, они решения такого не принимали»

Тамань отложили, хотя еще в годовом отчете за 2018 есть упоминание.

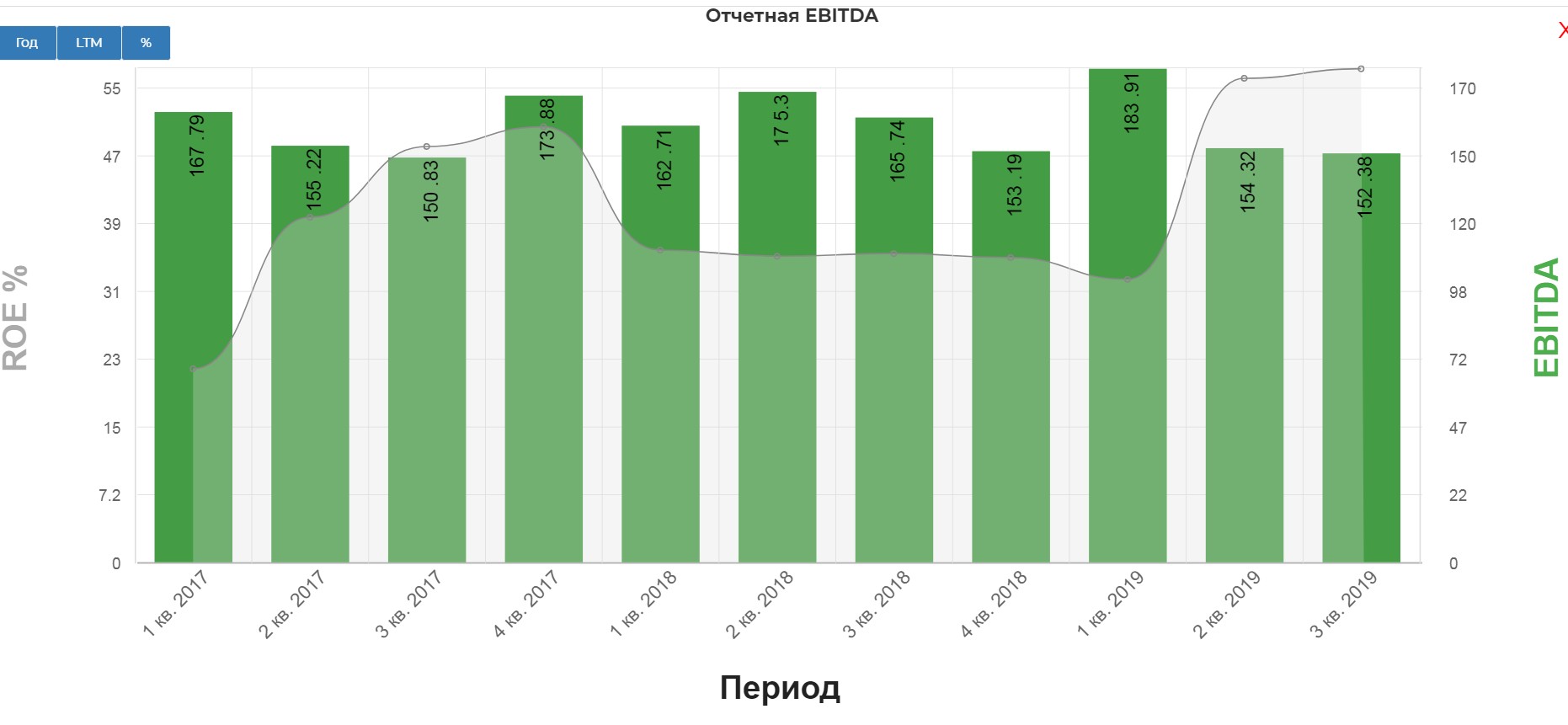

Таким образом, только дальнейшее оптимизация уже существующих мощностей и рост рентабельности, хотя она итак уже на приличном уровне.

Операционная маржа

ROE

В итоге операционного роста вероятно значительного мы не увидим.

Теперь к главному про дивиденды.

Это самая большая сложность в компании. Как таковой дивидендной политики, определяющей размер дивидендов нет, но возьмем традиционные 50% ЧП по МСФО.

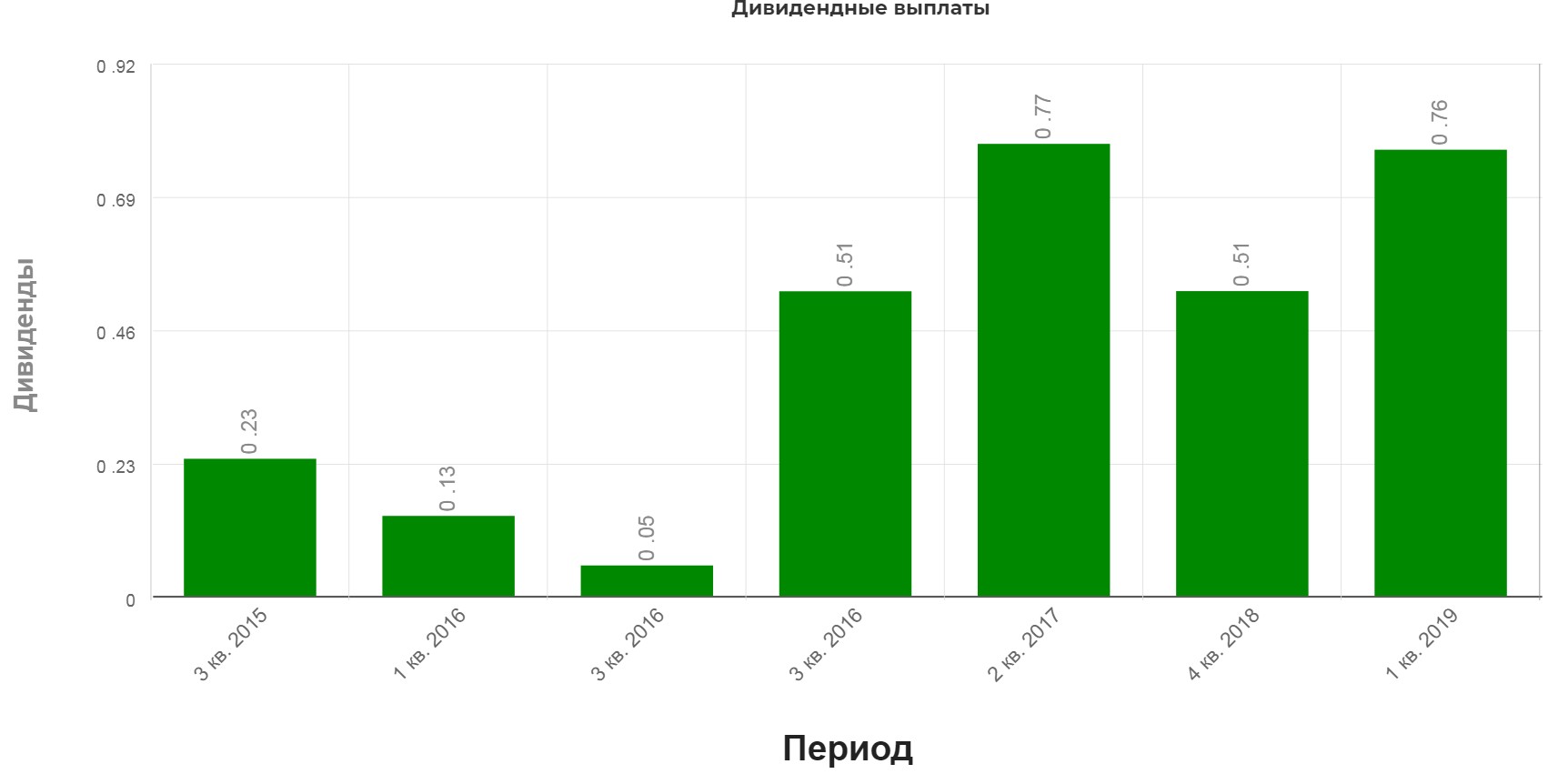

Исходя из этого за 9мес уже заработали на 0,43р плюс 0,5 от продажи зернового терминала. Очень удобно для запоминания, каждые 10 млрд. в див. базу дают 0,5 рублей на акцию.

Таким образом, имеем некоторую нижнюю планку в дивидендах. Особо хочется заметить, что +0,5р к дивам это разово. Далее все будет зависеть от новой див. политики которую обещали принять. К чему будет привязана выплата пока не ясно, но идея входа под объявления большого дивиденда можно рассмотреть. В прошлом году дивиденд объявляли в мае.(НЕ ЯВЛЯЕТСЯ ИНДИВИДУАЛЬНОЙ ИНВЕСТИЦИОННОЙ ИДЕЕЙ)

Див. история:

Позитивные моменты:

- Смена собственника в виде Транснефти.

- Переход на новую див. политику после принятия стратегии 2020-2024.

- Разовый рост дивидендов от продажи зернового комплекса.

- Планы по приватизации могут быть стимулом для завышения курса акций перед продажей.

- Стабильная компания, зарабатывающая на экспорте ресурсов.

- Отсутствие промежуточных выплат, дает надежды на позитивную реакцию в момент объявления больших дивидендов.

Риски:

- Рост инвестиционной программы.

- Смена настроения собственника, перенос планов по приватизации.

- Ограничение ОПЭК и как следствие снижение оборота наливных товаров.

Технически сложно рисовать малоликвидную бумагу, но видно, что спрос на компанию есть. Плюс прошла коррекиция.

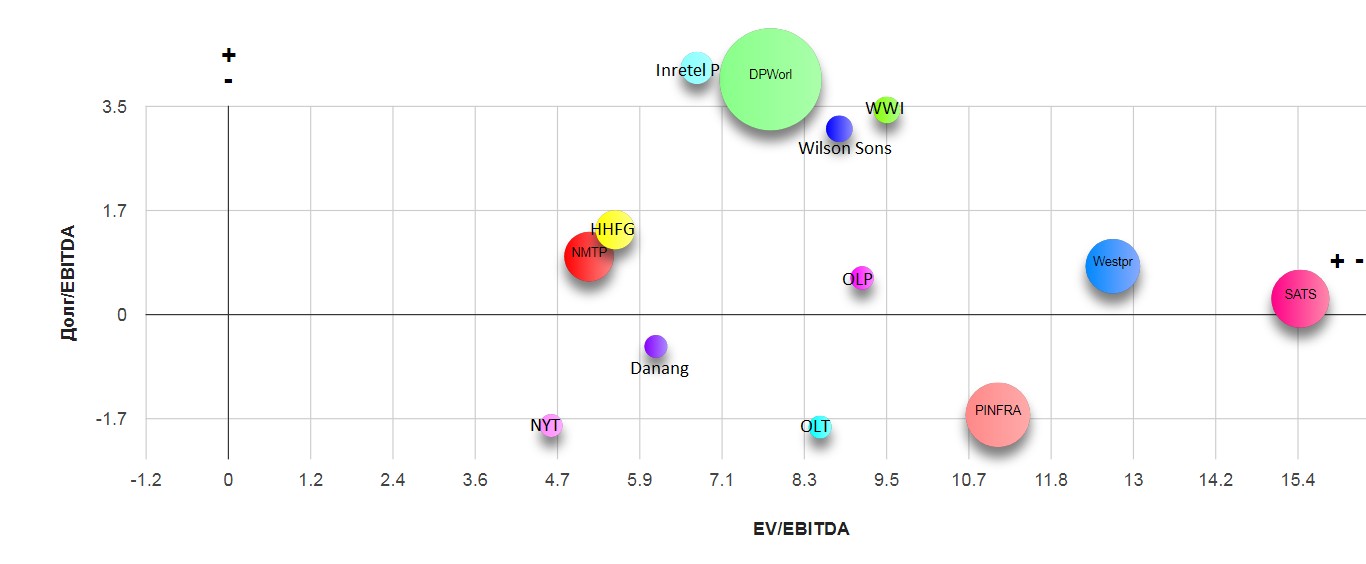

PS: НМТП еще один из самых дешевых по мультипликаторам портовый оператор.

Полезные ссылки

Жека Аксельрод