21 января 2020, 17:56

НЛМК. Обзор операционных показателей за 4-ый квартал 2019 года. Мультипликаторы сектора перед фин. отчетностью.

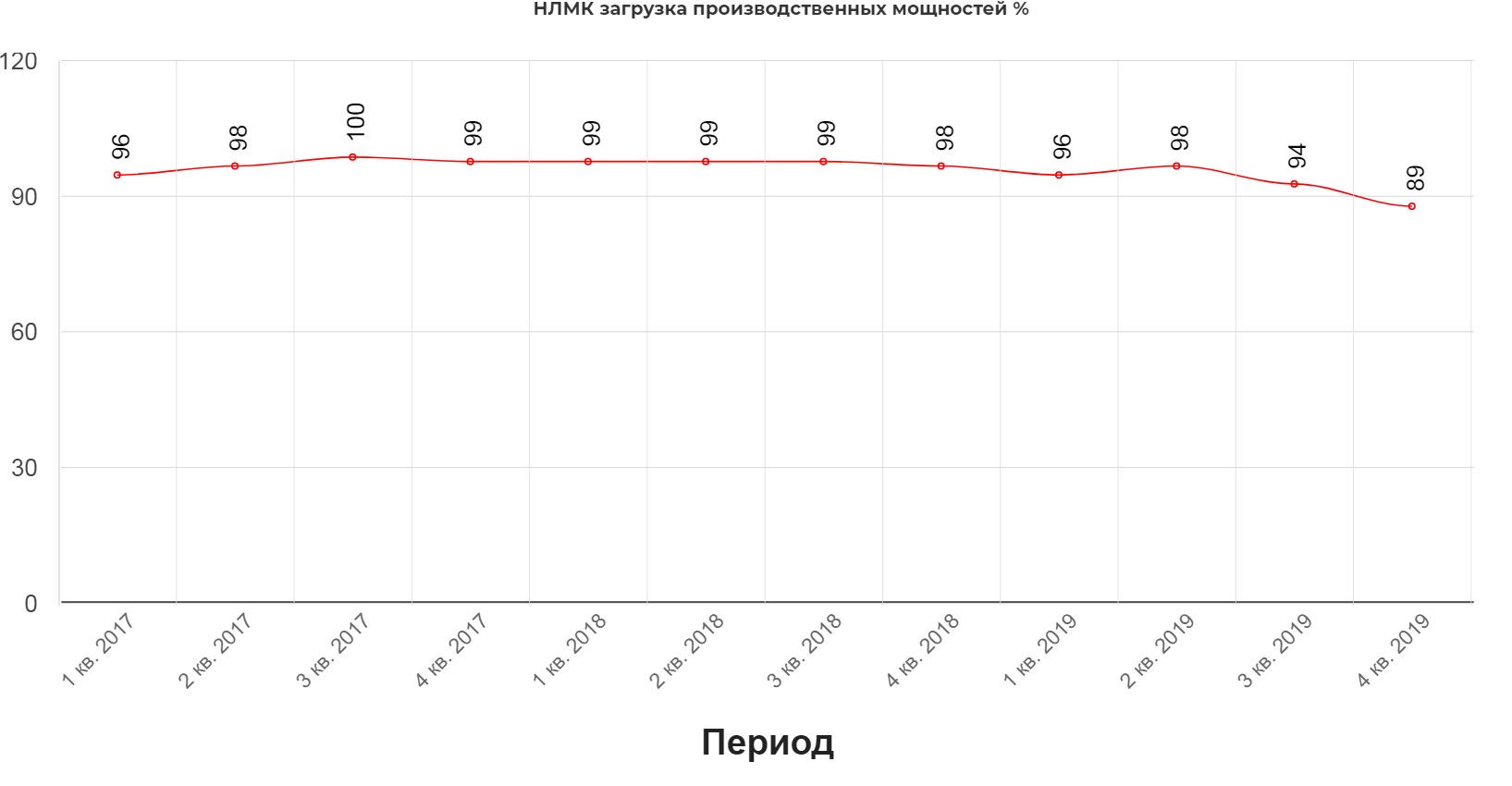

Пробежимся по результатам. Загрузка мощностей упала до 89%.

Причина в реконструкции, ремонте в доменном и конвертерном производстве. Все это позволит повысить производительно на 18%. Плюс снизить выбросы, но кому это интересно…

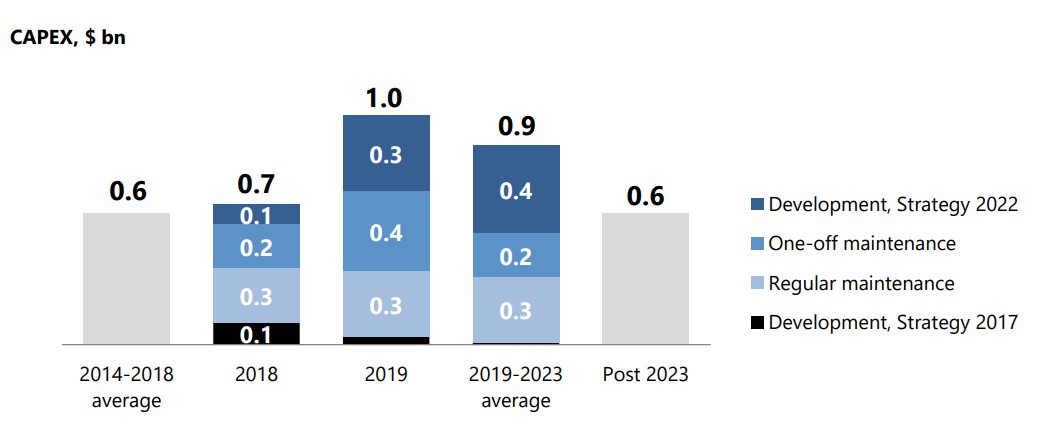

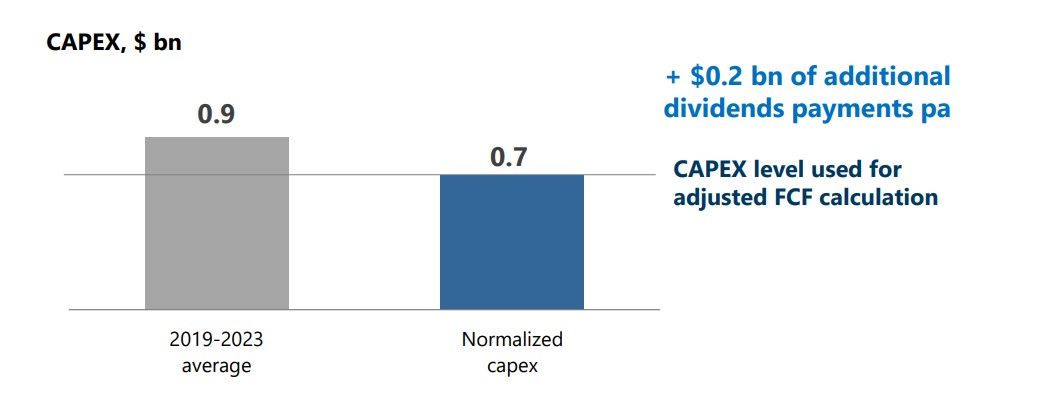

В ноябре реконструировали конвертер №2, следующий конвертер будут реконструировать в мае 2020. Все это в планах по инвестициям. Снижение только к 2023.

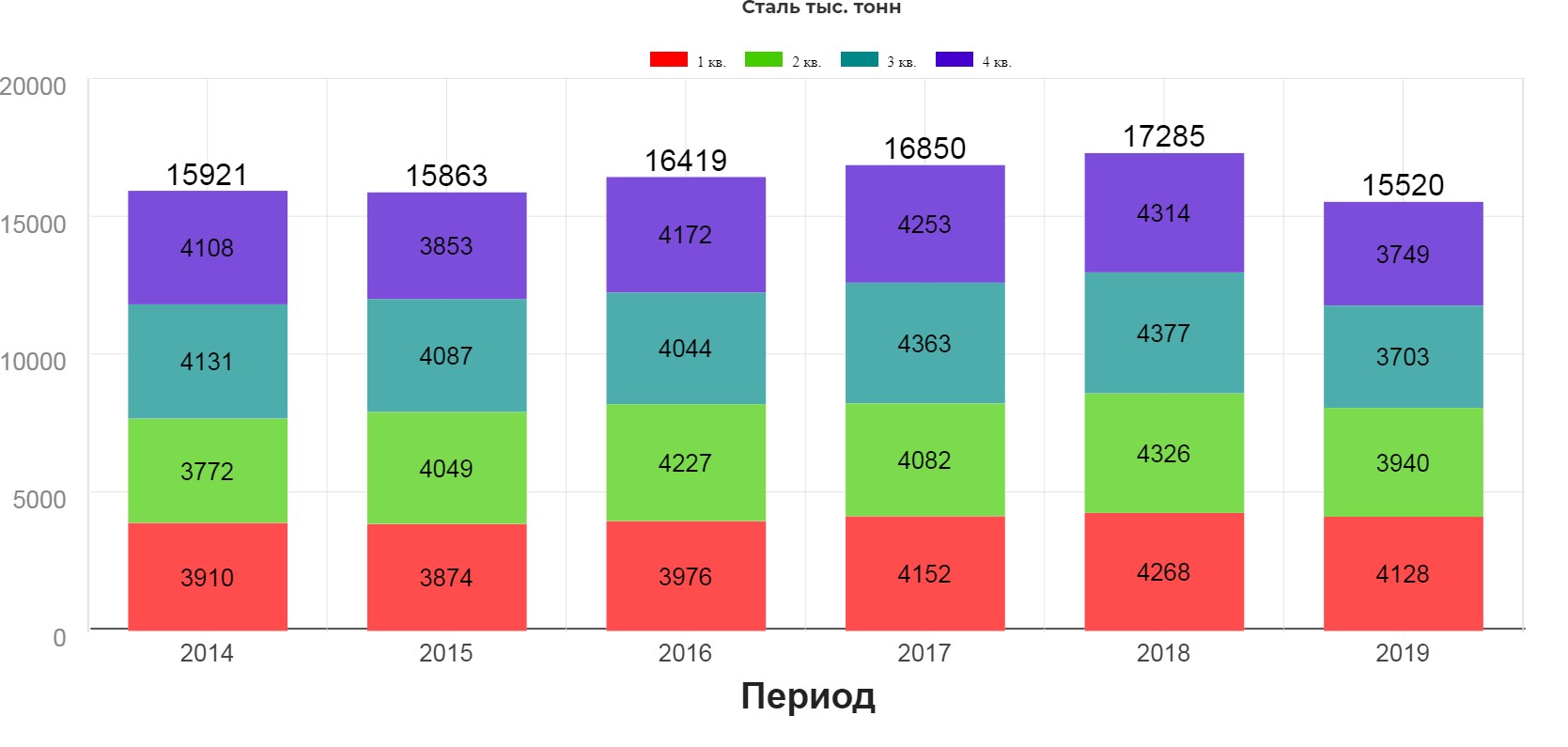

Производство по году упало прилично на 10%. Но все ради эффективности.

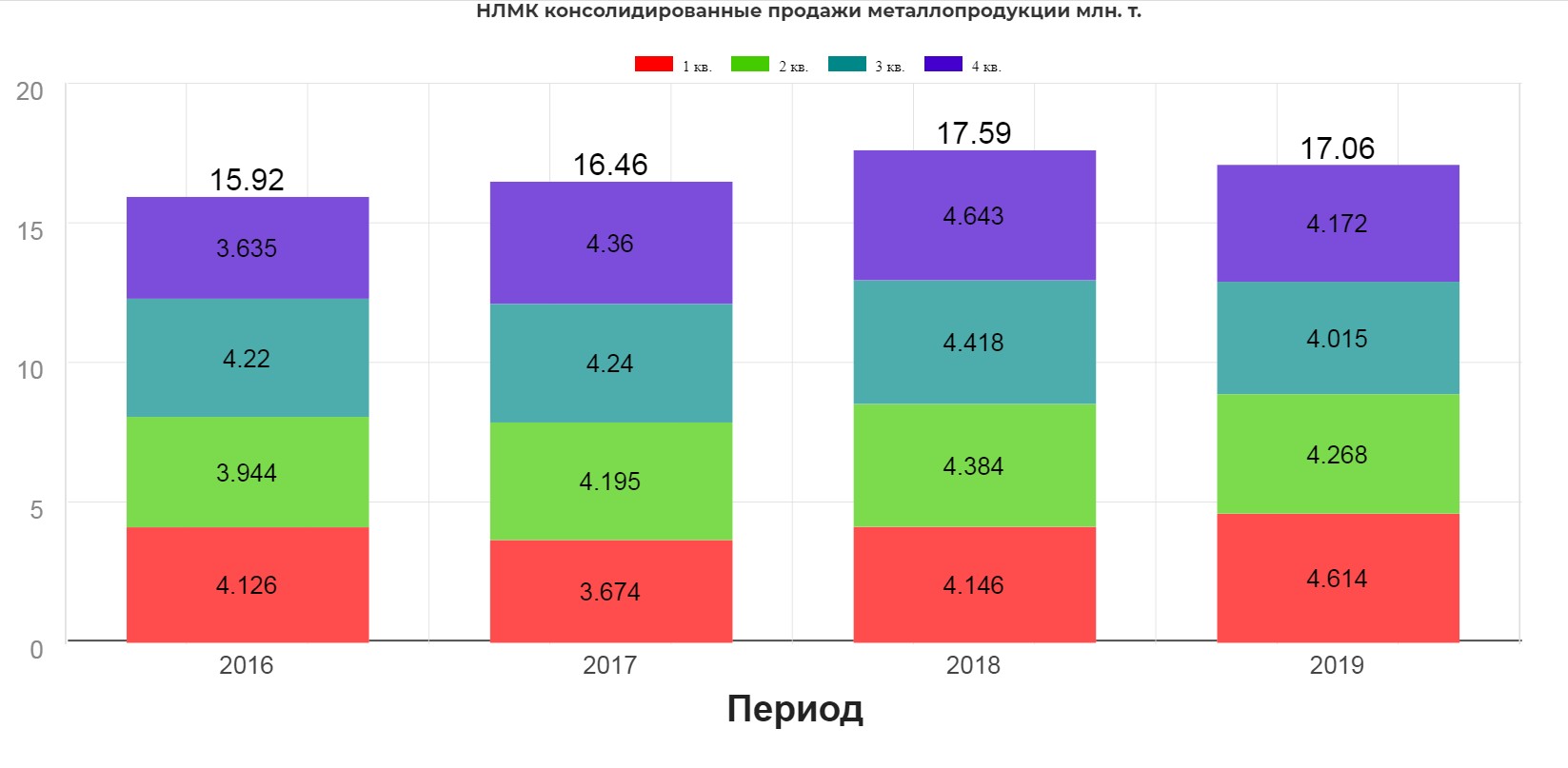

Самое главное продажи держатся на достойном уровне, учитывая слабое производство.

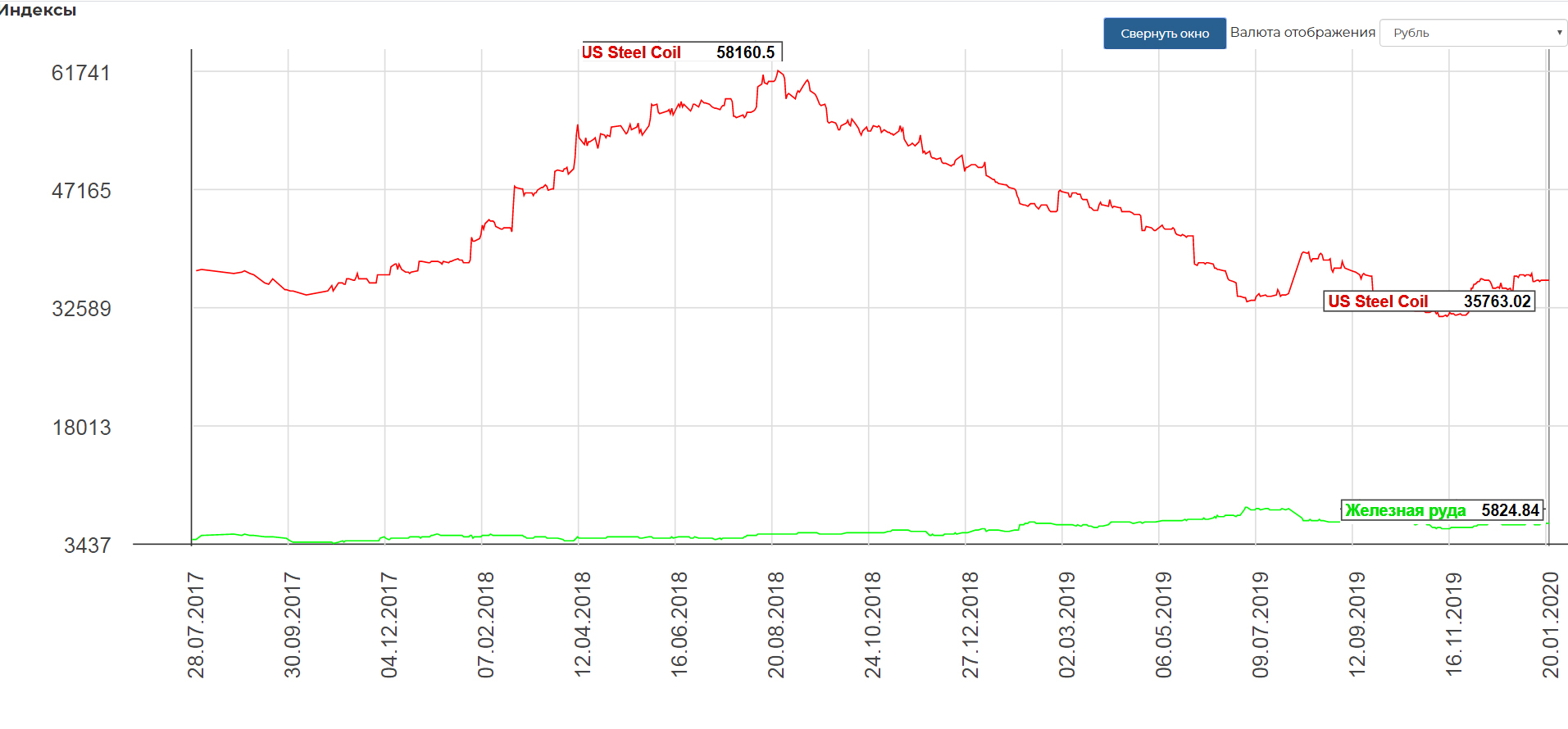

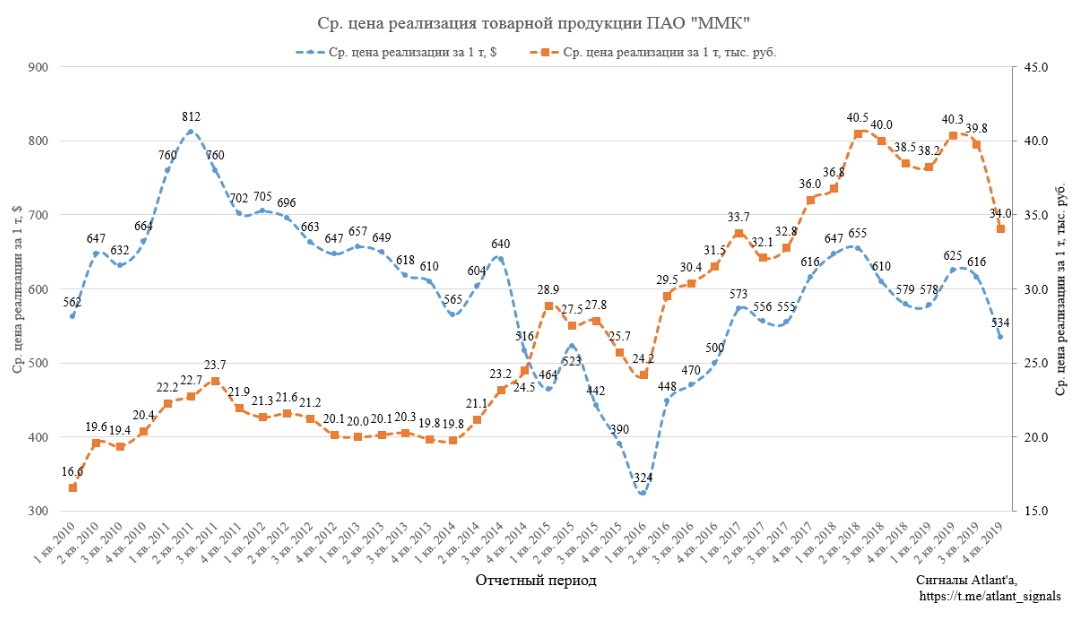

Небольшое отступление. Биржевые цены в рублях , на западных рынках, упали катастрофически.

Это подтверждают отчеты ММК и СЕВЕРСТАЛИ.

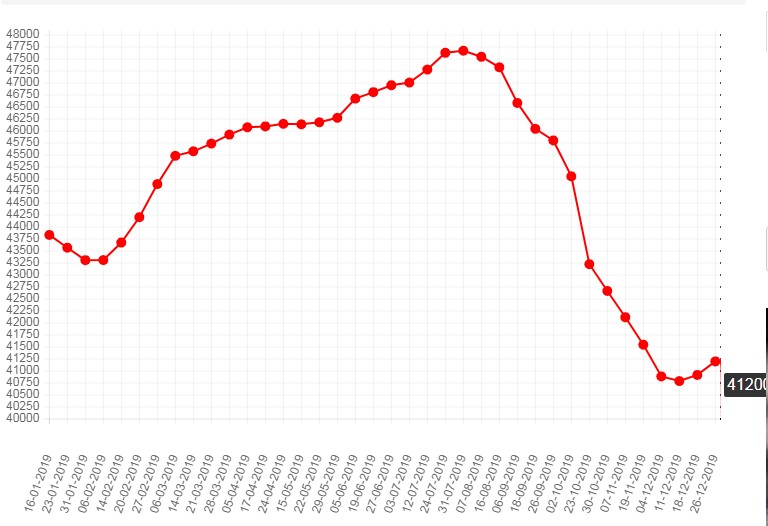

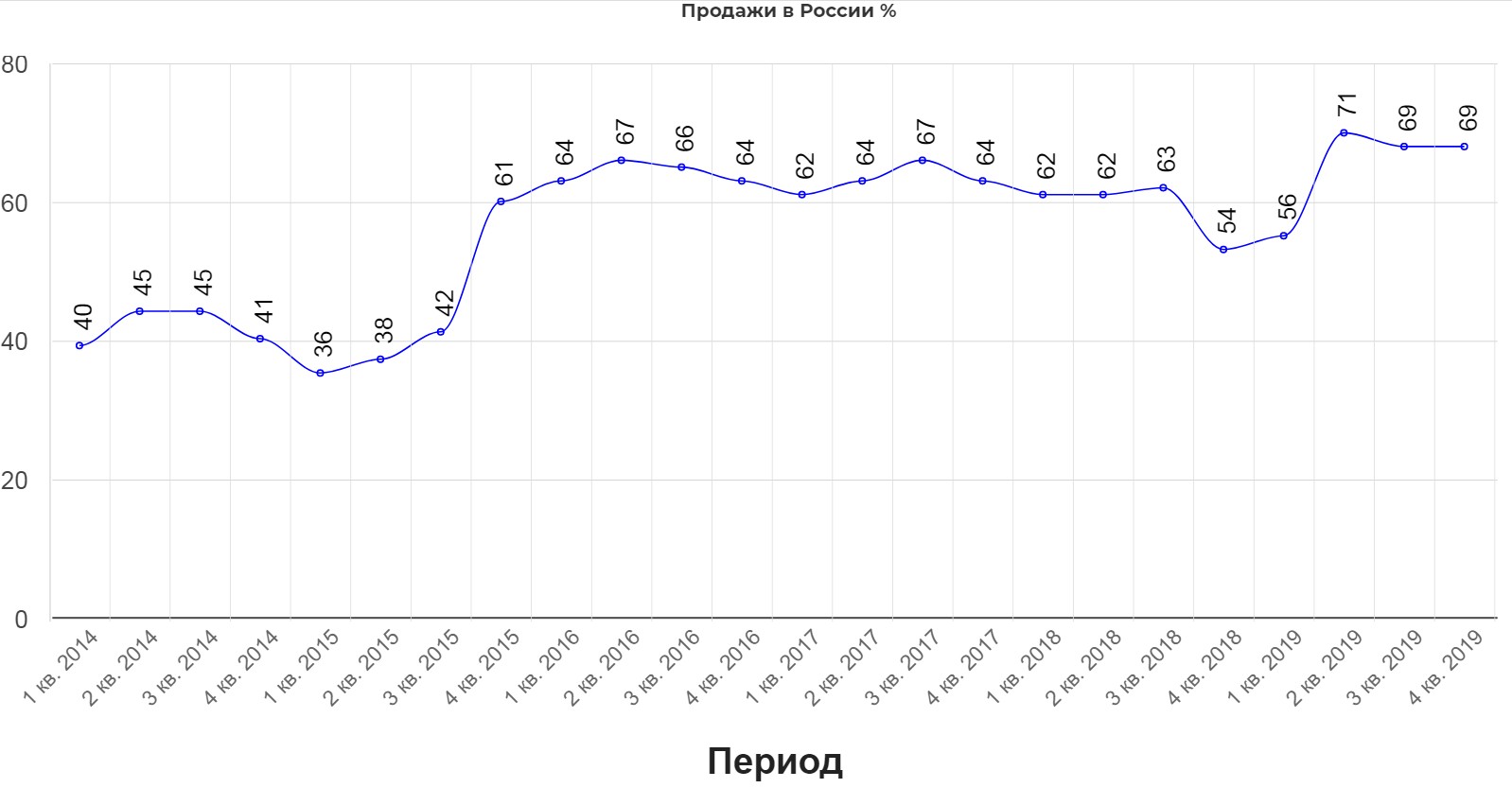

Данные по рынку России:

Что лучше всего в этом случаи сделать? Правильно, сократить экспорт и увеличить внутренние продажи.

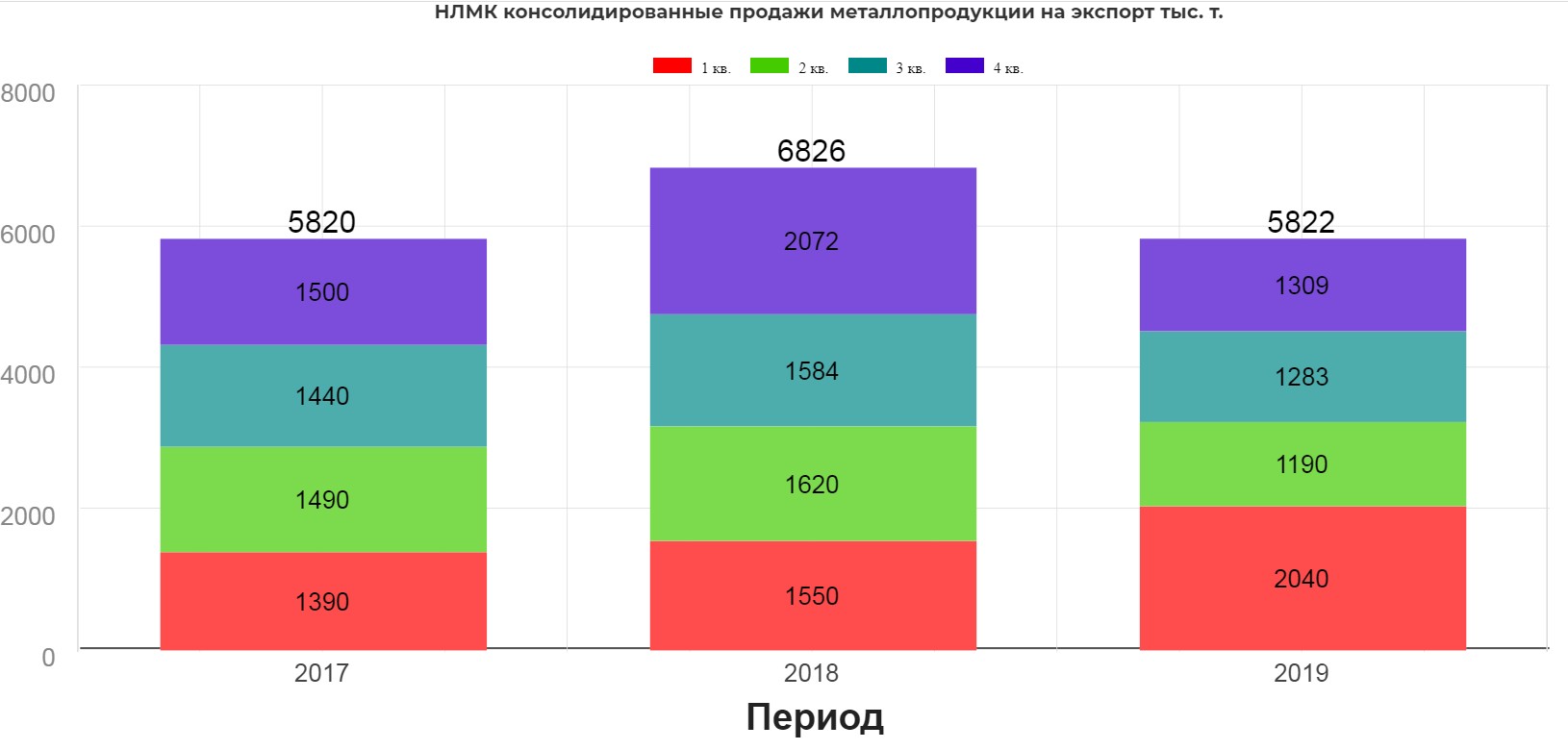

Экспортные продажи в итоге упали 5822 тыс. тонн. Ну и хорошо!

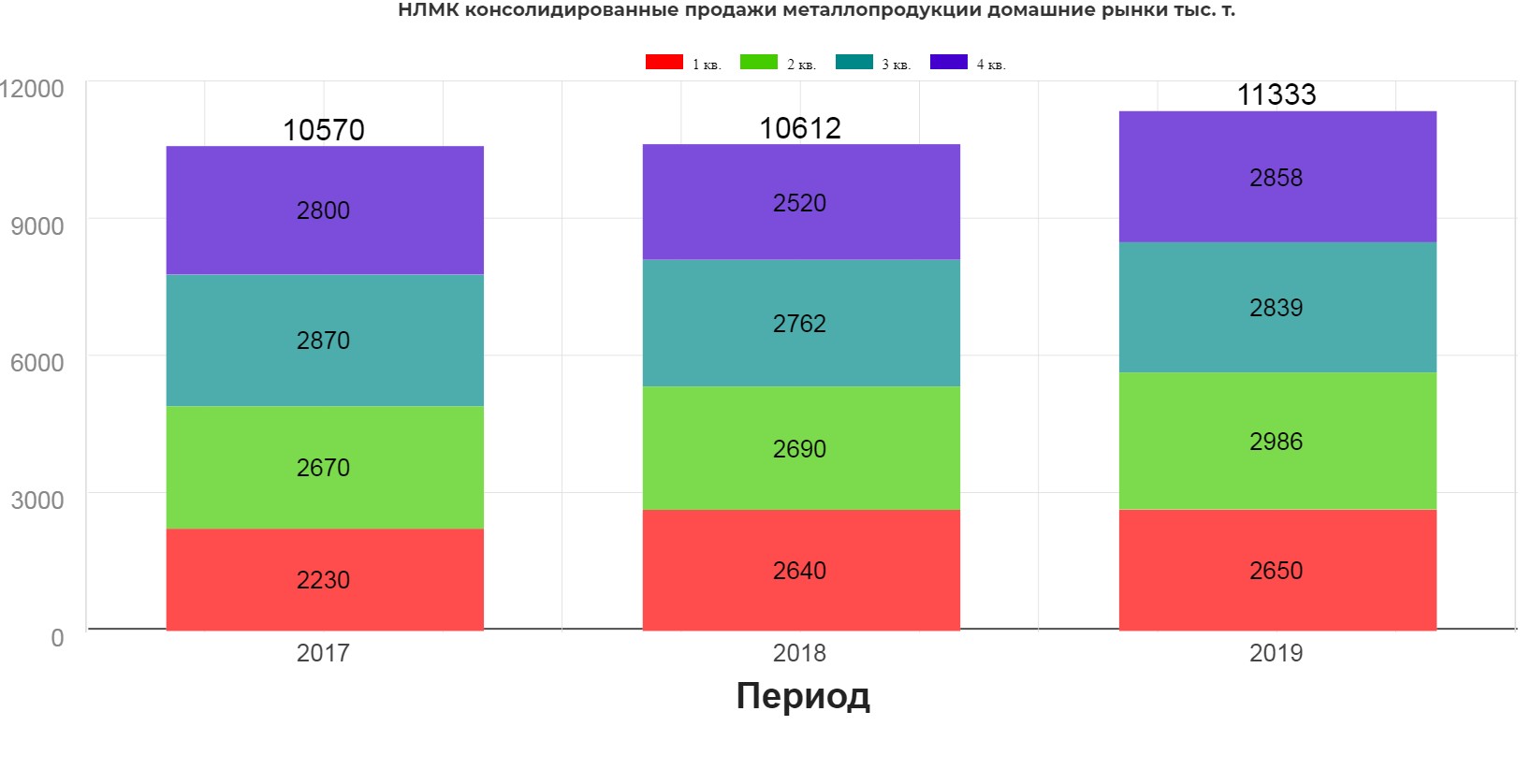

А вот локальные продажи показали рост. Парни знают свою работу.

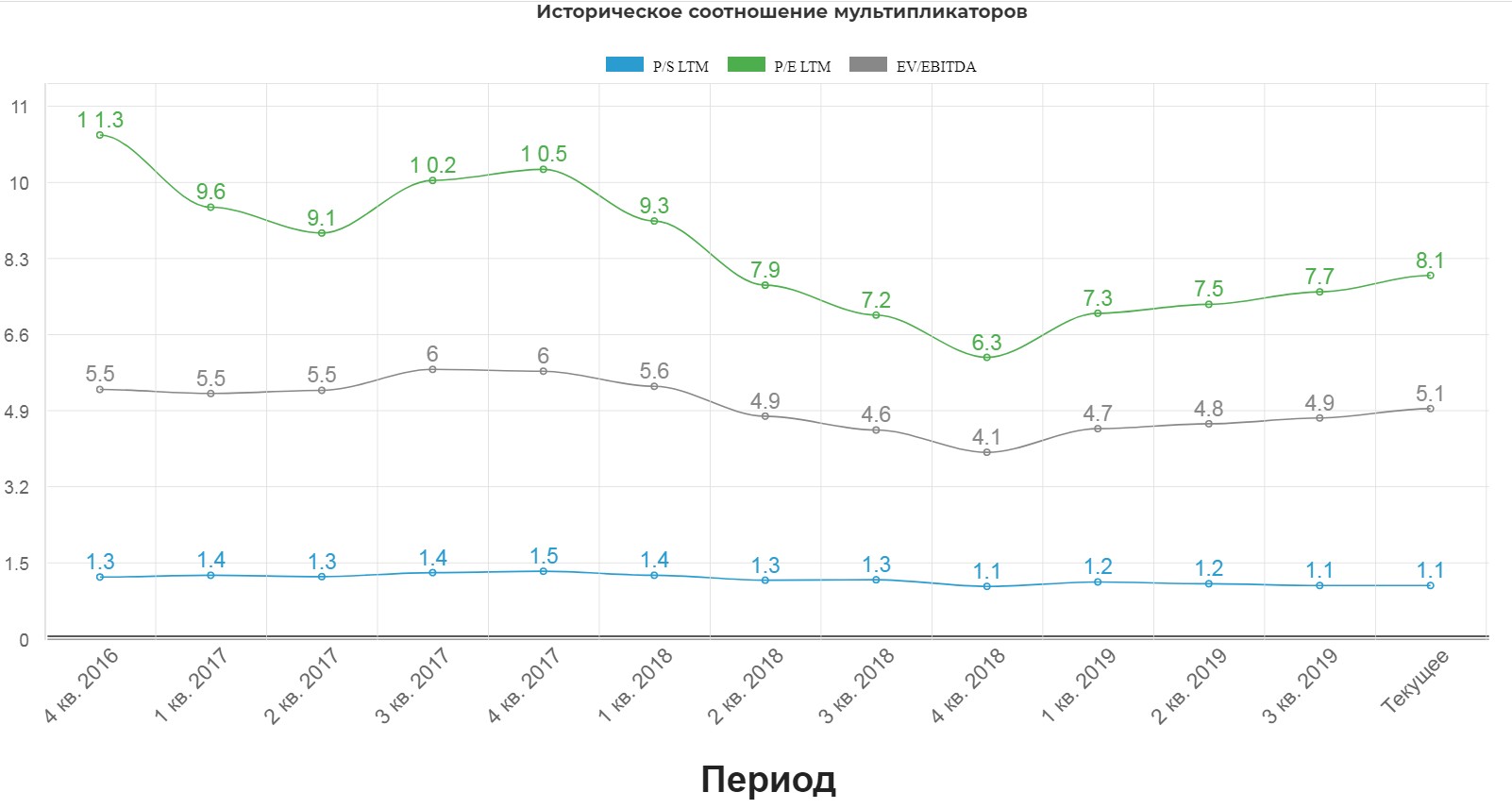

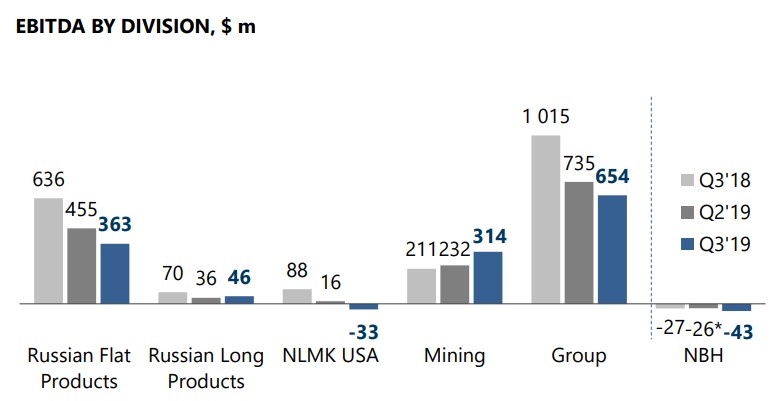

Точных цен компания не раскрывает, поэтому сложно предположить насколько упадут показатели. ВТБ считает, что EBITDA упадет на 31%, а див доходность составит 2%, что ниже чем у собратьев. В любом случаи, мне кажется компания перегрета, на фоне последних памп-событий. Рост продаж явно не скомпенсирует падение цен. А по выходу отчета, мультипликаторы станут еще хуже.

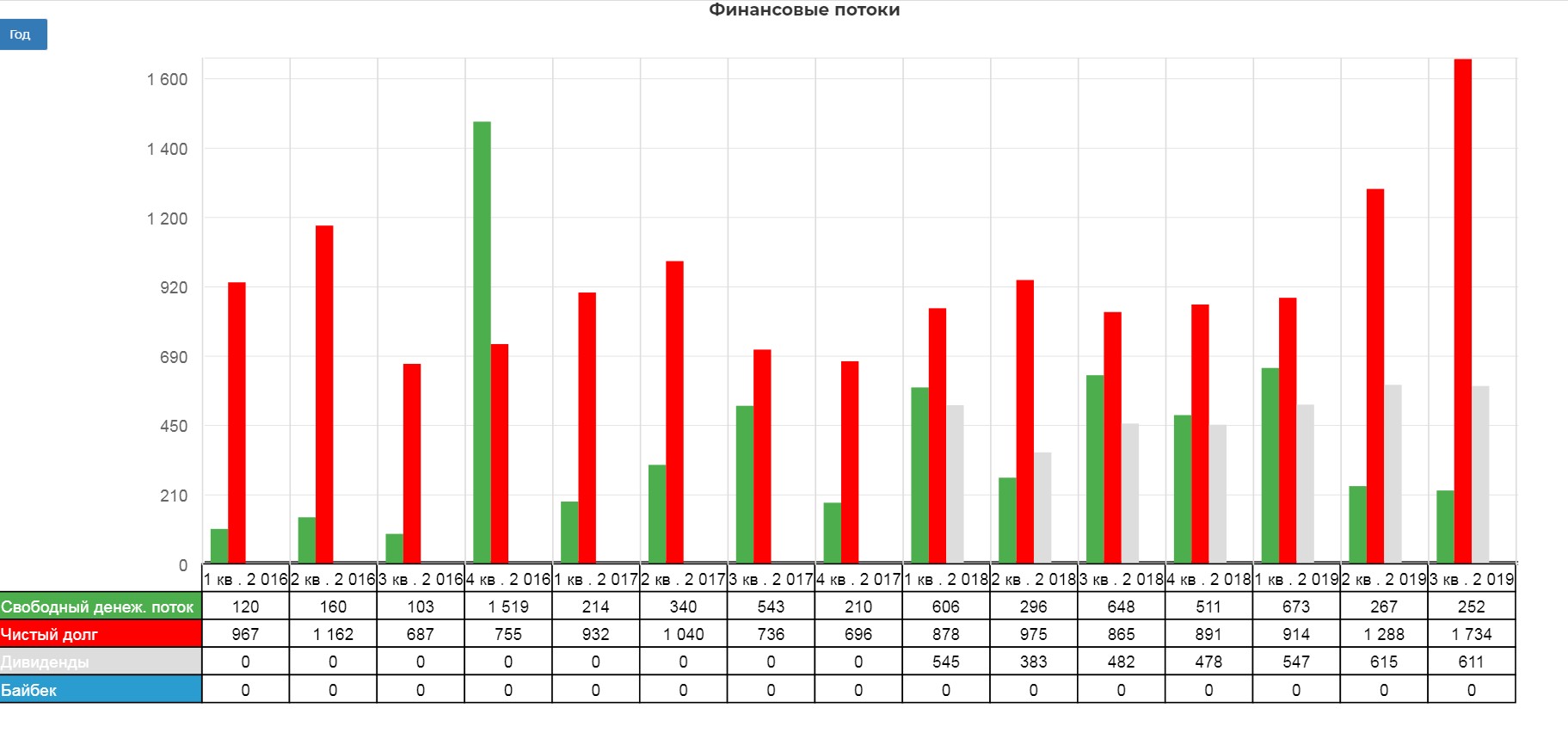

Долговая нагрузка повысится, так как компания платит сильно больше FCF.

Даже с учетом правила отсечения при расчете дивидендов, OCF точно снизится, при условии что не будет изменений оборотного капитала.

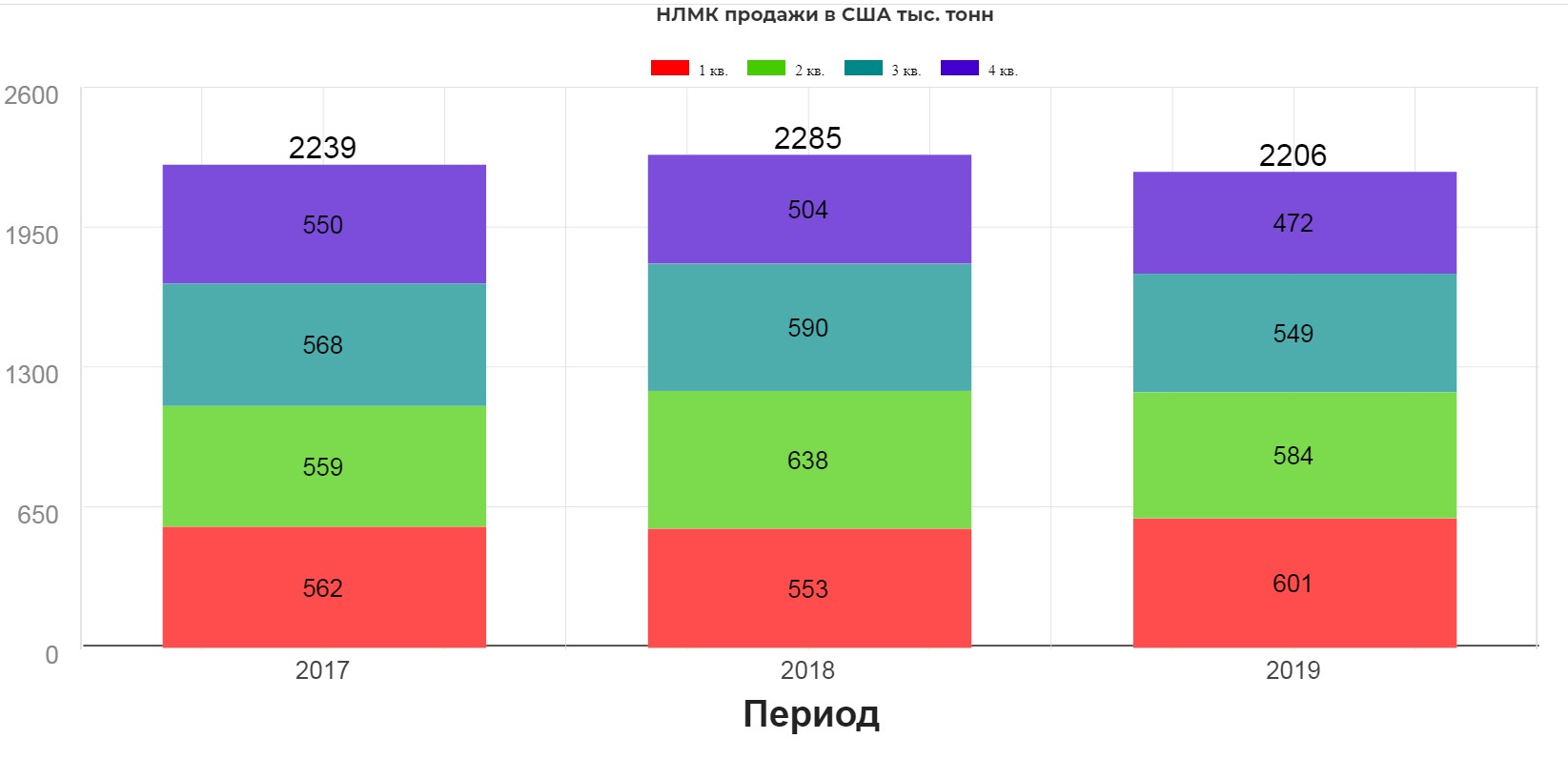

К слову сказать дивизион в Америке очень слабый...не напоминает ТМК?

Продажи тут давно не растут.

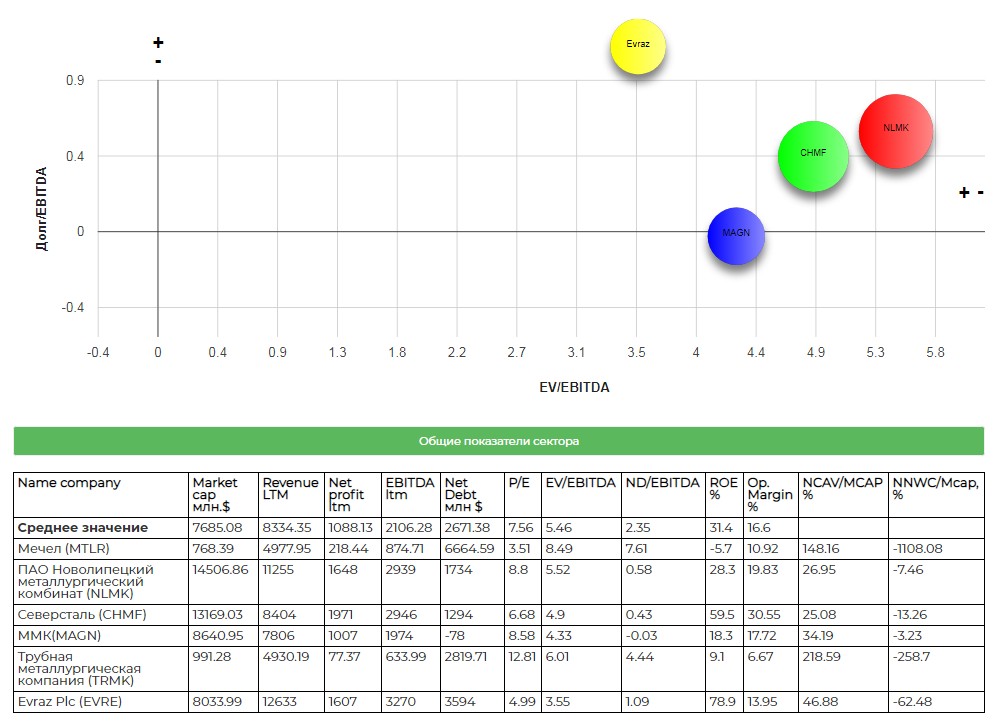

Текущее состояние сектора.

Итог: Финансовый отчет 10 февраля будет слабый. Из большой тройки, у НЛМК пожалуй самые туманные перспективы.

Полезные ссылки

Жека Аксельрод