19 января 2020, 15:42

TCS Holding Group: отчет за 3 квартал 2019 года.

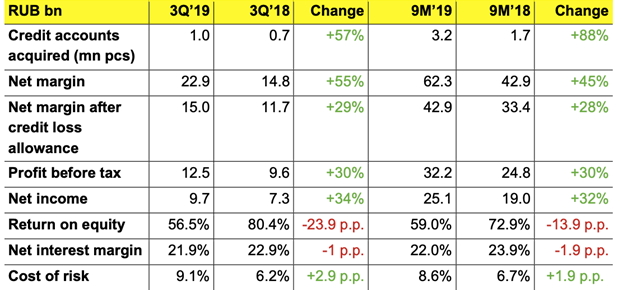

Финансовые и операционные показатели.

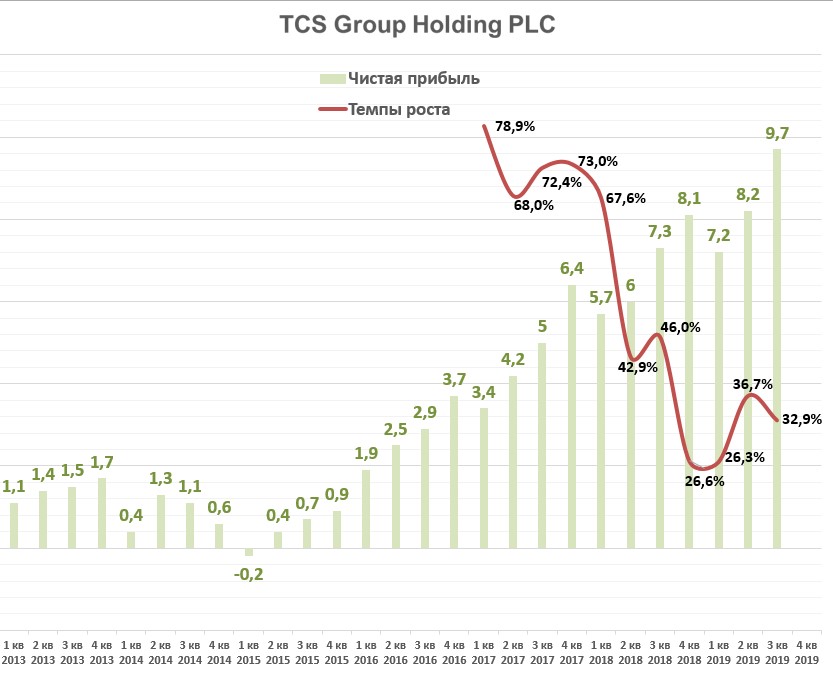

Компания сообщила о рекордной квартальной чистой прибыли в размере 9,7 млрд руб. против 7,3 млрд руб. годом ранее.

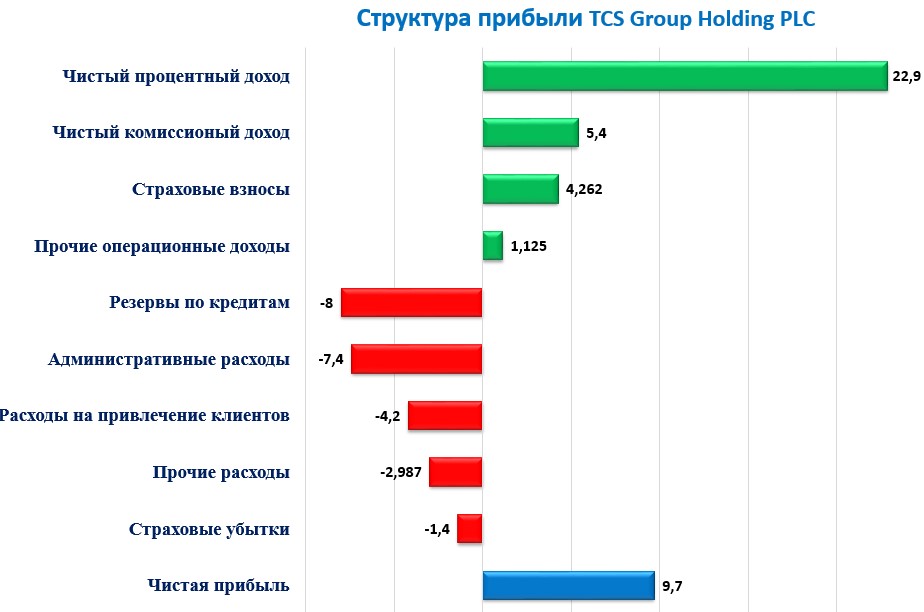

Посмотрим на структуру чистой прибыли за 3 кв. 2019 года.

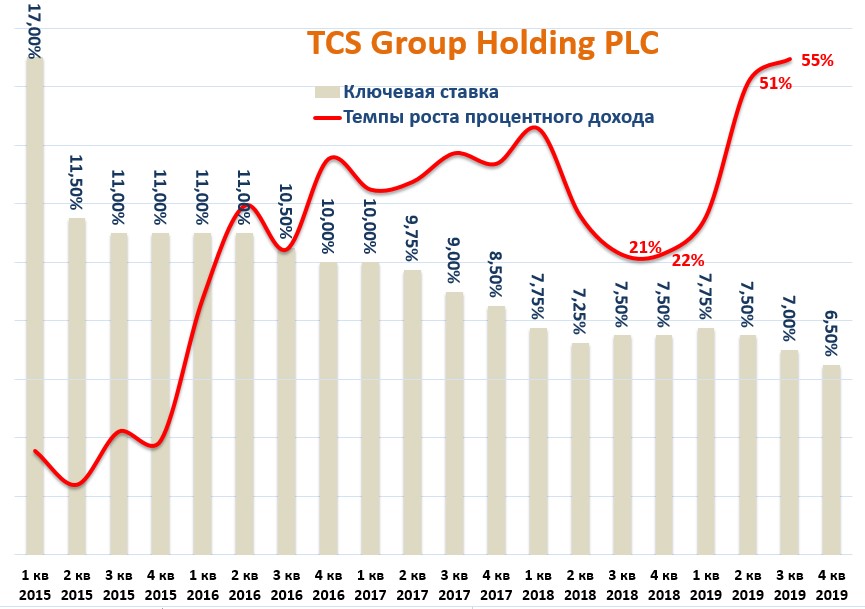

Чистый процентный доход (68% от общего дохода).

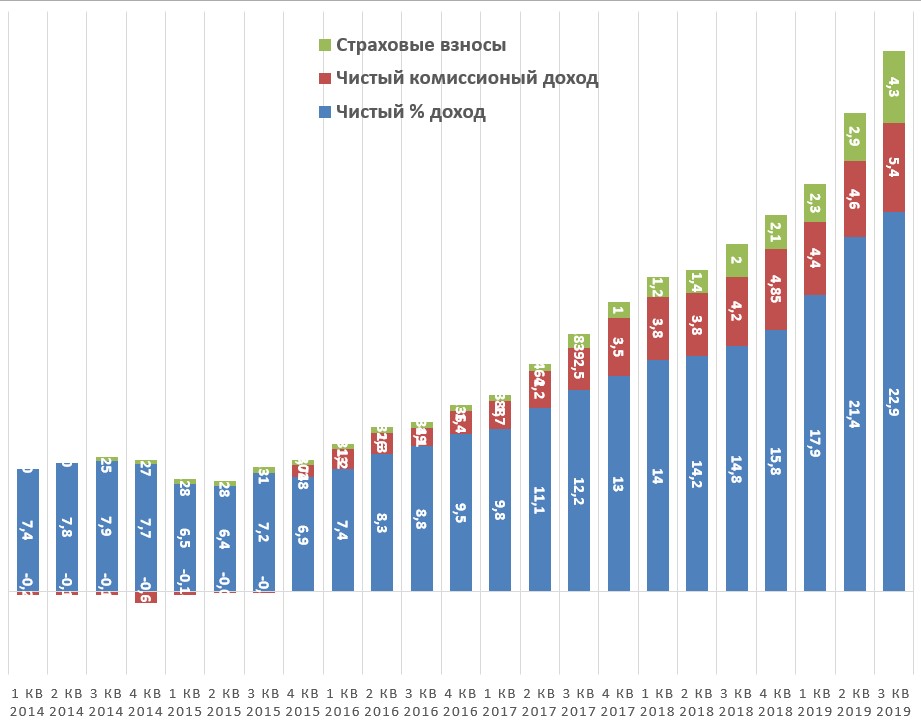

Чистый процентные доходы выросли в 3 квартале 2019 года до 22,9 млрд. рублей против 14,8 млрд. рублей годом ранее.

Темпы роста чистого процентного дохода возобновились после замедления во 2-3 кв. 2018 года и составили 55% в 3 квартале 2019 года по сравнению с аналогичным периодом прошлого года.

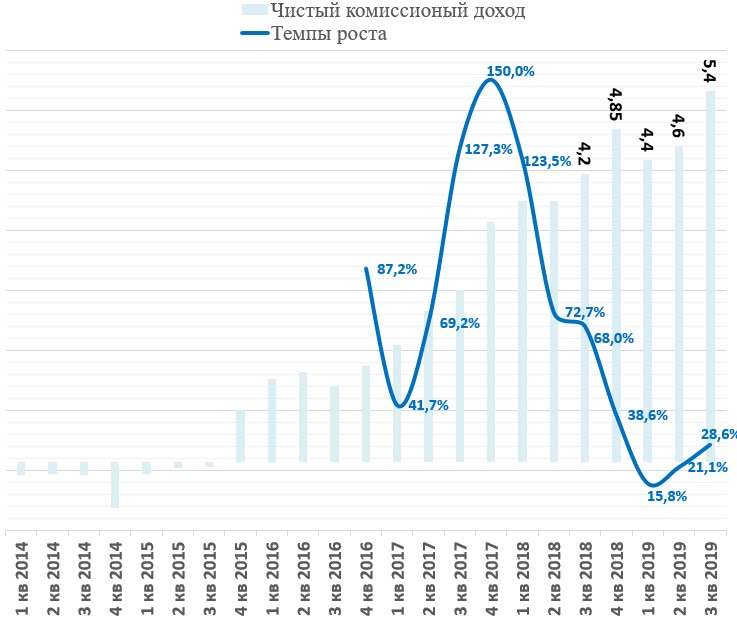

Чистый комиссионный доход (16% от общего дохода).

Масштабирование бизнеса, не связанного с кредитами, продолжает приводить к росту доходов от финансовых услуг, которые составили 5,4 млрд. рублей в 3 квартале 2019 года против 4,2 млрд. рублей годом ранее.

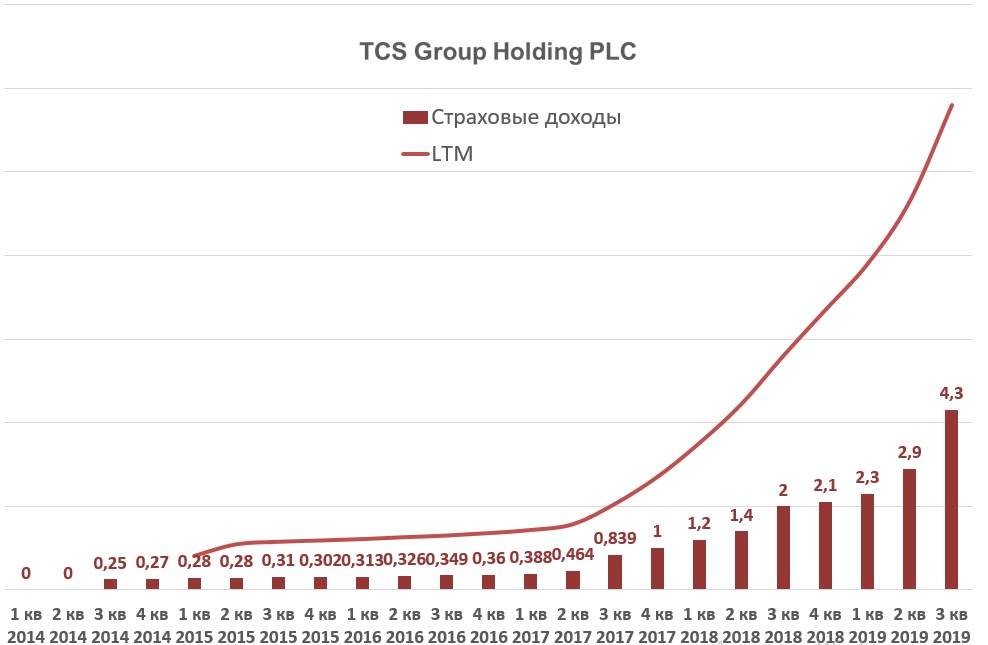

Страховой доход (13% от общего дохода).

Tinkoff Insurance командует растущей долей транзакционных доходов.

Динамика LTM впечатляет!

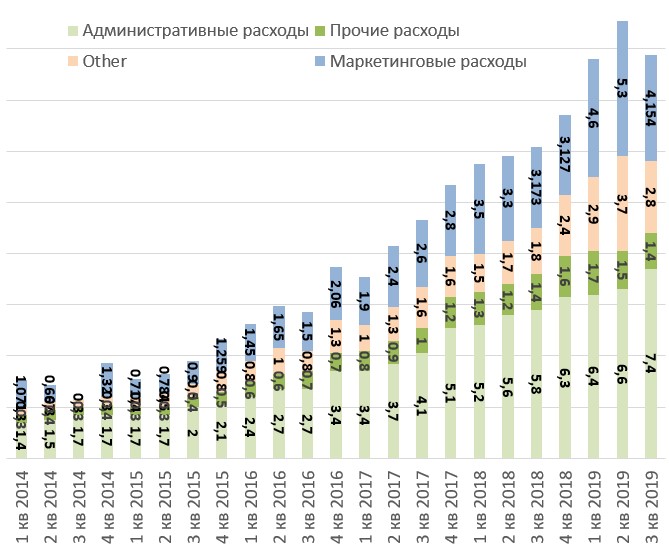

Динамика расходов.

Рост операционных расходов замедлился до 33% г / г в 3кв’19. Сокращение использования определенных каналов привлечения клиентов привело к улучшению соотношения затрат и доходов. Гибкая структура затрат является одной из отличительных особенностей Бизнес-модели Тинькоффа: «мы можем быстро наращивать наши инвестиции или сокращать, чтобы реагировать на рыночные или стратегические потребности.»

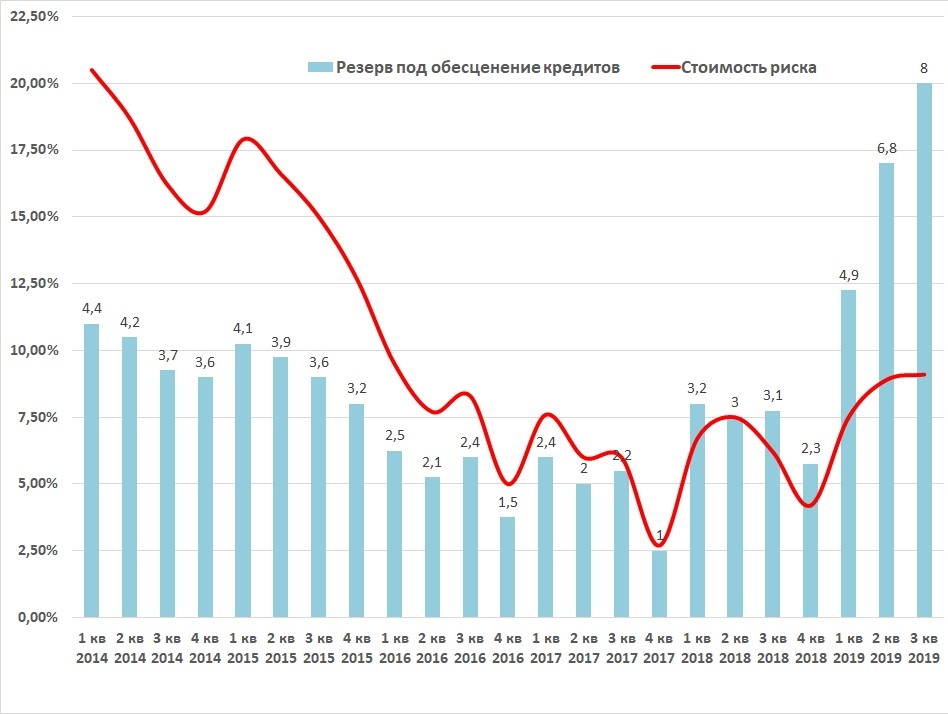

Резерв по сомнительным долгам.

Стоимость риска выросла до 9,1% в 3кв ' 19 (2кв’19: 8,9%), что отражает высокие темпы роста кредитования, фронтальные резервы по МСФО9, а также продолжение тонкой настройки кредитного риска и одобрения модели.

Менеджмент говорит, что ситуация под контролем и стоимость риска останется на уровне 9%.

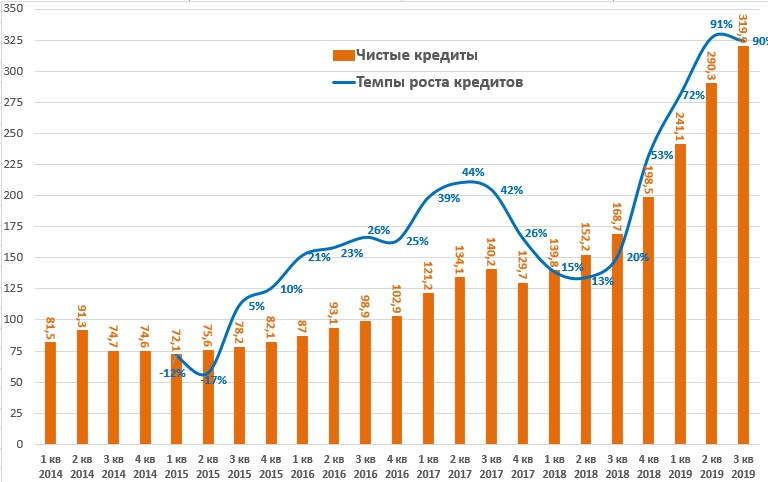

Кредитный портфель.

Чистый портфель кредитов вырос на 90% в годовом исчислении.

Валовые кредиты выросли почти на 80% в годовом исчислении.

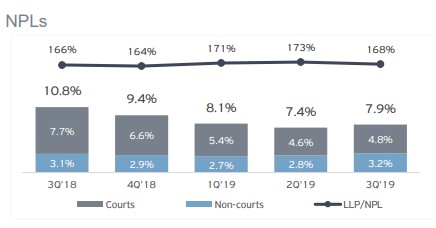

Коэффициент неплатежеспособности группы вырос до 7,9%, в то время как резерв на возможные потери по ссудам оставался стабильным - 168% неработающих кредитов.

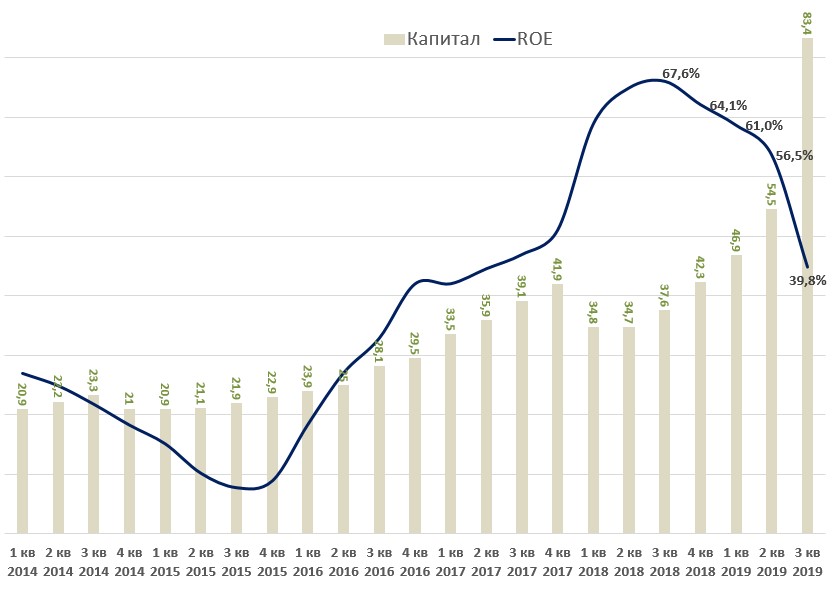

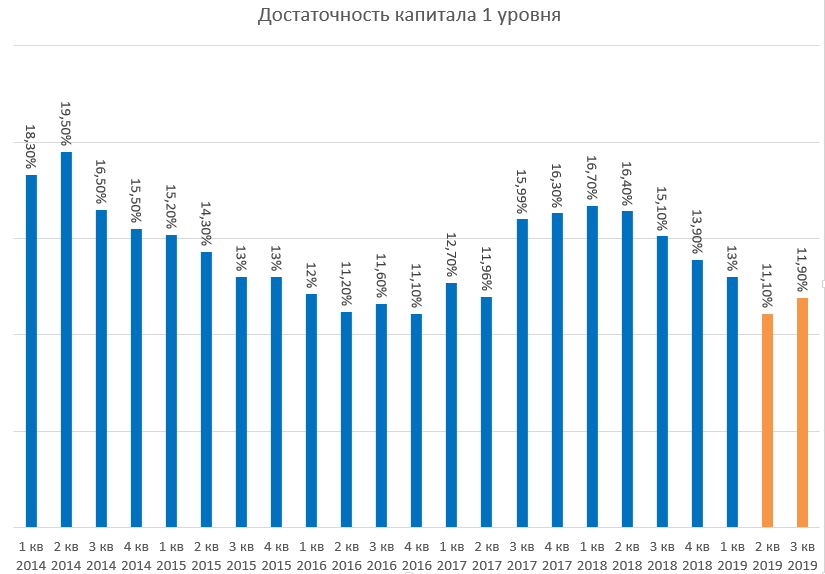

Капитал группы и ROE.

27 июня 2019 года группа привлекла $300 млн (10% капитала) в рамках SPO.

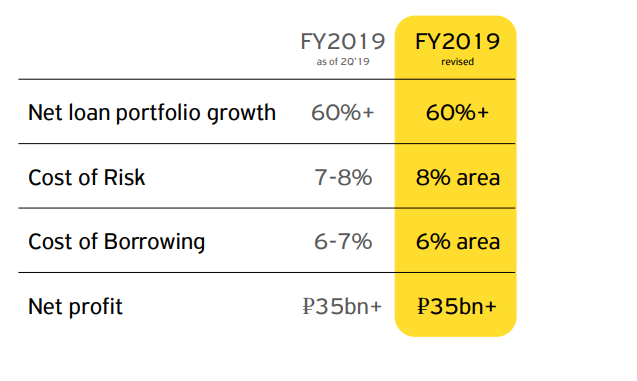

Дополнительный капитал нужен банку, чтобы соответствовать увеличивающимся требованиям ЦБ и поддержать рост кредитного портфеля: банк пересмотрел прогноз роста более чем с 40% как минимум до 60% по итогам 2019 г.

Коэффициенты достаточности капитала Базеля III последовательно улучшались в основном за счет:

- Привлечения $ 300 млн привлечения капитала через последующее предложение.

- Приостановление выплаты дивидендов (возобновление в 1кв ' 20 с учетом БПК утверждение).

Прогноз менеджмента.

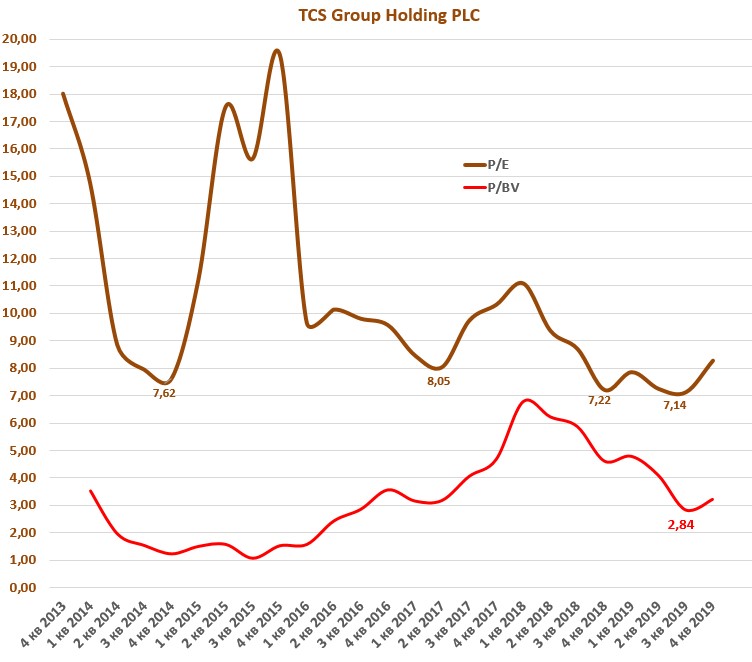

Мультипликаторы.

Форвардный P/E за 2019 год составляет 8,3х, что ниже среднего исторического уровня в 9,5х.

Мнение.

По моим оценкам прибыль банка в 2020 году достигнет 45 млрд рублей, и это обстоятельство дает форвардный мультипликатор P/E 6,4 х и прогнозную див. доходность на уровне 5%, что дешево для компании роста.

Наша группа в вк.

Наш телеграм канал.

Данный обзор не является индивидуальной инвестиционной рекомендацией, автор статьи не осуществляет деятельность по инвестиционному консультированию.

Полезные ссылки

Владислав Никифоров